20 декабря 2010 КапиталЪ

Общий взгляд на 2011 год

Неделя перед Рождеством. Вряд ли стоит ожидать от четырех торговых сессий прорывов в ту или иную сторону. В последние сессии индекс S&P уже не демонстрировал сколько-нибудь сильного желания изменяться, а многие из них закрывал практически на нулевой отметке на относительно низком объеме торгов. Однако поскольку «бычий» настрой сохраняется, индекс склоняется больше к движению вверх. Впрочем, пока уровень в 1247 пунктов пройти не удалось. Мы полагаем, что на этой неделе индекс S&P 500 будет колебаться в пределах 1235-1255 пунктов

В ближайшие недели рост может продолжиться. Вероятно, S&P 500 стремится в район 1300 пунктов. Будет ли техническая коррекция для снятия постепенно накапливающейся перекупленности (текущее значение RSI – около 66 пунктов) – да, скорее всего, будет

Например, настроения могут испортить трения между Северной и Южной Кореей, которые опять на гране конфликта из-за военных учений южан. Забегая вперед, на рынок также может негативно повлиять возможно слабая статистика по приросту рабочих мест за декабрь, которая выйдет 7 января. Но вряд ли индекс просядет ниже 1200 пунктов. Мы полагаем, что это произойдет позднее

А сначала рынок должен отыграть позитивные настроения. Мы ожидаем, что в 1П11 индекс S&P 500 может прибавить 13% и достичь 1400 пунктов. В основном, положительный настрой заключается в том, что супермягская денежно-кредитная политика, поддерживающая высокий уровень ликвидности, сочетается с постепенным оживлением в экономике, что видно по некоторому улучшению статистических данных

Иными словами, несмотря на ожидаемое восстановление потребительского спроса, инвестиций компаний и экономики в целом можно не беспокоиться в обозримом будущем о возможном повышении ставок. Тем более, что программа QE2 в действии, а налоговые вычеты для всех групп домохозяйств продлены как минимум до 2012 года

Помимо сохранения фокуса рынка на появляющихся признаках восстановления потребительского спроса, продолжение тенденции к улучшению результатов компаний – еще один важный драйвер роста рынка на ближайший год. Отсутствие супернизкой базы для сравнения, конечно, номинально замедлит темпы роста доходов и прибылей, однако прогнозы компаний пока, видимо, останутся в целом положительными

Корпоративные отчеты за 4К10, публикация которых начнется с первой половины января, может подтвердить эти предположения. По крайней мере, то, что мы имеем на данный момент: сильные данные по операционной прибыли Discover Financial, повышение годового прогноза FedEx, позитивный взгляд на сектор программного обеспечения от Oracle, ожидания начала нового цикла роста в горнодобывающей отрасли от Joy Global. Только Best Buy высказался скептически по отношению продаж электроники, однако надо дождаться окончания праздничного сезона – результаты ритейлеров могут быть совсем не плохими.

Конечно, нельзя забывать о том, что в экономике есть две главные проблемы – рынок труда и рынок жилья. (Правда, во многом благодаря этому инвесторы могут не опасаться повышения ставок или сворачивания QEn.) Первый борется с рецидивами рецессии, второй пытается оттолкнуться от дна. Вероятно, 2011 год пройдет в аналогичных «муках», однако свет в конце тоннеля может забрезжить

Учитывая позитивные ожидания восстановления экономики в сочетании с бесконечными стимулами, основные риски для рынка на следующий год, грубо говоря, следующие: либо риски дефляции, либо риски инфляции. При первом варианте не реализуются ожидания восстановления экономики и весь вопрос – будут ли увеличены стимулы. При втором – когда и как будут изъяты стимулы, чтобы не допустить необратимого процесса, когда пузырь раздутых в стоимости активов лопнет. Вследствие этого, для рынка здоровье потребителя, а также данные по инфляции, вероятно, продолжат быть на первом месте по значимости

Нам кажется, что указанные риски, помимо внешних экономических факторов: очень серьезных долговых проблем в еврозоне и постоянных опасений ужесточения денежно-кредитной политики в Китае из-за инфляционного перегрева, могут оказать самое непосредственное давление на рынки в следующем году. (Это не учитывая возможных геополитических рисков.)

На прошлой неделе агентство Moody’s резко снизило рейтинг Ирландии, поставило на пересмотр в сторону понижения рейтинг Испании и пригрозило дальнейшим снижением рейтинга Греции. В Китае напряженность борьбы с инфляцией незначительно смягчилась ввиду повышения Народным банком КНР цели по инфляции на 2011 год до 4%. По состоянию на ноябрь накопленный рост цен с начала года составлял 3,2%. Так что КНР со своим новым таргетом вернулся к докризисным уровням 2007 года

Пока у рынка есть относительный иммунитет к негативу из-за практически всеобщего осознания, что акции по историческим меркам дешевы или, по крайней мере, не дороги. Однако по мере роста рынка и обострения указанных проблем, что не преминет сказаться на финансовых результатах компаний, этот иммунитет будет истончаться. Соответственно, в один не очень прекрасный момент рынок осознает, что взбирается на гору без страховки. Появившийся страх может обрушить рынок вниз. Мы опасаемся, что индекс S&P 500 может в следующем году падать до минимумов текущего года, в районе 1000-1050 пунктов.

Принимая во внимание имеющиеся на рынке текущие возможности и риски, мы не ожидаем взрывного роста по итогам следующего года. Если риски в течение года возобладают над кажущимся сейчас безмерным оптимизмом, то результат рынка за 2011 год может оказаться гораздо скромнее, чем предполагают многие. В таком случае, вряд ли значение индекса S&P 500 будет сильно отличаться от текущих уровней.

На этой неделе

Неделя богата на макроэкономические данные, которые сконцентрированы всего в два дня – среду и четверг. Практически все данные важные, способные повлиять на динамику торгов. Кроме того, почти во всех случаях ожидается улучшение по сравнению с предыдущим месяцем

Финальная оценка темпов роста ВВП за 3К10 (среда, 16:30) может продемонстрировать еще более сильные данные по сравнению с первоначальными - 2,8% вместо 2,0%. Оценка роста составляющей ВВП – личного потребления не должна измениться

Статистику по уровню деловой активности продолжат заказы на товары длительного пользования за ноябрь (четверг, 16:30), которые без учета транспорта ожидаются положительными – плюс 2,0% против падения на 2,7% в октябре. Особое внимание стоит обратить на составляющую – заказы на «гражданские капитальные товары без учета воздушных судов» (Cap Goods Orders Nondef Ex Air), которые должны вырасти на 3,0% вместо падения на 4,5%. Данные благоприятны для повышения темпов роста ВВП за 4К10

Продажи домов на вторичном рынке (среда, 18:00) и новостроек (четверг, 18:00) в ноябре должны были отскочить с очень низких уровней октября – на 7,2% и 6,0% соответственно. Однако вряд ли это уже может свидетельствовать о преодолении негативного тренда на рынке жилья. На вторичные продажи может негативно сказаться падение числа взысканий домов за дефолт по ипотечному кредиту. В ноябре такие дома, которые составляют около 25% всех продаж на вторичном рынке, сократились на 28% м-к-м и на 12% г-к-г в результате заморозки процесса взысканий банками из-за расследования по поводу нарушений в этой сфере. Однако в начале 2011 года ожидается активизация взысканий, что даст стимул к росту вторичных продаж.

Данные по динамике личных доходов/расходов в ноябре (четверг, 16:30) могут показать некоторый рост расходов до приличных 0,5%, но замедление темпов роста доходов до 0,2% с 0,5% месяцем ранее. Инфляционный индекс PCE Core вырастет совсем незначительно – на 0,1% м-к-м. По этому показателю инфляционное давление со стороны потребления пока минимально. Финальная оценка индекса доверия потребителей Мичиганского университета за декабрь (четверг, 17:55) должна продемонстрировать еще большее повышение м-к-м – до 74,6 пункта

Из корпоративных отчетов вряд ли что-нибудь может оказаться заметное влияние на рынок, однако результаты некоторых компаний, входящих в индекс S&P 500 будут интересны. Например, Adobe Systems (вторник, 0:05), Micron Technology и Bed Bath & Beyond (обе в среду). Обратим внимание на прогнозы ритейлеров Red Hat (вторник) и Walgreen (четверг, 15:30) и брокера Jefferies Group (сегодня, 16:00).

В начале 2011 года, согласно предложению ФРС, максимальный размер комиссии по операциям с платежными картами может быть ограничен 12 центами. Сейчас, по некоторым данным, на обслуживание одной транзакции ритейлер тратит в среднем 63 цента. Если такой закон будет принят, то для продавцов это будет отличным новогодним подарком, чего не скажешь про операторов платежных систем. На прошлой неделе акции Visa и MasterCard заметно упали. Досталось и Discover Financial, несмотря на более высокую, чем ожидалось, прибыль за последний квартал

Российские акции: уходим на праздники с «лонгами» и «кэшем»

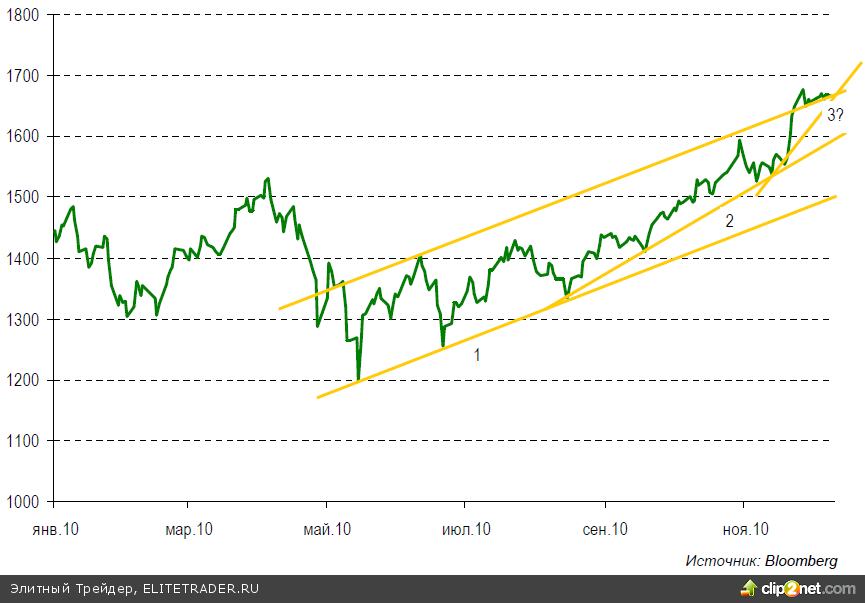

Индекс ММВБ уже восемь сессий подряд продолжает барражировать на верхней границе восходящего канала, в районе 1665 пунктов. При этом постепенно возникает дивергенция, т.к. индекс RSI постепенно отходит от отметки в 70 вниз (уже 65). Нечто подобное в последний раз наблюдалась в октябре. Тогда это закончилось выносом наверх в начале ноября на фоне принятия QE2.

Учитывая стабильно высокие цены на нефть около $90, большой аппетит к риску и «бычий» настрой инвесторов ралли может продолжиться. Индекс ММВБ может протестировать 1700 пунктов уже в этом году. Однако учитывая дивергенцию на многих рынках, нельзя исключать и вероятность технической коррекции вниз. В случае снижения, которое может быть резким, но краткосрочным, уровнем поддержки может выступить 1600 пунктов

Индекс ММВБ, пункты

Поскольку наш среднесрочный взгляд на рынки положительный, то мы ожидаем сохранения положительной динамики индекса ММВБ в начале следующего года. В целом, мы полагаем, что рынок близок к заключительной фазе роста, которая может быть относительно не продолжительной, но самой стремительной. В 1К11 мы, возможно, увидим уровни в 1850-1900 пунктов по индексу ММВБ, т.е. на 12- 15% выше текущих значений

Учитывая наши ожидания роста в среднесрочном периоде, а также возможную просадку рынка в краткосрочном плане, мы рекомендуем инвесторам уходить на праздники в длинных позициях, поддерживая при этом существенную долю кэша (25-50%).

Однако сохранение внешних рисков (см. выше) может испортить благоприятную картину в течение 2011 года, и по итогам года рост может оказаться скромнее. Если в этом году рост индекса ММВБ на текущий момент составляет около 21%, то в 2011 году в случае проявления имеющихся рисков повышение может ограничиться 10%. Таким образом, индекс ММВБ на конец следующего года может достигнуть 1750-1800 пунктов, хотя максимальные уровни за год видятся на более высоких значениях

Среди основных внутренних драйверов роста (налоговых новаций в плане уменьшения бремени для компаний мы в следующем году, скорее всего, не дождемся; как бы хуже не стало) может выступить приватизация государственных пакетов акций в ряде крупных компаний. Также спекулятивно рынок может отыграть возможное вступление России в ВТО, хотя выгоды от этого для российских компаний далеко не очевидны. Однако интеграция России в мировое экономическое пространство, ожидания сделок M&A с российскими активами (например, в потребительском секторе или сфере услуг) могут привести к росту котировок. Притоку средств нерезидентов также может способствовать волна IPO российских компаний, которая может наблюдаться в 1П11

Текущая стоимость российских компаний, которую мы считаем совсем не такой уж дешевой, как принято считать при сравнении с мировыми аналогами по агрегированным мультипликаторам, в условиях оптимизма и эйфории не будет существенно сдерживать покупателей. Однако в течение года высокие оценки могут стать серьезной преградой для продолжения ралли

Другое дело наличие корпоративных тем или дивидендные бумаги. Например, в ближайшее время рынок продолжит отыгрывать идею консолидации ОГК-2/ОГК-6, продажи Норникелем контрольного пакета ОГК-3 ИНТЕР РАО или Евросибэнерго, IPO последней в начале следующего года, возможный выкуп Интерросом блокпакета Норникеля у РусАла, объединение Уралкалия и Сильвинита

Сегодня появилась информация о цене обмена и выкупа акций Сильвинита при присоединении к Уралкалию. Стоимость одной обыкновенной и привилегированной бумаги оказалась на 15% ниже рынка – 27133 и 10538 руб. Справедливые ожидания, что акции Сильвинита получат более высокую оценку при консолидации, не оправдались. Для сравнения, Уралкалий оценивается по EV/EBITDA 11E выше 13, Сильвинит – выше 8. В любом случае это недешево по мировым меркам

Предложение Потанина о выкупе доли Дерипаски поддержал Прохоров, акционер РусАла. Стоимость доли в пересчете на одну акцию дает немного информации, т.к. мы не знаем величину очевидно заложенной премии за выкуп блокпакета и отказа от стратегической инвестиции. Формально при стоимости доли в $12 млрд, что соответствует последнему предложению Интерроса, цена акций ГМК может оцениваться на 16% выше текущей или примерно в 7750 руб. По верхней планке цены, озвученной Прохоровым, - на 45% выше или в 9700 руб

Обратим внимание на начало обращения РДР на акции РусАла на ММВБ и в РТС ориентировочно в четверг. Максимальное количество РДР, каждая из которых будет состоять из 10 акций, может охватывать все объявленные акции компании (20 млрд штук). Однако, какая доля из размещенных РусАлом 10,64% будет торговаться на российском рынке, пока непонятно. Также как и перспективы ликвидности этих бумаг, по крайней мере, в первое время

В четверг планируется очередное заседание совета директоров Норникеля по поводу выбора варианта продажи контрольного пакета акций ОГК-3.

Мы бы хотели поблагодарить всех тех, кто был с нами в 2010 году. До встречи в Новом 2011 году! С Новым Годом и Рождеством!

http://ik-kapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Неделя перед Рождеством. Вряд ли стоит ожидать от четырех торговых сессий прорывов в ту или иную сторону. В последние сессии индекс S&P уже не демонстрировал сколько-нибудь сильного желания изменяться, а многие из них закрывал практически на нулевой отметке на относительно низком объеме торгов. Однако поскольку «бычий» настрой сохраняется, индекс склоняется больше к движению вверх. Впрочем, пока уровень в 1247 пунктов пройти не удалось. Мы полагаем, что на этой неделе индекс S&P 500 будет колебаться в пределах 1235-1255 пунктов

В ближайшие недели рост может продолжиться. Вероятно, S&P 500 стремится в район 1300 пунктов. Будет ли техническая коррекция для снятия постепенно накапливающейся перекупленности (текущее значение RSI – около 66 пунктов) – да, скорее всего, будет

Например, настроения могут испортить трения между Северной и Южной Кореей, которые опять на гране конфликта из-за военных учений южан. Забегая вперед, на рынок также может негативно повлиять возможно слабая статистика по приросту рабочих мест за декабрь, которая выйдет 7 января. Но вряд ли индекс просядет ниже 1200 пунктов. Мы полагаем, что это произойдет позднее

А сначала рынок должен отыграть позитивные настроения. Мы ожидаем, что в 1П11 индекс S&P 500 может прибавить 13% и достичь 1400 пунктов. В основном, положительный настрой заключается в том, что супермягская денежно-кредитная политика, поддерживающая высокий уровень ликвидности, сочетается с постепенным оживлением в экономике, что видно по некоторому улучшению статистических данных

Иными словами, несмотря на ожидаемое восстановление потребительского спроса, инвестиций компаний и экономики в целом можно не беспокоиться в обозримом будущем о возможном повышении ставок. Тем более, что программа QE2 в действии, а налоговые вычеты для всех групп домохозяйств продлены как минимум до 2012 года

Помимо сохранения фокуса рынка на появляющихся признаках восстановления потребительского спроса, продолжение тенденции к улучшению результатов компаний – еще один важный драйвер роста рынка на ближайший год. Отсутствие супернизкой базы для сравнения, конечно, номинально замедлит темпы роста доходов и прибылей, однако прогнозы компаний пока, видимо, останутся в целом положительными

Корпоративные отчеты за 4К10, публикация которых начнется с первой половины января, может подтвердить эти предположения. По крайней мере, то, что мы имеем на данный момент: сильные данные по операционной прибыли Discover Financial, повышение годового прогноза FedEx, позитивный взгляд на сектор программного обеспечения от Oracle, ожидания начала нового цикла роста в горнодобывающей отрасли от Joy Global. Только Best Buy высказался скептически по отношению продаж электроники, однако надо дождаться окончания праздничного сезона – результаты ритейлеров могут быть совсем не плохими.

Конечно, нельзя забывать о том, что в экономике есть две главные проблемы – рынок труда и рынок жилья. (Правда, во многом благодаря этому инвесторы могут не опасаться повышения ставок или сворачивания QEn.) Первый борется с рецидивами рецессии, второй пытается оттолкнуться от дна. Вероятно, 2011 год пройдет в аналогичных «муках», однако свет в конце тоннеля может забрезжить

Учитывая позитивные ожидания восстановления экономики в сочетании с бесконечными стимулами, основные риски для рынка на следующий год, грубо говоря, следующие: либо риски дефляции, либо риски инфляции. При первом варианте не реализуются ожидания восстановления экономики и весь вопрос – будут ли увеличены стимулы. При втором – когда и как будут изъяты стимулы, чтобы не допустить необратимого процесса, когда пузырь раздутых в стоимости активов лопнет. Вследствие этого, для рынка здоровье потребителя, а также данные по инфляции, вероятно, продолжат быть на первом месте по значимости

Нам кажется, что указанные риски, помимо внешних экономических факторов: очень серьезных долговых проблем в еврозоне и постоянных опасений ужесточения денежно-кредитной политики в Китае из-за инфляционного перегрева, могут оказать самое непосредственное давление на рынки в следующем году. (Это не учитывая возможных геополитических рисков.)

На прошлой неделе агентство Moody’s резко снизило рейтинг Ирландии, поставило на пересмотр в сторону понижения рейтинг Испании и пригрозило дальнейшим снижением рейтинга Греции. В Китае напряженность борьбы с инфляцией незначительно смягчилась ввиду повышения Народным банком КНР цели по инфляции на 2011 год до 4%. По состоянию на ноябрь накопленный рост цен с начала года составлял 3,2%. Так что КНР со своим новым таргетом вернулся к докризисным уровням 2007 года

Пока у рынка есть относительный иммунитет к негативу из-за практически всеобщего осознания, что акции по историческим меркам дешевы или, по крайней мере, не дороги. Однако по мере роста рынка и обострения указанных проблем, что не преминет сказаться на финансовых результатах компаний, этот иммунитет будет истончаться. Соответственно, в один не очень прекрасный момент рынок осознает, что взбирается на гору без страховки. Появившийся страх может обрушить рынок вниз. Мы опасаемся, что индекс S&P 500 может в следующем году падать до минимумов текущего года, в районе 1000-1050 пунктов.

Принимая во внимание имеющиеся на рынке текущие возможности и риски, мы не ожидаем взрывного роста по итогам следующего года. Если риски в течение года возобладают над кажущимся сейчас безмерным оптимизмом, то результат рынка за 2011 год может оказаться гораздо скромнее, чем предполагают многие. В таком случае, вряд ли значение индекса S&P 500 будет сильно отличаться от текущих уровней.

На этой неделе

Неделя богата на макроэкономические данные, которые сконцентрированы всего в два дня – среду и четверг. Практически все данные важные, способные повлиять на динамику торгов. Кроме того, почти во всех случаях ожидается улучшение по сравнению с предыдущим месяцем

Финальная оценка темпов роста ВВП за 3К10 (среда, 16:30) может продемонстрировать еще более сильные данные по сравнению с первоначальными - 2,8% вместо 2,0%. Оценка роста составляющей ВВП – личного потребления не должна измениться

Статистику по уровню деловой активности продолжат заказы на товары длительного пользования за ноябрь (четверг, 16:30), которые без учета транспорта ожидаются положительными – плюс 2,0% против падения на 2,7% в октябре. Особое внимание стоит обратить на составляющую – заказы на «гражданские капитальные товары без учета воздушных судов» (Cap Goods Orders Nondef Ex Air), которые должны вырасти на 3,0% вместо падения на 4,5%. Данные благоприятны для повышения темпов роста ВВП за 4К10

Продажи домов на вторичном рынке (среда, 18:00) и новостроек (четверг, 18:00) в ноябре должны были отскочить с очень низких уровней октября – на 7,2% и 6,0% соответственно. Однако вряд ли это уже может свидетельствовать о преодолении негативного тренда на рынке жилья. На вторичные продажи может негативно сказаться падение числа взысканий домов за дефолт по ипотечному кредиту. В ноябре такие дома, которые составляют около 25% всех продаж на вторичном рынке, сократились на 28% м-к-м и на 12% г-к-г в результате заморозки процесса взысканий банками из-за расследования по поводу нарушений в этой сфере. Однако в начале 2011 года ожидается активизация взысканий, что даст стимул к росту вторичных продаж.

Данные по динамике личных доходов/расходов в ноябре (четверг, 16:30) могут показать некоторый рост расходов до приличных 0,5%, но замедление темпов роста доходов до 0,2% с 0,5% месяцем ранее. Инфляционный индекс PCE Core вырастет совсем незначительно – на 0,1% м-к-м. По этому показателю инфляционное давление со стороны потребления пока минимально. Финальная оценка индекса доверия потребителей Мичиганского университета за декабрь (четверг, 17:55) должна продемонстрировать еще большее повышение м-к-м – до 74,6 пункта

Из корпоративных отчетов вряд ли что-нибудь может оказаться заметное влияние на рынок, однако результаты некоторых компаний, входящих в индекс S&P 500 будут интересны. Например, Adobe Systems (вторник, 0:05), Micron Technology и Bed Bath & Beyond (обе в среду). Обратим внимание на прогнозы ритейлеров Red Hat (вторник) и Walgreen (четверг, 15:30) и брокера Jefferies Group (сегодня, 16:00).

В начале 2011 года, согласно предложению ФРС, максимальный размер комиссии по операциям с платежными картами может быть ограничен 12 центами. Сейчас, по некоторым данным, на обслуживание одной транзакции ритейлер тратит в среднем 63 цента. Если такой закон будет принят, то для продавцов это будет отличным новогодним подарком, чего не скажешь про операторов платежных систем. На прошлой неделе акции Visa и MasterCard заметно упали. Досталось и Discover Financial, несмотря на более высокую, чем ожидалось, прибыль за последний квартал

Российские акции: уходим на праздники с «лонгами» и «кэшем»

Индекс ММВБ уже восемь сессий подряд продолжает барражировать на верхней границе восходящего канала, в районе 1665 пунктов. При этом постепенно возникает дивергенция, т.к. индекс RSI постепенно отходит от отметки в 70 вниз (уже 65). Нечто подобное в последний раз наблюдалась в октябре. Тогда это закончилось выносом наверх в начале ноября на фоне принятия QE2.

Учитывая стабильно высокие цены на нефть около $90, большой аппетит к риску и «бычий» настрой инвесторов ралли может продолжиться. Индекс ММВБ может протестировать 1700 пунктов уже в этом году. Однако учитывая дивергенцию на многих рынках, нельзя исключать и вероятность технической коррекции вниз. В случае снижения, которое может быть резким, но краткосрочным, уровнем поддержки может выступить 1600 пунктов

Индекс ММВБ, пункты

Поскольку наш среднесрочный взгляд на рынки положительный, то мы ожидаем сохранения положительной динамики индекса ММВБ в начале следующего года. В целом, мы полагаем, что рынок близок к заключительной фазе роста, которая может быть относительно не продолжительной, но самой стремительной. В 1К11 мы, возможно, увидим уровни в 1850-1900 пунктов по индексу ММВБ, т.е. на 12- 15% выше текущих значений

Учитывая наши ожидания роста в среднесрочном периоде, а также возможную просадку рынка в краткосрочном плане, мы рекомендуем инвесторам уходить на праздники в длинных позициях, поддерживая при этом существенную долю кэша (25-50%).

Однако сохранение внешних рисков (см. выше) может испортить благоприятную картину в течение 2011 года, и по итогам года рост может оказаться скромнее. Если в этом году рост индекса ММВБ на текущий момент составляет около 21%, то в 2011 году в случае проявления имеющихся рисков повышение может ограничиться 10%. Таким образом, индекс ММВБ на конец следующего года может достигнуть 1750-1800 пунктов, хотя максимальные уровни за год видятся на более высоких значениях

Среди основных внутренних драйверов роста (налоговых новаций в плане уменьшения бремени для компаний мы в следующем году, скорее всего, не дождемся; как бы хуже не стало) может выступить приватизация государственных пакетов акций в ряде крупных компаний. Также спекулятивно рынок может отыграть возможное вступление России в ВТО, хотя выгоды от этого для российских компаний далеко не очевидны. Однако интеграция России в мировое экономическое пространство, ожидания сделок M&A с российскими активами (например, в потребительском секторе или сфере услуг) могут привести к росту котировок. Притоку средств нерезидентов также может способствовать волна IPO российских компаний, которая может наблюдаться в 1П11

Текущая стоимость российских компаний, которую мы считаем совсем не такой уж дешевой, как принято считать при сравнении с мировыми аналогами по агрегированным мультипликаторам, в условиях оптимизма и эйфории не будет существенно сдерживать покупателей. Однако в течение года высокие оценки могут стать серьезной преградой для продолжения ралли

Другое дело наличие корпоративных тем или дивидендные бумаги. Например, в ближайшее время рынок продолжит отыгрывать идею консолидации ОГК-2/ОГК-6, продажи Норникелем контрольного пакета ОГК-3 ИНТЕР РАО или Евросибэнерго, IPO последней в начале следующего года, возможный выкуп Интерросом блокпакета Норникеля у РусАла, объединение Уралкалия и Сильвинита

Сегодня появилась информация о цене обмена и выкупа акций Сильвинита при присоединении к Уралкалию. Стоимость одной обыкновенной и привилегированной бумаги оказалась на 15% ниже рынка – 27133 и 10538 руб. Справедливые ожидания, что акции Сильвинита получат более высокую оценку при консолидации, не оправдались. Для сравнения, Уралкалий оценивается по EV/EBITDA 11E выше 13, Сильвинит – выше 8. В любом случае это недешево по мировым меркам

Предложение Потанина о выкупе доли Дерипаски поддержал Прохоров, акционер РусАла. Стоимость доли в пересчете на одну акцию дает немного информации, т.к. мы не знаем величину очевидно заложенной премии за выкуп блокпакета и отказа от стратегической инвестиции. Формально при стоимости доли в $12 млрд, что соответствует последнему предложению Интерроса, цена акций ГМК может оцениваться на 16% выше текущей или примерно в 7750 руб. По верхней планке цены, озвученной Прохоровым, - на 45% выше или в 9700 руб

Обратим внимание на начало обращения РДР на акции РусАла на ММВБ и в РТС ориентировочно в четверг. Максимальное количество РДР, каждая из которых будет состоять из 10 акций, может охватывать все объявленные акции компании (20 млрд штук). Однако, какая доля из размещенных РусАлом 10,64% будет торговаться на российском рынке, пока непонятно. Также как и перспективы ликвидности этих бумаг, по крайней мере, в первое время

В четверг планируется очередное заседание совета директоров Норникеля по поводу выбора варианта продажи контрольного пакета акций ОГК-3.

Мы бы хотели поблагодарить всех тех, кто был с нами в 2010 году. До встречи в Новом 2011 году! С Новым Годом и Рождеством!

http://ik-kapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter