5 мая 2011 Архив

«Трейдеры воодушевлены заявлением ФРC» — заголовок на сайте ft.com

«Фондовые рынки взлетели, золото обновило исторический максимум, доллар упал до самого низкого с 2008 года уровня» — подзаголовок на сайте ft.com

То есть все зависит от того, какие именно трейдеры слушали речь Бена Бернанке на первой в истории пресс-конференции по итогам заседания комитета по открытым рынкам ФРС США. Трейдеров на рынках золота и акций, его речь, действительно, воодушевила, а трейдеров на рынке forex она обратила в бегство. Бернанке чтит традиции и признает, что вопрос валюты находится в сфере компетенции министерства финансов, но ставшую уже бесмысленной, если не лицемерной фразу о том, что «сильный доллар в интересах экономики США и всего мира», глава ФРС все-таки не забыл сказать. Между тем, динамика торгово-взвешенного индекса доллара к валютам стран — основных торговых партнеров США выглядят за последние 30 лет следующим образом:

Идея о том, что сильный доллар очень выгоден экономике США, так же справедлива, как и идея о том, что люди должны жить вечно, но в равной степени она, как показывает индекс, не соответствует действительности. Впрочем, все, что сообщает ФРС, отличается противоречием в терминах. Приведенная ниже цитата, взятая с сайта регулятора, — хороший пример такого оруэлловского двоемыслия:

«Федеральная резервная система, центральный банк США, обеспечивает безопасность, гибкость и стабильность денежной политики и финансовой системы».

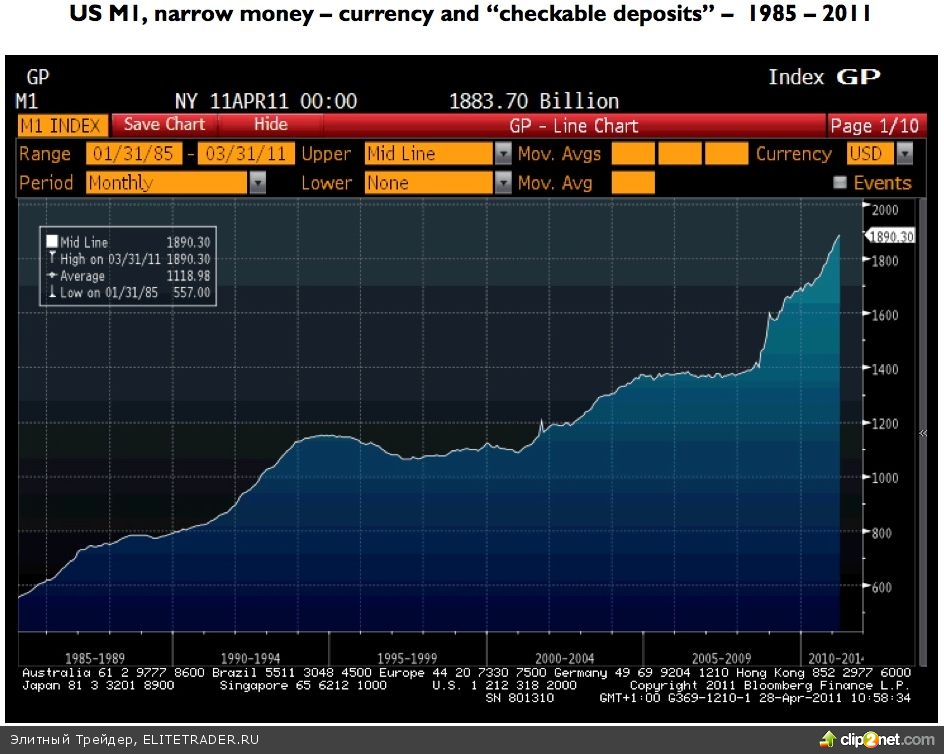

Любой, кто в последние несколько лет имел хоть какое-то отношение к управлению инвестициями, должен усомниться в каждом слове этого смелого утверждения (что интересно, оно преподносится не как цель, а как уже свершившийся факт — то есть миссия не то что невыполнима, она уже успешна выполнена). Можно сказать, что ФРС играет роль центрального банка, но это частный банковский картель и скорее инструмент Уолл-стрит, чем ее хозяин. И если то, что ФРС создает в финансовой системе, называется порядком, как же тогда должен выглядеть хаос? То же самое относится и к стабильности денежной политики. В свете этого, последние заверения ФРС об инфляции кажутся уже не просто сомнительными, а откровенно сюрреалистичными. Представив инфляцию не как размытое понятие, легко манипулируемый инструмент по измерению роста цен, постоянно настраиваемый осторожным действиями ФРС, а как увеличение денежной базы, мы получим следующий график (денежный агрегат М1, $ млрд):

Период в данном графике соответствует периоду в графике № 1, и это наводит на подозрение, что длящееся последние десятилетия ослабление доллара является прямым следствием инфляционизма ФРС. Неожиданное решение регулятора устроить пресс-конференцию спустя годы после почти полного молчания выглядит как запоздалая попытка повлиять на общественное мнение и попрактиковаться в управлении инфляционными ожиданиями.

Так что даже слушать речь Бернанке, не говоря уже о том, чтобы обсуждать ее, означает играть по правилам цирка. И тем не менее… Мы могли бы мечтать о другом порядке вещей, о том, чтобы Уолл-стрит (посредством ФРС) вместе с правительством США (в значительной мере субсидируемое банками Уолл-стрит) играли бы меньшую роль в управлении национальной (а, значит, и мировой) экономикой — но мы вынуждены играть по правилам заключенной сделки до тех пор, пока система не изменится (или не рухнет под собственным весом). Поскольку слова Бена Бернанке все-таки несут какой-то смысл, мы теперь «знаем», что экономика США до сих пор нуждается в монетарной поддержке. Но сам язык Бернанке, его откровенное притворство при определении понятия инфляция (которую мы бы определили как печатание денег), делает невозможным какой-либо рациональной анализ его речи. Прочтите следующую фразу:

«Безусловно, если инфляция сохранится или будут расти инфляционные ожидания, не останется иной альтернативы кроме как действовать. Мы будем вынуждены реагировать».

Переведенная на честный язык, эта фраза могла бы выглядеть следующим образом:

«Инфляция (то есть дальнейшее печатание денег), безусловно, сохранится, но мы по-прежнему будем по-своему трактовать значение этого термина, а когда нашей игре все-таки придет конец и мы не сможем это больше скрывать, нам придется поднять процентные ставки. Однако система еще очень слаба для такой меры, так что по крайне мере в этом году ни о каком ужесточении денежной политики речи не идет. Мы не должны и пока не будем предпринимать никаких мер».

Так что рынки получили то, что хотели, и отреагировали, как собаки Павлова. На фондовых рынках началось ралли (угрозы ужесточения денежной политики пока нет), доллар подешевел (так или иначе, печатать деньги еще будут), спрос на казначейские облигации упал (если ФРС свернет программу количественного смягчения, кто возьмет на себя ее роль «последнего» и, пожалуй, единственного покупателя?), а золото, единственный «аполитичный» актив, подскочило в цене.

Мягкая денежная политика еще продолжится. Об этом говорит сам Бернанке: после завершения к концу июня программы выкупа облигаций на $600 млрд «мы продолжим реинвестировать средства от погашаемых облигаций, как казначейских, так и [ипотечных], так что объем ценных бумаг, которыми мы владеем, сохранится приблизительно на прежнем уровне».

И тем не менее, вскоре после завершения программы выкупа гособлигаций рынок может отреагировать на блеф Бернанке жестокой коррекцией. В этом случае не заставит себя ждать и третий раунд количественного смягчения. Есть риск того, что инвесторы, привыкшие к монетарным стимулам и их мнимому положительному эффекту на цены активов, выскажут недовольство при попытке ФРС «отнять их от груди». Реакция и поддержка рынка становится непременным условием, что, конечно, неприемлемо.

Так что пресс-конференция Бернанке ничего, по существу, не изменила. Инвесторы совершенно оправданно боятся дальнейшего ослабления доллара (но так как все валюты такие же «бумажки», понижение доллара относительно, абсолютным оно будет лишь против золота и серебра) и безусловно верны в своих прогнозах роста инфляции (и в «монетарном» понимании этого слова, и в понимании ФРС). Все это приводит к выводу, что, хоть и подверженные неизбежной волатильности, реальные активы вскоре займут центральное место в картине мира инвесторов

Тим Прайс, директор по инвестициям PFP Wealth Management

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

«Фондовые рынки взлетели, золото обновило исторический максимум, доллар упал до самого низкого с 2008 года уровня» — подзаголовок на сайте ft.com

То есть все зависит от того, какие именно трейдеры слушали речь Бена Бернанке на первой в истории пресс-конференции по итогам заседания комитета по открытым рынкам ФРС США. Трейдеров на рынках золота и акций, его речь, действительно, воодушевила, а трейдеров на рынке forex она обратила в бегство. Бернанке чтит традиции и признает, что вопрос валюты находится в сфере компетенции министерства финансов, но ставшую уже бесмысленной, если не лицемерной фразу о том, что «сильный доллар в интересах экономики США и всего мира», глава ФРС все-таки не забыл сказать. Между тем, динамика торгово-взвешенного индекса доллара к валютам стран — основных торговых партнеров США выглядят за последние 30 лет следующим образом:

Идея о том, что сильный доллар очень выгоден экономике США, так же справедлива, как и идея о том, что люди должны жить вечно, но в равной степени она, как показывает индекс, не соответствует действительности. Впрочем, все, что сообщает ФРС, отличается противоречием в терминах. Приведенная ниже цитата, взятая с сайта регулятора, — хороший пример такого оруэлловского двоемыслия:

«Федеральная резервная система, центральный банк США, обеспечивает безопасность, гибкость и стабильность денежной политики и финансовой системы».

Любой, кто в последние несколько лет имел хоть какое-то отношение к управлению инвестициями, должен усомниться в каждом слове этого смелого утверждения (что интересно, оно преподносится не как цель, а как уже свершившийся факт — то есть миссия не то что невыполнима, она уже успешна выполнена). Можно сказать, что ФРС играет роль центрального банка, но это частный банковский картель и скорее инструмент Уолл-стрит, чем ее хозяин. И если то, что ФРС создает в финансовой системе, называется порядком, как же тогда должен выглядеть хаос? То же самое относится и к стабильности денежной политики. В свете этого, последние заверения ФРС об инфляции кажутся уже не просто сомнительными, а откровенно сюрреалистичными. Представив инфляцию не как размытое понятие, легко манипулируемый инструмент по измерению роста цен, постоянно настраиваемый осторожным действиями ФРС, а как увеличение денежной базы, мы получим следующий график (денежный агрегат М1, $ млрд):

Период в данном графике соответствует периоду в графике № 1, и это наводит на подозрение, что длящееся последние десятилетия ослабление доллара является прямым следствием инфляционизма ФРС. Неожиданное решение регулятора устроить пресс-конференцию спустя годы после почти полного молчания выглядит как запоздалая попытка повлиять на общественное мнение и попрактиковаться в управлении инфляционными ожиданиями.

Так что даже слушать речь Бернанке, не говоря уже о том, чтобы обсуждать ее, означает играть по правилам цирка. И тем не менее… Мы могли бы мечтать о другом порядке вещей, о том, чтобы Уолл-стрит (посредством ФРС) вместе с правительством США (в значительной мере субсидируемое банками Уолл-стрит) играли бы меньшую роль в управлении национальной (а, значит, и мировой) экономикой — но мы вынуждены играть по правилам заключенной сделки до тех пор, пока система не изменится (или не рухнет под собственным весом). Поскольку слова Бена Бернанке все-таки несут какой-то смысл, мы теперь «знаем», что экономика США до сих пор нуждается в монетарной поддержке. Но сам язык Бернанке, его откровенное притворство при определении понятия инфляция (которую мы бы определили как печатание денег), делает невозможным какой-либо рациональной анализ его речи. Прочтите следующую фразу:

«Безусловно, если инфляция сохранится или будут расти инфляционные ожидания, не останется иной альтернативы кроме как действовать. Мы будем вынуждены реагировать».

Переведенная на честный язык, эта фраза могла бы выглядеть следующим образом:

«Инфляция (то есть дальнейшее печатание денег), безусловно, сохранится, но мы по-прежнему будем по-своему трактовать значение этого термина, а когда нашей игре все-таки придет конец и мы не сможем это больше скрывать, нам придется поднять процентные ставки. Однако система еще очень слаба для такой меры, так что по крайне мере в этом году ни о каком ужесточении денежной политики речи не идет. Мы не должны и пока не будем предпринимать никаких мер».

Так что рынки получили то, что хотели, и отреагировали, как собаки Павлова. На фондовых рынках началось ралли (угрозы ужесточения денежной политики пока нет), доллар подешевел (так или иначе, печатать деньги еще будут), спрос на казначейские облигации упал (если ФРС свернет программу количественного смягчения, кто возьмет на себя ее роль «последнего» и, пожалуй, единственного покупателя?), а золото, единственный «аполитичный» актив, подскочило в цене.

Мягкая денежная политика еще продолжится. Об этом говорит сам Бернанке: после завершения к концу июня программы выкупа облигаций на $600 млрд «мы продолжим реинвестировать средства от погашаемых облигаций, как казначейских, так и [ипотечных], так что объем ценных бумаг, которыми мы владеем, сохранится приблизительно на прежнем уровне».

И тем не менее, вскоре после завершения программы выкупа гособлигаций рынок может отреагировать на блеф Бернанке жестокой коррекцией. В этом случае не заставит себя ждать и третий раунд количественного смягчения. Есть риск того, что инвесторы, привыкшие к монетарным стимулам и их мнимому положительному эффекту на цены активов, выскажут недовольство при попытке ФРС «отнять их от груди». Реакция и поддержка рынка становится непременным условием, что, конечно, неприемлемо.

Так что пресс-конференция Бернанке ничего, по существу, не изменила. Инвесторы совершенно оправданно боятся дальнейшего ослабления доллара (но так как все валюты такие же «бумажки», понижение доллара относительно, абсолютным оно будет лишь против золота и серебра) и безусловно верны в своих прогнозах роста инфляции (и в «монетарном» понимании этого слова, и в понимании ФРС). Все это приводит к выводу, что, хоть и подверженные неизбежной волатильности, реальные активы вскоре займут центральное место в картине мира инвесторов

Тим Прайс, директор по инвестициям PFP Wealth Management

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter