5 октября 2011 FxPRO

Новостные ленты последних дней засорены взглядами всех и вся в отношении необходимости рекапитализации европейских банков. Европейские политики также начинают признавать (с опозданием), что это неизбежно после того, как FT уже сообщили прошлой ночью о том, что министры финансов ЕС рассматривают способы проведения существенной управляемой рекапитализации. Международные лидеры умоляли европейских лидеров на этой неделе решить вопрос, наконец, они услышаны. Особенно разумными были замечания, сделанные главой европейского департамента МВФ Антонио Боргеса. Он утверждал, что европейским банкам может понадобиться до 200 миллиардов евро свежего капитала, и он был воодушевлен тем, что европейские лидеры сейчас работают над этим, он также предположил, что европейское решение должно положить конец внутренней связи между банковскими балансами и странами.

Независимо от того, станет ли рекапитализация панацеей для Европы, есть еще вопрос, где взять деньги. Европейские политики предпочитают, чтобы они пришли из частного сектора, однако на фоне огромной неопределенности с обеих сторон балансов многих европейских крупных банков, это будет непростой задачей, несмотря на тот факт, что стоимость предоставления этого капитала уже существенно упала. Предположительно, инвесторы потребуют больших гарантий для банковских активов и стабильности финансирования перед тем, как вкладывать средства. ЕЦБ может помочь с последним, в то время как первое потребует правдоподобного списания активов. Если частный сектор не присоединяется, тогда правительства попадут на крючок, так как формирование EFSF требует больше времени, чем изначально предполагалось. Для многих правительств с уже высокой задолженностью и сталкивающихся с огромными бюджетными проблемами, вкладывание государственных денег в проблемные банки будет чрезвычайно сложным с политической точки зрения.

К сожалению, рекапитализация европейских банков необходима, но это недостаточное условие для стабильности еврозоны

Разочаровывающая Британская экономика

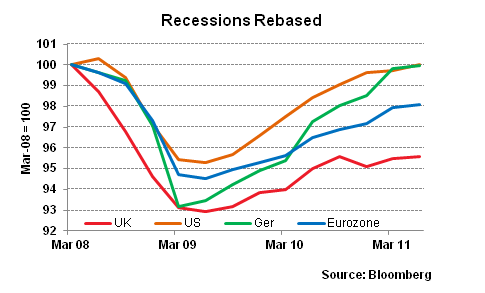

Есть на что посмотреть в новом отчете по ВВП Британии, опубликованном сегодня днем, не в последнюю очередь, так как в нем был осуществлен ежегодный пересмотр данных. Суммарно пересмотр показал, что рецессия была глубже, но короче, чем предполагалось ранее. Максимальный спад с пика составлял 7,1%, в то время как ранее оценивался в 6,4%. По новым данным спад выходит глубже, чем в Германии, по которой больно ударил коллапс мировой торговли в конце 2008-го и начале 2009-го. Пересмотр последних кварталов показал, что экономика практически стагнировала на протяжении последних месяцев.

Данные по второму кварталу показали очередной спад в потреблении домохозяйств. За последние два квартала потребительские расходы отняли у ВВП около одного процента. И лишь благодаря положительному вкладу правительственных расходов, экономика удержалась на плаву во втором квартале. Данные подчеркнули, что британская экономика сталкивается с серьезными препятствиями в настоящий момент, которые бьют наиболее тяжело по расходам домохозяйств. Текущие условия на рынке труда в сочетании направлением правительства по фискальной консолидации, означает, что эти препятствия сохранятся и в будущем.

К завтрашнему заседанию монетарного комитета вещи выглядят сбалансированными. Хотя статистически есть тенденция у комитета изменять политику в месяц публикации отчета по инфляции (половина всех изменений ставки), это не обещает, что будет и на этот раз именно так. Вся штука в том, что этот последний пересмотр поднимает вопрос не только о том, куда направляется экономика, но и о том, как она чувствовала себя ранее. Все это может означать, что монетарный комитет захочет принять эти данные перед заседанием в будущем месяце и отчетом по инфляции, когда и наиболее вероятно ожидать объявления мер по поддержанию экономики

Небольшой повод улыбнуться для Португалии

Основное предположение, сделанное инвесторами и трейдерами, заключается в том, что если Греция объявит дефолт, Португалия будет следующей. Для тех, кто придерживается такой точки зрения, все достаточно просто, так как Португалия - это страна с нулевым ростом экономики и соотношением ВВП к долгу, близким к 100% к концу года. Тем не менее, правительство премьер-министра Педро Пассоса Коэльо внедрило программу жесткой бюджетной экономии для того, чтобы соответствовать условиям пакета спасения размером 78 миллиардов евро от МВФ и ЕС. Португалия, вероятно, будет в состоянии рецессии в этом и следующем году из-за растущих налогов и сокращения государственных расходов. Интересен тот факт, что инвесторы могут просто подогревать процесс в Лиссабоне; в прошлом месяце МВФ утверждал, что Португалия может прийти к бюджетному профициту (исключая процентные платежи) в 3% от ВВП в следующем году. Согласно Bloomberg, некоторые инвесторы в отношении семилетних ценных бумаг с правом обратной продажи недавно решили, что они готовы сохранить свои инвестиции, и не требовать погашения. Для Коэльо это желанная награда за его труды

Спад инфляции, возможно, уже начался

В разгар тотального негатива, поиск света в конце тоннеля – личное дело каждого. Многие ведущие экономики близки к повторной рецессии, фьючерсы по единой валюте выглядят шатко, и есть справедливые вопросы к тому, достаточно ли капитализированы европейские банки. Домохозяйства погашают долги, реальные же доходы в процессе стагнации или спада.

Тем не менее, на фоне общих финансовых проблем, может быть и некоторое облегчение. При том, что заметно совокупное замедление спроса в последние месяцы, цены на многие сырьевые материалы существенно упали:

1) Сырая нефть марки Brent упала ниже 100 долларов за баррель вчера, что на 20% ниже апрельских максимумов, в то время как West Texas упала до 75 долларов за баррель, таким образом, падение менее чем за шесть месяцев на треть.

2) Цена на медь рухнула, упав более чем на 30% за два месяца;

3) Алюминий потерял 22% с конца апреля;

4) Цена на пшеницу упала на 19% в прошлом месяце, что на 38% меньше пика февраля;

5) Цена на кукурузу упала на 24% в прошлом месяце.

Некоторые крупные ритейлеры понимают, что ценовое давление несколько ослабевает. В Британии Tesco заявила несколько недель назад о том, что запускает крупную кампанию скидок, которые главным образом будут сосредоточены на молоке, фруктах и овощах. Попытка замаскировать падение спроса – еще одна причина агрессивного демпинга ритейлеров.

Как и всегда, требуется немного времени, чтобы снижение цен на сырье отразилось на конечной цене продуктов. Тем не менее, потребители, пострадавшие из-за снижения реальных доходов за последние пару лет, обрадуются снижению цен. Во время общих проблем, это небольшое облегчение

Два шага вперед, один назад

Акции в США пережили ралли вчера ближе к закрытию, катализатором чего стали сообщения по ходу встречи министров финансов в ЕС в Люксембурге, что ведется работа над координацией плана рекапитализации европейских банков. Но нужно лишь понимать, что существует проблема с воплощением идеи в работоспособный сценарий. В 2008-м рекапитализация банков была в подавляющей степени местной задачей, зависящей от специфики работы местных институтов и их проблемности. Сейчас на повестке дня гораздо более широкий вопрос (вовлеченность в суверенные бумаги), что значительно увеличивает риски расползания проблемы и также требует более скоординированного подхода. Позитивные ноты такого сообщения были частично заглушены понижением рейтинга Италии от Moody’s сразу на три ступени до A2. Это произошло уже после снижения рейтинга со стороны S&P, так что политический истеблишмент выдержал этот удар. Тем не менее, это может привести к усложнению доступа на рынки капиталов для итальянских банков и, возможно, будет способствовать дальнейшей маргинализации итальянских долговых бумаг на долговом рынке еврозоны.

Цели в ЕС еще больше сдвигаются

Когда дебаты перешли от обеспечения соглашения по увеличению EFSF до 440 миллиардов евро к июльскому соглашению по второму греческому спасению, стали также заметны попытки привлечь частый сектор к сделке. Во времена соглашений по долговым свопам и расширению сроков погашения, ЕС начал кампанию по убеждению частного сектора в отношении списания 21% долгов. Тем не менее, провал плана по сокращению дефицита, объявленный греческим правительством на выходных, теперь значит, что эти данные устарели. Эти комментарии последовали от председателя Еврогруппы Юнкера, но нет ничего удивительного в том, что предложение не было встречено единодушно (Франция и Испания высказали свои опасения). Загвозка заключается в том, что хоть политические процессы протекают медленнее, чем события на финансовых рынках, соглашение по добровольной реструктуризации протекает еще более медленно. Сейчас мы находимся в положении, когда предложенные стрижки неэффективны, однако интерес лидеров ЕС к этому невелик, а соответственно и признание необходимости регулировки процесса. Опасность заключается в том, что элемент вовлечения частного сектора по-прежнему иллюзорен, что увеличивает риски, поэтому в конечном итоге участие частного сектора станет беспорядочным и принудительным.

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Независимо от того, станет ли рекапитализация панацеей для Европы, есть еще вопрос, где взять деньги. Европейские политики предпочитают, чтобы они пришли из частного сектора, однако на фоне огромной неопределенности с обеих сторон балансов многих европейских крупных банков, это будет непростой задачей, несмотря на тот факт, что стоимость предоставления этого капитала уже существенно упала. Предположительно, инвесторы потребуют больших гарантий для банковских активов и стабильности финансирования перед тем, как вкладывать средства. ЕЦБ может помочь с последним, в то время как первое потребует правдоподобного списания активов. Если частный сектор не присоединяется, тогда правительства попадут на крючок, так как формирование EFSF требует больше времени, чем изначально предполагалось. Для многих правительств с уже высокой задолженностью и сталкивающихся с огромными бюджетными проблемами, вкладывание государственных денег в проблемные банки будет чрезвычайно сложным с политической точки зрения.

К сожалению, рекапитализация европейских банков необходима, но это недостаточное условие для стабильности еврозоны

Разочаровывающая Британская экономика

Есть на что посмотреть в новом отчете по ВВП Британии, опубликованном сегодня днем, не в последнюю очередь, так как в нем был осуществлен ежегодный пересмотр данных. Суммарно пересмотр показал, что рецессия была глубже, но короче, чем предполагалось ранее. Максимальный спад с пика составлял 7,1%, в то время как ранее оценивался в 6,4%. По новым данным спад выходит глубже, чем в Германии, по которой больно ударил коллапс мировой торговли в конце 2008-го и начале 2009-го. Пересмотр последних кварталов показал, что экономика практически стагнировала на протяжении последних месяцев.

Данные по второму кварталу показали очередной спад в потреблении домохозяйств. За последние два квартала потребительские расходы отняли у ВВП около одного процента. И лишь благодаря положительному вкладу правительственных расходов, экономика удержалась на плаву во втором квартале. Данные подчеркнули, что британская экономика сталкивается с серьезными препятствиями в настоящий момент, которые бьют наиболее тяжело по расходам домохозяйств. Текущие условия на рынке труда в сочетании направлением правительства по фискальной консолидации, означает, что эти препятствия сохранятся и в будущем.

К завтрашнему заседанию монетарного комитета вещи выглядят сбалансированными. Хотя статистически есть тенденция у комитета изменять политику в месяц публикации отчета по инфляции (половина всех изменений ставки), это не обещает, что будет и на этот раз именно так. Вся штука в том, что этот последний пересмотр поднимает вопрос не только о том, куда направляется экономика, но и о том, как она чувствовала себя ранее. Все это может означать, что монетарный комитет захочет принять эти данные перед заседанием в будущем месяце и отчетом по инфляции, когда и наиболее вероятно ожидать объявления мер по поддержанию экономики

Небольшой повод улыбнуться для Португалии

Основное предположение, сделанное инвесторами и трейдерами, заключается в том, что если Греция объявит дефолт, Португалия будет следующей. Для тех, кто придерживается такой точки зрения, все достаточно просто, так как Португалия - это страна с нулевым ростом экономики и соотношением ВВП к долгу, близким к 100% к концу года. Тем не менее, правительство премьер-министра Педро Пассоса Коэльо внедрило программу жесткой бюджетной экономии для того, чтобы соответствовать условиям пакета спасения размером 78 миллиардов евро от МВФ и ЕС. Португалия, вероятно, будет в состоянии рецессии в этом и следующем году из-за растущих налогов и сокращения государственных расходов. Интересен тот факт, что инвесторы могут просто подогревать процесс в Лиссабоне; в прошлом месяце МВФ утверждал, что Португалия может прийти к бюджетному профициту (исключая процентные платежи) в 3% от ВВП в следующем году. Согласно Bloomberg, некоторые инвесторы в отношении семилетних ценных бумаг с правом обратной продажи недавно решили, что они готовы сохранить свои инвестиции, и не требовать погашения. Для Коэльо это желанная награда за его труды

Спад инфляции, возможно, уже начался

В разгар тотального негатива, поиск света в конце тоннеля – личное дело каждого. Многие ведущие экономики близки к повторной рецессии, фьючерсы по единой валюте выглядят шатко, и есть справедливые вопросы к тому, достаточно ли капитализированы европейские банки. Домохозяйства погашают долги, реальные же доходы в процессе стагнации или спада.

Тем не менее, на фоне общих финансовых проблем, может быть и некоторое облегчение. При том, что заметно совокупное замедление спроса в последние месяцы, цены на многие сырьевые материалы существенно упали:

1) Сырая нефть марки Brent упала ниже 100 долларов за баррель вчера, что на 20% ниже апрельских максимумов, в то время как West Texas упала до 75 долларов за баррель, таким образом, падение менее чем за шесть месяцев на треть.

2) Цена на медь рухнула, упав более чем на 30% за два месяца;

3) Алюминий потерял 22% с конца апреля;

4) Цена на пшеницу упала на 19% в прошлом месяце, что на 38% меньше пика февраля;

5) Цена на кукурузу упала на 24% в прошлом месяце.

Некоторые крупные ритейлеры понимают, что ценовое давление несколько ослабевает. В Британии Tesco заявила несколько недель назад о том, что запускает крупную кампанию скидок, которые главным образом будут сосредоточены на молоке, фруктах и овощах. Попытка замаскировать падение спроса – еще одна причина агрессивного демпинга ритейлеров.

Как и всегда, требуется немного времени, чтобы снижение цен на сырье отразилось на конечной цене продуктов. Тем не менее, потребители, пострадавшие из-за снижения реальных доходов за последние пару лет, обрадуются снижению цен. Во время общих проблем, это небольшое облегчение

Два шага вперед, один назад

Акции в США пережили ралли вчера ближе к закрытию, катализатором чего стали сообщения по ходу встречи министров финансов в ЕС в Люксембурге, что ведется работа над координацией плана рекапитализации европейских банков. Но нужно лишь понимать, что существует проблема с воплощением идеи в работоспособный сценарий. В 2008-м рекапитализация банков была в подавляющей степени местной задачей, зависящей от специфики работы местных институтов и их проблемности. Сейчас на повестке дня гораздо более широкий вопрос (вовлеченность в суверенные бумаги), что значительно увеличивает риски расползания проблемы и также требует более скоординированного подхода. Позитивные ноты такого сообщения были частично заглушены понижением рейтинга Италии от Moody’s сразу на три ступени до A2. Это произошло уже после снижения рейтинга со стороны S&P, так что политический истеблишмент выдержал этот удар. Тем не менее, это может привести к усложнению доступа на рынки капиталов для итальянских банков и, возможно, будет способствовать дальнейшей маргинализации итальянских долговых бумаг на долговом рынке еврозоны.

Цели в ЕС еще больше сдвигаются

Когда дебаты перешли от обеспечения соглашения по увеличению EFSF до 440 миллиардов евро к июльскому соглашению по второму греческому спасению, стали также заметны попытки привлечь частый сектор к сделке. Во времена соглашений по долговым свопам и расширению сроков погашения, ЕС начал кампанию по убеждению частного сектора в отношении списания 21% долгов. Тем не менее, провал плана по сокращению дефицита, объявленный греческим правительством на выходных, теперь значит, что эти данные устарели. Эти комментарии последовали от председателя Еврогруппы Юнкера, но нет ничего удивительного в том, что предложение не было встречено единодушно (Франция и Испания высказали свои опасения). Загвозка заключается в том, что хоть политические процессы протекают медленнее, чем события на финансовых рынках, соглашение по добровольной реструктуризации протекает еще более медленно. Сейчас мы находимся в положении, когда предложенные стрижки неэффективны, однако интерес лидеров ЕС к этому невелик, а соответственно и признание необходимости регулировки процесса. Опасность заключается в том, что элемент вовлечения частного сектора по-прежнему иллюзорен, что увеличивает риски, поэтому в конечном итоге участие частного сектора станет беспорядочным и принудительным.

/Компиляция. 5 октября. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter