17 ноября 2011 FxPRO

Одной из заметных тем этой недели стало растущее напряжение на рынках евро-фондирования. В разгар кредитного кризиса спред Libor-OIS обычно использовался для его оценки, другими словами, разница между принятием кредитных рисков на ночь и на три месяца. Однако 2008 год также был временем, когда кросс-валютные базисные свопы также раздулись. Базисный своп – это обмен плавающими ставками в двух различных валютах, и в этом типе свопов номинальные объемы сделок также изменялись, что создавало кредитный риск и риски контрагентов. Для банков это способ получить ликвидность в другой валюте, без рисков, связанных с обменными ставками.

В целом, до кредитного кризиса была умеренная премия по долларовому финансированию. Другими словами, вы были вынуждены заплатить несколько пунктов за своп в долларах выше форвардной ставки (которая, в свою очередь, основывается на дифференциале между процентными ставками). Однако это различие выросло за последние недели от около -30 пунктов в середине года до почти -130 пунктов в настоящий момент. Похожее, хотя не настолько экстремальное, движение было по свопам доллар-иена. Примечательно, что до сих пор это не сильно влияло на валюту, однако, вполне вероятно, что частично этот процесс стоит за недавним ослаблением евро. В сочетании с тем, что мы видели на бондовых рынках (растущие признаки стресса и агрессивных распродаж), ухудшение положения базовых свопов – еще одно доказательство усиливающейся дисфункции рынков, которое мы видели в еврозоне, с небольшой возможностью для улучшения в конце календарного года и дальнейшего снижения ликвидности

Британское потребление реагирует на снижение цен

В стремлении оживить умирающего последние несколько месяцев потребителя, рекламные кампании крупных ритейлеров, похоже, возымели эффект, несмотря на то, что потребительское доверие на абсолютно ужасном уровне. В октябре объем британских розничных продаж вырос на 0.6%, после роста на 0.5% за предыдущие месяцы. В годовом исчислении розничные продажи выросли на 0.9%. Остается наблюдать за тем, насколько долго продлится этот «подъем», учитывая, что балансы домохозяйств остаются под давлением. Тем не менее, потребители и Банк Англии были довольны недавними признаками умеренной инфляции: розничные цены выросли на 0.1% в октябре после роста на 0.3% за предыдущие месяцы. Это частично оправдывает последний прогноз по инфляции от Банка Англии, который подтверждает, что рост цен существенно замедлится в следующем году

Смягчение политики в Китае на подходе

Китайские чиновники скорей всего смягчат свою позицию по денежно-кредитной политике, так как экономика теряет импульс, а инфляционное давление ослабевает. Рост в ближайшие пару кварталов скорей всего будет ниже 9%-ного уровня, что с трудом можно назвать катастрофой, но говорит как раз о замедлении. Рост экспорта заметно упал, особенно в Европу, а цены на дома в крупных городах падают. Если внешние условия ухудшаться, тогда Пекину придется присмотреться к своим инструментам корректировки политики. Их довольно много: резервные требования за последние полтора года значительно ужесточились. Ключевые процентные ставки имеют запас для снижения, а фискальная политика может быть смягчена за счет сокращения налогов и роста расходов. К сожалению для Запада, эта политика скорее всего приведет к замораживанию Китаем политики удорожания собственной валюты. Президентская кампания в США идет полным ходом, и не может быть сомнений, что недооцененность юаня будут в фокусе политиков, особенно, если темп роста этой валюты замедлится

Жуткая тишина

После ужастика во вторник, европейские рынки в среду пребывали в тишине, но все это выглядит не более чем пугающее затишье перед следующим раскатом грома. Разговоры о том, что ЕЦБ начал выкупать бумаги на вторичном рынке, помогли успокоить напряженные нервы, но этого явно было не достаточно, чтобы создать покупательский интерес, который требуется, чтобы подавить продавцов. Все больше и больше комментаторов призывают ЕЦБ начать неограниченные нестерилизованные покупки облигаций (т.е. QE), но Германия и некоторые другие члены блока противятся этой идее, говоря, что это подпортит доверие к ЕЦБ. Единая валюта вчера продолжала снижаться какое-то время вчера, угрожая провалиться ниже 1,34, перед тем как развернуться. Сейчас она торгуется около 1,3460.

Учитывая, что нет никакого настоящего решения проблемы, удивительно наблюдать такой высокий курс евро. Высокобетовые валюты продолжили снижаться: осси достиг уже 1,0060. Американский доллар и японская иена сейчас единственные, кто привлекает к себе поток денег, направленных в безопасность. Облигации в Европы очень волатильно торговались, и панические распродажи остановились пока на передышку. Очень похоже, что распродажа с новой силой может вновь начаться в любое время. Важным тестом настроений сегодня станут аукционы французских и испанских правительственных облигаций. Вчера спред Франция/Германия по 10-леткам расширился до рекордных значений за все время существования евро – 193 пункта, равно как и спред Испания/Германия, который тоже зафиксировал рекордные 460 б.п.

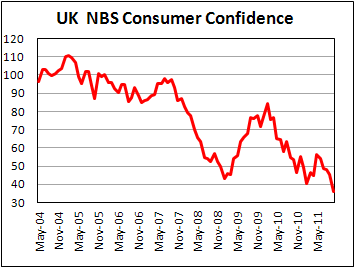

Уверенность потребителей в Британии разрушена

Потребительская уверенность в Великобритании упала до рекордно минимального уровня в прошлом месяце. Индекс потребительской уверенности от Nationwide обвалился в прошлом месяце до всего лишь 36 с 45 в сентябре. Помимо ухудшающейся обстановки дома, подтвержденной вчерашними слабыми данными по занятости, потребители явно озабочены кризисом в еврозоне. Согласно опросу, лишь 13% потребителей уверены в своем финансовом состоянии

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В целом, до кредитного кризиса была умеренная премия по долларовому финансированию. Другими словами, вы были вынуждены заплатить несколько пунктов за своп в долларах выше форвардной ставки (которая, в свою очередь, основывается на дифференциале между процентными ставками). Однако это различие выросло за последние недели от около -30 пунктов в середине года до почти -130 пунктов в настоящий момент. Похожее, хотя не настолько экстремальное, движение было по свопам доллар-иена. Примечательно, что до сих пор это не сильно влияло на валюту, однако, вполне вероятно, что частично этот процесс стоит за недавним ослаблением евро. В сочетании с тем, что мы видели на бондовых рынках (растущие признаки стресса и агрессивных распродаж), ухудшение положения базовых свопов – еще одно доказательство усиливающейся дисфункции рынков, которое мы видели в еврозоне, с небольшой возможностью для улучшения в конце календарного года и дальнейшего снижения ликвидности

Британское потребление реагирует на снижение цен

В стремлении оживить умирающего последние несколько месяцев потребителя, рекламные кампании крупных ритейлеров, похоже, возымели эффект, несмотря на то, что потребительское доверие на абсолютно ужасном уровне. В октябре объем британских розничных продаж вырос на 0.6%, после роста на 0.5% за предыдущие месяцы. В годовом исчислении розничные продажи выросли на 0.9%. Остается наблюдать за тем, насколько долго продлится этот «подъем», учитывая, что балансы домохозяйств остаются под давлением. Тем не менее, потребители и Банк Англии были довольны недавними признаками умеренной инфляции: розничные цены выросли на 0.1% в октябре после роста на 0.3% за предыдущие месяцы. Это частично оправдывает последний прогноз по инфляции от Банка Англии, который подтверждает, что рост цен существенно замедлится в следующем году

Смягчение политики в Китае на подходе

Китайские чиновники скорей всего смягчат свою позицию по денежно-кредитной политике, так как экономика теряет импульс, а инфляционное давление ослабевает. Рост в ближайшие пару кварталов скорей всего будет ниже 9%-ного уровня, что с трудом можно назвать катастрофой, но говорит как раз о замедлении. Рост экспорта заметно упал, особенно в Европу, а цены на дома в крупных городах падают. Если внешние условия ухудшаться, тогда Пекину придется присмотреться к своим инструментам корректировки политики. Их довольно много: резервные требования за последние полтора года значительно ужесточились. Ключевые процентные ставки имеют запас для снижения, а фискальная политика может быть смягчена за счет сокращения налогов и роста расходов. К сожалению для Запада, эта политика скорее всего приведет к замораживанию Китаем политики удорожания собственной валюты. Президентская кампания в США идет полным ходом, и не может быть сомнений, что недооцененность юаня будут в фокусе политиков, особенно, если темп роста этой валюты замедлится

Жуткая тишина

После ужастика во вторник, европейские рынки в среду пребывали в тишине, но все это выглядит не более чем пугающее затишье перед следующим раскатом грома. Разговоры о том, что ЕЦБ начал выкупать бумаги на вторичном рынке, помогли успокоить напряженные нервы, но этого явно было не достаточно, чтобы создать покупательский интерес, который требуется, чтобы подавить продавцов. Все больше и больше комментаторов призывают ЕЦБ начать неограниченные нестерилизованные покупки облигаций (т.е. QE), но Германия и некоторые другие члены блока противятся этой идее, говоря, что это подпортит доверие к ЕЦБ. Единая валюта вчера продолжала снижаться какое-то время вчера, угрожая провалиться ниже 1,34, перед тем как развернуться. Сейчас она торгуется около 1,3460.

Учитывая, что нет никакого настоящего решения проблемы, удивительно наблюдать такой высокий курс евро. Высокобетовые валюты продолжили снижаться: осси достиг уже 1,0060. Американский доллар и японская иена сейчас единственные, кто привлекает к себе поток денег, направленных в безопасность. Облигации в Европы очень волатильно торговались, и панические распродажи остановились пока на передышку. Очень похоже, что распродажа с новой силой может вновь начаться в любое время. Важным тестом настроений сегодня станут аукционы французских и испанских правительственных облигаций. Вчера спред Франция/Германия по 10-леткам расширился до рекордных значений за все время существования евро – 193 пункта, равно как и спред Испания/Германия, который тоже зафиксировал рекордные 460 б.п.

Уверенность потребителей в Британии разрушена

Потребительская уверенность в Великобритании упала до рекордно минимального уровня в прошлом месяце. Индекс потребительской уверенности от Nationwide обвалился в прошлом месяце до всего лишь 36 с 45 в сентябре. Помимо ухудшающейся обстановки дома, подтвержденной вчерашними слабыми данными по занятости, потребители явно озабочены кризисом в еврозоне. Согласно опросу, лишь 13% потребителей уверены в своем финансовом состоянии

/Компиляция. 17 ноября. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter