4 января 2012

Фото: AP

Фото: APТакого темпа технических инноваций мир не знал, говорит Райан Спун, глава Dogpatch Labs, подразделения венчурного фонда из Сан-Франциско, предоставляющего в аренду начинающим компаниям офисные площади в бизнес-инкубаторе. Как многие предприниматели, арендаторы хотели бы повторить успех компаний Facebook и Zynga, которым удалось завоевать всемирную известность в Интернете всего за несколько лет.

Новая волна крупных IPO на интернет-рынке, ставших большой редкостью в период после крушения доткомовского пузыря в 2000 году, а также возобновление слияний и поглощений вызывает противоречивые оценки в отрасли. Некоторые считают, что растет новый пузырь, раздувающий стоимость стартапов и более зрелых компаний вроде Twitter, которая спустя пять лет после появления первых твитов по-прежнему в поиске эффективной бизнес-модели. Более оптимистичные обозреватели парируют: у многих начинающих проектов отличные перспективы, и на рынке достаточно покупателей с деньгами и уверенной позицией в отрасли, способных приобрести интернет-компании.

Как бы то ни было, обе стороны сходятся в том, что мир меняется под действием нескольких мощных факторов, три из которых особенно выделяются. Во-первых, технологический прогресс упростил и удешевил задачи тестирования множества ярких идей для онлайн-бизнеса. Во-вторых, новое поколение богатых инвесторов заинтересовано в этих идеях. И в-третьих, этот бум намного более глобальный, чем предыдущий. Китайские интернет-компании сегодня внушают не меньший энтузиазм, чем американские, резюмирует The Economist.

Закона Мура, по которому количество транзисторов на компьютерном чипе удваивается каждые полтора года, по-прежнему никто не отменял, и с каждым днем становится все больше более мощных и доступных устройств. Некоторые из сегодняшних «таблеток» и смартфонов мощнее, чем персональные компьютеры десять лет назад. Аналитическая компания IDC оценивает, что в этом году по всему миру будет отгружено 450 млн смартфонов против 303 млн в 2010 году.

Облачные технологии, виртуализация, широкие возможности подключения обеспечивают условия для активного роста инноваций. Распространяются новые платформы и операционные системы, на основе которых компании могут создавать сервисы. Эти платформы открывают огромные возможности в сфере цифровых технологий. Вероятно, самый яркий пример инноваций, которые они запустили, — волна загружаемых программных приложений для смартфонов и компьютеров. App Store компании Apple, которому всего три года, предлагает более 300 тысяч таких приложений. Пользователи Facebook устанавливают их по 20 млн в день. Такие сервисы, как Skype, также выигрывают благодаря распространению умных устройств и удобствам соединения.

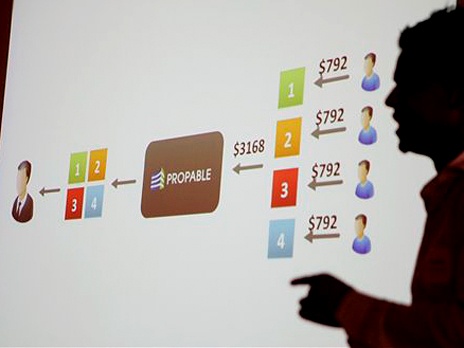

Кто-то сравнивает этот технологический всплеск с кембрийским взрывом 500 млн лет назад, когда эволюция на Земле резко ускорилась, отчасти благодаря изменениям на клеточном уровне. Возможно, это преувеличение. Но даже если так, создать сеть стало намного проще. Используя возможности облачных технологий и платформ, чтобы получить доступ к миллионам потенциальных клиентов, компания может раскрутить бизнес всего с нескольких тысяч долларов, не имея миллионов, которые требовались в 1990-ые, резюмирует The Economist.

Благодаря второй движущей силе интернет-бума — финансовым ресурсам — компании не испытывают недостатка в ресурсах. Хотя для многих венчурных фондов они слишком малы, за них бьются состоятельные индивидуальные инвесторы — «ангелы», как их называют в отрасли. Многие из таких финансистов заработали капитал во время роста пузыря в 1990-ые, и сейчас готовы вложить свое ноу-хау и финансовые средства в сегодняшние начинающие проекты. Встречаются и индивидуальные инвестиции в размере до 1 млн долларов. Иногда «ангелы» объединяются и выделяют еще большие суммы.

Инвесторы-ангелы в США в прошлом году вложили в новые проекты около 20 млрд долларов против 17,6 млрд долларов в 2009 году, сообщает The Economist со ссылкой на данные Центра исследований венчурных инвестиций (Centre for Venture Research) Университета Нью-Гемпшира. В основном средства ангелов получили разработчики «потребительских» интернет-проектов и производители приложений.

Зрелое финансирование

Финансирование технологичного бизнеса на более зрелых этапах также меняется. Ведущие венчурные компании, такие как Andreessen Horowitz и Kleiner Perkins Caufield & Byers, за последний год привлекли миллиарды долларов новых средств. Часть этих денег была направлена на проекты поздней стадии роста (например, Twitter и Skype), что позволило компаниям и далее оставаться в частных руках и сохранить независимость.

Не только венчуры интересуются интернет-компаниями. Кто-то, возможно, будет утверждать, что бум начался с российской холдинговой компании DST, переименованной теперь в Mail.ru, и родственной инвестструктуры DST Global. В 2009 году, когда большинство инвесторов в США избрали выжидательную позицию, эти компании вкладывали миллионы долларов в быстрорастущие перспективные проекты, комментирует The Economist. За ними последовали американские хедж-фонды, фонды частных инвестиций и даже некоторые взаимные фонды. Инвестбанки, в частности, Goldman Sachs и JPMorgan Chase также создавали фонды, с помощью которых состоятельные клиенты смогли вкладывать деньги в доли компаний.

Задачи инвесторов упростило появление вторичных рынков, таких как SharesPost и SecondMarket, которые позволяют профессиональным игрокам более эффективно торговать акциями частных компаний. Благодаря им мир увидел впечатляющий рост стоимости этих компаний.

Стремительная глобализация

Третья движущая сила — стремительная глобализация отрасли, считают обозреватели The Economist. Примечательно, что новая волна эйфории захлестывает и развивающиеся рынки, которые в прошлый IT-бум были только сторонними наблюдателями, прежде всего это относится к Китаю. В этой стране присутствие в Интернете не только самое многочисленное, но и самое быстрорастущее. Количество интернет-пользователей в 2015 году превысит 700 млн человек против нынешних 457 млн, прогнозируют эксперты Boston Consulting Group (BCG). И китайцы уже не только играют в сетевые игры, но осваивают в Интернете все новые возможности, в частности, онлайн-покупки. С 2010 по 2015 год, по прогнозам BCG, китайский рынок электронной торговли вырастет более чем в четыре раза, с 71 млрд долларов до 305 млрд долларов, и может стать крупнейшим в мире.

Такие прогнозы стимулируют крупные вливания венчурного капитала, как зарубежного, так и внутреннего. Несмотря на спад в 2009 году объем средств, привлеченных китайскими венчурными фондами, резко вырос — с примерно 4 млрд долларов в 2006 году до более 11 млрд долларов в 2010 году, говорят эксперты аналитической компании Zero2IPO. Сумма инвестиций увеличилась с 1,8 млрд до 5,4 млрд долларов, большая часть из этого была направлена на интернет-стартапы.

Инвесторы охотятся за акциями китайских компаний, котируемых на американских фондовых биржах. С начала года котировки крупнейших из этих фирм выросли более чем на треть, приводит The Economist данные сайта iChina Stock. Китайский поисковик Baidu за последние 12 месяцев показал рост с 60 до 150 долларов за акцию. Рыночная капитализация компании повысилась до 50 млрд долларов. Совокупная стоимость десяти крупнейших китайских компаний составляет 150 млрд долларов, что ненамного уступает стоимости Google.

Многие эмитенты, как правило, «выстреливают» с самого дебюта. 8 декабря крупнейший китайский онлайн-видеопортал Youku провел листинг на Нью-йоркской фондовой бирже, акции компании выросли на 161%, это максимальный за пять лет результат среди новичков на NYSE. Котировки онлайн-ритейлера Dangdang, вышедшего на рынок в тот же день, выросли почти вдвое.

Опыт китайских компаний побуждает и других игроков с развивающихся рынков рассмотреть возможность IPO в США. В день, когда LinkedIn сообщила параметры своего размещения, российский поисковик Yandex объявил о планах привлечения 1,1 млрд долларов в результате листинга на Nasdaq.

Пузырь?

Те, кто считает разговоры о новом технологичном «пузыре» ошибочными, подчеркивают, что сегодняшние компании, такие как LinkedIn и Renren, опираются на проверенные бизнес-модели и имеют хорошие показатели выручки. О многих интернет-проектах, вышедших на рынок в конце 1990-ых, этого не скажешь. Более того, коэффициенты цена/прибыль, с которыми сейчас торгуются другие публичные компании в технологичном секторе, далеко не на том уровне, который сложился перед крахом прошлого доткомовского пузыря в 2000 году. То есть потенциальная «переоценка» в стоимости частных компаний ограничена, комментирует The Economist.

Учитывая все эти обстоятельства, некоторые венчурные компании утверждают, что 2011 год скорее ближе к ситуации 1995, а не 1999 года: если пузырь и надувается, то до его схлопывания еще очень далеко. Поэтому инвесторы, которые пренебрегали интернет-компаниями, теперь, возможно, упускают отличную возможность заработать огромные деньги. Джеффри Буссганг из венчурной компании Flybridge Capital Partners отмечает, что венчурный капитал, привлеченный с 1995 по 1997 год, принес отличную отдачу.

Другие, тем не менее, указывают на признаки «пузыря». Например, некоторые стартапы заманивают успешных программистов из Google, Microsoft и других крупных компаний большими компенсационными пакетами. Индекс Nasdaq, возможно, далек от максимумов марта 2000 года, но он уже вырос после глобального спада, и индекс Tech Pulse Index ФРБ в Сан-Франциско, оценивающий состояние американской технологичной отрасли, близок к пику, достигнутому 11 лет назад, пишет The Economist.

Есть и признаки нерационального ажиотажа среди некоторых инвесторов. Color, новый фотосервис и соцсеть, по некоторым сообщениям, был оценен венчурными компаниями примерно в 100 млн долларов, даже несмотря на то, что продукт не проверен рынком. Конкуренция среди бизнес-ангелов взвинтила стоимостные параметры стартапов более чем на 50% за последние 12 месяцев. Финансисты иногда пренебрегают необходимой экспертизой, лишь бы улучить выгодную сделку. В Китае также оценочная стоимость молодых компаний выросла с головокружительной скоростью — в среднем до 15-20 млн долларов на первом этапе венчурного финансирования, что очень дорого даже по меркам Кремниевой долины. Опасность заключается в том, что инвесторы теряют из вида риски изменения стоимости интернет-компаний.

/Элитный Трейдер, ELITETRADER.RU/

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter