3 марта 2012

Введение

Механика рынка - это раздел технического анализа, который стал известен широкой аудитории посредством книги Michael Voigt “Das gro?e Buch der Markttechnik”. Возможно, самая важная часть механики рынка - это тренд, важность которого проистекает из того факта, что он устанавливает связь между развитием цены и психологией участников рынка. Согласно Michael Voigt, альтернативные фазы движения и коррекции, типичные для трендов, могут интерпретироваться как "обратная связь" от участников рынка в развитии цены. В результате механика рынка вносит существенный вклад в так называемую область “поведенческих финансов”, то есть раздел финансов, который пытается объяснить динамику цен, глядя в душу участников рынка. При определении трендов делается различие между восходящими и нисходящими, для каждого из них используется различное определение. Определение, используемое здесь, возвращает нас к Чарльзу Х. Доу. Тренд (восходящий), с точки зрения механики рынка, является активным, когда последние два (или больше) соответствующих минимума (или максимума) повышаются (см. рисунок 1, слева). Первый минимум восходящего тренда называют Точкой 1, в то время как все следующие максимумы пронумерованы цифрой 2, а все следующие минимумы пронумерованы цифрой 3. Тренд установлен, когда Точка 2 впервые пробита. Мы можем говорить о перерыве в тренде, когда последняя Точка 3 пробита против направления тренда, или новая Точка 2 будет ниже, чем последняя.

Рис. 1) Восходящий тренд 1-2-3 / Определение внутренних и внешних баров

Слева вы можете видеть восходящий тренд, который не повреждён с точки зрения механики рынка. В правой половине графика показано техническое определение внутренних и внешних баров.

Благодаря своей структуре тренды обеспечивают много интересных торговых идей. В этой точке мы интересуемся только "большей частью" тренда, то есть фазой движения от Точки 3 к новой Точке 2, а здесь особенно моментом, когда пробита старая Точка 2, осуществляя прорыв.

Определение успешных прорывов в трендах Механики Рынка

В любом тренде период, когда снова достигнута последняя Точка 2, имеет особое значение. Здесь установится особый тренд или продолжится существующий. Часто прорыв через Точку 2 обеспечивает начальный стимул для дальнейшего роста цены за пределы Точки 2. Так же часто, однако, Точка 2 оказывается лишь затронутой и цена снова снижается.

Это двойственное поведение Точки 2 общеизвестно. Чтобы иметь возможность подробнее исследовать такие ситуации, мы хотим точно определить, когда такие прорывы в трендах механики рынка будут успешными, а когда - нет. Для этого нам потребуется концепция внешнего бара. Предпосылка для внешнего бара заключается в том, что тело текущего периода (диапазон между открытием и ценой закрытия) полностью поглощено диапазоном предыдущего периода (диапазоном между минимумом и максимумом) (Рисунок 1, справа). Предыдущий период называют внешним баром, а текущий период - внутренним. Пока тела последующих периодов не покидают диапазон внешнего бара, они также считаются внутренними барами.

Рис. 2) Прорыв без внешнего бара

Здесь показано развитие успешного прорыва (слева) и неудачного прорыва (справа) без внешнего бара, сформированного после прорыва.

Успех прорыва тренда определяется на основе того, подтвержден ли прорыв (Рисунок 2, слева) или нет (Рисунок 2, справа) последующими периодами. Если оба условия, данные на рисунке 2, не выполнены, то прорыв Т2 - внешний бар или он непосредственно внутренний бар внешнего бара. Если внешний бар произойдет на прорыве Т2, то применимо следующее:

• Прорыв успешен, если внешний бар остается в направлении тренда (Рисунок 3, слева).

• Прорыв не успешен, если внешний бар происходит против направления тренда (Рисунок 3, справа).

Рис. 3) Прорыв с внешним баром

Здесь показано развитие успешного прорыва (слева) и неудачного прорыва (справа) с внешним баром, сформированным в каждом случае после прорыва.

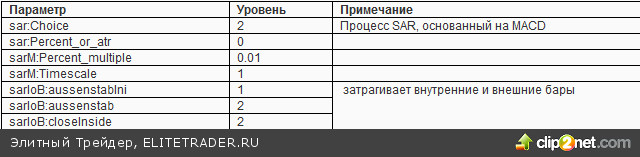

Как можно заметить на рисунке 3, в момент прорыва Т2 еще не было известно, существует ли ситуация с внутренним или внешним баром. Чтобы получить статистику по прорывам, мы используем Плагин “Markttechnik”, smpMT.dll, предлагаемый SMP Financial Engineering GmbH (для краткости SMP FE) для автоматизированного поиска трендов механики рынка (см. примечание в конце статьи) с параметрами настройки не по умолчанию, данными в Таблице 4.

Статистика

Теперь давайте рассмотрим прорывы Точки 2 на восходящих и нисходящих трендах фьючерсов DAX (контракт декабря 2011, короче, FDAX) на 10-минутном графике. Исследования проводились за период приблизительно 4300 дней, с 3-го января 2000 до 7-го октября 2011, используя программный пакет “Breakout Statistics”, предлагаемый SMP FE.

В начале нового дня часто происходят большие гэпы, которые одновременно пробивают последнюю Точку 2. Однако эти гэпы не торгуются и могут чрезвычайно исказить статистику. Поэтому прорывы во время первого периода нового дня не будут приняты во внимание. Кроме того, будут оцениваться только те ситуации, когда риск - меньше 50 пунктов, риск определяется стопом - основываясь на внешних барах - как описано в следующем параграфе.

Определение риска

При восходящем тренде мы определяем риск “1R” отдельно для двух различных ситуаций. Если прорыв Т2 - внутренний или внешний бар, риск эквивалентен разнице между уровнем последней Точки 2 и меньшего значения из минимума внешнего бара и минимума предыдущего периода от внешнего бара (А = внешний бар):

1R = Т2 - min {low (A), low (A-1)}

Во всех других случаях 1R равен разнице между последней Точкой 2 и минимумом предыдущего периода перед прорывом:

1R = Т2 - low (прорыв Т2 - 1)

Как только риск сделки R известен, прибыль и убытки могут быть выражены как множитель R. Множитель R сделки - прибыль или убыток сделки, деленный на риск (см., например, книгу Ван Тарпа “Финансовая свобода посредством электронного дейтрейдинга”). Для примера предположим, что риск 1R равняется десяти пунктам, тогда сделка получит прибыль 13 пунктов, что равно R, умноженному на 1.3 или прибыли 1.3 R.

Так как последующие результаты для восходящих и нисходящих трендов очень похожи, мы рассматриваем и те, и те тренды одновременно с объяснениями и иллюстрациями по восходящим трендам, когда нисходящий тренд является лишь горизонтальным отражением.

Начальные результаты

Прежде всего, мы исследовали, насколько сильным должно быть движение, чтобы мы могли ожидать пробой последней Точки 2. В целом, за период исследования была 3621 ситуация. Математические ожидания показаны на рисунке 4. Оказалось, что в среднем, большая часть движения приходилась на свечу прорыва. Отсюда можно было бы прийти к заключению, что будет иметь смысл открывать позицию перед прорывом, но это дает возможности открытий. После прорыва разница резко возрастает, в то время как математическое ожидание остается приблизительно неизменным. Это означает, что после прорыва может произойти почти что угодно. Был ли прорыв успешным или нет, пока не учитывалось. Успешный прорыв потребует определенного количества восходящего движения даже после прорыва. Вероятность успешного прорыва можно увидеть в Таблице 1, а математические ожидания для максимума, минимума, открытия и закрытия в случае успеха или провала показаны на рисунке 5.

Рис. 4) Математические ожидания на прорыве последней Точки 2

Рисунок 4 показывает анализ 10-минутного графика FDAX в течение 4300 дней и всех трендов, то есть в общей сложности 3621 ситуации. Периоды соответствуют математическим ожиданиям E (максимум), E (низко), E (цена открытия) и E (цена закрытия) на соответствующей свече с отмеченной свечой прорыва Т2. Величины измерены в множителях R, то есть, как множитель риска каждой сделки. Горизонтальная нулевая линия представляет уровень последней точки 2, а линия на -1 - уровень риска. Верхняя синяя и нижняя красная кривые - E (максимум) + StD (максимум) или E (минимум) - StD (минимум), где StD является стандартным отклонением.

Таб. 1) Вероятность успешного прорыва

Рис. 5) Математические ожидания, раздельно для успеха и неудачи

Слева - все успешные прорывы Т2, 2310 ситуаций, а справа - неудачные прорывы, 1311 ситуаций.

Кроме того, большая часть движения происходит на свече прорыва. Если прорыв успешен, цена, в среднем, продолжается в направлении тренда с возможностью стать новым максимумом. Эта ситуация происходит с 64-процентной вероятностью.

В этой точке стоит сделать небольшое отступление на предмет трендов: Движение случится, когда окажется, что много трейдеров хотят торговать в одном и том же направлении. Именно поэтому краткосрочные тренды имеют тенденцию быть более релевантными, когда они двигаются в том же самом направлении, что и тренды больших масштабов времени (например, дневные). Если мы рассмотрим только ситуации, когда текущий тренд идет в направлении общего тренда, то результаты у нас будут очень похожи на представленные здесь. Так, дневной фильтр FDAX, похоже, не подходит, по причине сильной корреляции между ним и Доу Джонсом. В последующем мы, поэтому проигнорируем общую картину.

Определение успешного прорыва состоит из непосредственного решения в Случаях 1 и 2. На рисунке 2, так же как в ситуациях с внешними барами, когда решение о том, был ли прорыв успешен, не может быть принято и через несколько свечей после прорыва (см. случаи 3 и 4 на рисунке 3). Рассмотрение этих ситуаций по отдельности приведет к показателям успешности, показанным в Таблице 2. Если прорыв Т2 - внутренний или внешний бар, у нас есть только 57-процентная вероятность успеха. Это означает, что внешние бары - это довольно плохой признак прорыва.

Таб. 2) Данные таблицы 1, раздельно для случаев 1 + 2 и 3 + 4

На основе этих результатов мы знаем, что можем рассчитывать на успешный прорыв в 64 процентах случаев. Успех здесь подразумевает, чтобы цена закрытия была соответственно максимумом и, следовательно, появилась определенная разница в цене. Так ли это в настоящее время в случае 1 или 3, можно определить довольно поздно или даже слишком поздно. По этой причине нам нужен критерий, по которому мы можем заранее решить, имеет ли текущая ситуация тенденцию стать положительной или отрицательной.

Условные вероятности

Возникает вопрос: Каков особенно положительный признак прорыва? Наш ответ: сильный тренд характеризуется длительным движением к Точке 2. Именно поэтому отличают ситуации где

(1) Закрытие (на прорыве Т2) > Т2

(2) Закрытие (на прорыве Т2) = Т2, справа соблюдено условие (1): Закрытие (на прорыве Т2) = Т2. Справа - неудавшиеся прорывы с условием (1).

Определенные времена прорывов

Наконец, вот следующий вопрос: В какое время дня стоит искать ситуации Т2? Один ответ можно найти, рассматривая частоту прорывов в зависимости от времени суток (см. рисунок 8). Эта иллюстрация говорит нам, что определенно стоит искать прорывы Точки 2 в течение времени с 9:00 до 10:00 и с 14:00 до 17:00 (по центрально-европейскому времени).

Рис. 8) Определенные времена прорывов

Рисунок 8 показывает определенное время суток абсолютных частот всех прорывов (верхняя кривая), и успешных прорывов (нижняя кривая)

Резюме

В качестве заключения давайте вспомним ключевые аспекты, которые мы узнали о прорывах. Мы знаем, что без каких-либо фильтров можно смело предположить с 64-процентной вероятностью, что прорыв будет успешен. Относительно возможной торговой стратегии эта информация столь же важна, как тот факт, что цель прибыли на уровне 1R - вполне реалистичная цель.

Нужно также отметить, что условие (2), как в ситуациях внутреннего, так и внешнего баров является довольно плохим признаком прорыва. Особенно вероятны прорывы при открытиях рынка в Германии и США.

Примечание

Плагин Markttechnik

Те, кто хочет автоматизировать тренды, должны сначала определить соответствующие максимумы и минимумы развития цены. Но это ни в коем случае не легкая задача. Чтобы помочь Вам найти их, Вы можете использовать плагин Markttechnik, который использует так называемые “процессы SAR” (стоп и разворот) в качестве передатчиков сигнала для обнаружения новых минимумов или максимумов. Он основан на научной работе, выполненной м-ром S Maier-Paape под названием Automatic 1-2-3, 2011 (доступен на www.smp-fe.de в “download area” или на www.vtad.de/forschungsarbeiten).

Таб. 4) Настройки плагина smpMT Markttechnik

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Механика рынка - это раздел технического анализа, который стал известен широкой аудитории посредством книги Michael Voigt “Das gro?e Buch der Markttechnik”. Возможно, самая важная часть механики рынка - это тренд, важность которого проистекает из того факта, что он устанавливает связь между развитием цены и психологией участников рынка. Согласно Michael Voigt, альтернативные фазы движения и коррекции, типичные для трендов, могут интерпретироваться как "обратная связь" от участников рынка в развитии цены. В результате механика рынка вносит существенный вклад в так называемую область “поведенческих финансов”, то есть раздел финансов, который пытается объяснить динамику цен, глядя в душу участников рынка. При определении трендов делается различие между восходящими и нисходящими, для каждого из них используется различное определение. Определение, используемое здесь, возвращает нас к Чарльзу Х. Доу. Тренд (восходящий), с точки зрения механики рынка, является активным, когда последние два (или больше) соответствующих минимума (или максимума) повышаются (см. рисунок 1, слева). Первый минимум восходящего тренда называют Точкой 1, в то время как все следующие максимумы пронумерованы цифрой 2, а все следующие минимумы пронумерованы цифрой 3. Тренд установлен, когда Точка 2 впервые пробита. Мы можем говорить о перерыве в тренде, когда последняя Точка 3 пробита против направления тренда, или новая Точка 2 будет ниже, чем последняя.

Рис. 1) Восходящий тренд 1-2-3 / Определение внутренних и внешних баров

Слева вы можете видеть восходящий тренд, который не повреждён с точки зрения механики рынка. В правой половине графика показано техническое определение внутренних и внешних баров.

Благодаря своей структуре тренды обеспечивают много интересных торговых идей. В этой точке мы интересуемся только "большей частью" тренда, то есть фазой движения от Точки 3 к новой Точке 2, а здесь особенно моментом, когда пробита старая Точка 2, осуществляя прорыв.

Определение успешных прорывов в трендах Механики Рынка

В любом тренде период, когда снова достигнута последняя Точка 2, имеет особое значение. Здесь установится особый тренд или продолжится существующий. Часто прорыв через Точку 2 обеспечивает начальный стимул для дальнейшего роста цены за пределы Точки 2. Так же часто, однако, Точка 2 оказывается лишь затронутой и цена снова снижается.

Это двойственное поведение Точки 2 общеизвестно. Чтобы иметь возможность подробнее исследовать такие ситуации, мы хотим точно определить, когда такие прорывы в трендах механики рынка будут успешными, а когда - нет. Для этого нам потребуется концепция внешнего бара. Предпосылка для внешнего бара заключается в том, что тело текущего периода (диапазон между открытием и ценой закрытия) полностью поглощено диапазоном предыдущего периода (диапазоном между минимумом и максимумом) (Рисунок 1, справа). Предыдущий период называют внешним баром, а текущий период - внутренним. Пока тела последующих периодов не покидают диапазон внешнего бара, они также считаются внутренними барами.

Рис. 2) Прорыв без внешнего бара

Здесь показано развитие успешного прорыва (слева) и неудачного прорыва (справа) без внешнего бара, сформированного после прорыва.

Успех прорыва тренда определяется на основе того, подтвержден ли прорыв (Рисунок 2, слева) или нет (Рисунок 2, справа) последующими периодами. Если оба условия, данные на рисунке 2, не выполнены, то прорыв Т2 - внешний бар или он непосредственно внутренний бар внешнего бара. Если внешний бар произойдет на прорыве Т2, то применимо следующее:

• Прорыв успешен, если внешний бар остается в направлении тренда (Рисунок 3, слева).

• Прорыв не успешен, если внешний бар происходит против направления тренда (Рисунок 3, справа).

Рис. 3) Прорыв с внешним баром

Здесь показано развитие успешного прорыва (слева) и неудачного прорыва (справа) с внешним баром, сформированным в каждом случае после прорыва.

Как можно заметить на рисунке 3, в момент прорыва Т2 еще не было известно, существует ли ситуация с внутренним или внешним баром. Чтобы получить статистику по прорывам, мы используем Плагин “Markttechnik”, smpMT.dll, предлагаемый SMP Financial Engineering GmbH (для краткости SMP FE) для автоматизированного поиска трендов механики рынка (см. примечание в конце статьи) с параметрами настройки не по умолчанию, данными в Таблице 4.

Статистика

Теперь давайте рассмотрим прорывы Точки 2 на восходящих и нисходящих трендах фьючерсов DAX (контракт декабря 2011, короче, FDAX) на 10-минутном графике. Исследования проводились за период приблизительно 4300 дней, с 3-го января 2000 до 7-го октября 2011, используя программный пакет “Breakout Statistics”, предлагаемый SMP FE.

В начале нового дня часто происходят большие гэпы, которые одновременно пробивают последнюю Точку 2. Однако эти гэпы не торгуются и могут чрезвычайно исказить статистику. Поэтому прорывы во время первого периода нового дня не будут приняты во внимание. Кроме того, будут оцениваться только те ситуации, когда риск - меньше 50 пунктов, риск определяется стопом - основываясь на внешних барах - как описано в следующем параграфе.

Определение риска

При восходящем тренде мы определяем риск “1R” отдельно для двух различных ситуаций. Если прорыв Т2 - внутренний или внешний бар, риск эквивалентен разнице между уровнем последней Точки 2 и меньшего значения из минимума внешнего бара и минимума предыдущего периода от внешнего бара (А = внешний бар):

1R = Т2 - min {low (A), low (A-1)}

Во всех других случаях 1R равен разнице между последней Точкой 2 и минимумом предыдущего периода перед прорывом:

1R = Т2 - low (прорыв Т2 - 1)

Как только риск сделки R известен, прибыль и убытки могут быть выражены как множитель R. Множитель R сделки - прибыль или убыток сделки, деленный на риск (см., например, книгу Ван Тарпа “Финансовая свобода посредством электронного дейтрейдинга”). Для примера предположим, что риск 1R равняется десяти пунктам, тогда сделка получит прибыль 13 пунктов, что равно R, умноженному на 1.3 или прибыли 1.3 R.

Так как последующие результаты для восходящих и нисходящих трендов очень похожи, мы рассматриваем и те, и те тренды одновременно с объяснениями и иллюстрациями по восходящим трендам, когда нисходящий тренд является лишь горизонтальным отражением.

Начальные результаты

Прежде всего, мы исследовали, насколько сильным должно быть движение, чтобы мы могли ожидать пробой последней Точки 2. В целом, за период исследования была 3621 ситуация. Математические ожидания показаны на рисунке 4. Оказалось, что в среднем, большая часть движения приходилась на свечу прорыва. Отсюда можно было бы прийти к заключению, что будет иметь смысл открывать позицию перед прорывом, но это дает возможности открытий. После прорыва разница резко возрастает, в то время как математическое ожидание остается приблизительно неизменным. Это означает, что после прорыва может произойти почти что угодно. Был ли прорыв успешным или нет, пока не учитывалось. Успешный прорыв потребует определенного количества восходящего движения даже после прорыва. Вероятность успешного прорыва можно увидеть в Таблице 1, а математические ожидания для максимума, минимума, открытия и закрытия в случае успеха или провала показаны на рисунке 5.

Рис. 4) Математические ожидания на прорыве последней Точки 2

Рисунок 4 показывает анализ 10-минутного графика FDAX в течение 4300 дней и всех трендов, то есть в общей сложности 3621 ситуации. Периоды соответствуют математическим ожиданиям E (максимум), E (низко), E (цена открытия) и E (цена закрытия) на соответствующей свече с отмеченной свечой прорыва Т2. Величины измерены в множителях R, то есть, как множитель риска каждой сделки. Горизонтальная нулевая линия представляет уровень последней точки 2, а линия на -1 - уровень риска. Верхняя синяя и нижняя красная кривые - E (максимум) + StD (максимум) или E (минимум) - StD (минимум), где StD является стандартным отклонением.

Таб. 1) Вероятность успешного прорыва

Рис. 5) Математические ожидания, раздельно для успеха и неудачи

Слева - все успешные прорывы Т2, 2310 ситуаций, а справа - неудачные прорывы, 1311 ситуаций.

Кроме того, большая часть движения происходит на свече прорыва. Если прорыв успешен, цена, в среднем, продолжается в направлении тренда с возможностью стать новым максимумом. Эта ситуация происходит с 64-процентной вероятностью.

В этой точке стоит сделать небольшое отступление на предмет трендов: Движение случится, когда окажется, что много трейдеров хотят торговать в одном и том же направлении. Именно поэтому краткосрочные тренды имеют тенденцию быть более релевантными, когда они двигаются в том же самом направлении, что и тренды больших масштабов времени (например, дневные). Если мы рассмотрим только ситуации, когда текущий тренд идет в направлении общего тренда, то результаты у нас будут очень похожи на представленные здесь. Так, дневной фильтр FDAX, похоже, не подходит, по причине сильной корреляции между ним и Доу Джонсом. В последующем мы, поэтому проигнорируем общую картину.

Определение успешного прорыва состоит из непосредственного решения в Случаях 1 и 2. На рисунке 2, так же как в ситуациях с внешними барами, когда решение о том, был ли прорыв успешен, не может быть принято и через несколько свечей после прорыва (см. случаи 3 и 4 на рисунке 3). Рассмотрение этих ситуаций по отдельности приведет к показателям успешности, показанным в Таблице 2. Если прорыв Т2 - внутренний или внешний бар, у нас есть только 57-процентная вероятность успеха. Это означает, что внешние бары - это довольно плохой признак прорыва.

Таб. 2) Данные таблицы 1, раздельно для случаев 1 + 2 и 3 + 4

На основе этих результатов мы знаем, что можем рассчитывать на успешный прорыв в 64 процентах случаев. Успех здесь подразумевает, чтобы цена закрытия была соответственно максимумом и, следовательно, появилась определенная разница в цене. Так ли это в настоящее время в случае 1 или 3, можно определить довольно поздно или даже слишком поздно. По этой причине нам нужен критерий, по которому мы можем заранее решить, имеет ли текущая ситуация тенденцию стать положительной или отрицательной.

Условные вероятности

Возникает вопрос: Каков особенно положительный признак прорыва? Наш ответ: сильный тренд характеризуется длительным движением к Точке 2. Именно поэтому отличают ситуации где

(1) Закрытие (на прорыве Т2) > Т2

(2) Закрытие (на прорыве Т2) = Т2, справа соблюдено условие (1): Закрытие (на прорыве Т2) = Т2. Справа - неудавшиеся прорывы с условием (1).

Определенные времена прорывов

Наконец, вот следующий вопрос: В какое время дня стоит искать ситуации Т2? Один ответ можно найти, рассматривая частоту прорывов в зависимости от времени суток (см. рисунок 8). Эта иллюстрация говорит нам, что определенно стоит искать прорывы Точки 2 в течение времени с 9:00 до 10:00 и с 14:00 до 17:00 (по центрально-европейскому времени).

Рис. 8) Определенные времена прорывов

Рисунок 8 показывает определенное время суток абсолютных частот всех прорывов (верхняя кривая), и успешных прорывов (нижняя кривая)

Резюме

В качестве заключения давайте вспомним ключевые аспекты, которые мы узнали о прорывах. Мы знаем, что без каких-либо фильтров можно смело предположить с 64-процентной вероятностью, что прорыв будет успешен. Относительно возможной торговой стратегии эта информация столь же важна, как тот факт, что цель прибыли на уровне 1R - вполне реалистичная цель.

Нужно также отметить, что условие (2), как в ситуациях внутреннего, так и внешнего баров является довольно плохим признаком прорыва. Особенно вероятны прорывы при открытиях рынка в Германии и США.

Примечание

Плагин Markttechnik

Те, кто хочет автоматизировать тренды, должны сначала определить соответствующие максимумы и минимумы развития цены. Но это ни в коем случае не легкая задача. Чтобы помочь Вам найти их, Вы можете использовать плагин Markttechnik, который использует так называемые “процессы SAR” (стоп и разворот) в качестве передатчиков сигнала для обнаружения новых минимумов или максимумов. Он основан на научной работе, выполненной м-ром S Maier-Paape под названием Automatic 1-2-3, 2011 (доступен на www.smp-fe.de в “download area” или на www.vtad.de/forschungsarbeiten).

Таб. 4) Настройки плагина smpMT Markttechnik

www.tradersonline-mag.com /Элитный Трейдер, ELITETRADER.RU/

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter