29 марта 2012 Международный финансовый центр Абдуллаев Искандер

Россия разместила 5-летние суверенные евробонды (LPN) с доходностью 3,325% годовых, 10-летние - 4,591% годовых, 30-летние бумаги - 5,798% годовых. Соотношение bid/cover (спрос/предложение) превысил 3,5x по сравнению с изначальными ориентирами, финальная доходность упала значительно ниже, чем мы ожидали: от 10 до 20 пунктов. Дисконт к текущей кривой увеличился на 40 пунктов (20 пунктов ранее). Но это необъективный показатель, так как российские суверенные бумаги были и остаются сильно недооцененными - в отличие от бумаг латинских стран со схожим кредитным рейтингом.

*Дюрация рассчитывается из условий, что купон будет примерно на уровне с предполагаемой доходностью.

Размещение было настолько удачно, что даже спровоцировало рост на рынках еврооблигаций, где Россия-30 выросла по цене на 1% до 119,7%, а по многим голубым фишкам - не ниже инвестиционного рейтинга. Исторически обычно происходит наоборот, что лишь подтверждает недооцененность существующий кривой и желание инвесторов поддержать выпуски на вторичном рынке, где по многим бумагам EM доходности находятся на новых минимумах.

Европейским банкам в особенности выгодно вкладывать в российские выпуски как в один из самых лакомых инструментов, чтоб максимизировать carry trade от переизбытка дешевых денег ЕЦБ.

Но, как мы писали ранее, предполагаемый диапазон доходности отражает все те же политические и экономические риски, которые заложены в историческом спрэде, что мы наблюдаем с американскими казначейскими облигациями UST и сопоставимыми бумагами латинских стран, таких как Бразилия и Мексика.

Спрэд к бумагам Бразилии или Мексики составляет все те же 100 пунктов против исторических двухлетних 80 пунктов. Россия разместилась удачно, но относительно недешево. Основная проблема, на наш взгляд, заключается в том, что политические и экономические риски в России рассматриваются выше, чем отражено в текущем страновом кредитном рейтинге. По слухам бумаги в основном предлагали нерезидентам, отрезая локальных покупателей.

Рекомендации: Мы считаем, что многие инвесторы начнут скупать недооцененные существующие выпуски (Russia-18, Russia-30 и Russia-28). Спрэд новых бумаг к Мексике и Бразилии еще высокий: как минимум потенциал в 20 пунктов для снижения, соответственно спрос на новые бумаги тоже продолжится.

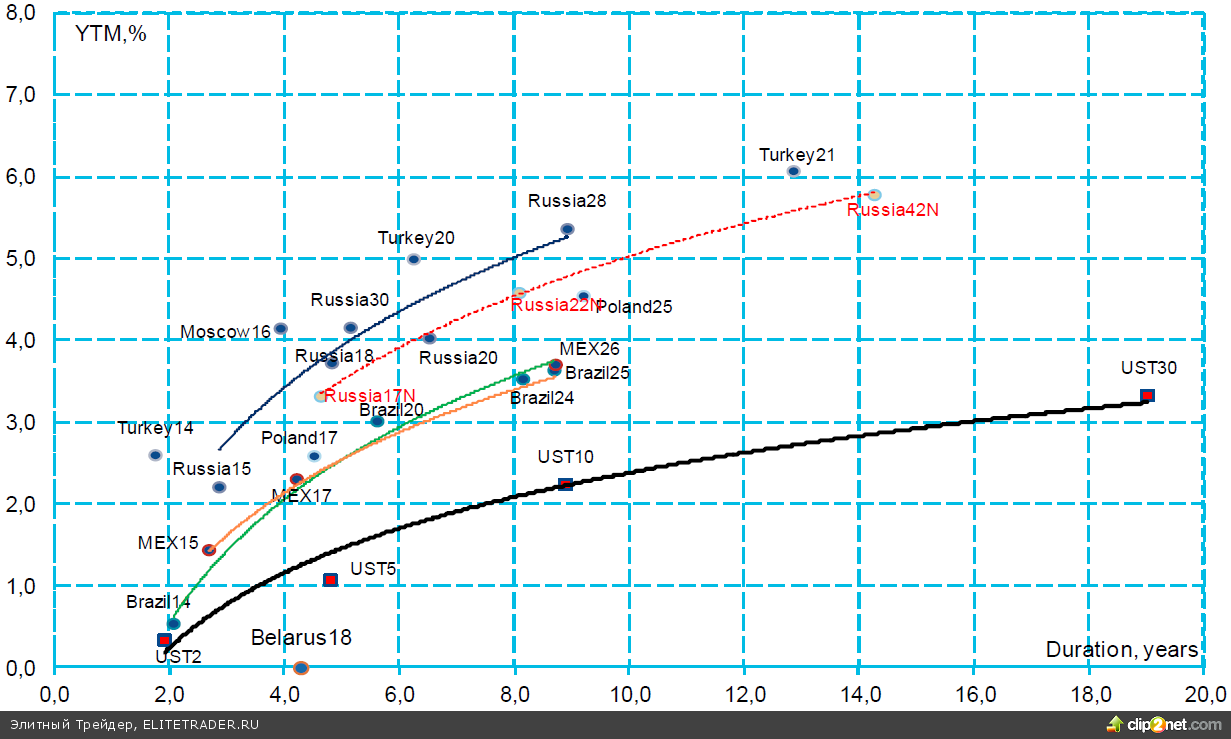

Рисунок 1. Кривая доходности суверенных долговых бумаг развивающихся рынков (EM)

Источник: Bloomberg, МФЦ

https://mfc.group/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

*Дюрация рассчитывается из условий, что купон будет примерно на уровне с предполагаемой доходностью.

Размещение было настолько удачно, что даже спровоцировало рост на рынках еврооблигаций, где Россия-30 выросла по цене на 1% до 119,7%, а по многим голубым фишкам - не ниже инвестиционного рейтинга. Исторически обычно происходит наоборот, что лишь подтверждает недооцененность существующий кривой и желание инвесторов поддержать выпуски на вторичном рынке, где по многим бумагам EM доходности находятся на новых минимумах.

Европейским банкам в особенности выгодно вкладывать в российские выпуски как в один из самых лакомых инструментов, чтоб максимизировать carry trade от переизбытка дешевых денег ЕЦБ.

Но, как мы писали ранее, предполагаемый диапазон доходности отражает все те же политические и экономические риски, которые заложены в историческом спрэде, что мы наблюдаем с американскими казначейскими облигациями UST и сопоставимыми бумагами латинских стран, таких как Бразилия и Мексика.

Спрэд к бумагам Бразилии или Мексики составляет все те же 100 пунктов против исторических двухлетних 80 пунктов. Россия разместилась удачно, но относительно недешево. Основная проблема, на наш взгляд, заключается в том, что политические и экономические риски в России рассматриваются выше, чем отражено в текущем страновом кредитном рейтинге. По слухам бумаги в основном предлагали нерезидентам, отрезая локальных покупателей.

Рекомендации: Мы считаем, что многие инвесторы начнут скупать недооцененные существующие выпуски (Russia-18, Russia-30 и Russia-28). Спрэд новых бумаг к Мексике и Бразилии еще высокий: как минимум потенциал в 20 пунктов для снижения, соответственно спрос на новые бумаги тоже продолжится.

Рисунок 1. Кривая доходности суверенных долговых бумаг развивающихся рынков (EM)

Источник: Bloomberg, МФЦ

/Элитный Трейдер, ELITETRADER.RU/

https://mfc.group/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter