5 апреля 2012 Международный финансовый центр Абдуллаев Искандер

Основной рост последних лет пришелся за счет принятых мер по стимулированию экономики, таких как запуск печатного станка, для монетизации глобального долга, вливания ликвидности и т. д. В этом году инвесторы верят в минимальную вероятность долговой катастрофы в еврозоне. Основной акцент - на дивидендные истории и динамику инвестиций фондов.

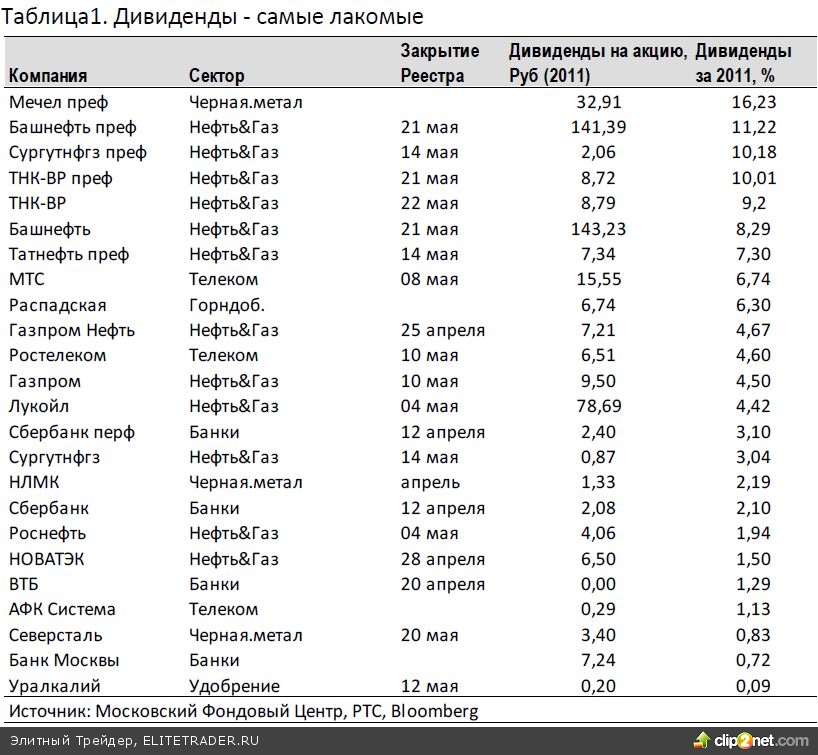

Вашему вниманию мы предлагаем 29 компаний из торгуемых на ММВБ в рублях РФ, по которым мы провели детальный анализ для расчета возможных выплат по дивидендам за 2011 год.

2011 год, возможно, останется самым удачным для многих компаний с точки зрения финансовой отчетности, особенно учитывая текущую сложную глобальную экономическую ситуацию, которая явно может ухудшиться в 2012-2013 году. Вопреки рекордным ценам на нефть и внутреннему спросу потребителей многие компании будут думать больше о сохранении средств перед растущей неизвестностью. Последние меры по повышению экспортной пошлины и общая неопределенность касательно налоговой реформы для нефтяной отрасли будут также этому способствовать. Некоторые компании металлургических и производственных секторов как ММК и ЧТПЗ уже ощущают на себе высокую стоимость, на энергоносители, демонстрируя убытки.

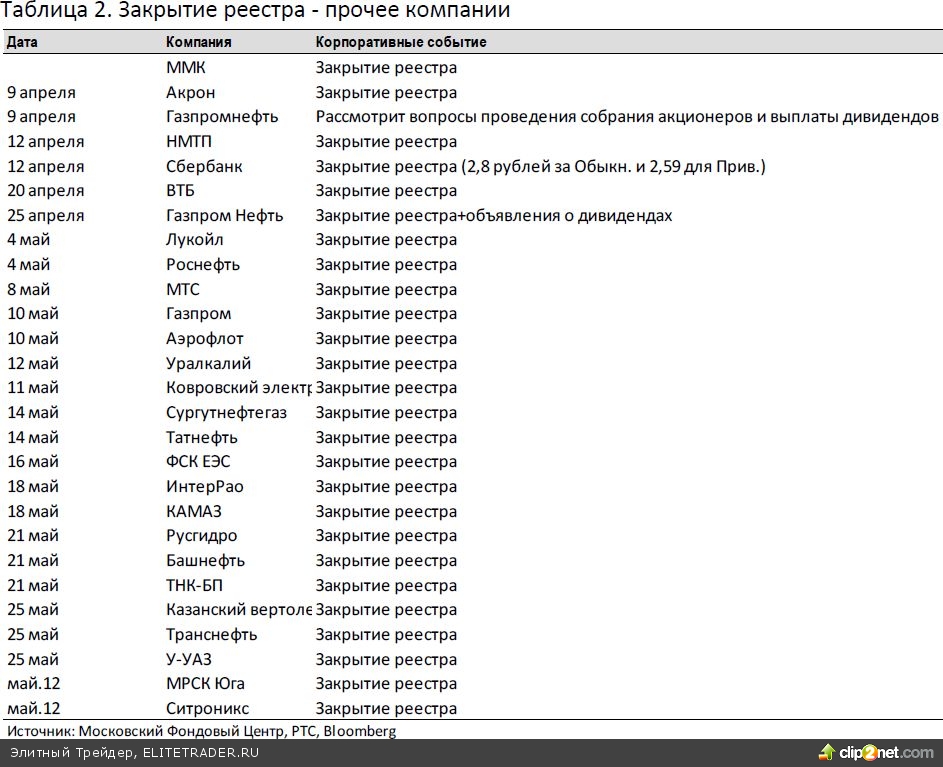

Соответственно мы рекомендуем покупать бумаги с наибольшей дивидендной доходностью (см. таблицу 1) до возможной даты закрытие реестра, из наиболее ликвидных это компании нефтегазового сектора и банки. Первыми закроют свой реестр Сбербанк и Газпром Нефть.

В относительном сравнении Газпром и Сбербанк, безусловно, являются рекордсменами по доли выплат от чистой прибыли. В абсолютном значении основным лидером по размерам выплат дивидендной доходности является Мечел преф. В целом Мечел показал худшую динамику за год, упав на 67%, что в большей степени отражает высокую дивидендную доходность. Также много опасений вызывает кредитное качество компании, что в большой степени отражено в цене. Мечел преф торгуется недавно, но выглядит достаточно перспективным с технической стороны.

Башнефть преф и Сургутнефтегаз преф - традиционные лидеры по дивидендной доходности далее следует ТНК-BP, Татнефть и МТС.

По нашим оценкам, российские компании выплатят акционерам по итогам прошлого года рекордную сумму – 33,2 млрд долларов, что на 22% выше, чем за прошлый год. Данный рост оправдан, учитывая рекордные прибыли, на которые вышли многие компании - в особенности из нефтегазового и банковского секторов.

Преимущества дивидендной политики

· Повышение оценки компании.

· Высокие дивидендные выплаты снижают волатильность акций.

Дивидендная политика в России в сравнении с другими странами

· Дивидендная политика российских компаний - худшая на развивающихся рынках: выплачивается в среднем только 19% чистой прибыли и 9% EBITDA (средние дивидендные выплаты на развивающихся рынках составляют 35% чистой прибыли и 19% EBITDA).

· Средний уровень дивидендной доходности в России за прошлый год составил 2,1% против среднего показателя в 3% по Европе и 2,81% в США.

· В США максимальные выплаты по дивидендам в этом году ожидаются от компаний потребительского сектора, таких как AT&T (5,63% из расчета стоимости дивидендов на акцию/текущую цену), Verizon Comm (5,28%), Merck (4,44%). Наименьшие выплаты - от банков и промышленных компаний, такие как Bank of America (0,63%), Alcoa (1,9%). American express (1,40%) и Exxon Mobil (2,33%). Данный уровень сопоставим с уровнем инфляции в США. В России доходности выглядят значительно ниже.

· В США порядка 400 из 500 компаний S&P500 планируют выплаты по дивидендам за 2011 год. В России - только 35 компаний из 200 более или менее ликвидных.

Почему в России традиционно сложились низкие выплаты по дивидендам, причины для изменения

· Основная причина - это отсутствие долгосрочного финансирования. Традиционно до кризиса кредитный портфель российских компаний был краткосрочным, все финансирование велось за счет собственных денежных средств.

· В последние время ситуация изменилась, так как дюрация долга значительно увеличилась, и в основном на краткосрочные обязательства использовались денежные средства. В этом и основное преимущество российских компаний - низкие кредитные обязательства. Также отметим, что финансовые денежные потоки составляют 9% EBITDA у российских компаний и всего 3% в среднем по компаниям развивающихся рынков

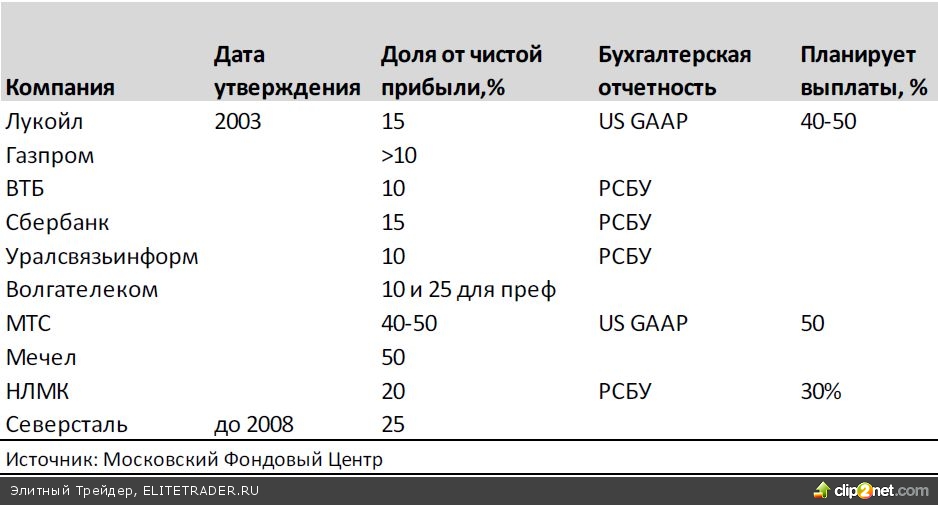

Нормативы по дивидендам

https://mfc.group/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Вашему вниманию мы предлагаем 29 компаний из торгуемых на ММВБ в рублях РФ, по которым мы провели детальный анализ для расчета возможных выплат по дивидендам за 2011 год.

2011 год, возможно, останется самым удачным для многих компаний с точки зрения финансовой отчетности, особенно учитывая текущую сложную глобальную экономическую ситуацию, которая явно может ухудшиться в 2012-2013 году. Вопреки рекордным ценам на нефть и внутреннему спросу потребителей многие компании будут думать больше о сохранении средств перед растущей неизвестностью. Последние меры по повышению экспортной пошлины и общая неопределенность касательно налоговой реформы для нефтяной отрасли будут также этому способствовать. Некоторые компании металлургических и производственных секторов как ММК и ЧТПЗ уже ощущают на себе высокую стоимость, на энергоносители, демонстрируя убытки.

Соответственно мы рекомендуем покупать бумаги с наибольшей дивидендной доходностью (см. таблицу 1) до возможной даты закрытие реестра, из наиболее ликвидных это компании нефтегазового сектора и банки. Первыми закроют свой реестр Сбербанк и Газпром Нефть.

В относительном сравнении Газпром и Сбербанк, безусловно, являются рекордсменами по доли выплат от чистой прибыли. В абсолютном значении основным лидером по размерам выплат дивидендной доходности является Мечел преф. В целом Мечел показал худшую динамику за год, упав на 67%, что в большей степени отражает высокую дивидендную доходность. Также много опасений вызывает кредитное качество компании, что в большой степени отражено в цене. Мечел преф торгуется недавно, но выглядит достаточно перспективным с технической стороны.

Башнефть преф и Сургутнефтегаз преф - традиционные лидеры по дивидендной доходности далее следует ТНК-BP, Татнефть и МТС.

По нашим оценкам, российские компании выплатят акционерам по итогам прошлого года рекордную сумму – 33,2 млрд долларов, что на 22% выше, чем за прошлый год. Данный рост оправдан, учитывая рекордные прибыли, на которые вышли многие компании - в особенности из нефтегазового и банковского секторов.

Преимущества дивидендной политики

· Повышение оценки компании.

· Высокие дивидендные выплаты снижают волатильность акций.

Дивидендная политика в России в сравнении с другими странами

· Дивидендная политика российских компаний - худшая на развивающихся рынках: выплачивается в среднем только 19% чистой прибыли и 9% EBITDA (средние дивидендные выплаты на развивающихся рынках составляют 35% чистой прибыли и 19% EBITDA).

· Средний уровень дивидендной доходности в России за прошлый год составил 2,1% против среднего показателя в 3% по Европе и 2,81% в США.

· В США максимальные выплаты по дивидендам в этом году ожидаются от компаний потребительского сектора, таких как AT&T (5,63% из расчета стоимости дивидендов на акцию/текущую цену), Verizon Comm (5,28%), Merck (4,44%). Наименьшие выплаты - от банков и промышленных компаний, такие как Bank of America (0,63%), Alcoa (1,9%). American express (1,40%) и Exxon Mobil (2,33%). Данный уровень сопоставим с уровнем инфляции в США. В России доходности выглядят значительно ниже.

· В США порядка 400 из 500 компаний S&P500 планируют выплаты по дивидендам за 2011 год. В России - только 35 компаний из 200 более или менее ликвидных.

Почему в России традиционно сложились низкие выплаты по дивидендам, причины для изменения

· Основная причина - это отсутствие долгосрочного финансирования. Традиционно до кризиса кредитный портфель российских компаний был краткосрочным, все финансирование велось за счет собственных денежных средств.

· В последние время ситуация изменилась, так как дюрация долга значительно увеличилась, и в основном на краткосрочные обязательства использовались денежные средства. В этом и основное преимущество российских компаний - низкие кредитные обязательства. Также отметим, что финансовые денежные потоки составляют 9% EBITDA у российских компаний и всего 3% в среднем по компаниям развивающихся рынков

Нормативы по дивидендам

/Элитный Трейдер, ELITETRADER.RU/

https://mfc.group/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter