24 апреля 2012 Рыбаков Алексей

Вступление

Данная работа является продолжением серии обзоров по индикаторам, приходящим на смену традиционным и позволяющим лучше отслеживать тенденции на мировых площадках.

Все в мире взаимосвязано в той или иной степени. И на фондовом рынке есть подобная взаимосвязь различных индексов и показателей, именуемая корреляцией. Изучение характера взаимного влияния различных факторов друг на друга и на движение рынка ценных бумаг помогает лучше понимать происходящие процессы и более эффективно управлять портфелем ценных бумаг.

Корреляционный анализ применяется для изучения и прогнозирования движений фондового рынка. Внутренняя корреляция индексов позволяет отслеживать моменты, наиболее благоприятные для применения дисперсионных стратегий опционной торговли. С его помощью мы имеем возможность, например, сопоставить динамику изменения фондовых индексов различных отраслей и стран, установить наличие связи между значениями индексов и происходящими в экономике процессами, с определенной долей вероятности предположить величину и направление изменения цен. Стоит заметить, что для более достоверного отражения связи между переменными величинами как объектом выборки расчетных данных, так и период времени, за который делается выборка, должны быть достаточно велики.

Индекс HSBC RORO (risk on/risk off)

Данный индекс будет интересен в 1-ую очередь тем, кто торгует не только Россию, но и работает на товарно-сырьевых, валютных и долговых рынках. Ничего нового для многих там нет, просто данный индикатор используют для того, чтобы определять виды активов, на которые на настоящий момент времени есть сильная взаимосвязь (грубо следуем за толпой), либо корреляция отсутствует и это совершенно отдельные «истории».

Всеми любимая статистическая взаимосвязь

Для тех, кто избежал участи провести лучшие годы своей жизни за учебной доской, изучая 3 курса математику, статистику и ее производные, предлагается экскурс:

Существующие между явлениями формы и виды связей весьма разнообразны по своей классификации. Предметом статистики являются только такие из них, которые имеют количественный характер и изучаются с помощью количественных методов. Корреляционный анализ — это количественный метод определения тесноты и направления взаимосвязи между выборочными переменными величинам. Для оценки силы связи в теории корреляции применяется шкала Чеддока: слабая — от 0,1 до 0,3; умеренная — от 0,3 до 0,5; заметная — от 0,5 до 0,7; высокая — от 0,7 до 0,9; весьма высокая (сильная) — от 0,9 до 1,0.

Зачем нам корреляция в торговле?

Многим известно, что состояние российского рынка в большинстве анализируемых периодов — это производное от поведения цены нефти и поведение фьючерса на два индекса (DAX и S&P 500). Отчасти, это так, но в последние полтора месяца наш рынок стал похожим на китайский: мировые рынки растут, а российские площадки – нет, и наоборот. Поэтому индекс HSBC RORO (risk on/risk off) позволяет нам посмотреть несколько шире на рынок и определить «триггеры взаимосвязей», которые на данном промежутке времени не зависят от рынка или эта связь временно прервалась. Например, цены на медь и на нефть последние 5 месяцев давали возможность торговать расширение/сужение спрэда в данных активах.

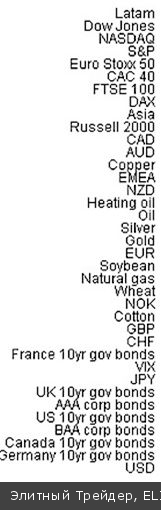

В индексе представлены фондовые индексы, валюты, товарные рынки и долговые:

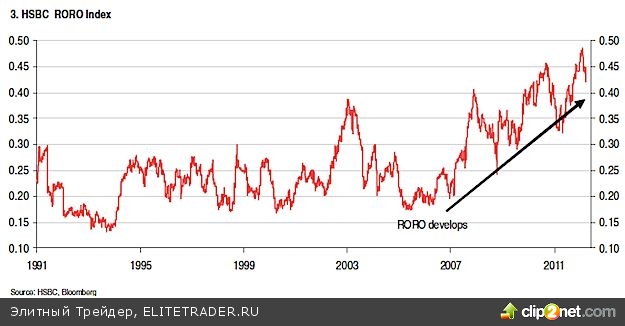

Сам индикатор

Показывает общую взаимосвязь между всеми активами (величинами), которые есть в матрице

Как мы видим, последние 7 лет рынки стали трансформироваться, взаимосвязь активов становится все больше. Т.е. общая взаимосвязь всех активов увеличилась на 0,3.

Матрица активов

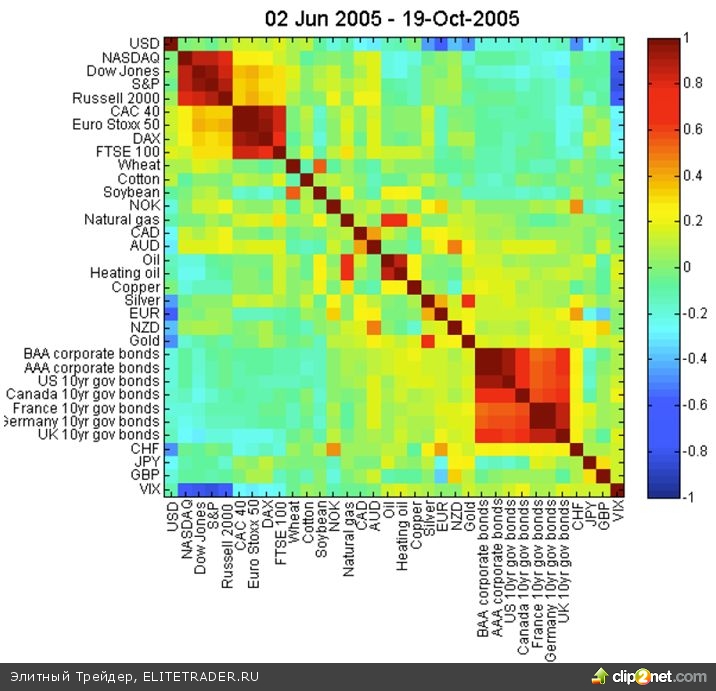

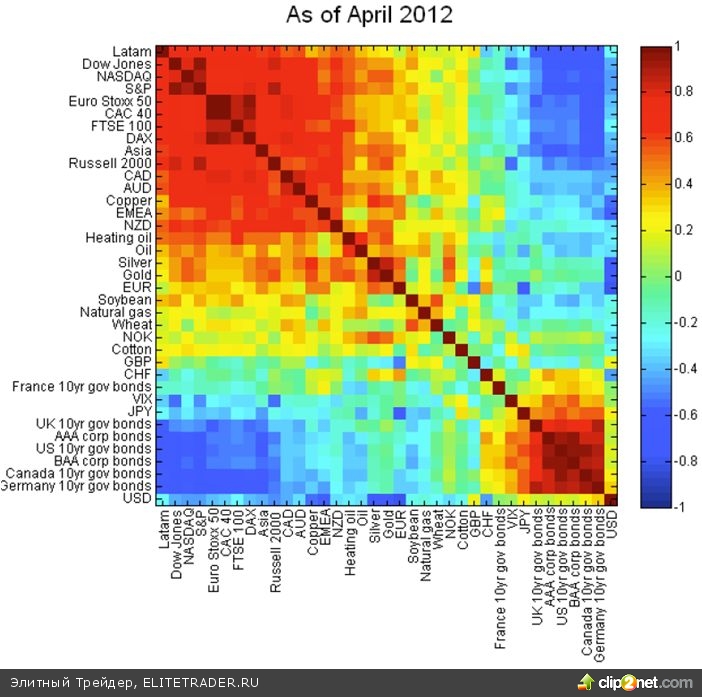

Ниже приведены матрицы корреляций в 2005 году и в 2012.

Пример:

Пронаблюдаем за поведением нефти и меди. Исторически данные активы ходили вместе. На настоящий промежуток времени цены на медь не растут, а нефть дорожает.

То есть, увеличился спрэд. Как инвестору извлечь прибыль из исторических взаимосвязей? Продаем контракт на нефть и покупаем контракт на медь. Т.е. работаем на уменьшение спрэда. В случае падения или роста цен СРАЗУ на два вида активов, наши риски будут захеджированы.

Резюме:

Использование статистических взаимосвязей помогает инвестору искать «неэффективности» рынка на данный момент времени или работать вместе со всеми. Т.е. если на настоящий момент корреляция одного актива по отношению к другому находится в диапазоне 0,8 – 1 , что можно торговать данную взаимосвязь, в том числе в противофазе.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Данная работа является продолжением серии обзоров по индикаторам, приходящим на смену традиционным и позволяющим лучше отслеживать тенденции на мировых площадках.

Все в мире взаимосвязано в той или иной степени. И на фондовом рынке есть подобная взаимосвязь различных индексов и показателей, именуемая корреляцией. Изучение характера взаимного влияния различных факторов друг на друга и на движение рынка ценных бумаг помогает лучше понимать происходящие процессы и более эффективно управлять портфелем ценных бумаг.

Корреляционный анализ применяется для изучения и прогнозирования движений фондового рынка. Внутренняя корреляция индексов позволяет отслеживать моменты, наиболее благоприятные для применения дисперсионных стратегий опционной торговли. С его помощью мы имеем возможность, например, сопоставить динамику изменения фондовых индексов различных отраслей и стран, установить наличие связи между значениями индексов и происходящими в экономике процессами, с определенной долей вероятности предположить величину и направление изменения цен. Стоит заметить, что для более достоверного отражения связи между переменными величинами как объектом выборки расчетных данных, так и период времени, за который делается выборка, должны быть достаточно велики.

Индекс HSBC RORO (risk on/risk off)

Данный индекс будет интересен в 1-ую очередь тем, кто торгует не только Россию, но и работает на товарно-сырьевых, валютных и долговых рынках. Ничего нового для многих там нет, просто данный индикатор используют для того, чтобы определять виды активов, на которые на настоящий момент времени есть сильная взаимосвязь (грубо следуем за толпой), либо корреляция отсутствует и это совершенно отдельные «истории».

Всеми любимая статистическая взаимосвязь

Для тех, кто избежал участи провести лучшие годы своей жизни за учебной доской, изучая 3 курса математику, статистику и ее производные, предлагается экскурс:

Существующие между явлениями формы и виды связей весьма разнообразны по своей классификации. Предметом статистики являются только такие из них, которые имеют количественный характер и изучаются с помощью количественных методов. Корреляционный анализ — это количественный метод определения тесноты и направления взаимосвязи между выборочными переменными величинам. Для оценки силы связи в теории корреляции применяется шкала Чеддока: слабая — от 0,1 до 0,3; умеренная — от 0,3 до 0,5; заметная — от 0,5 до 0,7; высокая — от 0,7 до 0,9; весьма высокая (сильная) — от 0,9 до 1,0.

Зачем нам корреляция в торговле?

Многим известно, что состояние российского рынка в большинстве анализируемых периодов — это производное от поведения цены нефти и поведение фьючерса на два индекса (DAX и S&P 500). Отчасти, это так, но в последние полтора месяца наш рынок стал похожим на китайский: мировые рынки растут, а российские площадки – нет, и наоборот. Поэтому индекс HSBC RORO (risk on/risk off) позволяет нам посмотреть несколько шире на рынок и определить «триггеры взаимосвязей», которые на данном промежутке времени не зависят от рынка или эта связь временно прервалась. Например, цены на медь и на нефть последние 5 месяцев давали возможность торговать расширение/сужение спрэда в данных активах.

В индексе представлены фондовые индексы, валюты, товарные рынки и долговые:

Сам индикатор

Показывает общую взаимосвязь между всеми активами (величинами), которые есть в матрице

Как мы видим, последние 7 лет рынки стали трансформироваться, взаимосвязь активов становится все больше. Т.е. общая взаимосвязь всех активов увеличилась на 0,3.

Матрица активов

Ниже приведены матрицы корреляций в 2005 году и в 2012.

Пример:

Пронаблюдаем за поведением нефти и меди. Исторически данные активы ходили вместе. На настоящий промежуток времени цены на медь не растут, а нефть дорожает.

То есть, увеличился спрэд. Как инвестору извлечь прибыль из исторических взаимосвязей? Продаем контракт на нефть и покупаем контракт на медь. Т.е. работаем на уменьшение спрэда. В случае падения или роста цен СРАЗУ на два вида активов, наши риски будут захеджированы.

Резюме:

Использование статистических взаимосвязей помогает инвестору искать «неэффективности» рынка на данный момент времени или работать вместе со всеми. Т.е. если на настоящий момент корреляция одного актива по отношению к другому находится в диапазоне 0,8 – 1 , что можно торговать данную взаимосвязь, в том числе в противофазе.

/Элитный Трейдер, ELITETRADER.RU/

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter