7 июня 2012 FxPRO

Сегодняшнее решение оставить ставки неизменными и сохранить программу закупок на уровне 325 миллиардов попахивает, по меньшей мере, нерешительностью. Что еще нужно MPC, чтобы решиться на дальнейшее смягчение монетарной политики? Экономика скатилась обратно в рецессию, текущий квартал не очень хорошо выглядит; ветер с Континента дует крайне тревожный; производственный сектор вновь очень проблемный, потребители в ужасе, инфляция идет в правильном направлении, ей помогает более сильный обменный курс и падающие цены на нефть. Может это заговор и центральные банки планируют сделать совместное заявление? Будем надеяться, так как проволочки для Банка Англии на данном этапе просто непростительны.

Пекин наращивает темп

Понимая, что их экономика потеряла импульс в первом полугодии, китайские политики стали торопиться в направлении смягчения финансовых условий. Сегодняшнее сокращение ставок по депозитам и кредитам на 25 пунктов впервые за четыре года отражает все большую уверенность Пекина в том, что инфляционное давление ослабляется. Решение по ставкам сочетается и с другими мерами, предпринятыми политиками за последние недели, включая существенное увеличение расходов на инфраструктуру, точечное снижение налогов, субсидии на ипотечные кредиты для покупающих жилье впервые, а также ощутимый скачок государственных расходов. К тому же, торговый диапазон китайского обменного курса расширился, и валюта падала.

Китай всегда имел больше политических патронов в обойме, нежели многие развитые экономики, и сейчас страна начала их использовать. Можно ожидать новых решений в ближайшие месяцы. Что касается рисковых активов, готовность второй экономики в мире к развороту стимулов влияет очень положительно.

НБШ упорно защищает потолок по франку

Взлет объемов валютных резервов НБШ с 237 млрд. на конец апреля дл 303,8 млрд. На 31-е мая намного превысил ожидания и подтвердил настойчивость Национального Банка в защите уровня 1,20 по EUR/CHF. Это также заставляет задуматься о размахе притока капитала в свисси во время нервозности рынков в прошлом месяце. Вместо того, чтобы покупать главным образом евро, похоже, что НБШ в основном являлся покупателем иен и долларов, хотя именно это не было видно из опубликованных данных. Следующее заседание по монетарной политики Национального Банка Швейцарии состоится в четверг на будущей неделе

Новый сюрприз из Австралии

Все еще «переваривая» вчерашний шоковый скачок ВВП в первом квартале, у нас был и другой сюрприз из Австралии ночью в виде более высокой, чем прогнозировалось, занятости. Рост занятости в прошлом месяце подскочил почти на 39 тыс., что существенно выше прогнозов. В прошлом году рынок труда в Австралии был в спящем состоянии, роста не было практически в течение всего года. Включая майский всплеск, рост занятости с начала года составил около 120.000; в результате, уровень безработицы был относительно устойчивым на уровне около 5.2% за прошедшие три квартала.

В ответ на это, прогнозы по будущим снижениям ставок ЦБ существенно ослабли в последние дни, доходность же бондов резко выросла. Например, доходность десятилеток подскочила почти на 40 пунктов с исторического минимума в 2.7%, зафиксированного в прошлый понедельник. Осси отскочил вверх: ночью он грозился пробить паритет, хотя еще в понедельник торговался ниже 0.9650.

Внезапно австралийская экономика и валюта приобрели розовый оттенок.

Германия теплеет к рекапитализации испанских банков

Похоже, что Германия действительно рассматривает предложение о том, чтобы позволить испанскому фонду спасения получать средства от EFSF/ESM, которые могут быть использованы для рекапитализации проблемных испанских банков. Хотя немцы против прямого доступа испанских банков к европейским фондам спасения, страна может разрешить FROB получать средства, которые затем могут быть перераспределены в те банки, которым требуется рекапитализация. Берлин ожидает окончания аудита испанских банков (к концу месяца), в следующий понедельник выйдет отчет МВФ, где и станет понятно, насколько глубока пропасть, прежде чем принимать какие-либо конкретные решения.

Несомненно, Германия внесла свой вклад в усиление аппетита к риску в последние пару дней.

Политики поняли посыл рынков

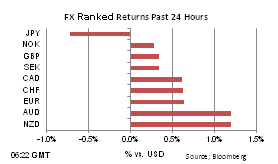

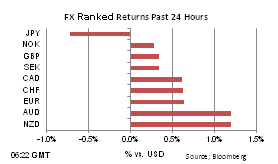

Напуганные безумием рынков в мае, мировые политики наконец-то дали понять, что поняли посыл рынков, хотя еще необходимо, чтобы вскоре за словами последовали конкретные шаги. Хотя ЕЦБ не был достаточно решительным, как нам бы того хотелось, учитывая размах трагедии в Европе, по крайней мере Драги пообещал действовать, если прогноз роста ухудшиться еще больше. Вице-президент ФРС Джанет Йеллен ночью выказала озабоченность тем, что американская экономика уязвима к неудачам и может потребовать дополнительные стимулы. Глава ФРС Бернанке, скорее всего, сегодня подтвердит ее слова, когда будет выступать сегодня перед объединенным экономическим советом позднее сегодня. Китай в свою очередь в ближайшие недели запустит серию стимулов в ответ на ухудшение в темпах роста; Индия обещает повысить расходы на инфраструктуру, чтобы помочь бедствующей экономике; а РБА за шесть недель срезал ставку на 75 б.п. Также Банк Англии сегодня может расширить программу покупки активов сегодня. В ответ на такие ожидания основные американские и европейские биржевые индексы поднялись примерно на 2%, Брент вернулась выше 100 долларов за баррель, а иена и доллар сдали часть недавно завоеванных позиций. Евро выглядит чуть лучше, вопреки продолжающимся страхам за Грецию и Испанию.

Банк Англии должен быть смелым

Банк Англии объявит о своем решении позднее сегодня в 15:00 (по московскому времени), и, хотя ставки, как ожидается, останутся неизменными, дальнейшее расширение QE – это вполне вероятный вариант развития событий. С момента перезапуска программы в сентябре она работает на рынке, еженедельно выкупая с рынка активы почти на 400 миллионов фунтов. Закупки прекратились в первую неделю мая, так что это был наиболее длительный период за восемь месяцев, когда Банк не покупал бонды. Однако ЦБ должен был понимать, что политика дешевых денег в последние месяцы соседствовала со скатыванием экономики обратно в рецессию, а условия кредитования продолжали ухудшаться. Последние данные также показали, что ипотечные ставки растут (до максимума за год по двухлетним кредитам), данные по потребительскому кредитованию говорят о крупнейшем падении уровня кредитования через кредитные карты более чем за пять лет. Что еще хуже, чумные ветра с Континента представляют собой серьезную угрозу для британской экономики. Дальнейшее QE со стороны Банка Англии более вероятно, чем нет на данном этапе, а это вполне будет соответствовать последним данным и глобальным рискам.

Драги в глухой обороне

Единая валюта обоснованно была разочарована отсутствием реальных шагов от ЕЦБ по итогам вчерашней встречи управляющего совета. Ставка рефинансирования была сохранена на уровне 1,0%, LTRO всего лишь «подвергаются проверке». Единственное, на что стоило обратить внимание, было заявление ЕЦБ о продлении неограниченного предоставления ликвидности по операциям рефинансирования до 15 января 2013. Драги также отметил усиление понижательных рисков для экономических прогнозов за прошедший месяц, возможно, подготовив почву для дальнейших мер в какой-то момент в будущем. Несмотря на скудный арсенал, который сейчас остается в руках ЕЦБ, все же было удивительно не увидеть ничего при текущей глубине кризиса, влияющего на всю Европу.

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Пекин наращивает темп

Понимая, что их экономика потеряла импульс в первом полугодии, китайские политики стали торопиться в направлении смягчения финансовых условий. Сегодняшнее сокращение ставок по депозитам и кредитам на 25 пунктов впервые за четыре года отражает все большую уверенность Пекина в том, что инфляционное давление ослабляется. Решение по ставкам сочетается и с другими мерами, предпринятыми политиками за последние недели, включая существенное увеличение расходов на инфраструктуру, точечное снижение налогов, субсидии на ипотечные кредиты для покупающих жилье впервые, а также ощутимый скачок государственных расходов. К тому же, торговый диапазон китайского обменного курса расширился, и валюта падала.

Китай всегда имел больше политических патронов в обойме, нежели многие развитые экономики, и сейчас страна начала их использовать. Можно ожидать новых решений в ближайшие месяцы. Что касается рисковых активов, готовность второй экономики в мире к развороту стимулов влияет очень положительно.

НБШ упорно защищает потолок по франку

Взлет объемов валютных резервов НБШ с 237 млрд. на конец апреля дл 303,8 млрд. На 31-е мая намного превысил ожидания и подтвердил настойчивость Национального Банка в защите уровня 1,20 по EUR/CHF. Это также заставляет задуматься о размахе притока капитала в свисси во время нервозности рынков в прошлом месяце. Вместо того, чтобы покупать главным образом евро, похоже, что НБШ в основном являлся покупателем иен и долларов, хотя именно это не было видно из опубликованных данных. Следующее заседание по монетарной политики Национального Банка Швейцарии состоится в четверг на будущей неделе

Новый сюрприз из Австралии

Все еще «переваривая» вчерашний шоковый скачок ВВП в первом квартале, у нас был и другой сюрприз из Австралии ночью в виде более высокой, чем прогнозировалось, занятости. Рост занятости в прошлом месяце подскочил почти на 39 тыс., что существенно выше прогнозов. В прошлом году рынок труда в Австралии был в спящем состоянии, роста не было практически в течение всего года. Включая майский всплеск, рост занятости с начала года составил около 120.000; в результате, уровень безработицы был относительно устойчивым на уровне около 5.2% за прошедшие три квартала.

В ответ на это, прогнозы по будущим снижениям ставок ЦБ существенно ослабли в последние дни, доходность же бондов резко выросла. Например, доходность десятилеток подскочила почти на 40 пунктов с исторического минимума в 2.7%, зафиксированного в прошлый понедельник. Осси отскочил вверх: ночью он грозился пробить паритет, хотя еще в понедельник торговался ниже 0.9650.

Внезапно австралийская экономика и валюта приобрели розовый оттенок.

Германия теплеет к рекапитализации испанских банков

Похоже, что Германия действительно рассматривает предложение о том, чтобы позволить испанскому фонду спасения получать средства от EFSF/ESM, которые могут быть использованы для рекапитализации проблемных испанских банков. Хотя немцы против прямого доступа испанских банков к европейским фондам спасения, страна может разрешить FROB получать средства, которые затем могут быть перераспределены в те банки, которым требуется рекапитализация. Берлин ожидает окончания аудита испанских банков (к концу месяца), в следующий понедельник выйдет отчет МВФ, где и станет понятно, насколько глубока пропасть, прежде чем принимать какие-либо конкретные решения.

Несомненно, Германия внесла свой вклад в усиление аппетита к риску в последние пару дней.

Политики поняли посыл рынков

Напуганные безумием рынков в мае, мировые политики наконец-то дали понять, что поняли посыл рынков, хотя еще необходимо, чтобы вскоре за словами последовали конкретные шаги. Хотя ЕЦБ не был достаточно решительным, как нам бы того хотелось, учитывая размах трагедии в Европе, по крайней мере Драги пообещал действовать, если прогноз роста ухудшиться еще больше. Вице-президент ФРС Джанет Йеллен ночью выказала озабоченность тем, что американская экономика уязвима к неудачам и может потребовать дополнительные стимулы. Глава ФРС Бернанке, скорее всего, сегодня подтвердит ее слова, когда будет выступать сегодня перед объединенным экономическим советом позднее сегодня. Китай в свою очередь в ближайшие недели запустит серию стимулов в ответ на ухудшение в темпах роста; Индия обещает повысить расходы на инфраструктуру, чтобы помочь бедствующей экономике; а РБА за шесть недель срезал ставку на 75 б.п. Также Банк Англии сегодня может расширить программу покупки активов сегодня. В ответ на такие ожидания основные американские и европейские биржевые индексы поднялись примерно на 2%, Брент вернулась выше 100 долларов за баррель, а иена и доллар сдали часть недавно завоеванных позиций. Евро выглядит чуть лучше, вопреки продолжающимся страхам за Грецию и Испанию.

Банк Англии должен быть смелым

Банк Англии объявит о своем решении позднее сегодня в 15:00 (по московскому времени), и, хотя ставки, как ожидается, останутся неизменными, дальнейшее расширение QE – это вполне вероятный вариант развития событий. С момента перезапуска программы в сентябре она работает на рынке, еженедельно выкупая с рынка активы почти на 400 миллионов фунтов. Закупки прекратились в первую неделю мая, так что это был наиболее длительный период за восемь месяцев, когда Банк не покупал бонды. Однако ЦБ должен был понимать, что политика дешевых денег в последние месяцы соседствовала со скатыванием экономики обратно в рецессию, а условия кредитования продолжали ухудшаться. Последние данные также показали, что ипотечные ставки растут (до максимума за год по двухлетним кредитам), данные по потребительскому кредитованию говорят о крупнейшем падении уровня кредитования через кредитные карты более чем за пять лет. Что еще хуже, чумные ветра с Континента представляют собой серьезную угрозу для британской экономики. Дальнейшее QE со стороны Банка Англии более вероятно, чем нет на данном этапе, а это вполне будет соответствовать последним данным и глобальным рискам.

Драги в глухой обороне

Единая валюта обоснованно была разочарована отсутствием реальных шагов от ЕЦБ по итогам вчерашней встречи управляющего совета. Ставка рефинансирования была сохранена на уровне 1,0%, LTRO всего лишь «подвергаются проверке». Единственное, на что стоило обратить внимание, было заявление ЕЦБ о продлении неограниченного предоставления ликвидности по операциям рефинансирования до 15 января 2013. Драги также отметил усиление понижательных рисков для экономических прогнозов за прошедший месяц, возможно, подготовив почву для дальнейших мер в какой-то момент в будущем. Несмотря на скудный арсенал, который сейчас остается в руках ЕЦБ, все же было удивительно не увидеть ничего при текущей глубине кризиса, влияющего на всю Европу.

/Компиляция. 7 июня. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter