Опасения по поводу долговых проблем в европейских странах вновь вышли на первый план на мировых рынках, а доходность 10-летних испанских облигаций обновила новый рекорд после появления информации о возможности обращения за помощи к центру со стороны ряда испанских регионов. Азиатская торговая сессия сегодня проходит с резким снижением котировок, что не оставляет вопросов относительно динамики российского фондового рынка с открытия торгов.

В пятницу большинство мировых фондовых рынков продемонстрировали снижение котировок. В центре внимания вновь были проблемы Испании. В частности, в местной прессе обсуждалось, что два испанских региона в ближайшее время могут обратиться за финансовой помощью к центру. Испанские 10-летние облигации на этом фоне установили новый рекорд по доходности за время нахождения страны в еврозоне.

Российский фондовый рынок на фоне глобальных распродаж потерял 1.6% по индексу РТС. Хуже рынка выглядели лидеры роста начала недели – бумаги энергокомпаний во главе с Холдингом МРСК (-3.5%) и Э.ОН Россия (-3.0%), акции Магнита (-3.8%). Лучше рынка на фоне продолжающегося ралли на рынках сельхозпродукции выглядели бумаги производителей минеральных удобрений: Уралкалий (+1.2%), Акрон (+0.3%), а также акции НОВАТЭКа (+0.4%).

Сегодня утром торги в Азии проходят со значительным снижением котировок на фоне все тех же испанских проблем и понижения прогнозов по прибыли со стороны ряда крупнейших компаний региона.

Сильное нисходящее движение на мировых площадках оставляет мало надежд на позитивную динамику российского фондового рынка, который сегодня может искать некоторую поддержку лишь в по-прежнему высоких ценах на энергоносители: котировки нефти марки Brent с утра держаться выше $105 за баррель.

ФСК может провести допэмиссию

Правительственная комиссия по развитию электроэнергетики подложила ФСК подумать над размещением допэмиссии среди частных акционеров для привлечения инвестиций. Мы полагаем, что новость о предстоящем размещении несет в себе определенные риски для миноритариев.

Событие. По данным агентства Reuters, Правительственная комиссия по развитию электроэнергетики подложила ФСК подумать над размещением допэмиссии среди частных акционеров для привлечения инвестиций. Предложения по допэмиссии ФСК должна представить в комиссию до 1 августа.

Комментарий. Ранее в планах приватизации находился 4 %-ый пакета ФСК. Продажа более существенного пакета маловероятна, так как законодательно предусмотрена минимальная доля государства в капитале компании (75%). Соответственно, планируемый объем размещения среди частных инвесторов пройдет в вышеуказанном пределе.

С учетом текущей конъюнктуры сектора провести размещение среди частных инвесторов будет сложно. Текущая стоимость акций ФСК на рынке (0.24 руб.) существенно ниже номинальной стоимости (0.5 руб.) – минимального уровня цены допэмиссии.

При размещении допэмиссии по номиналу, ФСК сможет привлечь около 26 млрд. руб. Тем не менее, по нашим оценкам, указанная сумма покроет не более 25% дефицита инвестпрограммы. В ближайшее время ожидается принятие решения по выкупу ФСК сетевых активов на Дальнем Востоке, ранее оцениваемых в 19 млрд. руб., что увеличит дефицит.

В данной связи, мы полагаем, что новость о предстоящем размещении несет в себе определенные риски для миноритариев. По нашему мнению, в текущих условиях компания вполне может использовать заемный капитал или оптимизировать инвестпрограмму. Кроме того, в качестве частного инвестора может прийти Роснефтегаз, ранее планировавший консолидацию сетевого комплекса, что только усилит неопределенность относительно дальнейшего развития ФСК.

Магнит опубликует результаты за 1П12 г. во вторник 24 июля

Результаты компании должны быть очень привлекательными с точки зрения роста EBITDA и чистой прибыли, однако это, скорее всего, уже учтено в цене ее акций

Событие. Магнит опубликует неаудированную отчетность за 2кв. и первое полугодие 2012 г. во вторник, 24 июля 2012 г.

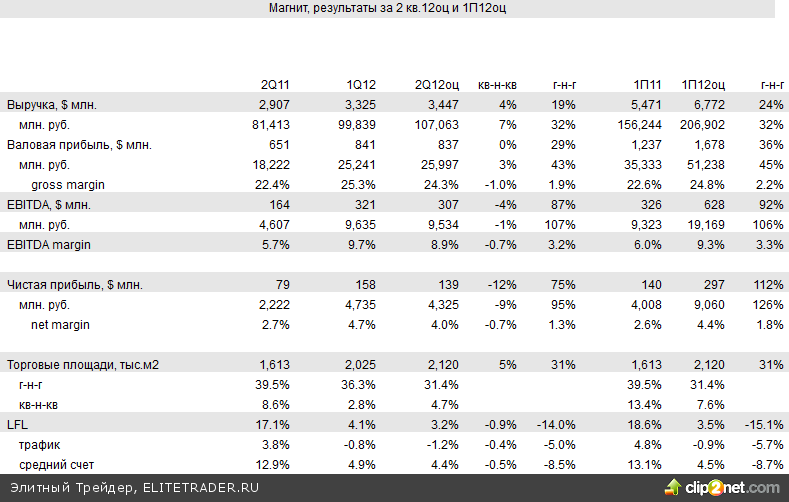

Комментарий. С учетом того, что ранее компания уже опубликовала данные по продажам и LFL sales за этот период, вопрос только в том, какую маржу покажет Магнит в 1П12. Можно предположить, что она будет несколько ниже, чем в 1кв.12 г. (8.9% против 9.7%). Однако нужно помнить, что уровень EBITDA margin, демонстрируемый компанией на протяжении последних трех кварталов, был на уровне исторических максимумов (9.5% - 9.7%), и не может «продолжаться вечно». К тому же второй квартал, как правило, не самый сильный в плане рентабельности.

В целом же результаты Магнита за 1П12 должны быть очень привлекательными в первую очередь благодаря росту EBITDA и чистой прибыли (на 92% и 112%, соответственно). Такие темпы роста будут обеспечены как ростом продаж (более чем на 24% г-н-г), так и увеличением рентабельности бизнеса с 6.0% в 1П11 до 9.3% в 1П12 г.

Конференц-звонок компании, посвященный результатам за 1П112 г., будет интересен в первую очередь с точки зрения прогноза руководства Магнита по развитию конкурентной ситуации в отрасли, а также тенденций в потребительском поведении.

За последнюю неделю акции компании выросли прибл. на 5%, вероятнее всего, на ожидании сильных результатов и новостях о том, что компания может выплатить промежуточные дивиденды. Несмотря на то, что мы относим Магнит к числу наиболее привлекательных российских акций, нам кажется, что такой рост «чреват» последующей коррекцией, поскольку увеличивает разрыв между привлекательностью компании по фундаментальным показателям и ожиданиями рынка.

Акрон и Фосагро разрешили конфликтные вопросы

Акрон и Фосагро вчера сообщили, что стороны согласовали условия поставки апатитового концентрата, а также, что более неожиданно, договорились о неучастии Акрона в приватизации 20% акций Апатита и поставках руды с принадлежащего Акрону месторождения Олений ручей на Апатит. Мы считаем достигнутые договоренности весьма позитивными для обеих сторон

Событие. Акрон и Фосгаро заключили соглашение об условиях поставки апатитового концентрата на предприятия Акрона. Кроме того, стороны договорились, что Акрон не будет участвовать в приватизации 20% акций Апатита, а также будет продавать Фосагро руду с месторождения «Олений ручей», которое, как планируется, будет запущено на днях.

Комментарий. Мы предполагали, что Акрону и Фосагро все же удастся достичь договоренности по поставкам апатитового концентрата на предприятия Акрона, однако более объемное соглашение превосходит наши ожидания. С Фосагро достигнутые договоренности снимают риск переплатить за приватизируемый осенью 2012 г. 20%-ный государственный пакет акций Апатита (стартовая стоимость актива – 10.5 млрд. рублей). Акрону соглашение позволяет в полной мере, не опасаясь дальнейших перебоев в поставке сырья, возобновить производство комплексных удобрений на Акроне и Дорогобуже, заработать на продаже апатит-нефелиновой руды, количество которой на первом этапе запуска карьера и обогатительной фабрики на «Оленем ручье» будет превышать возможности по переработке. Кроме того, мы также считали, что возможная покупка государственного пакета акций Апатита была бы не слишком удачной инвестицией для Акрона.

В целом мы считаем достигнутые соглашение крайне позитивными для обеих компаний, а в особенности для Акрона, который более зависим от Фосагро, чем наоборот. Мы полагаем, что бумаги Акрона и Фосгаро имеют все шансы продолжить рост на фоне крайне благоприятной конъюнктуры рынка сельхозтоваров, которая, скорее всего, отразится и на рынке минеральных удобрений.

Дивидендная политика сетевых компаний может быть пересмотрена

Минэнерго, Минэкономразвития, Росимущество, ФСТ и ФСК ЕЭС к 30 сентября должны подготовить предложение по изменению дивидендной политики компаний электросетевого комплекса. Желание правительства создать инвестиционную привлекательность сектора является подтверждением ранее озвученных планов по приватизации компаний. В данной связи, мы воспринимаем последние инициативы, как позитивные

Событие. По данным Интерфакс, правительственная комиссия по вопросам развития электроэнергетики поручила Минэнерго, Минэкономразвития, Росимуществу, ФСТ и ФСК ЕЭС подготовить предложение по изменению дивидендной политики компаний электросетевого комплекса. Новые предложения должны быть представлены до 30 сентября.

Комментарий. По данным Интерфакс, целью изменений является повышение инвестиционной привлекательности сетевого комплекса. Соответственно, речь идет об увеличении выплат акционерам.

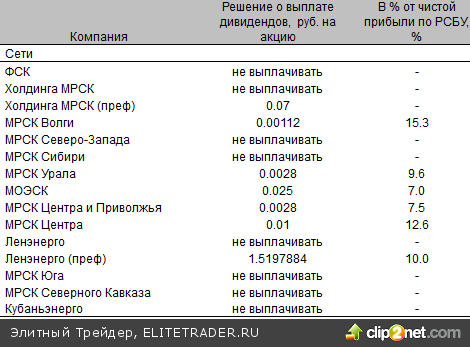

Как правило, дивидендную базу в сетевых компаниях формирует финансовый результат по РСБУ, скорректированный на расходы для формирования фондов под будущие инвестиции. Вознаграждение акционеров за прошлый год составляло 7-15 % от чистой прибыли. Многие сетевые компании отказались от выплат в счет создания резервных и прочих фондов.

Дивиденды сетевых компаний за 2011 г

Ужесточение тарифного регулирования должно бы привести к сокращению объемов выплат акционерам. В данной связи, принятие решения о росте расходов в условиях дефицитов инвестиционных программ и экономии, выглядит не совсем понятным.

С другой стороны, желание правительства создать инвестиционную привлекательность сектора является подтверждением ранее озвученных планов по приватизации компаний. Скорее всего, в настоящее время речь идет о росте дивидендных выплат не у всех компаний, а только у подготавливаемых к продаже. В данной связи, мы воспринимаем последние инициативы, как позитивные.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В пятницу большинство мировых фондовых рынков продемонстрировали снижение котировок. В центре внимания вновь были проблемы Испании. В частности, в местной прессе обсуждалось, что два испанских региона в ближайшее время могут обратиться за финансовой помощью к центру. Испанские 10-летние облигации на этом фоне установили новый рекорд по доходности за время нахождения страны в еврозоне.

Российский фондовый рынок на фоне глобальных распродаж потерял 1.6% по индексу РТС. Хуже рынка выглядели лидеры роста начала недели – бумаги энергокомпаний во главе с Холдингом МРСК (-3.5%) и Э.ОН Россия (-3.0%), акции Магнита (-3.8%). Лучше рынка на фоне продолжающегося ралли на рынках сельхозпродукции выглядели бумаги производителей минеральных удобрений: Уралкалий (+1.2%), Акрон (+0.3%), а также акции НОВАТЭКа (+0.4%).

Сегодня утром торги в Азии проходят со значительным снижением котировок на фоне все тех же испанских проблем и понижения прогнозов по прибыли со стороны ряда крупнейших компаний региона.

Сильное нисходящее движение на мировых площадках оставляет мало надежд на позитивную динамику российского фондового рынка, который сегодня может искать некоторую поддержку лишь в по-прежнему высоких ценах на энергоносители: котировки нефти марки Brent с утра держаться выше $105 за баррель.

ФСК может провести допэмиссию

Правительственная комиссия по развитию электроэнергетики подложила ФСК подумать над размещением допэмиссии среди частных акционеров для привлечения инвестиций. Мы полагаем, что новость о предстоящем размещении несет в себе определенные риски для миноритариев.

Событие. По данным агентства Reuters, Правительственная комиссия по развитию электроэнергетики подложила ФСК подумать над размещением допэмиссии среди частных акционеров для привлечения инвестиций. Предложения по допэмиссии ФСК должна представить в комиссию до 1 августа.

Комментарий. Ранее в планах приватизации находился 4 %-ый пакета ФСК. Продажа более существенного пакета маловероятна, так как законодательно предусмотрена минимальная доля государства в капитале компании (75%). Соответственно, планируемый объем размещения среди частных инвесторов пройдет в вышеуказанном пределе.

С учетом текущей конъюнктуры сектора провести размещение среди частных инвесторов будет сложно. Текущая стоимость акций ФСК на рынке (0.24 руб.) существенно ниже номинальной стоимости (0.5 руб.) – минимального уровня цены допэмиссии.

При размещении допэмиссии по номиналу, ФСК сможет привлечь около 26 млрд. руб. Тем не менее, по нашим оценкам, указанная сумма покроет не более 25% дефицита инвестпрограммы. В ближайшее время ожидается принятие решения по выкупу ФСК сетевых активов на Дальнем Востоке, ранее оцениваемых в 19 млрд. руб., что увеличит дефицит.

В данной связи, мы полагаем, что новость о предстоящем размещении несет в себе определенные риски для миноритариев. По нашему мнению, в текущих условиях компания вполне может использовать заемный капитал или оптимизировать инвестпрограмму. Кроме того, в качестве частного инвестора может прийти Роснефтегаз, ранее планировавший консолидацию сетевого комплекса, что только усилит неопределенность относительно дальнейшего развития ФСК.

Магнит опубликует результаты за 1П12 г. во вторник 24 июля

Результаты компании должны быть очень привлекательными с точки зрения роста EBITDA и чистой прибыли, однако это, скорее всего, уже учтено в цене ее акций

Событие. Магнит опубликует неаудированную отчетность за 2кв. и первое полугодие 2012 г. во вторник, 24 июля 2012 г.

Комментарий. С учетом того, что ранее компания уже опубликовала данные по продажам и LFL sales за этот период, вопрос только в том, какую маржу покажет Магнит в 1П12. Можно предположить, что она будет несколько ниже, чем в 1кв.12 г. (8.9% против 9.7%). Однако нужно помнить, что уровень EBITDA margin, демонстрируемый компанией на протяжении последних трех кварталов, был на уровне исторических максимумов (9.5% - 9.7%), и не может «продолжаться вечно». К тому же второй квартал, как правило, не самый сильный в плане рентабельности.

В целом же результаты Магнита за 1П12 должны быть очень привлекательными в первую очередь благодаря росту EBITDA и чистой прибыли (на 92% и 112%, соответственно). Такие темпы роста будут обеспечены как ростом продаж (более чем на 24% г-н-г), так и увеличением рентабельности бизнеса с 6.0% в 1П11 до 9.3% в 1П12 г.

Конференц-звонок компании, посвященный результатам за 1П112 г., будет интересен в первую очередь с точки зрения прогноза руководства Магнита по развитию конкурентной ситуации в отрасли, а также тенденций в потребительском поведении.

За последнюю неделю акции компании выросли прибл. на 5%, вероятнее всего, на ожидании сильных результатов и новостях о том, что компания может выплатить промежуточные дивиденды. Несмотря на то, что мы относим Магнит к числу наиболее привлекательных российских акций, нам кажется, что такой рост «чреват» последующей коррекцией, поскольку увеличивает разрыв между привлекательностью компании по фундаментальным показателям и ожиданиями рынка.

Акрон и Фосагро разрешили конфликтные вопросы

Акрон и Фосагро вчера сообщили, что стороны согласовали условия поставки апатитового концентрата, а также, что более неожиданно, договорились о неучастии Акрона в приватизации 20% акций Апатита и поставках руды с принадлежащего Акрону месторождения Олений ручей на Апатит. Мы считаем достигнутые договоренности весьма позитивными для обеих сторон

Событие. Акрон и Фосгаро заключили соглашение об условиях поставки апатитового концентрата на предприятия Акрона. Кроме того, стороны договорились, что Акрон не будет участвовать в приватизации 20% акций Апатита, а также будет продавать Фосагро руду с месторождения «Олений ручей», которое, как планируется, будет запущено на днях.

Комментарий. Мы предполагали, что Акрону и Фосагро все же удастся достичь договоренности по поставкам апатитового концентрата на предприятия Акрона, однако более объемное соглашение превосходит наши ожидания. С Фосагро достигнутые договоренности снимают риск переплатить за приватизируемый осенью 2012 г. 20%-ный государственный пакет акций Апатита (стартовая стоимость актива – 10.5 млрд. рублей). Акрону соглашение позволяет в полной мере, не опасаясь дальнейших перебоев в поставке сырья, возобновить производство комплексных удобрений на Акроне и Дорогобуже, заработать на продаже апатит-нефелиновой руды, количество которой на первом этапе запуска карьера и обогатительной фабрики на «Оленем ручье» будет превышать возможности по переработке. Кроме того, мы также считали, что возможная покупка государственного пакета акций Апатита была бы не слишком удачной инвестицией для Акрона.

В целом мы считаем достигнутые соглашение крайне позитивными для обеих компаний, а в особенности для Акрона, который более зависим от Фосагро, чем наоборот. Мы полагаем, что бумаги Акрона и Фосгаро имеют все шансы продолжить рост на фоне крайне благоприятной конъюнктуры рынка сельхозтоваров, которая, скорее всего, отразится и на рынке минеральных удобрений.

Дивидендная политика сетевых компаний может быть пересмотрена

Минэнерго, Минэкономразвития, Росимущество, ФСТ и ФСК ЕЭС к 30 сентября должны подготовить предложение по изменению дивидендной политики компаний электросетевого комплекса. Желание правительства создать инвестиционную привлекательность сектора является подтверждением ранее озвученных планов по приватизации компаний. В данной связи, мы воспринимаем последние инициативы, как позитивные

Событие. По данным Интерфакс, правительственная комиссия по вопросам развития электроэнергетики поручила Минэнерго, Минэкономразвития, Росимуществу, ФСТ и ФСК ЕЭС подготовить предложение по изменению дивидендной политики компаний электросетевого комплекса. Новые предложения должны быть представлены до 30 сентября.

Комментарий. По данным Интерфакс, целью изменений является повышение инвестиционной привлекательности сетевого комплекса. Соответственно, речь идет об увеличении выплат акционерам.

Как правило, дивидендную базу в сетевых компаниях формирует финансовый результат по РСБУ, скорректированный на расходы для формирования фондов под будущие инвестиции. Вознаграждение акционеров за прошлый год составляло 7-15 % от чистой прибыли. Многие сетевые компании отказались от выплат в счет создания резервных и прочих фондов.

Дивиденды сетевых компаний за 2011 г

Ужесточение тарифного регулирования должно бы привести к сокращению объемов выплат акционерам. В данной связи, принятие решения о росте расходов в условиях дефицитов инвестиционных программ и экономии, выглядит не совсем понятным.

С другой стороны, желание правительства создать инвестиционную привлекательность сектора является подтверждением ранее озвученных планов по приватизации компаний. Скорее всего, в настоящее время речь идет о росте дивидендных выплат не у всех компаний, а только у подготавливаемых к продаже. В данной связи, мы воспринимаем последние инициативы, как позитивные.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter