7 сентября 2012 FxPRO

Сильная производительность фондового рынка, особенно в свете хороших новостей из Европы в четверг, заставляет некоторых инвесторов винить себя за «продажу в мае и выход». Что ж, они слишком к себе строги. Остается почти два месяца из шестимесячного периода, который инвесторы обходят стороной, и этого более чем достаточно.

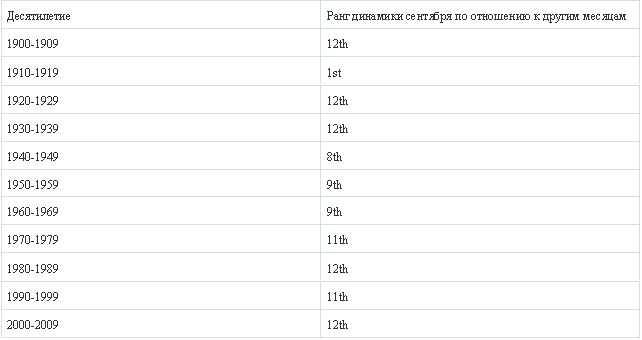

В данный момент несложно понять, почему инвесторы так разочарованы. Хотя фондовый рынок падал почти сразу после первого мая, он показал впечатляющую силу с летних минимумов. Однако, что не учитывают инвесторы в подходе «продавай в мае и выходи», так это то, что негативная подоплека этой фразы почти полностью зависит от ужасной репутации сентября. Если мы сфокусируемся лишь на четырех месяцах с мая по август, на самом деле, никто бы не продавал с первого мая и не выходил с рынка.

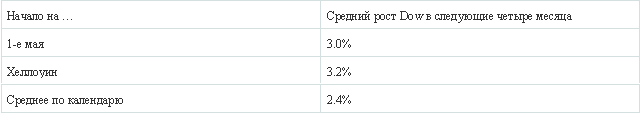

Рассмотрим период с 1896 года, когда был создан Dow. Как можно увидеть в таблице ниже, средний доход Dow за четыре месяца с Первомая почти столь же хорош, как и на Хэллоуин, когда начинается благоприятный шестимесячный период. Таким образом, совершенно неудивительно, что инвесторы, придерживающиеся стратегии «продавай в мае и выходи» склонны ругать себя за такое решение в сентябре. Тем не менее, чаще всего, на Хэллоуин те же самые инвесторы рады, что так сделали, при условии, что придерживались своей стратегии и не поддались сомнениям.

Замедление роста найма, вероятно, сохранит безработицу в США на уровне 8,3%

Вполне вероятно, что темп роста занятости в августе замедлился, что сохранит безработицу в США свыше 8% 43 месяц подряд, заявили экономисты перед отчетом сегодня. По данным опроса Bloomberg 92 экономистов, дополнительные 130.000 рабочих были приняты в прошлом месяце следом за увеличением на 163.000 в июле. Опрос показал, уровень безработицы может остаться на уровне 8.3%.

Работодатели могут не захотеть расширения численности персонала, так как сталкиваются с глобальным экономическим спадом и все ближе к так называемому «фискальному обрыву» - автоматическому увеличению налогов и сокращению государственных расходов. Урон, нанесенный недостаточным ростом занятости – та причина, по которой председатель ФРС Бернанке на прошлой неделе дал понять, что будет следующее смягчение. Отчет департамента труда должен выйти в 08:30 в Вашингтоне. Исследование Bloomberg показывает рост от 70,000 до 185,000.

Как считают экономисты, отчет покажет, что частная занятость, в которой исключена занятость в госсекторе, выросла на 142,000 после роста на 172,000 в июле. Вчерашние отчеты помогли ослабить опасения в том, что рынок труда и дальше падает. По данным Департамента труда, количество заявок на пособия по безработице на прошлой неделе упали до минимума за месяц. Данные от ADP показали, что компании наняли в прошлом месяце 201.000 рабочих.

Бену нужно вновь запустить печатный станок

QE3 ФРС должно начаться на следующей неделе.

Это единственное логичное умозаключение после данных по занятости за август, которые вновь подтвердили, что рост по-прежнему вялый. За прошедшие шесть месяцев, занятость среди домохозяйств практически не изменилась, тогда как уровень безработицы оставался свыше 8%. Если бы не бросающие попытки найти работу, уровень безработицы был бы намного выше. На самом деле, количество людей, не входящих в трудовой актив, подскочило более чем на миллион с марта! Картина становится еще мрачнее, если посчитать количество рабочих часов за три месяца по август, которые едва выросли по сравнению с предыдущими тремя месяцами, средний еженедельный заработок рос лишь в один месяц из прошедших четырех.

Неудивительно, что доллар несколько снизился, а евро вновь растет. QE3 – быть, вопрос лишь в объеме. Вполне возможно, что ФРС может попробовать немного другой подход в этот раз, заявляя о внедрении QE, но не обсуждая размер.

Евро ломает барьеры

Еще один неплохой день для евро: единая валюта выросла до почти 1.28 впервые за четыре месяца. Основной катализатор – одобрение плана супер-Марио по OMT, который в тоже время изменил формирование доходности суверенных бондов. Например, доходность испанских десятилеток упала еще на 30 пунктов сегодня до уровня 5.75%; в начале этой недели доходность составляла около 7.0%. Как и в Италии, где доходность десятилеток снизилась еще на 15 пунктов до 5.1%; в июле, еще до обещания Драги «сделать все возможное» доходность десятилеток составляла 6.75%. Португалия показала еще больше: доходность десятилеток упала еще на 50 пунктов сегодня до 8.0%, что стало минимальной доходностью с марта 2011 года; в феврале некоторое время она составляла 18%.

Наряду с положительной реакцией на новую схему закупок Марио, евро рос на фоне существенного короткого покрытия со стороны трейдеров и инвесторов, которые в подавляющем большинстве придерживаются коротких позиций. К тому же, наблюдается ряд других положительных новостей в помощь росту евро. Двадцать правовых немецких экспертов в один голос заявили о том, что немецкий конституционный суд не будет блокировать ESM. Немецкое промышленное производство и экспорт за июль оказались сильнее ожиданий, американские данные по занятости оказались слабее ожиданий, Греция пытается остановить утечку с 54 тыс. счетов, с которых за три года с 2009 года было выведено за границу 22 миллиарда евро в попытке уклониться от налогообложения.

Мы впечатлены ценовой активностью евро, будет неудивительно, если в скором времени будет протестирована двухсотдневная скользящая средняя на 1.2840. Наряду с очень временным проникновением в октябре прошлого года, евро не торговался свыше двухсотдневной средней скользящей более года. Евро также ударил по другим ведущим валютам: например, пара EUR/GBP в поле зрения 0.80.

Изобилие счастливых центробанкиров

Если посмотреть на ценовую активность швейцарского франка, Марио Драги, вероятно, не единственный центральный банкир с улыбкой на лице в эту пятницу, пара EUR/CHF выше уровня 1.21 впервые за пять месяцев. У главы НБШ была весьма неблагодарная задача последний год (оставив в стороне супружеские проблемы Хильдебранда), так как центральный банк должен был бороться для сохранения потолка по паре EUR/CHF, что привело к увеличению валютных резервов на 70% за этот период.

Три вещи заставили улыбаться текущего главу НБШ Томаса Йордана. Во-первых, реакция на вчерашние заявления ЕЦБ вновь бьет по евро медведям. Во-вторых, рынок сам по себе стал немного нервным перед следующим квартальным объявлением политики, так как год назад была введена привязка во время сентябрьского пересмотра политики. В-третьих, последние данные по резервам НБШ этим утром показали, что резервы выросли «лишь» на 10 миллиардов евро в августе, что контрастирует с прошлыми тремя месяцами, когда резервы росли в среднем по 57 миллиардов долларов за месяц. Хотя прямое сравнение сделать трудно, учитывая природу интервенций НБШ (часто через свопы), изменения явно говорят о меньшем вмешательстве со стороны НБШ в защите текущего потолка франка против евро. Ранее на этой неделе мы сомневались в том, что НБШ собирался изменить потолок, решив сосредоточить свои усилия на смягчении последствий для франковых инъекций ликвидности в банковский сектор и на рынках недвижимости. Однако если рынки собираются сделать свои шаги, НБШ маловероятно «будет смотреть дареному коню в рот».

Смена аббревиатуры

Столь долгожданная презентация главы ЕЦБ прошла полностью в рамках ожиданий, учитывая количество утечек перед ним. Старый механизм покупки бондов (SMP), который последнее время был заморожен, теперь закрыт. Бонды со временем будут погашены (по истечению срока обращения). Теперь появилась новая аббревиатура прямые денежные операции (OMT). По ней ЕЦБ покупает бонды стран, которые либо получают помощь из фондов спасения, либо по программам предосторожности (увеличенные кредитные линии). Даже если страна (читай, Испания, или в меньшей степени, Италия) запросит такой помощи, пройдет некоторое время, прежде чем ЕЦБ сможет начать покупать бонды. Похоже, что МВФ будет вовлечен в выработку условий, и это само по себе займет некоторое время. Наконец, неудивительно было услышать, что все закупки бондов будут стерилизованы, так что ЕЦБ будет «зачищать» дополнительную ликвидность, созданную с помощью подобных закупок, равно как и то, что его покупки будут расцениваться такими же по важности, как и у частных инвесторов в случае любой существенной долговой реструктуризации.

Рынок классически реагировал подъемом на ожидании заявления, реагируя на слухи и утечки, а затем началась бы распродажа, если бы все это оказалось не правдой. В результате, верхнее сопротивление по паре EUR/USD около уровня 1.2655 осталось нетронутым.

Слишком понадеялись?

Позитивная реакция на вчерашнее решение ЕЦБ оказалась слишком большим шагом для курса EUR/USD, в то время как иена ослабла, осси вырос, а акции (испанские прибавили более трех процентов), то есть все говорило о позитивной реакции. На EUR/USD повлияли также сильные данные по рынку труда США (ADP и статистика по первичным обращениям за пособием по безработице), вышедшие перед сегодняшними payrolls. Краткосрочно, существует позитивный шум в отношении единой валюты, потому как после двух лет кризис-менеджмента стран, ЕЦБ формально предпочел выйти за рамки жесткой интерпретации собственного мандата по удержанию стабильной инфляции немногим ниже 2% и взял на себя более широкую роль – поддержания единой валюты. Однако уже сложнее понять, как все это будет сделано, учитывая, что новый инструмент будет активирован лишь только по формальному запросу страны в фонды спасения. Так что за изначальным позитивом есть чувство, что все еще может пойти плохо (например, Испания или Италия попросят помощи), а лишь затем ситуация будет выправляться (ЕЦБ откроет огонь из всех своих базук). Есть робкая надежда, что само наличие подобного мощного механизма позволит избежать его активации. Но в данный момент, это слишком далекие надежды.

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В данный момент несложно понять, почему инвесторы так разочарованы. Хотя фондовый рынок падал почти сразу после первого мая, он показал впечатляющую силу с летних минимумов. Однако, что не учитывают инвесторы в подходе «продавай в мае и выходи», так это то, что негативная подоплека этой фразы почти полностью зависит от ужасной репутации сентября. Если мы сфокусируемся лишь на четырех месяцах с мая по август, на самом деле, никто бы не продавал с первого мая и не выходил с рынка.

Рассмотрим период с 1896 года, когда был создан Dow. Как можно увидеть в таблице ниже, средний доход Dow за четыре месяца с Первомая почти столь же хорош, как и на Хэллоуин, когда начинается благоприятный шестимесячный период. Таким образом, совершенно неудивительно, что инвесторы, придерживающиеся стратегии «продавай в мае и выходи» склонны ругать себя за такое решение в сентябре. Тем не менее, чаще всего, на Хэллоуин те же самые инвесторы рады, что так сделали, при условии, что придерживались своей стратегии и не поддались сомнениям.

Замедление роста найма, вероятно, сохранит безработицу в США на уровне 8,3%

Вполне вероятно, что темп роста занятости в августе замедлился, что сохранит безработицу в США свыше 8% 43 месяц подряд, заявили экономисты перед отчетом сегодня. По данным опроса Bloomberg 92 экономистов, дополнительные 130.000 рабочих были приняты в прошлом месяце следом за увеличением на 163.000 в июле. Опрос показал, уровень безработицы может остаться на уровне 8.3%.

Работодатели могут не захотеть расширения численности персонала, так как сталкиваются с глобальным экономическим спадом и все ближе к так называемому «фискальному обрыву» - автоматическому увеличению налогов и сокращению государственных расходов. Урон, нанесенный недостаточным ростом занятости – та причина, по которой председатель ФРС Бернанке на прошлой неделе дал понять, что будет следующее смягчение. Отчет департамента труда должен выйти в 08:30 в Вашингтоне. Исследование Bloomberg показывает рост от 70,000 до 185,000.

Как считают экономисты, отчет покажет, что частная занятость, в которой исключена занятость в госсекторе, выросла на 142,000 после роста на 172,000 в июле. Вчерашние отчеты помогли ослабить опасения в том, что рынок труда и дальше падает. По данным Департамента труда, количество заявок на пособия по безработице на прошлой неделе упали до минимума за месяц. Данные от ADP показали, что компании наняли в прошлом месяце 201.000 рабочих.

Бену нужно вновь запустить печатный станок

QE3 ФРС должно начаться на следующей неделе.

Это единственное логичное умозаключение после данных по занятости за август, которые вновь подтвердили, что рост по-прежнему вялый. За прошедшие шесть месяцев, занятость среди домохозяйств практически не изменилась, тогда как уровень безработицы оставался свыше 8%. Если бы не бросающие попытки найти работу, уровень безработицы был бы намного выше. На самом деле, количество людей, не входящих в трудовой актив, подскочило более чем на миллион с марта! Картина становится еще мрачнее, если посчитать количество рабочих часов за три месяца по август, которые едва выросли по сравнению с предыдущими тремя месяцами, средний еженедельный заработок рос лишь в один месяц из прошедших четырех.

Неудивительно, что доллар несколько снизился, а евро вновь растет. QE3 – быть, вопрос лишь в объеме. Вполне возможно, что ФРС может попробовать немного другой подход в этот раз, заявляя о внедрении QE, но не обсуждая размер.

Евро ломает барьеры

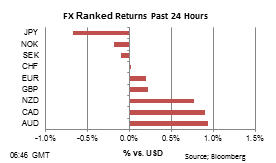

Еще один неплохой день для евро: единая валюта выросла до почти 1.28 впервые за четыре месяца. Основной катализатор – одобрение плана супер-Марио по OMT, который в тоже время изменил формирование доходности суверенных бондов. Например, доходность испанских десятилеток упала еще на 30 пунктов сегодня до уровня 5.75%; в начале этой недели доходность составляла около 7.0%. Как и в Италии, где доходность десятилеток снизилась еще на 15 пунктов до 5.1%; в июле, еще до обещания Драги «сделать все возможное» доходность десятилеток составляла 6.75%. Португалия показала еще больше: доходность десятилеток упала еще на 50 пунктов сегодня до 8.0%, что стало минимальной доходностью с марта 2011 года; в феврале некоторое время она составляла 18%.

Наряду с положительной реакцией на новую схему закупок Марио, евро рос на фоне существенного короткого покрытия со стороны трейдеров и инвесторов, которые в подавляющем большинстве придерживаются коротких позиций. К тому же, наблюдается ряд других положительных новостей в помощь росту евро. Двадцать правовых немецких экспертов в один голос заявили о том, что немецкий конституционный суд не будет блокировать ESM. Немецкое промышленное производство и экспорт за июль оказались сильнее ожиданий, американские данные по занятости оказались слабее ожиданий, Греция пытается остановить утечку с 54 тыс. счетов, с которых за три года с 2009 года было выведено за границу 22 миллиарда евро в попытке уклониться от налогообложения.

Мы впечатлены ценовой активностью евро, будет неудивительно, если в скором времени будет протестирована двухсотдневная скользящая средняя на 1.2840. Наряду с очень временным проникновением в октябре прошлого года, евро не торговался свыше двухсотдневной средней скользящей более года. Евро также ударил по другим ведущим валютам: например, пара EUR/GBP в поле зрения 0.80.

Изобилие счастливых центробанкиров

Если посмотреть на ценовую активность швейцарского франка, Марио Драги, вероятно, не единственный центральный банкир с улыбкой на лице в эту пятницу, пара EUR/CHF выше уровня 1.21 впервые за пять месяцев. У главы НБШ была весьма неблагодарная задача последний год (оставив в стороне супружеские проблемы Хильдебранда), так как центральный банк должен был бороться для сохранения потолка по паре EUR/CHF, что привело к увеличению валютных резервов на 70% за этот период.

Три вещи заставили улыбаться текущего главу НБШ Томаса Йордана. Во-первых, реакция на вчерашние заявления ЕЦБ вновь бьет по евро медведям. Во-вторых, рынок сам по себе стал немного нервным перед следующим квартальным объявлением политики, так как год назад была введена привязка во время сентябрьского пересмотра политики. В-третьих, последние данные по резервам НБШ этим утром показали, что резервы выросли «лишь» на 10 миллиардов евро в августе, что контрастирует с прошлыми тремя месяцами, когда резервы росли в среднем по 57 миллиардов долларов за месяц. Хотя прямое сравнение сделать трудно, учитывая природу интервенций НБШ (часто через свопы), изменения явно говорят о меньшем вмешательстве со стороны НБШ в защите текущего потолка франка против евро. Ранее на этой неделе мы сомневались в том, что НБШ собирался изменить потолок, решив сосредоточить свои усилия на смягчении последствий для франковых инъекций ликвидности в банковский сектор и на рынках недвижимости. Однако если рынки собираются сделать свои шаги, НБШ маловероятно «будет смотреть дареному коню в рот».

Смена аббревиатуры

Столь долгожданная презентация главы ЕЦБ прошла полностью в рамках ожиданий, учитывая количество утечек перед ним. Старый механизм покупки бондов (SMP), который последнее время был заморожен, теперь закрыт. Бонды со временем будут погашены (по истечению срока обращения). Теперь появилась новая аббревиатура прямые денежные операции (OMT). По ней ЕЦБ покупает бонды стран, которые либо получают помощь из фондов спасения, либо по программам предосторожности (увеличенные кредитные линии). Даже если страна (читай, Испания, или в меньшей степени, Италия) запросит такой помощи, пройдет некоторое время, прежде чем ЕЦБ сможет начать покупать бонды. Похоже, что МВФ будет вовлечен в выработку условий, и это само по себе займет некоторое время. Наконец, неудивительно было услышать, что все закупки бондов будут стерилизованы, так что ЕЦБ будет «зачищать» дополнительную ликвидность, созданную с помощью подобных закупок, равно как и то, что его покупки будут расцениваться такими же по важности, как и у частных инвесторов в случае любой существенной долговой реструктуризации.

Рынок классически реагировал подъемом на ожидании заявления, реагируя на слухи и утечки, а затем началась бы распродажа, если бы все это оказалось не правдой. В результате, верхнее сопротивление по паре EUR/USD около уровня 1.2655 осталось нетронутым.

Слишком понадеялись?

Позитивная реакция на вчерашнее решение ЕЦБ оказалась слишком большим шагом для курса EUR/USD, в то время как иена ослабла, осси вырос, а акции (испанские прибавили более трех процентов), то есть все говорило о позитивной реакции. На EUR/USD повлияли также сильные данные по рынку труда США (ADP и статистика по первичным обращениям за пособием по безработице), вышедшие перед сегодняшними payrolls. Краткосрочно, существует позитивный шум в отношении единой валюты, потому как после двух лет кризис-менеджмента стран, ЕЦБ формально предпочел выйти за рамки жесткой интерпретации собственного мандата по удержанию стабильной инфляции немногим ниже 2% и взял на себя более широкую роль – поддержания единой валюты. Однако уже сложнее понять, как все это будет сделано, учитывая, что новый инструмент будет активирован лишь только по формальному запросу страны в фонды спасения. Так что за изначальным позитивом есть чувство, что все еще может пойти плохо (например, Испания или Италия попросят помощи), а лишь затем ситуация будет выправляться (ЕЦБ откроет огонь из всех своих базук). Есть робкая надежда, что само наличие подобного мощного механизма позволит избежать его активации. Но в данный момент, это слишком далекие надежды.

/Компиляция. 6 сентября. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter