С наступлением осени президентская кампания в США вступила в горячую фазу – уже в начале ноября состоится голосование, так что времени остаётся мало. Однако республиканцы по-прежнему вялы – и не выглядят как сила, подлинно жаждущая победы; их медиа-политика не блещет умом – зато изобилует провалами. Известие о том, что Ромни заплатил в прошлом году налог по фактической ставке в 14.1%, не добавило кандидату популярности среди небогатых американцев – как и съёмки предвыборной встречи с избирателями, где Митт презрительно обзывает электорат Обамы чем-то вроде нищебродов; наконец, когда Ромни стал требовать открыть иллюминаторы в самолётах, все окончательно развеселились. Рейтинг действующего президента растёт – и аналитики видят его шансы на победу как примерно 75%. Но вот что будет дальше, неясно – и французский пример показывает, что выиграть выборы мало: популярность Олланда стремительно валится и уже снизилась в полтора раза с пиковых уровней момента инаугурации из-за неспособности решить экономические проблемы – а поскольку возможности Обамы в этой области тоже вызывают немалые сомнения, нам думается, что второй его срок станет попросту провальным, и покидать Белый Дом Бараку придётся под вопли проклятий разочарованных избирателей.

Из событий, не относящихся к чистой политике в цивилизованном мире, выделяется массовая буза мусульман по всей планете – их оскорбил фильм "Невинность мусульман", в явно провокационной форме изобразивший Магомета и его последователей: самым громким событием стало убийство посла США в Ливии Стивенса – причём убийство теми самыми людьми, воцарение которых (вместо кровавого тирана Каддафи) ещё недавно так приветствовали Штаты и сам Стивенс. Ответы на происшедшее, как всегда, разнообразны: Норвегия провозгласила усиление политики мультикультурализма, назначив министром культуры молодую мусульманку – а в России власти радостно воспользовались наличием в интернете роликов означенного фильма как поводом для блокирования ведущего видеопортала сети. Постсоветские дикари тоже активны – как выяснили ушлые журналисты, ведьмы из Фемен очень неплохо финансируются (сюрприз, сюрприз!) из глубин цивилизованного мира; сейчас они решили создать себе базу в Париже для тренировки и обучения – а затем усилить свои акции, проводимые под лозунгом "Нагота, борьба, свобода". Пока, впрочем, ведьмы тут непопулярны – для слабо проникшихся ценностями современной цивилизации постсоветских граждан свобода, может, и чается нагая, но всё ж в не столь омерзительном обличье.

Денежные вертолёты

Денежные рынки. В сентябре на кредитных рынках царили центробанки – причём все сразу. ФРС США на своём очередном заседании запустило новую программу количественного смягчения – в её рамках проводятся покупки ипотечных бумаг на 40 млрд. долларов ежемесячно, причём сроки действия этой программы не установлены, а период действия нулевых ставок продлён до середины 2015 года. Бернанке дал понять, что эмиссия будет продолжаться вплоть до снижения официального уровня безработицы под 7% - это при том, что прогнозы самого Фед не чают такого исхода вплоть до 2014 года. Казённая версия: рынок труда (негодяй этакий!) не желает улучшаться – и поэтому надо бы его дополнительно простимулировать, заодно придав импульс рынку недвижимости. Это всё тот же безумный фридманизм: если в экономике спад, то его надо переломить перманентным печатанием денег и разбрасыванием их по всем возможным направлениям – чем Бернанке и занимается. Однако его политика воспринимается всё скептичнее – на пресс-конференции после заседания журналисты заставили главу ФРС оправдываться, что и понятно: если раньше все видели дефляционные угрозы и падение рынков, то сейчас эмиссия запускается на высоте всплеска инфляции и на пиках рынков – ну и как после этого не увериться, что речь идёт всего лишь о предвыборной акции во славу Обамы? Реальной экономике вливания такого масштаба помогут не сильно, рынок недвижимости уже и так оживился (не хочет же Бен раздуть на нём новый пузырь!), а продление "операции Твист" до конца года грозит оставить ФРС без коротких казначеек на балансе – что есть явный абсурд, ибо операции с такими облигациями и составляют основу каждодневных действий любого центробанка. В общем, акция выглядит как бред – но это ещё не всё.

Одновременно с ФРС свою программу эмиссии запустил ЕЦБ – но поскольку в ЕС более актуален долговой кризис периферийных стран, здесь предполагается покупать краткосрочные казначейки (сроком обращения до 3 лет) при условии формального соблюдения странами-эмитентами некоторых требований. Как и в США, в Европе нашёлся один диссидент в управляющем совете центробанка – и если в Штатах это был привычный Лэкер, то в еврозоне отличился глава Бундесбанка Вайдман. Эйфория от нового плана длилась недолго – очень скоро эксперты заговорили скептически, а агентство Moody's и вовсе не нашло ничего нового, что могло бы способствовать выходу из долгового кризиса в регионе. Дальше – больше: Банк Японии расширил программу покупку облигаций на рынке ещё на 10 трлн. йен (около 130 млрд. долларов) под тем же предлогом, что и коллеги – мог, восстановление экономики застопорилось, так что надо бы его подхлестнуть. Добавим к этому недавнее усиление эмиссии Банка Англии (и его готовность повторить этот трюк ещё раз до конца сего года), а также не чисто монетарные, но схожие по сути акции властей КНР (они уже одобрили инфраструктурных проектов на сумму свыше 1 трлн. юаней, и, по слухам, готовят свежих ещё на 8 трлн., о чём объявят где-то в начале октября) – и выйдет фантасмагорическая картина: все ведущие мировые державы снова принялись усердно печатать деньги и расшвыривать их во все стороны, стремясь во что бы то ни стало возобновить "нормальный" (а не "замедленный") экономический рост – и это на фоне пиковых значений рынков, включая сюда дорогие топливо и продовольствие, а также казённой болтовни о закончившемся кризисе. Да и сама посылка абсурдна: можно подумать, экономика чем-то обязаны политикам, что те обижаются, если рост вдруг прекращается или хотя бы замедляется – на редкость бредовый инфантилизм!

Но странности исчезнут, если не поддаваться пропаганде – как мы уже не раз отмечали, казённая статистика подвержена изрядным махинациям (особенно в сфере инфляции), искажающим картину во всех сферах экономики. В частности, очищенные от манипуляций данные ясно показывают, что экономика США вовсе не растёт, а очень даже валится – хотя и не быстро: основной причиной тут является продолжающееся падение частного спроса – его, в свою очередь, порождает перманентное снижение зарплат (в реальном выражении последние уже достигли низов с начала 1960-х годов). В Европе и Японии всё и того хуже – ибо у Америки есть ряд преимуществ, о которых мы поговорим ниже; таким образом, явно наметившееся ослабление экономики КНР грозило вызвать новую волну обвала во всём мире – вот центробанки и пытаются сработать на упреждение. Разумеется, фундаментальные дисбалансы экономик нельзя вылечить эмиссией – однако можно хотя бы не допустить катастрофического сценария: на фоне непрерывного притока наличности падение спроса протекает куда более плавно – да и фальсифицировать статистические данные явно сподручнее при заметной инфляции, а не в условиях брутальной дефляции. Вот теперь всё становится на свои места – речь идёт не о поиске лучшего, а о недопущении худшего, причём каждый делает то, что ему более всего актуально: американцы стимулируют наконец-то подающий признаки жизни рынок жилья, а европейцы утихомиривают долговой кризис периферии (грозящий похоронить всю еврозону как цельный проект) – ну и т.д. Вот только пиковые значения рынков, в том числе и товарных, мешают порадоваться прозорливости начальств – спекулянты не дураки и заранее подготовились к новой волне эмиссии: это грозит усилить инфляцию издержек, нивелировав весь эффект от программ стимулирования – поэтому сильные мира сего, похоже, решили использовать заодно и внеэкономические меры, на что намекает недавнее "внезапное" падение цен на нефть.

Прочие центробанки по всему миру в целом идут в русле ведущих учреждений такого рода – в основном они сохраняют насторожённость и не меняют главных параметров своих монетарных политик, хотя и подчёркивают готовность сделать это при необходимости: так поступили Банки Канады, Мексики и Южной Кореи, Резервные банки Австралии и Новой Зеландии (последний не исключает будущего ужесточения, но только если всё будет хорошо), а также Швейцарский национальный банк – причём последнему активно не нравится дефляция, но особых средств борьбы с ней уже по сути нет (ставки давно на нуле, эмиссия идёт неограниченная). Ряд центробанков уже смягчает денежную политику: Банк Индии уменьшил норму резервирования для своих коммерческих банков, а шведский Риксбанк, Банки Венгрии и Чехии срезали ставки на 0.25% (пусть в первом случае решение не было единогласным); Банк Англии продолжает намекать на дополнительное стимулирование – вероятное уже в ноябре или декабре. На этом фоне единственным исключением стал наш с вами любимый Банк России – которому в самый неподходящий момент (денежные агрегаты на почти 3-летнем минимуме 12-месячного роста, мультипликатор падает) приспичило возобновить "борьбу с инфляцией": он повысил ставку рефинансирования на 0.25% до 8.25% годовых – остаётся лишь надеяться, что созданная в России ведомством Игнатьева идиотская финансовая система окажется слишком невосприимчивой к глупостям её творцов, поэтому и эта бестолковая акция останется без последствий для и без того стагнирующего реального сектора.

Европейский кризис развивается в прежнем русле – хотя в нём и прослушиваются свежие нотки. В первой половине сентября все напряжённо ждали решения Конституционного суда Германии, который рассматривал законность всего механизма межгосударственного стабфонда – и вздохнули с облегчением, когда суд милостиво разрешил участие страны в означенном механизме; впрочем, он сопроводил это разрешение рядом условий – например, расширение вклада Германии теперь потребует дозволения Бундестага, чем не сильно довольны активисты, жаждущие усиления роли ведущей экономики ЕС в спасении отстающих стран региона. Настроения немцев ещё консервативнее – согласно опросу Die Welt, уже половина немцев уверена, что ЕС мешает им жить, а добрых 2/3 народонаселения Германии выступают за дойчемарку вместо опостылевшего евро. В других частях ЕС тенденции, однако, вовсе иные: французы резко добреют к еврозоне; последние решения ЕЦБ резко уронили доходности 10-летних облигаций Италии и Испании (впервые с весны они падали под 5.0% и 5.5% соответственно) – и даже греческие бумаги оказались ниже 20% годовых. Борьба с кризисом продолжается: в Италии госдолг немного уменьшился, в Греции дефицит бюджета наконец упал ниже целевого уровня (впрочем, есть вопросы к достоверности таких данных), в Испании намечается новый пакет мер "жёсткой экономии" – ну и т.д. Итоги такого рода мер, однако, в общем весьма плачевны: фонды соцобеспечения Греции активно сдуваются, а стране, видимо, понадобится ещё один пакет помощи; испанские банки всё активнее кредитуются в ЕЦБ, а их плохие долги достигли рекордного масштаба; главные регионы Испании на грани банкротства – агентства активно срезают им рейтинги (а заодно банкам и всей стране); в общем, весёлого мало.

Источник: Trading Economics

На этом фоне особенно занятно смотрятся очередные дрязги в верхах ЕС – особенно относительно Испании. Вопрос заключается в том, обратится ли она к структурам Евросоюза за формальной помощью – или обойдётся уже обещанными деньгами в рамках пакета спасения банков. Момент, казалось бы, сугубо технический – нужна помощь, обращайтесь, а если нет, то зачем? Но у политиков иная логика: мол, если Испании обратится, то рынки вздохнут с облегчением, ибо они сомневаются в способности страны спастись самостоятельно – что негативно отражается на всём долговом рынке региона. Именно под таким соусом власти Франции настоятельно просят своих испанских коллег всё же запросить помощь – но им жёстко оппонирует Минфин Германии, почитающий такой сценарий "неблагоразумным": бедные испанцы теперь не знают, что им делать – и приходится колебаться вместе с переменчивой генеральной линией. Кстати, у лидеров ЕС дела не так и хороши: бюджеты Франции и Британии не радуют, Германия со скрипом размещает облигации под чаемую её властями доходность – ну и т.д. Подобные неприятности и у США, где казна слаба, так что все боятся любых мер экономии (а как без них, если госдолг стремительно пухнет?) – но Moody's уже грозит срезать рейтинг, если означенных мер не появится после выборов. Более того, запуск новой программы количественного смягчения ФРС вызвал гнев агентства Egan-Jones, тут же сократившего рейтинг Штатов; другие учреждения пока за ним не последовали – но и они настроены негативно. Fitch угрожает рейтингу Японии – короче, сильнейшим странам тоже придётся что-то делать со своими долгами: в сценарий "как-то само рассосётся" уже никто не верит.

Валютные рынки. Новый вертолёт, поднятый в воздух Беном Бернанке, перевесил аналогичные девайсы конкурентов – просто потому, что ФРС сильнее других, а её программа бессрочна и конкретна. В итоге бакс хорошенько ослабел ко всему вокруг: к евро он упал до 1.32, а к йене – до 77; впрочем, на этих отметках курсы не удержались и немного откатились от достигнутых экстремумов. Рубль тоже возрадовался – раздача слонов придала новый импульс сырьевым ценам (хотя и тоже не слишком сильно и не очень надолго): в итоге российская валюта за сентябрь отвоевала у американской добрых 5%. Швейцарский нацбанк подтвердил готовность защищать уровень 1.20 в кросс-курсе против евро – но это не понадобилось: мероприятия ЕЦБ, в свою очередь, порадовали евро, которое сумело вырасти самостоятельно – и тем позволило центробанку Швейцарии вздохнуть с облегчением. Надолго ли? – не факт: исчерпание позитивных новостей вернёт спрос на активы-убежища, к которым относится и швейцарский франк – вопрос лишь, когда это случится.

Источник: SmartTrade

Фондовые рынки. Разумеется, мощный впрыск ликвидности, сделанный почти на самых пиках ведущих индексов, заставил последние взлететь ещё выше и показать значимые максимумы: Доу и S&P-500 оказались на уровнях, которых мы не видели уже 5 лет, а NASDAQ и вовсе очутился там, где он в последний раз был только в 2000 году. Тут, правда, надо отметить, что это номинальные величины – в текущих долларах, которые (благодаря всё той же эмиссии) в последние годы ударным темпом обесценивались: например, по нашим прикидкам, в ценах 2007 года нынешний Доу "весит" не более 10500 пунктов – а значит, до пиковых 14200 ему очень далеко; у S&P-500 дела и того хуже (он болтается в середине полуторавекового восходящего канала), а NASDAQ Composite, если привести нынешний доллар к покупательной способности 2000 года, окажется в районе 1600 пунктов (максимум начала 2000 года был около 5200). Впрочем, это ещё неплохо – китайский индекс даже в номинале гораздо ближе к дну 2005 года, чем к вершине 2007: в реальном выражении Shanghai Composite уже почти достиг дна 7-летней давности. Из корпоративных новостей отметим отчёт и прогноз AdobeSystems, которые вышли хуже ожиданий; не порадовало рынки известие о намерении BankofAmericaсократить 16000 рабочих мест до конца года в рамках программы ускоренного урезания издержек; несколько тысяч человек хочет уволить и DeutscheBank– остающимся сотрудникам урежут зарплаты и премии. S&Pсрезало рейтинг Sony; согласно Barron's,акции Facebook ещё переоценены (после двукратного падения!); продажи пятого айфона плохи, а на китайских заводах эппловских девайсов (Foxconn) опять проблемы; Caterpillar ухудшил прогнозы – и т.д. в подобном невесёлом духе. Как видно, в реальной жизни поводов для радости немного – а значит, когда эйфория от вертолётов Бена пройдёт, рынки смогут хорошенько скорректироваться.

Источник: NYSE, RobertJ. Shiller, Бюро трудовой статистики США, альтернативные оценки

Товарные рынки. На волне общей эйфории нефть сорта Brent взлетела к 118 долларов за баррель, а WTI – к 101; однако затем их оттуда быстро отбили (в 107 и 89 соответственно), причём самое мощное падение случилось за день до погашения очередных фьючерсов и опционов, когда цена за считанные минуты потеряла 4 бакса за бочку. Разумеется, тому есть фундаментальные причины: Саудовская Аравия намерена увеличить предложение нефти, дабы не подорвать восстановление мировой экономики слишком дорогим топливом; согласно Американскому институту нефти, в августе в США спрос на нефтепродукты был на 4.3% ниже, чем год назад, причём покупки бензина упали на 0.4%, а дистиллятов – на 8.5% (всему виной слабый спрос и дешёвый газ). Однако резкое падение цен говорит о том, что дело не только в реальных факторах – просто было очевидно, что главным (для предвыборной кампании Обамы) минусом новой волны эмиссии будет вздорожание бензина: судя по всему, Бернанке понял это и хорошенько подготовился – он и ему подобные, напоказ рассуждающие о невидимой руке рынка, в решающие моменты на оную руку полагаться не желают и обычно предпочитают куда более циничные методы воздействия на котировки.

Источник: SmartTrade

Между тем, природный газ в США оказался глух даже к локальным радостям окружающих – и не желает дорожать, продолжая торговаться на крайне низких уровнях (около 100 долларов за тысячу кубометров). Промышленные и драгоценные металлы, предвкушая богатую поживу, взлетели на 10-15% в первой половине сентября – но затем они стали смотреть на жизнь более реалистично, хотя, конечно, при таком монетарном разгуле золото должно ну очень постараться, чтобы просто задуматься о подешевении: куда вероятнее выглядит дальнейший поход на север – пусть и не сразу. Иная картина на рынках сельхозтоваров – тут эйфория, если и была, то закончилась почти сразу: летний взлёт происходил по внутренним причинам (скверная погода заметно сократила урожаи важнейших культур) – но теперь участники всё больше задумываются о мрачном фундаментале и замедлении роста азиатских экономик. В итоге зерновые, бобовые, корма и растительное масло в сентябре скорее падали, чем росли – местами снижение от пиков августа достигало уже 10%. Напротив, основные продукты животноводства (мясо и молоко) после летней коррекции принялись дорожать – хотя пока и не очень сильно. Кофе, какао и фрукты сначала выросли, а затем упали обратно; сахар, хлопок и древесина торгуются без особой динамики – а в целом выглядят слабо.

Летят журавли

Азия и Океания. Состояние мировой экономики остаётся тяжёлым – что констатировала и ОЭСР в (запоздалом, но всё же) июльском обзоре: опережающие индикаторы упали на 0.1% в месяц – и охлаждение отмечается решительно повсюду; по итогам третьего квартала вероятен спад ВВП во всех ведущих странах, кроме США – особенно резким обещает быть японский падёж. Китай не упоминается – у него-то ВВП в плюсе, но и тут торможение: промышленное производство в августе прибавило лишь 8.9% в год – это 3-летний минимум; инвестиции в основной капитал тоже замедляются – но всё же их годовая прибавка превышает 20% благодаря усердной казённой накачке инфраструктурных проектов (уже давно вполне бесполезных, ибо даже плодами ещё старых строек экономика не может воспользоваться). Прямые иностранные инвестиции в КНР продолжают сжиматься; прибыли промышленности ускоряют падение; производственный PMI от HSBC в зоне спада уже 11 месяцев – но сфера услуг всё ещё расширяется, спасая экономику в целом. Торговый баланс опять лучше ожиданий – но это скорее огорчает, ибо вызвано спадом импорта: а ведь китайский спрос был основной глобального роста – и теперь этот механизм начинает сбоить. В августе потребительская инфляция ожидаемо ускорилась (как и везде по причине вздорожания сырья и еды) – но в ценах производителей усиливается дефляция (-3.5% в год после -2.9% в июле). Государственная накачка снова вызвала подорожание жилья – но широкая денежная масса пока замедляется; тем не менее, новые займы (в юанях), выданных китайскими банками, продолжают уверенно опережать прогнозы. Розничные продажи без учёта инфляции ускорились – но если принять в расчёт цены, то замедление продолжится и тут; властям пришлось поднять цены на автомобильное топливо – что окажет дополнительное давление на спрос в стране. Специальный отчёт за третий квартал ("Бежевая книга КНР") отразил помрачнение деловых и потребительских кругов в условиях сокращения рабочих мест – в общем, явные проблемы китайской экономики налицо.

Окончательная оценка ВВП Японии за вторую четверть оказалась немного хуже предварительной (+0.2% в квартал вместо исходных +0.3%); однако корпоративные расходы выросли – хотя тут виноват эффект крайне низкой базы год назад (после землетрясения). В июле промышленное производство сократилось на 1.0% в месяц и 0.8% в год, а в августе – на 1.3% и 4.3% соответственно; но заказы в секторе машиностроения вышли лучше ожиданий (+4.6% в месяц и +1.7% в год), хотя ключевой сектор производственного оборудования валится (-2.6% в год в июле и -2.7% в августе). Активность в японской экономике сокращалась в июле-сентябре – из-за слабости не только промышленности, но и сферы услуг; продолжают ухудшаться опережающие индикаторы и индексы экономических наблюдателей; оптимизм в сфере малого бизнеса в начале осени чуть увеличился – но всё же остался низким. Торговый баланс в августе сведён с дефицитом в 754 млрд. йен – однако рынок ожидал ещё худших чисел; и экспорт, и импорт продолжают снижаться. Августовский подскок цен на базовые товары вызвал соответствующую реакцию местной инфляции в производственном секторе – но годовая динамика остаётся уверенно отрицательной; потребительские цены тоже валятся – в июле и августе падение на 0.4% в год. Доверие потребителей по-прежнему хилое – что и понятно: зарплата опять упала, на сей раз на 1.6% в год. Не всё плохо: в августе число новостроек продолжило замедлять падение, а строительные заказы вспухли; выросли расходы домохозяйств и розничные продажи; безработица упала – впрочем, как и занятость (тут это не статистическая махинация, а суровая демографическая реальность – народ активно уходит на пенсию). Однако продажи в сетях магазинов всех направлений (как продовольственных, так и прочих) неизменно слабы – хотя темп годового спада в августе слегка замедлился в сравнении с июлем.

ВВП Австралии за апрель-июнь вышел чуть слабее ожиданий – но достаточно внушителен: +0.6% в квартал и +3.7% в год; в Новой Зеландии ожидания превышены (+0.6% и +2.6% соответственно) – причём подскок сельскохозяйственного сектора (+4.7% в квартал) оказался максимальным за 25 лет. Тем не менее, сейчас экономика слаба: в Австралии в августе индексы PMI в промышленности и сфере услуг остались явно в зоне рецессии, а строительный сектор показал годовой минимум – он валится уже 27 месяцев подряд и уверенно засел в области тяжёлой депрессии; деловые настроения от NAB тоже не блещут оптимизмом – впрочем, в сентябре они должны были улучшиться из-за денежной накачки в США, ЕС, Японии и Китае. Торговый дефицит Австралии в июле был вдвое выше прогнозов – да и Новой Зеландии тут похвастаться нечем: за первое полугодие пассив счёта текущих операций составил 4.9% ВВП страны. Инфляция в августе логично усилилась – но вывозимое из Австралии сырьё в среднем продолжало дешеветь. Число новостроек в апреле-июне выросло на 4.6% в квартал – но не отыграло даже падения января-марта (-7.8%); то же касается и потребительской уверенности в сентябре по версии Westpac – тут было +1.6% после -2.5% в августе; настроения новозеландцев (от ANZ) также ухудшились. Зато число вакансий в стране киви продолжает увеличиваться – чего нельзя сказать об Австралии, где ширится спад: это естественным образом порождает и ухудшение занятости – впрочем, казённые алхимики при этом умудрились показать и снижение безработицы, привычно выкинув из списков рабочей силы массу народу (так что отношение рабочей силы к численности народонаселения упало до 5-летнего минимума). Дополняют мрачную картину спад розницы в Австралии на 0.8% в месяц и обвал производства капитальных товаров в Индии на 5.0% в месяц (в целом промышленный выпуск просел на 0.1%) – как видно, ситуация в регионе далека от оптимистичной и продолжает ухудшаться.

Европа. Европейская экономика скверно вела себя во втором квартале – и продолжила делать это в третьем. По итогам апреля-июня ВВП Хорватии упал на 2.2% в год (в том числе частное потребление – на 3.4%, а инвестиции в основной капитал – на 5.9%); ВВП Италии сократился на 0.8% за квартал (в том числе частное потребление – на 1.0%) и на 2.8% за год; в Нидерландах квартальный рост на 0.2%, но годовая динамика отрицательная (-0.4%); во Франции 0.0% и +0.3%, в еврозоне -0.2% и -0.5% - и тут в отстающих частный спрос и прямые инвестиции. Сюрпризом стало снижение на 0.1% в квартал ВВП Швейцарии – и хотя в годовой динамике пока рост (+0.5%), он сужается довольно-таки быстро (в январе-марте было +1.2%, а по предыдущей оценке – даже +2.0%). По данным Банка Франции, в третьей четверти ВВП страны сократился на 0.1% к предыдущему кварталу; Банк Испании видит "значительный спад"; институт NIESR сулит Британии рост – но если и так, причиной будет лишь эффект низкой базы из-за праздничного расколбаса в июне. Промышленное производство в июле в Испании было на 5.4% слабее, чем год назад; в Италии – на 7.3%; в Германии – на 1.4%; в еврозоне в целом – на 2.3%. В Британии сокращение явно замедлилось, составив 0.8% вместо 2.4% месяцем ранее – зато выпуск автомашин в августе просел на 8.9% в год, а баланс производства в обрабатывающей промышленности за третий квартал резко ухудшился против апреля-июня. Валится и строительный сектор – причём везде и активно: в еврозоне -4.7% в год, в Британии даже -10.1%; в Германии строительные заказы на 1.4% худее, чем год назад. Промышленные заказы Италии в июле подскочили на 2.9% в месяц (спасибо внешнему спросу) – но остались на 4.9% ниже, чем год назад; в Германии тут +0.5% и -4.5%; в Британии баланс заказов заметно улучшился в сентябре по сравнению с августом – но всё же и здесь он остался в минусе.

Источник: Евростат

Индексы деловой активности на континенте в целом плохи – хотя встречаются и исключения: так, в британской сфере услуг в августе PMI составил 53.7 – утвердившись в зоне экспансии; впрочем, производственный и строительный сектора по-прежнему в зоне спада (49.5 и 49.0 соответственно). Предварительные оценки сентябрьских PMI в еврозоне показали мини-улучшение в промышленности (46.0 против 45.1 в августе) и небольшое ухудшение в сфере услуг (46.0 вместо 47.2) – причём больше всего обратили на себя внимание крайне слабые числа Франции; аналогичный показатель Швейцарии (для обрабатывающей промышленности) залез поглубже в область рецессии – он составил 46.7 после 48.6 месяцем ранее. Доверие инвесторов в еврозоне от Sentix в сентябре слегка улучшилось (спасибо Бернанке и Драги) – но осталось уверенно в минусе; индексы экономических ожиданий и делового климата еврозоны обвалились до уровней лета 2009 года; деловые настроения в Бельгии и Франции практически не изменились, в Нидерландах они опять ухудшились, а в Италии достигли минимума с марта 2009 года, т.е. с самого худшего момента кризиса. Индекс делового климата в Германии по версии IFO пал к низам с февраля 2010 года; экономические настроения от ZEW и тут, и в еврозоне в целом стали получше (опять же благодаря центробанкам) – а вот в Швейцарии этот показатель опять припал. Торговые балансы стран еврозоны не блистали в июле – но общий итог остался явно в плюсе; в Британии резкое улучшение – но, разумеется, дефицит по-прежнему в силе; в Швейцарии в августе профицит сузился в 1.6 раза – что логично для страны-импортёра сырья в условиях мощного подорожания последнего в конце лета.

Это подорожание повлияло и на инфляцию в регионе. Отпускные цены производителей в еврозоне в июле увеличились на 0.4% в месяц, а в августе в основных странах прирост ещё внушительнее: в Британии, Швейцарии и Германии +0.5% (оптовые цены Германии +1.1%), в Италии +0.8%, в Испании +1.1%, во Франции +1.2% - и годовые прибавки ускорились. То же в потребительских ценах – но тут годовая динамика просто перестала сжиматься, несмотря на месячный подскок: например, в Германии +0.4% и +2.2% в год (в июле было +0.3% и +2.2%); во Франции +0.7% и +2.4% после -0.5% и +2.2%; в еврозоне +0.4% и +2.6% (в сентябре уже +2.7%) вместо -0.5% и +2.4%; в Британии +0.5% и +2.5% против +0.1% и +2.6%. Британское жильё в конце лета и начале осени немного подешевело – а в Нидерландах в августе годовой спад достиг 8%, рекордных за всю историю наблюдений (оборот рынка тоже активно сжимается – число сделок снизилось на 5% в год). Британская ипотека в августе чуть оживилась после обвала начала лета – но осталась ниже, чем год назад. Настроения потребителей в сентябре без изменений в Италии и Германии, улучшились в Нидерландах, Бельгии и Британии, ухудшились в Чехии, Швеции, Франции и еврозоне. Греческая безработица к середине года достигла 23.6% (Испания совсем рядом); ухудшение во Франции, Испании, Финляндии и Германии; зарплаты отстают даже от заниженной официальной инфляции везде – включая Британию, где занятость благодаря Олимпиаде росла несколько месяцев подряд. Продажи и занятость в Испании валятся; розничные продажи в июле в Италии и в еврозоне сжались на 0.2% в месяц (за год -3.2% и -1.7% соответственно); в Швейцарии тут был рост – но в августе индикатор потребления от UBS упал; в августе продажи в Германии выросли на 0.3% в месяц, но упали на 0.8% в год; датская розница в минусе – как и британская, несмотря на Олимпиаду (впрочем, в сентябре было улучшение); траты французов валятся. Частный спрос по-прежнему слаб.

Америка. ВВП Канады в июле продолжил замедляться – годовой рост в 1.9% с учётом статистических игрищ означает реальное падение, хотя пока и не слишком сильное (где-то на 0.5%). ФРС снизила прогноз по ВВП США на этот год, но повысила на следующий; поднят и прогноз инфляции – и вот на таком фоне сам же Фед запускает бессрочную эмиссию: прелестно. В реальности ВВП за апрель-июнь пришлось пересмотреть вниз с +0.4% до +0.3% в квартал – на самом деле (с очисткой от махинаций вокруг дефлятора) тут -0.4% и -0.6% в год; на душу населения выходит -0.5% и -1.3% по ВВП и -0.8% и -1.4% по ВВД (валовому внутреннему доходу – это то же самое, что ВВП, но вычисленное методом доходов, а не издержек); валятся внутренний частный и совокупный спрос – в общем, как мы уже не раз отмечали, слухи о росте экономики США сильно преувеличены; однако ситуация в Европе и Японии в настоящий момент складывается ещё более тяжёлая – там реальный спад круче. В августе промышленное производство рухнуло на 1.2% в месяц (из них 0.3% отнял ураган – но и только) – это худшее падение с марта 2009 года, т.е. с самого пика кризиса. Заказы на товары длительного пользования рухнули на 13.3% в месяц из-за провала самолётов (раньше у них был плюс), который беспрецедентен: официоз выдал по этому секторе аж -101.8% в месяц – т.е. мало того, что новые заказы обнулились, так ещё и часть старых отозвали! Однако даже и без учёта транспортных отраслей тоже сохранилась тенденция к снижению – причём тут уже -2% в год даже номинально, т.е. не принимая в расчёт инфляцию; а чистые капитальные заказы (все заказы минус оборонные минус самолёты) подросли, но после предыдущих провалов это не помогло – и тут уже -5% в год номинально (реально, стало быть, всё ещё хуже).

Большинство региональных индикаторов деловой активности улучшились в сентябре – однако в плюс вышел только индекс ФРБ Ричмонда (там случился могучий взлёт новых заказов); там же держится индекс ФРБ Канзас-Сити – но он упал (и новые заказы ушли в минус); а числа ФРБ Далласа, Филадельфии и Нью-Йорка остались в минусе, причём последний свалился на дно с апреля 2009 года; PMIChicagoдостиг минимума с сентября 2009 года (а новые заказы – с июля того же года). Производственный индекс ISM достиг в августе минимума с июня 2009 года – а компонент выпуска ушёл в зону падения впервые за 3.5 года; напротив, сфера услуг улучшилась. Шокировал индекс национальной активности от ФРБ Чикаго – он рухнул в зону глубокой рецессии и достиг дна с июня 2009 года; в малом бизнесе оптимизма стало чуть больше – но всё ещё мало; наконец, опережающие индикаторы тоже снизились. Подобное ухудшение ситуации (в особенности это касается производственных отраслей) могла бы оправдать дополнительные меры стимулирования – вот только тупая денежная накачка для производителей скорее вредна (инфляция издержек), чем полезна. Торговые дефициты США и Канады в июле расширились – но были компенсированы внешними притоками в ценные бумаги означенных стран. Инфляция наступала: цены на экспорт и импорт в США выросли; цены производителей подскочили на 1.7% в месяц, а потребительские – на 0.6% (чего не происходило с июня 2009 года); в Канаде всё намного спокойнее (лишь +0.2% в месяц и +1.2% в год). Потребительский кредит в США в июле внезапно ушёл в минус – но это только один месяц, поэтому о тенденции пока что говорить явно преждевременно. Но стагнация реальных доходов и расходов – это уже давно факт: вот и в августе даже официоз пишет о росте реальных трат лишь на 0.1% и спаде поступлений на 0.3% - на самом деле всё ещё хуже.

Цены на жильё в июле выросли и по данным официальных структур, и согласно S&P/Case-Shiller – причём последняя версия отмечает наибольшую годовую прибавку за 2 года. Расходы на строительство в июле нежданно завалились на 0.9% в месяц – однако данные за август радовали: число новостроек в плюсе на 29.1% в год (односемейных – на 26.8%); разрешения на строительство – на 24.5% и 19.3%; число строящихся домов – на 19.1% и 11.3%; продажи на первичном рынке в плюсе на 27.7%, а на вторичном – взлетели до пика с мая 2010 года. Канаде сложнее: новостроек много, но разрешений на строительство и активности на вторичном рынке стало меньше. Настроения американцев улучшились в сентябре под действием планов центробанков: индекс экономического оптимизма IBD/TIPP вырос до максимума с января 2011 года; показатели Мичиганского университета и Conference Board на вершинах за несколько месяцев; индикатор потребительского комфорта от Bloomberg улучшается от недели к неделе. Показатели рынка труда США выглядят неплохо – правда, официальный отчёт был слабоват, но уровень безработицы упал из-за привычных уже статистических игрищ (опять народ активно изгоняли из списков рабочей силы); первичные обращения за пособиями по безработице держатся на высоких уровнях (хотя конец месяца дал передышку); а канадская занятость в августе сумела лишь отыграть июльский провал. Оптовые продажи в США упали, а розничные номинально выросли – но с учётом инфляции душевая розница осталась без изменений, а годовая динамика в минусе 9 месяцев подряд; в Канаде картина почти в точности такая же. Недельные данные ICSC-Goldman Sachsи Redbook по продажам в сетях магазинов выглядят тускло – номинальный рост слаб, особенно в сравнении с реальной инфляцией.

Источник: Бюро переписи населения и Бюро трудовой статистики США, альтернативные оценки

Что же можно сказать об экономике США в целом? Мы уже упоминали выше, что Штаты имеют ряд преимуществ – из-за которых их экономике не так плохо, как Европе и Японии. Во-первых, в Америке специфический рынок недвижимости – и его крах после пиков 2005/06 годов застал публику врасплох. За прошедшие с тех пор годы накопился изрядный нереализованный спрос – причём это реальный спрос, а не спекулятивный: население растёт, возникают новые семьи – в общем, многим людям на самом деле нужен дом. Проблемы ипотеки и обвал реальных доходов мешал покупкам – но когда зарплаты немного стабилизировались, а кредитный процент прижали к рекордным низам, спрос оживился, что и помогло рынку недвижимости: и хотя тот всё ещё в несколько раз ниже прежних максимумов, всё же рост со дна получился весьма заметный – надолго ли, вопрос другой, и усилия ФРС направлены в том числе и на то, чтобы этот процесс не иссяк. Далее, в США очень дешёвый (в сравнении с конкурентами) природный газ – да и нефть заметно дешевле: это снижает издержки по всей экономике – и к тому же взрывной рост спроса на газ породил взлёт производства в секторе. Наконец, третья точка роста образовалась из китайской политики форсированного наращивания внутреннего спроса (а вариантов тут нет – экспортный потенциал исчерпан) – ускоренный рост зарплат нивелирует главное конкурентное преимущество КНР (дешевизну рабочей силы): и теперь почти все крупнейшие производственные корпорации возвращают домой свои производства – что тоже помогает оживить экономику США. Все перечисленные явления как раз и создают в Америке специфическую ситуацию – в рамках которой штатовская экономика выглядит получше конкурентов. Другое дело, что это лишь особенность мгновения – которая может в любой момент исчезнуть; но, думается, эти моменты сохранят свою силу в ближайшие годы.

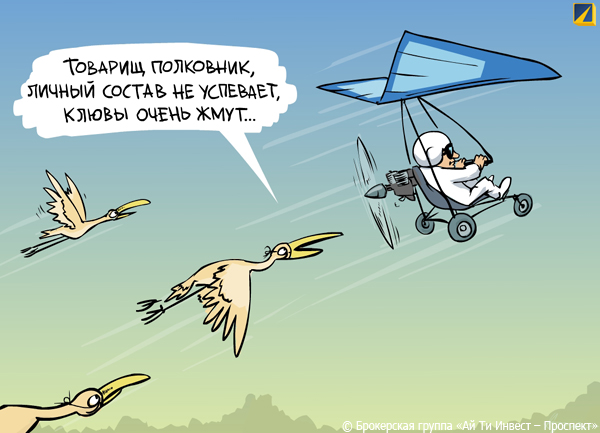

Россия. Согласно Росстату, в апреле-июне ВВП вырос на 4.0% к тому же периоду прошлого года; наши прикидки дают рост лишь в 0.5-1.0% - но такое расхождение, увы, стало обыденностью. Августовский отчёт мрачен: промышленное производство упало на 0.7% в месяц и выросло на 2.1% в год; инвестиции в основной капитал замедлили годовую экспансию до жалких 2.3%; сельское хозяйство обвалилось на 3.7%, а лесозаготовки – на 4.7% в год. Строительство вернулось в плюс (на 0.8% после -3.2% в июле), а транспорт ускорился (с +0.5% до +2.7%). Розницу за апрель-июль пересмотрели вверх – но в августе темп её годового роста уменьшился до 4.3%: реально меньше, но инфляцию недооценивают – разумеется, потребительские цены за последние 12 месяцев выросли не на росстатовские 5.9%, а заметно сильнее (примерно на 10%); опять в лидерах газ – в августе он был на 13.9% дороже, чем год назад. Поэтому же сильно завышены приросты в реальных зарплатах и доходах вообще – да и та прибавка, что есть, получена повышением зарплат чиновников; не будем комментировать и якобы рекордно низкую безработицу. По нашим оценкам, в августе ВВП был примерно на 0.5% выше, чем год назад – у МЭР другое мнение (+2.8%): в общем, тут всё как обычно. Вздорожавшая нефть вернула бюджету хороший профицит – надолго ли? Политику опустим – надоели идиоты со всех сторон; редким светлым моментом видится намерение вернуть зимнее время, отменив глупую реформу Медведа – остальное стабильно мерзко. Но даже на фоне привычного маразма сумел отличиться наш любимый президент – который в рамках своих развлечений вздумал побыть альфа-самцом стаи журавлей: пожалуй, это уж слишком даже для Путина с его образом жизни "я плавал в подлодках, летал в самолетах, бросал на татами и клал на работу"…

Иллюстрация: Артём Попов

Хорошей вам недели!

Динамика цен за прошедший месяц

https://iticapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Из событий, не относящихся к чистой политике в цивилизованном мире, выделяется массовая буза мусульман по всей планете – их оскорбил фильм "Невинность мусульман", в явно провокационной форме изобразивший Магомета и его последователей: самым громким событием стало убийство посла США в Ливии Стивенса – причём убийство теми самыми людьми, воцарение которых (вместо кровавого тирана Каддафи) ещё недавно так приветствовали Штаты и сам Стивенс. Ответы на происшедшее, как всегда, разнообразны: Норвегия провозгласила усиление политики мультикультурализма, назначив министром культуры молодую мусульманку – а в России власти радостно воспользовались наличием в интернете роликов означенного фильма как поводом для блокирования ведущего видеопортала сети. Постсоветские дикари тоже активны – как выяснили ушлые журналисты, ведьмы из Фемен очень неплохо финансируются (сюрприз, сюрприз!) из глубин цивилизованного мира; сейчас они решили создать себе базу в Париже для тренировки и обучения – а затем усилить свои акции, проводимые под лозунгом "Нагота, борьба, свобода". Пока, впрочем, ведьмы тут непопулярны – для слабо проникшихся ценностями современной цивилизации постсоветских граждан свобода, может, и чается нагая, но всё ж в не столь омерзительном обличье.

Денежные вертолёты

Денежные рынки. В сентябре на кредитных рынках царили центробанки – причём все сразу. ФРС США на своём очередном заседании запустило новую программу количественного смягчения – в её рамках проводятся покупки ипотечных бумаг на 40 млрд. долларов ежемесячно, причём сроки действия этой программы не установлены, а период действия нулевых ставок продлён до середины 2015 года. Бернанке дал понять, что эмиссия будет продолжаться вплоть до снижения официального уровня безработицы под 7% - это при том, что прогнозы самого Фед не чают такого исхода вплоть до 2014 года. Казённая версия: рынок труда (негодяй этакий!) не желает улучшаться – и поэтому надо бы его дополнительно простимулировать, заодно придав импульс рынку недвижимости. Это всё тот же безумный фридманизм: если в экономике спад, то его надо переломить перманентным печатанием денег и разбрасыванием их по всем возможным направлениям – чем Бернанке и занимается. Однако его политика воспринимается всё скептичнее – на пресс-конференции после заседания журналисты заставили главу ФРС оправдываться, что и понятно: если раньше все видели дефляционные угрозы и падение рынков, то сейчас эмиссия запускается на высоте всплеска инфляции и на пиках рынков – ну и как после этого не увериться, что речь идёт всего лишь о предвыборной акции во славу Обамы? Реальной экономике вливания такого масштаба помогут не сильно, рынок недвижимости уже и так оживился (не хочет же Бен раздуть на нём новый пузырь!), а продление "операции Твист" до конца года грозит оставить ФРС без коротких казначеек на балансе – что есть явный абсурд, ибо операции с такими облигациями и составляют основу каждодневных действий любого центробанка. В общем, акция выглядит как бред – но это ещё не всё.

Одновременно с ФРС свою программу эмиссии запустил ЕЦБ – но поскольку в ЕС более актуален долговой кризис периферийных стран, здесь предполагается покупать краткосрочные казначейки (сроком обращения до 3 лет) при условии формального соблюдения странами-эмитентами некоторых требований. Как и в США, в Европе нашёлся один диссидент в управляющем совете центробанка – и если в Штатах это был привычный Лэкер, то в еврозоне отличился глава Бундесбанка Вайдман. Эйфория от нового плана длилась недолго – очень скоро эксперты заговорили скептически, а агентство Moody's и вовсе не нашло ничего нового, что могло бы способствовать выходу из долгового кризиса в регионе. Дальше – больше: Банк Японии расширил программу покупку облигаций на рынке ещё на 10 трлн. йен (около 130 млрд. долларов) под тем же предлогом, что и коллеги – мог, восстановление экономики застопорилось, так что надо бы его подхлестнуть. Добавим к этому недавнее усиление эмиссии Банка Англии (и его готовность повторить этот трюк ещё раз до конца сего года), а также не чисто монетарные, но схожие по сути акции властей КНР (они уже одобрили инфраструктурных проектов на сумму свыше 1 трлн. юаней, и, по слухам, готовят свежих ещё на 8 трлн., о чём объявят где-то в начале октября) – и выйдет фантасмагорическая картина: все ведущие мировые державы снова принялись усердно печатать деньги и расшвыривать их во все стороны, стремясь во что бы то ни стало возобновить "нормальный" (а не "замедленный") экономический рост – и это на фоне пиковых значений рынков, включая сюда дорогие топливо и продовольствие, а также казённой болтовни о закончившемся кризисе. Да и сама посылка абсурдна: можно подумать, экономика чем-то обязаны политикам, что те обижаются, если рост вдруг прекращается или хотя бы замедляется – на редкость бредовый инфантилизм!

Но странности исчезнут, если не поддаваться пропаганде – как мы уже не раз отмечали, казённая статистика подвержена изрядным махинациям (особенно в сфере инфляции), искажающим картину во всех сферах экономики. В частности, очищенные от манипуляций данные ясно показывают, что экономика США вовсе не растёт, а очень даже валится – хотя и не быстро: основной причиной тут является продолжающееся падение частного спроса – его, в свою очередь, порождает перманентное снижение зарплат (в реальном выражении последние уже достигли низов с начала 1960-х годов). В Европе и Японии всё и того хуже – ибо у Америки есть ряд преимуществ, о которых мы поговорим ниже; таким образом, явно наметившееся ослабление экономики КНР грозило вызвать новую волну обвала во всём мире – вот центробанки и пытаются сработать на упреждение. Разумеется, фундаментальные дисбалансы экономик нельзя вылечить эмиссией – однако можно хотя бы не допустить катастрофического сценария: на фоне непрерывного притока наличности падение спроса протекает куда более плавно – да и фальсифицировать статистические данные явно сподручнее при заметной инфляции, а не в условиях брутальной дефляции. Вот теперь всё становится на свои места – речь идёт не о поиске лучшего, а о недопущении худшего, причём каждый делает то, что ему более всего актуально: американцы стимулируют наконец-то подающий признаки жизни рынок жилья, а европейцы утихомиривают долговой кризис периферии (грозящий похоронить всю еврозону как цельный проект) – ну и т.д. Вот только пиковые значения рынков, в том числе и товарных, мешают порадоваться прозорливости начальств – спекулянты не дураки и заранее подготовились к новой волне эмиссии: это грозит усилить инфляцию издержек, нивелировав весь эффект от программ стимулирования – поэтому сильные мира сего, похоже, решили использовать заодно и внеэкономические меры, на что намекает недавнее "внезапное" падение цен на нефть.

Прочие центробанки по всему миру в целом идут в русле ведущих учреждений такого рода – в основном они сохраняют насторожённость и не меняют главных параметров своих монетарных политик, хотя и подчёркивают готовность сделать это при необходимости: так поступили Банки Канады, Мексики и Южной Кореи, Резервные банки Австралии и Новой Зеландии (последний не исключает будущего ужесточения, но только если всё будет хорошо), а также Швейцарский национальный банк – причём последнему активно не нравится дефляция, но особых средств борьбы с ней уже по сути нет (ставки давно на нуле, эмиссия идёт неограниченная). Ряд центробанков уже смягчает денежную политику: Банк Индии уменьшил норму резервирования для своих коммерческих банков, а шведский Риксбанк, Банки Венгрии и Чехии срезали ставки на 0.25% (пусть в первом случае решение не было единогласным); Банк Англии продолжает намекать на дополнительное стимулирование – вероятное уже в ноябре или декабре. На этом фоне единственным исключением стал наш с вами любимый Банк России – которому в самый неподходящий момент (денежные агрегаты на почти 3-летнем минимуме 12-месячного роста, мультипликатор падает) приспичило возобновить "борьбу с инфляцией": он повысил ставку рефинансирования на 0.25% до 8.25% годовых – остаётся лишь надеяться, что созданная в России ведомством Игнатьева идиотская финансовая система окажется слишком невосприимчивой к глупостям её творцов, поэтому и эта бестолковая акция останется без последствий для и без того стагнирующего реального сектора.

Европейский кризис развивается в прежнем русле – хотя в нём и прослушиваются свежие нотки. В первой половине сентября все напряжённо ждали решения Конституционного суда Германии, который рассматривал законность всего механизма межгосударственного стабфонда – и вздохнули с облегчением, когда суд милостиво разрешил участие страны в означенном механизме; впрочем, он сопроводил это разрешение рядом условий – например, расширение вклада Германии теперь потребует дозволения Бундестага, чем не сильно довольны активисты, жаждущие усиления роли ведущей экономики ЕС в спасении отстающих стран региона. Настроения немцев ещё консервативнее – согласно опросу Die Welt, уже половина немцев уверена, что ЕС мешает им жить, а добрых 2/3 народонаселения Германии выступают за дойчемарку вместо опостылевшего евро. В других частях ЕС тенденции, однако, вовсе иные: французы резко добреют к еврозоне; последние решения ЕЦБ резко уронили доходности 10-летних облигаций Италии и Испании (впервые с весны они падали под 5.0% и 5.5% соответственно) – и даже греческие бумаги оказались ниже 20% годовых. Борьба с кризисом продолжается: в Италии госдолг немного уменьшился, в Греции дефицит бюджета наконец упал ниже целевого уровня (впрочем, есть вопросы к достоверности таких данных), в Испании намечается новый пакет мер "жёсткой экономии" – ну и т.д. Итоги такого рода мер, однако, в общем весьма плачевны: фонды соцобеспечения Греции активно сдуваются, а стране, видимо, понадобится ещё один пакет помощи; испанские банки всё активнее кредитуются в ЕЦБ, а их плохие долги достигли рекордного масштаба; главные регионы Испании на грани банкротства – агентства активно срезают им рейтинги (а заодно банкам и всей стране); в общем, весёлого мало.

Источник: Trading Economics

На этом фоне особенно занятно смотрятся очередные дрязги в верхах ЕС – особенно относительно Испании. Вопрос заключается в том, обратится ли она к структурам Евросоюза за формальной помощью – или обойдётся уже обещанными деньгами в рамках пакета спасения банков. Момент, казалось бы, сугубо технический – нужна помощь, обращайтесь, а если нет, то зачем? Но у политиков иная логика: мол, если Испании обратится, то рынки вздохнут с облегчением, ибо они сомневаются в способности страны спастись самостоятельно – что негативно отражается на всём долговом рынке региона. Именно под таким соусом власти Франции настоятельно просят своих испанских коллег всё же запросить помощь – но им жёстко оппонирует Минфин Германии, почитающий такой сценарий "неблагоразумным": бедные испанцы теперь не знают, что им делать – и приходится колебаться вместе с переменчивой генеральной линией. Кстати, у лидеров ЕС дела не так и хороши: бюджеты Франции и Британии не радуют, Германия со скрипом размещает облигации под чаемую её властями доходность – ну и т.д. Подобные неприятности и у США, где казна слаба, так что все боятся любых мер экономии (а как без них, если госдолг стремительно пухнет?) – но Moody's уже грозит срезать рейтинг, если означенных мер не появится после выборов. Более того, запуск новой программы количественного смягчения ФРС вызвал гнев агентства Egan-Jones, тут же сократившего рейтинг Штатов; другие учреждения пока за ним не последовали – но и они настроены негативно. Fitch угрожает рейтингу Японии – короче, сильнейшим странам тоже придётся что-то делать со своими долгами: в сценарий "как-то само рассосётся" уже никто не верит.

Валютные рынки. Новый вертолёт, поднятый в воздух Беном Бернанке, перевесил аналогичные девайсы конкурентов – просто потому, что ФРС сильнее других, а её программа бессрочна и конкретна. В итоге бакс хорошенько ослабел ко всему вокруг: к евро он упал до 1.32, а к йене – до 77; впрочем, на этих отметках курсы не удержались и немного откатились от достигнутых экстремумов. Рубль тоже возрадовался – раздача слонов придала новый импульс сырьевым ценам (хотя и тоже не слишком сильно и не очень надолго): в итоге российская валюта за сентябрь отвоевала у американской добрых 5%. Швейцарский нацбанк подтвердил готовность защищать уровень 1.20 в кросс-курсе против евро – но это не понадобилось: мероприятия ЕЦБ, в свою очередь, порадовали евро, которое сумело вырасти самостоятельно – и тем позволило центробанку Швейцарии вздохнуть с облегчением. Надолго ли? – не факт: исчерпание позитивных новостей вернёт спрос на активы-убежища, к которым относится и швейцарский франк – вопрос лишь, когда это случится.

Источник: SmartTrade

Фондовые рынки. Разумеется, мощный впрыск ликвидности, сделанный почти на самых пиках ведущих индексов, заставил последние взлететь ещё выше и показать значимые максимумы: Доу и S&P-500 оказались на уровнях, которых мы не видели уже 5 лет, а NASDAQ и вовсе очутился там, где он в последний раз был только в 2000 году. Тут, правда, надо отметить, что это номинальные величины – в текущих долларах, которые (благодаря всё той же эмиссии) в последние годы ударным темпом обесценивались: например, по нашим прикидкам, в ценах 2007 года нынешний Доу "весит" не более 10500 пунктов – а значит, до пиковых 14200 ему очень далеко; у S&P-500 дела и того хуже (он болтается в середине полуторавекового восходящего канала), а NASDAQ Composite, если привести нынешний доллар к покупательной способности 2000 года, окажется в районе 1600 пунктов (максимум начала 2000 года был около 5200). Впрочем, это ещё неплохо – китайский индекс даже в номинале гораздо ближе к дну 2005 года, чем к вершине 2007: в реальном выражении Shanghai Composite уже почти достиг дна 7-летней давности. Из корпоративных новостей отметим отчёт и прогноз AdobeSystems, которые вышли хуже ожиданий; не порадовало рынки известие о намерении BankofAmericaсократить 16000 рабочих мест до конца года в рамках программы ускоренного урезания издержек; несколько тысяч человек хочет уволить и DeutscheBank– остающимся сотрудникам урежут зарплаты и премии. S&Pсрезало рейтинг Sony; согласно Barron's,акции Facebook ещё переоценены (после двукратного падения!); продажи пятого айфона плохи, а на китайских заводах эппловских девайсов (Foxconn) опять проблемы; Caterpillar ухудшил прогнозы – и т.д. в подобном невесёлом духе. Как видно, в реальной жизни поводов для радости немного – а значит, когда эйфория от вертолётов Бена пройдёт, рынки смогут хорошенько скорректироваться.

Источник: NYSE, RobertJ. Shiller, Бюро трудовой статистики США, альтернативные оценки

Товарные рынки. На волне общей эйфории нефть сорта Brent взлетела к 118 долларов за баррель, а WTI – к 101; однако затем их оттуда быстро отбили (в 107 и 89 соответственно), причём самое мощное падение случилось за день до погашения очередных фьючерсов и опционов, когда цена за считанные минуты потеряла 4 бакса за бочку. Разумеется, тому есть фундаментальные причины: Саудовская Аравия намерена увеличить предложение нефти, дабы не подорвать восстановление мировой экономики слишком дорогим топливом; согласно Американскому институту нефти, в августе в США спрос на нефтепродукты был на 4.3% ниже, чем год назад, причём покупки бензина упали на 0.4%, а дистиллятов – на 8.5% (всему виной слабый спрос и дешёвый газ). Однако резкое падение цен говорит о том, что дело не только в реальных факторах – просто было очевидно, что главным (для предвыборной кампании Обамы) минусом новой волны эмиссии будет вздорожание бензина: судя по всему, Бернанке понял это и хорошенько подготовился – он и ему подобные, напоказ рассуждающие о невидимой руке рынка, в решающие моменты на оную руку полагаться не желают и обычно предпочитают куда более циничные методы воздействия на котировки.

Источник: SmartTrade

Между тем, природный газ в США оказался глух даже к локальным радостям окружающих – и не желает дорожать, продолжая торговаться на крайне низких уровнях (около 100 долларов за тысячу кубометров). Промышленные и драгоценные металлы, предвкушая богатую поживу, взлетели на 10-15% в первой половине сентября – но затем они стали смотреть на жизнь более реалистично, хотя, конечно, при таком монетарном разгуле золото должно ну очень постараться, чтобы просто задуматься о подешевении: куда вероятнее выглядит дальнейший поход на север – пусть и не сразу. Иная картина на рынках сельхозтоваров – тут эйфория, если и была, то закончилась почти сразу: летний взлёт происходил по внутренним причинам (скверная погода заметно сократила урожаи важнейших культур) – но теперь участники всё больше задумываются о мрачном фундаментале и замедлении роста азиатских экономик. В итоге зерновые, бобовые, корма и растительное масло в сентябре скорее падали, чем росли – местами снижение от пиков августа достигало уже 10%. Напротив, основные продукты животноводства (мясо и молоко) после летней коррекции принялись дорожать – хотя пока и не очень сильно. Кофе, какао и фрукты сначала выросли, а затем упали обратно; сахар, хлопок и древесина торгуются без особой динамики – а в целом выглядят слабо.

Летят журавли

Азия и Океания. Состояние мировой экономики остаётся тяжёлым – что констатировала и ОЭСР в (запоздалом, но всё же) июльском обзоре: опережающие индикаторы упали на 0.1% в месяц – и охлаждение отмечается решительно повсюду; по итогам третьего квартала вероятен спад ВВП во всех ведущих странах, кроме США – особенно резким обещает быть японский падёж. Китай не упоминается – у него-то ВВП в плюсе, но и тут торможение: промышленное производство в августе прибавило лишь 8.9% в год – это 3-летний минимум; инвестиции в основной капитал тоже замедляются – но всё же их годовая прибавка превышает 20% благодаря усердной казённой накачке инфраструктурных проектов (уже давно вполне бесполезных, ибо даже плодами ещё старых строек экономика не может воспользоваться). Прямые иностранные инвестиции в КНР продолжают сжиматься; прибыли промышленности ускоряют падение; производственный PMI от HSBC в зоне спада уже 11 месяцев – но сфера услуг всё ещё расширяется, спасая экономику в целом. Торговый баланс опять лучше ожиданий – но это скорее огорчает, ибо вызвано спадом импорта: а ведь китайский спрос был основной глобального роста – и теперь этот механизм начинает сбоить. В августе потребительская инфляция ожидаемо ускорилась (как и везде по причине вздорожания сырья и еды) – но в ценах производителей усиливается дефляция (-3.5% в год после -2.9% в июле). Государственная накачка снова вызвала подорожание жилья – но широкая денежная масса пока замедляется; тем не менее, новые займы (в юанях), выданных китайскими банками, продолжают уверенно опережать прогнозы. Розничные продажи без учёта инфляции ускорились – но если принять в расчёт цены, то замедление продолжится и тут; властям пришлось поднять цены на автомобильное топливо – что окажет дополнительное давление на спрос в стране. Специальный отчёт за третий квартал ("Бежевая книга КНР") отразил помрачнение деловых и потребительских кругов в условиях сокращения рабочих мест – в общем, явные проблемы китайской экономики налицо.

Окончательная оценка ВВП Японии за вторую четверть оказалась немного хуже предварительной (+0.2% в квартал вместо исходных +0.3%); однако корпоративные расходы выросли – хотя тут виноват эффект крайне низкой базы год назад (после землетрясения). В июле промышленное производство сократилось на 1.0% в месяц и 0.8% в год, а в августе – на 1.3% и 4.3% соответственно; но заказы в секторе машиностроения вышли лучше ожиданий (+4.6% в месяц и +1.7% в год), хотя ключевой сектор производственного оборудования валится (-2.6% в год в июле и -2.7% в августе). Активность в японской экономике сокращалась в июле-сентябре – из-за слабости не только промышленности, но и сферы услуг; продолжают ухудшаться опережающие индикаторы и индексы экономических наблюдателей; оптимизм в сфере малого бизнеса в начале осени чуть увеличился – но всё же остался низким. Торговый баланс в августе сведён с дефицитом в 754 млрд. йен – однако рынок ожидал ещё худших чисел; и экспорт, и импорт продолжают снижаться. Августовский подскок цен на базовые товары вызвал соответствующую реакцию местной инфляции в производственном секторе – но годовая динамика остаётся уверенно отрицательной; потребительские цены тоже валятся – в июле и августе падение на 0.4% в год. Доверие потребителей по-прежнему хилое – что и понятно: зарплата опять упала, на сей раз на 1.6% в год. Не всё плохо: в августе число новостроек продолжило замедлять падение, а строительные заказы вспухли; выросли расходы домохозяйств и розничные продажи; безработица упала – впрочем, как и занятость (тут это не статистическая махинация, а суровая демографическая реальность – народ активно уходит на пенсию). Однако продажи в сетях магазинов всех направлений (как продовольственных, так и прочих) неизменно слабы – хотя темп годового спада в августе слегка замедлился в сравнении с июлем.

ВВП Австралии за апрель-июнь вышел чуть слабее ожиданий – но достаточно внушителен: +0.6% в квартал и +3.7% в год; в Новой Зеландии ожидания превышены (+0.6% и +2.6% соответственно) – причём подскок сельскохозяйственного сектора (+4.7% в квартал) оказался максимальным за 25 лет. Тем не менее, сейчас экономика слаба: в Австралии в августе индексы PMI в промышленности и сфере услуг остались явно в зоне рецессии, а строительный сектор показал годовой минимум – он валится уже 27 месяцев подряд и уверенно засел в области тяжёлой депрессии; деловые настроения от NAB тоже не блещут оптимизмом – впрочем, в сентябре они должны были улучшиться из-за денежной накачки в США, ЕС, Японии и Китае. Торговый дефицит Австралии в июле был вдвое выше прогнозов – да и Новой Зеландии тут похвастаться нечем: за первое полугодие пассив счёта текущих операций составил 4.9% ВВП страны. Инфляция в августе логично усилилась – но вывозимое из Австралии сырьё в среднем продолжало дешеветь. Число новостроек в апреле-июне выросло на 4.6% в квартал – но не отыграло даже падения января-марта (-7.8%); то же касается и потребительской уверенности в сентябре по версии Westpac – тут было +1.6% после -2.5% в августе; настроения новозеландцев (от ANZ) также ухудшились. Зато число вакансий в стране киви продолжает увеличиваться – чего нельзя сказать об Австралии, где ширится спад: это естественным образом порождает и ухудшение занятости – впрочем, казённые алхимики при этом умудрились показать и снижение безработицы, привычно выкинув из списков рабочей силы массу народу (так что отношение рабочей силы к численности народонаселения упало до 5-летнего минимума). Дополняют мрачную картину спад розницы в Австралии на 0.8% в месяц и обвал производства капитальных товаров в Индии на 5.0% в месяц (в целом промышленный выпуск просел на 0.1%) – как видно, ситуация в регионе далека от оптимистичной и продолжает ухудшаться.

Европа. Европейская экономика скверно вела себя во втором квартале – и продолжила делать это в третьем. По итогам апреля-июня ВВП Хорватии упал на 2.2% в год (в том числе частное потребление – на 3.4%, а инвестиции в основной капитал – на 5.9%); ВВП Италии сократился на 0.8% за квартал (в том числе частное потребление – на 1.0%) и на 2.8% за год; в Нидерландах квартальный рост на 0.2%, но годовая динамика отрицательная (-0.4%); во Франции 0.0% и +0.3%, в еврозоне -0.2% и -0.5% - и тут в отстающих частный спрос и прямые инвестиции. Сюрпризом стало снижение на 0.1% в квартал ВВП Швейцарии – и хотя в годовой динамике пока рост (+0.5%), он сужается довольно-таки быстро (в январе-марте было +1.2%, а по предыдущей оценке – даже +2.0%). По данным Банка Франции, в третьей четверти ВВП страны сократился на 0.1% к предыдущему кварталу; Банк Испании видит "значительный спад"; институт NIESR сулит Британии рост – но если и так, причиной будет лишь эффект низкой базы из-за праздничного расколбаса в июне. Промышленное производство в июле в Испании было на 5.4% слабее, чем год назад; в Италии – на 7.3%; в Германии – на 1.4%; в еврозоне в целом – на 2.3%. В Британии сокращение явно замедлилось, составив 0.8% вместо 2.4% месяцем ранее – зато выпуск автомашин в августе просел на 8.9% в год, а баланс производства в обрабатывающей промышленности за третий квартал резко ухудшился против апреля-июня. Валится и строительный сектор – причём везде и активно: в еврозоне -4.7% в год, в Британии даже -10.1%; в Германии строительные заказы на 1.4% худее, чем год назад. Промышленные заказы Италии в июле подскочили на 2.9% в месяц (спасибо внешнему спросу) – но остались на 4.9% ниже, чем год назад; в Германии тут +0.5% и -4.5%; в Британии баланс заказов заметно улучшился в сентябре по сравнению с августом – но всё же и здесь он остался в минусе.

Источник: Евростат

Индексы деловой активности на континенте в целом плохи – хотя встречаются и исключения: так, в британской сфере услуг в августе PMI составил 53.7 – утвердившись в зоне экспансии; впрочем, производственный и строительный сектора по-прежнему в зоне спада (49.5 и 49.0 соответственно). Предварительные оценки сентябрьских PMI в еврозоне показали мини-улучшение в промышленности (46.0 против 45.1 в августе) и небольшое ухудшение в сфере услуг (46.0 вместо 47.2) – причём больше всего обратили на себя внимание крайне слабые числа Франции; аналогичный показатель Швейцарии (для обрабатывающей промышленности) залез поглубже в область рецессии – он составил 46.7 после 48.6 месяцем ранее. Доверие инвесторов в еврозоне от Sentix в сентябре слегка улучшилось (спасибо Бернанке и Драги) – но осталось уверенно в минусе; индексы экономических ожиданий и делового климата еврозоны обвалились до уровней лета 2009 года; деловые настроения в Бельгии и Франции практически не изменились, в Нидерландах они опять ухудшились, а в Италии достигли минимума с марта 2009 года, т.е. с самого худшего момента кризиса. Индекс делового климата в Германии по версии IFO пал к низам с февраля 2010 года; экономические настроения от ZEW и тут, и в еврозоне в целом стали получше (опять же благодаря центробанкам) – а вот в Швейцарии этот показатель опять припал. Торговые балансы стран еврозоны не блистали в июле – но общий итог остался явно в плюсе; в Британии резкое улучшение – но, разумеется, дефицит по-прежнему в силе; в Швейцарии в августе профицит сузился в 1.6 раза – что логично для страны-импортёра сырья в условиях мощного подорожания последнего в конце лета.

Это подорожание повлияло и на инфляцию в регионе. Отпускные цены производителей в еврозоне в июле увеличились на 0.4% в месяц, а в августе в основных странах прирост ещё внушительнее: в Британии, Швейцарии и Германии +0.5% (оптовые цены Германии +1.1%), в Италии +0.8%, в Испании +1.1%, во Франции +1.2% - и годовые прибавки ускорились. То же в потребительских ценах – но тут годовая динамика просто перестала сжиматься, несмотря на месячный подскок: например, в Германии +0.4% и +2.2% в год (в июле было +0.3% и +2.2%); во Франции +0.7% и +2.4% после -0.5% и +2.2%; в еврозоне +0.4% и +2.6% (в сентябре уже +2.7%) вместо -0.5% и +2.4%; в Британии +0.5% и +2.5% против +0.1% и +2.6%. Британское жильё в конце лета и начале осени немного подешевело – а в Нидерландах в августе годовой спад достиг 8%, рекордных за всю историю наблюдений (оборот рынка тоже активно сжимается – число сделок снизилось на 5% в год). Британская ипотека в августе чуть оживилась после обвала начала лета – но осталась ниже, чем год назад. Настроения потребителей в сентябре без изменений в Италии и Германии, улучшились в Нидерландах, Бельгии и Британии, ухудшились в Чехии, Швеции, Франции и еврозоне. Греческая безработица к середине года достигла 23.6% (Испания совсем рядом); ухудшение во Франции, Испании, Финляндии и Германии; зарплаты отстают даже от заниженной официальной инфляции везде – включая Британию, где занятость благодаря Олимпиаде росла несколько месяцев подряд. Продажи и занятость в Испании валятся; розничные продажи в июле в Италии и в еврозоне сжались на 0.2% в месяц (за год -3.2% и -1.7% соответственно); в Швейцарии тут был рост – но в августе индикатор потребления от UBS упал; в августе продажи в Германии выросли на 0.3% в месяц, но упали на 0.8% в год; датская розница в минусе – как и британская, несмотря на Олимпиаду (впрочем, в сентябре было улучшение); траты французов валятся. Частный спрос по-прежнему слаб.

Америка. ВВП Канады в июле продолжил замедляться – годовой рост в 1.9% с учётом статистических игрищ означает реальное падение, хотя пока и не слишком сильное (где-то на 0.5%). ФРС снизила прогноз по ВВП США на этот год, но повысила на следующий; поднят и прогноз инфляции – и вот на таком фоне сам же Фед запускает бессрочную эмиссию: прелестно. В реальности ВВП за апрель-июнь пришлось пересмотреть вниз с +0.4% до +0.3% в квартал – на самом деле (с очисткой от махинаций вокруг дефлятора) тут -0.4% и -0.6% в год; на душу населения выходит -0.5% и -1.3% по ВВП и -0.8% и -1.4% по ВВД (валовому внутреннему доходу – это то же самое, что ВВП, но вычисленное методом доходов, а не издержек); валятся внутренний частный и совокупный спрос – в общем, как мы уже не раз отмечали, слухи о росте экономики США сильно преувеличены; однако ситуация в Европе и Японии в настоящий момент складывается ещё более тяжёлая – там реальный спад круче. В августе промышленное производство рухнуло на 1.2% в месяц (из них 0.3% отнял ураган – но и только) – это худшее падение с марта 2009 года, т.е. с самого пика кризиса. Заказы на товары длительного пользования рухнули на 13.3% в месяц из-за провала самолётов (раньше у них был плюс), который беспрецедентен: официоз выдал по этому секторе аж -101.8% в месяц – т.е. мало того, что новые заказы обнулились, так ещё и часть старых отозвали! Однако даже и без учёта транспортных отраслей тоже сохранилась тенденция к снижению – причём тут уже -2% в год даже номинально, т.е. не принимая в расчёт инфляцию; а чистые капитальные заказы (все заказы минус оборонные минус самолёты) подросли, но после предыдущих провалов это не помогло – и тут уже -5% в год номинально (реально, стало быть, всё ещё хуже).

Большинство региональных индикаторов деловой активности улучшились в сентябре – однако в плюс вышел только индекс ФРБ Ричмонда (там случился могучий взлёт новых заказов); там же держится индекс ФРБ Канзас-Сити – но он упал (и новые заказы ушли в минус); а числа ФРБ Далласа, Филадельфии и Нью-Йорка остались в минусе, причём последний свалился на дно с апреля 2009 года; PMIChicagoдостиг минимума с сентября 2009 года (а новые заказы – с июля того же года). Производственный индекс ISM достиг в августе минимума с июня 2009 года – а компонент выпуска ушёл в зону падения впервые за 3.5 года; напротив, сфера услуг улучшилась. Шокировал индекс национальной активности от ФРБ Чикаго – он рухнул в зону глубокой рецессии и достиг дна с июня 2009 года; в малом бизнесе оптимизма стало чуть больше – но всё ещё мало; наконец, опережающие индикаторы тоже снизились. Подобное ухудшение ситуации (в особенности это касается производственных отраслей) могла бы оправдать дополнительные меры стимулирования – вот только тупая денежная накачка для производителей скорее вредна (инфляция издержек), чем полезна. Торговые дефициты США и Канады в июле расширились – но были компенсированы внешними притоками в ценные бумаги означенных стран. Инфляция наступала: цены на экспорт и импорт в США выросли; цены производителей подскочили на 1.7% в месяц, а потребительские – на 0.6% (чего не происходило с июня 2009 года); в Канаде всё намного спокойнее (лишь +0.2% в месяц и +1.2% в год). Потребительский кредит в США в июле внезапно ушёл в минус – но это только один месяц, поэтому о тенденции пока что говорить явно преждевременно. Но стагнация реальных доходов и расходов – это уже давно факт: вот и в августе даже официоз пишет о росте реальных трат лишь на 0.1% и спаде поступлений на 0.3% - на самом деле всё ещё хуже.

Цены на жильё в июле выросли и по данным официальных структур, и согласно S&P/Case-Shiller – причём последняя версия отмечает наибольшую годовую прибавку за 2 года. Расходы на строительство в июле нежданно завалились на 0.9% в месяц – однако данные за август радовали: число новостроек в плюсе на 29.1% в год (односемейных – на 26.8%); разрешения на строительство – на 24.5% и 19.3%; число строящихся домов – на 19.1% и 11.3%; продажи на первичном рынке в плюсе на 27.7%, а на вторичном – взлетели до пика с мая 2010 года. Канаде сложнее: новостроек много, но разрешений на строительство и активности на вторичном рынке стало меньше. Настроения американцев улучшились в сентябре под действием планов центробанков: индекс экономического оптимизма IBD/TIPP вырос до максимума с января 2011 года; показатели Мичиганского университета и Conference Board на вершинах за несколько месяцев; индикатор потребительского комфорта от Bloomberg улучшается от недели к неделе. Показатели рынка труда США выглядят неплохо – правда, официальный отчёт был слабоват, но уровень безработицы упал из-за привычных уже статистических игрищ (опять народ активно изгоняли из списков рабочей силы); первичные обращения за пособиями по безработице держатся на высоких уровнях (хотя конец месяца дал передышку); а канадская занятость в августе сумела лишь отыграть июльский провал. Оптовые продажи в США упали, а розничные номинально выросли – но с учётом инфляции душевая розница осталась без изменений, а годовая динамика в минусе 9 месяцев подряд; в Канаде картина почти в точности такая же. Недельные данные ICSC-Goldman Sachsи Redbook по продажам в сетях магазинов выглядят тускло – номинальный рост слаб, особенно в сравнении с реальной инфляцией.

Источник: Бюро переписи населения и Бюро трудовой статистики США, альтернативные оценки

Что же можно сказать об экономике США в целом? Мы уже упоминали выше, что Штаты имеют ряд преимуществ – из-за которых их экономике не так плохо, как Европе и Японии. Во-первых, в Америке специфический рынок недвижимости – и его крах после пиков 2005/06 годов застал публику врасплох. За прошедшие с тех пор годы накопился изрядный нереализованный спрос – причём это реальный спрос, а не спекулятивный: население растёт, возникают новые семьи – в общем, многим людям на самом деле нужен дом. Проблемы ипотеки и обвал реальных доходов мешал покупкам – но когда зарплаты немного стабилизировались, а кредитный процент прижали к рекордным низам, спрос оживился, что и помогло рынку недвижимости: и хотя тот всё ещё в несколько раз ниже прежних максимумов, всё же рост со дна получился весьма заметный – надолго ли, вопрос другой, и усилия ФРС направлены в том числе и на то, чтобы этот процесс не иссяк. Далее, в США очень дешёвый (в сравнении с конкурентами) природный газ – да и нефть заметно дешевле: это снижает издержки по всей экономике – и к тому же взрывной рост спроса на газ породил взлёт производства в секторе. Наконец, третья точка роста образовалась из китайской политики форсированного наращивания внутреннего спроса (а вариантов тут нет – экспортный потенциал исчерпан) – ускоренный рост зарплат нивелирует главное конкурентное преимущество КНР (дешевизну рабочей силы): и теперь почти все крупнейшие производственные корпорации возвращают домой свои производства – что тоже помогает оживить экономику США. Все перечисленные явления как раз и создают в Америке специфическую ситуацию – в рамках которой штатовская экономика выглядит получше конкурентов. Другое дело, что это лишь особенность мгновения – которая может в любой момент исчезнуть; но, думается, эти моменты сохранят свою силу в ближайшие годы.

Россия. Согласно Росстату, в апреле-июне ВВП вырос на 4.0% к тому же периоду прошлого года; наши прикидки дают рост лишь в 0.5-1.0% - но такое расхождение, увы, стало обыденностью. Августовский отчёт мрачен: промышленное производство упало на 0.7% в месяц и выросло на 2.1% в год; инвестиции в основной капитал замедлили годовую экспансию до жалких 2.3%; сельское хозяйство обвалилось на 3.7%, а лесозаготовки – на 4.7% в год. Строительство вернулось в плюс (на 0.8% после -3.2% в июле), а транспорт ускорился (с +0.5% до +2.7%). Розницу за апрель-июль пересмотрели вверх – но в августе темп её годового роста уменьшился до 4.3%: реально меньше, но инфляцию недооценивают – разумеется, потребительские цены за последние 12 месяцев выросли не на росстатовские 5.9%, а заметно сильнее (примерно на 10%); опять в лидерах газ – в августе он был на 13.9% дороже, чем год назад. Поэтому же сильно завышены приросты в реальных зарплатах и доходах вообще – да и та прибавка, что есть, получена повышением зарплат чиновников; не будем комментировать и якобы рекордно низкую безработицу. По нашим оценкам, в августе ВВП был примерно на 0.5% выше, чем год назад – у МЭР другое мнение (+2.8%): в общем, тут всё как обычно. Вздорожавшая нефть вернула бюджету хороший профицит – надолго ли? Политику опустим – надоели идиоты со всех сторон; редким светлым моментом видится намерение вернуть зимнее время, отменив глупую реформу Медведа – остальное стабильно мерзко. Но даже на фоне привычного маразма сумел отличиться наш любимый президент – который в рамках своих развлечений вздумал побыть альфа-самцом стаи журавлей: пожалуй, это уж слишком даже для Путина с его образом жизни "я плавал в подлодках, летал в самолетах, бросал на татами и клал на работу"…

Иллюстрация: Артём Попов

Хорошей вам недели!

Динамика цен за прошедший месяц

/Элитный Трейдер, ELITETRADER.RU/

https://iticapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter