Биржевые индексы начали неделю ростом, отыгрывая положительные данные по индексам деловой активности, а также хорошие стресс-тесты банков Испании. Данные события не будут иметь долгосрочного эффекта и сегодня не исключена коррекция.

В понедельник биржевые индексы продемонстрировали рост. Данные по индексам деловой активности, а также хорошие результаты стресс-тестов испанских банков способствовали покупкам.

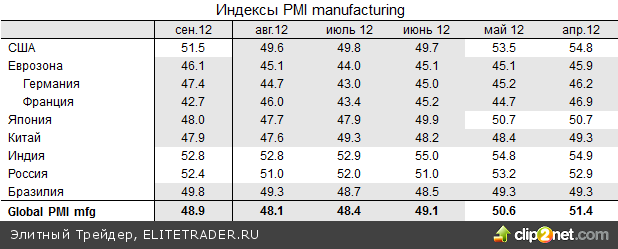

Агентство Markit опубликовало вчера окончательные данные по индексам деловой активности (более подробно см. комментарий на стр. 5). Согласно оценкам Global PMI mfg показал рост в сентябре с 48.1 п в августе до 48.9 п. В региональной разбивке отмечено ускорение роста в США, в Европе – замедление спада; в Китае заметных изменений не произошло.

Оптимистично участниками рынка были восприняты результаты стресс-тестов банков Испании. Финисовым институтам понадобится на рекапитализацию чуть меньше, чем прогнозировалось (59.3 млрд евро против прогноза в 60 млрд евро). Свою оценку дало и агентство Moody’s, отметив, что предстоящая рекапитализация испанских банков позитивна для рейтинга страны, но может оказаться недостаточной.

В России акций также демонстрировали подъем, показав опережающую динамику. Лучше рынка смотрелись бумаги металлургов и энергетического сектора.

Сегодня утром биржи АТР демонстрируют рост. Цены на нефть и фьючерсы на индексы США изменяются незначительно. Мы не исключаем, что российские акции могут открыться в небольшом минусе. В целом, после роста вчера, вполне логично коррекционное движение.

Во вторник не ожидается публикации какой-либо значимой статистики.

Мировая промышленная конъюнктура в сентябре немного улучшилась

В США отмечено ускорение роста, в Европе – замедление спада; в Китае заметных изменений не произошло.

Удивила статистика по России – индекс Russia PMI mfg вырос до максимального уровня за последние 4 месяца, свидетельствуя об ускорении роста в обрабатывающем секторе промышленности.

Событие. Индекс деловой активности в мировой промышленности вырос в сентябре с 48.1 до 48.9. В России соответствующий индекс вырос с 51.0 до 52.4 пунктов.

Комментарий. Завершившийся квартал оказался самым слабым для мировой промышленности с момента выхода из кризиса 2008/09 гг. Значение индекса Global PMI mfg позволяет утверждать, что мировая промышленность находится в состоянии стагнации (отсутствие роста), при этом в Европе наблюдается рецессия (сокращение производства).

В сентябре общая картина несколько улучшилась – в Европе замедлился спад, в США ускорился рост, в Китае заметных изменений не произошло.

Удивили данные по России – достаточно резкий рост индекса с 51 до 52.4 пунктов свидетельствует об ускорении роста в обрабатывающей промышленности. Но при этом ускорилась и инфляция – закупочные цены росли максимальными темпами с апреля 2011 г., отпускные цены – с июля 2011 г.

Некоторое улучшение мировой промышленной конъюнктуры в сентябре не позволяет пока сделать вывод о развороте тренда, требуются подтверждающие сигналы. На наш взгляд, запуск QE3 должен оказать положительное влияние на мировую экономику в краткосрочной перспективе; в ближайшие месяцы макростатистика, скорее всего, будет давать положительные сигналы

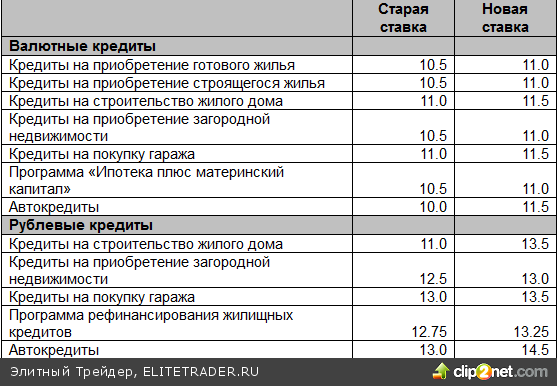

Сбербанк повышает процентные ставки по жилищным и автокредитам

В понедельник Сбербанк объявил о повышении процентных ставок по ряду видов жилищных кредитов на 0.5 процентных пункта и автокредитам на 1.5 процентных пункта. Мы считаем, что этот шаг положительно скажется на динамике чистой процентной маржи Сбербанка и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка

Событие. В понедельник Сбербанк объявил о повышении процентных ставок по ряду видов жилищных кредитов на 0.5 процентных пункта и автокредитам на 1.5 процентных пункта.

Минимальные процентные ставки по жилищным и автокредитам до и после повышения (%)

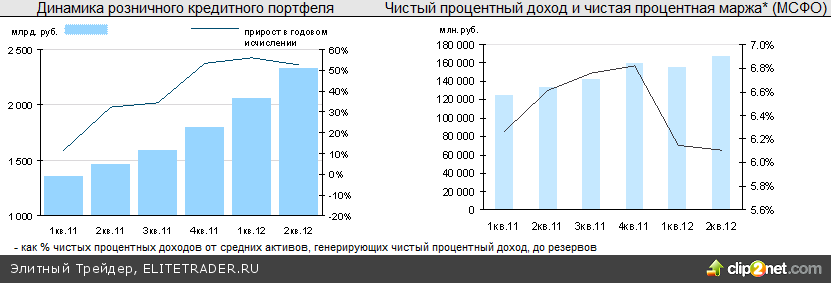

Комментарий. Повышение ставок по жилищным и автокредитам является ожидаемым шагом после повышения Сбербанком ставок по потребительским кредитам на 1-2 п.п. в сентябре. Эти действия вызваны в первую очередь тем, что темпы роста розничного кредитного портфеля Сбербанка приближаются к 50% в годовом исчислении при гораздо более скромном росте депозитов. Таким образом, при возможном недостатке финансирования Сбербанк принял решение ограничить рост розничных кредитов и увеличить их доходность за счет повышения процентных ставок. Мы считаем, что этот шаг положительно скажется на динамике чистой процентной маржи Сбербанка и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка.

BТБ: сделка по покупке остававшихся у РЖД 21.8% акций Транскредитбанка закрыта.

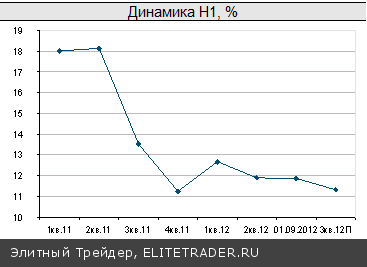

Утром в понедельник ВТБ сообщил о том, что сделка по приобретению остававшихся у РЖД 21.8% акций Транскредитбанка закрыта. В официальном сообщении отсутствует информация о цене сделки, в то же время на прошлой неделе СМИ со ссылкой на источники в ВТБ озвучивали мультипликатор P/BV на уровне «более двух капиталов». Мы негативно оцениваем эту сделку ввиду ее крайне высокой для текущего рынка цены и ожидаемого снижения норматива Н1 на 0.5-0.6 процентных пункта.

Событие. Утром в понедельник ВТБ сообщил о том, что сделка по приобретению остававшихся у РЖД 21.8% акций Транскредитбанка закрыта.

Комментарий. В официальном сообщении отсутствует информация о цене сделки, в то же время на прошлой неделе СМИ со ссылкой на источники в ВТБ озвучивали мультипликатор P/BV на уровне «более двух капиталов». Мы негативно оцениваем эту сделку ввиду ее крайне высокой для текущего рынка цены и ожидаемого снижения норматива Н1 на 0.5-0.6 процентных пункта. Таким образом, мы ожидаем, что уровень Н1 у ВТБ снизится с 11.9% до примерно 11.3%, что уже начнет представлять угрозу для возобновления активного роста бизнеса банка даже без учета сохраняющегося низкого уровня достаточности капитала 1 уровня по Базелю.

Как мы отмечали непосредственно после появления неофициальной информации об этой сделке, она делает более вероятным размещение второго транша бессрочных субординированных евробондов, который, согласно заявлению Андрея Костина, не должен будет превысить $1 млрд. Снижение достаточности капитала также увеличивает вероятность проведения SPO ВТБ в форме допэмиссии, а не продажи существующих акций.

Мы вновь обращаем внимание на то, что изначально выкуп остающейся доли РЖД в ТКБ планировалось завершить к декабрю 2013 года. Таким образом, осуществление сделки в сентябре 2012 года представляется нам преждевременным.

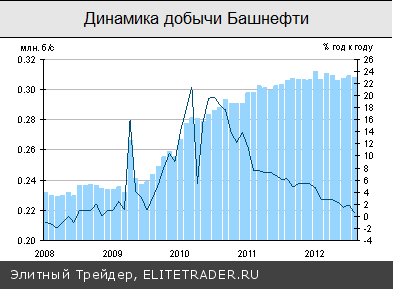

Башнефть подтверждает свои амбициозные планы

Накануне топ-менеджеры Башнефти сделали ряд заявлений, которые подтверждают сохранение курса компании на поддержание базовой добычи по действующим месторождениям в районе 15 млн. т (продолжительность plateau увеличена до 2016 г) и роста розничного сегмента (за 5 лет планируется более чем двукратное увеличение АЗС). Мы полагаем, что текущие рыночные мультипликаторы компании (EV/EBITDA – 4.2 , P/E – 5.5, что чуть выше среднеотраслевого уровня) отражают завершение перерода интенсивного роста компании и переход в стадию поступательного развития. Как следствие мы не ожидаем серьезной реакции рынка в бумагах BANE на прозвучавшие прогнозные цифры.

Событие. Вчера вице-президент Башнефти Михаил Ставский сообщил о том, что компания намерена продлить до 2016 года период стабильной добычи нефти текущем уровне (примерно 15 млн т). При этом компания к 2017 году планирует увеличить число АЗС с 486 до 1 200.

Комментарий. Начавшийся 2009 году с приходом в компанию Системы (за 3 последних года уровень суточной добычи вырос на 31 %) интенсивный рост добычи практически подошел к концу, а значит, основное внимание инвесторов теперь будет приковано к эффективности работы менеджмента. Отметим, что основным драйвером увеличения добычи Башнефти стал не рост объемов эксплуатационного бурения, а применение технологий по интенсификации добычи на действующем фонде (продолжительность положительного эффекта от применяемых новаций будет зависеть от качества выбранных технологий). Тот факт, что компания увеличила продолжительность plateau до 2016, свидетельствует о правильности выбранных технологических решений.

Стремление Башнефти к кратному увеличению количества АЗС также выглядит абсолютно оправданным. Мы уже отмечали, что Башнефть является российским лидером по соотношению Refining/Production (примерно 135 % против 60 % в среднем по сектору), однако количество АЗС компании (как собственных, так и партнерских) в расчете на миллион баррелей переработки находится на более низком уровне по сравнению с ведущими ВИНКами (около 4.5 против 5.0 у Роснефти, и 6.0 - 6.5 у ТНК-BP, Газпром нефти ЛУКОЙЛа). Как бы то ни было, мы полагаем, что текущие рыночные мультипликаторы компании (EV/EBITDA – 4.2 , P/E – 5.5, что чуть выше среднеотраслевого уровня) отражают завершение перерода интенсивного роста компании и переход в стадию поступательного развития. Как следствие мы не ожидаем серьезной реакции рынка в бумагах BANE на прозвучавшие прогнозные цифры

Прогноз финансовых показателей Мечела по US GAAP за 2-й квартал

Сегодня Мечел опубликует финансовые результаты по US GAAP за 2-й квартал. Мы ожидаем сокращения EBITDA по сравнению с 1-м кварталом на 15-20% на фоне снижения цен на уголь, однако основное внимание рынка, вероятно, будет приковано к динамике денежных потоков компании и ее усилиям по сокращению чистого долга.

Событие. Сегодня Мечел опубликует финансовые показатели за 2-й квартал по US GAAP и проведет телефонную конференцию с аналитиками.

Комментарий. На фоне снижения цен на уголь и относительно стабильных продаж мы ожидаем сокращения EBITDA Мечела на 15-20% по сравнению с уровнем 1-ого квартала и кратного сокращения чистой прибыли (на показатели 1-ого квартала положительное влияние оказали разовые факторы).

Вместе с тем, основное внимание участников рынка, вероятно, будет приковано не к финансовым показателям за уже позапрошлый квартал, а к динамике денежных потоков и, соответственно, чистого долга компании, достигшего на конец марта $9.7 млрд. На телеконференции особый интерес будут представлят вопросы, связанные с консолидацией Эстара и конкретными результатами по продаже активов Мечела, о которой компания объявила на прошлой неделе.

Мечел запустил сезонную обогатительную фабрику на Эльге

Мечел сообщил вчера о запуске сезонной обогатительной фабрики на Эльге мощностью 3 млн. тонн коксующегося угля в год и стоимостью 2 млрд. рублей ($65 млн.) и производстве первых объемов концентрата коксующегося угля. Мы считаем запуск сезонной фабрики позитивным событием, но не переоцениваем его масштабов: значимую загрузку предприятие, вероятно, получит лишь в следующем году.

Событие. Мечел сообщил о запуске сезонной обогатительной фабрики мощностью 3 млн. тонн коксующегося угля в год и производстве первых объемов концентрата коксующегося угля на Эльгинском месторождении в Якутии. Затраты на строительство фабрики оцениваются в 2 млрд. рублей ($65 млн.).

Комментарий. Запуск фабрики позволит Эльге выйти на производство основного продукта – концентрата коксующегося угля, в то время как с момента начала разработки на месторождении добывался в основном более дешевый энергетический уголь, поставляемый для нужд местных энергетиков. Мы считаем начало нового производства позитивным событием, но не переоцениваем его масштабы – существенную нагрузку сезонная фабрика может получить лишь в следующем году, а о финансовых результатах ее работы мы, вероятно, узнаем лишь через год, когда Мечел будет публиковать результаты за 2-й квартал 2013 г.

Пока же на падающем рынке проблема сбыта дополнительных объемов угля стоит перед независимыми производителями достаточно остро, а цены на уголь держаться на уровне, который вряд ли делает рентабельным функционирование месторождения не на полную мощность.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В понедельник биржевые индексы продемонстрировали рост. Данные по индексам деловой активности, а также хорошие результаты стресс-тестов испанских банков способствовали покупкам.

Агентство Markit опубликовало вчера окончательные данные по индексам деловой активности (более подробно см. комментарий на стр. 5). Согласно оценкам Global PMI mfg показал рост в сентябре с 48.1 п в августе до 48.9 п. В региональной разбивке отмечено ускорение роста в США, в Европе – замедление спада; в Китае заметных изменений не произошло.

Оптимистично участниками рынка были восприняты результаты стресс-тестов банков Испании. Финисовым институтам понадобится на рекапитализацию чуть меньше, чем прогнозировалось (59.3 млрд евро против прогноза в 60 млрд евро). Свою оценку дало и агентство Moody’s, отметив, что предстоящая рекапитализация испанских банков позитивна для рейтинга страны, но может оказаться недостаточной.

В России акций также демонстрировали подъем, показав опережающую динамику. Лучше рынка смотрелись бумаги металлургов и энергетического сектора.

Сегодня утром биржи АТР демонстрируют рост. Цены на нефть и фьючерсы на индексы США изменяются незначительно. Мы не исключаем, что российские акции могут открыться в небольшом минусе. В целом, после роста вчера, вполне логично коррекционное движение.

Во вторник не ожидается публикации какой-либо значимой статистики.

Мировая промышленная конъюнктура в сентябре немного улучшилась

В США отмечено ускорение роста, в Европе – замедление спада; в Китае заметных изменений не произошло.

Удивила статистика по России – индекс Russia PMI mfg вырос до максимального уровня за последние 4 месяца, свидетельствуя об ускорении роста в обрабатывающем секторе промышленности.

Событие. Индекс деловой активности в мировой промышленности вырос в сентябре с 48.1 до 48.9. В России соответствующий индекс вырос с 51.0 до 52.4 пунктов.

Комментарий. Завершившийся квартал оказался самым слабым для мировой промышленности с момента выхода из кризиса 2008/09 гг. Значение индекса Global PMI mfg позволяет утверждать, что мировая промышленность находится в состоянии стагнации (отсутствие роста), при этом в Европе наблюдается рецессия (сокращение производства).

В сентябре общая картина несколько улучшилась – в Европе замедлился спад, в США ускорился рост, в Китае заметных изменений не произошло.

Удивили данные по России – достаточно резкий рост индекса с 51 до 52.4 пунктов свидетельствует об ускорении роста в обрабатывающей промышленности. Но при этом ускорилась и инфляция – закупочные цены росли максимальными темпами с апреля 2011 г., отпускные цены – с июля 2011 г.

Некоторое улучшение мировой промышленной конъюнктуры в сентябре не позволяет пока сделать вывод о развороте тренда, требуются подтверждающие сигналы. На наш взгляд, запуск QE3 должен оказать положительное влияние на мировую экономику в краткосрочной перспективе; в ближайшие месяцы макростатистика, скорее всего, будет давать положительные сигналы

Сбербанк повышает процентные ставки по жилищным и автокредитам

В понедельник Сбербанк объявил о повышении процентных ставок по ряду видов жилищных кредитов на 0.5 процентных пункта и автокредитам на 1.5 процентных пункта. Мы считаем, что этот шаг положительно скажется на динамике чистой процентной маржи Сбербанка и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка

Событие. В понедельник Сбербанк объявил о повышении процентных ставок по ряду видов жилищных кредитов на 0.5 процентных пункта и автокредитам на 1.5 процентных пункта.

Минимальные процентные ставки по жилищным и автокредитам до и после повышения (%)

Комментарий. Повышение ставок по жилищным и автокредитам является ожидаемым шагом после повышения Сбербанком ставок по потребительским кредитам на 1-2 п.п. в сентябре. Эти действия вызваны в первую очередь тем, что темпы роста розничного кредитного портфеля Сбербанка приближаются к 50% в годовом исчислении при гораздо более скромном росте депозитов. Таким образом, при возможном недостатке финансирования Сбербанк принял решение ограничить рост розничных кредитов и увеличить их доходность за счет повышения процентных ставок. Мы считаем, что этот шаг положительно скажется на динамике чистой процентной маржи Сбербанка и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка.

BТБ: сделка по покупке остававшихся у РЖД 21.8% акций Транскредитбанка закрыта.

Утром в понедельник ВТБ сообщил о том, что сделка по приобретению остававшихся у РЖД 21.8% акций Транскредитбанка закрыта. В официальном сообщении отсутствует информация о цене сделки, в то же время на прошлой неделе СМИ со ссылкой на источники в ВТБ озвучивали мультипликатор P/BV на уровне «более двух капиталов». Мы негативно оцениваем эту сделку ввиду ее крайне высокой для текущего рынка цены и ожидаемого снижения норматива Н1 на 0.5-0.6 процентных пункта.

Событие. Утром в понедельник ВТБ сообщил о том, что сделка по приобретению остававшихся у РЖД 21.8% акций Транскредитбанка закрыта.

Комментарий. В официальном сообщении отсутствует информация о цене сделки, в то же время на прошлой неделе СМИ со ссылкой на источники в ВТБ озвучивали мультипликатор P/BV на уровне «более двух капиталов». Мы негативно оцениваем эту сделку ввиду ее крайне высокой для текущего рынка цены и ожидаемого снижения норматива Н1 на 0.5-0.6 процентных пункта. Таким образом, мы ожидаем, что уровень Н1 у ВТБ снизится с 11.9% до примерно 11.3%, что уже начнет представлять угрозу для возобновления активного роста бизнеса банка даже без учета сохраняющегося низкого уровня достаточности капитала 1 уровня по Базелю.

Как мы отмечали непосредственно после появления неофициальной информации об этой сделке, она делает более вероятным размещение второго транша бессрочных субординированных евробондов, который, согласно заявлению Андрея Костина, не должен будет превысить $1 млрд. Снижение достаточности капитала также увеличивает вероятность проведения SPO ВТБ в форме допэмиссии, а не продажи существующих акций.

Мы вновь обращаем внимание на то, что изначально выкуп остающейся доли РЖД в ТКБ планировалось завершить к декабрю 2013 года. Таким образом, осуществление сделки в сентябре 2012 года представляется нам преждевременным.

Башнефть подтверждает свои амбициозные планы

Накануне топ-менеджеры Башнефти сделали ряд заявлений, которые подтверждают сохранение курса компании на поддержание базовой добычи по действующим месторождениям в районе 15 млн. т (продолжительность plateau увеличена до 2016 г) и роста розничного сегмента (за 5 лет планируется более чем двукратное увеличение АЗС). Мы полагаем, что текущие рыночные мультипликаторы компании (EV/EBITDA – 4.2 , P/E – 5.5, что чуть выше среднеотраслевого уровня) отражают завершение перерода интенсивного роста компании и переход в стадию поступательного развития. Как следствие мы не ожидаем серьезной реакции рынка в бумагах BANE на прозвучавшие прогнозные цифры.

Событие. Вчера вице-президент Башнефти Михаил Ставский сообщил о том, что компания намерена продлить до 2016 года период стабильной добычи нефти текущем уровне (примерно 15 млн т). При этом компания к 2017 году планирует увеличить число АЗС с 486 до 1 200.

Комментарий. Начавшийся 2009 году с приходом в компанию Системы (за 3 последних года уровень суточной добычи вырос на 31 %) интенсивный рост добычи практически подошел к концу, а значит, основное внимание инвесторов теперь будет приковано к эффективности работы менеджмента. Отметим, что основным драйвером увеличения добычи Башнефти стал не рост объемов эксплуатационного бурения, а применение технологий по интенсификации добычи на действующем фонде (продолжительность положительного эффекта от применяемых новаций будет зависеть от качества выбранных технологий). Тот факт, что компания увеличила продолжительность plateau до 2016, свидетельствует о правильности выбранных технологических решений.

Стремление Башнефти к кратному увеличению количества АЗС также выглядит абсолютно оправданным. Мы уже отмечали, что Башнефть является российским лидером по соотношению Refining/Production (примерно 135 % против 60 % в среднем по сектору), однако количество АЗС компании (как собственных, так и партнерских) в расчете на миллион баррелей переработки находится на более низком уровне по сравнению с ведущими ВИНКами (около 4.5 против 5.0 у Роснефти, и 6.0 - 6.5 у ТНК-BP, Газпром нефти ЛУКОЙЛа). Как бы то ни было, мы полагаем, что текущие рыночные мультипликаторы компании (EV/EBITDA – 4.2 , P/E – 5.5, что чуть выше среднеотраслевого уровня) отражают завершение перерода интенсивного роста компании и переход в стадию поступательного развития. Как следствие мы не ожидаем серьезной реакции рынка в бумагах BANE на прозвучавшие прогнозные цифры

Прогноз финансовых показателей Мечела по US GAAP за 2-й квартал

Сегодня Мечел опубликует финансовые результаты по US GAAP за 2-й квартал. Мы ожидаем сокращения EBITDA по сравнению с 1-м кварталом на 15-20% на фоне снижения цен на уголь, однако основное внимание рынка, вероятно, будет приковано к динамике денежных потоков компании и ее усилиям по сокращению чистого долга.

Событие. Сегодня Мечел опубликует финансовые показатели за 2-й квартал по US GAAP и проведет телефонную конференцию с аналитиками.

Комментарий. На фоне снижения цен на уголь и относительно стабильных продаж мы ожидаем сокращения EBITDA Мечела на 15-20% по сравнению с уровнем 1-ого квартала и кратного сокращения чистой прибыли (на показатели 1-ого квартала положительное влияние оказали разовые факторы).

Вместе с тем, основное внимание участников рынка, вероятно, будет приковано не к финансовым показателям за уже позапрошлый квартал, а к динамике денежных потоков и, соответственно, чистого долга компании, достигшего на конец марта $9.7 млрд. На телеконференции особый интерес будут представлят вопросы, связанные с консолидацией Эстара и конкретными результатами по продаже активов Мечела, о которой компания объявила на прошлой неделе.

Мечел запустил сезонную обогатительную фабрику на Эльге

Мечел сообщил вчера о запуске сезонной обогатительной фабрики на Эльге мощностью 3 млн. тонн коксующегося угля в год и стоимостью 2 млрд. рублей ($65 млн.) и производстве первых объемов концентрата коксующегося угля. Мы считаем запуск сезонной фабрики позитивным событием, но не переоцениваем его масштабов: значимую загрузку предприятие, вероятно, получит лишь в следующем году.

Событие. Мечел сообщил о запуске сезонной обогатительной фабрики мощностью 3 млн. тонн коксующегося угля в год и производстве первых объемов концентрата коксующегося угля на Эльгинском месторождении в Якутии. Затраты на строительство фабрики оцениваются в 2 млрд. рублей ($65 млн.).

Комментарий. Запуск фабрики позволит Эльге выйти на производство основного продукта – концентрата коксующегося угля, в то время как с момента начала разработки на месторождении добывался в основном более дешевый энергетический уголь, поставляемый для нужд местных энергетиков. Мы считаем начало нового производства позитивным событием, но не переоцениваем его масштабы – существенную нагрузку сезонная фабрика может получить лишь в следующем году, а о финансовых результатах ее работы мы, вероятно, узнаем лишь через год, когда Мечел будет публиковать результаты за 2-й квартал 2013 г.

Пока же на падающем рынке проблема сбыта дополнительных объемов угля стоит перед независимыми производителями достаточно остро, а цены на уголь держаться на уровне, который вряд ли делает рентабельным функционирование месторождения не на полную мощность.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter