Биржевые индексы в Европе и США начали неделю ростом, реагируя на хорошую статистику и по розничным продажам и отчет Citigroup. Отечественные индикаторы не успели воспользоваться позитивом и, скорее всего, попробуют отыграть его сегодня утром на открытии торгов.

В понедельник биржевые индексы Старого и Нового Света росли, реагируя на хорошую статистику из США и корпоративные отчеты. Основные торги в России закрылись раньше и не смогли воспользоваться позитивным трендом.

Розничные продажи в США в сентябре увеличились на 1.1% по сравнению с предыдущим месяцем. Эксперты прогнозировали их повышение на 0.8%. При этом, согласно пересмотренным данным, в августе этот показатель поднялся на 1.2%, а не на 0,9%, как сообщалось ранее. С учетом высокой значимости розничного сектора в экономике США рост показателя свидетельствует об улучшении ситуации в Штатах. Порадовали инвесторов и корпоративные отчеты. Банк Citigroup по итогам 3 кв. 2012 года получил $1.06 прибыли на акцию тогда, как аналитики ожидали $0.969. В целом, как мы уже писали ранее, пока компании в США отчитываются лучше прогнозов, тем самым опровергая негативные ожидания относительно слабого сезона отчетности в 3 кв. 2012 года. Так, согласно оценкам из уже отчитавшихся с 9 октября 38 компаний результаты лучше прогноза предоставили 27 эмитентов.

Российские индексы не успели воспользоваться позитивным новостным фоном и закрылись небольшим снижением. Среди аутсайдеров в ликвидном секторе были акции банков. Лучше рынка смотрелись акции ГМК и ЛУКОЙЛа.

Сегодня утром биржи АТР растут, отыгрывая вчерашние события в США. Цены на нефть незначительно теряют в цене, фьючерсы на американские индексы дорожают. Мы ожидаем подъема российских акций на открытии торгов, инвесторы попытаются наверстать упущенный вчера подъем на зарубежных площадках. Из важных событий вторника мы отмечаем публикацию в США данных по промышленному производству и инфляции за сентябрь. Интересными для участников рынков могут стать анонсированные на сегодня дебаты кандидатов в президенты США. Сезон отчетности 16 октября продолжат Goldman Sachs, Coca Cola и Johnson & Johnson.

Промышленный рост затухает

Динамика промышленного производства остается очень слабой – второй месяц подряд рост «год к году» составляет лишь около 2 %. Если ранее основным фактором замедления являлся слабеющий внешний спрос, то сейчас признаки охлаждения появляются в отраслях, ориентированных на внутренний спрос.

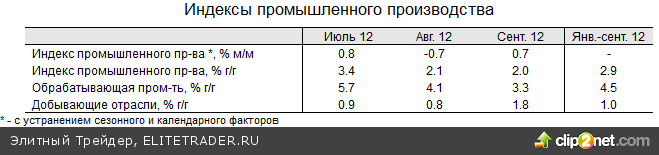

Событие. В сентябре сезонно-сглаженный индекс промышленного производства вырос на 0.7 % после падения на 0.7 % в предыдущем месяце. Рост производства «год к году» составил в сентябре 2.0 % по сравнению с 2.1 % в августе. С начала года промышленный выпуск увеличился на 2.9 % в сравнении с аналогичным периодом 2011 г.

Комментарий. Динамика промышленного роста остается достаточно слабой – второй месяц подряд рост «год к году» составляет лишь около 2 %. При этом если ранее можно было говорить, что основным фактором замедления выступает внешний спрос, то сейчас определенная слабость начинает проявляться и в отраслях, ориентированных на внутренний спрос. В частности, заметное ухудшение динамики наблюдается в автопроме – рост выпуска легковых машин фактически остановился. Наглядной иллюстрацией слабости промышленного роста является стагнация производства электроэнергии. В то же время некоторое улучшение динамики производства наблюдается в трубной промышленности, что, возможно, связано с началом закупок труб для строительства «Южного потока», которое должно начаться в конце года.

Месяц назад мы снизили наш прогноз годового роста промышленности с 3.6 до 2.8 %. Мы подтверждаем этот прогноз, ожидая слабого роста (близкого к стагнации) в 4-м квартале.

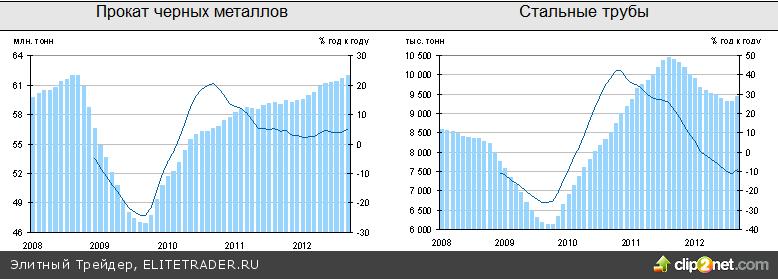

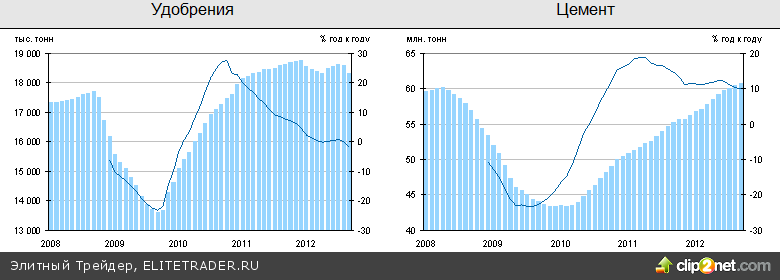

Производство отдельных видов промышленных товаров, накопленным итогом за 12 мес.

Экспортная пошлина на нефть снизится с 1 ноября до $ 404.5 за тонну

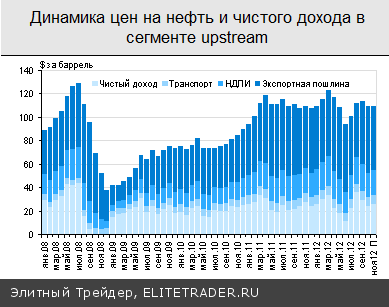

Как сообщил Интерфаксу эксперт Минфина РФ Александр Сакович, средняя цена мониторинга Urals за период с 15 сентября по 14 октября 2012 года составила $110.7 за баррель. Исходя из этого, в ноябре экспортная пошлина на нефть будет снижена на $ 14.4 за тонну (до $ 404.5 за тонну), и при сохранении нынешней ценовой конъюнктуры ноябрьский чистый доход нефтяников в upstream составит, по нашим оценкам, $ 26/bbl (это соответствует средней величине данного показателя с начала года).

Событие. Средняя цена нефти за период с 15 сентября по 14 октября 2012 года составила $ 110.7 за баррель. Об этом Интерфаксу сообщил эксперт Минфина Александр Сакович. Исходя из этого, экспортная пошлина на нефть с 1 ноября 2012 года будет снижена с $ 418.9 до $ 404.5 за тонну.

Комментарий. Текущее ценовое равновесие нефтяного рынка (некоторое превышение предложения над спросом нивелируется сохраняющейся геополитической напряженностью на Ближнем Востоке) не дает особых поводов для переоценки стоимости нефтяных бумаг, хотя, по нашим оценкам, текущие фундаментальные параметры сектора соответствуют среднегодовой цене Urals на уровне $ 100, а не $ 110/bbl. Некоторое снижение экспортной пошлины в ноябре при сохранении нынешней ценовой конъюнктуры приведет к тому, что, по нашим оценкам, чистый доход нефтяников в upstream составит $ 26/bbl, что соответствует средней величине данного показателя с начала года (+ $ 0.7/bbl к 2011 г и + $ 5/bbl к 2010 г). Мы не ожидаем какой-либо реакции рынка на снижение нефтяных экспортных пошлин: в настоящее время рынок пробует искать какие-либо инвестиционные идеи в секторе помимо изменения сырьевых цен, и текущий «боковик» свидетельствует о том, что таковых осталось не очень много.

Сбербанк открыл Мечелу кредитные линии на 24 млрд. рублей

Мечел вчера сообщил о получении Южным Кузбассом кредитных линии на общую сумму 24 млрд. рублей ($774 млн) от Сбербанка сроком на 5 лет. Новые средства помогут Мечелу несколько снизить остроту проблемы короткого дола (на 30 июня он составлял $2.85 млрд.), но не снимают ее полностью.

Событие. Мечел сообщил, что его «дочка» - Южный Кузбасс получила от Сбербанка кредитные линии на 24 млрд. рублей ($774 млн.). Средства предоставляются на 5 лет, с льготным периодом кредитования в 3 года.

Комментарий. Получение новых средств несколько снижает проблему короткого долга Мечела, которая, исходя из данных отчетности компании за 1-ую половину 2012 г. стояла перед Мечелом достаточно остро (на конец июня у компании имелось лишь $151 млн. денежных средств против $2.85 млрд. короткого долга, в презентации Мечела говорится, что на начало сентября денежные средства увеличились до $629 млн., а еще $888 млн. компании было доступно в виде кредитных линий). Мы также считаем, что увеличение доли крупного государственного банка в числе кредиторов Мечела позитивно для компании, хотя представленные пока средства не решают проблемы краткосрочной задолженности полностью.

Правительственная комиссия обсудила проблемы энергетики

Совет директоров Холдинга МРСК утвердил цену размещения новых акций в размере 2.16 руб. Объявленная цена размещения практически соответствует рыночным котировкам акций Холдинга, но на 15% ниже средней за полгода. Мы негативно воспринимаем

Событие. Совет директоров Холдинга МРСК утвердил цену размещения новых акций в размере 2.16 руб.

Комментарий. Допэмиссия размещается для финансирования инвестиционной программы. Ранее было объявлено, что в рамках предстоящего размещения планируется увеличить УК на 35%. Объявленная цена размещения практически соответствует рыночным котировкам акций Холдинга, но на 15% ниже средней за полгода.

Мы негативно воспринимаем оценку акций Холдинга. Мы полагаем, что в условиях неопределенности с регулированием сектора возрастают риски окупаемости новых проектов. В данной связи, установление низкой оценки только усиливает риски инвестиций в акции Холдинга МРСК. На данный момент мы подтверждаем нашу рекомендацию «продавать» по бумагам Холдинга.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В понедельник биржевые индексы Старого и Нового Света росли, реагируя на хорошую статистику из США и корпоративные отчеты. Основные торги в России закрылись раньше и не смогли воспользоваться позитивным трендом.

Розничные продажи в США в сентябре увеличились на 1.1% по сравнению с предыдущим месяцем. Эксперты прогнозировали их повышение на 0.8%. При этом, согласно пересмотренным данным, в августе этот показатель поднялся на 1.2%, а не на 0,9%, как сообщалось ранее. С учетом высокой значимости розничного сектора в экономике США рост показателя свидетельствует об улучшении ситуации в Штатах. Порадовали инвесторов и корпоративные отчеты. Банк Citigroup по итогам 3 кв. 2012 года получил $1.06 прибыли на акцию тогда, как аналитики ожидали $0.969. В целом, как мы уже писали ранее, пока компании в США отчитываются лучше прогнозов, тем самым опровергая негативные ожидания относительно слабого сезона отчетности в 3 кв. 2012 года. Так, согласно оценкам из уже отчитавшихся с 9 октября 38 компаний результаты лучше прогноза предоставили 27 эмитентов.

Российские индексы не успели воспользоваться позитивным новостным фоном и закрылись небольшим снижением. Среди аутсайдеров в ликвидном секторе были акции банков. Лучше рынка смотрелись акции ГМК и ЛУКОЙЛа.

Сегодня утром биржи АТР растут, отыгрывая вчерашние события в США. Цены на нефть незначительно теряют в цене, фьючерсы на американские индексы дорожают. Мы ожидаем подъема российских акций на открытии торгов, инвесторы попытаются наверстать упущенный вчера подъем на зарубежных площадках. Из важных событий вторника мы отмечаем публикацию в США данных по промышленному производству и инфляции за сентябрь. Интересными для участников рынков могут стать анонсированные на сегодня дебаты кандидатов в президенты США. Сезон отчетности 16 октября продолжат Goldman Sachs, Coca Cola и Johnson & Johnson.

Промышленный рост затухает

Динамика промышленного производства остается очень слабой – второй месяц подряд рост «год к году» составляет лишь около 2 %. Если ранее основным фактором замедления являлся слабеющий внешний спрос, то сейчас признаки охлаждения появляются в отраслях, ориентированных на внутренний спрос.

Событие. В сентябре сезонно-сглаженный индекс промышленного производства вырос на 0.7 % после падения на 0.7 % в предыдущем месяце. Рост производства «год к году» составил в сентябре 2.0 % по сравнению с 2.1 % в августе. С начала года промышленный выпуск увеличился на 2.9 % в сравнении с аналогичным периодом 2011 г.

Комментарий. Динамика промышленного роста остается достаточно слабой – второй месяц подряд рост «год к году» составляет лишь около 2 %. При этом если ранее можно было говорить, что основным фактором замедления выступает внешний спрос, то сейчас определенная слабость начинает проявляться и в отраслях, ориентированных на внутренний спрос. В частности, заметное ухудшение динамики наблюдается в автопроме – рост выпуска легковых машин фактически остановился. Наглядной иллюстрацией слабости промышленного роста является стагнация производства электроэнергии. В то же время некоторое улучшение динамики производства наблюдается в трубной промышленности, что, возможно, связано с началом закупок труб для строительства «Южного потока», которое должно начаться в конце года.

Месяц назад мы снизили наш прогноз годового роста промышленности с 3.6 до 2.8 %. Мы подтверждаем этот прогноз, ожидая слабого роста (близкого к стагнации) в 4-м квартале.

Производство отдельных видов промышленных товаров, накопленным итогом за 12 мес.

Экспортная пошлина на нефть снизится с 1 ноября до $ 404.5 за тонну

Как сообщил Интерфаксу эксперт Минфина РФ Александр Сакович, средняя цена мониторинга Urals за период с 15 сентября по 14 октября 2012 года составила $110.7 за баррель. Исходя из этого, в ноябре экспортная пошлина на нефть будет снижена на $ 14.4 за тонну (до $ 404.5 за тонну), и при сохранении нынешней ценовой конъюнктуры ноябрьский чистый доход нефтяников в upstream составит, по нашим оценкам, $ 26/bbl (это соответствует средней величине данного показателя с начала года).

Событие. Средняя цена нефти за период с 15 сентября по 14 октября 2012 года составила $ 110.7 за баррель. Об этом Интерфаксу сообщил эксперт Минфина Александр Сакович. Исходя из этого, экспортная пошлина на нефть с 1 ноября 2012 года будет снижена с $ 418.9 до $ 404.5 за тонну.

Комментарий. Текущее ценовое равновесие нефтяного рынка (некоторое превышение предложения над спросом нивелируется сохраняющейся геополитической напряженностью на Ближнем Востоке) не дает особых поводов для переоценки стоимости нефтяных бумаг, хотя, по нашим оценкам, текущие фундаментальные параметры сектора соответствуют среднегодовой цене Urals на уровне $ 100, а не $ 110/bbl. Некоторое снижение экспортной пошлины в ноябре при сохранении нынешней ценовой конъюнктуры приведет к тому, что, по нашим оценкам, чистый доход нефтяников в upstream составит $ 26/bbl, что соответствует средней величине данного показателя с начала года (+ $ 0.7/bbl к 2011 г и + $ 5/bbl к 2010 г). Мы не ожидаем какой-либо реакции рынка на снижение нефтяных экспортных пошлин: в настоящее время рынок пробует искать какие-либо инвестиционные идеи в секторе помимо изменения сырьевых цен, и текущий «боковик» свидетельствует о том, что таковых осталось не очень много.

Сбербанк открыл Мечелу кредитные линии на 24 млрд. рублей

Мечел вчера сообщил о получении Южным Кузбассом кредитных линии на общую сумму 24 млрд. рублей ($774 млн) от Сбербанка сроком на 5 лет. Новые средства помогут Мечелу несколько снизить остроту проблемы короткого дола (на 30 июня он составлял $2.85 млрд.), но не снимают ее полностью.

Событие. Мечел сообщил, что его «дочка» - Южный Кузбасс получила от Сбербанка кредитные линии на 24 млрд. рублей ($774 млн.). Средства предоставляются на 5 лет, с льготным периодом кредитования в 3 года.

Комментарий. Получение новых средств несколько снижает проблему короткого долга Мечела, которая, исходя из данных отчетности компании за 1-ую половину 2012 г. стояла перед Мечелом достаточно остро (на конец июня у компании имелось лишь $151 млн. денежных средств против $2.85 млрд. короткого долга, в презентации Мечела говорится, что на начало сентября денежные средства увеличились до $629 млн., а еще $888 млн. компании было доступно в виде кредитных линий). Мы также считаем, что увеличение доли крупного государственного банка в числе кредиторов Мечела позитивно для компании, хотя представленные пока средства не решают проблемы краткосрочной задолженности полностью.

Правительственная комиссия обсудила проблемы энергетики

Совет директоров Холдинга МРСК утвердил цену размещения новых акций в размере 2.16 руб. Объявленная цена размещения практически соответствует рыночным котировкам акций Холдинга, но на 15% ниже средней за полгода. Мы негативно воспринимаем

Событие. Совет директоров Холдинга МРСК утвердил цену размещения новых акций в размере 2.16 руб.

Комментарий. Допэмиссия размещается для финансирования инвестиционной программы. Ранее было объявлено, что в рамках предстоящего размещения планируется увеличить УК на 35%. Объявленная цена размещения практически соответствует рыночным котировкам акций Холдинга, но на 15% ниже средней за полгода.

Мы негативно воспринимаем оценку акций Холдинга. Мы полагаем, что в условиях неопределенности с регулированием сектора возрастают риски окупаемости новых проектов. В данной связи, установление низкой оценки только усиливает риски инвестиций в акции Холдинга МРСК. На данный момент мы подтверждаем нашу рекомендацию «продавать» по бумагам Холдинга.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter