30 января 2013

Фото ИТАР-ТАСС

Фото ИТАР-ТАССОт заседания Комитета на ждут неожиданностей, консенсус-прогноз экономистов, опрошенных Bloomberg, относительно решения Комитета такой:

Бен Бернанке настоит на том, что ФРС продолжит покупать ипотечные облигации на $40 млрд в месяц и казначейские облигации на $45 млрд в месяц.

Всего в рамках QE3 будет куплено бумаг на $1,14 трлн, а программа закончится в первом квартале 2014 года. Из них $600 млрд будет потрачено на ипотечные бумаги, $540 - на казначейские облигации. Отказаться от этих планов регулятора может заставить лишь значительное улучшение условий на рынке труда.

В рамках QE1 ФРС выкупил ипотечных бумаг на $1,4 трлн и казначейских облигаций на $300 млрд, а в рамках QE2 - на $600 млрд. Уже в этом месяце на балансе ФРС будет бумаг на $3 трлн.

В среду будет опубликовано заявление ФРС, в котором регулятор еще раз подтвердит, что готов и дальше сохранять сверх-мягкую денежку политику. Пользы от нее пока больше, чем риски роста инфляции.

57% опрошенных уверены, что ФРС не достигнет своей основной цели: программа не ускорит создание рабочих мест.

В конце прошлого года регулятор заявил о том, что будет ежемесячно покупать казначейские облигации на $45 млрд взамен закончившейся "Операции Твист". Ставки по федеральным фондам ФРС привязала к рынку труда: регулятор обязуется не повышать их до тех пор, пока уровень безработицы не снизится до 6,5%, а инфляция не окажется выше 2,5%.

В этот раз от ФРС действительно стоит ждать самых предсказуемых действий: регулятор не решится на изменения в январе, уверены экономисты Bank of America Merrill Lynch Майкл Хансен и его коллеги.

С этим согласны и аналитики банка Nomura: после столь важных изменений, принятых на декабрьской встрече, ФРС будет какое-то время бездействовать. Тем более, пока новой важной статистики, которая могла бы повлиять на мнение регулятора, просто нет. Последний отчет о рынке труда показал, что безработица составляет 7,8% - куда выше цели ФРС.

В Nomura уверены, что ФРС может добавить в качестве риска бюджетную политику США. По сути дела, политики так и не смогли договориться о полноценном решение "бюджетного обрыва", а лишь перенесли секвестр расходов на 1 марта.

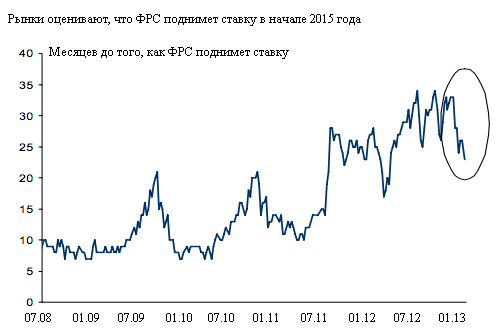

Рынки планируют, что ужесточение начнется раньше

Тем не менее, записи декабрьской встречи комитета все-таки удивили инвесторов и экономистов: некоторые члены комитета настаивают на том, что QE3 было свернуто до конца года.

Рынки быстро отреагировали на эти сигналы. Инвесторы уверены, что ставки будут повышены в начале 2015 года, а не в конце, то есть примерно на 10 месяцев раньше. Примерно таковы ожидания рынков и в отношение QE3.

Рынок ждет, что ставки начнут расти раньше

Хансен и его коллеги уверены, что рынки поспешили с выводами. Есть несколько причин, почему ФРС не пойдет на более ранее ужесточение ставок и денежной политики. У этого есть несколько причин.

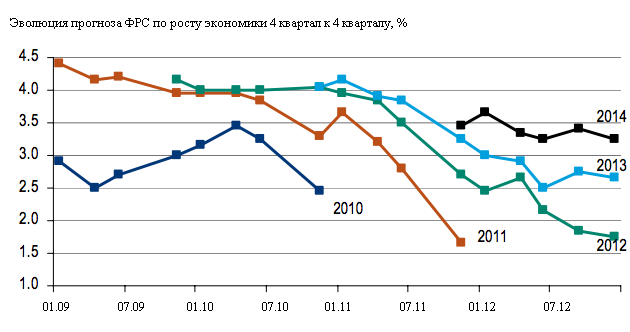

ФРС регулярно ошибается в своих прогнозах

Сейчас прогноз ФРС о перспективах экономики США довольно оптимистичный. Регулятор ожидает в этом году роста в 2,3-3% против 2%, согласно консенсус-прогнозу Bloomberg.

Уже пять лет подряд ФРС оказывается в одной и той же ситуации: прогноз центробанка затем пересматривается в сторону снижения в течение всего года, а программа стимулирование экономики либо сохраняется, либо еще больше расширяется.

Не стоит ожидать значительного улучшения на рынке труда, если экономика растет, просто согласно тренду, уверены в Bank of America.

Из года в год ФРС ухудшает свой прогноз по экономике

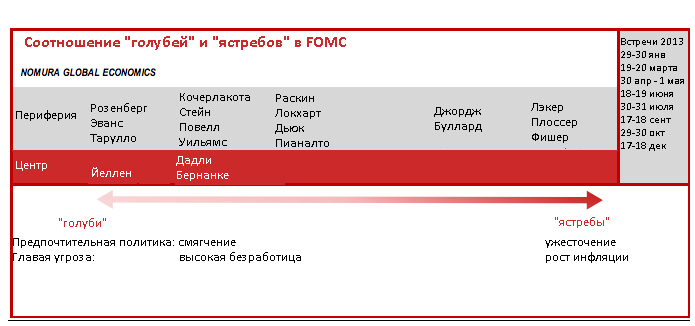

Над ФРС парят "голуби"

Комитет по открытым рынкам состоит из семи членов правления ФРС и пяти президентов федеральных резервных банков. Глава ФРБ Нью-Йорка всегда имеет право голоса в комитете, остальные главы региональных регуляторов сменяют друг друга - это происходит 1 января каждого года.

Членов Комитета по открытым рынкам США принято делить на две группы - "голуби" и "ястребы". Первые - сторонники мягкой денежной политики, они уверены, что ставки нужно держать низкими как можно дольше, а инфляции бояться не стоит. "Ястребы" уверены, что инфляцию нужно держать под контролем, а монетарная политика должна быть жесткой.

В этом году право голоса получили ярые сторонники мягкой монетарной политики: Эрик Розенберг из ФРБ Бостона и Чарльз Эванс из ФРБ Чикаго. Оба настаивают на дальнейшем смягчении монетарной политики. В прошлом составе FOMC был только один "голубь" - Джон Уильямс из ФРБ Сан-Франциско.

Из "ястребов" голос получила Эстер Джордж из ФРБ Канзас-Сити - она боится, что мягкая монетарная политика вызовет появление дальнейших дисбалансов на финансовом рынке. В прошлом составе был один убежденный "ястреб" президент ФРБ Ричмонда Джеффри Лэкер. На каждом заседании Комитета он призывал ужесточить денежную политику. Джордж может повторить его судьбу.

Ее может поддержать Джеймс Буллард из Федерального банка Сент-Луиса. Он тоже "ястреб", но чуть более умеренный. В начале января он признался, что "немного нервничает" из-за обязательств проводить сверх-мягкую денежную политику. Но Буллард ужесточение денежной политики поддержит лишь, если к концу года ситуация в экономике значительно улучшится.

В прошлом составе были две нейтральные фигуры: глава ФРБ Атланты Деннис Локхарт и Сандра Пианалто из ФРБ Кливленда.

В декабре баланс действительно мог сместиться в сторону "ястребов", но с приходом Розеберга и Эванса это вряд ли возможно. Напротив, ФРС может проводить более четкую коммуникационную политику: давать прогнозы по объему баланса, расшифровывать, что кроется за "значительным улучшение" на рынке труда и так далее, уверены в Bank of America.

Баланс в FOMC сместился в сторону "голубей"

QE может отделиться от ставок

QE3 и период низких ставок в принципе не зависят друг от друга. Если программа "количественного смягчения" будет свернута, это не означает, что ставки автоматически вырастут, считают аналитики Bank of America.

Сам Бернанке подчеркивал, что у этих двух мер разные цели. А в заявление FOMC говорилось, что регулятор сохранит ставки низкими даже после окончания программы.

Конечно, обе меры могут быть свернуты, если резко вырастут инфляция или инфляционные ожидания. Но пока и то, и другое ниже цели ФРС в 2%. Пока этот фактор угрозы не представляет.

Инфляционные ожидания вряд ли испугают членов FOMC

Прогноз Nomura: QE3 может быть свернуто в конце 2013 - начале 2014 года.

В Nomura уверены, что QE3 может быть завершена в двух случаях.

Издержки на покупку активов будет больше, чем выгоды от нее.

Перспективы рынка труда значительно улучшатся.

По мнению аналитиков банка, ни то, ни другое в ближайшее время не случится. Если все-таки ситуация на рынке труда будет улучшаться, то ФРС может либо заморозить покупку активов, либо снизить объемы.

Пока снижение безработицы было связано не с благоприятными факторами: замедлился рост производительности труда и компаниям нужно нанимать больше сотрудников, а также часть населения отчаялась найти работу и покинула рабочую силу. Поэтому безработица падала даже, несмотря на медленный рост экономики.

Но затем связь между экономическим ростом и рынком труда будет крепнуть. В Nomura ожидают, что рост экономики США ускорится к концу года. Если при этом рынок труда будет восстанавливаться, то в третьем квартале 2013 года ФРС начнет обсуждать завершение или сокращение QE3. До конца квартала покупка активов продолжится с той же скоростью. Условия будут благоприятны для того, чтобы ФРС в течение 6 месяцев свернула программу - это базовый сценарий Nomura.

Но если ускорение роста приведет к росту производительности труда и увеличению рабочей силы (люди вновь захотят вернуться на рынок труда), то ФРС продолжит покупать активы.

/Элитный Трейдер, ELITETRADER.RU/

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter