Спад, который в прошлом месяце наблюдался среди большинства сельскохозяйственных товаров, а затем перекинулся на сектор драгоценных металлов, на этой неделе затронул и сырьевые активы, зависящие от экономического роста, такие как энергоресурсы и промышленные металлы. В итоге были зафиксированы повсеместные потери. Те активы, которые совсем недавно были лидерами роста, а именно нефть сорта Brent, платина и медь, испытали на себе последствия сокращения инвесторами длинных позиций, которые в некоторых секторах достигли предельных значений.

Самая последняя волна продаж была спровоцирована Китаем, который вывел из своей банковской системы рекордный объем денежных средств в ответ на резкий подъем кредитования. Впервые за восемь месяцев Китай не смог обеспечить ликвидность, что указывает на растущую обеспокоенность инфляцией. Волнения о том, что в экономике наступает перегрев, подпитываются данными о том, что цены на недвижимость в большинстве крупных городов продолжают расти тревожными темпами. Рынку промышленных металлов эта новость не понравилась, так как большую часть ожидаемого роста спроса на такие металлы, как медь (жилищный сектор и инфраструктура) и платина (автомобильная промышленность), должен был обеспечить Китай. Если будет преобладать акцент на мерах по борьбе с инфляцией вместо экономического роста, то спрос на эти металлы может понизиться. По итогам этой недели оба металла подешевели почти на 4%.

В среду вышел протокол последнего заседания Федеральной резервной системы США, в котором повторно были озвучены опасения, высказанные некоторыми членами на предыдущем заседании в декабре. Они высказались (хотя это не было мнение большинства) по поводу возможных последствий чрезмерного количественного смягчения для финансовых систем, поскольку низкие процентные ставки толкают инвесторов на совершение еще более рискованных сделок. Идея потенциального сокращения и сворачивания третьего раунда валютного стимулирования взбудоражила рынки, особенно рынки золота и серебра, так как это заставило игроков вновь задуматься о том, что может поддержать металлы, когда вливание ликвидности прекратится.

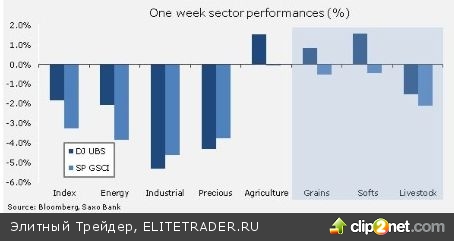

Оба основных индекса – DJ-UBS и S&P GSCI – понесли убытки на фоне повсеместных продаж во всех секторах в течение недели, за исключением сельскохозяйственного сектора. Динамика индексов на данном этапе 2013 года различается. Индекс S&P GSCI пока показывает положительный результат благодаря тому, что значительную его часть составляют энергетические активы. Между тем, индекс DJ-UBS с начала года вышел в зону отрицательных значений. Не последнюю роль в этом сыграл более диверсифицированный подход к его составлению, из-за чего он оказался больше зависим от металлов, которые пострадали особенно сильно.

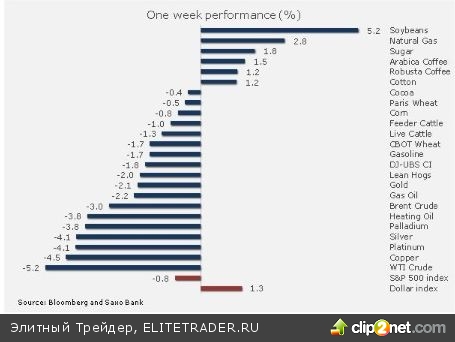

Если посмотреть на динамику отдельных сырьевых активов, то мы увидим, что убытки были сосредоточены в секторе энергоресурсов и металлов, в то время как сельскохозяйственный сектор и сектор природного газа показали положительные результаты. В рамках сельскохозяйственного рынка особо отличились соевые бобы, поскольку недостаточные дожди в Аргентине сформировали ожидания более низкого урожая в период высокого спроса из Китая

Энергетический сектор находится в стадии здоровой коррекции

После сильнейшей распродажи в секторе промышленных металлов единственным сектором, который остался нетронутым, был энергетический сектор (в частности, оба сорта нефти и бензин). Однако такая ситуация продолжалась лишь до четверга, когда начался спад под воздействием разговоров о растущих запасах в США и признаков замедления спроса перед ежегодным периодом профилактических и ремонтных работ на нефтеперерабатывающих заводах. В результате оба сорта нефти прошли установленные уровни поддержки. Дополнительным стимулом для продаж послужили неподтвержденные разговоры на рынке о том, что один сырьевой фонд ликвидировал активы. За 30 минут сильнейшей распродажи около 70 миллионов баррелей нефти сорта WTI перешли в руки других владельцев. Когда цена не смогла подняться выше предыдущего уровня поддержки, а теперь сопротивления на отметке 95 долларов за баррель, падение продолжилось.

Еженедельный отчет Министерства энергетики США подтвердил информацию о том, что запасы нефти сорта WTI продолжили расти на фоне того, как объемы добычи достигли максимального с 1992 года уровня, а импортные поставки держатся в районе минимального за более чем 10 лет значения. Внимание игроков снова переключилось на ценовую разницу с нефтью сорта Brent, который лучше отражает цену, которую потребители платят во всем мире. США нарастили предложение при ограниченных возможностях для экспорта, поэтому растущий спрос, особенно в странах с развивающейся экономикой (Китае), отражается в росте цены на нефть сорта Brent. Во время коррекции на этой неделе значение спреда оставалось завышенным, так как давление продавцов на сорт WTI было сильнее по указанным выше причинам.

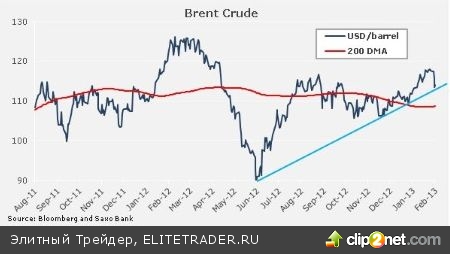

Если говорить о перспективах, то пока еще слишком рано выносить приговор восходящему тренду 2013 года. Однако, учитывая предстоящий сезон ремонтных работ, спрос на нефть на НПЗ в северном полушарии, скорее всего, понизится, и это ограничит рост цен, по крайней мере, на ближайшие три месяца. Пока же это в основном выглядит как естественная коррекция после того, как количество спекулятивных чистых длинных позиций по обоим сортам нефти почти стало зашкаливать. Кроме того, в ходе коррекции цена стала больше соответствовать текущим фундаментальным факторам, ведь до этого она опережала реальность под влиянием ожидаемого, но пока так и не материализовавшегося роста спроса.

Коррекция нефти сорта Brent прекратилась после обретения поддержки на уровне 113,15 доллара за баррель, где соединяются сразу две линии поддержки. Одной из них является линия тренда, построенная от минимума июня 2012 года, а второй – уровень коррекции Фибоначчи 38,2% в рамках только что наблюдавшегося ралли от ноябрьского минимума. Если эта поддержка не устоит, то коррекция может усилиться до отметки 110 долларов за баррель.

Золото снижается под давлением «смертельного пересечения» и колебаний членов FOMC

На прошедшей неделе усилились продажи драгоценных металлов, которые на рынке золота и серебра не прекращаются с октября прошлого года, и цена на золото опустилась до минимального за семь месяцев значения. После прорыва январского минимума падение продолжилось до отметки 1555 долларов за тройскую унцию, и покупатели появились на рынке только перед выходными. Давление на себе почувствовали и долгосрочные инвесторы, а также инвесторы, не использующие кредитное плечо и торгующие металлом при помощи биржевых продуктов. За неделю до четверга они сократили свои вложения на 40 тонн – это четвертое по величине сокращение за последние пять лет.

Участников рынка по-прежнему больше всего волнуют перспективы восстановления экономики США. Непрерывное улучшение ключевых экономических данных ускорило на рынке формирование ожиданий относительно того, когда количественное смягчение будет уменьшено или прекращено совсем. Некоторые члены Федерального комитета по операциям на открытом рынке на последнем заседании высказали подобные опасения, и это усилило нервозность на рынке, а масла в огонь подлил появившийся на рынке относительно редкий технический сигнал под названием смертельное пересечение.

Такое пересечение возникает, когда 50-дневная скользящая средняя опускается ниже 200-дневной скользящей средней. Если посмотреть на график предыдущих лет, то можно понять, почему такой сигнал заставил инвесторов понервничать. За последние пять лет смертельное пересечение наблюдалось трижды. В сентябре 2008 года оно привело к 15-процентному снижению с момента пересечения до формирования дна. В апреле прошлого года возникло новое пересечение, в результате которого цена упала на 8% и установила минимум в следующем месяце. Третье пересечение наблюдалось в феврале 2012 года, но оно продолжалось всего 13 дней, после чего сигнал прекратился

Сейчас золото как никогда нуждается в катализаторе, который бы вывел его из опасной зоны в промежутке между 1,540 и 1,525 долларами за унцию. Доля спекулятивных инвесторов на рынке более или менее уменьшилась, в результате чего высвободилось достаточно пространства для повторного выхода на рынок в случае, если такой катализатор возникнет. 26-27 февраля Бен Бернанке выступит с полугодовым докладом ЦБ на тему денежно-кредитной политики. Учитывая, что возражения против продления третьего раунда количественного смягчения высказывали представители меньшинства в ФРС США, он, возможно, захочет успокоить волнения о замедлении или даже прекращении количественного смягчения.

Количество спекулятивных трейдеров, которые перешли на сторону продавцов золота, возросло. Все их взоры устремлены на важный уровень 1,525 долларов за унцию, ниже которого возникает риск прекращения восходящего тренда на рынке золота, который существовал в течение десятилетия. В самое ближайшее время это может привести к поединку умов между продавцами и теми, кто полагает, что золото должно быть естественной составляющей частью любого диверсифицированного портфеля. Малейшее изменение в американской экономической статистике, которая в последнее время улучшалась, также окажет поддержку ценам.

Серебро, которое значительно улучшило свои позиции в последние недели на фоне ожидания увеличения промышленного и инвестиционного спроса, также подверглось существенной коррекции, в результате которой стоимость одной унции золота возросла до 55 унций серебра по сравнению с недавним минимумом на отметке 52,5. Инвестиционные менеджеры, активно ликвидировавшие длинные позиции по золоту, были гораздо меньше настроены на продажи серебра из-за его двойной роли как промышленного металла, так и инвестиционного инструмента. Но когда продажи усилились, они вынуждены были отреагировать соответствующим образом, и этим можно объяснить то, почему серебро показало такие плохие результаты.

http://ru.tradingfloor.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Самая последняя волна продаж была спровоцирована Китаем, который вывел из своей банковской системы рекордный объем денежных средств в ответ на резкий подъем кредитования. Впервые за восемь месяцев Китай не смог обеспечить ликвидность, что указывает на растущую обеспокоенность инфляцией. Волнения о том, что в экономике наступает перегрев, подпитываются данными о том, что цены на недвижимость в большинстве крупных городов продолжают расти тревожными темпами. Рынку промышленных металлов эта новость не понравилась, так как большую часть ожидаемого роста спроса на такие металлы, как медь (жилищный сектор и инфраструктура) и платина (автомобильная промышленность), должен был обеспечить Китай. Если будет преобладать акцент на мерах по борьбе с инфляцией вместо экономического роста, то спрос на эти металлы может понизиться. По итогам этой недели оба металла подешевели почти на 4%.

В среду вышел протокол последнего заседания Федеральной резервной системы США, в котором повторно были озвучены опасения, высказанные некоторыми членами на предыдущем заседании в декабре. Они высказались (хотя это не было мнение большинства) по поводу возможных последствий чрезмерного количественного смягчения для финансовых систем, поскольку низкие процентные ставки толкают инвесторов на совершение еще более рискованных сделок. Идея потенциального сокращения и сворачивания третьего раунда валютного стимулирования взбудоражила рынки, особенно рынки золота и серебра, так как это заставило игроков вновь задуматься о том, что может поддержать металлы, когда вливание ликвидности прекратится.

Оба основных индекса – DJ-UBS и S&P GSCI – понесли убытки на фоне повсеместных продаж во всех секторах в течение недели, за исключением сельскохозяйственного сектора. Динамика индексов на данном этапе 2013 года различается. Индекс S&P GSCI пока показывает положительный результат благодаря тому, что значительную его часть составляют энергетические активы. Между тем, индекс DJ-UBS с начала года вышел в зону отрицательных значений. Не последнюю роль в этом сыграл более диверсифицированный подход к его составлению, из-за чего он оказался больше зависим от металлов, которые пострадали особенно сильно.

Если посмотреть на динамику отдельных сырьевых активов, то мы увидим, что убытки были сосредоточены в секторе энергоресурсов и металлов, в то время как сельскохозяйственный сектор и сектор природного газа показали положительные результаты. В рамках сельскохозяйственного рынка особо отличились соевые бобы, поскольку недостаточные дожди в Аргентине сформировали ожидания более низкого урожая в период высокого спроса из Китая

Энергетический сектор находится в стадии здоровой коррекции

После сильнейшей распродажи в секторе промышленных металлов единственным сектором, который остался нетронутым, был энергетический сектор (в частности, оба сорта нефти и бензин). Однако такая ситуация продолжалась лишь до четверга, когда начался спад под воздействием разговоров о растущих запасах в США и признаков замедления спроса перед ежегодным периодом профилактических и ремонтных работ на нефтеперерабатывающих заводах. В результате оба сорта нефти прошли установленные уровни поддержки. Дополнительным стимулом для продаж послужили неподтвержденные разговоры на рынке о том, что один сырьевой фонд ликвидировал активы. За 30 минут сильнейшей распродажи около 70 миллионов баррелей нефти сорта WTI перешли в руки других владельцев. Когда цена не смогла подняться выше предыдущего уровня поддержки, а теперь сопротивления на отметке 95 долларов за баррель, падение продолжилось.

Еженедельный отчет Министерства энергетики США подтвердил информацию о том, что запасы нефти сорта WTI продолжили расти на фоне того, как объемы добычи достигли максимального с 1992 года уровня, а импортные поставки держатся в районе минимального за более чем 10 лет значения. Внимание игроков снова переключилось на ценовую разницу с нефтью сорта Brent, который лучше отражает цену, которую потребители платят во всем мире. США нарастили предложение при ограниченных возможностях для экспорта, поэтому растущий спрос, особенно в странах с развивающейся экономикой (Китае), отражается в росте цены на нефть сорта Brent. Во время коррекции на этой неделе значение спреда оставалось завышенным, так как давление продавцов на сорт WTI было сильнее по указанным выше причинам.

Если говорить о перспективах, то пока еще слишком рано выносить приговор восходящему тренду 2013 года. Однако, учитывая предстоящий сезон ремонтных работ, спрос на нефть на НПЗ в северном полушарии, скорее всего, понизится, и это ограничит рост цен, по крайней мере, на ближайшие три месяца. Пока же это в основном выглядит как естественная коррекция после того, как количество спекулятивных чистых длинных позиций по обоим сортам нефти почти стало зашкаливать. Кроме того, в ходе коррекции цена стала больше соответствовать текущим фундаментальным факторам, ведь до этого она опережала реальность под влиянием ожидаемого, но пока так и не материализовавшегося роста спроса.

Коррекция нефти сорта Brent прекратилась после обретения поддержки на уровне 113,15 доллара за баррель, где соединяются сразу две линии поддержки. Одной из них является линия тренда, построенная от минимума июня 2012 года, а второй – уровень коррекции Фибоначчи 38,2% в рамках только что наблюдавшегося ралли от ноябрьского минимума. Если эта поддержка не устоит, то коррекция может усилиться до отметки 110 долларов за баррель.

Золото снижается под давлением «смертельного пересечения» и колебаний членов FOMC

На прошедшей неделе усилились продажи драгоценных металлов, которые на рынке золота и серебра не прекращаются с октября прошлого года, и цена на золото опустилась до минимального за семь месяцев значения. После прорыва январского минимума падение продолжилось до отметки 1555 долларов за тройскую унцию, и покупатели появились на рынке только перед выходными. Давление на себе почувствовали и долгосрочные инвесторы, а также инвесторы, не использующие кредитное плечо и торгующие металлом при помощи биржевых продуктов. За неделю до четверга они сократили свои вложения на 40 тонн – это четвертое по величине сокращение за последние пять лет.

Участников рынка по-прежнему больше всего волнуют перспективы восстановления экономики США. Непрерывное улучшение ключевых экономических данных ускорило на рынке формирование ожиданий относительно того, когда количественное смягчение будет уменьшено или прекращено совсем. Некоторые члены Федерального комитета по операциям на открытом рынке на последнем заседании высказали подобные опасения, и это усилило нервозность на рынке, а масла в огонь подлил появившийся на рынке относительно редкий технический сигнал под названием смертельное пересечение.

Такое пересечение возникает, когда 50-дневная скользящая средняя опускается ниже 200-дневной скользящей средней. Если посмотреть на график предыдущих лет, то можно понять, почему такой сигнал заставил инвесторов понервничать. За последние пять лет смертельное пересечение наблюдалось трижды. В сентябре 2008 года оно привело к 15-процентному снижению с момента пересечения до формирования дна. В апреле прошлого года возникло новое пересечение, в результате которого цена упала на 8% и установила минимум в следующем месяце. Третье пересечение наблюдалось в феврале 2012 года, но оно продолжалось всего 13 дней, после чего сигнал прекратился

Сейчас золото как никогда нуждается в катализаторе, который бы вывел его из опасной зоны в промежутке между 1,540 и 1,525 долларами за унцию. Доля спекулятивных инвесторов на рынке более или менее уменьшилась, в результате чего высвободилось достаточно пространства для повторного выхода на рынок в случае, если такой катализатор возникнет. 26-27 февраля Бен Бернанке выступит с полугодовым докладом ЦБ на тему денежно-кредитной политики. Учитывая, что возражения против продления третьего раунда количественного смягчения высказывали представители меньшинства в ФРС США, он, возможно, захочет успокоить волнения о замедлении или даже прекращении количественного смягчения.

Количество спекулятивных трейдеров, которые перешли на сторону продавцов золота, возросло. Все их взоры устремлены на важный уровень 1,525 долларов за унцию, ниже которого возникает риск прекращения восходящего тренда на рынке золота, который существовал в течение десятилетия. В самое ближайшее время это может привести к поединку умов между продавцами и теми, кто полагает, что золото должно быть естественной составляющей частью любого диверсифицированного портфеля. Малейшее изменение в американской экономической статистике, которая в последнее время улучшалась, также окажет поддержку ценам.

Серебро, которое значительно улучшило свои позиции в последние недели на фоне ожидания увеличения промышленного и инвестиционного спроса, также подверглось существенной коррекции, в результате которой стоимость одной унции золота возросла до 55 унций серебра по сравнению с недавним минимумом на отметке 52,5. Инвестиционные менеджеры, активно ликвидировавшие длинные позиции по золоту, были гораздо меньше настроены на продажи серебра из-за его двойной роли как промышленного металла, так и инвестиционного инструмента. Но когда продажи усилились, они вынуждены были отреагировать соответствующим образом, и этим можно объяснить то, почему серебро показало такие плохие результаты.

/Элитный Трейдер, ELITETRADER.RU/

http://ru.tradingfloor.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter