6 марта 2013 Газпромбанк | ТМК | Северсталь Клапко Андрей, Синельников Иван, Шевелева Наталья, Васин Сергей

Российский рынок, наконец, прервал череду снижений, продемонстрировав отличный подъем на фоне хорошей статистики с западных рынков и возобновившегося роста цен на нефть. По итогам торгов индекс ММВБ составил 1484,22 пункта (+1,4%), индекс РТС – 1523,34 пункта (+1,6%). Хороший спрос наблюдался в таких дивидендных историях, как Норникель (+2,7%), Сбербанк преф (+2,2%), Сургутнефтегаз преф (+2,8%). После 8%-го снижения отскочили акции НОВАТЭКа (+2,7%), а лидер роста последних дней – Ростелеком – напротив, пережил небольшую коррекцию (-0,2%). Уверенный рост на мировых рынках задали вчера ожидания продолжения стимулирующих мер от ведущих центральных банков. В частности, на этой неделе состоятся заседания ЕЦБ и Банка Японии. Позже позитивный настрой поддержала статистика: значения индексов деловой активности PMI и динамики розничных продаж в еврозоне оказались лучше ожиданий. На рынке США вчера произошло знаменательное событие: индекс Dow Jones, наконец, превысил свой исторический рекорд, что стало отражением как хорошего сезона корпоративных отчетов, так и ставки американских инвесторов на эффективность стимулирующих мер регулятора, несмотря на непростую ситуацию в мировой экономике. Цены на нефть вчера продолжили локальный рост на фоне закрытия нефтепроводов Brent System в Северном море. Апрельский фьючерс на сорт Brent прибавил 1,6% и достиг $111,7 за баррель.

Прогноз на сегодня: На утренних торгах сегодня уверенно растет фондовая Азия. Нефтяные фьючерсы также находятся в зеленой зоне, а американские фьючерсы стоят нейтрально. Мы ожидаем продолжения покупок при открытии российского рынка. Из статистики отметим данные по динамике ВВП еврозоны за 4К12 (14.00 мск.), а также индикатор занятости в экономике США от ADP за февраль (17.15 мск.).

Февральская инфляция не оставляет возможностей для снижения ставок на ближайшем заседании ЦБ РФ

Новость. Росстат сообщил, что инфляция в феврале 2013 г. составила 0,6% м/м против 1,0% м/м в январе 2013 г. и 0,4% м/м в феврале 2012 г. Таким образом, годовой уровень ИПЦ вырос до 7,3% г/г, повысившись на 0,2 п.п. относительно января 2013 г. Комментарий. На наш взгляд, опубликованные цифры окажут сдерживающее влияние на денежно-кредитную политику Банка России и не позволят регулятору начать снижение процентных ставок (на ближайшем заседании 15 марта 2013 г.) для стимулирования российской экономики. В то же время, базовый ИПЦ остался на прежнем уровне (5,7%), указывая на то, что монетарные факторы не оказали воздействия на цены. В целом, годовая динамика цен не содержит в себе никаких драматических моментов. Сейчас эффект базы играет против показателей инфляции. По нашим оценкам, февральская инфляция (в годовом выражении) была максимальной в 2013 г., и к концу 1П13 ее уровень снизится до 6,5% г/г, а по итогам 2013 г. мы будем иметь около 6,3% г/г. При этом снижение инфляции произойдет уже в конце марта 2013 г., что, с учетом негативных тенденций в реальном секторе экономики, позволит Банку России понизить процентные ставки на апрельском заседании. Более подробно см. наш специально выпущенный комментарий от 05 марта 2013 г. «Инфляция в феврале 2013 г. составила 7,3% г/г – сигнал ЦБ не снижать ставки».

Обзор валютного рынка Рубль вчера укрепил свои позиции против резервных валют на фоне публикации неплохой макроэкономической статистики по еврозоне и улучшения настроения инвесторов. Курс USD/RUB опустился на 0,12 руб. до 30,62 руб./долл. Оборот по данной валютной паре составил 3,4 млрд. долл., что на 0,9 млрд. долл. больше, чем днем ранее. Бивалютная корзина продемонстрировала меньшее снижение (-0,08 руб.) и закрылась на уровне 34,83 руб./долл., оставшись таким образом в «нейтральном» диапазоне с точки зрения валютных интервенций ЦБ РФ

ТМК: прогноз результатов по МСФО за 4кв12

Тикер TMKS LI

Цена 15,2 долл.

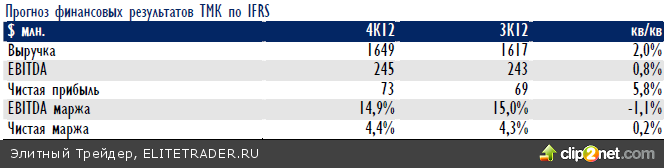

Новость. Сегодня ТМК опубликует финансовые результаты по IFRS за 4К12, и, соответственно, весь 2012 год. Эффект на компанию. С одной стороны, формирование выручки в 4К12 года происходило под позитивным влиянием роста продаж в России (+5% кв/кв), поддержанным улучшением продуктовой линейки. В частности, реализация бесшовных труб возросла на 7% кв/кв, в то время как сварных – на 2% кв/кв. Более того, наиболее заметную динамику роста продемонстрировал сегмент труб большого диаметра (+15% кв/кв). С другой стороны, ситуация с продажами ТМК в США в 4К12 ухудшилась относительно прошлого квартала: общее падение составило около 4% кв/кв при заметном снижении объемов реализации сварных труб (-6% кв/кв) и снижении отпускных цен. В итоге, на фоне роста продаж на 3% кв/кв, рост выручки должен составит только 2% кв/кв до $1649 млн. Снижение цен на сырье способствовало тому, что денежные операционные затраты росли темпами, близкими к темпам роста выручки, и потому, согласно консенсус-прогнозу, EBITDA в 4К12 года должна была остаться на уровне предыдущего квартала ($245 млн.) при небольшом снижении рентабельности по EBITDA (чуть ниже 15%).

Эффект на акцию. Мы полагаем, что при соответствии результатов ожиданиям рынка публикация будет нейтральной для акций ТМК. Отметим, что ожидания рынка довольно сильно рознятся – от минимального показателя в $220 млн. до $282 млн. А потому возможны сюрпризы. Внимание рынка будет сфокусировано на комментариях менеджмента по ожидаемым заказам, а также на ситуации на американском рынке.

Северсталь: слабые финансовые результаты за 4Кв12 по IFRS в целом соответствуют ожиданиям – нейтрально

Тикер SVST LI

Цена 10,97 долл.

Целевая цена 16,90 долл.

Потенциал роста 54%

Рекомендация ЛУЧШЕ РЫНКА

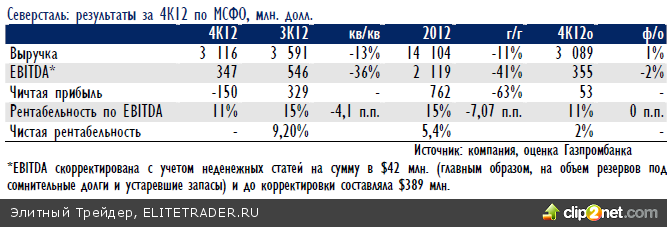

Новость. Северсталь первой из российских стальных компаний опубликовала финансовые результаты по МСФО за 4Кв12. Эффект на компанию. Выручка и EBITDA группы сократились в сравнении с уровнем 3К12 на 13% кв/кв и 36% кв/кв, соответственно, в связи с сезонным сокращением спроса, ремонтными работами и снижением отпускных цен на продукцию. Рентабельность по EBITDA при этом снизилась до 11,2% (против 15,3% в 3К12). Выручка и EBITDA в целом соответствуют как нашим оценкам, так и консенсус-прогнозу (если точнее, то выручка превзошла наши ожидания на 0,5%, а EBITDA оказалась ниже на 2,3%). Если исключить отрицательное влияние неденежных статей общим объемом в 42 млн. долл. (главным образом резервов под сомнительные долги и устаревшие запасы), то EBITDA составит 389 млн. долл., что выше консенсус-прогноза, и наших оценок. При этом если отталкиваться от скорректированной EBITDA, то операционные издержки соответствуют нашим прогнозам, а разница в EBITDA по большей части связана с чуть более высокой выручкой. Скорректированная рентабельность по EBITDA составила 12,4%. Причиной чистого убытка по итогам 4К12 тоже стали неденежные показатели, в том числе обесценение гудвила и резервы под обесценение в отношении возмещения прочими финансовыми активами. Дивизион «Российская Сталь» показал в 4К12 рентабельность по EBITDA в 10,4% (против 12,6% в 3К12), тогда как дивизион «Северсталь Ресурс» продемонстрировал наиболее серьезное снижение данного показателя – с 33,1% в 3К12 до 19,6% в 4К12 – ввиду неблагоприятной динамики цен и повышения себестоимости добычи (включая единичные неденежные). Основываясь на своих прогнозах, мы не исключаем того, что неденежные факторы, повлиявшие на консолидированную EBITDA, могут быть отнесены главным образом к дивизиону «Северсталь Ресурс». У Северсталь Интернэшнл рентабельность по EBITDA понизилась с 1,9% в 3К12 до 0,7% в 4К12, оставшись, как ни удивительно, выше нуля, несмотря 11%-е снижение выручка в сравнении с уровнем 3К12 (мы ожидали худшей динамики). Прогнозы менеджмента на 2013 год выглядят довольно сдержанными, особенно если учесть близость «высокого» сезона. Несмотря на то, что нестабильность мировой экономики будет оказывать негативное влияние на сталь в течении 2013 года, компания видит некоторые признаки восстановления. Менеджмент ожидает стабильные цены на железную руду в 2013 году, и снижение цен на коксующийся уголь. В России Северсталь ожидает роста спроса на сталь благодаря строительству и расходам на инфраструктуру. Эффект на акции. Принимая во внимание все выше изложенное, а также эффект низкой базы, мы считаем, что результаты скорее нейтральны для акций компании.

Mail.ru Group может продать свою миноритарную долю в платежной системе Qiwi. Умеренно положительно

Тикер MAIL LI

Цена 33,56 долл

Новость. Совет директоров Mail.ru Group одобрил документы, необходимые для IPO платежной системы Qiwi Ltd. Компания может провезти IPO в Мае 2013 года, однако окончательное решение будет принято до конца этого месяца. Mail.ru Group владеет 21,4% Qiwi и, по сведениям источников газеты «Ведомости», рассматривает возможность продажи пакета на IPO. Эффект на компанию. Mail.ru Group продолжает распродавать свои непрофильные активы. Напомним, что ранее она уже снизила свои доли в компаниях Facebook, Zynga и Groupon. То есть, компания больше концентрируется на своих ключевых активах. Вероятный диапазон оценки Qiwi в рамках IPO - 0,8-1,0 млрд. долл., то есть Mail.ru Group может выручить 171-214 млн. долл. за свой пакет. Вероятно, что компания может снова выплатить дополнительные дивиденды, чтобы поделиться с акционерами полученной выгодой. В пересчете на 1 ГДР компании возможная выручка от продажи составит 1,5-1,9 долл. Однако на наш взгляд, вероятность еще одних дивидендов маловероятна, так как компания уже планирует выплатить 4,3 долл. на ГДР 28-го марта, а деньги, вырученные от возможной продажи Qiwi, пойдут, скорее всего, на операционные нужды компании. Отметим, что у нас нет официальной рекомендации по бумаге. Эффект на акции. Продажа непрофильных активов и высокая концентрация на ключевых видах деятельности создают умеренно позитивный фон для акций компании

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: На утренних торгах сегодня уверенно растет фондовая Азия. Нефтяные фьючерсы также находятся в зеленой зоне, а американские фьючерсы стоят нейтрально. Мы ожидаем продолжения покупок при открытии российского рынка. Из статистики отметим данные по динамике ВВП еврозоны за 4К12 (14.00 мск.), а также индикатор занятости в экономике США от ADP за февраль (17.15 мск.).

Февральская инфляция не оставляет возможностей для снижения ставок на ближайшем заседании ЦБ РФ

Новость. Росстат сообщил, что инфляция в феврале 2013 г. составила 0,6% м/м против 1,0% м/м в январе 2013 г. и 0,4% м/м в феврале 2012 г. Таким образом, годовой уровень ИПЦ вырос до 7,3% г/г, повысившись на 0,2 п.п. относительно января 2013 г. Комментарий. На наш взгляд, опубликованные цифры окажут сдерживающее влияние на денежно-кредитную политику Банка России и не позволят регулятору начать снижение процентных ставок (на ближайшем заседании 15 марта 2013 г.) для стимулирования российской экономики. В то же время, базовый ИПЦ остался на прежнем уровне (5,7%), указывая на то, что монетарные факторы не оказали воздействия на цены. В целом, годовая динамика цен не содержит в себе никаких драматических моментов. Сейчас эффект базы играет против показателей инфляции. По нашим оценкам, февральская инфляция (в годовом выражении) была максимальной в 2013 г., и к концу 1П13 ее уровень снизится до 6,5% г/г, а по итогам 2013 г. мы будем иметь около 6,3% г/г. При этом снижение инфляции произойдет уже в конце марта 2013 г., что, с учетом негативных тенденций в реальном секторе экономики, позволит Банку России понизить процентные ставки на апрельском заседании. Более подробно см. наш специально выпущенный комментарий от 05 марта 2013 г. «Инфляция в феврале 2013 г. составила 7,3% г/г – сигнал ЦБ не снижать ставки».

Обзор валютного рынка Рубль вчера укрепил свои позиции против резервных валют на фоне публикации неплохой макроэкономической статистики по еврозоне и улучшения настроения инвесторов. Курс USD/RUB опустился на 0,12 руб. до 30,62 руб./долл. Оборот по данной валютной паре составил 3,4 млрд. долл., что на 0,9 млрд. долл. больше, чем днем ранее. Бивалютная корзина продемонстрировала меньшее снижение (-0,08 руб.) и закрылась на уровне 34,83 руб./долл., оставшись таким образом в «нейтральном» диапазоне с точки зрения валютных интервенций ЦБ РФ

ТМК: прогноз результатов по МСФО за 4кв12

Тикер TMKS LI

Цена 15,2 долл.

Новость. Сегодня ТМК опубликует финансовые результаты по IFRS за 4К12, и, соответственно, весь 2012 год. Эффект на компанию. С одной стороны, формирование выручки в 4К12 года происходило под позитивным влиянием роста продаж в России (+5% кв/кв), поддержанным улучшением продуктовой линейки. В частности, реализация бесшовных труб возросла на 7% кв/кв, в то время как сварных – на 2% кв/кв. Более того, наиболее заметную динамику роста продемонстрировал сегмент труб большого диаметра (+15% кв/кв). С другой стороны, ситуация с продажами ТМК в США в 4К12 ухудшилась относительно прошлого квартала: общее падение составило около 4% кв/кв при заметном снижении объемов реализации сварных труб (-6% кв/кв) и снижении отпускных цен. В итоге, на фоне роста продаж на 3% кв/кв, рост выручки должен составит только 2% кв/кв до $1649 млн. Снижение цен на сырье способствовало тому, что денежные операционные затраты росли темпами, близкими к темпам роста выручки, и потому, согласно консенсус-прогнозу, EBITDA в 4К12 года должна была остаться на уровне предыдущего квартала ($245 млн.) при небольшом снижении рентабельности по EBITDA (чуть ниже 15%).

Эффект на акцию. Мы полагаем, что при соответствии результатов ожиданиям рынка публикация будет нейтральной для акций ТМК. Отметим, что ожидания рынка довольно сильно рознятся – от минимального показателя в $220 млн. до $282 млн. А потому возможны сюрпризы. Внимание рынка будет сфокусировано на комментариях менеджмента по ожидаемым заказам, а также на ситуации на американском рынке.

Северсталь: слабые финансовые результаты за 4Кв12 по IFRS в целом соответствуют ожиданиям – нейтрально

Тикер SVST LI

Цена 10,97 долл.

Целевая цена 16,90 долл.

Потенциал роста 54%

Рекомендация ЛУЧШЕ РЫНКА

Новость. Северсталь первой из российских стальных компаний опубликовала финансовые результаты по МСФО за 4Кв12. Эффект на компанию. Выручка и EBITDA группы сократились в сравнении с уровнем 3К12 на 13% кв/кв и 36% кв/кв, соответственно, в связи с сезонным сокращением спроса, ремонтными работами и снижением отпускных цен на продукцию. Рентабельность по EBITDA при этом снизилась до 11,2% (против 15,3% в 3К12). Выручка и EBITDA в целом соответствуют как нашим оценкам, так и консенсус-прогнозу (если точнее, то выручка превзошла наши ожидания на 0,5%, а EBITDA оказалась ниже на 2,3%). Если исключить отрицательное влияние неденежных статей общим объемом в 42 млн. долл. (главным образом резервов под сомнительные долги и устаревшие запасы), то EBITDA составит 389 млн. долл., что выше консенсус-прогноза, и наших оценок. При этом если отталкиваться от скорректированной EBITDA, то операционные издержки соответствуют нашим прогнозам, а разница в EBITDA по большей части связана с чуть более высокой выручкой. Скорректированная рентабельность по EBITDA составила 12,4%. Причиной чистого убытка по итогам 4К12 тоже стали неденежные показатели, в том числе обесценение гудвила и резервы под обесценение в отношении возмещения прочими финансовыми активами. Дивизион «Российская Сталь» показал в 4К12 рентабельность по EBITDA в 10,4% (против 12,6% в 3К12), тогда как дивизион «Северсталь Ресурс» продемонстрировал наиболее серьезное снижение данного показателя – с 33,1% в 3К12 до 19,6% в 4К12 – ввиду неблагоприятной динамики цен и повышения себестоимости добычи (включая единичные неденежные). Основываясь на своих прогнозах, мы не исключаем того, что неденежные факторы, повлиявшие на консолидированную EBITDA, могут быть отнесены главным образом к дивизиону «Северсталь Ресурс». У Северсталь Интернэшнл рентабельность по EBITDA понизилась с 1,9% в 3К12 до 0,7% в 4К12, оставшись, как ни удивительно, выше нуля, несмотря 11%-е снижение выручка в сравнении с уровнем 3К12 (мы ожидали худшей динамики). Прогнозы менеджмента на 2013 год выглядят довольно сдержанными, особенно если учесть близость «высокого» сезона. Несмотря на то, что нестабильность мировой экономики будет оказывать негативное влияние на сталь в течении 2013 года, компания видит некоторые признаки восстановления. Менеджмент ожидает стабильные цены на железную руду в 2013 году, и снижение цен на коксующийся уголь. В России Северсталь ожидает роста спроса на сталь благодаря строительству и расходам на инфраструктуру. Эффект на акции. Принимая во внимание все выше изложенное, а также эффект низкой базы, мы считаем, что результаты скорее нейтральны для акций компании.

Mail.ru Group может продать свою миноритарную долю в платежной системе Qiwi. Умеренно положительно

Тикер MAIL LI

Цена 33,56 долл

Новость. Совет директоров Mail.ru Group одобрил документы, необходимые для IPO платежной системы Qiwi Ltd. Компания может провезти IPO в Мае 2013 года, однако окончательное решение будет принято до конца этого месяца. Mail.ru Group владеет 21,4% Qiwi и, по сведениям источников газеты «Ведомости», рассматривает возможность продажи пакета на IPO. Эффект на компанию. Mail.ru Group продолжает распродавать свои непрофильные активы. Напомним, что ранее она уже снизила свои доли в компаниях Facebook, Zynga и Groupon. То есть, компания больше концентрируется на своих ключевых активах. Вероятный диапазон оценки Qiwi в рамках IPO - 0,8-1,0 млрд. долл., то есть Mail.ru Group может выручить 171-214 млн. долл. за свой пакет. Вероятно, что компания может снова выплатить дополнительные дивиденды, чтобы поделиться с акционерами полученной выгодой. В пересчете на 1 ГДР компании возможная выручка от продажи составит 1,5-1,9 долл. Однако на наш взгляд, вероятность еще одних дивидендов маловероятна, так как компания уже планирует выплатить 4,3 долл. на ГДР 28-го марта, а деньги, вырученные от возможной продажи Qiwi, пойдут, скорее всего, на операционные нужды компании. Отметим, что у нас нет официальной рекомендации по бумаге. Эффект на акции. Продажа непрофильных активов и высокая концентрация на ключевых видах деятельности создают умеренно позитивный фон для акций компании

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter