27 марта 2013 Газпромбанк | Банк Санкт-Петербург | Юнипро (Э.ОН Россия, ОГК-4) | Сбербанк (SBER) | Энел Россия (ОГК-5) Клапко Андрей, Тулинов Юрий, Питалефф Александр, Котляров Дмитрий, Баикин Виталий, Шевелева Наталья, Васин Сергей

Российский рынок накануне продолжил череду безрадостных дней и обновил годовые минимумы, наиболее «близко к сердцу» среди всех остальных площадок восприняв страхи распространения кипрского плана спасения. По итогам торгов индекс ММВБ составил 1417 п. (-0,8%), индекс РТС – 1445,46 п. (-0,9%). Акции ТНК-BP Холдинга (-25,6% для «обычки» и -24,3% для «префов») вновь испытали головокружительное снижение на новостях о привлечении Роснефтью крупного займа в 10 млрд долл. у структур ТНК-BP. Под давлением остаются сильно перепроданные акции банков: бумаги ВТБ (-2,6%) обновили минимум за 3,5 года. Крайне слабо также смотрелись представители металлургического сектора (Северсталь -5,2%, НЛМК -4,7%) и электроэнергетики (РусГидро -4,9%, Интер РАО -4,6%). Лучше рынка второй день подряд выглядят акции Лукойла (+0,8%), а бумаги Норникеля (+1,4%) отскочили после опровержения слухов о задержании Романа Абрамовича. Между тем страхи вокруг распространения сценария спасения Кипра на остальные страны еврозоны постепенно отошли вчера на второй план, чему поспособствовала статистика из США. В частности, объем февральских заказов на товары длительного пользования продемонстрировал максимальный за последние полгода рост. На этом фоне индексы США вчера прибавили в пределах 0,8%. Сильные макроданные, а также ожидания снижения недельных запасов сырья в США поспособствовали неплохому ралли на рынке нефти. Майский контракт на сорт Brent вырос вчера сразу на 1,1% и закрылся вблизи 109,5 долл. за баррель.

Прогноз на сегодня: Сегодня с утра азиатские рынки торгуются в зеленой зоне, отыгрывая сильную статистику по США накануне, а фьючерсы на американские индексы и нефть стоят нейтрально. Мы ожидаем роста на открытии российского рынка в пределах 0,5%. В течение дня инвесторы будут следить за статистикой из Европы: мартовские цифры по группе индексов делового климата еврозоны (14:00 мск) и США: незавершенные продажи на рынке жилья в феврале (18:00 мск).

Обзор валютного рынка Вчерашняя сессия на ММВБ выдалась спокойной для российского рубля. Национальная валюта укрепилась на 7 копеек относительно доллара (до 30,85 руб.), евро (до 39,69 руб.) и корзины (до 34,83 руб.). При этом объем торгов по паре USDRUB_TOM был не слишком впечатляющим – 3,5 млрд долл., а отметка в 31,0 руб. за доллар в течение торговой сессии преодолена не была. Умеренно позитивный фон, сформировавшийся на открытие фондовых рынков сегодня, позволяет надеяться на продолжение локального укрепления рубля

КОММЕНТАРИЙ ТРЕЙДЕРА В неважной форме пребывают российские акции. Можно кивать на кипрский кризис, прохладные отношения с Западом или на отсутствие реформ, но факт остается фактом: фондовый рынок в РФ страдает от дефицита доверия – инвесторы просто не хотят ничего здесь покупать. В какой-то момент цены опустятся настолько, что спрос вернется, причем лавиной, как оно всегда и бывает. Но сейчас котировки лишь «обновляют» ценовые минимумы в поисках той точки, когда к ним, наконец, появится интерес. Ведь еще не так давно индексы ММВБ и SPX в течение семи недель находились на уровне 1 500. С тех пор индекс ММВБ отступил до 1 420 п., а S&P 500 поднялся до 1 565, то есть опередил своего российского коллегу на 13% – грустный результат, и это еще мягко сказано. Показав в отчетности хорошую чистую прибыль, НЛМК в то же время прогнозирует снижение своих финансовых результатов, за что инвесторы не замедлили наказать акции компании: те мало того что потеряли 4,5%, так еще спровоцировали падение бумаг MMK и Северстали. Металлургический индекс опять отступил на 2%. Банки тоже пострадали в преддверии завтрашней публикации Сбербанком финансовых результатов за 4К12. Нефтяной сектор выглядел лучше на фоне высокого спроса на бумаги Лукойла и привилегированные акции Сургутнефтегаз. Энергетика опять была «в минусе», и некоторые акции – например, ФСК и ОГК-2 – уже выглядят привлекательно. Динамика европейских рынков была разнонаправленной, однако вновь не повезло Испании, хотя днем ранее она уже потеряла 2,5%. Четверг станет последним днем квартала на большинстве рынков, и мы ожидаем некоторого улучшения динамики в преддверии этой даты. Индекс ММВБ должен обнаружить поддержку на уровне 1 400, если ему суждено сегодня вновь отступить. Тем временем можно продолжить искать виноватого в бедах российского рынка

Сбербанк: прогноз результатов за 4К12 по МСФО – тревожные нотки в веселом мотиве

Сбербанк

Тикер SBER RX

Цена 97,13 руб.

Целевая цена 138,50 руб.

Потенциал роста 43%

Рекомендация ЛУЧШЕ РЫНКА

28 марта Сбербанк должен опубликовать финансовые результаты за 4К12 по МСФО и в тот же день, в 17:00 по московскому времени, провести телефонную конференцию для инвесторов. Чистая прибыль под давлением отчислений в РВПС. По нашим оценкам, чистая прибыль Сбербанка за 4К12 составила 76,5 млрд руб. (-13% кв/кв, но +26% г/г) при средней доходности капитала в 20%. По итогам 2012 года мы ожидаем увидеть эти показатели на уровне 339,3 млрд руб. (+7% г/г) и 24,1% соответственно. Отметим, что в 4К12 средняя доходность капитала, вероятно, была самой низкой с 4К11 (19,8%). Как и год назад, главной причиной тому, скорее всего, стал рост резервных отчислений в конце года. В то же время операционные затраты должны показать лучшую динамику в 4К12: мы предполагаем, что они выросли в этот период лишь на 6% относительно уровня 3К12. Рост балансовых показателей замедляется. Чистый объем кредитов и чистый объем депозитов в 4К12 вырос, как мы полагаем, на 4% и 6% соответственно относительно уровня 3К12 и на 34% и 27% в сравнении с показателем годичной давности. Отметим, что квартальные показатели роста оказались самыми низкими в 2012 году. Замедление роста кредитования, правда, наблюдается по всей отрасли, но в этот раз Сбербанку, по нашим расчетам, не удастся опередить рынок, несмотря на сезонность. Снижается чистая процентная маржа. Мы считаем, что чистая процентная маржа в 4К12 сократилась до 5,8% (6,1% в 3К12) – самый низкий показатель за последние отчетные периоды. Кроме снижения средней доходности процентных активов (по нашим оценкам, в 4К12 она опустилась относительно отметки 3К12 на 10 б. п. до 9,6%), мы ожидаем увидеть рост средней ставки на процентные обязательства – тоже на 10 б. п. в сравнении с уровнем 3К12 до 3,9%. Качество постепенно снижается. По нашим расчетам, доля просроченных кредитов (свыше 90 дней) и коэффициент резервирования у Сбербанка должны были вырасти соответственно с 3,4% и 5,5% в 3К12 до 3,6% и 5,6% в 4К12, главным образом по причине замедления роста кредитования. Если по итогам 9М12 резервные отчисления были весьма скромны и стоимость риска составляла 0,1%, то в 4К12 последняя, как мы полагаем, подскочила до 1,5%, хотя показатель за 2012 год (0,5%) должен остаться намного ниже, чем у конкурентов. В целом успешный год, но дальше будет труднее. Прошлый год был удачным для Сбербанка, хотя последний квартал будет, по нашим ожиданиям, несколько «смазанным». Мы не прогнозируем значительного влияния самих результатов на котировки банка. Источники оптимизма следует искать разве что в комментариях менеджмента. Полагаем, что особое внимание следует уделить динамике маржи, которая, по нашим оценкам, может стать главным фактором риска. Мы сохраняем 12-месячную целевую цену Сбербанка на уровне 138,5 руб. за одну обыкновенную и 103,7 руб. за одну привилегированную акцию. Рейтинг тоже прежний – ЛУЧШЕ РЫНКА

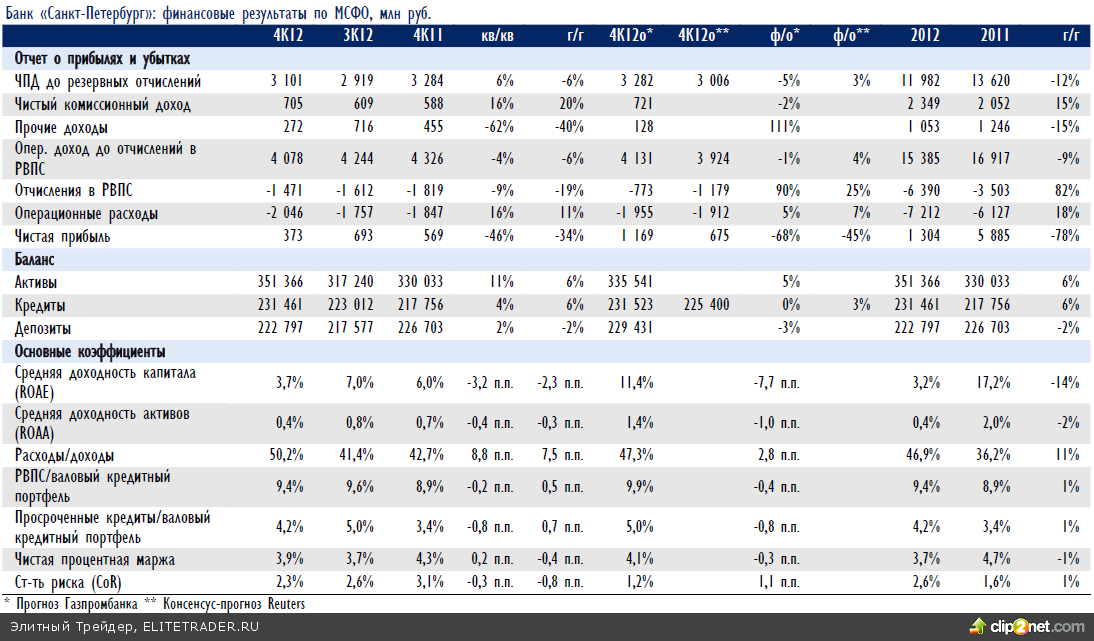

Банк «Санкт-Петербург»: результаты за 4К12 – хуже ожиданий

Банк «Санкт-Петербург»

Тикер BSPB

Цена 36,66 руб.

Целевая цена 81,00 руб.

Потенциал роста 121%

Рекомендация ПО РЫНКУ

Чистая прибыль намного хуже ожиданий, средняя доходность капитала за 4К12 – ниже 5%. Чистая прибыль банка «Санкт-Петербург» за 4К12 составила 373 млн руб., что на 46% и 34% ниже показателей 3К12 и 4К11 соответственно, а также на 65% уступает нашим оценкам и на 45% – консенсус-прогнозу. Средняя доходность капитала тоже не впечатляет – 3,7% за 4К12 и 3,2% по итогам 2012 года. Но главным «сюрпризом» стали более высокие, чем ожидалось, резервные отчисления. РВПС – самое большое разочарование; стоимость риска выше 2% уже пятый квартал подряд. Неприятно удивили РВПС за 4К12: они оказались значительными даже после того, как предположительно было завершено резервирование по крупному проблемному кредиту. Отметим также, что стоимость риска уже пятый квартал подряд оказывается выше 2%. Отношение РВПС и просроченных кредитов к валовым кредитам понизилось в 4К12 до 9,4% и 4,2% соответственно (9,6% и 5,0% по итогам 2012 года) на фоне списаний невозвратных кредитов (в 2012 году они составили 3,2 млрд руб., или 1,2% валовых кредитов, в том числе 800 млн руб. в 4К12). Локальный рост балансовых показателей. Рост кредитного портфеля в 4К12 совпал с нашими оценками и на 3% превзошел консенсус-прогноз. Главным двигателем опять выступили розничные кредиты, объем которых увеличился на 18% относительно 3К12 и на 42% в сравнении с показателем 4К11. Корпоративные кредиты по-прежнему отстают (+2% кв/кв и +4% г/г). Активы поднялись на 5% кв/кв и на 6% г/г, то есть на 34 млрд руб., хотя 60% этого прироста обеспечили ликвидные активы. Незначительное восстановление чистой процентной маржи. Чистая процентная маржа в 4К12 продемонстрировала минимальный рост в квартальном разрезе и составила 3,9% (3,7% за 2012 год). Позитивное решение по дивидендам, несмотря на давление на капитал. Достаточность капитала первого уровня осталась ниже 10% (по нашим расчетам, 9,8%) на фоне слабой чистой прибыли, довольно ощутимого роста активов и убытка от переоценки пакета акций ММВБ. Тем не менее совет директоров банка на своем заседании в понедельник сохранил рекомендации по дивидендам (0,43 долл. по привилегированным акциям типа А), хотя шансы на это были очень невелики. Напомним, что закрытие реестра было в середине марта. Результаты слабые, но эффект нейтральный. Финансовые результаты Банка «Санкт-Петербург» оказались довольно слабыми. Тем не менее, при прочих равных условиях мы не ожидаем сильного негативного эффекта – акции банка достаточно сильно перепроданы.

Банк «Санкт-Петербург» провел телефонную конференцию для аналитиков. Умеренно позитивно

Новость: Банк «Санкт-Петербург» провел телефонную конференцию для аналитиков.

Банк предоставил официальные прогнозы по KPI на 2013 год: рост кредитного портфеля на 15% (в том числе розницы на 50%), доходность капитала – 10-15%, чистая процентная маржа – 4,0-4,5%, рост расходов – 6-7%, коэффициент «расходы/доходы» – 45%, стоимость риска – 1,5%

Менеджмент банка подтвердил намерение провести размещение допэмиссии осенью этого года (110 млн акций или 28% от капитала – по текущей цене 130 млн долл.) с целью привлечь до 180 млн долл. в капитал, львиную долю которой (70-80 млн. акций) готов выкупить основной акционер банка и председатель правления Александр Савельев. Возможность участия в допэмиссии остальных крупных акционеров (ЕБРР) обсуждается

После дорезервирования по двум крупным проблемным кредитам (на уровне 90-95%) на общую сумму 5 млрд руб., банк ожидает существенного снижения отчислений в резервы в 2013 году, видит для себя более комфортную, чем в прошлом году ситуацию на рынке в целом

Резкое снижение ожидаемых темпов роста расходов (6-7% против 17% в 2012) связано с окончанием периода повышенных инвестиций в IT инфраструктуру и общей модернизации филиальной сети.

Эффект на компанию: Общее впечатление от риторики менеджмента скорее позитивное. В частности, есть определенные предпосылки, улучшения финансовых показателей в текущем году, которые, правда, должны подтвердиться в последующих отчетностях. Мы отмечаем, что в целом прогнозы менеджмента совпадают с нашими ожиданиями за исключением темпов роста кредитного портфеля и доходности на капитал, которые, по нашим оценкам, должны быть несколько ниже и составить 12% и 10% соответственно. Большой риск по-прежнему представляет качество активов, хотя период аномально высоких отчислений в резервы, скорее всего, позади. Эффект на акции: На фоне довольно слабого «сегодня» и осторожно оптимистичного «завтра», мы не исключаем некоторого улучшения настроений инвесторов в отношении сильно перепроданной бумаги, тем не менее о фундаментальном улучшении можно будет говорить не ранее публикации отчетности за 1К13. Отметим, что дополнительный элемент риска вносит грядущая допэмиссия, которая с высокой степенью вероятности размоет доли миноритариев.

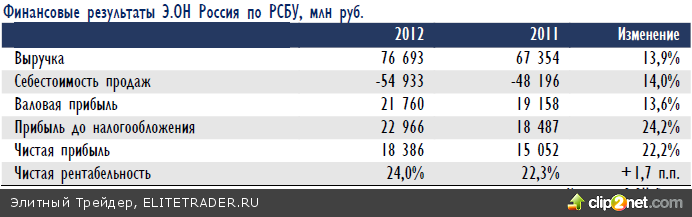

Э.ОН Россия ожидаемо сильно отчиталась по РСБУ за 2012 год

Э.ОН Россия

Тикер EONR

Цена 2,62 руб.

Целевая цена 3,23 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Генкомпания Э.ОН Россия опубликовала свою годовую отчетность по РСБУ, показав почти 14%-ный рост выручки, сравнимое увеличение операционных расходов и рост чистой прибыли на 22% до 18,4 млрд руб. Таким образом, чистая рентабельность достигла почти 24% против 22,4% в 2011 году – это рекордный для тепловой генерации в России показатель прибыльности

Результаты 4К12 выглядят неблестяще из-за замедления темпов роста выручки до 10,8% на фоне опережающего роста расходов (+14,3% г/г). Но даже при этом компания смогла нарастить чистую маржу с 21,7% в 4К11 до 22,6% в 4К12. Эффект на акции: Отчетность Э.ОН Россия по РСБУ служит хорошим ориентиром консолидированных результатов компании. Цифры выглядят ожидаемо сильными, благодаря, в первую очередь, хорошему контролю над издержками и активной реализации инвестпрограммы. Так, по итогам прошлого года выработка компании увеличилась, заметно опередив динамику роста энергопотребления в первой ценовой зоне (2,7% против 1,1%). Сургутская ГРЭС-2 и Яйвинская ГРЭС, на которых во 2П11 были введены в эксплуатацию ПГУ, нарастили выработку энергии, установив абсолютные рекорды годового производства. В целом сильные результаты способны оказать поддержку акциям Э.ОН Россия. Мы сохраняем позитивный взгляд на них, поскольку они не выглядят переоцененными с показателем EPS 0,292 руб. при цене акции 2,62 руб. Ключевым потенциальным драйвером может стать увеличение дивидендов. Э.ОН Россия Тикер EONR Цена 2,62 руб. Целевая цена 3,23 руб. Потенциал роста 24% Рекомендация ЛУЧШЕ РЫНКА

Энел ОГК-5 представила долгосрочный бизнес-план на дне аналитика

ОГК-5

Тикер OGKE

Цена 1,43 руб.

Целевая цена 2,61 руб.

Потенциал роста 82%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Совет директоров генерирующей компании Энел ОГК-5 вчера утвердил новый стратегический бизнес-план на 2013-2017 гг. На проведенном вчера дне аналитика компания представила его основные параметры. В ближайшие годы динамика тарифов на газ будет опережать рост цен на электроэнергию на РСВ, что связано в первую очередь с активным вводом современных эффективных мощностей. По этой же причине загрузка старых блоков будет снижаться, они будут вытесняться с рынка. ОГК-5 полностью реализовала обязательную инвестпрограмму по ДПМ, и к 2017 г. отпуск электроэнергии новыми блоками вырастет с 5,0 до 5,8 млрд кВт.ч, угольными – с 20,9 до 21,7 млрд кВт.ч, тогда как старыми газовыми – упадет с 18,6 до 17,2 млрд кВт.ч. В итоге отпуск останется практически неизменным

В 2014 г. компания ожидает снижения ставок на мощность по ДПМ на 20% как результат планового пересмотра т.н. показателя КРС в тарифной формуле. В итоге к 2015 г. маржа ОГК-5 от продажи электроэнергии и мощности увеличится до 32 млрд руб. (с 27,5 млрд руб. в 2012 г.) только за счет роста доходов от продаж электроэнергии. Маржа по мощности в целом по компании останется прежней. Среднегодовой рост EBITDA в 2012-2015 гг. ожидается на уровне 12%, что несколько выше текущих ожиданий аналитиков. Объем инвестпрограммы на пятилетку составит 42,5 млрд руб., в т.ч. 7,5 млрд руб. в текущем году, 7 млрд руб. – в 2014 г., 11 млрд руб. – в 2015 г., 8 млрд руб. – в 2016 г. и 9 млрд руб. – в 2017 г. Это позволит обеспечить положительный и стабильный свободный денежный поток на уровне 5 млрд руб. в 2013-2015 гг., создавая базу для выплаты дивидендов. Однако рекомендации по дивидендной политике будут представлены совету директоров только к концу текущего года. Пока компания по- прежнему не дает никаких ориентиров по дивидендным выплатам. Эффект на акции близок к нейтральному. Принятие долгосрочного бизнес- плана - позитивный фактор, однако ряд прогнозов, в т.ч. в отношении возможного существенного снижения тарифов на новую мощность, а также отсутствие ясности с дивидендами не добавляют привлекательности инвестиционному кейсу ОГК-5.

Совет директоров Магнита рекомендовал дивиденды за 2012 год в размере 55,02 руб. на акцию. Нейтрально

Магнит

Тикер MGNT LI

Цена 41,85 долл.

Целевая цена 43,68 долл.

Потенциал роста 4%

Рекомендация ПО РЫНКУ

Новость: Совет директоров Магнита рекомендовал направить 5,2 млрд руб., или 55,02 руб./акцию, на выплату дивидендов за 2012 год, сообщила вчера компания. Годовое общее собрание акционеров, на котором будет принято решение о выплате дивидендов, состоится 24 мая; дата закрытия реестра для участия в собрании акционеров – 5 апреля 2013 г. Эффект на компанию: Рекомендуемый размер дивидендов предполагает рост по сравнению с общей суммой дивидендов выплаченных в течение прошлого года (4,22 млрд руб., или 34% от чистой прибыли по МСФО за 2011 г., с учетом промежуточных выплат за 1К12 и 1П12) на 23%. В случае одобрения акционерами, это будет крупнейшая годовая выплата дивидендов в истории компании. Дивидендная доходность по текущим котировкам составляет 1,0% для локальных бумаг и 0,9% для GDR компании. Отметим также, что ожидаемая сумма выплаты составит 21% от чистой прибыли Магнита по МСФО за 2012 г. Эффект на акции: Учитывая невысокую дивидендную доходность, мы ожидаем нейтральный эффект на акции.

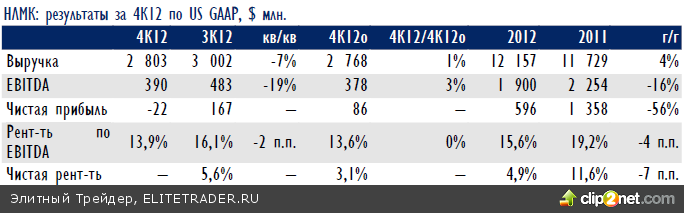

НЛМК: слабые результаты по US GAAP за 4К12 чуть превзошли наши ожидания; однако прогноз на 1К13 разочаровал. Негативно

Тикер NLMK LI

Цена 15,56 долл.

Целевая цена 24,60 долл.

Потенциал роста 58%

Рекомендация ПО РЫНКУ

Новость: НЛМК опубликовал результаты по US GAAP за 4К12 Эффект на компанию: Из-за неблагоприятных рыночных условий объем продаж в 4К12 сократился на 3,6% кв/кв, тогда как цены опустились в среднем на 3%. Выручка в результате понизилась на 7% кв/кв до 2,8 млрд долл. Издержки производства сократились на 5% за счет дальнейшего удешевления сырья. Себестоимость слябов уменьшилась на 6% кв/кв до 361 долл./т. В сложившихся условиях компания, на наш взгляд, добилась хорошего контроля над издержками. EBITDA понизилась на 19% кв/кв, а рентабельность по EBITDA – на 2 п.п. до 13,9% (мы ожидали 13,6%). EBITDA превзошла нашу оценку на 3%, а консенсус-прогноз Reuters – на 4,6%, что умеренно позитивно. На чистую прибыль оказали влияние неденежные статьи в размере 133 млн долл. В сталелитейном сегменте – основном для компании – рентабельность по EBITDA сократилась с 13% в 3К12 до 10% в 4К12, тогда как в сегменте сортового проката она упала на 6 п.п. кв/кв. Как мы и предполагали, благодаря росту объемов отгрузки на 27% кв/кв рентабельность по EBITDA в сегменте добычи осталась высокой – 60% в 4К12 (себестоимость производства железорудного концентрата не изменилась в сравнении с уровнем 3К12 – 21 долл./т). Несмотря на существенное снижение объемов продаж в европейском стальном дивизионе (-19% кв/кв), убыток по EBITDA здесь вырос с 62 млн долл. лишь до 72 млн долл. – хороший результат в неблагоприятных условиях. Отметим, что началась реструктуризация одного из прокатных заводов, входящих в сегмент по производству плоского проката в составе NLMK Европа. Цель реструктуризации – сокращение постоянных расходов. В настоящее время менеджмент, профсоюз и местные власти обсуждают возможные меры. В среднесрочной перспективе реструктуризация, как мы полагаем, даст положительный эффект. В 1К13 производство стали ожидается менеджментом на уровне предыдущего квартала. На фоне пополнения запасов со стороны потребителей и роста цен на железорудное сырье цены на стальную продукцию в начале 2013 г. также демонстрируют рост. По словам менеджмента, на финансовые показатели компании в 1К13 окажут влияние цены и структура продаж конца прошлого года вследствие задержки признания продаж на экспортных рынках. Выручка в 1К13 может снизиться до 5% кв/кв, соответственно EBITDA будет ниже в поквартальном сопоставлении. Прогноз по выручке, предполагающий достаточно существенную негативную динамику кв/кв, разочаровывает. НЛМК ожидает, что выпуск стали достигнет 15,5 млн т (на 4% выше г/г) благодаря росту загрузки существующих и вводу новых мощностей. Это полностью соответствует нашим прогнозам

Эффект на акцию: На наш взгляд, негативный прогноз по выручке, предполагающий существенное ухудшение финансовых показателей, перевесил небольшой позитив от результатов чуть лучше ожиданий. Мы расцениваем прогноз на 1К13 как негативный

Одобрена кандидатура нового директора Ростелекома. На смену Александру Провоторову может прийти Сергей Калугин из НТК. Ожидаемо и позитивно

Тикер RTKM RX

Цена 120,79 руб.

Целевая цена 153,00 руб.

Потенциал роста 27%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сообщениям в СМИ, администрация Президента РФ согласовала назначение президентом Ростелекома Сергея Калугина, со- основателя провайдера Интернета и кабельного ТВ «Национальные телекоммуникации» (НТК), Отметим, что соответствующая директива пока не подписана и отставка не принята советом директоров компании. Но этого можно ожидать в ближайшем будущем. НТК принадлежал сначала Сулейману Керимову, а потом Юрию Ковальчуку. Отметим, что Ростелеком приобрел НТК у Национальной Медиа Группы в 2011 году. Ранее сообщалось, что Александр Провоторов сам просит совет директоров отпустить его с занимаемой должности, что увеличивает вероятность его замены. Эффект на компанию: Смена директора Ростелекома сейчас, на наш взгляд, является ожидаемым событием. Напомним, что Министерство связи в сентябре 2012 года готовило директиву о назначении на пост генерального директора Ростелекома Вадима Семенова (директора Связьинвеста), но его кандидатуру не согласовала администрация Президента. Позднее вероятным кандидатом назывался Дмитрий Страшнов (бывший генеральный директор Tele2 Россия), однако именно Сергея Калугина выдвинули все курирующие ведомства и одобрила администрация Президента. Сергей Калугин, похоже, стал компромиссной фигурой, устраивающей государство, как крупнейшего акционера. На наш взгляд, стоит ожидать преемственности стратегии развития Ростелекома в случае назначения Сергея Калугина генеральным директором компании. Отметим также, что реорганизация госхолдинга подходит к концу и приоритеты развития компании должны быть обращены в первую очередь на операционную деятельность. Сергей Калугин, имеющий опыт работы со всеми приоритетными направлениями деятельности Ростелекома (Интернет, телефония и платное телевидение) представляется нам хорошим кандидатом для руководства компанией. Однако вопрос о смене руководителя компании не был включен в повестку проходящего сегодня совета директоров компании. Эффект на акции: информация о смене менеджмента Ростелекома может положительно отразиться на стоимости акций компании. Кандидат, устраивающий большинство акционеров компании, снижает риск конфликта акционеров и менеджмента и позволяет надеяться на преемственность в реализации эффективной стратегии компании

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Сегодня с утра азиатские рынки торгуются в зеленой зоне, отыгрывая сильную статистику по США накануне, а фьючерсы на американские индексы и нефть стоят нейтрально. Мы ожидаем роста на открытии российского рынка в пределах 0,5%. В течение дня инвесторы будут следить за статистикой из Европы: мартовские цифры по группе индексов делового климата еврозоны (14:00 мск) и США: незавершенные продажи на рынке жилья в феврале (18:00 мск).

Обзор валютного рынка Вчерашняя сессия на ММВБ выдалась спокойной для российского рубля. Национальная валюта укрепилась на 7 копеек относительно доллара (до 30,85 руб.), евро (до 39,69 руб.) и корзины (до 34,83 руб.). При этом объем торгов по паре USDRUB_TOM был не слишком впечатляющим – 3,5 млрд долл., а отметка в 31,0 руб. за доллар в течение торговой сессии преодолена не была. Умеренно позитивный фон, сформировавшийся на открытие фондовых рынков сегодня, позволяет надеяться на продолжение локального укрепления рубля

КОММЕНТАРИЙ ТРЕЙДЕРА В неважной форме пребывают российские акции. Можно кивать на кипрский кризис, прохладные отношения с Западом или на отсутствие реформ, но факт остается фактом: фондовый рынок в РФ страдает от дефицита доверия – инвесторы просто не хотят ничего здесь покупать. В какой-то момент цены опустятся настолько, что спрос вернется, причем лавиной, как оно всегда и бывает. Но сейчас котировки лишь «обновляют» ценовые минимумы в поисках той точки, когда к ним, наконец, появится интерес. Ведь еще не так давно индексы ММВБ и SPX в течение семи недель находились на уровне 1 500. С тех пор индекс ММВБ отступил до 1 420 п., а S&P 500 поднялся до 1 565, то есть опередил своего российского коллегу на 13% – грустный результат, и это еще мягко сказано. Показав в отчетности хорошую чистую прибыль, НЛМК в то же время прогнозирует снижение своих финансовых результатов, за что инвесторы не замедлили наказать акции компании: те мало того что потеряли 4,5%, так еще спровоцировали падение бумаг MMK и Северстали. Металлургический индекс опять отступил на 2%. Банки тоже пострадали в преддверии завтрашней публикации Сбербанком финансовых результатов за 4К12. Нефтяной сектор выглядел лучше на фоне высокого спроса на бумаги Лукойла и привилегированные акции Сургутнефтегаз. Энергетика опять была «в минусе», и некоторые акции – например, ФСК и ОГК-2 – уже выглядят привлекательно. Динамика европейских рынков была разнонаправленной, однако вновь не повезло Испании, хотя днем ранее она уже потеряла 2,5%. Четверг станет последним днем квартала на большинстве рынков, и мы ожидаем некоторого улучшения динамики в преддверии этой даты. Индекс ММВБ должен обнаружить поддержку на уровне 1 400, если ему суждено сегодня вновь отступить. Тем временем можно продолжить искать виноватого в бедах российского рынка

Сбербанк: прогноз результатов за 4К12 по МСФО – тревожные нотки в веселом мотиве

Сбербанк

Тикер SBER RX

Цена 97,13 руб.

Целевая цена 138,50 руб.

Потенциал роста 43%

Рекомендация ЛУЧШЕ РЫНКА

28 марта Сбербанк должен опубликовать финансовые результаты за 4К12 по МСФО и в тот же день, в 17:00 по московскому времени, провести телефонную конференцию для инвесторов. Чистая прибыль под давлением отчислений в РВПС. По нашим оценкам, чистая прибыль Сбербанка за 4К12 составила 76,5 млрд руб. (-13% кв/кв, но +26% г/г) при средней доходности капитала в 20%. По итогам 2012 года мы ожидаем увидеть эти показатели на уровне 339,3 млрд руб. (+7% г/г) и 24,1% соответственно. Отметим, что в 4К12 средняя доходность капитала, вероятно, была самой низкой с 4К11 (19,8%). Как и год назад, главной причиной тому, скорее всего, стал рост резервных отчислений в конце года. В то же время операционные затраты должны показать лучшую динамику в 4К12: мы предполагаем, что они выросли в этот период лишь на 6% относительно уровня 3К12. Рост балансовых показателей замедляется. Чистый объем кредитов и чистый объем депозитов в 4К12 вырос, как мы полагаем, на 4% и 6% соответственно относительно уровня 3К12 и на 34% и 27% в сравнении с показателем годичной давности. Отметим, что квартальные показатели роста оказались самыми низкими в 2012 году. Замедление роста кредитования, правда, наблюдается по всей отрасли, но в этот раз Сбербанку, по нашим расчетам, не удастся опередить рынок, несмотря на сезонность. Снижается чистая процентная маржа. Мы считаем, что чистая процентная маржа в 4К12 сократилась до 5,8% (6,1% в 3К12) – самый низкий показатель за последние отчетные периоды. Кроме снижения средней доходности процентных активов (по нашим оценкам, в 4К12 она опустилась относительно отметки 3К12 на 10 б. п. до 9,6%), мы ожидаем увидеть рост средней ставки на процентные обязательства – тоже на 10 б. п. в сравнении с уровнем 3К12 до 3,9%. Качество постепенно снижается. По нашим расчетам, доля просроченных кредитов (свыше 90 дней) и коэффициент резервирования у Сбербанка должны были вырасти соответственно с 3,4% и 5,5% в 3К12 до 3,6% и 5,6% в 4К12, главным образом по причине замедления роста кредитования. Если по итогам 9М12 резервные отчисления были весьма скромны и стоимость риска составляла 0,1%, то в 4К12 последняя, как мы полагаем, подскочила до 1,5%, хотя показатель за 2012 год (0,5%) должен остаться намного ниже, чем у конкурентов. В целом успешный год, но дальше будет труднее. Прошлый год был удачным для Сбербанка, хотя последний квартал будет, по нашим ожиданиям, несколько «смазанным». Мы не прогнозируем значительного влияния самих результатов на котировки банка. Источники оптимизма следует искать разве что в комментариях менеджмента. Полагаем, что особое внимание следует уделить динамике маржи, которая, по нашим оценкам, может стать главным фактором риска. Мы сохраняем 12-месячную целевую цену Сбербанка на уровне 138,5 руб. за одну обыкновенную и 103,7 руб. за одну привилегированную акцию. Рейтинг тоже прежний – ЛУЧШЕ РЫНКА

Банк «Санкт-Петербург»: результаты за 4К12 – хуже ожиданий

Банк «Санкт-Петербург»

Тикер BSPB

Цена 36,66 руб.

Целевая цена 81,00 руб.

Потенциал роста 121%

Рекомендация ПО РЫНКУ

Чистая прибыль намного хуже ожиданий, средняя доходность капитала за 4К12 – ниже 5%. Чистая прибыль банка «Санкт-Петербург» за 4К12 составила 373 млн руб., что на 46% и 34% ниже показателей 3К12 и 4К11 соответственно, а также на 65% уступает нашим оценкам и на 45% – консенсус-прогнозу. Средняя доходность капитала тоже не впечатляет – 3,7% за 4К12 и 3,2% по итогам 2012 года. Но главным «сюрпризом» стали более высокие, чем ожидалось, резервные отчисления. РВПС – самое большое разочарование; стоимость риска выше 2% уже пятый квартал подряд. Неприятно удивили РВПС за 4К12: они оказались значительными даже после того, как предположительно было завершено резервирование по крупному проблемному кредиту. Отметим также, что стоимость риска уже пятый квартал подряд оказывается выше 2%. Отношение РВПС и просроченных кредитов к валовым кредитам понизилось в 4К12 до 9,4% и 4,2% соответственно (9,6% и 5,0% по итогам 2012 года) на фоне списаний невозвратных кредитов (в 2012 году они составили 3,2 млрд руб., или 1,2% валовых кредитов, в том числе 800 млн руб. в 4К12). Локальный рост балансовых показателей. Рост кредитного портфеля в 4К12 совпал с нашими оценками и на 3% превзошел консенсус-прогноз. Главным двигателем опять выступили розничные кредиты, объем которых увеличился на 18% относительно 3К12 и на 42% в сравнении с показателем 4К11. Корпоративные кредиты по-прежнему отстают (+2% кв/кв и +4% г/г). Активы поднялись на 5% кв/кв и на 6% г/г, то есть на 34 млрд руб., хотя 60% этого прироста обеспечили ликвидные активы. Незначительное восстановление чистой процентной маржи. Чистая процентная маржа в 4К12 продемонстрировала минимальный рост в квартальном разрезе и составила 3,9% (3,7% за 2012 год). Позитивное решение по дивидендам, несмотря на давление на капитал. Достаточность капитала первого уровня осталась ниже 10% (по нашим расчетам, 9,8%) на фоне слабой чистой прибыли, довольно ощутимого роста активов и убытка от переоценки пакета акций ММВБ. Тем не менее совет директоров банка на своем заседании в понедельник сохранил рекомендации по дивидендам (0,43 долл. по привилегированным акциям типа А), хотя шансы на это были очень невелики. Напомним, что закрытие реестра было в середине марта. Результаты слабые, но эффект нейтральный. Финансовые результаты Банка «Санкт-Петербург» оказались довольно слабыми. Тем не менее, при прочих равных условиях мы не ожидаем сильного негативного эффекта – акции банка достаточно сильно перепроданы.

Банк «Санкт-Петербург» провел телефонную конференцию для аналитиков. Умеренно позитивно

Новость: Банк «Санкт-Петербург» провел телефонную конференцию для аналитиков.

Банк предоставил официальные прогнозы по KPI на 2013 год: рост кредитного портфеля на 15% (в том числе розницы на 50%), доходность капитала – 10-15%, чистая процентная маржа – 4,0-4,5%, рост расходов – 6-7%, коэффициент «расходы/доходы» – 45%, стоимость риска – 1,5%

Менеджмент банка подтвердил намерение провести размещение допэмиссии осенью этого года (110 млн акций или 28% от капитала – по текущей цене 130 млн долл.) с целью привлечь до 180 млн долл. в капитал, львиную долю которой (70-80 млн. акций) готов выкупить основной акционер банка и председатель правления Александр Савельев. Возможность участия в допэмиссии остальных крупных акционеров (ЕБРР) обсуждается

После дорезервирования по двум крупным проблемным кредитам (на уровне 90-95%) на общую сумму 5 млрд руб., банк ожидает существенного снижения отчислений в резервы в 2013 году, видит для себя более комфортную, чем в прошлом году ситуацию на рынке в целом

Резкое снижение ожидаемых темпов роста расходов (6-7% против 17% в 2012) связано с окончанием периода повышенных инвестиций в IT инфраструктуру и общей модернизации филиальной сети.

Эффект на компанию: Общее впечатление от риторики менеджмента скорее позитивное. В частности, есть определенные предпосылки, улучшения финансовых показателей в текущем году, которые, правда, должны подтвердиться в последующих отчетностях. Мы отмечаем, что в целом прогнозы менеджмента совпадают с нашими ожиданиями за исключением темпов роста кредитного портфеля и доходности на капитал, которые, по нашим оценкам, должны быть несколько ниже и составить 12% и 10% соответственно. Большой риск по-прежнему представляет качество активов, хотя период аномально высоких отчислений в резервы, скорее всего, позади. Эффект на акции: На фоне довольно слабого «сегодня» и осторожно оптимистичного «завтра», мы не исключаем некоторого улучшения настроений инвесторов в отношении сильно перепроданной бумаги, тем не менее о фундаментальном улучшении можно будет говорить не ранее публикации отчетности за 1К13. Отметим, что дополнительный элемент риска вносит грядущая допэмиссия, которая с высокой степенью вероятности размоет доли миноритариев.

Э.ОН Россия ожидаемо сильно отчиталась по РСБУ за 2012 год

Э.ОН Россия

Тикер EONR

Цена 2,62 руб.

Целевая цена 3,23 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Генкомпания Э.ОН Россия опубликовала свою годовую отчетность по РСБУ, показав почти 14%-ный рост выручки, сравнимое увеличение операционных расходов и рост чистой прибыли на 22% до 18,4 млрд руб. Таким образом, чистая рентабельность достигла почти 24% против 22,4% в 2011 году – это рекордный для тепловой генерации в России показатель прибыльности

Результаты 4К12 выглядят неблестяще из-за замедления темпов роста выручки до 10,8% на фоне опережающего роста расходов (+14,3% г/г). Но даже при этом компания смогла нарастить чистую маржу с 21,7% в 4К11 до 22,6% в 4К12. Эффект на акции: Отчетность Э.ОН Россия по РСБУ служит хорошим ориентиром консолидированных результатов компании. Цифры выглядят ожидаемо сильными, благодаря, в первую очередь, хорошему контролю над издержками и активной реализации инвестпрограммы. Так, по итогам прошлого года выработка компании увеличилась, заметно опередив динамику роста энергопотребления в первой ценовой зоне (2,7% против 1,1%). Сургутская ГРЭС-2 и Яйвинская ГРЭС, на которых во 2П11 были введены в эксплуатацию ПГУ, нарастили выработку энергии, установив абсолютные рекорды годового производства. В целом сильные результаты способны оказать поддержку акциям Э.ОН Россия. Мы сохраняем позитивный взгляд на них, поскольку они не выглядят переоцененными с показателем EPS 0,292 руб. при цене акции 2,62 руб. Ключевым потенциальным драйвером может стать увеличение дивидендов. Э.ОН Россия Тикер EONR Цена 2,62 руб. Целевая цена 3,23 руб. Потенциал роста 24% Рекомендация ЛУЧШЕ РЫНКА

Энел ОГК-5 представила долгосрочный бизнес-план на дне аналитика

ОГК-5

Тикер OGKE

Цена 1,43 руб.

Целевая цена 2,61 руб.

Потенциал роста 82%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Совет директоров генерирующей компании Энел ОГК-5 вчера утвердил новый стратегический бизнес-план на 2013-2017 гг. На проведенном вчера дне аналитика компания представила его основные параметры. В ближайшие годы динамика тарифов на газ будет опережать рост цен на электроэнергию на РСВ, что связано в первую очередь с активным вводом современных эффективных мощностей. По этой же причине загрузка старых блоков будет снижаться, они будут вытесняться с рынка. ОГК-5 полностью реализовала обязательную инвестпрограмму по ДПМ, и к 2017 г. отпуск электроэнергии новыми блоками вырастет с 5,0 до 5,8 млрд кВт.ч, угольными – с 20,9 до 21,7 млрд кВт.ч, тогда как старыми газовыми – упадет с 18,6 до 17,2 млрд кВт.ч. В итоге отпуск останется практически неизменным

В 2014 г. компания ожидает снижения ставок на мощность по ДПМ на 20% как результат планового пересмотра т.н. показателя КРС в тарифной формуле. В итоге к 2015 г. маржа ОГК-5 от продажи электроэнергии и мощности увеличится до 32 млрд руб. (с 27,5 млрд руб. в 2012 г.) только за счет роста доходов от продаж электроэнергии. Маржа по мощности в целом по компании останется прежней. Среднегодовой рост EBITDA в 2012-2015 гг. ожидается на уровне 12%, что несколько выше текущих ожиданий аналитиков. Объем инвестпрограммы на пятилетку составит 42,5 млрд руб., в т.ч. 7,5 млрд руб. в текущем году, 7 млрд руб. – в 2014 г., 11 млрд руб. – в 2015 г., 8 млрд руб. – в 2016 г. и 9 млрд руб. – в 2017 г. Это позволит обеспечить положительный и стабильный свободный денежный поток на уровне 5 млрд руб. в 2013-2015 гг., создавая базу для выплаты дивидендов. Однако рекомендации по дивидендной политике будут представлены совету директоров только к концу текущего года. Пока компания по- прежнему не дает никаких ориентиров по дивидендным выплатам. Эффект на акции близок к нейтральному. Принятие долгосрочного бизнес- плана - позитивный фактор, однако ряд прогнозов, в т.ч. в отношении возможного существенного снижения тарифов на новую мощность, а также отсутствие ясности с дивидендами не добавляют привлекательности инвестиционному кейсу ОГК-5.

Совет директоров Магнита рекомендовал дивиденды за 2012 год в размере 55,02 руб. на акцию. Нейтрально

Магнит

Тикер MGNT LI

Цена 41,85 долл.

Целевая цена 43,68 долл.

Потенциал роста 4%

Рекомендация ПО РЫНКУ

Новость: Совет директоров Магнита рекомендовал направить 5,2 млрд руб., или 55,02 руб./акцию, на выплату дивидендов за 2012 год, сообщила вчера компания. Годовое общее собрание акционеров, на котором будет принято решение о выплате дивидендов, состоится 24 мая; дата закрытия реестра для участия в собрании акционеров – 5 апреля 2013 г. Эффект на компанию: Рекомендуемый размер дивидендов предполагает рост по сравнению с общей суммой дивидендов выплаченных в течение прошлого года (4,22 млрд руб., или 34% от чистой прибыли по МСФО за 2011 г., с учетом промежуточных выплат за 1К12 и 1П12) на 23%. В случае одобрения акционерами, это будет крупнейшая годовая выплата дивидендов в истории компании. Дивидендная доходность по текущим котировкам составляет 1,0% для локальных бумаг и 0,9% для GDR компании. Отметим также, что ожидаемая сумма выплаты составит 21% от чистой прибыли Магнита по МСФО за 2012 г. Эффект на акции: Учитывая невысокую дивидендную доходность, мы ожидаем нейтральный эффект на акции.

НЛМК: слабые результаты по US GAAP за 4К12 чуть превзошли наши ожидания; однако прогноз на 1К13 разочаровал. Негативно

Тикер NLMK LI

Цена 15,56 долл.

Целевая цена 24,60 долл.

Потенциал роста 58%

Рекомендация ПО РЫНКУ

Новость: НЛМК опубликовал результаты по US GAAP за 4К12 Эффект на компанию: Из-за неблагоприятных рыночных условий объем продаж в 4К12 сократился на 3,6% кв/кв, тогда как цены опустились в среднем на 3%. Выручка в результате понизилась на 7% кв/кв до 2,8 млрд долл. Издержки производства сократились на 5% за счет дальнейшего удешевления сырья. Себестоимость слябов уменьшилась на 6% кв/кв до 361 долл./т. В сложившихся условиях компания, на наш взгляд, добилась хорошего контроля над издержками. EBITDA понизилась на 19% кв/кв, а рентабельность по EBITDA – на 2 п.п. до 13,9% (мы ожидали 13,6%). EBITDA превзошла нашу оценку на 3%, а консенсус-прогноз Reuters – на 4,6%, что умеренно позитивно. На чистую прибыль оказали влияние неденежные статьи в размере 133 млн долл. В сталелитейном сегменте – основном для компании – рентабельность по EBITDA сократилась с 13% в 3К12 до 10% в 4К12, тогда как в сегменте сортового проката она упала на 6 п.п. кв/кв. Как мы и предполагали, благодаря росту объемов отгрузки на 27% кв/кв рентабельность по EBITDA в сегменте добычи осталась высокой – 60% в 4К12 (себестоимость производства железорудного концентрата не изменилась в сравнении с уровнем 3К12 – 21 долл./т). Несмотря на существенное снижение объемов продаж в европейском стальном дивизионе (-19% кв/кв), убыток по EBITDA здесь вырос с 62 млн долл. лишь до 72 млн долл. – хороший результат в неблагоприятных условиях. Отметим, что началась реструктуризация одного из прокатных заводов, входящих в сегмент по производству плоского проката в составе NLMK Европа. Цель реструктуризации – сокращение постоянных расходов. В настоящее время менеджмент, профсоюз и местные власти обсуждают возможные меры. В среднесрочной перспективе реструктуризация, как мы полагаем, даст положительный эффект. В 1К13 производство стали ожидается менеджментом на уровне предыдущего квартала. На фоне пополнения запасов со стороны потребителей и роста цен на железорудное сырье цены на стальную продукцию в начале 2013 г. также демонстрируют рост. По словам менеджмента, на финансовые показатели компании в 1К13 окажут влияние цены и структура продаж конца прошлого года вследствие задержки признания продаж на экспортных рынках. Выручка в 1К13 может снизиться до 5% кв/кв, соответственно EBITDA будет ниже в поквартальном сопоставлении. Прогноз по выручке, предполагающий достаточно существенную негативную динамику кв/кв, разочаровывает. НЛМК ожидает, что выпуск стали достигнет 15,5 млн т (на 4% выше г/г) благодаря росту загрузки существующих и вводу новых мощностей. Это полностью соответствует нашим прогнозам

Эффект на акцию: На наш взгляд, негативный прогноз по выручке, предполагающий существенное ухудшение финансовых показателей, перевесил небольшой позитив от результатов чуть лучше ожиданий. Мы расцениваем прогноз на 1К13 как негативный

Одобрена кандидатура нового директора Ростелекома. На смену Александру Провоторову может прийти Сергей Калугин из НТК. Ожидаемо и позитивно

Тикер RTKM RX

Цена 120,79 руб.

Целевая цена 153,00 руб.

Потенциал роста 27%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сообщениям в СМИ, администрация Президента РФ согласовала назначение президентом Ростелекома Сергея Калугина, со- основателя провайдера Интернета и кабельного ТВ «Национальные телекоммуникации» (НТК), Отметим, что соответствующая директива пока не подписана и отставка не принята советом директоров компании. Но этого можно ожидать в ближайшем будущем. НТК принадлежал сначала Сулейману Керимову, а потом Юрию Ковальчуку. Отметим, что Ростелеком приобрел НТК у Национальной Медиа Группы в 2011 году. Ранее сообщалось, что Александр Провоторов сам просит совет директоров отпустить его с занимаемой должности, что увеличивает вероятность его замены. Эффект на компанию: Смена директора Ростелекома сейчас, на наш взгляд, является ожидаемым событием. Напомним, что Министерство связи в сентябре 2012 года готовило директиву о назначении на пост генерального директора Ростелекома Вадима Семенова (директора Связьинвеста), но его кандидатуру не согласовала администрация Президента. Позднее вероятным кандидатом назывался Дмитрий Страшнов (бывший генеральный директор Tele2 Россия), однако именно Сергея Калугина выдвинули все курирующие ведомства и одобрила администрация Президента. Сергей Калугин, похоже, стал компромиссной фигурой, устраивающей государство, как крупнейшего акционера. На наш взгляд, стоит ожидать преемственности стратегии развития Ростелекома в случае назначения Сергея Калугина генеральным директором компании. Отметим также, что реорганизация госхолдинга подходит к концу и приоритеты развития компании должны быть обращены в первую очередь на операционную деятельность. Сергей Калугин, имеющий опыт работы со всеми приоритетными направлениями деятельности Ростелекома (Интернет, телефония и платное телевидение) представляется нам хорошим кандидатом для руководства компанией. Однако вопрос о смене руководителя компании не был включен в повестку проходящего сегодня совета директоров компании. Эффект на акции: информация о смене менеджмента Ростелекома может положительно отразиться на стоимости акций компании. Кандидат, устраивающий большинство акционеров компании, снижает риск конфликта акционеров и менеджмента и позволяет надеяться на преемственность в реализации эффективной стратегии компании

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter