29 марта 2013 Газпромбанк | Eurasia Drilling | НКНХ | ВымпелКом (VEON) | Мегафон | Сбербанк (SBER) Назаров Александр, Тулинов Юрий, Питалефф Александр, Клапко Андрей, Шевелева Наталья, Васин Сергей

Российский рынок акций в четверг начал торги серьезным снижением, уходил ниже 1 400 п. по ММВБ, но вслед за подъемом в Европе и США превысил 1430 п. По итогам торгов индекс он составил 1434,18 п. (+0,6%), индекс РТС – 1454,72 п. (+0,6%). В лидерах – банки, после окончательного, похоже, разрешения кипрской проблемы и на фоне спокойно прошедшего открытия банков на Кипре. Сбербанк к тому же неплохо отчитался за 2012 год. «Обычка» Сбербанка прибавила 1,9%, «префа» – 3,6%. ВТБ вырос на 3,1%. В аутсайдерах был Газпром, бумага упала на 2,3% после публикации плохого отчета по РСБУ за 2012 год. Фондовые индексы США по итогам торгов в четверг выросли, оптимизм инвесторов обусловили повышение оценки роста ВВП страны и ослабление опасений в отношении европейского долгового кризиса. Согласно окончательным сведениям, министерство торговли США повысило оценку роста ВВП в четвертом квартале 2012 года до 0,4% в годовом выражении с 0,1%. Консенсус ожидал улучшения оценки до 0,5%. Индекс Standard & Poor's 500 поднялся к закрытию торгов в четверг на 6,34 п. (0,41%) – до 1569,19 п. Таким образом, по итогам сессии индикатор обновил исторический максимум, зафиксированный на закрытие торгов 9 октября 2007 года, который составлял 1565,15 п. Нефть вчера также выросла. Майский фьючерс на Brent стоит 110 долл. за баррель – максимум недели. По данным EPFR, за прошедшую неделю отток средств из фондов, инвестирующих в акции РФ, снова ускорился и составил 234 млн долл., с начала года – 718 млн долл. Отток продолжается уже шестую неделю подряд, фонды потеряли уже более 5% средств под управлением.

Прогноз на сегодня: Сегодня биржи США, Европы, Гонконга и многих других стран закрыты в связи с пасхальными праздниками (Страстная пятница), а потому торги будут проходить у нас спокойно и на малых объемах. Учитывая внешний позитив, мы, скорее всего, откроемся в плюсе до половины процента, но после этого торговаться будем вяло. Несмотря на закрытые биржи, будут выходить статданные в США и Европе. В 11:45 мск французское статистическое управление Insee опубликует данные о потребительских расходах в феврале. В 16:30 мск в США выйдут данные о доходах и расходах населения в феврале. А в 17:55 мск Мичиганский университет опубликует окончательное значение рассчитываемого им индекса доверия потребителей к экономике США за март

Обзор валютного рынка Вчера курс на обесценение рубля сохранился. На ММВБ национальная валюта потеряла 6 коп. против доллара (до 31,10 руб.) и 27 коп. против евро (до 39,90 руб.), закрывшись на отметке 35,06 руб. против корзины (+15 коп. за день). Объем торгов по паре USDRUB_TOM оставался существенным (4,9 млрд долл.). Таким образом, национальная валюта уже откатилась до уровней конца прошлого ноября против доллара – и в отсутствие фактора поддержки в виде налоговых выплат может продолжить испытывать давление

КОММЕНТАРИЙ ТРЕЙДЕРА Много было сказано о «великой миграции» из облигаций в акции, однако нужно отдать себе отчет в том, что происходило в последние недели. А происходило вот что: ралли на европейских рынках акций прекратилось, зато стали расти германские и американские гособлигации. Правда, в США акциям пока удается оставаться на плаву. Более того, они даже пытаются «штурмовать» свои пики. Тем не менее приходится признать, что «великая миграция» поменяла направление, и в моде снова облигации. Российский рынок вчера показал приличную динамику. Большую часть дня четкого тренда не прослеживалось, однако к концу сессии, вдохновившись примером американских фьючерсов, отечественные акции пошли вверх и к закрытию поднялись на 60 б.п. Правда, картину портил Газпром, который опустился на 2,5%. Он даже пытался проверить на прочность 52-недельный минимум, однако безуспешно, и пока держится более или менее стабильно. Вновь хорошо себя показал Лукойл, равно как и Норильский никель. Немного лучше почувствовали себя банки на фоне хороших финансовых результатов Сбербанка. Оборот был неплох. Особо следует отметить резкий скачок Магнита на 7% при отсутствии каких-либо новостей. Скорее всего, бумаги компании скупались в преддверии даты закрытия реестра, которая наступает на следующей неделе. По мере снижения ликвидности в преддверии католической Пасхи, рынок, как мы считаем, должен суметь «отыграть» часть потерь, понесенных в начале недели. Посмотрим, как будет чувствовать себя рынок на следующей неделе, которая открывает новый квартал. Первый квартал был нелегким, очень нелегким

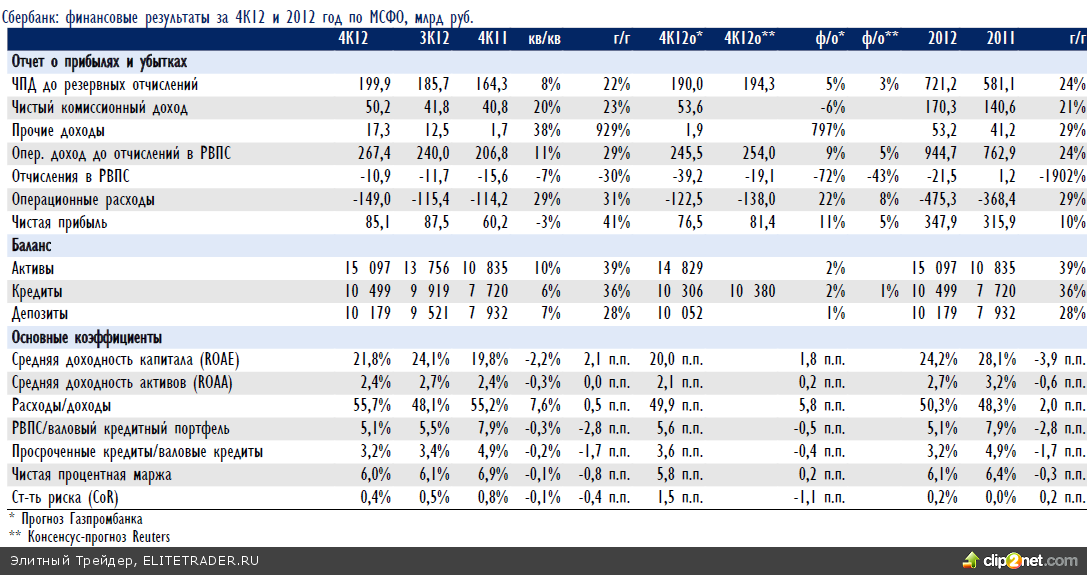

Сбербанк: результаты 4К12 лучше ожиданий

Тикер SBER RX

Цена 98,64 руб.

Целевая цена 138,50 руб.

Потенциал роста 40%

Рекомендация ЛУЧШЕ РЫНКА

Чистая прибыль выше прогнозов благодаря высокой чистой процентной марже и низким отчислениям в РВПС. За 4К12 чистая прибыль Сбербанка составила 85,1 млрд. руб. (-3% кв/кв, +41% г/г), что, соответственно, на 5% и 11% превосходит консенсус-прогноз и наши оценки. Средняя доходность капитала опустилась до 21,8% (24,1% в 3К12). По итогам года она составила 24,2%. Рост чистой прибыли был обеспечен высокой маржой, очень низкими отчислениями в РВПС и доходом от валютных операций (15 млрд руб.). Издержки высоковаты, но в прогнозных пределах. Операционные затраты в 4К12 выросли на 29% кв/кв, а по итогам 2012 года – на 29%, что превосходит наши ожидания, хотя Сбербанк ранее упоминал о возможности 30%-ного повышения издержек второй год подряд. Высокий чистый процентный доход благодаря стабильно высокой марже и солидному росту балансовых показателей. Чистый процентный доход превзошел прогнозы благодаря более высокому, чем ожидалось, росту кредитного портфеля (если увеличение объема розничных кредитов, как и ожидалось, замедлилось, составив 6% кв/кв, то корпоративные кредиты удивили ростом на 5% кв/кв) и стабильной марже. По нашим расчетам, чистая процентная маржа в 4К12 опустилась на 10 б. п. кв/кв до 6,0% (мы ожидали ее на отметке в 5,8%), а за год в целом оказалась равной 6,1%. Мы считаем, что Сбербанк показал довольно впечатляющую динамику маржи в условиях ухудшения рыночной конъюнктуры и замедления темпов роста кредитования. Качество активов не изменилось, несмотря на снижение доли просроченных кредитов. Отношение просроченных кредитов и РВПС к валовым кредитам сократилось с 3,4% и 6,1% в 3К12 до 3,2% и 5,1% в 4К12. Отметим, что главной причиной тому стало списание безнадежных кредитов на 18 млрд руб., или 0,2% кредитного портфеля. Без учета списания изменения коэффициентов были бы минимальными. Очень низкими в 4К12 оказались отчисления в РВПС – стоимость риска составила 0,4% (0,2% по итогам 2012 г.). Хорошие результаты, но ощутимый рост котировок вряд ли последует. Финансовые показатели Сбербанка порадовали сильными фундаментальными показателями, прежде всего маржой. Вместе с тем отметим серьезное влияние на конечный результат такой волатильной статьи, как резервы, что несколько «сглаживает» позитивный эффект. На наш взгляд, влияние самой отчетности на котировки акций будет носить ограниченный характер. Мы подтверждаем 12-месячную целевую цену Сбербанка на уровне 138,5 руб. за одну обыкновенную и 103,7 руб. за одну привилегированную акцию, что по-прежнему соответствует рейтингу ЛУЧШЕ РЫНКА.

Сургутнефтегаз – чистая прибыль по РСБУ за 2012 г. чуть лучше ожиданий, дивиденды по привилегированным акциям могут составить 1,48 руб

Тикер SNGS

Цена 27,84 руб.

Целевая цена 31,81 руб.

Потенциал роста 14%

Рекомендация ПО РЫНКУ

Сургутнефтегаз ап

Тикер SNGSP

Цена 21,55 руб.

Целевая цена 28,30 руб.

Потенциал роста 31%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Сургутнефтегаз опубликовал отчет по РСБУ за 2012 года. Эффект на компанию: Выручка выросла на 8% – до 815 млрд руб., валовая прибыль - на 2% до 279 млрд руб. Чистая прибыль упала на 31% г/г до 161 млрд руб. Напомним, на основании чистой прибыли по РСБУ компания производит расчет и выплату дивидендов. Мы прогнозировали падение чистой прибыли компании в 2012 году до 152 млрд руб., консенсус Интерфакса закладывал чистую прибыль на уровне 155 млрд руб., таким образом, фактические цифры оказались чуть лучше прогнозов рынка

Исходя из динамики чистой прибыли, мы прогнозируем, что компания может выплатить дивиденды в размере 0,41 руб. на обыкновенную акцию и 1,48 руб. на привилегированную (доходность 1,5% и 6,9% соответственно). Кроме того, в соответствии с отчетностью, денежные средства и финансовые вложения Сургутнефтегаза (краткосрочные и долгосрочные) составили 982 млрд руб. (32,4 млрд долл.). Эффект на акции: Учитывая предполагаемое увеличение дивидендов, мы полагаем, что отчетность будет воспринята позитивно. Кроме того, напомним, что в конце апреля Сургутнефтегаз планирует опубликовать первую за 10 лет отчетность по МСФО. Мы подтверждаем нашу рекомендацию ПО РЫНКУ для обыкновенных акций и ЛУЧШЕ РЫНКА для привилегированных акций компании

Нижнекамскнефтехим опубликовал посредственные результаты по МСФО за 4К12. Умеренно негативно

Нижнекамскнефтехим ао

Тикер NKNC RX

Цена 26,3 руб.

Нижнекамскнефтехим ап

Тикер NKNCP RX

Цена 23,36 руб

Новость: Нижнекамскнефтехим (НКНХ) опубликовал отчетность по МСФО за 2012 год. Эффект на компанию: Выручка компании выросла на 3,5% г/г до 130 487 млн руб., EBITDA снизилась на 5,8% до 22 781 млн руб., чистая прибыль – на 3,6% до 15 277 млн руб. Рост выручки в основном обусловлен практически не изменившимися ценами и объемами производства. Общий объем производства компании в 2012 году увеличился всего на 3% г/г, как мы и предсказывали. Однако в 4К12 состоялся пуск производства АБС-пластиков мощностью 60 тыс. тонн в год. Кроме того, компания в 2013 году планирует завершить инвестиционный проект по строительству четвертой очереди производства полистирола. По нашим расчетам, это обеспечит НКНХ рост выручки и EBITDA в 2013-2014 гг. на 7-9% г/г за счет увеличения объемов производства. Снижение доходности EBITDA связано в первую очередь с динамикой общехозяйственных и административных расходов (+10% г/г), а также с ростом запасов готовой продукции (в 2011 г. они уменьшились на 3 млрд руб., в 2012 году – выросли на 644 млн руб.). Долговая нагрузка на конец года оказалась очень низкой, чистый долг составил всего 882 млн руб. (всего 0,04х EBITDA) – компания готова занимать значительный объем средств для реализации своей инвестпрограммы. Напомним, недавно советом директоров предложено выплатить дивиденды в размере 5 088 млн руб. из расчета 2,78 рубля на одну акцию. Эффект на акции: Мы, возможно, ожидаем небольшой негативной реакции на котировки акций, но считаем, что эффект будет краткосрочным – рост в 2013 году возобновится, высокие дивиденды, как мы считаем, будут выплачены и в последующих годах. Мы подтверждаем наш выбор НКНХ как лучшую инвестицию в нефтехимии РФ в 2013 году

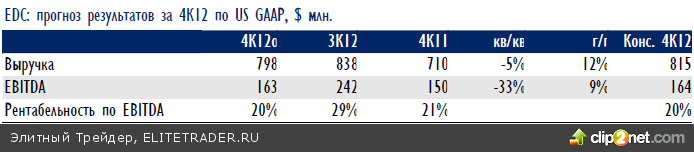

Eurasia Drilling Co.: прогноз результатов за 4К12 – сюрпризы будут?

Eurasia Drilling Co.

Тикер EDCL LI

Цена 35,50 долл.

Целевая цена 40,00 долл.

Потенциал роста 13%

Рекомендация ЛУЧШЕ РЫНКА

Во вторник, 2 апреля, Eurasia Drilling Company (EDC) должна опубликовать финансовые результаты за 4К12 по US GAAP и провести телефонную конференцию. 4К12 – низкий объем бурения, низкая рентабельность. Четвертый квартал для EDC и вообще для буровых компаний, как правило, не бывает очень удачным: близок конец года, буровые начинают переезд на новые площадки. Не стал исключением и 4К12: проходка составила 1,47 млн м, приблизительно на 16% меньше, чем в 3К12, но все-таки на 38% больше, чем в 4К11. Причем в 4К11 проходка сократилась в сравнении с уровнем 3К11 на 18%. Иными словами, конец 2012 года был для компании вполне удачным. Выручка известна. Напомним, что EDC уже обнародовала показатели выручки и рентабельности по EBITDA за 2012 год, так что здесь больших сюрпризов не будет. Удивить может EBITDA, поскольку прогноз предполагает очень низкую рентабельность по EBITDA за 4К12 – 20%, что на 1 п.п. ниже уровня годичной давности и нам представляется маловероятным. Показатель чистой прибыли же не очень важен, потому что компания уже объявила дивиденды за 2012 год на уровне 0,7 долл. на акцию. Прогнозы на 2013 год тоже уже сделаны. Согласно им выручка должна подняться на 12,5% до 3,6 млрд долл., а рентабельность по EBITDA – на 0,5 п.п. до 24,8%. Кроме того, EDC ожидает некоторого увеличения объемов бурения – мы прогнозируем рост на 5% г/г. Рост выручки должен быть обеспечен прежде всего за счет ремонта скважин и зарезки боковых стволов. В 3К13 в строй будет введена третья плавучая буровая. Во 2П13 она должна внести солидный вклад в совокупный объем бурения, и фактические показатели компании могут превзойти ее же собственные ожидания, причем главным образом благодаря шельфовому бурению. Мы считаем, что нынешние оценки EDC в части выручки и EBITDA не учитывают ввода в строй новой буровой установки: компания всегда была очень осторожна в прогнозах. Хорошие новости уже отражены в котировках – нужен приятный сюрприз. Едва ли результаты за 4К12 вызовут рост стоимости акций EDC. Финансовые показатели за 2012 год уже обнародованы, а прогнозы на 2013 год вряд ли будут сильно повышены. Дальнейший рост акций возможен только в том случае, если компания чем-то удивит рынок. Но мы не ожидаем сюрпризов ни от отчетности, ни от телефонной конференции. Те не менее мы по- прежнему считаем EDC одной из самых привлекательных компаний, поскольку во 2П13 она, по нашим оценкам, начнет расти темпами, опережающими рынок.

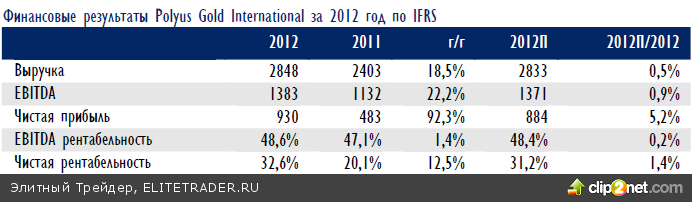

Polyus Gold: сильные финансовые результаты за 2012 по МСФО соответствуют ожиданиям, нейтрально. Планы добычи по Наталке сдвинуты

Polyus Gold

Тикер PGIL

Цена 213,75 GBp

Новость: Компания Polyus Gold International (Polyus Gold) опубликовала финансовые результаты по МСФО за 2012 год. Соответствующие показатели и сравнение с ожиданиями представлены в таблице. Эффект на компанию: Благодаря увеличению добычи (12% г/г) и, соответственно, продаж (+14% г/г), подкрепленному ростом цен реализации золота (+5% г/г) выручка группы в 2012 году достигла 2,8 млрд долл. (+19% г/г). Данная цифра совпадает с предварительным прогнозом, представленным компанией в конце января. Общие денежные затраты возросли только на 8% г/г до 694 долл./унция, что соответствует нашим ожиданиям, базирующимся на операционных показателях по отдельным активам (напомним, основной рост добычи достигнут за счет Олимпиадинского и Вернинского месторождений). В результате EBITDA увеличилась на 22% г/г до 1383 млн долл., что соответствует как нашим прогнозам, так и консенсусу. EBITDA рентабельность составила 49% (+1,4 п.п.). Денежные средства на конец года составили 960 млн долл., чистая денежная позиция – 680 млн долл. Менеджмент оставил план добычи на 2013 год неизменным: от 1,59 до 1,68 млн унций золота (без учета активов в Казахстане). Таким образом, рост производства составит от 1,3% до 7% г/г. Однако завершение полного технологического цикла на Наталке, где в декабре 2013 года планировалось запустить первую очередь строящегося горно-обогатительного комбината мощностью 10 млн т руды в год, ожидается летом 2014 года, по причине более низких, по сравнению с запланированными, темпов строительства зимой 2013 года. Группа оптимизирует пересмотренный график вывода производства Наталки на полную мощность и по завершению сообщит прогноз на 2014 год. Временной сдвиг по данному проекту сам по себе негативен. Однако и без того мы ожидали постепенный выход Наталки на полную мощность. Данный сдвиг более чем соотносится с нашим осторожным взглядом – мы полагаем, рынок так же подходит к оценке роста добычи с месторождения. Совет директоров должен в апреле дать рекомендацию акционерам о размерах дивидендов за 2012 год, сообщила компания. По словам генерального директора компании Германа Пихойи, текущая дивидендная политика компании не предполагает единоразовых выплат, но вопрос открыт и может быть обсужден на заседании совета директоров в апреле. Эффект на акции: Так как результаты и сдвиг сроков ввода по Наталке совпали с нашими ожиданиями, мы расцениваем публикацию финансовых результатов как нейтральную для котировок компании. Мы полагаем, что сдвиг не стал сюрпризом и для рынка, однако вызвал некоторое разочарование.

Ростелеком: результаты за 2012 год по МСФО. Хорошая выручка при слабой рентабельности. Негативно для акций компании

Ростелеком

Тикер RTKM RX

Цена 122,70 руб.

Целевая цена 153,00 руб.

Потенциал роста 25%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Ростелеком опубликовал результаты за 2012 год по МСФО. Выручка выросла чуть лучше ожиданий, но снижение рентабельности OIBDA и чистой прибыли испортило впечатление от отчетности, Выручка компании за 2012 год увеличилась на 7% г/г до 321,3 млрд. руб. OIBDA выросла на 1% г/г до 118млрд руб, а рентабельность по OBIDA составила 36,9%, снизившись по сравнению с сопоставимым уровнем (без учета уменьшения расходов по пенсионным планам в 2011 году) в 37,5% годом ранее. Чистая прибыль компаний группы составила по итогам 2012 года 35,2 млрд руб. (-17% г/г). Ростелеком также раскрыл сумму чистой прибыли по РСБУ, которая используется для расчета дивидендов по привилегированным акциям, Она составила 32,7 млрд руб. Чистый долг по состоянию на 31 декабря 2012 года – 203,1 млрд руб. Отношение чистого долга к показателю OIBDA составило 1,7х. Эффект на компанию: Основными драйверами выручки стали ШПД и платное ТВ (7% и 36% г/г соответственно). Бурный рост 140% г/г показал и новый для компании сегмент Облачных сервисов – с 2,8 млрд руб. до 6,6 млрд руб. Снижение рентабельности OIBDA обусловлено дополнительными расходами на активное развитие мобильного направления в регионах, строительства 3G сетей, а также увеличением доли менее рентабельных, чем традиционные, сегментов выручки (ШПД и платное телевидение). Причиной снижения чистой прибыли также стал рост отчислений на износ и амортизацию и выплат по процентам в связи с увеличением долговой нагрузки. Отметим, что в 2011 году чистая прибыль компании была разово повышена за счет доходов от восстановления резерва под обесценение биллинговой системы «Амдокс», а также единовременным сокращением расходов по пенсионным планам в 4К11 в размере 4,8 млрд руб, Раскрытая сумма чистой прибыли по РСБУ позволяет сделать предположение о сумме начисленных дивидендов по привилегированным акциям, Исходя из исторических уровней выплат, можно ожидать порядка 4,7 руб. на одну привилегированную акцию, На основе данных отчетности по МСФО и прошлых размеров дивидендов по обыкновенным акциям можно предположить, что минимальный уровень дивидендов за 2012 год составит 3,2 руб. на обыкновенную акцию, Рост соотношения чистого долга к показателю OIBDA с 1,4х в 2011 до 1,7х в 2012 обусловлен активной инвестиционной программой оператора. Однако уровень долговой нагрузки вполне комфортен и далек от критических значений. Отметим, что компания может себе позволить долга в 2,5х OIBDA, но старается придерживаться 2,0х. Эффект на акции: снижение чистой прибыли и рентабельности OIBDA негативно отразится на стоимости бумаг Ростелекома. Однако эффект от отчетности может быть нивелирован позитивной информацией об утверждении цен выкупа акций у несогласных акционеров выше рыночных, а также о смене президента компании

МТС и Вымпелком пытаются перекупить Теле2 Россия у ВТБ. Сделка уже закрыта, шансов практически нет

МТС

Тикер MBT US

Цена 20.74 долл.

Целевая цена ПЕРЕСМОТР

Вымпелком

Тикер VIP US

Цена 11.89 долл.

Целевая цена 18,90 долл.

Потенциал роста 59%

Рекомендация ХУЖЕ РЫНКА

Мегафон

Тикер MFON LI

Цена 30,95 долл

Новость: В продолжение событий вчерашнего дня, когда ВТБ объявил о покупке активов группы Теле2 в России за 2,4 млрд долл., сегодня стало известно, что МТС и VimpelСom Ltd подали совместное предложение Группе Теле2 о выкупе активов за 4,0-4,25 млрд долл. без учета долга в 1,15 млрд долл. Ранее сообщалось что Альфа-Групп готова сделать альтернативное предложение и заплатить за актив 3,6-4,0 млрд долл., а также сделать предложение по оставшейся части активов Теле2. Отметим, что близкие к Теле2 источники, по данным Интерфакса, заявляют о том, что сделка закрыта, и группа уже не контролирует российский актив. Эффект на компанию: Теле2 Россия – «лакомый кусок» для любого оператора. Компания контролирует 10% рынка, и ее покупка любым игроком «большой тройки» сделала бы последнего безоговорочным лидером. Однако, на наш взгляд, вероятность события на данном этапе невелика, и ВТБ, скорее всего, закроет сделку. Нельзя исключать, что в дальнейшем ВТБ может продать этот актив с хорошей премией к сегодняшней цене игрокам «большой тройки». Однако, по нашему мнению, наиболее оптимальным кандидатом для покупки актива у ВТБ является Ростелеком, который остро нуждается в усилении своих позиций на рынке сотовой связи. Если сейчас доля компании составляет всего 6%, то в случае объединения с активами Теле2 в России доля Ростелекома увеличилась бы до 16%, что позволило бы оператору окончательно закрепиться на рынке сотовой связи. Эффект на акции: Продолжение борьбы за актив может поддержать котировки МТС и Вымпелкома. Не стоит забывать, что и Мегафон, и Ростелеком могут оказаться в числе покупателей. Особенно выделим акции Ростелекома, так как именно этот оператор, на наш взгляд, является главным кандидатом на приобретение.

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Сегодня биржи США, Европы, Гонконга и многих других стран закрыты в связи с пасхальными праздниками (Страстная пятница), а потому торги будут проходить у нас спокойно и на малых объемах. Учитывая внешний позитив, мы, скорее всего, откроемся в плюсе до половины процента, но после этого торговаться будем вяло. Несмотря на закрытые биржи, будут выходить статданные в США и Европе. В 11:45 мск французское статистическое управление Insee опубликует данные о потребительских расходах в феврале. В 16:30 мск в США выйдут данные о доходах и расходах населения в феврале. А в 17:55 мск Мичиганский университет опубликует окончательное значение рассчитываемого им индекса доверия потребителей к экономике США за март

Обзор валютного рынка Вчера курс на обесценение рубля сохранился. На ММВБ национальная валюта потеряла 6 коп. против доллара (до 31,10 руб.) и 27 коп. против евро (до 39,90 руб.), закрывшись на отметке 35,06 руб. против корзины (+15 коп. за день). Объем торгов по паре USDRUB_TOM оставался существенным (4,9 млрд долл.). Таким образом, национальная валюта уже откатилась до уровней конца прошлого ноября против доллара – и в отсутствие фактора поддержки в виде налоговых выплат может продолжить испытывать давление

КОММЕНТАРИЙ ТРЕЙДЕРА Много было сказано о «великой миграции» из облигаций в акции, однако нужно отдать себе отчет в том, что происходило в последние недели. А происходило вот что: ралли на европейских рынках акций прекратилось, зато стали расти германские и американские гособлигации. Правда, в США акциям пока удается оставаться на плаву. Более того, они даже пытаются «штурмовать» свои пики. Тем не менее приходится признать, что «великая миграция» поменяла направление, и в моде снова облигации. Российский рынок вчера показал приличную динамику. Большую часть дня четкого тренда не прослеживалось, однако к концу сессии, вдохновившись примером американских фьючерсов, отечественные акции пошли вверх и к закрытию поднялись на 60 б.п. Правда, картину портил Газпром, который опустился на 2,5%. Он даже пытался проверить на прочность 52-недельный минимум, однако безуспешно, и пока держится более или менее стабильно. Вновь хорошо себя показал Лукойл, равно как и Норильский никель. Немного лучше почувствовали себя банки на фоне хороших финансовых результатов Сбербанка. Оборот был неплох. Особо следует отметить резкий скачок Магнита на 7% при отсутствии каких-либо новостей. Скорее всего, бумаги компании скупались в преддверии даты закрытия реестра, которая наступает на следующей неделе. По мере снижения ликвидности в преддверии католической Пасхи, рынок, как мы считаем, должен суметь «отыграть» часть потерь, понесенных в начале недели. Посмотрим, как будет чувствовать себя рынок на следующей неделе, которая открывает новый квартал. Первый квартал был нелегким, очень нелегким

Сбербанк: результаты 4К12 лучше ожиданий

Тикер SBER RX

Цена 98,64 руб.

Целевая цена 138,50 руб.

Потенциал роста 40%

Рекомендация ЛУЧШЕ РЫНКА

Чистая прибыль выше прогнозов благодаря высокой чистой процентной марже и низким отчислениям в РВПС. За 4К12 чистая прибыль Сбербанка составила 85,1 млрд. руб. (-3% кв/кв, +41% г/г), что, соответственно, на 5% и 11% превосходит консенсус-прогноз и наши оценки. Средняя доходность капитала опустилась до 21,8% (24,1% в 3К12). По итогам года она составила 24,2%. Рост чистой прибыли был обеспечен высокой маржой, очень низкими отчислениями в РВПС и доходом от валютных операций (15 млрд руб.). Издержки высоковаты, но в прогнозных пределах. Операционные затраты в 4К12 выросли на 29% кв/кв, а по итогам 2012 года – на 29%, что превосходит наши ожидания, хотя Сбербанк ранее упоминал о возможности 30%-ного повышения издержек второй год подряд. Высокий чистый процентный доход благодаря стабильно высокой марже и солидному росту балансовых показателей. Чистый процентный доход превзошел прогнозы благодаря более высокому, чем ожидалось, росту кредитного портфеля (если увеличение объема розничных кредитов, как и ожидалось, замедлилось, составив 6% кв/кв, то корпоративные кредиты удивили ростом на 5% кв/кв) и стабильной марже. По нашим расчетам, чистая процентная маржа в 4К12 опустилась на 10 б. п. кв/кв до 6,0% (мы ожидали ее на отметке в 5,8%), а за год в целом оказалась равной 6,1%. Мы считаем, что Сбербанк показал довольно впечатляющую динамику маржи в условиях ухудшения рыночной конъюнктуры и замедления темпов роста кредитования. Качество активов не изменилось, несмотря на снижение доли просроченных кредитов. Отношение просроченных кредитов и РВПС к валовым кредитам сократилось с 3,4% и 6,1% в 3К12 до 3,2% и 5,1% в 4К12. Отметим, что главной причиной тому стало списание безнадежных кредитов на 18 млрд руб., или 0,2% кредитного портфеля. Без учета списания изменения коэффициентов были бы минимальными. Очень низкими в 4К12 оказались отчисления в РВПС – стоимость риска составила 0,4% (0,2% по итогам 2012 г.). Хорошие результаты, но ощутимый рост котировок вряд ли последует. Финансовые показатели Сбербанка порадовали сильными фундаментальными показателями, прежде всего маржой. Вместе с тем отметим серьезное влияние на конечный результат такой волатильной статьи, как резервы, что несколько «сглаживает» позитивный эффект. На наш взгляд, влияние самой отчетности на котировки акций будет носить ограниченный характер. Мы подтверждаем 12-месячную целевую цену Сбербанка на уровне 138,5 руб. за одну обыкновенную и 103,7 руб. за одну привилегированную акцию, что по-прежнему соответствует рейтингу ЛУЧШЕ РЫНКА.

Сургутнефтегаз – чистая прибыль по РСБУ за 2012 г. чуть лучше ожиданий, дивиденды по привилегированным акциям могут составить 1,48 руб

Тикер SNGS

Цена 27,84 руб.

Целевая цена 31,81 руб.

Потенциал роста 14%

Рекомендация ПО РЫНКУ

Сургутнефтегаз ап

Тикер SNGSP

Цена 21,55 руб.

Целевая цена 28,30 руб.

Потенциал роста 31%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Сургутнефтегаз опубликовал отчет по РСБУ за 2012 года. Эффект на компанию: Выручка выросла на 8% – до 815 млрд руб., валовая прибыль - на 2% до 279 млрд руб. Чистая прибыль упала на 31% г/г до 161 млрд руб. Напомним, на основании чистой прибыли по РСБУ компания производит расчет и выплату дивидендов. Мы прогнозировали падение чистой прибыли компании в 2012 году до 152 млрд руб., консенсус Интерфакса закладывал чистую прибыль на уровне 155 млрд руб., таким образом, фактические цифры оказались чуть лучше прогнозов рынка

Исходя из динамики чистой прибыли, мы прогнозируем, что компания может выплатить дивиденды в размере 0,41 руб. на обыкновенную акцию и 1,48 руб. на привилегированную (доходность 1,5% и 6,9% соответственно). Кроме того, в соответствии с отчетностью, денежные средства и финансовые вложения Сургутнефтегаза (краткосрочные и долгосрочные) составили 982 млрд руб. (32,4 млрд долл.). Эффект на акции: Учитывая предполагаемое увеличение дивидендов, мы полагаем, что отчетность будет воспринята позитивно. Кроме того, напомним, что в конце апреля Сургутнефтегаз планирует опубликовать первую за 10 лет отчетность по МСФО. Мы подтверждаем нашу рекомендацию ПО РЫНКУ для обыкновенных акций и ЛУЧШЕ РЫНКА для привилегированных акций компании

Нижнекамскнефтехим опубликовал посредственные результаты по МСФО за 4К12. Умеренно негативно

Нижнекамскнефтехим ао

Тикер NKNC RX

Цена 26,3 руб.

Нижнекамскнефтехим ап

Тикер NKNCP RX

Цена 23,36 руб

Новость: Нижнекамскнефтехим (НКНХ) опубликовал отчетность по МСФО за 2012 год. Эффект на компанию: Выручка компании выросла на 3,5% г/г до 130 487 млн руб., EBITDA снизилась на 5,8% до 22 781 млн руб., чистая прибыль – на 3,6% до 15 277 млн руб. Рост выручки в основном обусловлен практически не изменившимися ценами и объемами производства. Общий объем производства компании в 2012 году увеличился всего на 3% г/г, как мы и предсказывали. Однако в 4К12 состоялся пуск производства АБС-пластиков мощностью 60 тыс. тонн в год. Кроме того, компания в 2013 году планирует завершить инвестиционный проект по строительству четвертой очереди производства полистирола. По нашим расчетам, это обеспечит НКНХ рост выручки и EBITDA в 2013-2014 гг. на 7-9% г/г за счет увеличения объемов производства. Снижение доходности EBITDA связано в первую очередь с динамикой общехозяйственных и административных расходов (+10% г/г), а также с ростом запасов готовой продукции (в 2011 г. они уменьшились на 3 млрд руб., в 2012 году – выросли на 644 млн руб.). Долговая нагрузка на конец года оказалась очень низкой, чистый долг составил всего 882 млн руб. (всего 0,04х EBITDA) – компания готова занимать значительный объем средств для реализации своей инвестпрограммы. Напомним, недавно советом директоров предложено выплатить дивиденды в размере 5 088 млн руб. из расчета 2,78 рубля на одну акцию. Эффект на акции: Мы, возможно, ожидаем небольшой негативной реакции на котировки акций, но считаем, что эффект будет краткосрочным – рост в 2013 году возобновится, высокие дивиденды, как мы считаем, будут выплачены и в последующих годах. Мы подтверждаем наш выбор НКНХ как лучшую инвестицию в нефтехимии РФ в 2013 году

Eurasia Drilling Co.: прогноз результатов за 4К12 – сюрпризы будут?

Eurasia Drilling Co.

Тикер EDCL LI

Цена 35,50 долл.

Целевая цена 40,00 долл.

Потенциал роста 13%

Рекомендация ЛУЧШЕ РЫНКА

Во вторник, 2 апреля, Eurasia Drilling Company (EDC) должна опубликовать финансовые результаты за 4К12 по US GAAP и провести телефонную конференцию. 4К12 – низкий объем бурения, низкая рентабельность. Четвертый квартал для EDC и вообще для буровых компаний, как правило, не бывает очень удачным: близок конец года, буровые начинают переезд на новые площадки. Не стал исключением и 4К12: проходка составила 1,47 млн м, приблизительно на 16% меньше, чем в 3К12, но все-таки на 38% больше, чем в 4К11. Причем в 4К11 проходка сократилась в сравнении с уровнем 3К11 на 18%. Иными словами, конец 2012 года был для компании вполне удачным. Выручка известна. Напомним, что EDC уже обнародовала показатели выручки и рентабельности по EBITDA за 2012 год, так что здесь больших сюрпризов не будет. Удивить может EBITDA, поскольку прогноз предполагает очень низкую рентабельность по EBITDA за 4К12 – 20%, что на 1 п.п. ниже уровня годичной давности и нам представляется маловероятным. Показатель чистой прибыли же не очень важен, потому что компания уже объявила дивиденды за 2012 год на уровне 0,7 долл. на акцию. Прогнозы на 2013 год тоже уже сделаны. Согласно им выручка должна подняться на 12,5% до 3,6 млрд долл., а рентабельность по EBITDA – на 0,5 п.п. до 24,8%. Кроме того, EDC ожидает некоторого увеличения объемов бурения – мы прогнозируем рост на 5% г/г. Рост выручки должен быть обеспечен прежде всего за счет ремонта скважин и зарезки боковых стволов. В 3К13 в строй будет введена третья плавучая буровая. Во 2П13 она должна внести солидный вклад в совокупный объем бурения, и фактические показатели компании могут превзойти ее же собственные ожидания, причем главным образом благодаря шельфовому бурению. Мы считаем, что нынешние оценки EDC в части выручки и EBITDA не учитывают ввода в строй новой буровой установки: компания всегда была очень осторожна в прогнозах. Хорошие новости уже отражены в котировках – нужен приятный сюрприз. Едва ли результаты за 4К12 вызовут рост стоимости акций EDC. Финансовые показатели за 2012 год уже обнародованы, а прогнозы на 2013 год вряд ли будут сильно повышены. Дальнейший рост акций возможен только в том случае, если компания чем-то удивит рынок. Но мы не ожидаем сюрпризов ни от отчетности, ни от телефонной конференции. Те не менее мы по- прежнему считаем EDC одной из самых привлекательных компаний, поскольку во 2П13 она, по нашим оценкам, начнет расти темпами, опережающими рынок.

Polyus Gold: сильные финансовые результаты за 2012 по МСФО соответствуют ожиданиям, нейтрально. Планы добычи по Наталке сдвинуты

Polyus Gold

Тикер PGIL

Цена 213,75 GBp

Новость: Компания Polyus Gold International (Polyus Gold) опубликовала финансовые результаты по МСФО за 2012 год. Соответствующие показатели и сравнение с ожиданиями представлены в таблице. Эффект на компанию: Благодаря увеличению добычи (12% г/г) и, соответственно, продаж (+14% г/г), подкрепленному ростом цен реализации золота (+5% г/г) выручка группы в 2012 году достигла 2,8 млрд долл. (+19% г/г). Данная цифра совпадает с предварительным прогнозом, представленным компанией в конце января. Общие денежные затраты возросли только на 8% г/г до 694 долл./унция, что соответствует нашим ожиданиям, базирующимся на операционных показателях по отдельным активам (напомним, основной рост добычи достигнут за счет Олимпиадинского и Вернинского месторождений). В результате EBITDA увеличилась на 22% г/г до 1383 млн долл., что соответствует как нашим прогнозам, так и консенсусу. EBITDA рентабельность составила 49% (+1,4 п.п.). Денежные средства на конец года составили 960 млн долл., чистая денежная позиция – 680 млн долл. Менеджмент оставил план добычи на 2013 год неизменным: от 1,59 до 1,68 млн унций золота (без учета активов в Казахстане). Таким образом, рост производства составит от 1,3% до 7% г/г. Однако завершение полного технологического цикла на Наталке, где в декабре 2013 года планировалось запустить первую очередь строящегося горно-обогатительного комбината мощностью 10 млн т руды в год, ожидается летом 2014 года, по причине более низких, по сравнению с запланированными, темпов строительства зимой 2013 года. Группа оптимизирует пересмотренный график вывода производства Наталки на полную мощность и по завершению сообщит прогноз на 2014 год. Временной сдвиг по данному проекту сам по себе негативен. Однако и без того мы ожидали постепенный выход Наталки на полную мощность. Данный сдвиг более чем соотносится с нашим осторожным взглядом – мы полагаем, рынок так же подходит к оценке роста добычи с месторождения. Совет директоров должен в апреле дать рекомендацию акционерам о размерах дивидендов за 2012 год, сообщила компания. По словам генерального директора компании Германа Пихойи, текущая дивидендная политика компании не предполагает единоразовых выплат, но вопрос открыт и может быть обсужден на заседании совета директоров в апреле. Эффект на акции: Так как результаты и сдвиг сроков ввода по Наталке совпали с нашими ожиданиями, мы расцениваем публикацию финансовых результатов как нейтральную для котировок компании. Мы полагаем, что сдвиг не стал сюрпризом и для рынка, однако вызвал некоторое разочарование.

Ростелеком: результаты за 2012 год по МСФО. Хорошая выручка при слабой рентабельности. Негативно для акций компании

Ростелеком

Тикер RTKM RX

Цена 122,70 руб.

Целевая цена 153,00 руб.

Потенциал роста 25%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Ростелеком опубликовал результаты за 2012 год по МСФО. Выручка выросла чуть лучше ожиданий, но снижение рентабельности OIBDA и чистой прибыли испортило впечатление от отчетности, Выручка компании за 2012 год увеличилась на 7% г/г до 321,3 млрд. руб. OIBDA выросла на 1% г/г до 118млрд руб, а рентабельность по OBIDA составила 36,9%, снизившись по сравнению с сопоставимым уровнем (без учета уменьшения расходов по пенсионным планам в 2011 году) в 37,5% годом ранее. Чистая прибыль компаний группы составила по итогам 2012 года 35,2 млрд руб. (-17% г/г). Ростелеком также раскрыл сумму чистой прибыли по РСБУ, которая используется для расчета дивидендов по привилегированным акциям, Она составила 32,7 млрд руб. Чистый долг по состоянию на 31 декабря 2012 года – 203,1 млрд руб. Отношение чистого долга к показателю OIBDA составило 1,7х. Эффект на компанию: Основными драйверами выручки стали ШПД и платное ТВ (7% и 36% г/г соответственно). Бурный рост 140% г/г показал и новый для компании сегмент Облачных сервисов – с 2,8 млрд руб. до 6,6 млрд руб. Снижение рентабельности OIBDA обусловлено дополнительными расходами на активное развитие мобильного направления в регионах, строительства 3G сетей, а также увеличением доли менее рентабельных, чем традиционные, сегментов выручки (ШПД и платное телевидение). Причиной снижения чистой прибыли также стал рост отчислений на износ и амортизацию и выплат по процентам в связи с увеличением долговой нагрузки. Отметим, что в 2011 году чистая прибыль компании была разово повышена за счет доходов от восстановления резерва под обесценение биллинговой системы «Амдокс», а также единовременным сокращением расходов по пенсионным планам в 4К11 в размере 4,8 млрд руб, Раскрытая сумма чистой прибыли по РСБУ позволяет сделать предположение о сумме начисленных дивидендов по привилегированным акциям, Исходя из исторических уровней выплат, можно ожидать порядка 4,7 руб. на одну привилегированную акцию, На основе данных отчетности по МСФО и прошлых размеров дивидендов по обыкновенным акциям можно предположить, что минимальный уровень дивидендов за 2012 год составит 3,2 руб. на обыкновенную акцию, Рост соотношения чистого долга к показателю OIBDA с 1,4х в 2011 до 1,7х в 2012 обусловлен активной инвестиционной программой оператора. Однако уровень долговой нагрузки вполне комфортен и далек от критических значений. Отметим, что компания может себе позволить долга в 2,5х OIBDA, но старается придерживаться 2,0х. Эффект на акции: снижение чистой прибыли и рентабельности OIBDA негативно отразится на стоимости бумаг Ростелекома. Однако эффект от отчетности может быть нивелирован позитивной информацией об утверждении цен выкупа акций у несогласных акционеров выше рыночных, а также о смене президента компании

МТС и Вымпелком пытаются перекупить Теле2 Россия у ВТБ. Сделка уже закрыта, шансов практически нет

МТС

Тикер MBT US

Цена 20.74 долл.

Целевая цена ПЕРЕСМОТР

Вымпелком

Тикер VIP US

Цена 11.89 долл.

Целевая цена 18,90 долл.

Потенциал роста 59%

Рекомендация ХУЖЕ РЫНКА

Мегафон

Тикер MFON LI

Цена 30,95 долл

Новость: В продолжение событий вчерашнего дня, когда ВТБ объявил о покупке активов группы Теле2 в России за 2,4 млрд долл., сегодня стало известно, что МТС и VimpelСom Ltd подали совместное предложение Группе Теле2 о выкупе активов за 4,0-4,25 млрд долл. без учета долга в 1,15 млрд долл. Ранее сообщалось что Альфа-Групп готова сделать альтернативное предложение и заплатить за актив 3,6-4,0 млрд долл., а также сделать предложение по оставшейся части активов Теле2. Отметим, что близкие к Теле2 источники, по данным Интерфакса, заявляют о том, что сделка закрыта, и группа уже не контролирует российский актив. Эффект на компанию: Теле2 Россия – «лакомый кусок» для любого оператора. Компания контролирует 10% рынка, и ее покупка любым игроком «большой тройки» сделала бы последнего безоговорочным лидером. Однако, на наш взгляд, вероятность события на данном этапе невелика, и ВТБ, скорее всего, закроет сделку. Нельзя исключать, что в дальнейшем ВТБ может продать этот актив с хорошей премией к сегодняшней цене игрокам «большой тройки». Однако, по нашему мнению, наиболее оптимальным кандидатом для покупки актива у ВТБ является Ростелеком, который остро нуждается в усилении своих позиций на рынке сотовой связи. Если сейчас доля компании составляет всего 6%, то в случае объединения с активами Теле2 в России доля Ростелекома увеличилась бы до 16%, что позволило бы оператору окончательно закрепиться на рынке сотовой связи. Эффект на акции: Продолжение борьбы за актив может поддержать котировки МТС и Вымпелкома. Не стоит забывать, что и Мегафон, и Ростелеком могут оказаться в числе покупателей. Особенно выделим акции Ростелекома, так как именно этот оператор, на наш взгляд, является главным кандидатом на приобретение.

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter