9 апреля 2013 Газпромбанк Назаров Александр, Тулинов Юрий, Питалефф Александр, Хромушин Иван, Котляров Дмитрий, Баикин Виталий, Шевелева Наталья

Российский рынок акций в понедельник в очередной раз не смог организовать коррекционный отскок вслед за мировыми площадками. День начался на мажорной ноте, но потом нефть утащила индекс ММВБ на новые минимумы года – ниже 1410 п. По итогам торгов индекс ММВБ составил 1408,55 п. (-0,6%), индекс РТС за счет укрепления рубля к доллару вырос до 1419,63 п. (+0,6%, доллар подешевел на 26 копеек). Среди лидеров снижения можно отметить акции ФСК (-6,8%) и Холдинга МРСК, хотя еще днем бумаги росли на новостях о высокой оценке бумаг при допэмиссии. 4-летний минимум обновил Газпром без значимых новостей. Чуть сдержали коррекцию банки – и Сбербанк (+1,2%), и ВТБ (+2,3%) выросли без корпоративных новостей, видимо, в рамках отскока после продаж на фоне кипрских проблем. Американские фондовые индексы в понедельник росли, поскольку инвесторы с оптимизмом смотрят на предстоящий сезон корпоративной отчетности за первый квартал. Алюминиевый производитель Alcoa, традиционно отчитавшийся первым, показал результат лучше ожиданий рынка и дал хороший прогноз на 2013 год. Продолжает дорожать нефть после распродаж на прошлой неделе. Стоимость майского фьючерса на Brent превысила 105 долл. за баррель.

Прогноз на сегодня: Настроения умеренно позитивные. В зеленой зоне, хоть и ненамного, нефть, американские фьючерсы и азиатские площадки. В Китае утром вышли данные по инфляции, которые оказались ниже ожиданий, так что китайскому регулятору пока можно не ужесточать денежно-кредитную политику. Тихий день в плане статистики. Можно выделить, пожалуй, только данные об объемах запасов товаров на оптовых складах в феврале в США (18:00 мск). Чуть ранее обратим внимание на статистику по промышленному производству в феврале в Великобритании (12:30 мск).

Валютный рынок: долгожданная коррекция Российскому рублю вчера наконец-то удалось скорректировать свои позиции против «hard currencies» – вероятно, помогли отскок нефтяных котировок и некоторое улучшение настроений глобальных инвесторов. На ММВБ национальная валюта укрепилась сразу на 30 коп. против доллара (до 31,22 руб.) и на 44 коп. против евро (до 40,58 руб.), завершив день на отметке в 35,43 руб. против корзины (-36 коп. за день). Заслуживает внимания также тот факт, что объем торгов по паре USDRUB_TOM был весьма существенным – 6,8 млрд долл.

Разочарование Limited Просто ужасным выдался понедельник: ни интереса со стороны российских, ни спроса со стороны зарубежных инвесторов, ни единого стимула к покупкам… И цены продолжали идти вниз. Открывшись с повышением на 1%, рынок закрылся с понижением на 65 б.п. – на минимальных уровнях за день. Психологически же все выглядит еще хуже: ощущение такое, что вчера участники рынка лишились последней капли уверенности. Индекс ММВБ отступил до самой низкой отметки 2013 года, тогда как металлургический и энергетический индексы оказались на самом низком уровне за последние четыре года. Выйти из неликвидных позиций практически невозможно, поскольку цены упали на 5% почти без оборота. Достаточно посмотреть на вчерашнюю динамику ФСК и Распадской, и все станет ясно. Порадовали вчера только акции ВТБ, поднявшиеся на 3% на очень хороших оборотах, и Магнит, прибавивший 5% без каких-либо к тому стимулов. Впрочем, никаких хороших новостей про ВТБ не было, но его бумаги в последнее время так подешевели, что просто не могли не вырасти. Многие акции показывают схожую динамику, однако вчера и они отступили. На мировых торговых площадках ситуация сильно не изменилась. Япония поднялась с начала года на 20% благодаря ослаблению иены, тогда как прочие азиатские рынки медленно отступали на фоне ситуации на Корейском полуострове. США пока стоят твердо, а вот Европе приходится тяжеловато. Еще одно вчерашнее событие достойно упоминания: рубль подорожал на 90 б. п. При этом уверенным спросом пользовались российские еврооблигации и рублевые долговые инструменты, так что ни о каком исходе инвесторов из России речи не идет, хотя акции и чувствуют себя так, будто на дворе опять 2008 год. Индексу ММВБ нужно удержаться на отметке в 1 400, и если ему это удастся, то можно рассчитывать на небольшое ралли. Проблема лишь в том, что участники рынка готовы броситься продавать, стоит только котировкам пойти вверх. Кроме того, многие ожидают возможности открывать короткие позиции. Мы ожидаем некоторого отскока вверх в металлургическом секторе… Но в целом ситуация довольно печальная.

Отчет Татнефти за 4К12 по МСФО – слабый квартал, низкий свободный денежный поток, нейтральные комментарии менеджмента

Татнефть ао

Тикер TATN RX

Цена 196,1 руб.

Целевая цена 198,4 руб

Потенциал роста 1%

Рекомендация ПО РЫНКУ

Татнефть ап

Тикер TATNP RX

Цена 106,1 руб.

Целевая цена 104,3 руб.

Потенциал роста -1%

Рекомендация ПО РЫНКУ

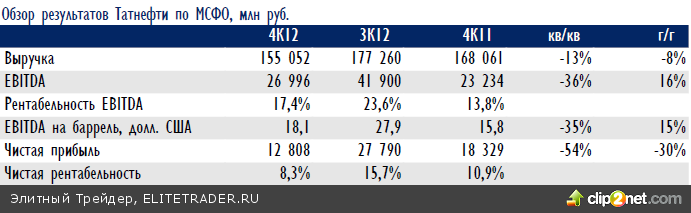

Новость: Татнефть опубликовала финансовые результаты по МСФО за 4К12. Эффект на компанию: Татнефть существенно сократила объем экспорта нефти в страны дальнего зарубежья (на 21% кв/кв) в ответ на снижение нетбэка на экспорт нефти в 4К12. Это привело к падению выручки от экспорта нефти в страны дальнего зарубежья на 23% кв/кв и стало основным фактором снижения совокупной выручки компании. Выручка от реализации нефтепродуктов снизилась на 9% кв/кв, что было ожидаемо, так как компания продала крупную часть запасов в 3К12, чего не произошло кварталом позже. EBITDA опустилась на 36% кв/кв до 27 млрд руб. Налоги (исключая налог на прибыль) продемонстрировали снижение на 8% к уровню предыдущего квартала, что обусловлено главным образом сокращением экспортных пошлин. При этом затраты на добычу нефти выросли на 11% за аналогичный период. Стоит отметить, что показатель EBITDA был рассчитан компанией с учетом прибыли от курсовых разниц, таким образом, скорректированный показатель снизился на 34%, до 26,5 млрд руб. с 40 млрд руб., наблюдаемых кварталом ранее. По итогам 9M12 выручка в сегменте переработки составляла 30% в структуре совокупной выручки компании и 10% в структуре прибыли до налогообложения. За весь год эта доля выросла до 35% в структуре совокупной выручки, но составила всего 9% в структуре доналоговой прибыли. Стоит отметить, что основным источником выручки компании остается сегмент разведки и добычи, и данная ситуация вряд ли изменится до тех пор, пока не будет завершено строительство установки гидрокрекинга на ТАНЕКО в 2015 г. Как мы и предполагали, свободный денежный поток в 4К12 оказался на крайне низком уровне и составил всего 0,5 млрд руб. по сравнению с впечатляющим показателем в 3К12 (20 млрд руб.). Фактический показатель свободного денежного потока за весь год составил 42 млрд руб., тогда как мы ожидали 36 млрд руб. Наш прогноз на 2013 год чуть хуже – всего 33 млрд руб. Капвложения в 2013 году по плану составят 50-55 млрд руб., то есть останутся прежними, либо не превысят прошлогодний уровень более чем на 10%, что в целом соответствует нашим прогнозам. Как и ожидалось, не было сказано ничего нового ни о модернизации ТАНЕКО, ни о сроках завершения строительства установки гидрокрекинга

Эффект на акции: Ни в отчетности, ни в комментариях менеджмента мы не видим ничего, что побудило бы нас изменить свою нейтральную оценку компании. В ближайшее время цена акций Татнефти, как мы считаем, будет зависеть от того, какими окажутся дивиденды (скоро будут объявлены). По нашим оценкам, они составят 8,2 руб. на одну обыкновенную и привилегированную акцию, а реестр будет закрыт в начале мая

Транснефть снизит дивиденды по привилегированным акциям на 4%, повысит по обыкновенным в 2,3 раза

Транснефть

Тикер TRNFP

Цена 67300 руб

Целевая цена 2388 долл./

75495 руб.

Потенциал роста 12%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Глава Транснефти Николай Токарев заявил, что по итогам 2012 г. компания планирует сохранить прежний порядок расчета дивидендов по привилегированным акциям в размере 10% чистой прибыли головной компании по РСБУ и увеличить выплаты по обыкновенным акциям до уровня дивидендов по привилегированным. Эффект на компанию: Отношение общего объема дивидендных выплат к неконсолидированной чистой прибыли головной компании по РСБУ увеличится, по нашим оценкам, с 25% до 46%. По итогам 2012 г. Транснефть может повысить дивидендные выплаты на 75% за счет увеличения дивидендов по обыкновенным акциям в 2,3 раза при снижении выплат по привилегированным на 4,4%. Вместе с тем это не создаст существенной нагрузки на компанию в связи с консолидацией основной части чистой прибыли группы «Транснефть» на дочерних обществах головной компании. По итогам 9М12 чистая прибыль головной компании группы по РСБУ составила лишь 16,5% от чистой прибыли группы, и мы полагаем, что данное соотношение существенно не изменится по итогам года. Таким образом, общий размер дивидендов может достичь 7,6% от чистой прибыли группы.

Эффект на акции: Мы полагаем, что вышедшие новости могут оказать умеренно негативное влияние на динамику привилегированных акций Транснефти. Несмотря на то, что порядок расчета дивидендов по привилегированным акциям не изменился и размер дивидендов за 2012 г. в целом соответствует рыночным ожиданиям, значительное общее их увеличение исключительно за счет дивидендов по обыкновенным акциям может оказать негативное влияние на настроения участников рынка. При этом отметим, что процесс роста дивидендов Транснефти начался, общие выплаты за 2012 г. могут увеличиться на 75% за счет более высоких дивидендов исключительно по обыкновенным акциям. Данный процесс может продолжиться. Вместе с тем мы обращаем внимание, что в Транснефти размер дивидендов по привилегированным акциям формально не связан с размером дивидендов по обыкновенным акциям – ни по уставу, ни по законодательству, что создает потенциальные возможности для дальнейшего перераспределения дивидендов в пользу обыкновенных акций в пределах сумм чистой прибыли головной компании

Минфин планирует рассмотреть возможность увеличения акцизов на нефтепродукты и налогов на нефтяной сектор для наполнения дорожных фондов

Новость: Министр финансов РФ Антон Силуанов сообщил, что Минфин РФ планирует рассмотреть возможность увеличения акцизов на нефтепродукты, а также повышения налогов на нефтяной сектор с тем, чтобы обеспечить наполняемость дорожных фондов. Общий объем выпадающих доходов из-за перехода отрасли на выпуск бензинов 4 и 5 класса качества за 3 года министр оценил примерно в 100 млрд руб. Эффект на компании: В негативном сценарии развития событий общий объем налогообложения отрасли может быть увеличен примерно на 30 млрд руб. в год прежде всего за счет повышения акцизов на бензины и дизтопливо 4 и 5 класса качества. Вместе с тем мы отмечаем, что более низкие акцизы на бензины и дизтопливо 4 и 5 класса качества играют важную стимулирующую роль для ускорения перехода компаний на производство высококачественного топлива и учитывались компаниями при принятии инвестиционных решений. Мы ожидаем, что диалог по данному вопросу будет продолжен и, несмотря на риски увеличения налоговой нагрузки, рассчитываем, что регуляторами будет проведен детальный анализ альтернативных источников наполнения дорожных фондов. Эффект на акции: Вышедшие новости могут оказать негативное влияние на настроения участников рынка и создают риски умеренного увеличения налогообложения

СД Российских сетей утвердил параметры допэмиссии для получения госпакета ФСК

Холдинг МРСК

Тикер MRKH

Цена 1,50 руб.

Целевая цена 2,33 руб.

Потенциал роста 56%

Рекомендация ПО РЫНКУ

ФСК

Тикер FEES RX

Цена 0,14 руб.

Целевая цена 0,24 руб.

Потенциал роста 71%

Рекомендация ПО РЫНКУ

Новость: Совет директоров Российских Сетей (быв. Холдинг МРСК) утвердил параметры предстоящей допэмиссии в рамках консолидации госпакета ФСК. Акции Российских сетей оценены в 2,79 руб., а акции ФСК – в 0,2836 руб. за штуку. Максимальный объем допэмиссии Российских сетей составляет 161,066 млрд акций. Теперь решение совета директоров должно быть утверждено на внеочередном собрании акционеров 6 мая. Миноритарные акционеры Российских сетей смогут приобрести новые акции за деньги или в обмен на акции ФСК пропорционально размеру своих долей по состоянию на 29 марта в рамках размещения по преимущественному праву. За ним, вероятно, последует размещение оставшихся акций по открытой подписке. Эффект на компании: Утвержденные оценки оказались значительно выше рыночных котировок (порядка 80%), однако в отсутствие перспектив выкупа несогласных с реорганизацией миноритариев они не имеют существенного значения. Более важно соотношение между двумя бумагами (9,838x), которое отразило сложившееся в последнее время рыночное соотношение между двумя акциями и с этой точки зрения не стало сюрпризом. Эффект на котировки: Несмотря на отсутствие интриги, инвесторы вспомнили про старые риски размытия доли миноритариев в Холдинге МРСК (Россетях) и ухода ликвидности из бумаг ФСК, что и привело вчера к активным распродажам в обеих бумагах. В случае размещения всей эмиссии акционерный капитал Россетей увеличится почти вчетверо, что означает высокие риски размытия доли миноритариев. После внесения госдоли ФСК в капитал Россетей обе компании продолжат торговаться на ММВБ и Лондонской фондовой бирже. Однако мы полагаем, что часть миноритарных акционеров ФСК предпочтут бумаги Российских сетей, что может негативно сказаться на уровне ликвидности ФСК. Это, в свою очередь, может привести к снижению веса ФСК в индексах MSCI и оказать дальнейшее негативное влияние на котировки. Мы считаем, что для миноритариев ФСК это достаточный аргумент, чтобы либо продавать свои акции, либо обменять их на акции Российских Сетей, которые имеют высокие шансы стать главной «голубой фишкой» в секторе электроэнергетики

Группа компаний «Мать и дитя» опубликовала отчетность по МСФО за 2012 год, совет директоров рекомендовал дивиденды 0,13 долл./акцию. Нейтрально

ГК «Мать и дитя»

Тикер MDMG LI

Цена 17,00 долл.

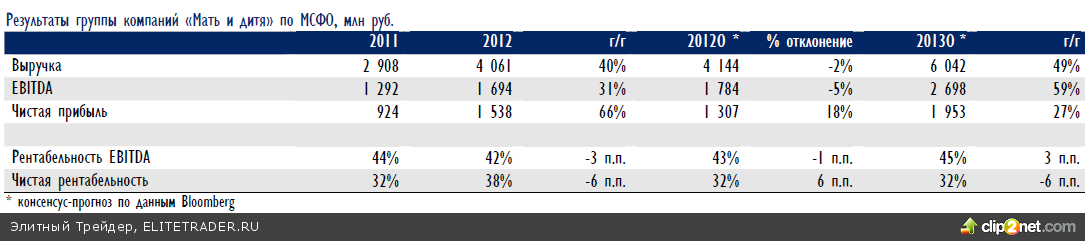

Новость: Группа компаний «Мать и дитя» – лидирующая компания, оказывающая частные медицинские услуги в области женского здоровья и педиатрии в России, – вчера опубликовала финансовые результаты по МСФО за 2012 год, а также сообщила, что ее совет директоров рекомендовал выплатить дивиденды за прошлый год в размере 0,13 долл. на акцию. Эффект на компанию: Выручка увеличилась на 40% г/г в рублевом выражении до 4,1 млрд руб. (на 2% ниже консенсус-прогноза, по данным Bloomberg). Росту выручки способствовали интеграция сети амбулаторных клиник «Мать и дитя» в группу, а также открытие нового госпиталя в Лапино (Московская область) и новой клиники «Мать и дитя» в Перми. Наибольший вес в структуре выручки группы в 2012 г. имели услуги в области акушерства и гинекологии (30%), а также принятие родов (26%), а наибольшие темпы роста (+59% г/г) показала выручка от услуг ЭКО в связи с интеграцией клиник. EBITDA выросла на 31% г/г и составила 1,69 млрд руб. – на 5% ниже консенсус-прогноза. Рентабельность EBITDA опустилась с 44% в 2011 г. до 42% в 2012 г., что, на наш взгляд, вызвано интеграцией клиник «Мать и дитя» (менее рентабельных по сравнению с госпиталями) в группу и открытием в прошлом году новых медицинских учреждений. В целом, по нашему мнению, в 2012 году компания продемонстрировала хороший контроль над издержками. Чистая прибыль увеличилась на 66% г/г до 1,54 млрд руб., оказавшись на 18% выше консенсуса. Для компаний, оказывающих услуги в области здравоохранения, в России с 2012 года действует нулевая ставка налога на прибыль. Большинство компаний, входящих в группу, были в отчетном периоде освобождены от его уплаты. Общий долг компании за год вырос в 2,5 раза с 1,19 млрд руб. по состоянию на конец 2011 г. до 2,96 млрд руб. на конец 2012 г. Чистый долг, однако, снизился – в основном благодаря привлечению средств в ходе IPO – с 1,06 млрд руб. до 376 млн руб. (что подразумевает отношение чистого долга к EBITDA за последние 12 месяцев на уровне 0,2x). Капитальные затраты в 2012 году составили 2,65 млрд руб. (+46% г/г), из которых большая часть (90%) была направлена на строительство госпиталя в Лапино. Компания не представила своих прогнозов финансовых показателей на 2013 год, кроме капитальных затрат, которые планируются на уровне 3,8 млрд руб. Что касается дивидендов, если рекомендация совета директоров будет одобрена собранием акционеров, группа направит на дивиденды 9,8 млн долл. (около 309 млн руб. по текущему курсу), что составляет 20% от чистой прибыли за 2012 год. Дивидендная доходность, исходя из котировок на момент вчерашнего закрытия рынка, составит 0,8%. Эффект на акции: Мы позитивно оцениваем результаты ГК «Мать и дитя». Однако, учитывая, что компания, исходя из данных консенсус-прогноза на 2013 год, сейчас торгуется по мультипликаторам 15,2x EV/EBITDA и 20,7x P/E, полагаем, что эффект на акции будет нейтральным.

Polymetal International: финансовые результаты по МСФО за 2012 г. превзошли консенсус благодаря контролю над затратами. Позитивно

Polymetal International

Тикер POLY LN

Цена 13,46 долл.

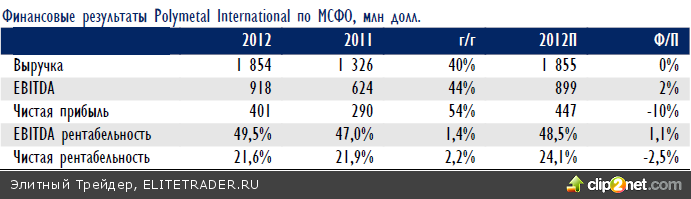

Новость: Polymetal International опубликовала финансовые результаты по МСФО за 2012 год. Компания отчитывается на полугодовой основе. Эффект на компанию: На фоне увеличения объема продаж (+32% г/г золото, +63% г/г серебро) и роста цен на золото (+6% г/г) выручка группы возросла на 40% г/г до 1854 млн долл. Компания ранее предоставляла прогноз выручки, а потому здесь сюрпризов для рынка не было. Денежные затраты составили 703 долл./унция, оставшись на уровне 2011 г. (701 долл./унция). Компания достигла столь хорошего результата за счет роста среднего содержания металлов в перерабатываемой руде и увеличения объемов переработки, а также обесценения рубля (5,9% за год для среднего курса). Суммарно операционные денежные издержки выросли на 36% год к году, однако были на 2% ниже наших ожиданий, преподнеся позитивный сюрприз в отношении контроля над затратами, в то время как контроль над ними находится в центре внимания для золотодобывающих компаний. EBITDA возросла, соответственно, на 44% и составила 918 млн долл., что было лучше нашего прогноза на 2%, и на 4% выше консенсуса. Данный консенсус. Рентабельность EBITDA в 2012 году возросла до 49,5% с 47% в 2011. Отметим, что у Polyus Gold International данный показатель составил 48,6% за 2012 год, и, таким образом, Polymetal International обогнала по рентабельности конкурента, в то время как мы ожидали аналогичные цифры. Чистая прибыль составила 401 млн долл., однако на нее оказали влияние разовое создание резервов по налогам в отношении предыдущих периодов и 2012 года (116 млн долл.). Как мы и ожидали, компания подтвердила производственный прогноз на 2013 год на уровне 1,2 млн унций золотого эквивалента. Напомним, что в 2012 году данный показатель составил 1,06 млн унций, и менеджмент, таким образом, ожидает роста на 13% г/г. Итоговый дивиденд предложен советом директоров в размере 0,31 долл. на акцию, что трансформируется в дивидендную доходность 2,5% (без учета объявленного ранее спец. дивиденда). Эффект на акции: На наш взгляд, успешный контроль над затратами является катализатором для акций компаний и позитивен для котировок.

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Настроения умеренно позитивные. В зеленой зоне, хоть и ненамного, нефть, американские фьючерсы и азиатские площадки. В Китае утром вышли данные по инфляции, которые оказались ниже ожиданий, так что китайскому регулятору пока можно не ужесточать денежно-кредитную политику. Тихий день в плане статистики. Можно выделить, пожалуй, только данные об объемах запасов товаров на оптовых складах в феврале в США (18:00 мск). Чуть ранее обратим внимание на статистику по промышленному производству в феврале в Великобритании (12:30 мск).

Валютный рынок: долгожданная коррекция Российскому рублю вчера наконец-то удалось скорректировать свои позиции против «hard currencies» – вероятно, помогли отскок нефтяных котировок и некоторое улучшение настроений глобальных инвесторов. На ММВБ национальная валюта укрепилась сразу на 30 коп. против доллара (до 31,22 руб.) и на 44 коп. против евро (до 40,58 руб.), завершив день на отметке в 35,43 руб. против корзины (-36 коп. за день). Заслуживает внимания также тот факт, что объем торгов по паре USDRUB_TOM был весьма существенным – 6,8 млрд долл.

Разочарование Limited Просто ужасным выдался понедельник: ни интереса со стороны российских, ни спроса со стороны зарубежных инвесторов, ни единого стимула к покупкам… И цены продолжали идти вниз. Открывшись с повышением на 1%, рынок закрылся с понижением на 65 б.п. – на минимальных уровнях за день. Психологически же все выглядит еще хуже: ощущение такое, что вчера участники рынка лишились последней капли уверенности. Индекс ММВБ отступил до самой низкой отметки 2013 года, тогда как металлургический и энергетический индексы оказались на самом низком уровне за последние четыре года. Выйти из неликвидных позиций практически невозможно, поскольку цены упали на 5% почти без оборота. Достаточно посмотреть на вчерашнюю динамику ФСК и Распадской, и все станет ясно. Порадовали вчера только акции ВТБ, поднявшиеся на 3% на очень хороших оборотах, и Магнит, прибавивший 5% без каких-либо к тому стимулов. Впрочем, никаких хороших новостей про ВТБ не было, но его бумаги в последнее время так подешевели, что просто не могли не вырасти. Многие акции показывают схожую динамику, однако вчера и они отступили. На мировых торговых площадках ситуация сильно не изменилась. Япония поднялась с начала года на 20% благодаря ослаблению иены, тогда как прочие азиатские рынки медленно отступали на фоне ситуации на Корейском полуострове. США пока стоят твердо, а вот Европе приходится тяжеловато. Еще одно вчерашнее событие достойно упоминания: рубль подорожал на 90 б. п. При этом уверенным спросом пользовались российские еврооблигации и рублевые долговые инструменты, так что ни о каком исходе инвесторов из России речи не идет, хотя акции и чувствуют себя так, будто на дворе опять 2008 год. Индексу ММВБ нужно удержаться на отметке в 1 400, и если ему это удастся, то можно рассчитывать на небольшое ралли. Проблема лишь в том, что участники рынка готовы броситься продавать, стоит только котировкам пойти вверх. Кроме того, многие ожидают возможности открывать короткие позиции. Мы ожидаем некоторого отскока вверх в металлургическом секторе… Но в целом ситуация довольно печальная.

Отчет Татнефти за 4К12 по МСФО – слабый квартал, низкий свободный денежный поток, нейтральные комментарии менеджмента

Татнефть ао

Тикер TATN RX

Цена 196,1 руб.

Целевая цена 198,4 руб

Потенциал роста 1%

Рекомендация ПО РЫНКУ

Татнефть ап

Тикер TATNP RX

Цена 106,1 руб.

Целевая цена 104,3 руб.

Потенциал роста -1%

Рекомендация ПО РЫНКУ

Новость: Татнефть опубликовала финансовые результаты по МСФО за 4К12. Эффект на компанию: Татнефть существенно сократила объем экспорта нефти в страны дальнего зарубежья (на 21% кв/кв) в ответ на снижение нетбэка на экспорт нефти в 4К12. Это привело к падению выручки от экспорта нефти в страны дальнего зарубежья на 23% кв/кв и стало основным фактором снижения совокупной выручки компании. Выручка от реализации нефтепродуктов снизилась на 9% кв/кв, что было ожидаемо, так как компания продала крупную часть запасов в 3К12, чего не произошло кварталом позже. EBITDA опустилась на 36% кв/кв до 27 млрд руб. Налоги (исключая налог на прибыль) продемонстрировали снижение на 8% к уровню предыдущего квартала, что обусловлено главным образом сокращением экспортных пошлин. При этом затраты на добычу нефти выросли на 11% за аналогичный период. Стоит отметить, что показатель EBITDA был рассчитан компанией с учетом прибыли от курсовых разниц, таким образом, скорректированный показатель снизился на 34%, до 26,5 млрд руб. с 40 млрд руб., наблюдаемых кварталом ранее. По итогам 9M12 выручка в сегменте переработки составляла 30% в структуре совокупной выручки компании и 10% в структуре прибыли до налогообложения. За весь год эта доля выросла до 35% в структуре совокупной выручки, но составила всего 9% в структуре доналоговой прибыли. Стоит отметить, что основным источником выручки компании остается сегмент разведки и добычи, и данная ситуация вряд ли изменится до тех пор, пока не будет завершено строительство установки гидрокрекинга на ТАНЕКО в 2015 г. Как мы и предполагали, свободный денежный поток в 4К12 оказался на крайне низком уровне и составил всего 0,5 млрд руб. по сравнению с впечатляющим показателем в 3К12 (20 млрд руб.). Фактический показатель свободного денежного потока за весь год составил 42 млрд руб., тогда как мы ожидали 36 млрд руб. Наш прогноз на 2013 год чуть хуже – всего 33 млрд руб. Капвложения в 2013 году по плану составят 50-55 млрд руб., то есть останутся прежними, либо не превысят прошлогодний уровень более чем на 10%, что в целом соответствует нашим прогнозам. Как и ожидалось, не было сказано ничего нового ни о модернизации ТАНЕКО, ни о сроках завершения строительства установки гидрокрекинга

Эффект на акции: Ни в отчетности, ни в комментариях менеджмента мы не видим ничего, что побудило бы нас изменить свою нейтральную оценку компании. В ближайшее время цена акций Татнефти, как мы считаем, будет зависеть от того, какими окажутся дивиденды (скоро будут объявлены). По нашим оценкам, они составят 8,2 руб. на одну обыкновенную и привилегированную акцию, а реестр будет закрыт в начале мая

Транснефть снизит дивиденды по привилегированным акциям на 4%, повысит по обыкновенным в 2,3 раза

Транснефть

Тикер TRNFP

Цена 67300 руб

Целевая цена 2388 долл./

75495 руб.

Потенциал роста 12%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Глава Транснефти Николай Токарев заявил, что по итогам 2012 г. компания планирует сохранить прежний порядок расчета дивидендов по привилегированным акциям в размере 10% чистой прибыли головной компании по РСБУ и увеличить выплаты по обыкновенным акциям до уровня дивидендов по привилегированным. Эффект на компанию: Отношение общего объема дивидендных выплат к неконсолидированной чистой прибыли головной компании по РСБУ увеличится, по нашим оценкам, с 25% до 46%. По итогам 2012 г. Транснефть может повысить дивидендные выплаты на 75% за счет увеличения дивидендов по обыкновенным акциям в 2,3 раза при снижении выплат по привилегированным на 4,4%. Вместе с тем это не создаст существенной нагрузки на компанию в связи с консолидацией основной части чистой прибыли группы «Транснефть» на дочерних обществах головной компании. По итогам 9М12 чистая прибыль головной компании группы по РСБУ составила лишь 16,5% от чистой прибыли группы, и мы полагаем, что данное соотношение существенно не изменится по итогам года. Таким образом, общий размер дивидендов может достичь 7,6% от чистой прибыли группы.

Эффект на акции: Мы полагаем, что вышедшие новости могут оказать умеренно негативное влияние на динамику привилегированных акций Транснефти. Несмотря на то, что порядок расчета дивидендов по привилегированным акциям не изменился и размер дивидендов за 2012 г. в целом соответствует рыночным ожиданиям, значительное общее их увеличение исключительно за счет дивидендов по обыкновенным акциям может оказать негативное влияние на настроения участников рынка. При этом отметим, что процесс роста дивидендов Транснефти начался, общие выплаты за 2012 г. могут увеличиться на 75% за счет более высоких дивидендов исключительно по обыкновенным акциям. Данный процесс может продолжиться. Вместе с тем мы обращаем внимание, что в Транснефти размер дивидендов по привилегированным акциям формально не связан с размером дивидендов по обыкновенным акциям – ни по уставу, ни по законодательству, что создает потенциальные возможности для дальнейшего перераспределения дивидендов в пользу обыкновенных акций в пределах сумм чистой прибыли головной компании

Минфин планирует рассмотреть возможность увеличения акцизов на нефтепродукты и налогов на нефтяной сектор для наполнения дорожных фондов

Новость: Министр финансов РФ Антон Силуанов сообщил, что Минфин РФ планирует рассмотреть возможность увеличения акцизов на нефтепродукты, а также повышения налогов на нефтяной сектор с тем, чтобы обеспечить наполняемость дорожных фондов. Общий объем выпадающих доходов из-за перехода отрасли на выпуск бензинов 4 и 5 класса качества за 3 года министр оценил примерно в 100 млрд руб. Эффект на компании: В негативном сценарии развития событий общий объем налогообложения отрасли может быть увеличен примерно на 30 млрд руб. в год прежде всего за счет повышения акцизов на бензины и дизтопливо 4 и 5 класса качества. Вместе с тем мы отмечаем, что более низкие акцизы на бензины и дизтопливо 4 и 5 класса качества играют важную стимулирующую роль для ускорения перехода компаний на производство высококачественного топлива и учитывались компаниями при принятии инвестиционных решений. Мы ожидаем, что диалог по данному вопросу будет продолжен и, несмотря на риски увеличения налоговой нагрузки, рассчитываем, что регуляторами будет проведен детальный анализ альтернативных источников наполнения дорожных фондов. Эффект на акции: Вышедшие новости могут оказать негативное влияние на настроения участников рынка и создают риски умеренного увеличения налогообложения

СД Российских сетей утвердил параметры допэмиссии для получения госпакета ФСК

Холдинг МРСК

Тикер MRKH

Цена 1,50 руб.

Целевая цена 2,33 руб.

Потенциал роста 56%

Рекомендация ПО РЫНКУ

ФСК

Тикер FEES RX

Цена 0,14 руб.

Целевая цена 0,24 руб.

Потенциал роста 71%

Рекомендация ПО РЫНКУ

Новость: Совет директоров Российских Сетей (быв. Холдинг МРСК) утвердил параметры предстоящей допэмиссии в рамках консолидации госпакета ФСК. Акции Российских сетей оценены в 2,79 руб., а акции ФСК – в 0,2836 руб. за штуку. Максимальный объем допэмиссии Российских сетей составляет 161,066 млрд акций. Теперь решение совета директоров должно быть утверждено на внеочередном собрании акционеров 6 мая. Миноритарные акционеры Российских сетей смогут приобрести новые акции за деньги или в обмен на акции ФСК пропорционально размеру своих долей по состоянию на 29 марта в рамках размещения по преимущественному праву. За ним, вероятно, последует размещение оставшихся акций по открытой подписке. Эффект на компании: Утвержденные оценки оказались значительно выше рыночных котировок (порядка 80%), однако в отсутствие перспектив выкупа несогласных с реорганизацией миноритариев они не имеют существенного значения. Более важно соотношение между двумя бумагами (9,838x), которое отразило сложившееся в последнее время рыночное соотношение между двумя акциями и с этой точки зрения не стало сюрпризом. Эффект на котировки: Несмотря на отсутствие интриги, инвесторы вспомнили про старые риски размытия доли миноритариев в Холдинге МРСК (Россетях) и ухода ликвидности из бумаг ФСК, что и привело вчера к активным распродажам в обеих бумагах. В случае размещения всей эмиссии акционерный капитал Россетей увеличится почти вчетверо, что означает высокие риски размытия доли миноритариев. После внесения госдоли ФСК в капитал Россетей обе компании продолжат торговаться на ММВБ и Лондонской фондовой бирже. Однако мы полагаем, что часть миноритарных акционеров ФСК предпочтут бумаги Российских сетей, что может негативно сказаться на уровне ликвидности ФСК. Это, в свою очередь, может привести к снижению веса ФСК в индексах MSCI и оказать дальнейшее негативное влияние на котировки. Мы считаем, что для миноритариев ФСК это достаточный аргумент, чтобы либо продавать свои акции, либо обменять их на акции Российских Сетей, которые имеют высокие шансы стать главной «голубой фишкой» в секторе электроэнергетики

Группа компаний «Мать и дитя» опубликовала отчетность по МСФО за 2012 год, совет директоров рекомендовал дивиденды 0,13 долл./акцию. Нейтрально

ГК «Мать и дитя»

Тикер MDMG LI

Цена 17,00 долл.

Новость: Группа компаний «Мать и дитя» – лидирующая компания, оказывающая частные медицинские услуги в области женского здоровья и педиатрии в России, – вчера опубликовала финансовые результаты по МСФО за 2012 год, а также сообщила, что ее совет директоров рекомендовал выплатить дивиденды за прошлый год в размере 0,13 долл. на акцию. Эффект на компанию: Выручка увеличилась на 40% г/г в рублевом выражении до 4,1 млрд руб. (на 2% ниже консенсус-прогноза, по данным Bloomberg). Росту выручки способствовали интеграция сети амбулаторных клиник «Мать и дитя» в группу, а также открытие нового госпиталя в Лапино (Московская область) и новой клиники «Мать и дитя» в Перми. Наибольший вес в структуре выручки группы в 2012 г. имели услуги в области акушерства и гинекологии (30%), а также принятие родов (26%), а наибольшие темпы роста (+59% г/г) показала выручка от услуг ЭКО в связи с интеграцией клиник. EBITDA выросла на 31% г/г и составила 1,69 млрд руб. – на 5% ниже консенсус-прогноза. Рентабельность EBITDA опустилась с 44% в 2011 г. до 42% в 2012 г., что, на наш взгляд, вызвано интеграцией клиник «Мать и дитя» (менее рентабельных по сравнению с госпиталями) в группу и открытием в прошлом году новых медицинских учреждений. В целом, по нашему мнению, в 2012 году компания продемонстрировала хороший контроль над издержками. Чистая прибыль увеличилась на 66% г/г до 1,54 млрд руб., оказавшись на 18% выше консенсуса. Для компаний, оказывающих услуги в области здравоохранения, в России с 2012 года действует нулевая ставка налога на прибыль. Большинство компаний, входящих в группу, были в отчетном периоде освобождены от его уплаты. Общий долг компании за год вырос в 2,5 раза с 1,19 млрд руб. по состоянию на конец 2011 г. до 2,96 млрд руб. на конец 2012 г. Чистый долг, однако, снизился – в основном благодаря привлечению средств в ходе IPO – с 1,06 млрд руб. до 376 млн руб. (что подразумевает отношение чистого долга к EBITDA за последние 12 месяцев на уровне 0,2x). Капитальные затраты в 2012 году составили 2,65 млрд руб. (+46% г/г), из которых большая часть (90%) была направлена на строительство госпиталя в Лапино. Компания не представила своих прогнозов финансовых показателей на 2013 год, кроме капитальных затрат, которые планируются на уровне 3,8 млрд руб. Что касается дивидендов, если рекомендация совета директоров будет одобрена собранием акционеров, группа направит на дивиденды 9,8 млн долл. (около 309 млн руб. по текущему курсу), что составляет 20% от чистой прибыли за 2012 год. Дивидендная доходность, исходя из котировок на момент вчерашнего закрытия рынка, составит 0,8%. Эффект на акции: Мы позитивно оцениваем результаты ГК «Мать и дитя». Однако, учитывая, что компания, исходя из данных консенсус-прогноза на 2013 год, сейчас торгуется по мультипликаторам 15,2x EV/EBITDA и 20,7x P/E, полагаем, что эффект на акции будет нейтральным.

Polymetal International: финансовые результаты по МСФО за 2012 г. превзошли консенсус благодаря контролю над затратами. Позитивно

Polymetal International

Тикер POLY LN

Цена 13,46 долл.

Новость: Polymetal International опубликовала финансовые результаты по МСФО за 2012 год. Компания отчитывается на полугодовой основе. Эффект на компанию: На фоне увеличения объема продаж (+32% г/г золото, +63% г/г серебро) и роста цен на золото (+6% г/г) выручка группы возросла на 40% г/г до 1854 млн долл. Компания ранее предоставляла прогноз выручки, а потому здесь сюрпризов для рынка не было. Денежные затраты составили 703 долл./унция, оставшись на уровне 2011 г. (701 долл./унция). Компания достигла столь хорошего результата за счет роста среднего содержания металлов в перерабатываемой руде и увеличения объемов переработки, а также обесценения рубля (5,9% за год для среднего курса). Суммарно операционные денежные издержки выросли на 36% год к году, однако были на 2% ниже наших ожиданий, преподнеся позитивный сюрприз в отношении контроля над затратами, в то время как контроль над ними находится в центре внимания для золотодобывающих компаний. EBITDA возросла, соответственно, на 44% и составила 918 млн долл., что было лучше нашего прогноза на 2%, и на 4% выше консенсуса. Данный консенсус. Рентабельность EBITDA в 2012 году возросла до 49,5% с 47% в 2011. Отметим, что у Polyus Gold International данный показатель составил 48,6% за 2012 год, и, таким образом, Polymetal International обогнала по рентабельности конкурента, в то время как мы ожидали аналогичные цифры. Чистая прибыль составила 401 млн долл., однако на нее оказали влияние разовое создание резервов по налогам в отношении предыдущих периодов и 2012 года (116 млн долл.). Как мы и ожидали, компания подтвердила производственный прогноз на 2013 год на уровне 1,2 млн унций золотого эквивалента. Напомним, что в 2012 году данный показатель составил 1,06 млн унций, и менеджмент, таким образом, ожидает роста на 13% г/г. Итоговый дивиденд предложен советом директоров в размере 0,31 долл. на акцию, что трансформируется в дивидендную доходность 2,5% (без учета объявленного ранее спец. дивиденда). Эффект на акции: На наш взгляд, успешный контроль над затратами является катализатором для акций компаний и позитивен для котировок.

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter