12 апреля 2013

Фото ИТАР-ТАСС

Фото ИТАР-ТАСССвязь между миром денег и миром производства товаров и услуг - "реальной экономикой" - есть, и после кризиса 2008 года ее существование уже никто не отрицает. Кредитный бум и пузырь на рынке недвижимости в большинстве стран стимулировали и потребление, и производство. Финансовая катастрофа ударила по росту и загнала некоторые крупнейшие экономики в рецессию.

Клаудио Борио из Банка международных расчетов и его коллеги, решил проверить как именно с финансовыми циклами связан потенциальный выпуск экономики. Речь идет о том, чтобы увидеть как именно, с учетом колебаний финансовых рынков, меняется потенциал экономики и, соответственно, размеры ее ВВП.

Потенциал выпуска нельзя мерять только с помощью инфляции

У классического подхода к потенциалу выпуска есть два существенных недостатка.

Во-первых, определяющей чертой концепции потенциального выпуска становится его устойчивость. Обычно экономисты определяют в качестве главного фактора, влияющего на объем выпуска, инфляцию - именно ее динамика определяет уровень устойчивости выпуска.

Но здесь и кроется проблема: не стоит ставить знак равенства между выпуском без учета инфляции и устойчивым ростом ВВП. Это слишком сильно ограничивает концепцию. Последний кризис показал, что рост может выйти из-под контроля даже при низкой инфляции из-за особенностей финансового развития.

Во-вторых, есть проблема и с измерениями. Дополнение традиционной модели данными о состоянии финансового рынка позволяет получить информацию о циклической составляющей выпуска. Без учета таких колебаний невозможно получить точную оценку потенциального выпуска.

Потенциал зависит от фаз финансовых циклов

Борио и его коллеги решили все это исправить и разработали модель, учитывающую финансовые факторы при подсчете потенциального выпуска.

Лучше всего за развитием финансового цикла следить по двум показателям: объемам кредитования и ценам на недвижимость. Они позволяют увидеть циклическую природу колебаний ВВП даже с учетом традиционного бизнес-цикла.

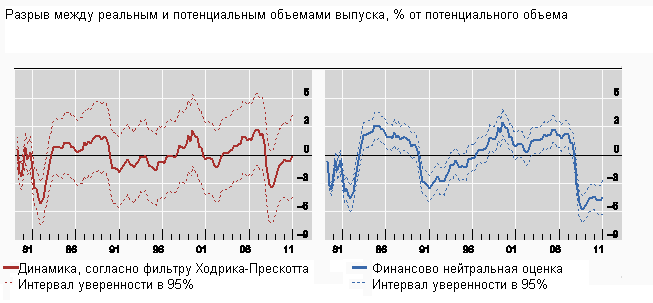

Дополнив свою модель этими данными, ученые заново измерили потенциал выпуска и разрыв реального и потенциального выпуска. В отличие от традиционного подхода, эта модель основывалась не на величине инфляции, а на данных по кредитованию и ценам на недвижимость.

Подобный подход позволяет более гибко оценить экономическую информацию. Традиционно экономисты используют разрыв между реальным и потенциальным выпуском, чтобы объяснить динамику различных макроэкономических показателей. Например, в некоторые модели включается кривая Филлипса, показывающая связи между инфляцией и уровнем безработицы. На этой основе многие госучреждения строят процесс принятия решений.

Вместо этого экономисты предлагают включать в модель показатели финансовых циклов для определения переходов или циклических колебаний выпуска на определенной стадии бизнес-цикла. Смысл в том, чтобы не искажать данные интерпретациями, а отталкиваться от реальной динамики.

Кризис в США можно было предсказать

Свою концепцию группа Борио решила проверить на реальных данных. Включение в модель цен на недвижимость и данных по кредитованию позволило полностью объяснить колебания потенциального выпуска. Отпадает необходимость делать множество предположений и использовать описания сложных экономических взаимоотношений.

Эта разница обусловлена тем, что различные статистические фильтры плохо учитывают колебания циклов в настоящем времени, ведь они зависят лишь от текущих тенденций. Финансовые переменные сглаживают эти колебания.

Оценки становятся точнее

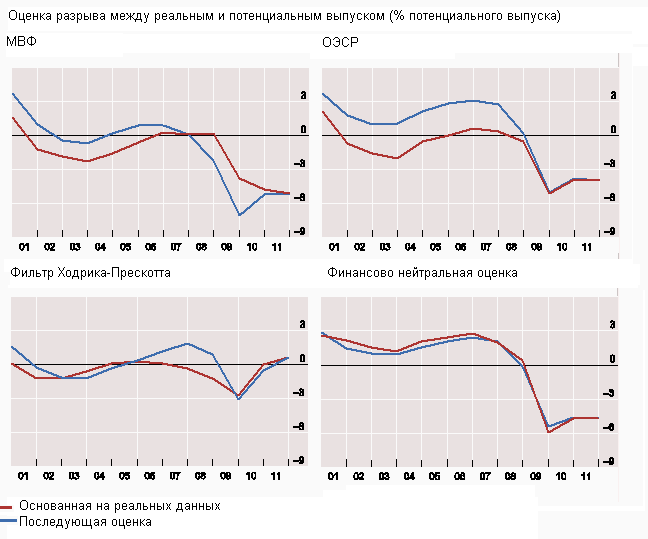

Традиционные оценки потенциала роста не смогли спрогнозировать кризис

Бюджетные проблемы развитых стран были видны заранее

Особенно последующие пересмотры оценки роста губительны для политиков, чья задача поддержать экономику на плаву. Именно из-за анализа потенциала выпуска на основе традиционных методов они прямо перед финансовом кризисом не заметили, что стимулировать рост ВВП дальше невозможно . Если у них были более точные оценки, то они могли бы справиться с кризисом: они бы лучше оценили риски и смогли бы их устранить.

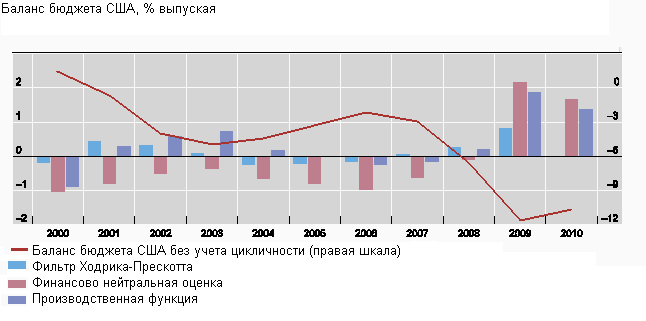

Проиллюстрировать это можно на примере бюджетной политики, хотя эти же выводы подходят и к монетарной политике.

Доходы и расходы бюджета во многом зависят от состояния экономики. Именно поэтому часто нельзя понять, насколько надежна бюджетная политика без учета состояния экономики.

Финансовый бум может значительно улучшить ситуацию с бюджетом, но это не значит, что дела стали на самом деле лучше. Эти оценки ненадежны.

Показательны недавние кризисы в Испании и Ирландии. Ситуация с бюджетом в этих странах до кризиса выглядела идеально: отношение госдолга к ВВП было низким, преобладали профицитные бюджеты. Но после падения банковского сектора в обеих странах начался суверенный долговой кризис.

Оценка разрыва между потенциальным и реальным выпуском, учитывающая финансовые циклы, помогла сделать эти оценки более точными, ведь важны расхождения даже в 0,5% ВВП.

В отношении США обычные способы оценки разрыва между потенциальным и реальным выпуском не сработали, а вот финансово-нейтральная оценка, предложенная Борио, показывает, что ситуация с бюджетом была накануне кризиса хуже, чем принято считать.

Бюджетные проблемы США были видны задолго до кризиса

/Элитный Трейдер, ELITETRADER.RU/

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter