6 мая 2013 Zero Hedge

Прибыль фонда Баффета – Berkshire Hathaway – выросла в первый квартал на 51% на фоне хорошего роста страхового бизнеса фонда, а также за счет роста совокупной стоимости всех активов компании миллиардера

Уоррен Баффет отрапортовал о прибыли в $4.89 млрд (или $2977 на акцию класса «А»). В предыдущем полугодии прибыль составила $3.25 млрд, или $1966 на акцию.

Фонд Berkshire владеет 80 дочерними компаниями, включая одежные, мебельные и ювелирные бизнесы. Однако более 50% всей прибыли фонду приносят страховые и энергетические компании. Кроме всего прочего, у фонда крупные вложения в таких гигантах бизнеса, как Coca-Cola, Wells Fargo & Co.

Интересно, что бизнес миллиардера неплохо вырос в привязке к восстановлению рынка жилья (независимо от того, иллюзорным оно было или нет). Выросла стоимость компаний машиностроительного сегмента, сектора услуг и розницы.

У Баффета в настоящее время достаточно много свободных денег для новых инвестиций, слияний и поглощений. В конце первого квартала у фонда насчитывалось $49.1 млрд наличности – против $37.8 млрд в прошлом году.

Совокупный объем скупки активов от ФРС США прогнозируется на отметке $1.25 трлн

Эксперты Уолл-Стрит (первичные дилеры фондового рынка) прогнозируют, что ФРС США в рамках третьего раунда количественного «смягчения» скупит с рынка в общей сложности порядка $1.25 трлн активов, как показывают свежие пятничные опросы аналитиков Reuters

Предварительные опросы от 8 марта показывали чуть меньший прогноз – на уровне $1 трлн. В предыдущие два раунда QE было куплено $2.3 трлн ипотечного и казначейского долга.

11 из 15 экспертов-респондентов полагают, что ФРС будет продолжать скупать активы и вбрасывать в рынок доллары вплоть до середины 2014 года. Только 4 эксперта считают, что ФЕД закончит QE3 в 2013 году. Интересно, что предыдущий мартовский опрос показал меньшее число опрошенных (9 из 15), которые верят в пролонгацию стимулирования в 2014 году. При этом все 15 респондентов убеждены, что ФРС будет сокращать объемы QE3 ближе к сроку окончания программы.

9 респондентов ответили, что безработица, вероятней всего, достигнет целевого уровня в 6.5% в 2015 году. 6 экспертов полагают, что плановый уровень может быть получен в 2014 году. В марте ожидания по безработице были такими – 13 экспертов выразили мнение, что целевая отметка будет достигнута в 2015 году, 2 эксперта – в 2014. Напомним, что изначально ФРС привязала сроки окончания третьего раунда стимулирования к достижению уровня безработицы на отметке в 6.5%. Пятничный отчет от Департамента труда, который оказался намного лучше ожиданий, судя по всему, не оказал влияния на планы ФРС. Видимо, Бернанке ждет устойчивого роста, а не однократных успехов. Посему позитивные данные, скорее всего, не повлияют на объемы QE3, которые в настоящий момент составляют $85 млн в месяц.

Pimco: Новая норма – это 7.5% безработицы

По словам Билла Гросса, менеджера крупнейшего в мире облигационного фонда, «новая норма» экономического роста в крупнейшей мировой экономике – США – остается неизменной даже на фоне снижающейся безработицы

Гросс полагает, что при всем желании американская экономика не может расти быстрее 2%. Гросс утверждает, что даже когда некоторое время назад Америка наблюдала хорошие темпы роста рынка недвижимости – даже тогда PIMCO не прогнозировала рост ВВП интенсивнее 3.5%.

В апреле безработица США оказалась ниже всех прогнозов – 7.5% (4-летний минимум), что означает, что негативное влияние бюджетных сокращений еще не дало о себе знать. Согласно консенсус-прогнозу аналитиков Bloomberg, ВВП США вырос на 2.2% в 2012 году. В текущем году ожидается рост на уровне 2%.

Количество «пейроллс» выросло в апреле на 165 тыс против прогноза в 140 тыс и против мартовского значения в 138 тыс.

Интересно, что термин «новая норма» ввел в обиход Уолл-Стрит именно Билл Гросс в 2009 году. Термин описывал новое положение экономики США в условиях низких процентных ставок и медленного роста.

Чем дальше – тем страшнее. «Крученая диаграмма» от Goldman Sachs

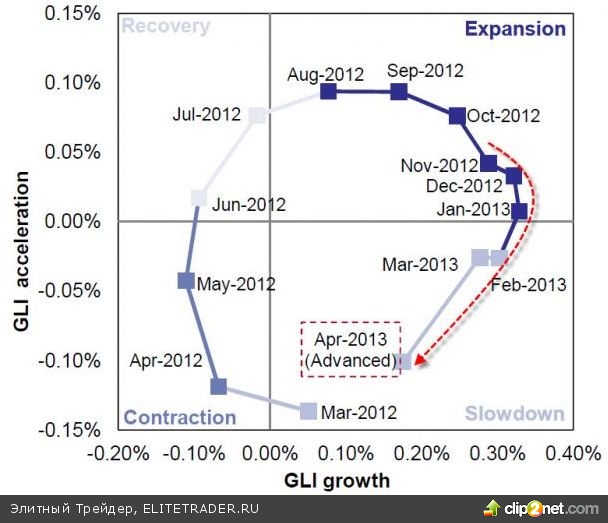

Инвесторам стоит обратить внимание на ключевой показатель Goldman Sachs – Global Leading Indicator (GLI), который в настоящее время демонстрирует заход мировой экономики в фазу медленного роста. GLI пребывает в фазе замедления уже 4 месяца подряд

И, несмотря на то, что фаза замедления пока не переросла в фазу стагнации – эмпирические данные показывают, что при таком положении не стоит покупать активы с высокой степенью риска. На рынке доминируют плохие новости по всем фронтам – глобальные PMI, корейский экспорт, поведение индустриальных активов – все говорит о постепенном приближении новой волны глобального экономического сжатия.

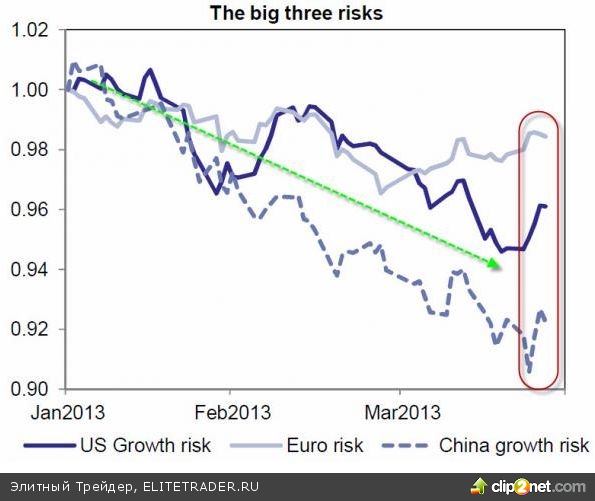

Самые главные риски в финансовой модели Goldman Sachs – медленный рост ВВП США, риски Еврозоны и замедление в Китае. И все эти три риска существенно обострились за последние недели. «Крученая диаграмма» от GS сигнализирует о входе мировой экономики в фазу «углубленного замедления».

Swirlogram от Goldman Sachs:

Рост трех рисков GS: рост экономики США, кризис ЕС и «посадка» Китая:

Настроения крупных инвесторов продолжают ухудшаться. Вот, что высказал по поводу перспектив фондового рынка глава PIMCO – Билл Гросс:

В сухом остатке – «Даже не думайте покупать рисковые активы – сливайте их, ибо мир безвозвратно потонул в печатной наличности…»

Росс, Блэк, Хэррис: «Не инвестируйте в акции или облигации»

Три всемирно известных экономиста Джошуа Хэррис (он же директор по инвестициям в фонде (Apollo Global Management), Вилбур Росс (владелец фонда WL Ross) и Леон Блэк (главный босс Apollo Global Management) в рамках лос-анджелесской конференции в Milken Institute выразили мнение, что американские акции и облигации – слишком рисковый инструмент для инвестирования

По словам экономистов и практикующих инвесторов бонды и акции США ушли слишком далеко от своих справедливых цен на фоне массированного стимулирования Федрезервом, которое своей ликвидностью, ежемесячно вбрасываемой в рынок, призвано толкать цены на активы вверх. Инвесторы отметили явную перекупку по всем классам традиционных активов.

Росс, Блэк и Хэррис дружно утверждают, что они в настоящий момент являются активнейшими продавцами , реализуя бумаги по максимально высоким ценам. Инвесторы-экономисты говорят, что ситуация буквально хрестоматийная – активы достигли ценовых рекордов, и пришло время собирать урожай. На рынке долга зреет пузырь, подпитываемый рекордно низкими процентными ставками, и риски рефинансирования ставок близки к критическому уровню. Т.е. постоянное рефинансирование долга порождает его бесконтрольный лавиноподобный рост – утверждает Росс. Пузырь неминуемо схлопнется, когда ФЕД свернет свое QE, и компаниям придется рефинансировать свой долг.

В сухом остатке – инвесторы должны не просто выходить, а бежать из акций и облигаций, пока цены благоприятствуют закрытию позиций.

Что думают другие игроки?

Например, Билл Гросс (главный босс PIMCO) в отношении американских казначейских бондов рекомендует существенно сократить объемы позиций в бондах до конца 2013 года. Гросс не рекомендует совсем выходить из бумаг, так как пока, по его словам, бонды могут давать гарантированный доход, пусть и минимальный, за счет стимулирования ФЕДом. Т.е. пока стимулирование в силе – в бонды можно инвестировать, но без фанатизма. Бонды с длительным сроком истечения – под запретом.

В конце концов, главным моментом в любом прогнозе насчет будущего фондового рынка США сводится к вопросу – когда же именно закончится QE3 от ФРС США…

США. Цены на дома выросли на 9.3% - это 7-летний максимум

По данным отчета Case-Shiller Index Reports, цены на дома выросли на 9.3% в феврале против аналогичного периода прошлого года - абсолютный максимум за последние 7 лет. Индекс рассчитывается, исходя из трехмесячной средней, посему февральские данные - последние свежие. Основной рост был обеспечен за счет горячего спроса покупателей на фоне ограниченного предложения домов

Индекс, учитывающий динамику изменения цен в 20 крупнейших городах - Standard & Poor's/Case-Shiller 20-city home price index - в январе вырос на 8.1%. Интересно, что в следующем месяце цены на дома росли во всех 20 городах - второй месяц к ряду.

Самый быстрорастущий по ценам город - Феникс (+23% ценового роста за февраль). В Сан-Франциско цены подскочили на 19%, в Лас Вегасе - на 17.6%, в Атланте - на 16.5%. И это все, несмотря на то, что месяц февраль исторически считается месяцем медленных продаж в зимний период. По сути, индекс Шиллера покрывает половину всех домов США. Если смотреть другие оценки - например, подсчеты Национальной ассоциации риелторов (НАР) - то по этим данным получается, что месяц март был на 25% оживленнее в плане покупателей, чем февраль, в среднем по Америке.

Основной драйвер спроса - низкие ипотечные ставки плюс ощущение у потребителей, если не роста, то, по крайней мере, устойчивой стабильности. Кроме того, в прошедшем году количество домов на продажу существенно сократилось - почти на 17% до уровня 1.93 млн - это обстоятельство толкает цены на дома вверх. При текущем спросе, как подсчитала НАР, предложение домов на продажу будет полностью истощено через 4.7 месяцев.

Тем не менее, цены на дома все еще ниже своих пиковых значений от августа 2008 года - примерно на 30%. Цены близки к уровням осени 2003 года.

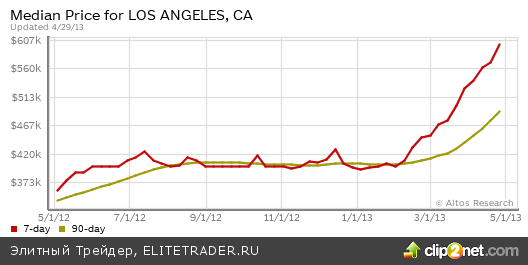

И, безусловно, в этой связи было бы странно, если бы рыночные участники не начали говорить о раздутии нового пузыря на рынке недвижимости. В качестве иллюстрации к размышлениям можно привести график от ZeroHedge.com, который показывает динамику роста цен на дома в Лос-Анджелесе - не много не мало, +50% роста с начала 2013 года:

Главный босс McDonald’s о сложном восстановлении экономики США

Американская экономика проходит сложный период восстановления. В первом квартале достигнут рост -2.5%, однако эту, на первый взгляд, позитивную информацию приходится воспринимать с большой долей скепсиса - рассуждает Дон Томпсон, глава корпорации-гиганта McDonald’s.

Томпсон говорит о том, что безработица остается все еще очень высокой (7.6% в марте при уровне роста показателя несельскохозяйственных "пэйролс" на 88 тыс), внутреннее потребление - на низком уровне. Аналитический отдел McDonald's сделал выводы, что при текущей динамике у компании нет шансов на хорошие темпы роста продаж до конца 2013 года.

Несмотря на плохие показатели рынка, McDonald's увеличил найм персонала на вакансии, связанные с обслуживанием гостей в утренние и ночные часы. Интересно, что наиболее высокие темпы роста продаж компания имеет в России и Британии. В Европе - все довольно печально с негативным прогнозом на будущее.

Если говорить о темпах роста ВВП США, то мнения расходятся насчет того, насколько ВВП действительно растет. С одной стороны, есть позитивные сигналы - продажи домов, например. С другой стороны - продажи товаров длительного потребления стагнируют, экспортные выручки компании сокращаются на снижении глобального спроса и потребления.

Однако почти все экономисты сходятся во мнении, что пока одним из самых слабых звеньев экономики США остаются низкие бюджетные расходы - этот фактор подавляет внутреннее потребление.

Knight Capital: Инвесторы активно покупают рисковые активы

По оценке компании Knight Capital, в настоящее время на рынке наблюдается процесс, согласно которому инвесторы выходят из крупных и безопасных бумаг и заходят в более рисковые активы

Явление несколько не коррелирует с текущей рыночной ситуацией - с негативными экономическими прогнозами, существенным сокращением спроса на товары длительного пользования и др. В настоящее время акции небольших и средних компаний, входящих в индекс Dow Jones, активно растут. Многие бумаги торгуются в явном отрыве от результатов своей финансовой отчетности, что привносит в рынок больше волатильности - как известно, существенная часть компаний, кроме всего прочего, понизила свои прогнозы по выручке на оставшуюся часть 2013 года.

В целом, инвесторы стремятся покупать высокодоходные акции с повышенным риском из самых разных сегментов - банки, биотехнологии, строительство и др. Фактор в пользу роста данного тренда - ожидания пролонгации количественного "смягчения" ФРС США, которое, вероятней всего, будет продлено на фоне низкой инфляции. Для Бена Бернанке отсутствие инфляционных рисков, по сути, большой и единственно необходимый аргумент (плюс вяло растущий ВВП США) для продления QE.

В сухом остатке - многие эксперты говорят о том, что фондовый рынок растет буквально на пустом месте.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Уоррен Баффет отрапортовал о прибыли в $4.89 млрд (или $2977 на акцию класса «А»). В предыдущем полугодии прибыль составила $3.25 млрд, или $1966 на акцию.

Фонд Berkshire владеет 80 дочерними компаниями, включая одежные, мебельные и ювелирные бизнесы. Однако более 50% всей прибыли фонду приносят страховые и энергетические компании. Кроме всего прочего, у фонда крупные вложения в таких гигантах бизнеса, как Coca-Cola, Wells Fargo & Co.

Интересно, что бизнес миллиардера неплохо вырос в привязке к восстановлению рынка жилья (независимо от того, иллюзорным оно было или нет). Выросла стоимость компаний машиностроительного сегмента, сектора услуг и розницы.

У Баффета в настоящее время достаточно много свободных денег для новых инвестиций, слияний и поглощений. В конце первого квартала у фонда насчитывалось $49.1 млрд наличности – против $37.8 млрд в прошлом году.

Совокупный объем скупки активов от ФРС США прогнозируется на отметке $1.25 трлн

Эксперты Уолл-Стрит (первичные дилеры фондового рынка) прогнозируют, что ФРС США в рамках третьего раунда количественного «смягчения» скупит с рынка в общей сложности порядка $1.25 трлн активов, как показывают свежие пятничные опросы аналитиков Reuters

Предварительные опросы от 8 марта показывали чуть меньший прогноз – на уровне $1 трлн. В предыдущие два раунда QE было куплено $2.3 трлн ипотечного и казначейского долга.

11 из 15 экспертов-респондентов полагают, что ФРС будет продолжать скупать активы и вбрасывать в рынок доллары вплоть до середины 2014 года. Только 4 эксперта считают, что ФЕД закончит QE3 в 2013 году. Интересно, что предыдущий мартовский опрос показал меньшее число опрошенных (9 из 15), которые верят в пролонгацию стимулирования в 2014 году. При этом все 15 респондентов убеждены, что ФРС будет сокращать объемы QE3 ближе к сроку окончания программы.

9 респондентов ответили, что безработица, вероятней всего, достигнет целевого уровня в 6.5% в 2015 году. 6 экспертов полагают, что плановый уровень может быть получен в 2014 году. В марте ожидания по безработице были такими – 13 экспертов выразили мнение, что целевая отметка будет достигнута в 2015 году, 2 эксперта – в 2014. Напомним, что изначально ФРС привязала сроки окончания третьего раунда стимулирования к достижению уровня безработицы на отметке в 6.5%. Пятничный отчет от Департамента труда, который оказался намного лучше ожиданий, судя по всему, не оказал влияния на планы ФРС. Видимо, Бернанке ждет устойчивого роста, а не однократных успехов. Посему позитивные данные, скорее всего, не повлияют на объемы QE3, которые в настоящий момент составляют $85 млн в месяц.

Pimco: Новая норма – это 7.5% безработицы

По словам Билла Гросса, менеджера крупнейшего в мире облигационного фонда, «новая норма» экономического роста в крупнейшей мировой экономике – США – остается неизменной даже на фоне снижающейся безработицы

Гросс полагает, что при всем желании американская экономика не может расти быстрее 2%. Гросс утверждает, что даже когда некоторое время назад Америка наблюдала хорошие темпы роста рынка недвижимости – даже тогда PIMCO не прогнозировала рост ВВП интенсивнее 3.5%.

В апреле безработица США оказалась ниже всех прогнозов – 7.5% (4-летний минимум), что означает, что негативное влияние бюджетных сокращений еще не дало о себе знать. Согласно консенсус-прогнозу аналитиков Bloomberg, ВВП США вырос на 2.2% в 2012 году. В текущем году ожидается рост на уровне 2%.

Количество «пейроллс» выросло в апреле на 165 тыс против прогноза в 140 тыс и против мартовского значения в 138 тыс.

Интересно, что термин «новая норма» ввел в обиход Уолл-Стрит именно Билл Гросс в 2009 году. Термин описывал новое положение экономики США в условиях низких процентных ставок и медленного роста.

Чем дальше – тем страшнее. «Крученая диаграмма» от Goldman Sachs

Инвесторам стоит обратить внимание на ключевой показатель Goldman Sachs – Global Leading Indicator (GLI), который в настоящее время демонстрирует заход мировой экономики в фазу медленного роста. GLI пребывает в фазе замедления уже 4 месяца подряд

И, несмотря на то, что фаза замедления пока не переросла в фазу стагнации – эмпирические данные показывают, что при таком положении не стоит покупать активы с высокой степенью риска. На рынке доминируют плохие новости по всем фронтам – глобальные PMI, корейский экспорт, поведение индустриальных активов – все говорит о постепенном приближении новой волны глобального экономического сжатия.

Самые главные риски в финансовой модели Goldman Sachs – медленный рост ВВП США, риски Еврозоны и замедление в Китае. И все эти три риска существенно обострились за последние недели. «Крученая диаграмма» от GS сигнализирует о входе мировой экономики в фазу «углубленного замедления».

Swirlogram от Goldman Sachs:

Рост трех рисков GS: рост экономики США, кризис ЕС и «посадка» Китая:

Настроения крупных инвесторов продолжают ухудшаться. Вот, что высказал по поводу перспектив фондового рынка глава PIMCO – Билл Гросс:

В сухом остатке – «Даже не думайте покупать рисковые активы – сливайте их, ибо мир безвозвратно потонул в печатной наличности…»

Росс, Блэк, Хэррис: «Не инвестируйте в акции или облигации»

Три всемирно известных экономиста Джошуа Хэррис (он же директор по инвестициям в фонде (Apollo Global Management), Вилбур Росс (владелец фонда WL Ross) и Леон Блэк (главный босс Apollo Global Management) в рамках лос-анджелесской конференции в Milken Institute выразили мнение, что американские акции и облигации – слишком рисковый инструмент для инвестирования

По словам экономистов и практикующих инвесторов бонды и акции США ушли слишком далеко от своих справедливых цен на фоне массированного стимулирования Федрезервом, которое своей ликвидностью, ежемесячно вбрасываемой в рынок, призвано толкать цены на активы вверх. Инвесторы отметили явную перекупку по всем классам традиционных активов.

Росс, Блэк и Хэррис дружно утверждают, что они в настоящий момент являются активнейшими продавцами , реализуя бумаги по максимально высоким ценам. Инвесторы-экономисты говорят, что ситуация буквально хрестоматийная – активы достигли ценовых рекордов, и пришло время собирать урожай. На рынке долга зреет пузырь, подпитываемый рекордно низкими процентными ставками, и риски рефинансирования ставок близки к критическому уровню. Т.е. постоянное рефинансирование долга порождает его бесконтрольный лавиноподобный рост – утверждает Росс. Пузырь неминуемо схлопнется, когда ФЕД свернет свое QE, и компаниям придется рефинансировать свой долг.

В сухом остатке – инвесторы должны не просто выходить, а бежать из акций и облигаций, пока цены благоприятствуют закрытию позиций.

Что думают другие игроки?

Например, Билл Гросс (главный босс PIMCO) в отношении американских казначейских бондов рекомендует существенно сократить объемы позиций в бондах до конца 2013 года. Гросс не рекомендует совсем выходить из бумаг, так как пока, по его словам, бонды могут давать гарантированный доход, пусть и минимальный, за счет стимулирования ФЕДом. Т.е. пока стимулирование в силе – в бонды можно инвестировать, но без фанатизма. Бонды с длительным сроком истечения – под запретом.

В конце концов, главным моментом в любом прогнозе насчет будущего фондового рынка США сводится к вопросу – когда же именно закончится QE3 от ФРС США…

США. Цены на дома выросли на 9.3% - это 7-летний максимум

По данным отчета Case-Shiller Index Reports, цены на дома выросли на 9.3% в феврале против аналогичного периода прошлого года - абсолютный максимум за последние 7 лет. Индекс рассчитывается, исходя из трехмесячной средней, посему февральские данные - последние свежие. Основной рост был обеспечен за счет горячего спроса покупателей на фоне ограниченного предложения домов

Индекс, учитывающий динамику изменения цен в 20 крупнейших городах - Standard & Poor's/Case-Shiller 20-city home price index - в январе вырос на 8.1%. Интересно, что в следующем месяце цены на дома росли во всех 20 городах - второй месяц к ряду.

Самый быстрорастущий по ценам город - Феникс (+23% ценового роста за февраль). В Сан-Франциско цены подскочили на 19%, в Лас Вегасе - на 17.6%, в Атланте - на 16.5%. И это все, несмотря на то, что месяц февраль исторически считается месяцем медленных продаж в зимний период. По сути, индекс Шиллера покрывает половину всех домов США. Если смотреть другие оценки - например, подсчеты Национальной ассоциации риелторов (НАР) - то по этим данным получается, что месяц март был на 25% оживленнее в плане покупателей, чем февраль, в среднем по Америке.

Основной драйвер спроса - низкие ипотечные ставки плюс ощущение у потребителей, если не роста, то, по крайней мере, устойчивой стабильности. Кроме того, в прошедшем году количество домов на продажу существенно сократилось - почти на 17% до уровня 1.93 млн - это обстоятельство толкает цены на дома вверх. При текущем спросе, как подсчитала НАР, предложение домов на продажу будет полностью истощено через 4.7 месяцев.

Тем не менее, цены на дома все еще ниже своих пиковых значений от августа 2008 года - примерно на 30%. Цены близки к уровням осени 2003 года.

И, безусловно, в этой связи было бы странно, если бы рыночные участники не начали говорить о раздутии нового пузыря на рынке недвижимости. В качестве иллюстрации к размышлениям можно привести график от ZeroHedge.com, который показывает динамику роста цен на дома в Лос-Анджелесе - не много не мало, +50% роста с начала 2013 года:

Главный босс McDonald’s о сложном восстановлении экономики США

Американская экономика проходит сложный период восстановления. В первом квартале достигнут рост -2.5%, однако эту, на первый взгляд, позитивную информацию приходится воспринимать с большой долей скепсиса - рассуждает Дон Томпсон, глава корпорации-гиганта McDonald’s.

Томпсон говорит о том, что безработица остается все еще очень высокой (7.6% в марте при уровне роста показателя несельскохозяйственных "пэйролс" на 88 тыс), внутреннее потребление - на низком уровне. Аналитический отдел McDonald's сделал выводы, что при текущей динамике у компании нет шансов на хорошие темпы роста продаж до конца 2013 года.

Несмотря на плохие показатели рынка, McDonald's увеличил найм персонала на вакансии, связанные с обслуживанием гостей в утренние и ночные часы. Интересно, что наиболее высокие темпы роста продаж компания имеет в России и Британии. В Европе - все довольно печально с негативным прогнозом на будущее.

Если говорить о темпах роста ВВП США, то мнения расходятся насчет того, насколько ВВП действительно растет. С одной стороны, есть позитивные сигналы - продажи домов, например. С другой стороны - продажи товаров длительного потребления стагнируют, экспортные выручки компании сокращаются на снижении глобального спроса и потребления.

Однако почти все экономисты сходятся во мнении, что пока одним из самых слабых звеньев экономики США остаются низкие бюджетные расходы - этот фактор подавляет внутреннее потребление.

Knight Capital: Инвесторы активно покупают рисковые активы

По оценке компании Knight Capital, в настоящее время на рынке наблюдается процесс, согласно которому инвесторы выходят из крупных и безопасных бумаг и заходят в более рисковые активы

Явление несколько не коррелирует с текущей рыночной ситуацией - с негативными экономическими прогнозами, существенным сокращением спроса на товары длительного пользования и др. В настоящее время акции небольших и средних компаний, входящих в индекс Dow Jones, активно растут. Многие бумаги торгуются в явном отрыве от результатов своей финансовой отчетности, что привносит в рынок больше волатильности - как известно, существенная часть компаний, кроме всего прочего, понизила свои прогнозы по выручке на оставшуюся часть 2013 года.

В целом, инвесторы стремятся покупать высокодоходные акции с повышенным риском из самых разных сегментов - банки, биотехнологии, строительство и др. Фактор в пользу роста данного тренда - ожидания пролонгации количественного "смягчения" ФРС США, которое, вероятней всего, будет продлено на фоне низкой инфляции. Для Бена Бернанке отсутствие инфляционных рисков, по сути, большой и единственно необходимый аргумент (плюс вяло растущий ВВП США) для продления QE.

В сухом остатке - многие эксперты говорят о том, что фондовый рынок растет буквально на пустом месте.

/Компиляция. 6 мая. 2013 г. Элитный Трейдер, ELITETRADER.RU/

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter