Во вторник, 14 мая, начало торгов на российском рынке акций прошло весьма волатильно, индекс ММВБ с открытия ушел к отметке 1400 пунктов, затем отскакивал до 1420, а после полудня перешел в консолидацию немногим ниже уровней предыдущего закрытия. Вечером индекс снова подходил к 1400 пунктам, и снова отскочил, на закрытие составив 1405,76 пунктов (-0,76%).

Резко снизились котировки акций ГАЗПРОМа и ВТБ, прошедших накануне через отсечку. Напротив, умеренно позитивную динамику продемонстрировали обыкновенные акций Сбербанка и Роснефти, префы Транснефти. Локальное ралли развернулось в ликвидных бумагах элетроэнергетики (ФСК ЕЭС, Россети, ИнтерРАО).

В Европе вышла разнонаправленная статистика. Помесячная динамика промпроизводства в Еврозоне в марте была лучшей более чем за полтора года (+ 1,0%), в годовом исчислении темпы падения замедлились до -1,7% (в феврале было -3,2). Индекс доверия к экономике Германии, рассчитываемый институтом Zew, в мае немного вырос, но оказался меньше прогнозов.

Европейские индексы в первой половине сессии демонстрировали нейтральную динамику, однако позже вышли в плюс на фоне бодрого начала торгов в США, где основные индексы после нескольких сессий консолидации снова устремились вверх, прибавив в пределах 1%, DJIA и S&P500 переписали свои исторические максимумы. Бюджетное управление конгресса США существенно снизило прогноз дефицита бюджета на 2013 г.: до $642 млрд, или 4% ВВП (предыдущий, февральский прогноз, предполагал $845 млрд, или 5,3% ВВП).

На самую большую за эту весну серию отсечек российский рынок вчера отреагировал спокойнее, чем мы предполагали, сумев удержать зону поддержки 1400 - 1410 пунктов по индексу ММВБ и сегодня на фоне роста зарубежных фондовых индексов может попытаться отскочить вверх. Впрочем, уже в районе 1420 пунктов отскок может остановаиться.

Фактором риска для российского рынка остается вероятность начала нисходящей коррекции в США, поводом для которой могут стать рассуждения о сроках сворачивания QE3. Вчера днем президент ФРБ Филадельфии Ч.Плоссер заявил, что ФРС поставит под удар свой авторитет, если не отреагирует на улучшение ситуации на рынке труда сокращением темпов выкупа активов

Сегодня состоится заседание ЦБ РФ, мы ожидаем ставки рефинансирования на 25 б.п. - впрочем, влияние на рынок акций будет ограниченным. Из внешней статистики в фокусе внимания данные по ВВП Еврозоны и европейских стран.

НОВАТЭК

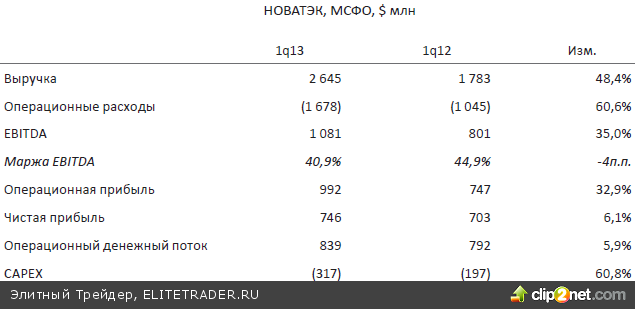

Компания представила отчетность за 1кв12 НОВАТЭК отчитался по МСФО за 1кв13. Выручка компании значительно, но ожидаемо выросла - как за счет увеличения объемов продаж газа, так и за счет роста отпускных цен (не в последнюю очередь в силу роста доли продаж по прямым контрактам с 76% до 89%). При этом собственная добыча обеспечивала рост продаж лишь частично - в основном нарастить поставки газа НОВАТЭКу помог рост закупок у СП и сторонних предприятий. Кроме того, увеличение прямых поставок газа находит отражение в росте транспортных расходов (+78% г/г). Мы ожидаем, что увеличение тарифов Газпрома на прокачку газа, которое с 1 июля составит более 7%, окажет дальнейшее давление на рентабельность НОВАТЭКа. Опережающий рост расходов в большой степени компенсировал увеличение выручки, в результате чего рентабельность компании существенно снизилась. Динамика показателя чистой прибыли оказалось невзрачной по причине убытка от курсовых разниц против существенной прибыли по этой статье годом ранее

Опубликованная отчетность выглядит неоднозначно - положительным фактором являются сильные темпы роста выручки и EBITDA, однако динамика себестоимости и CAPEX не говорит в пользу быстрого роста чистого денежного потока в среднесрочной перспективе. Темпы роста собственной добычи газа также невелики относительно среднеисторических для компании. Данные вряд ли станут достаточным поводом для восстановления бумаг компании; полугодовая отчетность, возможно, будет более показательной.

Мечел

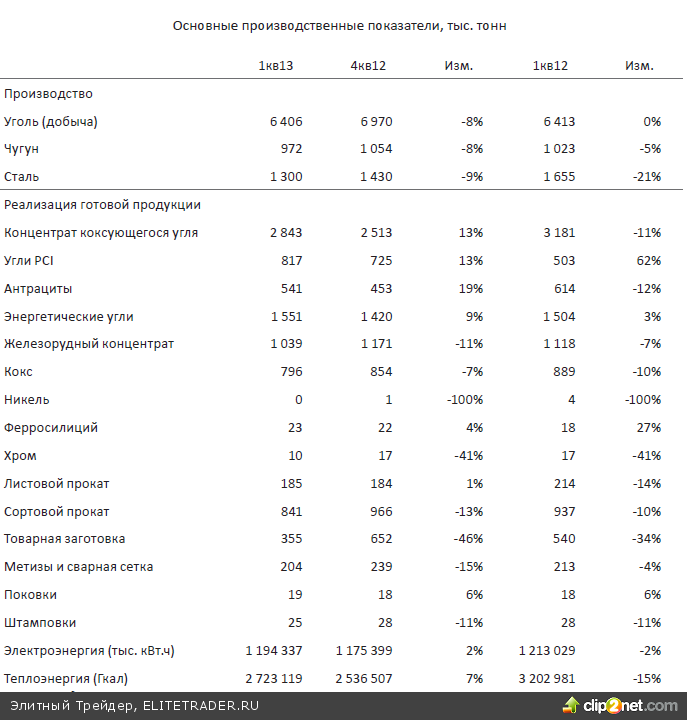

Компания отчиталась по операционным результатам 1кв13 Мечел опубликовал операционные результаты деятельности в 1кв13. Производство угля ожидаемо снизилось относительно четвертого квартала в связи со сложностью ведения добычи в зимние месяцы. При этом компания отмечает успешное расширение клиентской базы на фоне оживления спроса на металлургический уголь в начале года, в связи с чем отгрузки коксующегося угля, антрацитов и PCI в отчетном периоде выросли относительно показателя 4кв12. Снижение производственных показателей металлургического сегмента компания связывает с оптимизацией производства и продажей металлургических предприятий в Румынии. Снижение объемов реализации по части товарной номенклатуры связано со все еще слабым спросом на целевых рынках. Снижение показателей энергетического дивизиона г/г связано с продажей Мечелом дочерней Топлификации Русе, а также несколько более мягкими погодными условиями в отчетном периоде относительно прошлого года

Напомним, Мечел отказался от производства никеля: вследствие неблагоприятной рыночной конъюнктуры выпуск металла на морально и технологически устаревших мощностях Южно-Уральского никелевого комбината стал нерентабельным, и производство было остановлено, тогда как сам комплекс выставлен на продажу. Ралли, демонстрировавшееся ценами на железную руду в начале 1кв13, может положительно отразиться на финансовых результатах Мечела, однако уже в феврале котировки корректировались, вследствие чего эффект, вероятно, был непродолжительным. Цены в других сегментах все еще остаются на низких уровнях, вследствие чего вполне возможно снижение финансовых показателей Мечела в 1кв13 относительно аналогичного периода прошлого года.

РУСАЛ

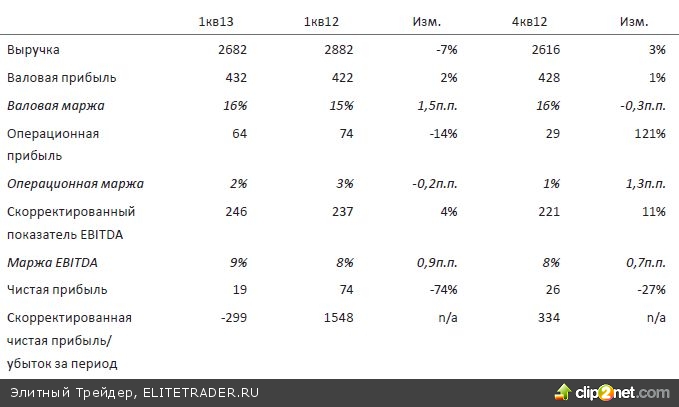

Компания отчиталась по результатам 1кв13 выше прогноза ОК РУСАЛ опубликовала консолидированные финансовые результаты за 1кв13. Несмотря на то, что объем реализации в отчетном периоде снизился на 1,7% кв/кв, компания нарастила объем выручки на 2,2% относительно 4кв12 до $2682 млн. Положительный эффект, в частности, оказал высокий уровень премий к контрактам, которые достигли $264 на тонну металла, в то время как средний уровень цен сохранился на уровне предыдущего квартала. В то же время снижение выручки в 1кв13 относительно 1кв12 составило 6,9% вследствие снижения объемов реализации на 9,2% г/г, хотя средняя цена реализации выросла на 1% г/г на фоне 60%-ного роста премий к контрактам относительно уровня 1кв12. Основные финансовые показатели, $ млн

РУСАЛ также сообщил об осуществлении в отчетном периоде выплат международным и российским кредиторам в размере $483 млн. Кроме того, средства, полученные от продажи пакета акций Норникеля компании Millhouse ($620 млн) были направлены на досрочное погашение части задолженности Сбербанку России. Мы позитивно оцениваем финансовые результаты ОК РУСАЛ. Компания прогнозирует улучшение ситуации на рынке алюминия в Европе и ожидает в целом сбалансированного рынка по результатам года, что, на наш взгляд, выглядит несколько оптимистично. Рынок алюминия по нашим оценкам избыточен, причем ситуация пока остается довольно стабильной. Тем не менее, с учетом сильных позиций РУСАЛа на мировом рынке и при поддержании программы контроля себестоимости реализуемой продукции компания сможет сохранить заданный уровень финансовых результатов, чтобы в дальнейшем улучшить показатели вместе с восстановлением рыночной конъюнктуры

Распадская

На одной из шахт приостановлена работа На шахте Распадская одноименной компании приостановлена добыча угля в связи с повышенным содержанием окиси углерода в пробах воздуха, что было обнаружено при плановом обследовании горных выработок пласта 6 мая. Ситуация не отразится на потребителях продукции, сообщает ИНТЕРФАКС со ссылкой на материалы компании: выполнение обязательств по долгосрочным контрактам со стратегическими партнерами гарантировано за счет компенсационной добычи других предприятий компании и имеющихся складских запасов. Напомним, именно в связи с взрывами на шахте Распадская объемы добычи угля компанией были несколько снижены, в то время как финансовые показатели существенно ухудшились.

Южный Кузбасс

Компания может выплатить дивиденды Совет директоров ОАО Южный Кузбасс рекомендовал общему собранию акционеров компании осуществить дивидендные выплаты по результатам 2008 и 2012 гг. в размере 232,37 руб. на акцию. Реестр акционеров закрыт на 6 мая, собрание состоится 20 июня. Ранее в августе 2012 г. совет директоров компании рекомендовал акционерам начислить дивиденды за 2010 и 2011 гг. из нераспределенной прибыли, несмотря на то, что первоначально дивидендные выплаты по итогам 2011 г. не планировались. В результате Южный Кузбасс выплатил дивиденды в размере 606,94 руб. на акцию

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Резко снизились котировки акций ГАЗПРОМа и ВТБ, прошедших накануне через отсечку. Напротив, умеренно позитивную динамику продемонстрировали обыкновенные акций Сбербанка и Роснефти, префы Транснефти. Локальное ралли развернулось в ликвидных бумагах элетроэнергетики (ФСК ЕЭС, Россети, ИнтерРАО).

В Европе вышла разнонаправленная статистика. Помесячная динамика промпроизводства в Еврозоне в марте была лучшей более чем за полтора года (+ 1,0%), в годовом исчислении темпы падения замедлились до -1,7% (в феврале было -3,2). Индекс доверия к экономике Германии, рассчитываемый институтом Zew, в мае немного вырос, но оказался меньше прогнозов.

Европейские индексы в первой половине сессии демонстрировали нейтральную динамику, однако позже вышли в плюс на фоне бодрого начала торгов в США, где основные индексы после нескольких сессий консолидации снова устремились вверх, прибавив в пределах 1%, DJIA и S&P500 переписали свои исторические максимумы. Бюджетное управление конгресса США существенно снизило прогноз дефицита бюджета на 2013 г.: до $642 млрд, или 4% ВВП (предыдущий, февральский прогноз, предполагал $845 млрд, или 5,3% ВВП).

На самую большую за эту весну серию отсечек российский рынок вчера отреагировал спокойнее, чем мы предполагали, сумев удержать зону поддержки 1400 - 1410 пунктов по индексу ММВБ и сегодня на фоне роста зарубежных фондовых индексов может попытаться отскочить вверх. Впрочем, уже в районе 1420 пунктов отскок может остановаиться.

Фактором риска для российского рынка остается вероятность начала нисходящей коррекции в США, поводом для которой могут стать рассуждения о сроках сворачивания QE3. Вчера днем президент ФРБ Филадельфии Ч.Плоссер заявил, что ФРС поставит под удар свой авторитет, если не отреагирует на улучшение ситуации на рынке труда сокращением темпов выкупа активов

Сегодня состоится заседание ЦБ РФ, мы ожидаем ставки рефинансирования на 25 б.п. - впрочем, влияние на рынок акций будет ограниченным. Из внешней статистики в фокусе внимания данные по ВВП Еврозоны и европейских стран.

НОВАТЭК

Компания представила отчетность за 1кв12 НОВАТЭК отчитался по МСФО за 1кв13. Выручка компании значительно, но ожидаемо выросла - как за счет увеличения объемов продаж газа, так и за счет роста отпускных цен (не в последнюю очередь в силу роста доли продаж по прямым контрактам с 76% до 89%). При этом собственная добыча обеспечивала рост продаж лишь частично - в основном нарастить поставки газа НОВАТЭКу помог рост закупок у СП и сторонних предприятий. Кроме того, увеличение прямых поставок газа находит отражение в росте транспортных расходов (+78% г/г). Мы ожидаем, что увеличение тарифов Газпрома на прокачку газа, которое с 1 июля составит более 7%, окажет дальнейшее давление на рентабельность НОВАТЭКа. Опережающий рост расходов в большой степени компенсировал увеличение выручки, в результате чего рентабельность компании существенно снизилась. Динамика показателя чистой прибыли оказалось невзрачной по причине убытка от курсовых разниц против существенной прибыли по этой статье годом ранее

Опубликованная отчетность выглядит неоднозначно - положительным фактором являются сильные темпы роста выручки и EBITDA, однако динамика себестоимости и CAPEX не говорит в пользу быстрого роста чистого денежного потока в среднесрочной перспективе. Темпы роста собственной добычи газа также невелики относительно среднеисторических для компании. Данные вряд ли станут достаточным поводом для восстановления бумаг компании; полугодовая отчетность, возможно, будет более показательной.

Мечел

Компания отчиталась по операционным результатам 1кв13 Мечел опубликовал операционные результаты деятельности в 1кв13. Производство угля ожидаемо снизилось относительно четвертого квартала в связи со сложностью ведения добычи в зимние месяцы. При этом компания отмечает успешное расширение клиентской базы на фоне оживления спроса на металлургический уголь в начале года, в связи с чем отгрузки коксующегося угля, антрацитов и PCI в отчетном периоде выросли относительно показателя 4кв12. Снижение производственных показателей металлургического сегмента компания связывает с оптимизацией производства и продажей металлургических предприятий в Румынии. Снижение объемов реализации по части товарной номенклатуры связано со все еще слабым спросом на целевых рынках. Снижение показателей энергетического дивизиона г/г связано с продажей Мечелом дочерней Топлификации Русе, а также несколько более мягкими погодными условиями в отчетном периоде относительно прошлого года

Напомним, Мечел отказался от производства никеля: вследствие неблагоприятной рыночной конъюнктуры выпуск металла на морально и технологически устаревших мощностях Южно-Уральского никелевого комбината стал нерентабельным, и производство было остановлено, тогда как сам комплекс выставлен на продажу. Ралли, демонстрировавшееся ценами на железную руду в начале 1кв13, может положительно отразиться на финансовых результатах Мечела, однако уже в феврале котировки корректировались, вследствие чего эффект, вероятно, был непродолжительным. Цены в других сегментах все еще остаются на низких уровнях, вследствие чего вполне возможно снижение финансовых показателей Мечела в 1кв13 относительно аналогичного периода прошлого года.

РУСАЛ

Компания отчиталась по результатам 1кв13 выше прогноза ОК РУСАЛ опубликовала консолидированные финансовые результаты за 1кв13. Несмотря на то, что объем реализации в отчетном периоде снизился на 1,7% кв/кв, компания нарастила объем выручки на 2,2% относительно 4кв12 до $2682 млн. Положительный эффект, в частности, оказал высокий уровень премий к контрактам, которые достигли $264 на тонну металла, в то время как средний уровень цен сохранился на уровне предыдущего квартала. В то же время снижение выручки в 1кв13 относительно 1кв12 составило 6,9% вследствие снижения объемов реализации на 9,2% г/г, хотя средняя цена реализации выросла на 1% г/г на фоне 60%-ного роста премий к контрактам относительно уровня 1кв12. Основные финансовые показатели, $ млн

РУСАЛ также сообщил об осуществлении в отчетном периоде выплат международным и российским кредиторам в размере $483 млн. Кроме того, средства, полученные от продажи пакета акций Норникеля компании Millhouse ($620 млн) были направлены на досрочное погашение части задолженности Сбербанку России. Мы позитивно оцениваем финансовые результаты ОК РУСАЛ. Компания прогнозирует улучшение ситуации на рынке алюминия в Европе и ожидает в целом сбалансированного рынка по результатам года, что, на наш взгляд, выглядит несколько оптимистично. Рынок алюминия по нашим оценкам избыточен, причем ситуация пока остается довольно стабильной. Тем не менее, с учетом сильных позиций РУСАЛа на мировом рынке и при поддержании программы контроля себестоимости реализуемой продукции компания сможет сохранить заданный уровень финансовых результатов, чтобы в дальнейшем улучшить показатели вместе с восстановлением рыночной конъюнктуры

Распадская

На одной из шахт приостановлена работа На шахте Распадская одноименной компании приостановлена добыча угля в связи с повышенным содержанием окиси углерода в пробах воздуха, что было обнаружено при плановом обследовании горных выработок пласта 6 мая. Ситуация не отразится на потребителях продукции, сообщает ИНТЕРФАКС со ссылкой на материалы компании: выполнение обязательств по долгосрочным контрактам со стратегическими партнерами гарантировано за счет компенсационной добычи других предприятий компании и имеющихся складских запасов. Напомним, именно в связи с взрывами на шахте Распадская объемы добычи угля компанией были несколько снижены, в то время как финансовые показатели существенно ухудшились.

Южный Кузбасс

Компания может выплатить дивиденды Совет директоров ОАО Южный Кузбасс рекомендовал общему собранию акционеров компании осуществить дивидендные выплаты по результатам 2008 и 2012 гг. в размере 232,37 руб. на акцию. Реестр акционеров закрыт на 6 мая, собрание состоится 20 июня. Ранее в августе 2012 г. совет директоров компании рекомендовал акционерам начислить дивиденды за 2010 и 2011 гг. из нераспределенной прибыли, несмотря на то, что первоначально дивидендные выплаты по итогам 2011 г. не планировались. В результате Южный Кузбасс выплатил дивиденды в размере 606,94 руб. на акцию

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter