18 июня 2013 Архив Мальцев Олег

Даже проверенные «дивидендные» акции приносят меньший доход. Да и риски при этом, как ни странно, гораздо более высокие, чем при вложениях в компании, проводящие бай-бэки. Аналитики Citi прошерстили весь период начиная с 2000-го и подсчитали, что средняя «дивидендная» стратегия обеспечивала глобальным инвесторам лишь 6% в год. Не так уж много даже по меркам развитых рынков с их традиционно низкой инфляцией. При этом коэффициент Шарпа для таких стратегий не дотянул до отметки 0,5.

Напомним: этот коэффициент показывает, насколько хорошо доходность портфеля компенсирует те риски, которые принимают на себя инвесторы. Чем он выше – тем меньше рискует обладатель портфеля. Так вот: у стратегии бай-бэков коэффициент Шарпа превысил 0,8. Это сопоставимо с аналогичным показателем для вложений в американские гособлигации, которые долгое время считались эталоном надежности.

Важный нюанс: предполагается, что компании погашают акции после их выкупа, а не используют для собственных нужд (например, премирования топ-менеджеров или расчетов с продавцами приобретаемых активов). Доходность стратегии бай-бэков указана с учетом двух составляющих: повышения фундаментальной стоимости акций за счет погашения части акционерного капитала, а также дивидендов, выплаченных за все прошедшие годы.

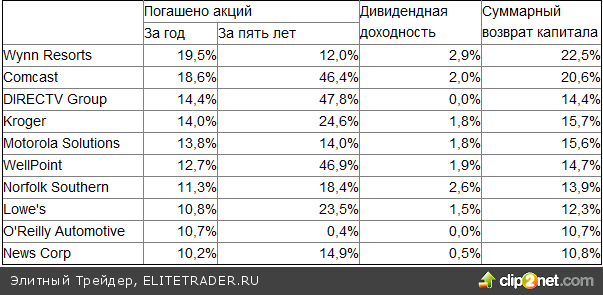

Кроме того, аналитики публикуют список из 50 мировых компаний, которые за последний год уменьшили акционерный капитал по меньшей мере на 5%. Все они – кандидаты на проведение бай-бэков и в будущем. В основном это корпорации из США. Средняя доходность бай-бэков у участников списка Citi составила 8,5%, дивидендная доходность акций – 2%. То есть компании распределили среди инвесторов через дивиденды и бай-бэки 10,5% своей фундаментальной стоимости.

Компании с самыми крупными бай-бэками

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Напомним: этот коэффициент показывает, насколько хорошо доходность портфеля компенсирует те риски, которые принимают на себя инвесторы. Чем он выше – тем меньше рискует обладатель портфеля. Так вот: у стратегии бай-бэков коэффициент Шарпа превысил 0,8. Это сопоставимо с аналогичным показателем для вложений в американские гособлигации, которые долгое время считались эталоном надежности.

Важный нюанс: предполагается, что компании погашают акции после их выкупа, а не используют для собственных нужд (например, премирования топ-менеджеров или расчетов с продавцами приобретаемых активов). Доходность стратегии бай-бэков указана с учетом двух составляющих: повышения фундаментальной стоимости акций за счет погашения части акционерного капитала, а также дивидендов, выплаченных за все прошедшие годы.

Кроме того, аналитики публикуют список из 50 мировых компаний, которые за последний год уменьшили акционерный капитал по меньшей мере на 5%. Все они – кандидаты на проведение бай-бэков и в будущем. В основном это корпорации из США. Средняя доходность бай-бэков у участников списка Citi составила 8,5%, дивидендная доходность акций – 2%. То есть компании распределили среди инвесторов через дивиденды и бай-бэки 10,5% своей фундаментальной стоимости.

Компании с самыми крупными бай-бэками

/Элитный Трейдер, ELITETRADER.RU/

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter