1 июля 2013 Алго Капитал | Oil | Gold (XAU/USD) | Silver (XAG/USD) | Platinum | Sugar Манжос Виталий

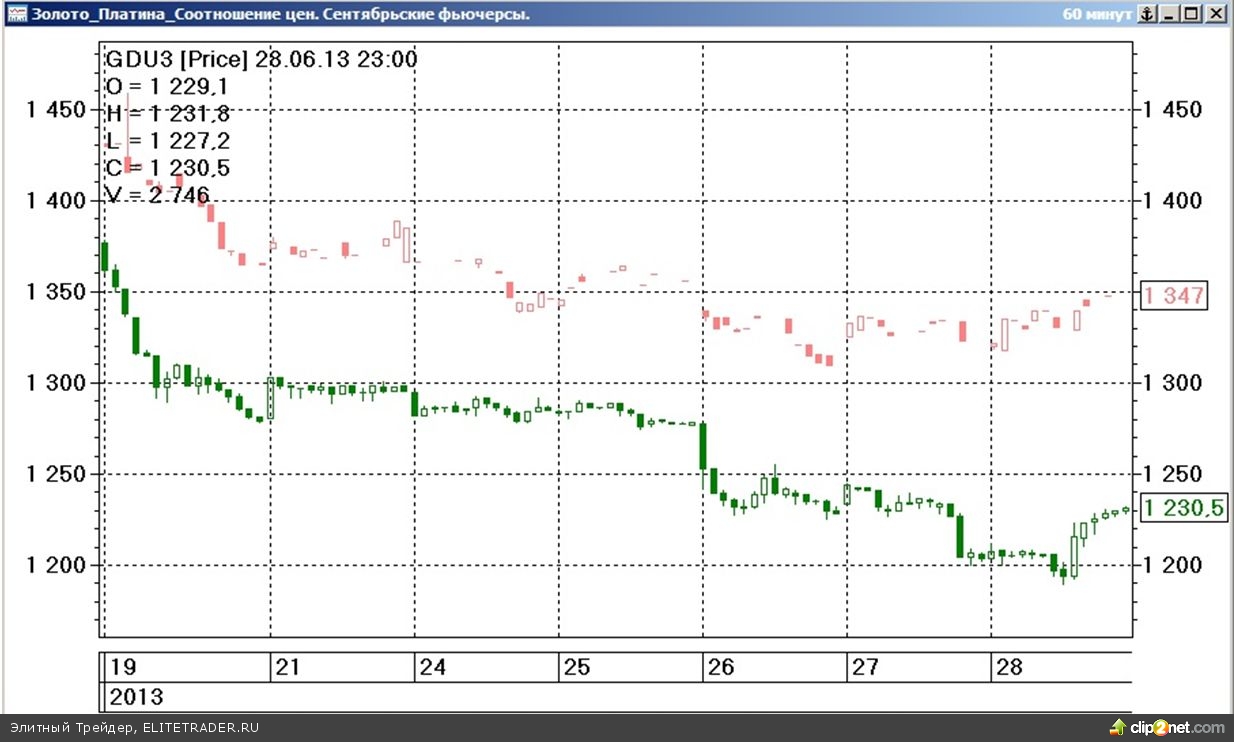

Самым значимым событием стала резкая просадка сентябрьских фьючерсов на золото (GDU3, -4.97%), которые понизились до уровней трёхлетней давности, в связи с угрозой сворачивания действующих мер количественного стимулирования экономики США.

Стоит также отметить текущую устойчивость контрактов на сырую нефть сорта Brent, которые сумели завершить минувшую торговую неделю с умеренным повышением. Нефтяные фьючерсы прочно закрепились выше психологически значимой отметки в $100, что является позитивным сигналом для «нефтяных» быков и для участников российского рынка, зависимого от колебаний цен на жидкие углеводороды.

Сентябрьские фьючерсы на золото (GDU3, -4.97%) в последние торговые дни усилили резкое падение, наметившееся на предыдущей неделе. Контракты на «желтый металл» продолжили отыгрывать недавнее заявление главы Федеральной резервной системы Бена Бернанке о том, что ЦБ может начать сокращение объемов количественного стимулирования экономики США уже в текущем году. В последние годы действовавшие программы выкупа активов являлись одним из основных факторов поддержки стоимости драгоценных металлов.

Таким образом, за последнюю неделю среднесрочная техническая картина в сентябрьских контрактах на золото существенно ухудшилась. Эти фьючерсы достигли уровней трёхлетней давности. Вероятно, в ближайшие торговые дни контракты на жёлтый металл стабилизируются несколько выше отметки в $1200. Тем не менее, после столь масштабной просадки, едва ли стоит ожидать быстрого восстановления стоимости золота.

Недельный объем торгов сентябрьскими фьючерсами на золото составил 387 тыс. контрактов. Количество открытых позиций за минувшую неделю несколько увеличилось, составив 109 тыс. контрактов, против 93 тыс. контрактов к предыдущему пятничному закрытию

Сентябрьские фьючерсы на серебро (SVU3 -2.29%) в целом повторили характер недельного движения контрактов на золото, однако закрылись несколько сильнее. В минувший четверг фьючерсы на серебро проседали до уровня почти трёхлетней давности ($18.54).

Характерной особенностью контрактов на серебро является их склонность стремиться к «круглым» уровням, расположенным с интервалом в $0.5. В результате резкого провала, состоявшегося в середине минувшей недели, это фьючерсы нашли довольно прочную поддержку вблизи отметки в $18.5. Вероятно, в ближайшие торговые дни они продолжат волатильную консолидацию в диапазоне $19 - $20.

Недельный объем торгов сентябрьскими фьючерсами на серебро составил 43 тыс. контрактов. Количество открытых позиций незначительно увеличилось до 18.6 тыс. контрактов, против 17.5 тыс. контрактов неделей ранее.

Сентябрьские фьючерсы на платину (PTU3, -2.67%), по сравнению с контрактами на золото, ограничились существенно более скромным падением. Тем не менее, в минувшую среду они достигали своего минимально значения за последние 3.5 года. Вероятно, в ближайшие торговые дни фьючерсы на платину стабилизируются в границах недельного диапазона ($1309 - $1367).

Добавим, что фундаментальные факторы продолжают играть в пользу вероятного роста стоимости платины относительно цены других драгоценных металлов в течение ближайших месяцев. Среднесрочные рыночные перспективы этого металла связаны с объективными опасениями сокращения мировых объемов добычи платины, обусловленными нестабильностью работы горнодобывающих предприятий в ЮАР. В течение последнего года деятельность нескольких крупнейших мировых производителей платины в этой стране была существенно осложнена серией забастовок, что вызвало серьёзный спад объемов производства. Улучшения сложившейся негативной ситуации в ближайшее время не предвидится.

Недельный объем торгов в сентябрьских фьючерсах на платину составил около 0.4 тыс. контрактов. Количество открытых позиций к завершению пятничных торгов составило 26.5 тыс. контрактов

В течение всего предыдущего года платина торговалась существенно дешевле золота, что в долгосрочном периоде является достаточно редким событием. Платина исторически стоит значительно дороже «желтого металла» в связи с ее сравнительной редкостью и более дорогой технологией производства. В последние недели фьючерсы на этот драгметалл торговались несколько сильнее фьючерсов на золото. К завершению пятничных торгов разница цен в сентябрьских контрактах расширилась до $117 за унцию в пользу платины. Таким образом, текущий спрэд составляет около 9.5%.

Среди нескольких торгующихся контрактов на сырую нефть сорта Brent наиболее ликвидными стали июльские фьючерсы (BRN3, +1.12%). Несмотря на давление, связанное с новостью о вероятном сокращении программы выкупа активов в США, контракты на «чёрное золото» сумели завершить минувшую торговую неделю с умеренным повышением. Неблагоприятная статистика из США, указавшая на незначительное увеличение запасов сырой нефти, против ожидавшегося сокращения, также не стала сигналом для падения.

Таким образом, нефтяные фьючерсы сумели прочно закрепиться выше психологически значимой отметки в $100, что является позитивным сигналом для игроков на повышение. Вероятно, в ближайшие дни контракты на нефть сорта Brent продолжат консолидацию между ближайшими уровнями поддержки и сопротивления, в диапазоне $100 - $106.5.

В то же время «дальний», августовский (BRQ3) нефтяной контракт торгуется в состоянии незначительной бэквордации величиной в $0.41, или 0.4% по отношению к «ближнему». Участники срочного рынка не ожидают значительного изменения цены на нефть сорта Brent в ближайший месяц.

Недельный объем торгов в июльских контрактах на нефть сорта Brent составил 418 тыс. контрактов. К завершению пятничных торгов количество открытых позиций существенно сократилось до 47 тыс. контрактов, против 112 тыс. контрактов неделей ранее

Единственным ликвидным сельскохозяйственным контрактом на российском срочном рынке является июльский фьючерс на сахар (SAN3, -2.23%). При достаточно большом количестве открытых позиций (13.4 тыс.), недельный объем торгов составил около 6.1 тыс. контрактов.

На минувшей неделе, после недавнего обновления долгосрочного минимума, в этих контрактах состоялась неудачная попытка коррекционного повышения. Фьючерсы на сахар нашли сопротивление на подступах к отметке в 12.5 руб. После непродолжительной консолидации вблизи указанного уровня, контракты на сахар просели к уровням двухнедельной давности. Вероятно, июльские фьючерсы на сахар, выходящие из оборота первого числа, завершат торговаться вблизи текущих уровней.

Добавим, что в среднесрочной перспективе цены на сахар находятся под давлением в связи с ожиданиями перепроизводства этого продукта на мировом рынке в текущем сельскохозяйственном году. По некоторым оценкам, производство сахара в России в 2013 г. может достигнуть рекордных объемов

http://www.ncapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Стоит также отметить текущую устойчивость контрактов на сырую нефть сорта Brent, которые сумели завершить минувшую торговую неделю с умеренным повышением. Нефтяные фьючерсы прочно закрепились выше психологически значимой отметки в $100, что является позитивным сигналом для «нефтяных» быков и для участников российского рынка, зависимого от колебаний цен на жидкие углеводороды.

Сентябрьские фьючерсы на золото (GDU3, -4.97%) в последние торговые дни усилили резкое падение, наметившееся на предыдущей неделе. Контракты на «желтый металл» продолжили отыгрывать недавнее заявление главы Федеральной резервной системы Бена Бернанке о том, что ЦБ может начать сокращение объемов количественного стимулирования экономики США уже в текущем году. В последние годы действовавшие программы выкупа активов являлись одним из основных факторов поддержки стоимости драгоценных металлов.

Таким образом, за последнюю неделю среднесрочная техническая картина в сентябрьских контрактах на золото существенно ухудшилась. Эти фьючерсы достигли уровней трёхлетней давности. Вероятно, в ближайшие торговые дни контракты на жёлтый металл стабилизируются несколько выше отметки в $1200. Тем не менее, после столь масштабной просадки, едва ли стоит ожидать быстрого восстановления стоимости золота.

Недельный объем торгов сентябрьскими фьючерсами на золото составил 387 тыс. контрактов. Количество открытых позиций за минувшую неделю несколько увеличилось, составив 109 тыс. контрактов, против 93 тыс. контрактов к предыдущему пятничному закрытию

Сентябрьские фьючерсы на серебро (SVU3 -2.29%) в целом повторили характер недельного движения контрактов на золото, однако закрылись несколько сильнее. В минувший четверг фьючерсы на серебро проседали до уровня почти трёхлетней давности ($18.54).

Характерной особенностью контрактов на серебро является их склонность стремиться к «круглым» уровням, расположенным с интервалом в $0.5. В результате резкого провала, состоявшегося в середине минувшей недели, это фьючерсы нашли довольно прочную поддержку вблизи отметки в $18.5. Вероятно, в ближайшие торговые дни они продолжат волатильную консолидацию в диапазоне $19 - $20.

Недельный объем торгов сентябрьскими фьючерсами на серебро составил 43 тыс. контрактов. Количество открытых позиций незначительно увеличилось до 18.6 тыс. контрактов, против 17.5 тыс. контрактов неделей ранее.

Сентябрьские фьючерсы на платину (PTU3, -2.67%), по сравнению с контрактами на золото, ограничились существенно более скромным падением. Тем не менее, в минувшую среду они достигали своего минимально значения за последние 3.5 года. Вероятно, в ближайшие торговые дни фьючерсы на платину стабилизируются в границах недельного диапазона ($1309 - $1367).

Добавим, что фундаментальные факторы продолжают играть в пользу вероятного роста стоимости платины относительно цены других драгоценных металлов в течение ближайших месяцев. Среднесрочные рыночные перспективы этого металла связаны с объективными опасениями сокращения мировых объемов добычи платины, обусловленными нестабильностью работы горнодобывающих предприятий в ЮАР. В течение последнего года деятельность нескольких крупнейших мировых производителей платины в этой стране была существенно осложнена серией забастовок, что вызвало серьёзный спад объемов производства. Улучшения сложившейся негативной ситуации в ближайшее время не предвидится.

Недельный объем торгов в сентябрьских фьючерсах на платину составил около 0.4 тыс. контрактов. Количество открытых позиций к завершению пятничных торгов составило 26.5 тыс. контрактов

В течение всего предыдущего года платина торговалась существенно дешевле золота, что в долгосрочном периоде является достаточно редким событием. Платина исторически стоит значительно дороже «желтого металла» в связи с ее сравнительной редкостью и более дорогой технологией производства. В последние недели фьючерсы на этот драгметалл торговались несколько сильнее фьючерсов на золото. К завершению пятничных торгов разница цен в сентябрьских контрактах расширилась до $117 за унцию в пользу платины. Таким образом, текущий спрэд составляет около 9.5%.

Среди нескольких торгующихся контрактов на сырую нефть сорта Brent наиболее ликвидными стали июльские фьючерсы (BRN3, +1.12%). Несмотря на давление, связанное с новостью о вероятном сокращении программы выкупа активов в США, контракты на «чёрное золото» сумели завершить минувшую торговую неделю с умеренным повышением. Неблагоприятная статистика из США, указавшая на незначительное увеличение запасов сырой нефти, против ожидавшегося сокращения, также не стала сигналом для падения.

Таким образом, нефтяные фьючерсы сумели прочно закрепиться выше психологически значимой отметки в $100, что является позитивным сигналом для игроков на повышение. Вероятно, в ближайшие дни контракты на нефть сорта Brent продолжат консолидацию между ближайшими уровнями поддержки и сопротивления, в диапазоне $100 - $106.5.

В то же время «дальний», августовский (BRQ3) нефтяной контракт торгуется в состоянии незначительной бэквордации величиной в $0.41, или 0.4% по отношению к «ближнему». Участники срочного рынка не ожидают значительного изменения цены на нефть сорта Brent в ближайший месяц.

Недельный объем торгов в июльских контрактах на нефть сорта Brent составил 418 тыс. контрактов. К завершению пятничных торгов количество открытых позиций существенно сократилось до 47 тыс. контрактов, против 112 тыс. контрактов неделей ранее

Единственным ликвидным сельскохозяйственным контрактом на российском срочном рынке является июльский фьючерс на сахар (SAN3, -2.23%). При достаточно большом количестве открытых позиций (13.4 тыс.), недельный объем торгов составил около 6.1 тыс. контрактов.

На минувшей неделе, после недавнего обновления долгосрочного минимума, в этих контрактах состоялась неудачная попытка коррекционного повышения. Фьючерсы на сахар нашли сопротивление на подступах к отметке в 12.5 руб. После непродолжительной консолидации вблизи указанного уровня, контракты на сахар просели к уровням двухнедельной давности. Вероятно, июльские фьючерсы на сахар, выходящие из оборота первого числа, завершат торговаться вблизи текущих уровней.

Добавим, что в среднесрочной перспективе цены на сахар находятся под давлением в связи с ожиданиями перепроизводства этого продукта на мировом рынке в текущем сельскохозяйственном году. По некоторым оценкам, производство сахара в России в 2013 г. может достигнуть рекордных объемов

http://www.ncapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter