23 июля 2013 ИХ "Финам" | Архив Додонов Игорь, Бертяков Сергей, Пальянов Андрей, Рублевская Екатерина

На прошедшей неделе мировые рынки продолжили рост. Индекс MSCI World прибавил еще около 1%, нарисовав тем самым четвертую подряд белую недельную свечу, и вплотную подошел к своему майскому максимуму. Главным событием недели стало выступление Б. Бернанке в Конгрессе США, от которого инвесторы ждали подтверждения высказанного ранее главой ФРС тезиса о необходимости сохранения стимулирующей монетарной политики в Штатах в обозримом будущем. И ожидания инвесторов оправдались. По словам Б. Бернанке, никаких определенных сроков для завершения программы покупки активов не существует, при этом ее объем может измениться как в меньшую, так и в большую сторону в зависимости от экономических условий. Учитывая «далекую от удовлетворительной» ситуацию на американском рынке труда, а также низкую инфляцию в стране, сохранение высокостимулирующей кредитно-денежной политики в США, по мнению Б. Бернанке, в ближайшем будущем будет «закономерным».

Важно также отметить, что Б. Бернанке вновь в явном виде подчеркнул отсутствие связи планов завершения QE с планами начать повышение процентных ставок. По его словам, даже после достижения безработицей и инфляцией в США целевых уровней базовая ставка ФРС может еще длительное время оставаться на рекордно низком уровне. Учитывая, что ранее продолжать стимулирующую политику пообещали и другие крупнейшие центробанки, Банк Японии и ЕЦБ, речь Б. Бернанке фактически означает, что эпоха «дешевых» денег в мире в среднесрочной перспективе продолжится, что позитивно для рисковых активов.

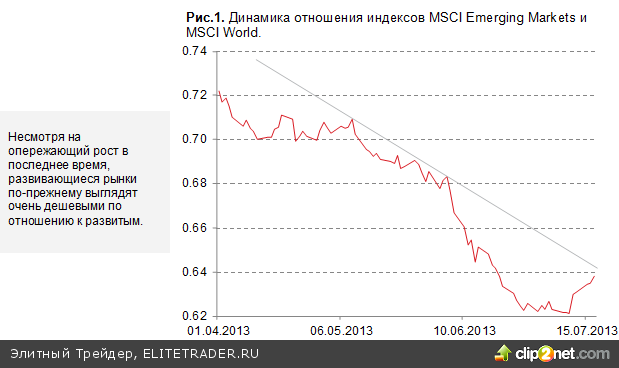

Заметим, что наибольший выигрыш от выступления главы ФРС получили развивающиеся рынки, которые инвесторы ранее предпочитали обходить стороной из опасений, что раннее ужесточение монетарной политики в Штатах больше всего ударит по экономикам развивающихся стран. По итогам недели индекс MSCI Emerging Markets вырос почти на 1.5%, заметно опередив ведущие мировые индексы. При этом, по данным EPFR Global, возобновился приток средств в фонды GEM, составивший за неделю более $800 млн. Тем не менее развивающиеся рынки по-прежнему выглядят очень дешевыми по отношению к развитым (Рис. 1) и, на наш взгляд, имеют все шансы продолжить восстанавливаться опережающими темпами при улучшении ситуации в мировой экономике.

Из других новостей недели выделим одобрение греческим парламентом согласованного с «тройкой» кредиторов «драконовского» закона о реформе госсектора, предусматривающего увольнение 25 тыс. госслужащих до конца года. На этом фоне греков похвалила Германия в лице министра финансов В. Шойбле, которого «впечатлили» позитивные результаты реализуемых Афинами мер по восстановлению экономики и улучшению финансов. Как результат, проблем с получением Грецией очередного транша финансовой помощи в размере 6.8 млрд. евро теперь, вероятно, не возникнет. В Штатах успешно продолжается сезон корпоративных отчетностей. По данным Bloomberg, из более ста американских компаний, уже отчитавшихся за 2-й квартал, чистая прибыль почти 80% превысила прогнозы. Особенно порадовали своими сильными показателями банки, однако и компании из других секторов, как правило, не разочаровывали участников рынка.

Важной макростатистики на неделе выходило относительно немного. В понедельник Китай отчитался о росте ВВП во 2-м квартале на 7.5% г/г, что стало минимальным темпом роста с 1990-х гг. Однако учитывая, что ранее представитель китайских властей заявил о возможном снижении темпов роста экономики КНР до 7%, инвесторы довольно позитивно отреагировали на опубликованные цифры. В США хуже прогнозов вышли данные по розничным продажам и рынку жилья за июнь, в то же время июньские темпы роста промпроизводства совпали с ожиданиями, став максимальными с февраля. Отметим также неожиданно сильные данные по региональным производственным индексам от ФРБ Нью-Йорка и Филадельфии, что позволяет рассчитывать на ускорение промышленного сектора США в ближайшие месяцы. Впрочем, более точную оценку текущего состояния мировой экономики мы ожидаем получить на следующей неделе, когда будут опубликованы индексы PMI по ведущим странам.

Евросоюз

Агентство Fitch понизило кредитный рейтинг Франции с «ААА» до «АА+», прогноз по рейтингу «стабильный». Таким образом, Fitch стало последним агентством из «большой тройки», которое снизило рейтинг Франции с наивысшего уровня. Причиной снижения агентство назвало новые прогнозы по госдолгу Франции, который в 2014 г. может достичь своего пикового значения в 96% размера ВВП. Прежний прогноз полугодовой давности на 2014 г. составлял 94%. По оценкам Fitch, после прохождения пика размер госдолга в 2017 г. уменьшится до 92% (прежний прогноз − до 90%). В любом случае все эти цифры сильно превышают средний показатель госдолга для стран с наивысшим рейтингом «ААА» в 49% ВВП. Кроме проблем с госдолгом, снижение рейтинга также объясняется проблемами французской экономики. Так, безработица в стране в мае вышла на рекордный за последние 15 лет уровень в 10.9%. Эксперты агентства считают, что восстановление экономики будет происходить более медленными темпами, чем ожидают французские власти.

С другой стороны, кредитный профиль Франции в Fitch по-прежнему оценивают как очень сильный, и именно поэтому рейтинг страны был понижен лишь на одну ступень. Сохраняющиеся плюсы Франции включают политическую стабильность, эффективность работы гражданских и социальных институтов, отсутствие рисков, связанных с исполнением финансовых обязательств. Кроме того, риски для банковского сектора смягчились в связи с ростом капитализации и качества активов. Согласно заявлению министра экономики и финансов Франции П. Московичи, руководство страны «примет к сведению» решение Fitch и продолжит работать над повышением конкурентоспособности своей экономики.

Парламент Греции принял закон о реформе госсектора, который должен открыть стране дорогу для получения очередного транша финансовой помощи от Европейского союза и МВФ в размере 6,8 млрд. евро. В соответствии с принятым документом, 12.5 тыс. госслужащих будут переведены в рабочий резерв с сохранением 75% заработной платы. При этом, если этим сотрудникам власти не смогут найти новые рабочие места в течение 8 месяцев, они будут уволены. Уже до конца июля ожидается сокращение 2.4 тыс. рабочих мест в муниципалитетах, также будет сокращено 2.2 тыс. школьных охранников, 1.5 тыс. учителей, 3.5 тыс. сотрудников муниципальной полиции. До конца года число переведенных в резерв составит 25 тыс. Кроме того, в законе перечислены другие меры по снижению дефицита бюджета, например, налог на роскошь, под определение которой попадают дома с бассейнами и автомобили высокой мощности. Ожидается, что эта мера принесет в бюджет дополнительно около 100 млн. евро.

На этом фоне министр финансов Германии В. Шойбле похвалил Грецию за успехи в плане сокращения бюджетного дефицита. По словам В. Шойбле, «Греция находится на верном пути». Ее экономика прогрессирует, что свидетельствует о позитивных результатах реализуемых правительством страны мер. При этом осуществление реформ, по словам главы германского Минфина, должно продолжаться даже в случае публичных протестов.

Потребительские цены в Еврозоне в июне выросли на 1.6% г/г, ускорившись после роста на 1.4% г/г в мае. Изменение показателя совпало с предварительными данными и ожиданиями аналитиков. Цены на энергоносители в регионе выросли в июне на 1.6% г/г после снижения на 0.2% г/г месяцем ранее. Стоимость продуктов питания, алкогольной и табачной продукции подскочила на 3.2% г/г, что совпало с майскими темпами роста. Стоимость услуг увеличилась на 1.4% г/г. Вместе с тем рост цен без учета стоимости энергоносителей, продуктов питания и алкоголя (индекс CPI Core, который отслеживает ЕЦБ при определении своей монетарной политики) в июне сохранился на майском уровне в 1.2% г/г.

США

Согласно выступлению Б. Бернанке в Конгрессе США, программа выкупа облигаций, реализуемая Федрезервом, «никоим образом не следует заранее установленному курсу», и ее объем может быть быстро уменьшен или увеличен в зависимости от экономических условий. По его словам, «если прогноз для рынка труда станет менее благоприятным, если окажется, что инфляция не движется к целевому уровню в 2%, или если финансовые условия, которые ужесточились в последнее время, окажутся недостаточно стимулирующими, чтобы позволить достичь установленных мандатом центробанка целей, выкуп облигаций в текущем объеме может быть сохранен дольше». Если же ситуация в экономике будет улучшаться быстрее, чем ожидалось, и инфляция «решительно» ускорится, «объемы выкупа облигаций могут быть урезаны более быстро». При этом Б. Бернанке добавил, что FOMC также стоит быть готовым увеличить объемы выкупа «на какое-то время, чтобы обеспечить возврат к максимальной занятости в контексте ценовой стабильности».

Глава ФРС отметил, что восстановление экономики США в последние кварталы продолжалось умеренными темпами, несмотря на препятствия, создаваемые бюджетной политикой США. При этом существенный вклад в улучшение экономической активности внес рынок жилья. В то же время ситуация на рынке труда, по мнению Б. Бернанке, далека от удовлетворительной, поскольку безработица по-прежнему намного выше нормы за долгосрочный период. При этом инфляция в штатах остается ниже целевого показателя центробанка. Поэтому «сохранение высокостимулирующей кредитно-денежной политики в ближайшем будущем будет закономерным». Б. Бернанке также считает очень важным, чтобы регулятор «как можно лучше» информировал рынки о возможном изменении направления своей политики.

В речи Б. Бернанке также подчеркивается, что FOMC намерен сохранять кредитно-денежное стимулирование в течение длительного времени и после завершения программы выкупа активов. Так, базовая процентная ставка будет удерживаться на рекордно низком уровне 0-0.25% до тех пор, пока безработица в США остается выше 6.5%, а инфляция находится намного ниже целевого показателя. При этом, по словам руководителя Федрезерва, фраза «до тех пор, пока» является целевым указанием, а не триггером. Поэтому достижение одного из показателей не будет означать автоматического повышения базовой ставки, а лишь подтолкнет FOMC к рассмотрению вопроса о том, оправдывают ли перспективы рынка труда, инфляции и экономики в целом повышение ставки.

Международное рейтинговое агентство Moody's повысило прогноз по рейтингу США с «негативного» до «стабильного» в связи с прогрессом страны в уменьшении долговой нагрузки. При этом сам рейтинг был подтвержден на уровне «ААА». В Moody’s отмечают, что США успешно следуют программе стабилизации и сокращения государственного долга, а темпы роста экономики страны находятся на более высоком уровне, чем темпы роста других экономик с аналогичным рейтингом, хотя сейчас ВВП США растет умеренными темпами.

Розничные продажи в США в июне выросли на 0.4% м/м, что оказалось существенно хуже консенсус-прогноза. Увеличились продажи 8 из 13 основных категорий розничных товаров. Основным драйвером роста показателя стало повышение объема продаж автомобилей, который вырос на 1.8% м/м, что стало самым высоким приростом с ноября прошлого года. В то же время было зафиксировано существенное ослабление спроса на строительные материалы и падение продаж в заведениях общественного питания. Так, объем выручки в ресторанах и барах сократился на 1.2% м/м, что было самым резким падением с февраля 2008 г. Продажи в магазинах стройматериалов уменьшились максимальными темпами с мая 2012 г. − на 2.2% м/м.

Розничные продажи без учета автомобилей в июне не изменились после роста на 0.3% м/м в мае. Розничные продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа» − показатель, используемый для расчета ВВП США), увеличились в июне на 0.1% м/м по сравнению с ростом на 0.2% м/м в мае.

Рост потребительских цен в США в июне составил 1.8% г/г, превысив прогнозы. Как результат, июньские темпы инфляции стали максимальными за 4 месяца, хотя пока они остаются ниже целевого уровня ФРС. Стоимость энергоносителей выросла в июне на 3.4% г/г, цены на продукты питания увеличились на 0.2% г/г. Кроме того, было отмечено повышение цен на одежду, медицинское обслуживание и мебель. Цены без учета стоимости энергоносителей и продуктов питания (индекс CPI Core) выросли в июне на 1.6% г/г, как и ожидалось.

Объем промпроизводства в США в июне, как и ожидалось, увеличился на 0.3% по сравнению с маем, продемонстрировав максимальный рост за 4 месяца. Объем производства в перерабатывающей промышленности (на нее приходится 75% от общего объема промпроизводства) увеличился также на 0.3% м/м после роста на 0.2% м/м месяцем ранее. Сокращение объемов выработки предприятий коммунального сектора в июне составило 0.1% м/м после падения на 2.8% м/м в мае. Производство в добывающей промышленности (включая нефтедобычу) увеличилось на 0.8% м/м. Выпуск автомобилей и деталей к ним вырос на 1.3% м/м, производство машиностроительной продукции, включая компьютеры и электронику, прибавило 1.5% м/м. Коэффициент использования производственных мощностей в июне увеличился до 77.8% по сравнению с 77.7% месяцем ранее. Средняя загруженность производственных мощностей промпредприятий США за последние 20 лет составляет 79.5%.

Число домов, строительство которых было начато в США в июне, снизилось на 9.9% м/м до 836 тыс. в пересчете на годовые темпы. Показатель оказался минимальным почти за год и существенно не дотянул до консенсус-прогноза. Столь серьезное снижение было вызвано, главным образом, сокращением строительства многоквартирных домов, которое характеризуется высокой волатильностью. При этом строительство домов, рассчитанных на одну семью, сократилось в июне лишь на 0.8% м/м до 591 тыс. в годовом исчислении. Количество разрешений на строительство жилья в целом в прошлом месяце снизилось на 7.5% м/м до 911 тыс. в годовом выражении, что также оказалось значительно хуже прогнозов. Впрочем, показатель остался на высоком уровне, что может привести к увеличению объемов нового строительства уже в июле.

Тем временем индекс доверия среди компаний США в сфере строительства жилья, рассчитываемый национальной ассоциацией жилищно-строительных фирм NAHB, в июне вырос до 57 пунктов, что стало максимальным значением за 7 лет.

Страны Азии, Россия, развивающиеся рынки

МВФ выпустил обзор по КНР, в котором отметил растущие риски того, что темпы роста китайской экономики в этом году не оправдают его прогнозов, и призвал правительство страны продолжить реализацию реформ, призванных поддержать экономический рост. Согласно обзору, риск того, что экономический подъем в КНР будет ниже прогнозируемых МВФ на 2013 г. 7.75%, повысился после выхода статданных, показавших ослабление производственной активности в стране в июне. По мнению экспертов фонда, китайская экономика становится все более уязвимой в связи с развитием нетрадиционных источников кредитования, а также увеличения заимствований региональными органами власти. В документе говорится, что «прогноз для экономики омрачается растущими проблемами в финансовой и бюджетной сфере, а также секторе недвижимости».

Эксперты МВФ подчеркивают «необходимость перехода страны к новой модели роста, в большей степени ориентированной на внутреннее потребление и дружественной к окружающей среде». При этом, считают в Фонде, Китаю следует более активно использовать бюджетное стимулирование для поддержки экономики, если темпы подъема замедлятся до уровней ниже установленного правительством ориентира.

Темпы роста ВВП КНР во 2-м квартале составили 7.5% г/г, как и ожидалось, замедлившись с 7.7% г/г в 1-м квартале. При этом показатель оказался самым низким с 1990 г. Промышленное производство в стране в июне выросло в годовом выражении на 8.9%, что несколько ниже прогноза в 9.1% г/г и результатов мая, когда показатель вырос на 9.2% г/г. Инвестиции в основные средства без учета домохозяйств в сельской местности по итогам 1-го полугодия выросли на 20.1% г/г против роста на 20.4% г/г за 5 месяцев. В то же время статистика показала неплохие темпы роста оборота розничной торговли – показатель в июне прибавил 13.3% г/г против 12.9% г/г в мае, что оказалось лучше ожиданий. Китайское Бюро статистики отметило, что рост в 1-м полугодии был в целом «стабильным», а основные показатели находятся «в разумных пределах».

Опубликованные данные являются очередным вызовом для руководства Китая, которое в настоящее время пытается провести сложную ребалансировку экономики с целью сделать ее менее зависимой от строительства и тяжелой промышленности и более зависимой от потребительского спроса. Для стимулирования внутреннего спроса правительство, в частности, повысило минимальные зарплаты, изменило налоговую политику в пользу производителей потребительских товаров. Однако эта перестройка пока находится на начальной стадии, и главным фактором роста по-прежнему является динамика инвестиций.

По сообщению Росстата, объем промпроизводства в РФ в июне выросло на символические 0.1% в годовом выражении после снижения на 1.4% г/г в мае. С исключением сезонного и календарного факторов промышленное производство в июне выросло на 0.1% м/м после двух месяцев снижения − на 0.7% м/м в мае и на 0.1% м/м в апреле. В целом за 1-е полугодие 2013 г. промпроизводство в РФ выросло на 0.1% г/г. Опубликованные цифры оказались заметно хуже консенсус-прогноза.

В обрабатывающих производствах в июне было зафиксировано снижение на 1.2% г/г после снижения на 4.4% г/г в мае и роста на 1.2% г/г в апреле (за 6 месяцев − без изменения г/г). В сфере добычи полезных ископаемых рост в июне составил 3.1% г/г после повышения на 2.3% г/г в мае и на 2.6% г/г в апреле (за 6 месяцев − рост на 1.0% г/г). В сфере производства и распределения электроэнергии, газа и воды в июне наблюдалось снижение на 0.8% г/г после роста на 0.5% г/г в мае и на 2.8% г/г в апреле (за 6 месяцев − снижение на 0.7% г/г).

Между тем, инвестиции в основной капитал в России в июне неожиданно упали на 3.7% г/г по после роста на 0.4% г/г в мае. За январь-июнь этого года инвестиции снизились на 1.4% г/г. Вышедшие данные ставят под сомнение апрельских прогноз Минэкономразвития, предполагающий рост показателя в текущем году на 4.6%.

Оборот розничной торговли в РФ в июне увеличился на 3.5% г/г до 1 932,6 млрд. рубчто оказалось оказалась выше как консенсус-прогноза (+3.3% г/г), так и показателя роста отрасли в мае (+2.9% г/г). Продажи продуктов питания, включая напитки, и табачных изделий увеличились на 2.3% г/г до 910.3 млрд. руб., продажи непродовольственных товаров выросли на 4.5% г/г до 1 022.3 млрд. руб. При этом оборот розничной торговли на 90.7% формировался за счет компаний и индивидуальных предпринимателей, осуществляющих деятельность вне рынков, доля розничных рынков и ярмарок составила 9.3% (в июне 2012 г. – 89.6% и 10.4%, соответственно). По итогам 1-го полугодия объемы розничных продаж в стране выросли на 3.7% г/г до 10 909.9 млрд. руб.

По итогам недели индексы волатильности продолжили снижаться, откатившись к минимумам с середины мая. Цены «рисковых» активов на большинстве рынков повысились. Данные макроэкономической статистики носили смешанный характер, но в целом позволяют рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов. Мы ожидаем продолжения восстановления российских фондовых индикаторов на следующей неделе, хотя темпы роста, вероятно, сократятся, а значительная волатильность торгов сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1450 пунктов, далее 1510 пунктов. В случае снижения поддержкой выступит область 1360 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1690 пунктов, далее 1720 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $119 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1300 за унцию, далее $1340 за унцию. Ближайшая поддержка лежит в районе $1270 за унцию, далее $1250 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.317, далее 1.338. В случае снижения уровнями поддержки станут отметки 1.300 и далее 1.277.

Основные корпоративные события за неделю

Распадская

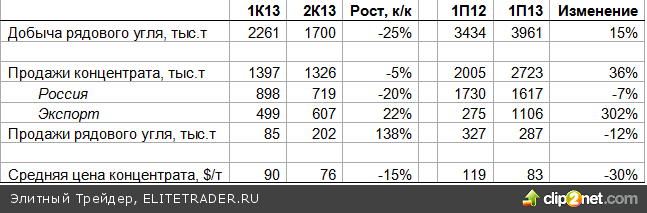

Событие. Распадская представила предварительные операционные результаты за 2-й квартал и 1-е полугодие 2013 г. Общий объём добычи рядового угля в прошедшем квартале составил около 1.7 млн.т., что на 25% ниже показателя 1-го квартала. Данное снижение было обусловлено временной остановкой работ на шахте Распадская, а также плановым перемонтажом лавы на шахте МУК-96. Добыча за полугодие, напротив, превысила уровень 2012 г. на 15%, остановившись на уровне 3.96 млн.т.

Продажи концентрата во 2К13г. были на 5% ниже к/к, на уровне 1.32 млн.т.; при этом снижение объёмов реализации на внутреннем рынке было компенсировано ростом экспортных отгрузок (в том числе из накопившихся складских запасов). В целом, по результатам полугодия продажи выросли до 2.7 млн.т. благодаря троекратному росту экспортных продаж. Переориентация структуры продаж (экспорт составил 41% против 14% годом ранее) была следствием изменения внутригрупповых поставок на предприятия ЕВРАЗа – 70% отгрузок была осуществлена в страны Азиатско-Тихоокеанского региона, 30% − в Украину (в том числе, на украинские предприятия группы).

Таблица 1. Распадская – Предварительные операционные результаты 2К13 и 1П13

Комментарий. Мы оцениваем представленные результаты умеренно негативно. Рыночная конъюнктура продолжает отрицательно сказываться на ценах продукции и, как следствие, на объёмах добычи Распадской и прочих угледобывающих компаний, что подтверждают результаты прошедшего квартала. Компания пересмотрела планы по добыче в 2013 г., скорректировав их до 8 млн.т. (напомним, в 2012 г. объём добычи составил 7 млн.т.). По нашему мнению, текущая ситуация на рынке продолжит оказывать давление на финансовые результаты компании на протяжении всего 2013 г.

Росинтер

Событие. Росинтер объявил операционные результаты за 2-й квартал и 1-е полугодие 2013 г. Консолидированная выручка корпоративных ресторанов за 6 месяцев 2013 г. выросла на 0.4% г/г до 4 964 млн. рублей. Выручка за 2-й квартал увеличилась на 0.6% г/г до 2 494 млн. руб. Валовая выручка сопоставимых ресторанов во 2-м квартале выросла на 1.4% г/г., при этом рост среднего чека составил 2.8% г/г, а количество транзакций снизилось на 1.3% г/г. За 6 месяцев валовая выручка сопоставимых ресторанов выросла на 0.9% г/г, средний чек вырос на 2.3% г/г, количество транзакций снизилось на 1.4% г/г.

По состоянию на 30 июня 2013 г. Холдинг управлял 383 предприятиями: 355 ресторанов и 28 кофеен Costa Coffee. В рамках реализации стратегии по выходу из непрофильных активов во 2-м квартале были проданы шесть ресторанов «Сибирская Корона», расположенных в Омске.

Комментарий: В целом результаты можно охарактеризовать как умеренно негативные. Во 2-м квартале текущего года продажи незначительно выросли по сравнению с аналогичным периодом прошлого года. Продажи сопоставимых ресторанов также выросли, но при этом количество транзакций продолжает снижаться. Правда, темп сокращения транзакций снизился. Кроме того, к негативным моментам можно отнести сокращение количества ресторанов сети на 12, или на 3%, за квартал. Компания продолжает оптимизировать свою сеть, закрывая низкорентабельные рестораны. Согласно планам руководства компании, в текущем году планируется открыть 32 ресторана, из которых 13 будет открыто на 5 московских железнодорожных вокзалах и в аэропорту Домодедово. Открытие этих ресторанов планируется на вторую половину текущего года.

Группа ЛСР

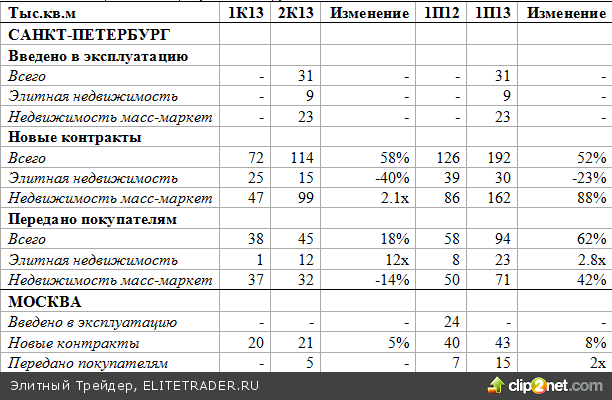

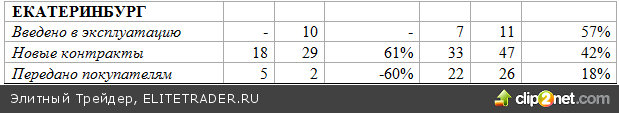

Событие: Группа ЛСР представила операционные показатели за 1-е полугодие 2013 г. В девелоперском сегменте совокупно за прошедший период компанией были заключены новые контракты на продажу 283 тыс.кв. м жилья во всех регионах присутствия, что на 43% превышает соответствующее значение прошлого года. В денежном выражении общая стоимость контрактов составила 23.2 млрд. руб. (+35% г/г). За 6 месяцев 2013 г. были введены в эксплуатацию и переданы покупателям 42 тыс.кв. м (+36% г/г) и 135 тыс.кв. м (+57% г/г). Компания подтверждает план продаж недвижимости в текущем году на уровне 570 тыс.кв.м.

Строительный сегмент показал рост на 16% по итогам прошедшего полугодия. Заказчикам было передано 371 тыс.кв. м домов из железобетона, наибольший прирост показали Санкт-Петербург (42 тыс.кв. м, +16% г/г) и Екатеринбург (26 тыс.кв. м, +48% г/г).

Сегмент строительных материалов. Продажи бетона, цемента и кирпича выросли по сравнению с соответствующим периодом 2012 г. (на 3%, 8% и 11% г/г, соответственно), в то время как реализация песка и ЖБИ снизилась (на 24% и 13% г/г, соответственно), что было обусловлено, в первую очередь, изменением графика реализации ряда инфраструктурных проектов. Продажи гранитного щебня и газобетона сопоставимы с объёмами реализации в 2012 г.

Таблица 1. Операционные результаты группы ЛСР за 2К13 и 1П13

Комментарий: В целом мы оцениваем представленные результаты умеренно позитивно. По большинству показателей девелоперского сегмента и строительного сегмента наблюдается прирост по сравнению с соответствующим периодом 2012 г., сегмент строительных материалов показал смешанную динамику. Мы полагаем, что данная тенденция продолжится и в 3К13г. в силу сезонности бизнеса строительных компаний и фундаментально сильного спроса в Москве и Санкт-Петербурге (особенно на недвижимость сегмента масс-маркета).

Мечел

Событие. Во вторник Мечел запустил на Челябинском металлургическом комбинате рельсобалочный стан, строительство которого продолжалось с 2008 г. (из-за кризиса окончание строительства было отложено) и обошлось компании в $715 млн. Пробный запуск был произведен в середине июня.

Проектная мощность предприятия – 1.1 млн. т продукции в год, в сортамент входят фасонный прокат (балки) и рельсовая продукция. Запуск стана позволит компании производить около 400 тыс. т рельсов (100-метровых для скоростных магистралей) для поставки РЖД, что сделает Мечел вторым по объёмам поставщиком после ЕВРАЗа (в 2013 г. группа должна отгрузить РЖД 760 тыс.т. рельсов, при этом общая потребность перевозчика составляет 950 тыс.т.). Кроме ЕВРАЗа, поставщиками РЖД являются японская Nippon Steel (11% поставок) и австрийская Voestalpine (9%). Стоит отметить, что перед началом поставок рельсы Мечела должны пройти ряд тестов, которые могут занять в общей сложности до полугода.

Комментарий: Мы оцениваем данную новость нейтрально. В случае реализации государственных планов по строительству высокоскоростных железных дорог на профильную продукцию Мечела будет значительный спрос. В то же время, мы считаем, что запуск производства рельсов на ЧМК не является серьёзным драйвером для роста ценных бумаг компании, котировки которых по-прежнему остаются под давлением из-за большой долговой нагрузки, которая составляет $9.3 млрд. по итогам 1К13г.

Группа ПИК

Событие. Группа компаний ПИК представила результаты операционной деятельности за прошедшее полугодие. Чистый объём поступлений денежных средств вырос до 33.9 млрд.руб. благодаря росту продаж жилой недвижимости (+45% г/г), в то время как поступления от оказания строительных услуг несколько снизились (-4% г/г до 5.5 млрд. руб.). Объём реализованной за полугодие недвижимости вырос на 7.8% г/г до 291 тыс.кв. м, основным драйвером стал фундаментально высокий спрос на жилую недвижимость.

Структура продаж практически не претерпела изменений по сравнению с соответствующим периодом прошлого года − 29.5% квартир было реализовано в Москве и Новой Москве (27.4% в 2012 г.), 53% − в Московской области (в 2012 г. − 51.8%), 17.5% пришлось на другие регионы страны (против 20.8% в 2012 г.). При этом стоит отметить, что рост объёма сделок, заключенных с использованием ипотечных кредитов, в прошедшем периоде продолжил расти и составил 39.2% от совокупного объёма продаж.

Общий долг компании на конец первого полугодия составил 35.4 млрд. руб., снизившись с декабря 2012 г. на 6.5 млрд. руб., что связано с реализацией стратегии Группы по снижению долговой нагрузки и улучшению структуры баланса. Компания планирует снизить уровень долговой нагрузки ниже 30 млрд. руб. до конца текущего года.

Комментарий: Мы позитивно оцениваем представленные результаты. Группа подтвердила намерения реализовать в текущем году 660-700 тыс.кв. м недвижимости (или 69-73 млрд. руб. в денежном эквиваленте), что, по нашему мнению, является вполне достижимым показателем в силу фундаментально высокого спроса на недвижимость в регионе присутствия Группы ПИК.

Трансконтейнер

Событие. Трансконтейнер опубликовал операционные результаты за 2-й квартал 2013 г. Объем контейнерных перевозок подвижным составом компании сократился на 3% г/г до 359 тыс. ДФЭ. Основным драйвером снижения стало падение объема операций внутри страны на 7.9% г/г до 175.7 тыс. ДФЭ, что в некоторой степени объясняется передачей части подвижного состава Трансконтейнера дочерней структуре Кеденстранссервис для работы на маршрутах Казахстана и Центральной Азии. Это было частично компенсировано ростом объемов перевозок в международном сообщении (на 2.3% г/г до 183.1 тыс. ДФЭ). По итогам 1-го полугодия объем контейнерных перевозок компании сократился на 2.2% г/г до 701.3 тыс. ДФЭ, при этом доля Трансконтейнера на российском рынке контейнерных перевозок уменьшилась на 2.4 п.п. г/г до 47.7%.

Объем переработки контейнеров на терминалах Трансконтейнера, расположенных на сети РЖД, во 2-м квартале снизился на 8.4% г/г до 324 тыс. ДФЭ (по итогам 1-го полугодия – снижение на 9.6% г/г до 621 тыс. ДФЭ). Коэффициент порожнего пробега контейнеров в апреле-июне сократился до 30.8% по сравнению с 35.6% в аналогичном периоде прошлого года. Коэффициент порожнего пробега платформ уменьшился на 1 п.п. до 6.7%.

Комментарий. Представленные операционные результаты Трансконтейнера выглядят довольно слабо. В то же время они, вероятно, не станут сюрпризом для инвесторов, поскольку ранее РЖД уже озвучивало слабые данные по погрузкам в своей сети в 1-м полугодии. Причиной снижения показателей является общее ухудшение экономической конъюнктуры в стране, а также усиление конкуренции на внутренних маршрутах перевозок, в результате чего компания продолжила терять долю рынка. Из позитивных моментов отметим увеличение эффективности операций, выразившееся в заметном сокращения порожнего пробега контейнеров и платформ, благодаря усилиям менеджмента по дальнейшей оптимизации использования подвижного состава. Это должно поддержать показатели прибыльности Трансконтейнера во 2-м квартале. В целом же мы не ожидаем существенного влияния опубликованных цифр на котировки акций компании.

Отметим, что в середине июня правительство РФ приняло решение о передаче принадлежавшего РЖД контрольного пакета акций Трансконтейнера в создаваемую совместно Белоруссией и Казахстаном Объединенную транспортно-логистическую компанию (ОТЛК). Как результат, приватизация Трансконтейнера, долгое время бывшая основной идеей в акциях компании, фактически потеряла свою актуальность. Учитывая неопределенность дальнейших перспектив ОТЛК и Трансконтейнера в ее составе, в настоящее время мы не видим каких-либо кратко- и среднесрочных драйверов роста котировок акций компании, даже несмотря на то, что с начала года компания потеряла порядка четверти своей капитализации.

ЧЦЗ

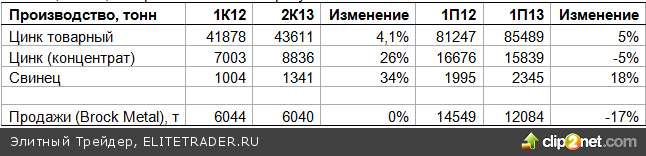

Событие. ЧЦЗ представил итоги производственной деятельности за 2-й квартал и прошедшее полугодие. Объём произведённого товарного цинка за 6 месяцев 2013 г. достиг 85.5 тыс. тонн, что на 5% больше, чем в соответствующем периоде прошлого года; около 71% произведённого металла было реализовано на российском рынке. Производство цинка в концентрате (ТОО Nova Zinc, Казахстан) снизилось на 5% г/г до 15.8 тыс.т., свинца было произведено на 18% больше, чем в 1П12 − 2.3 тыс.т.

Реализация цинковых сплавов (дочернее подразделение ЧЦЗ в Великобритании – The Brock Metal Company) составила 12.1 тыс.т., что на 17% г/г меньше, чем за аналогичный период прошлого года. Снижение было обусловлено остающейся сложной конъюнктурой европейского рынка и соответствующим положением металлургических компаний региона.

Таблица 1. ЧЦЗ – Производственные результаты 2К13 и 1П13

Комментарий. Мы оцениваем представленные результаты умеренно позитивно. Как и ожидалось, рост объём производства в прошедшем квартале составил 4%, основным фактором роста стала сезонно повышенная активность металлургических компаний. Что касается финансовых показателей, мы ожидаем, что по итогам трёх месяцев они не превысят уровня 1К13 года − цена на цинк на Лондонской Бирже Металлов (LME) снизилась ещё на 4% по сравнению с предыдущим кварталом и составляет в настоящий момент $1820 за тонну (всего с начала 2013 г. цинк потерял в цене немногим менее 15%). Котировки свинца по-прежнему остаются на уровне $2000-2020 за тонну.

Фосагро

Событие. В Фосагро в ближайшее время планируется смена руководства. В отставку подаёт генеральный директор М. Волков, который возглавлял холдинг 7 лет, и при котором Фосагро стало публичной компанией. Несмотря на то, что кандидатов на его пост несколько, наиболее вероятным считается сын основного акционера и по совместительству исполнительный директор холдинга А. Гурьев-младший. По данным газеты «Коммерсант», М. Волков останется членом Совета директоров компании и главой комитета по стратегии. Решение о назначении генерального директора будет принято в течение месяца.

Комментарий. Мы оцениваем данную новость нейтрально. С одной стороны, назначение гендиректором А. Гурьева-младшего может создать конфликт интересов и усложнить процедуру принятия решений – как отмечает «Коммерсант», некоторые представители компании считают, что спорить и ссориться с сыном акционера мало кто захочет. В то же время А. Гурьев-младший достаточно долгое время работает в компании и хорошо разбирается в производственных процессах, что может характеризовать его как потенциально хорошего управленца. При этом не исключено, что более активное участие в работе компании будет принимать и А. Гурьев-старший, недавно покинувший Совет Федерации.

Россети, МОЭСК

Событие. Россети могут приобрести электросетевые активы ОЭК и «Энергокомплекс», принадлежащие Москве. По данным газеты «Коммерсантъ», Москва хочет за свои сети 135-165 млрд.руб., при этом, по мнению аналитиков, их оценочная стоимость в 4-5 раз меньше. Объединение планируется провести путем слияния двух компаний с последующим присоединением к МОЭСК, подконтрольной Россетям. В результате власти города хотят выстроить «единое сетевое кольцо, что позволит обеспечить надежное энергообеспечение города и удешевить для застройщиков подключение к сетям». Сделка может быть осуществлена либо путем прямой покупки Россетями сетевых активов, либо путем передачи городу доли в капитале объединенной компании после слияния с МОЭСК с последующим ее выкупом Россетями по отдельному соглашению.

Комментарий. Намерение объединить сетевые активы соответствует стратегии развития электросетевого комплекса в части консолидации территориальных сетевых компаний в структуре Россетей. Кроме того, компании вместе контролируют около 40% электросетевого хозяйства Москвы, и контроль над ними может способствовать оптимизации ценовой политики электросетей. В частности, новость о сделке должна положительно отразиться на котировках МОЭСК. Неопределенным остается вопрос оценки активов, а также способ их оплаты: завышенная цена покупки с учетом значительных затрат на реализацию инвестпрограммы Россетей может в некоторой степени нивелировать положительный эффект от присоединения компаний

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Важно также отметить, что Б. Бернанке вновь в явном виде подчеркнул отсутствие связи планов завершения QE с планами начать повышение процентных ставок. По его словам, даже после достижения безработицей и инфляцией в США целевых уровней базовая ставка ФРС может еще длительное время оставаться на рекордно низком уровне. Учитывая, что ранее продолжать стимулирующую политику пообещали и другие крупнейшие центробанки, Банк Японии и ЕЦБ, речь Б. Бернанке фактически означает, что эпоха «дешевых» денег в мире в среднесрочной перспективе продолжится, что позитивно для рисковых активов.

Заметим, что наибольший выигрыш от выступления главы ФРС получили развивающиеся рынки, которые инвесторы ранее предпочитали обходить стороной из опасений, что раннее ужесточение монетарной политики в Штатах больше всего ударит по экономикам развивающихся стран. По итогам недели индекс MSCI Emerging Markets вырос почти на 1.5%, заметно опередив ведущие мировые индексы. При этом, по данным EPFR Global, возобновился приток средств в фонды GEM, составивший за неделю более $800 млн. Тем не менее развивающиеся рынки по-прежнему выглядят очень дешевыми по отношению к развитым (Рис. 1) и, на наш взгляд, имеют все шансы продолжить восстанавливаться опережающими темпами при улучшении ситуации в мировой экономике.

Из других новостей недели выделим одобрение греческим парламентом согласованного с «тройкой» кредиторов «драконовского» закона о реформе госсектора, предусматривающего увольнение 25 тыс. госслужащих до конца года. На этом фоне греков похвалила Германия в лице министра финансов В. Шойбле, которого «впечатлили» позитивные результаты реализуемых Афинами мер по восстановлению экономики и улучшению финансов. Как результат, проблем с получением Грецией очередного транша финансовой помощи в размере 6.8 млрд. евро теперь, вероятно, не возникнет. В Штатах успешно продолжается сезон корпоративных отчетностей. По данным Bloomberg, из более ста американских компаний, уже отчитавшихся за 2-й квартал, чистая прибыль почти 80% превысила прогнозы. Особенно порадовали своими сильными показателями банки, однако и компании из других секторов, как правило, не разочаровывали участников рынка.

Важной макростатистики на неделе выходило относительно немного. В понедельник Китай отчитался о росте ВВП во 2-м квартале на 7.5% г/г, что стало минимальным темпом роста с 1990-х гг. Однако учитывая, что ранее представитель китайских властей заявил о возможном снижении темпов роста экономики КНР до 7%, инвесторы довольно позитивно отреагировали на опубликованные цифры. В США хуже прогнозов вышли данные по розничным продажам и рынку жилья за июнь, в то же время июньские темпы роста промпроизводства совпали с ожиданиями, став максимальными с февраля. Отметим также неожиданно сильные данные по региональным производственным индексам от ФРБ Нью-Йорка и Филадельфии, что позволяет рассчитывать на ускорение промышленного сектора США в ближайшие месяцы. Впрочем, более точную оценку текущего состояния мировой экономики мы ожидаем получить на следующей неделе, когда будут опубликованы индексы PMI по ведущим странам.

Евросоюз

Агентство Fitch понизило кредитный рейтинг Франции с «ААА» до «АА+», прогноз по рейтингу «стабильный». Таким образом, Fitch стало последним агентством из «большой тройки», которое снизило рейтинг Франции с наивысшего уровня. Причиной снижения агентство назвало новые прогнозы по госдолгу Франции, который в 2014 г. может достичь своего пикового значения в 96% размера ВВП. Прежний прогноз полугодовой давности на 2014 г. составлял 94%. По оценкам Fitch, после прохождения пика размер госдолга в 2017 г. уменьшится до 92% (прежний прогноз − до 90%). В любом случае все эти цифры сильно превышают средний показатель госдолга для стран с наивысшим рейтингом «ААА» в 49% ВВП. Кроме проблем с госдолгом, снижение рейтинга также объясняется проблемами французской экономики. Так, безработица в стране в мае вышла на рекордный за последние 15 лет уровень в 10.9%. Эксперты агентства считают, что восстановление экономики будет происходить более медленными темпами, чем ожидают французские власти.

С другой стороны, кредитный профиль Франции в Fitch по-прежнему оценивают как очень сильный, и именно поэтому рейтинг страны был понижен лишь на одну ступень. Сохраняющиеся плюсы Франции включают политическую стабильность, эффективность работы гражданских и социальных институтов, отсутствие рисков, связанных с исполнением финансовых обязательств. Кроме того, риски для банковского сектора смягчились в связи с ростом капитализации и качества активов. Согласно заявлению министра экономики и финансов Франции П. Московичи, руководство страны «примет к сведению» решение Fitch и продолжит работать над повышением конкурентоспособности своей экономики.

Парламент Греции принял закон о реформе госсектора, который должен открыть стране дорогу для получения очередного транша финансовой помощи от Европейского союза и МВФ в размере 6,8 млрд. евро. В соответствии с принятым документом, 12.5 тыс. госслужащих будут переведены в рабочий резерв с сохранением 75% заработной платы. При этом, если этим сотрудникам власти не смогут найти новые рабочие места в течение 8 месяцев, они будут уволены. Уже до конца июля ожидается сокращение 2.4 тыс. рабочих мест в муниципалитетах, также будет сокращено 2.2 тыс. школьных охранников, 1.5 тыс. учителей, 3.5 тыс. сотрудников муниципальной полиции. До конца года число переведенных в резерв составит 25 тыс. Кроме того, в законе перечислены другие меры по снижению дефицита бюджета, например, налог на роскошь, под определение которой попадают дома с бассейнами и автомобили высокой мощности. Ожидается, что эта мера принесет в бюджет дополнительно около 100 млн. евро.

На этом фоне министр финансов Германии В. Шойбле похвалил Грецию за успехи в плане сокращения бюджетного дефицита. По словам В. Шойбле, «Греция находится на верном пути». Ее экономика прогрессирует, что свидетельствует о позитивных результатах реализуемых правительством страны мер. При этом осуществление реформ, по словам главы германского Минфина, должно продолжаться даже в случае публичных протестов.

Потребительские цены в Еврозоне в июне выросли на 1.6% г/г, ускорившись после роста на 1.4% г/г в мае. Изменение показателя совпало с предварительными данными и ожиданиями аналитиков. Цены на энергоносители в регионе выросли в июне на 1.6% г/г после снижения на 0.2% г/г месяцем ранее. Стоимость продуктов питания, алкогольной и табачной продукции подскочила на 3.2% г/г, что совпало с майскими темпами роста. Стоимость услуг увеличилась на 1.4% г/г. Вместе с тем рост цен без учета стоимости энергоносителей, продуктов питания и алкоголя (индекс CPI Core, который отслеживает ЕЦБ при определении своей монетарной политики) в июне сохранился на майском уровне в 1.2% г/г.

США

Согласно выступлению Б. Бернанке в Конгрессе США, программа выкупа облигаций, реализуемая Федрезервом, «никоим образом не следует заранее установленному курсу», и ее объем может быть быстро уменьшен или увеличен в зависимости от экономических условий. По его словам, «если прогноз для рынка труда станет менее благоприятным, если окажется, что инфляция не движется к целевому уровню в 2%, или если финансовые условия, которые ужесточились в последнее время, окажутся недостаточно стимулирующими, чтобы позволить достичь установленных мандатом центробанка целей, выкуп облигаций в текущем объеме может быть сохранен дольше». Если же ситуация в экономике будет улучшаться быстрее, чем ожидалось, и инфляция «решительно» ускорится, «объемы выкупа облигаций могут быть урезаны более быстро». При этом Б. Бернанке добавил, что FOMC также стоит быть готовым увеличить объемы выкупа «на какое-то время, чтобы обеспечить возврат к максимальной занятости в контексте ценовой стабильности».

Глава ФРС отметил, что восстановление экономики США в последние кварталы продолжалось умеренными темпами, несмотря на препятствия, создаваемые бюджетной политикой США. При этом существенный вклад в улучшение экономической активности внес рынок жилья. В то же время ситуация на рынке труда, по мнению Б. Бернанке, далека от удовлетворительной, поскольку безработица по-прежнему намного выше нормы за долгосрочный период. При этом инфляция в штатах остается ниже целевого показателя центробанка. Поэтому «сохранение высокостимулирующей кредитно-денежной политики в ближайшем будущем будет закономерным». Б. Бернанке также считает очень важным, чтобы регулятор «как можно лучше» информировал рынки о возможном изменении направления своей политики.

В речи Б. Бернанке также подчеркивается, что FOMC намерен сохранять кредитно-денежное стимулирование в течение длительного времени и после завершения программы выкупа активов. Так, базовая процентная ставка будет удерживаться на рекордно низком уровне 0-0.25% до тех пор, пока безработица в США остается выше 6.5%, а инфляция находится намного ниже целевого показателя. При этом, по словам руководителя Федрезерва, фраза «до тех пор, пока» является целевым указанием, а не триггером. Поэтому достижение одного из показателей не будет означать автоматического повышения базовой ставки, а лишь подтолкнет FOMC к рассмотрению вопроса о том, оправдывают ли перспективы рынка труда, инфляции и экономики в целом повышение ставки.

Международное рейтинговое агентство Moody's повысило прогноз по рейтингу США с «негативного» до «стабильного» в связи с прогрессом страны в уменьшении долговой нагрузки. При этом сам рейтинг был подтвержден на уровне «ААА». В Moody’s отмечают, что США успешно следуют программе стабилизации и сокращения государственного долга, а темпы роста экономики страны находятся на более высоком уровне, чем темпы роста других экономик с аналогичным рейтингом, хотя сейчас ВВП США растет умеренными темпами.

Розничные продажи в США в июне выросли на 0.4% м/м, что оказалось существенно хуже консенсус-прогноза. Увеличились продажи 8 из 13 основных категорий розничных товаров. Основным драйвером роста показателя стало повышение объема продаж автомобилей, который вырос на 1.8% м/м, что стало самым высоким приростом с ноября прошлого года. В то же время было зафиксировано существенное ослабление спроса на строительные материалы и падение продаж в заведениях общественного питания. Так, объем выручки в ресторанах и барах сократился на 1.2% м/м, что было самым резким падением с февраля 2008 г. Продажи в магазинах стройматериалов уменьшились максимальными темпами с мая 2012 г. − на 2.2% м/м.

Розничные продажи без учета автомобилей в июне не изменились после роста на 0.3% м/м в мае. Розничные продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа» − показатель, используемый для расчета ВВП США), увеличились в июне на 0.1% м/м по сравнению с ростом на 0.2% м/м в мае.

Рост потребительских цен в США в июне составил 1.8% г/г, превысив прогнозы. Как результат, июньские темпы инфляции стали максимальными за 4 месяца, хотя пока они остаются ниже целевого уровня ФРС. Стоимость энергоносителей выросла в июне на 3.4% г/г, цены на продукты питания увеличились на 0.2% г/г. Кроме того, было отмечено повышение цен на одежду, медицинское обслуживание и мебель. Цены без учета стоимости энергоносителей и продуктов питания (индекс CPI Core) выросли в июне на 1.6% г/г, как и ожидалось.

Объем промпроизводства в США в июне, как и ожидалось, увеличился на 0.3% по сравнению с маем, продемонстрировав максимальный рост за 4 месяца. Объем производства в перерабатывающей промышленности (на нее приходится 75% от общего объема промпроизводства) увеличился также на 0.3% м/м после роста на 0.2% м/м месяцем ранее. Сокращение объемов выработки предприятий коммунального сектора в июне составило 0.1% м/м после падения на 2.8% м/м в мае. Производство в добывающей промышленности (включая нефтедобычу) увеличилось на 0.8% м/м. Выпуск автомобилей и деталей к ним вырос на 1.3% м/м, производство машиностроительной продукции, включая компьютеры и электронику, прибавило 1.5% м/м. Коэффициент использования производственных мощностей в июне увеличился до 77.8% по сравнению с 77.7% месяцем ранее. Средняя загруженность производственных мощностей промпредприятий США за последние 20 лет составляет 79.5%.

Число домов, строительство которых было начато в США в июне, снизилось на 9.9% м/м до 836 тыс. в пересчете на годовые темпы. Показатель оказался минимальным почти за год и существенно не дотянул до консенсус-прогноза. Столь серьезное снижение было вызвано, главным образом, сокращением строительства многоквартирных домов, которое характеризуется высокой волатильностью. При этом строительство домов, рассчитанных на одну семью, сократилось в июне лишь на 0.8% м/м до 591 тыс. в годовом исчислении. Количество разрешений на строительство жилья в целом в прошлом месяце снизилось на 7.5% м/м до 911 тыс. в годовом выражении, что также оказалось значительно хуже прогнозов. Впрочем, показатель остался на высоком уровне, что может привести к увеличению объемов нового строительства уже в июле.

Тем временем индекс доверия среди компаний США в сфере строительства жилья, рассчитываемый национальной ассоциацией жилищно-строительных фирм NAHB, в июне вырос до 57 пунктов, что стало максимальным значением за 7 лет.

Страны Азии, Россия, развивающиеся рынки

МВФ выпустил обзор по КНР, в котором отметил растущие риски того, что темпы роста китайской экономики в этом году не оправдают его прогнозов, и призвал правительство страны продолжить реализацию реформ, призванных поддержать экономический рост. Согласно обзору, риск того, что экономический подъем в КНР будет ниже прогнозируемых МВФ на 2013 г. 7.75%, повысился после выхода статданных, показавших ослабление производственной активности в стране в июне. По мнению экспертов фонда, китайская экономика становится все более уязвимой в связи с развитием нетрадиционных источников кредитования, а также увеличения заимствований региональными органами власти. В документе говорится, что «прогноз для экономики омрачается растущими проблемами в финансовой и бюджетной сфере, а также секторе недвижимости».

Эксперты МВФ подчеркивают «необходимость перехода страны к новой модели роста, в большей степени ориентированной на внутреннее потребление и дружественной к окружающей среде». При этом, считают в Фонде, Китаю следует более активно использовать бюджетное стимулирование для поддержки экономики, если темпы подъема замедлятся до уровней ниже установленного правительством ориентира.

Темпы роста ВВП КНР во 2-м квартале составили 7.5% г/г, как и ожидалось, замедлившись с 7.7% г/г в 1-м квартале. При этом показатель оказался самым низким с 1990 г. Промышленное производство в стране в июне выросло в годовом выражении на 8.9%, что несколько ниже прогноза в 9.1% г/г и результатов мая, когда показатель вырос на 9.2% г/г. Инвестиции в основные средства без учета домохозяйств в сельской местности по итогам 1-го полугодия выросли на 20.1% г/г против роста на 20.4% г/г за 5 месяцев. В то же время статистика показала неплохие темпы роста оборота розничной торговли – показатель в июне прибавил 13.3% г/г против 12.9% г/г в мае, что оказалось лучше ожиданий. Китайское Бюро статистики отметило, что рост в 1-м полугодии был в целом «стабильным», а основные показатели находятся «в разумных пределах».

Опубликованные данные являются очередным вызовом для руководства Китая, которое в настоящее время пытается провести сложную ребалансировку экономики с целью сделать ее менее зависимой от строительства и тяжелой промышленности и более зависимой от потребительского спроса. Для стимулирования внутреннего спроса правительство, в частности, повысило минимальные зарплаты, изменило налоговую политику в пользу производителей потребительских товаров. Однако эта перестройка пока находится на начальной стадии, и главным фактором роста по-прежнему является динамика инвестиций.

По сообщению Росстата, объем промпроизводства в РФ в июне выросло на символические 0.1% в годовом выражении после снижения на 1.4% г/г в мае. С исключением сезонного и календарного факторов промышленное производство в июне выросло на 0.1% м/м после двух месяцев снижения − на 0.7% м/м в мае и на 0.1% м/м в апреле. В целом за 1-е полугодие 2013 г. промпроизводство в РФ выросло на 0.1% г/г. Опубликованные цифры оказались заметно хуже консенсус-прогноза.

В обрабатывающих производствах в июне было зафиксировано снижение на 1.2% г/г после снижения на 4.4% г/г в мае и роста на 1.2% г/г в апреле (за 6 месяцев − без изменения г/г). В сфере добычи полезных ископаемых рост в июне составил 3.1% г/г после повышения на 2.3% г/г в мае и на 2.6% г/г в апреле (за 6 месяцев − рост на 1.0% г/г). В сфере производства и распределения электроэнергии, газа и воды в июне наблюдалось снижение на 0.8% г/г после роста на 0.5% г/г в мае и на 2.8% г/г в апреле (за 6 месяцев − снижение на 0.7% г/г).

Между тем, инвестиции в основной капитал в России в июне неожиданно упали на 3.7% г/г по после роста на 0.4% г/г в мае. За январь-июнь этого года инвестиции снизились на 1.4% г/г. Вышедшие данные ставят под сомнение апрельских прогноз Минэкономразвития, предполагающий рост показателя в текущем году на 4.6%.

Оборот розничной торговли в РФ в июне увеличился на 3.5% г/г до 1 932,6 млрд. рубчто оказалось оказалась выше как консенсус-прогноза (+3.3% г/г), так и показателя роста отрасли в мае (+2.9% г/г). Продажи продуктов питания, включая напитки, и табачных изделий увеличились на 2.3% г/г до 910.3 млрд. руб., продажи непродовольственных товаров выросли на 4.5% г/г до 1 022.3 млрд. руб. При этом оборот розничной торговли на 90.7% формировался за счет компаний и индивидуальных предпринимателей, осуществляющих деятельность вне рынков, доля розничных рынков и ярмарок составила 9.3% (в июне 2012 г. – 89.6% и 10.4%, соответственно). По итогам 1-го полугодия объемы розничных продаж в стране выросли на 3.7% г/г до 10 909.9 млрд. руб.

По итогам недели индексы волатильности продолжили снижаться, откатившись к минимумам с середины мая. Цены «рисковых» активов на большинстве рынков повысились. Данные макроэкономической статистики носили смешанный характер, но в целом позволяют рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов. Мы ожидаем продолжения восстановления российских фондовых индикаторов на следующей неделе, хотя темпы роста, вероятно, сократятся, а значительная волатильность торгов сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1450 пунктов, далее 1510 пунктов. В случае снижения поддержкой выступит область 1360 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1690 пунктов, далее 1720 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $119 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1300 за унцию, далее $1340 за унцию. Ближайшая поддержка лежит в районе $1270 за унцию, далее $1250 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.317, далее 1.338. В случае снижения уровнями поддержки станут отметки 1.300 и далее 1.277.

Основные корпоративные события за неделю

Распадская

Событие. Распадская представила предварительные операционные результаты за 2-й квартал и 1-е полугодие 2013 г. Общий объём добычи рядового угля в прошедшем квартале составил около 1.7 млн.т., что на 25% ниже показателя 1-го квартала. Данное снижение было обусловлено временной остановкой работ на шахте Распадская, а также плановым перемонтажом лавы на шахте МУК-96. Добыча за полугодие, напротив, превысила уровень 2012 г. на 15%, остановившись на уровне 3.96 млн.т.

Продажи концентрата во 2К13г. были на 5% ниже к/к, на уровне 1.32 млн.т.; при этом снижение объёмов реализации на внутреннем рынке было компенсировано ростом экспортных отгрузок (в том числе из накопившихся складских запасов). В целом, по результатам полугодия продажи выросли до 2.7 млн.т. благодаря троекратному росту экспортных продаж. Переориентация структуры продаж (экспорт составил 41% против 14% годом ранее) была следствием изменения внутригрупповых поставок на предприятия ЕВРАЗа – 70% отгрузок была осуществлена в страны Азиатско-Тихоокеанского региона, 30% − в Украину (в том числе, на украинские предприятия группы).

Таблица 1. Распадская – Предварительные операционные результаты 2К13 и 1П13

Комментарий. Мы оцениваем представленные результаты умеренно негативно. Рыночная конъюнктура продолжает отрицательно сказываться на ценах продукции и, как следствие, на объёмах добычи Распадской и прочих угледобывающих компаний, что подтверждают результаты прошедшего квартала. Компания пересмотрела планы по добыче в 2013 г., скорректировав их до 8 млн.т. (напомним, в 2012 г. объём добычи составил 7 млн.т.). По нашему мнению, текущая ситуация на рынке продолжит оказывать давление на финансовые результаты компании на протяжении всего 2013 г.

Росинтер

Событие. Росинтер объявил операционные результаты за 2-й квартал и 1-е полугодие 2013 г. Консолидированная выручка корпоративных ресторанов за 6 месяцев 2013 г. выросла на 0.4% г/г до 4 964 млн. рублей. Выручка за 2-й квартал увеличилась на 0.6% г/г до 2 494 млн. руб. Валовая выручка сопоставимых ресторанов во 2-м квартале выросла на 1.4% г/г., при этом рост среднего чека составил 2.8% г/г, а количество транзакций снизилось на 1.3% г/г. За 6 месяцев валовая выручка сопоставимых ресторанов выросла на 0.9% г/г, средний чек вырос на 2.3% г/г, количество транзакций снизилось на 1.4% г/г.

По состоянию на 30 июня 2013 г. Холдинг управлял 383 предприятиями: 355 ресторанов и 28 кофеен Costa Coffee. В рамках реализации стратегии по выходу из непрофильных активов во 2-м квартале были проданы шесть ресторанов «Сибирская Корона», расположенных в Омске.

Комментарий: В целом результаты можно охарактеризовать как умеренно негативные. Во 2-м квартале текущего года продажи незначительно выросли по сравнению с аналогичным периодом прошлого года. Продажи сопоставимых ресторанов также выросли, но при этом количество транзакций продолжает снижаться. Правда, темп сокращения транзакций снизился. Кроме того, к негативным моментам можно отнести сокращение количества ресторанов сети на 12, или на 3%, за квартал. Компания продолжает оптимизировать свою сеть, закрывая низкорентабельные рестораны. Согласно планам руководства компании, в текущем году планируется открыть 32 ресторана, из которых 13 будет открыто на 5 московских железнодорожных вокзалах и в аэропорту Домодедово. Открытие этих ресторанов планируется на вторую половину текущего года.

Группа ЛСР

Событие: Группа ЛСР представила операционные показатели за 1-е полугодие 2013 г. В девелоперском сегменте совокупно за прошедший период компанией были заключены новые контракты на продажу 283 тыс.кв. м жилья во всех регионах присутствия, что на 43% превышает соответствующее значение прошлого года. В денежном выражении общая стоимость контрактов составила 23.2 млрд. руб. (+35% г/г). За 6 месяцев 2013 г. были введены в эксплуатацию и переданы покупателям 42 тыс.кв. м (+36% г/г) и 135 тыс.кв. м (+57% г/г). Компания подтверждает план продаж недвижимости в текущем году на уровне 570 тыс.кв.м.

Строительный сегмент показал рост на 16% по итогам прошедшего полугодия. Заказчикам было передано 371 тыс.кв. м домов из железобетона, наибольший прирост показали Санкт-Петербург (42 тыс.кв. м, +16% г/г) и Екатеринбург (26 тыс.кв. м, +48% г/г).

Сегмент строительных материалов. Продажи бетона, цемента и кирпича выросли по сравнению с соответствующим периодом 2012 г. (на 3%, 8% и 11% г/г, соответственно), в то время как реализация песка и ЖБИ снизилась (на 24% и 13% г/г, соответственно), что было обусловлено, в первую очередь, изменением графика реализации ряда инфраструктурных проектов. Продажи гранитного щебня и газобетона сопоставимы с объёмами реализации в 2012 г.

Таблица 1. Операционные результаты группы ЛСР за 2К13 и 1П13

Комментарий: В целом мы оцениваем представленные результаты умеренно позитивно. По большинству показателей девелоперского сегмента и строительного сегмента наблюдается прирост по сравнению с соответствующим периодом 2012 г., сегмент строительных материалов показал смешанную динамику. Мы полагаем, что данная тенденция продолжится и в 3К13г. в силу сезонности бизнеса строительных компаний и фундаментально сильного спроса в Москве и Санкт-Петербурге (особенно на недвижимость сегмента масс-маркета).

Мечел

Событие. Во вторник Мечел запустил на Челябинском металлургическом комбинате рельсобалочный стан, строительство которого продолжалось с 2008 г. (из-за кризиса окончание строительства было отложено) и обошлось компании в $715 млн. Пробный запуск был произведен в середине июня.

Проектная мощность предприятия – 1.1 млн. т продукции в год, в сортамент входят фасонный прокат (балки) и рельсовая продукция. Запуск стана позволит компании производить около 400 тыс. т рельсов (100-метровых для скоростных магистралей) для поставки РЖД, что сделает Мечел вторым по объёмам поставщиком после ЕВРАЗа (в 2013 г. группа должна отгрузить РЖД 760 тыс.т. рельсов, при этом общая потребность перевозчика составляет 950 тыс.т.). Кроме ЕВРАЗа, поставщиками РЖД являются японская Nippon Steel (11% поставок) и австрийская Voestalpine (9%). Стоит отметить, что перед началом поставок рельсы Мечела должны пройти ряд тестов, которые могут занять в общей сложности до полугода.

Комментарий: Мы оцениваем данную новость нейтрально. В случае реализации государственных планов по строительству высокоскоростных железных дорог на профильную продукцию Мечела будет значительный спрос. В то же время, мы считаем, что запуск производства рельсов на ЧМК не является серьёзным драйвером для роста ценных бумаг компании, котировки которых по-прежнему остаются под давлением из-за большой долговой нагрузки, которая составляет $9.3 млрд. по итогам 1К13г.

Группа ПИК

Событие. Группа компаний ПИК представила результаты операционной деятельности за прошедшее полугодие. Чистый объём поступлений денежных средств вырос до 33.9 млрд.руб. благодаря росту продаж жилой недвижимости (+45% г/г), в то время как поступления от оказания строительных услуг несколько снизились (-4% г/г до 5.5 млрд. руб.). Объём реализованной за полугодие недвижимости вырос на 7.8% г/г до 291 тыс.кв. м, основным драйвером стал фундаментально высокий спрос на жилую недвижимость.

Структура продаж практически не претерпела изменений по сравнению с соответствующим периодом прошлого года − 29.5% квартир было реализовано в Москве и Новой Москве (27.4% в 2012 г.), 53% − в Московской области (в 2012 г. − 51.8%), 17.5% пришлось на другие регионы страны (против 20.8% в 2012 г.). При этом стоит отметить, что рост объёма сделок, заключенных с использованием ипотечных кредитов, в прошедшем периоде продолжил расти и составил 39.2% от совокупного объёма продаж.

Общий долг компании на конец первого полугодия составил 35.4 млрд. руб., снизившись с декабря 2012 г. на 6.5 млрд. руб., что связано с реализацией стратегии Группы по снижению долговой нагрузки и улучшению структуры баланса. Компания планирует снизить уровень долговой нагрузки ниже 30 млрд. руб. до конца текущего года.

Комментарий: Мы позитивно оцениваем представленные результаты. Группа подтвердила намерения реализовать в текущем году 660-700 тыс.кв. м недвижимости (или 69-73 млрд. руб. в денежном эквиваленте), что, по нашему мнению, является вполне достижимым показателем в силу фундаментально высокого спроса на недвижимость в регионе присутствия Группы ПИК.

Трансконтейнер

Событие. Трансконтейнер опубликовал операционные результаты за 2-й квартал 2013 г. Объем контейнерных перевозок подвижным составом компании сократился на 3% г/г до 359 тыс. ДФЭ. Основным драйвером снижения стало падение объема операций внутри страны на 7.9% г/г до 175.7 тыс. ДФЭ, что в некоторой степени объясняется передачей части подвижного состава Трансконтейнера дочерней структуре Кеденстранссервис для работы на маршрутах Казахстана и Центральной Азии. Это было частично компенсировано ростом объемов перевозок в международном сообщении (на 2.3% г/г до 183.1 тыс. ДФЭ). По итогам 1-го полугодия объем контейнерных перевозок компании сократился на 2.2% г/г до 701.3 тыс. ДФЭ, при этом доля Трансконтейнера на российском рынке контейнерных перевозок уменьшилась на 2.4 п.п. г/г до 47.7%.

Объем переработки контейнеров на терминалах Трансконтейнера, расположенных на сети РЖД, во 2-м квартале снизился на 8.4% г/г до 324 тыс. ДФЭ (по итогам 1-го полугодия – снижение на 9.6% г/г до 621 тыс. ДФЭ). Коэффициент порожнего пробега контейнеров в апреле-июне сократился до 30.8% по сравнению с 35.6% в аналогичном периоде прошлого года. Коэффициент порожнего пробега платформ уменьшился на 1 п.п. до 6.7%.

Комментарий. Представленные операционные результаты Трансконтейнера выглядят довольно слабо. В то же время они, вероятно, не станут сюрпризом для инвесторов, поскольку ранее РЖД уже озвучивало слабые данные по погрузкам в своей сети в 1-м полугодии. Причиной снижения показателей является общее ухудшение экономической конъюнктуры в стране, а также усиление конкуренции на внутренних маршрутах перевозок, в результате чего компания продолжила терять долю рынка. Из позитивных моментов отметим увеличение эффективности операций, выразившееся в заметном сокращения порожнего пробега контейнеров и платформ, благодаря усилиям менеджмента по дальнейшей оптимизации использования подвижного состава. Это должно поддержать показатели прибыльности Трансконтейнера во 2-м квартале. В целом же мы не ожидаем существенного влияния опубликованных цифр на котировки акций компании.

Отметим, что в середине июня правительство РФ приняло решение о передаче принадлежавшего РЖД контрольного пакета акций Трансконтейнера в создаваемую совместно Белоруссией и Казахстаном Объединенную транспортно-логистическую компанию (ОТЛК). Как результат, приватизация Трансконтейнера, долгое время бывшая основной идеей в акциях компании, фактически потеряла свою актуальность. Учитывая неопределенность дальнейших перспектив ОТЛК и Трансконтейнера в ее составе, в настоящее время мы не видим каких-либо кратко- и среднесрочных драйверов роста котировок акций компании, даже несмотря на то, что с начала года компания потеряла порядка четверти своей капитализации.

ЧЦЗ

Событие. ЧЦЗ представил итоги производственной деятельности за 2-й квартал и прошедшее полугодие. Объём произведённого товарного цинка за 6 месяцев 2013 г. достиг 85.5 тыс. тонн, что на 5% больше, чем в соответствующем периоде прошлого года; около 71% произведённого металла было реализовано на российском рынке. Производство цинка в концентрате (ТОО Nova Zinc, Казахстан) снизилось на 5% г/г до 15.8 тыс.т., свинца было произведено на 18% больше, чем в 1П12 − 2.3 тыс.т.

Реализация цинковых сплавов (дочернее подразделение ЧЦЗ в Великобритании – The Brock Metal Company) составила 12.1 тыс.т., что на 17% г/г меньше, чем за аналогичный период прошлого года. Снижение было обусловлено остающейся сложной конъюнктурой европейского рынка и соответствующим положением металлургических компаний региона.

Таблица 1. ЧЦЗ – Производственные результаты 2К13 и 1П13

Комментарий. Мы оцениваем представленные результаты умеренно позитивно. Как и ожидалось, рост объём производства в прошедшем квартале составил 4%, основным фактором роста стала сезонно повышенная активность металлургических компаний. Что касается финансовых показателей, мы ожидаем, что по итогам трёх месяцев они не превысят уровня 1К13 года − цена на цинк на Лондонской Бирже Металлов (LME) снизилась ещё на 4% по сравнению с предыдущим кварталом и составляет в настоящий момент $1820 за тонну (всего с начала 2013 г. цинк потерял в цене немногим менее 15%). Котировки свинца по-прежнему остаются на уровне $2000-2020 за тонну.

Фосагро

Событие. В Фосагро в ближайшее время планируется смена руководства. В отставку подаёт генеральный директор М. Волков, который возглавлял холдинг 7 лет, и при котором Фосагро стало публичной компанией. Несмотря на то, что кандидатов на его пост несколько, наиболее вероятным считается сын основного акционера и по совместительству исполнительный директор холдинга А. Гурьев-младший. По данным газеты «Коммерсант», М. Волков останется членом Совета директоров компании и главой комитета по стратегии. Решение о назначении генерального директора будет принято в течение месяца.

Комментарий. Мы оцениваем данную новость нейтрально. С одной стороны, назначение гендиректором А. Гурьева-младшего может создать конфликт интересов и усложнить процедуру принятия решений – как отмечает «Коммерсант», некоторые представители компании считают, что спорить и ссориться с сыном акционера мало кто захочет. В то же время А. Гурьев-младший достаточно долгое время работает в компании и хорошо разбирается в производственных процессах, что может характеризовать его как потенциально хорошего управленца. При этом не исключено, что более активное участие в работе компании будет принимать и А. Гурьев-старший, недавно покинувший Совет Федерации.

Россети, МОЭСК

Событие. Россети могут приобрести электросетевые активы ОЭК и «Энергокомплекс», принадлежащие Москве. По данным газеты «Коммерсантъ», Москва хочет за свои сети 135-165 млрд.руб., при этом, по мнению аналитиков, их оценочная стоимость в 4-5 раз меньше. Объединение планируется провести путем слияния двух компаний с последующим присоединением к МОЭСК, подконтрольной Россетям. В результате власти города хотят выстроить «единое сетевое кольцо, что позволит обеспечить надежное энергообеспечение города и удешевить для застройщиков подключение к сетям». Сделка может быть осуществлена либо путем прямой покупки Россетями сетевых активов, либо путем передачи городу доли в капитале объединенной компании после слияния с МОЭСК с последующим ее выкупом Россетями по отдельному соглашению.

Комментарий. Намерение объединить сетевые активы соответствует стратегии развития электросетевого комплекса в части консолидации территориальных сетевых компаний в структуре Россетей. Кроме того, компании вместе контролируют около 40% электросетевого хозяйства Москвы, и контроль над ними может способствовать оптимизации ценовой политики электросетей. В частности, новость о сделке должна положительно отразиться на котировках МОЭСК. Неопределенным остается вопрос оценки активов, а также способ их оплаты: завышенная цена покупки с учетом значительных затрат на реализацию инвестпрограммы Россетей может в некоторой степени нивелировать положительный эффект от присоединения компаний

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter