В послевоенные годы Япония была Китаем сегодняшнего дня. Японское экономическое и технологическое чудо поражало воображение, а экономисты соревновались в прогнозах, когда же экономика Японии обгонит американскую.

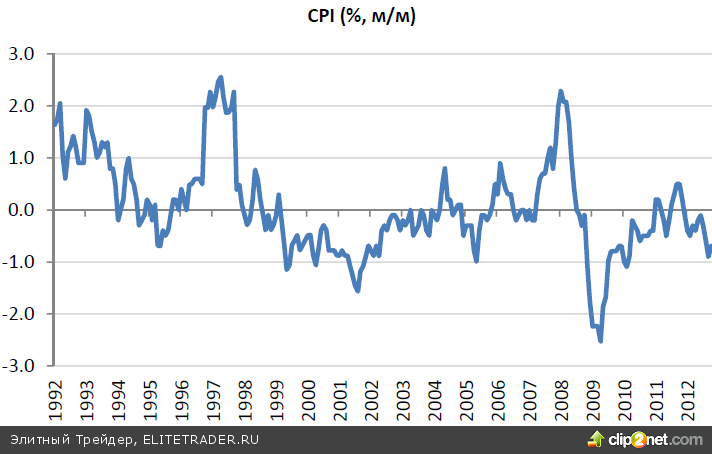

В 1990-ых годах на Японию обрушился кризис, от которого «страна восходящего солнца» не может оправиться и по сей день. В конце прошлого года в Японии сменилось правительство. После двух десятилетий стагнации, длящейся 15 лет дефляции и самого высокого в мире уровня государственного долга к ВВП, кажется, что уже ничего не поможет Японии вернуть утерянные позиции. Новому правительству предстоит решить сложнейшую задачу по реанимации третьей крупнейшей экономики в мире.

Бум и спад

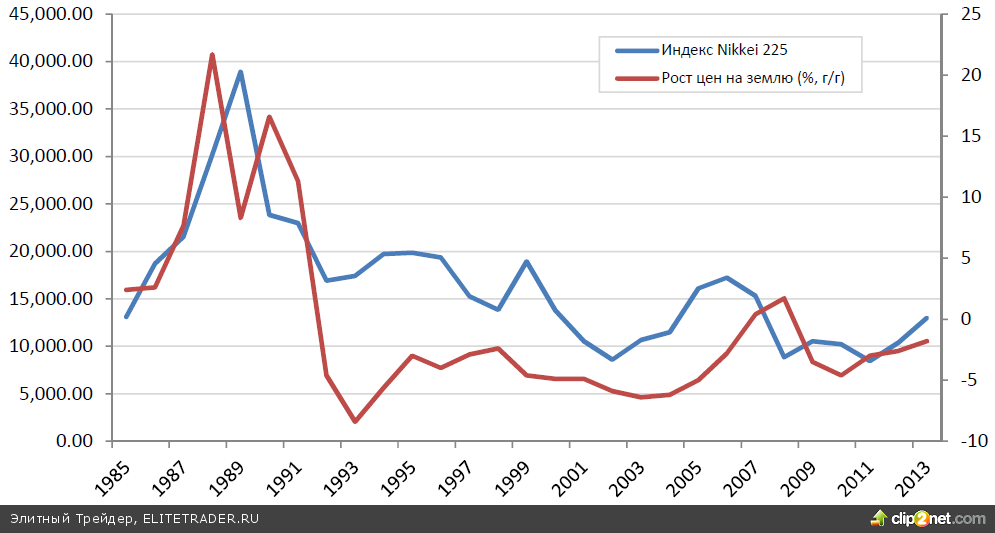

Пик экономического благополучия был достигнут в 1980-ые годы. Инвестиционный бум подпитывался ростом кредитования.При подобном развитии кредитного цикла увеличивается доля «плохих» заемщиков в кредитных портфелях японских банков. На кредитной волне, начали надуваться пузыри на рынках многих классов активов, в первую очередь недвижимость и акции

Для Японии музыка перестала играть в сентябре 1985 г., когда в отеле "Плаза" было заключено соглашение между министрами финансов США, Японии, Западной Германии, Франции и Великобритании о снижении курса доллара против валют данных государств. То есть иена начала укрепление, снижая экспортный потенциал.

Пытаясь восстановить экономический рост, японские власти запустили инвестиционный бум за счет кредитных ресурсов. Это должно было помочь нивелировать негативный эффект от укрепления иены. Такая политика вызвала раздувание пузырей в ценах на активы, в итоге эти пузыри лопнули.

Истории успеха пришел конец в начале 1990-го года, когда лопнули пузыри на рынках акций и недвижимости, аобвал цен на эти активы нанес серьезный ущерб балансам компаний и банков.

Экономист Ричард Ку утверждает, что затяжная рецессия 1990-ых годов объясняется как раз проблемой балансов компаний и потребителей. Резкое падение цен на акции и землю привел к обесцениванию активов компаний, которые, по сути, стали банкротами. Даже снижение процентных ставок и увеличение денежного предложения от центробанка не смоглизаставить компании инвестировать, так как они предпочли выплачивать долги. Инвестиции компаний упали на 22% в период с 1990 по 2003 годы, когда было достигнутодно снижения. ВВП Японии остался на прежнем уровне лишь благодаря государственным расходам. В таких условиях монетарная политика является неэффективной мерой стимулирования экономики

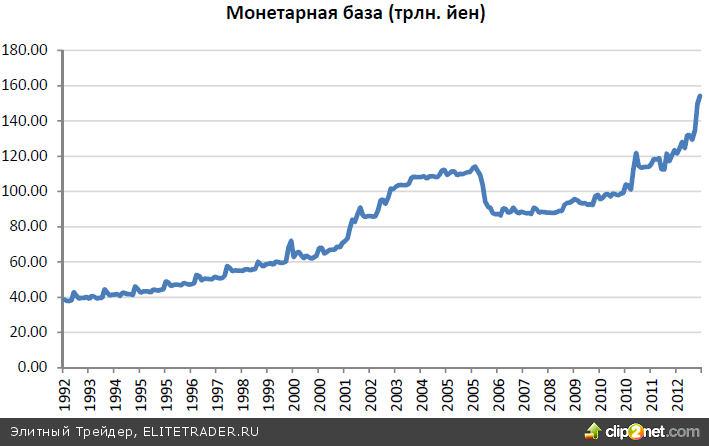

С тех пор для поддержания экономической активности используются государственные расходы и низкие процентные ставки, правда это только усугубляет дисбалансы. В итоге Япония имеет большой дефицит бюджета, колоссальный уровень государственного долга и постоянное увеличение баланса центрального банка, используемое для финансирования правительства и поддержания цен на финансовые активы

До 1990 г. Япония была одной из самых успешных стран в мире, показывая лишь редкие перерывы в росте. После кризиса в 1990 г., когда пузырь схлопнулся, страна впала в почти двадцатилетнюю беспрерывную стагнацию

«Три стрелы Абэномики»

Вытащить Японию из 20-летней стагнации – сложнейшая задача, которую взвалил на свои плечи новый- старый премьер-министр Синдзо Абэ. После «потерянного десятилетия», которое переросло уже в два потерянных десятилетия, номинальный ВВП находится на уровне 1991 года. Фондовый рынок, несмотря на недавний взлет, достигает лишь трети максимальных уровней перед обвалом в начале 1990-ых. Не будем забывать и о демографических проблемах, которыеактуальны во всех развитых стран, но наиболее остро стоит именно в Японии

Новое правительство планирует реанимировать экономику, провозгласив экономические преобразования, опирающиеся на трех направлениях. Новой экономической политики уже успели дать название – «Абэномика». «Абэномика» состоит из трех «стрел»: фискальное стимулирование, монетарное послабление и структурные реформы.

В первые недели после вступления в должность Абэ объявил о программе государственных расходовразмером 10,3 трлн йен (примерно 100 млрд долл.). Однако при госдолге в 240% ВВП, вклад бюджета в стимулировании экономики будет ограниченным. В противном случае, это приведет к ухудшению ситуации с госдолгом

Для улучшения долгосрочных перспектив японской экономики и снижения уровня госдолга необходимо проводить и структурные реформы, которые также являются частью курса «Абэномики».Стратегия роста на ближайшее десятилетие предполагает достижение роста реального ВВП на 2% в год и рост доходов японцев на 3% в год. Для этого, в частности, предлагается отменить корпоративный налог на капитальные инвестиции и перезапустить атомные электростанции, закрытые после цунами 2011 г.

В число структурных реформ входит и вступление в Тихоокеанский договор о партнерстве. Членство в этой организации должно сдвинуть с мертвой точки реформы в самых защищенных от конкуренции индустриях

Количественное смягчение по-японски

Пожалуй, ключевым элементом «Абэномики» является широкая программа количественного смягчения. Чтобы вдохнуть жизнь в дышащую на ладан экономику, правительство и новый глава центробанка решили прибегнуть к радикальным шагам по выводу экономики из состояния грогги. Размах действий Банка Японии не имеет прецедентов, и можно не сомневаться, что этот отчаянный эксперимент станет учебным пособием для будущих поколений центробанкиров и экономистов

Банк Японии дал понять, что не собирается монетизировать госдолг, а программа покупки гособлигаций направлена на создания простора для правительства в реализации планов по выводу экономики из многолетней стагнации, избавляя его от беспокойства по поводу долгового рынка.

4-го апреля новый глава Банка Японии ХарухикоКурода объявил о беспрецедентной по масштабу программе покупки активов и увеличения баланса Банка Японии. Это программа призвана стать самым важным элементом трехступенчатой программы стимулирования нового правительства. До конца 2014 года монетарная база удвоится и вырастет до 240 трлн йен (2,9 трлн долл.). «Шоковая терапия» Банка Японии направлена на выход их стагнации, продолжающейся уже два десятилетия, и призвана повысить темпы экономического роста и инфляции. Банк Японии перейдет от таргетирования процентных ставок к достижению определенного уровня монетарной базы. В 2001-2006 годах монетарные власти Японии задействовали подобные меры, но не с таким размахом.

Для реализации поставленных целей Банк Японии будет ежемесячно покупать 7,5 трлн йен долгосрочных госбумаг, что составляет примерно 70% от всех бумаг, выпускающихся на рынок. Объем покупок достигает 1% ВВП, что вдвое больше объемов покупок ФРС США. Так как будут покупаться долгосрочные бумаги, средний срок до погашения госбумаг на балансе японского центробанка вырастет с трех до семи лет. Важно и то, что эта программа будет продолжаться до тех пор, пока не будут достигнуты поставленные цели

Однако покупками гособлигаций дело не ограничивается. Японский центробанк собирается распространить покупки на биржевые фонды (ETF) в объеме 1 трлн йен в год, и фонды недвижимости (REITs) в объеме 30 млрд йен в год

Конечная цель всех этих телодвижений – разгон инфляции до 2% г/г к 2016 году. Руководство Банка Японии надеется, что покупка долгосрочных гособлигаций приведет к снижению ставок по этим инструментам, и заставит местных инвесторов искать более доходные активы либо за рубежом (ослабляя йену), либо инвестируя в реальную экономику, либо покупая более высокодоходные активы, как акции и недвижимость

Предполагается, что, меняя восприятие домохозяйств и компаний о грядущей инфляции, создаст круговорот стимулов в экономике. Власти надеются на возвращение так называемых «животных инстинктов» на рынки акций и недвижимости, что в теории должно вызвать «эффект богатства», который в свою очередь подстегнет потребление

Достижение 2-процентной инфляции и снижение доходностей по госбумагам является проблематичной задачей. В теории рост инфляции вызывает рост доходности по гособлигациям, так как появляется инфляционная добавка, которая необходима инвесторам в эти активы для выгодности держания облигаций. Сейчас мы как раз наблюдаем реакцию бондовых инвесторов на возможность более высокой инфляции в виде роста доходностей и повышенной волатильности

Долговой рынок

Основной риск разгона инфляции – рост ставок на гособлигации, которые по большей части держат японские инвесторы. При дефляции реальные ставки превышали 2-3%, что является привлекательной доходностью, например для пенсионных фондов. Но при 2-процентой инфляции реальные ставки упадут до 0% или даже станут негативными.

На выплаты по процентам при доходности 10-летних облигаций на уровне 0,75%уходит 24% налоговых поступлений. Как только начнет расти инфляция, это подстегнет рост ставок по облигациям. Если ставки по 10-летним бумагам вырастут до 2%, при госдолге в 240% ВВП выплаты по процентам превысят налоговые поступления, достигающие 42,3 трлн йен. Игнорируя правильности этих цифр, фактом является то, что при госдолге в 240% ВВП, экономика должна расти опережающими темпами по сравнению с ростом ставок.

Рост доходности по гособлигациям и сопутствующее снижение цен приведет к потерям на балансах японских банков. По некоторым подсчетам, рост доходности на 1% приведет к потерям для банков в размере 10 трлн йен.О росте кредитования в такой ситуации можно будет забыть.

Долговые проблемы Японии не в последнюю очередь вызваны и демографическими переменами. Стареющее население заставляет правительство тратить все больше средств на социальные расходы. В то же время, большее количество пенсионеров означает, что налоговая база снижается, а уровень сбережений в экономике падает. Это означает, что спрос на японский долг среди местного населения также будет снижаться, что приведет к падению цен на гособлигации и росту доходностей

Инфляция

Пока долговой рынок японских бумаг реагирует ростом доходностей. Изначальной целью программы количественного смягчения было падение доходности по долгосрочным облигациям. В реальности же, участники рынка реагируют на возможный рост инфляции продажами гособлигация, и, соответственно, ростом доходностей

Такая динамика может оказаться опасной для стабильности японской экономики. Обычно инфляция ускоряется из-за более высоких темпов роста экономики, которая приближается к полной занятости. В результате усиливаются инфляционные ожидания и растут ставки по долгосрочным госбумагам.

Сейчас наблюдается иной механизм. Мягкая монетарная политика Банка Японии должна вызвать более высокие инфляционные ожидания в надежде, что за этим последует и восстановление экономической активности. Инфляция начнется раньше, чем рост ВВП, а ставки по облигациям начнут расти раньше, чем экономика

В ситуации, когда стагнирует банковское кредитование, и нет роста налоговых поступлений из-за нулевого роста экономики, резкий скачок ставок – вдвойне опасен. Правительству придется задуматься о повышении налогов, а о фискальном стимулировании можно будет забыть. Следующее за этим замедление экономики еще больше усугубит долговую проблему, а отношение долга к ВВП продолжит увеличиваться

Ослабление йены и экспорт

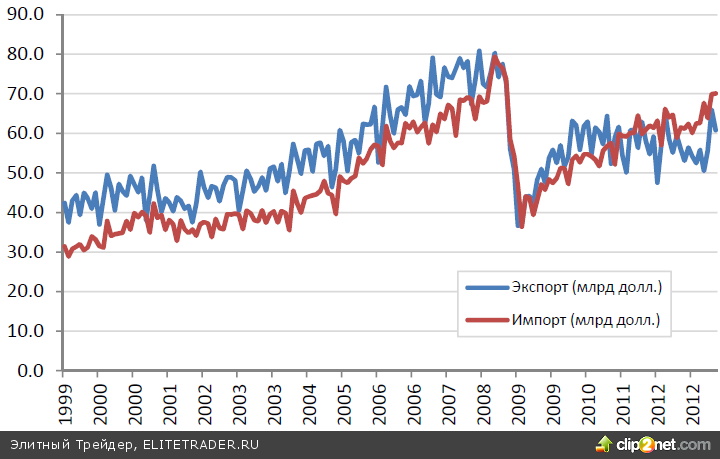

Послевоенный подъем Японии или нынешний бурный рост экономики Поднебесной не в последнюю очередь базировались на дешевой рабочей силе и росте экспорта. Недооцененные валюты дают экспортерам конкурентное преимущество в международной торговле

Кроме того, в обеих странах очень высокая норма сбережений, которая должна использоваться для финансирования инвестиций. И в Японии, и в Китае генерируется положительно сальдо торгового баланса, которое они вкладывали за рубежом, в основном в облигации США. Делалось это для того, чтобы не подвергать свои валюты укреплению. Также в обоих случаях для обеспечения экономического роста активно использовались внутренние инвестиции

Будет интересно понаблюдать за динамикой курса йены сквозь призму возможных «валютных войн», и реакцией торговых партнеров Японии на проводимую правительством политику. Пока полномасштабной «валютной войны» не началось, но многие страны, в особенности развивающиеся, пристально следят за развитием ситуации. В случае если слабая йена приведет к наплыву японской продукции на мировых рынках, реакция других стран незамедлительно последует. Уже сейчас многие торговые державы снижают процентные ставки, что в конечном итоге снижает привлекательности их валют для спекулятивных капиталов

Несмотря на очевидное влияние валютного курса на торговлю, дешевая йена совсем не гарантирует взрывной рост экспорта японской продукции. Японии имеет монополию на некоторые виды товаров. Например, запчастидляэлектроникиивысокотехнологичныематериалы, которые не подвержены изменения валютных курсов.

Стоит также отметить, что Япония импортирует продукты и энергетику из-за закрытия АЭС после катастрофы в Фукусиме. Это усугубляет стремление властей ускорить рост цен. Рост инфляции и сопутствующая потеря покупательской способности могут перевесить выгоду ослабления йены. Снижение положительного сальдо счета текущих операций наблюдается уже сейчас и вызвано ростом импорта на энергоносители, а также замедлением роста в Европе и Китае.

Фискальная политика

Либерально-демократическая партия Японии вместе со своим конкурентом – Демократической партией – в прошлом году решили повысить налог на потребление до 8% в апреле 2014 года и до 10% в 2015 году. Эта мера должна была несколько улучшить состояние японского бюджета, и вдвое снизить основной дефицит бюджета (без процентных выплат по долгу) до 3,2% ВВП к 2015 году.

Однако меры фискального стимулирования суммой 10,3 трлн йен,провозглашенные правительством Абэ,дискредитируют скромные попытки предыдущего правительства встать на дорогу снижения бюджетного дефицита

В бюджете фискального года, который завершился в марте, расходы правительства муниципалитетов на социальное обеспечение и здравоохранение составили 124,5 трлн йен (26,1% ВВП). В то же время, доходная часть бюджета составила лишь 59,2 трлн йен (12,5% ВВП). Разница между доходами и расходами компенсировалась заимствованием средств на рынке. По некоторым расчетам, стабилизация национального долга требует выход на профицит бюджета до уплаты процентов в 3,2% вместо нынешнего дефицита в 8%.

Вывод

Многие центробанки развитых стран погрязли в отчаянных попытках стимулировать экономическую активность путем покупки государственных облигаций и других менее качественных активов. Последствия от невиданно мягкой кредитно-денежной политики для финансовых рынков и мировой экономики пока сложно оценить. Размах кризиса, начавшегося в 2008 году, заставляет власти по всему миру задействовать нетрадиционные методы стимулирования экономики. Банк Японии решил прибегнуть к столь радикальным методам, так как более умеренные действия желаемого результата не дали.

Решительность нового правительства Японии вселяет настороженность по поводу стабильности экономики. Провоцируя рост инфляции при госдолге в 240% ВВП, Япония ходит по лезвию бритвы. Любая нестабильность на долговом рынке может в конечном итоге привести либо к неплатежеспособности, либо к гиперинфляции.

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В 1990-ых годах на Японию обрушился кризис, от которого «страна восходящего солнца» не может оправиться и по сей день. В конце прошлого года в Японии сменилось правительство. После двух десятилетий стагнации, длящейся 15 лет дефляции и самого высокого в мире уровня государственного долга к ВВП, кажется, что уже ничего не поможет Японии вернуть утерянные позиции. Новому правительству предстоит решить сложнейшую задачу по реанимации третьей крупнейшей экономики в мире.

Бум и спад

Пик экономического благополучия был достигнут в 1980-ые годы. Инвестиционный бум подпитывался ростом кредитования.При подобном развитии кредитного цикла увеличивается доля «плохих» заемщиков в кредитных портфелях японских банков. На кредитной волне, начали надуваться пузыри на рынках многих классов активов, в первую очередь недвижимость и акции

Для Японии музыка перестала играть в сентябре 1985 г., когда в отеле "Плаза" было заключено соглашение между министрами финансов США, Японии, Западной Германии, Франции и Великобритании о снижении курса доллара против валют данных государств. То есть иена начала укрепление, снижая экспортный потенциал.

Пытаясь восстановить экономический рост, японские власти запустили инвестиционный бум за счет кредитных ресурсов. Это должно было помочь нивелировать негативный эффект от укрепления иены. Такая политика вызвала раздувание пузырей в ценах на активы, в итоге эти пузыри лопнули.

Истории успеха пришел конец в начале 1990-го года, когда лопнули пузыри на рынках акций и недвижимости, аобвал цен на эти активы нанес серьезный ущерб балансам компаний и банков.

Экономист Ричард Ку утверждает, что затяжная рецессия 1990-ых годов объясняется как раз проблемой балансов компаний и потребителей. Резкое падение цен на акции и землю привел к обесцениванию активов компаний, которые, по сути, стали банкротами. Даже снижение процентных ставок и увеличение денежного предложения от центробанка не смоглизаставить компании инвестировать, так как они предпочли выплачивать долги. Инвестиции компаний упали на 22% в период с 1990 по 2003 годы, когда было достигнутодно снижения. ВВП Японии остался на прежнем уровне лишь благодаря государственным расходам. В таких условиях монетарная политика является неэффективной мерой стимулирования экономики

С тех пор для поддержания экономической активности используются государственные расходы и низкие процентные ставки, правда это только усугубляет дисбалансы. В итоге Япония имеет большой дефицит бюджета, колоссальный уровень государственного долга и постоянное увеличение баланса центрального банка, используемое для финансирования правительства и поддержания цен на финансовые активы

До 1990 г. Япония была одной из самых успешных стран в мире, показывая лишь редкие перерывы в росте. После кризиса в 1990 г., когда пузырь схлопнулся, страна впала в почти двадцатилетнюю беспрерывную стагнацию

«Три стрелы Абэномики»

Вытащить Японию из 20-летней стагнации – сложнейшая задача, которую взвалил на свои плечи новый- старый премьер-министр Синдзо Абэ. После «потерянного десятилетия», которое переросло уже в два потерянных десятилетия, номинальный ВВП находится на уровне 1991 года. Фондовый рынок, несмотря на недавний взлет, достигает лишь трети максимальных уровней перед обвалом в начале 1990-ых. Не будем забывать и о демографических проблемах, которыеактуальны во всех развитых стран, но наиболее остро стоит именно в Японии

Новое правительство планирует реанимировать экономику, провозгласив экономические преобразования, опирающиеся на трех направлениях. Новой экономической политики уже успели дать название – «Абэномика». «Абэномика» состоит из трех «стрел»: фискальное стимулирование, монетарное послабление и структурные реформы.

В первые недели после вступления в должность Абэ объявил о программе государственных расходовразмером 10,3 трлн йен (примерно 100 млрд долл.). Однако при госдолге в 240% ВВП, вклад бюджета в стимулировании экономики будет ограниченным. В противном случае, это приведет к ухудшению ситуации с госдолгом

Для улучшения долгосрочных перспектив японской экономики и снижения уровня госдолга необходимо проводить и структурные реформы, которые также являются частью курса «Абэномики».Стратегия роста на ближайшее десятилетие предполагает достижение роста реального ВВП на 2% в год и рост доходов японцев на 3% в год. Для этого, в частности, предлагается отменить корпоративный налог на капитальные инвестиции и перезапустить атомные электростанции, закрытые после цунами 2011 г.

В число структурных реформ входит и вступление в Тихоокеанский договор о партнерстве. Членство в этой организации должно сдвинуть с мертвой точки реформы в самых защищенных от конкуренции индустриях

Количественное смягчение по-японски

Пожалуй, ключевым элементом «Абэномики» является широкая программа количественного смягчения. Чтобы вдохнуть жизнь в дышащую на ладан экономику, правительство и новый глава центробанка решили прибегнуть к радикальным шагам по выводу экономики из состояния грогги. Размах действий Банка Японии не имеет прецедентов, и можно не сомневаться, что этот отчаянный эксперимент станет учебным пособием для будущих поколений центробанкиров и экономистов

Банк Японии дал понять, что не собирается монетизировать госдолг, а программа покупки гособлигаций направлена на создания простора для правительства в реализации планов по выводу экономики из многолетней стагнации, избавляя его от беспокойства по поводу долгового рынка.

4-го апреля новый глава Банка Японии ХарухикоКурода объявил о беспрецедентной по масштабу программе покупки активов и увеличения баланса Банка Японии. Это программа призвана стать самым важным элементом трехступенчатой программы стимулирования нового правительства. До конца 2014 года монетарная база удвоится и вырастет до 240 трлн йен (2,9 трлн долл.). «Шоковая терапия» Банка Японии направлена на выход их стагнации, продолжающейся уже два десятилетия, и призвана повысить темпы экономического роста и инфляции. Банк Японии перейдет от таргетирования процентных ставок к достижению определенного уровня монетарной базы. В 2001-2006 годах монетарные власти Японии задействовали подобные меры, но не с таким размахом.

Для реализации поставленных целей Банк Японии будет ежемесячно покупать 7,5 трлн йен долгосрочных госбумаг, что составляет примерно 70% от всех бумаг, выпускающихся на рынок. Объем покупок достигает 1% ВВП, что вдвое больше объемов покупок ФРС США. Так как будут покупаться долгосрочные бумаги, средний срок до погашения госбумаг на балансе японского центробанка вырастет с трех до семи лет. Важно и то, что эта программа будет продолжаться до тех пор, пока не будут достигнуты поставленные цели

Однако покупками гособлигаций дело не ограничивается. Японский центробанк собирается распространить покупки на биржевые фонды (ETF) в объеме 1 трлн йен в год, и фонды недвижимости (REITs) в объеме 30 млрд йен в год

Конечная цель всех этих телодвижений – разгон инфляции до 2% г/г к 2016 году. Руководство Банка Японии надеется, что покупка долгосрочных гособлигаций приведет к снижению ставок по этим инструментам, и заставит местных инвесторов искать более доходные активы либо за рубежом (ослабляя йену), либо инвестируя в реальную экономику, либо покупая более высокодоходные активы, как акции и недвижимость

Предполагается, что, меняя восприятие домохозяйств и компаний о грядущей инфляции, создаст круговорот стимулов в экономике. Власти надеются на возвращение так называемых «животных инстинктов» на рынки акций и недвижимости, что в теории должно вызвать «эффект богатства», который в свою очередь подстегнет потребление

Достижение 2-процентной инфляции и снижение доходностей по госбумагам является проблематичной задачей. В теории рост инфляции вызывает рост доходности по гособлигациям, так как появляется инфляционная добавка, которая необходима инвесторам в эти активы для выгодности держания облигаций. Сейчас мы как раз наблюдаем реакцию бондовых инвесторов на возможность более высокой инфляции в виде роста доходностей и повышенной волатильности

Долговой рынок

Основной риск разгона инфляции – рост ставок на гособлигации, которые по большей части держат японские инвесторы. При дефляции реальные ставки превышали 2-3%, что является привлекательной доходностью, например для пенсионных фондов. Но при 2-процентой инфляции реальные ставки упадут до 0% или даже станут негативными.

На выплаты по процентам при доходности 10-летних облигаций на уровне 0,75%уходит 24% налоговых поступлений. Как только начнет расти инфляция, это подстегнет рост ставок по облигациям. Если ставки по 10-летним бумагам вырастут до 2%, при госдолге в 240% ВВП выплаты по процентам превысят налоговые поступления, достигающие 42,3 трлн йен. Игнорируя правильности этих цифр, фактом является то, что при госдолге в 240% ВВП, экономика должна расти опережающими темпами по сравнению с ростом ставок.

Рост доходности по гособлигациям и сопутствующее снижение цен приведет к потерям на балансах японских банков. По некоторым подсчетам, рост доходности на 1% приведет к потерям для банков в размере 10 трлн йен.О росте кредитования в такой ситуации можно будет забыть.

Долговые проблемы Японии не в последнюю очередь вызваны и демографическими переменами. Стареющее население заставляет правительство тратить все больше средств на социальные расходы. В то же время, большее количество пенсионеров означает, что налоговая база снижается, а уровень сбережений в экономике падает. Это означает, что спрос на японский долг среди местного населения также будет снижаться, что приведет к падению цен на гособлигации и росту доходностей

Инфляция

Пока долговой рынок японских бумаг реагирует ростом доходностей. Изначальной целью программы количественного смягчения было падение доходности по долгосрочным облигациям. В реальности же, участники рынка реагируют на возможный рост инфляции продажами гособлигация, и, соответственно, ростом доходностей

Такая динамика может оказаться опасной для стабильности японской экономики. Обычно инфляция ускоряется из-за более высоких темпов роста экономики, которая приближается к полной занятости. В результате усиливаются инфляционные ожидания и растут ставки по долгосрочным госбумагам.

Сейчас наблюдается иной механизм. Мягкая монетарная политика Банка Японии должна вызвать более высокие инфляционные ожидания в надежде, что за этим последует и восстановление экономической активности. Инфляция начнется раньше, чем рост ВВП, а ставки по облигациям начнут расти раньше, чем экономика

В ситуации, когда стагнирует банковское кредитование, и нет роста налоговых поступлений из-за нулевого роста экономики, резкий скачок ставок – вдвойне опасен. Правительству придется задуматься о повышении налогов, а о фискальном стимулировании можно будет забыть. Следующее за этим замедление экономики еще больше усугубит долговую проблему, а отношение долга к ВВП продолжит увеличиваться

Ослабление йены и экспорт

Послевоенный подъем Японии или нынешний бурный рост экономики Поднебесной не в последнюю очередь базировались на дешевой рабочей силе и росте экспорта. Недооцененные валюты дают экспортерам конкурентное преимущество в международной торговле

Кроме того, в обеих странах очень высокая норма сбережений, которая должна использоваться для финансирования инвестиций. И в Японии, и в Китае генерируется положительно сальдо торгового баланса, которое они вкладывали за рубежом, в основном в облигации США. Делалось это для того, чтобы не подвергать свои валюты укреплению. Также в обоих случаях для обеспечения экономического роста активно использовались внутренние инвестиции

Будет интересно понаблюдать за динамикой курса йены сквозь призму возможных «валютных войн», и реакцией торговых партнеров Японии на проводимую правительством политику. Пока полномасштабной «валютной войны» не началось, но многие страны, в особенности развивающиеся, пристально следят за развитием ситуации. В случае если слабая йена приведет к наплыву японской продукции на мировых рынках, реакция других стран незамедлительно последует. Уже сейчас многие торговые державы снижают процентные ставки, что в конечном итоге снижает привлекательности их валют для спекулятивных капиталов

Несмотря на очевидное влияние валютного курса на торговлю, дешевая йена совсем не гарантирует взрывной рост экспорта японской продукции. Японии имеет монополию на некоторые виды товаров. Например, запчастидляэлектроникиивысокотехнологичныематериалы, которые не подвержены изменения валютных курсов.

Стоит также отметить, что Япония импортирует продукты и энергетику из-за закрытия АЭС после катастрофы в Фукусиме. Это усугубляет стремление властей ускорить рост цен. Рост инфляции и сопутствующая потеря покупательской способности могут перевесить выгоду ослабления йены. Снижение положительного сальдо счета текущих операций наблюдается уже сейчас и вызвано ростом импорта на энергоносители, а также замедлением роста в Европе и Китае.

Фискальная политика

Либерально-демократическая партия Японии вместе со своим конкурентом – Демократической партией – в прошлом году решили повысить налог на потребление до 8% в апреле 2014 года и до 10% в 2015 году. Эта мера должна была несколько улучшить состояние японского бюджета, и вдвое снизить основной дефицит бюджета (без процентных выплат по долгу) до 3,2% ВВП к 2015 году.

Однако меры фискального стимулирования суммой 10,3 трлн йен,провозглашенные правительством Абэ,дискредитируют скромные попытки предыдущего правительства встать на дорогу снижения бюджетного дефицита

В бюджете фискального года, который завершился в марте, расходы правительства муниципалитетов на социальное обеспечение и здравоохранение составили 124,5 трлн йен (26,1% ВВП). В то же время, доходная часть бюджета составила лишь 59,2 трлн йен (12,5% ВВП). Разница между доходами и расходами компенсировалась заимствованием средств на рынке. По некоторым расчетам, стабилизация национального долга требует выход на профицит бюджета до уплаты процентов в 3,2% вместо нынешнего дефицита в 8%.

Вывод

Многие центробанки развитых стран погрязли в отчаянных попытках стимулировать экономическую активность путем покупки государственных облигаций и других менее качественных активов. Последствия от невиданно мягкой кредитно-денежной политики для финансовых рынков и мировой экономики пока сложно оценить. Размах кризиса, начавшегося в 2008 году, заставляет власти по всему миру задействовать нетрадиционные методы стимулирования экономики. Банк Японии решил прибегнуть к столь радикальным методам, так как более умеренные действия желаемого результата не дали.

Решительность нового правительства Японии вселяет настороженность по поводу стабильности экономики. Провоцируя рост инфляции при госдолге в 240% ВВП, Япония ходит по лезвию бритвы. Любая нестабильность на долговом рынке может в конечном итоге привести либо к неплатежеспособности, либо к гиперинфляции.

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter