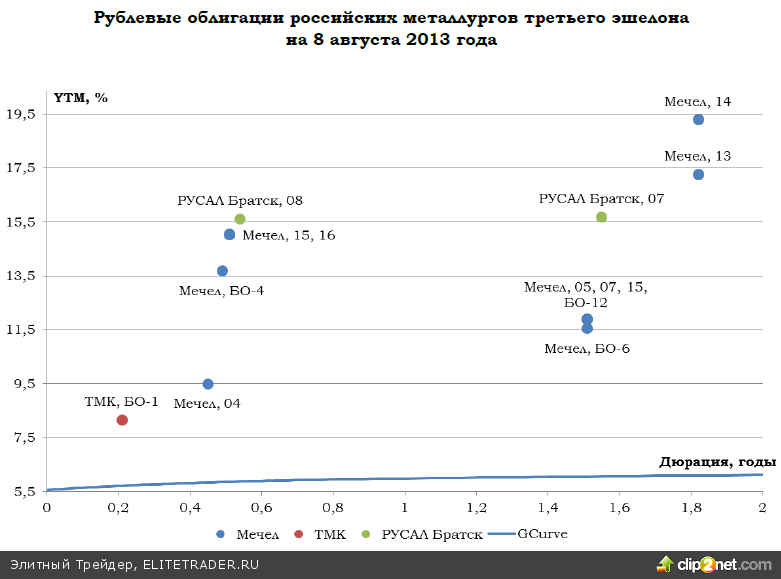

Облигации РУСАЛа являются сегодня наиболее привлекательными бумагами на рублевом долговом рынке для инвесторов с высокой склонностью к риску. Наибольший интерес представляет короткий выпуск, который торгуется с доходностью 15,61% годовых. При этом оферта по выпуску предстоит уже в марте 2014 года. В настоящее время адекватные аналоги данной бумаги отсутствуют. Инвестиция в данные облигации более выгодна, чем вложение в депозит любого российского банка даже с учетом уплаты НДФЛ по облигациям и транзакционных издержек.

Мы не ждем роста облигаций РУСАЛа в среднесрочной перспективе. Тем не менее, рекомендуем покупку коротких облигаций компании с целью удержания до оферты.

Возможность получать средства от основной деятельности, достаточные для покрытия капитальных затрат даже в условиях низких рыночных цен на продаваемую продукцию, говорит о том, что краткосрочные риски рефинансирования долга низки.

Общий профиль

Группа РУСАЛ (Российский Алюминий) является крупнейшим российским и мировым производителем алюминия. Согласно данным компании, в 2012 году РУСАЛом было добыто 4,2 млрд тонн первичного алюминия, что составляет около 10% от мировой добычи металла за тот же период. Производство глинозема (основного сырья для производства алюминия) и добыча бокситов составили 7,5 млрд тонн и 12,4 млрд тонн соответственно. По итогам первого квартала текущего года 86% выручки РУСАЛа составили продажи алюминия. Первичный алюминий используется в транспортной, строительной, электротехнической и упаковочной отраслях промышленности.

Активы Группы расположены в 13 странах мира, включая страны СНГ, Азии, Европы и Южной Америки. Основным собственником группы является компания En+ Group (Российская индустриальная группа, объединяющая компании, работающие в сфере металлургии, энергетики, горнорудной промышленности и стратегически связанных отраслях), которая владеет 48% РУСАЛа. Группе ОНЭКСИМ, подконтрольной Михаилу Прохорову, принадлежит 17%.

Финансовый профиль

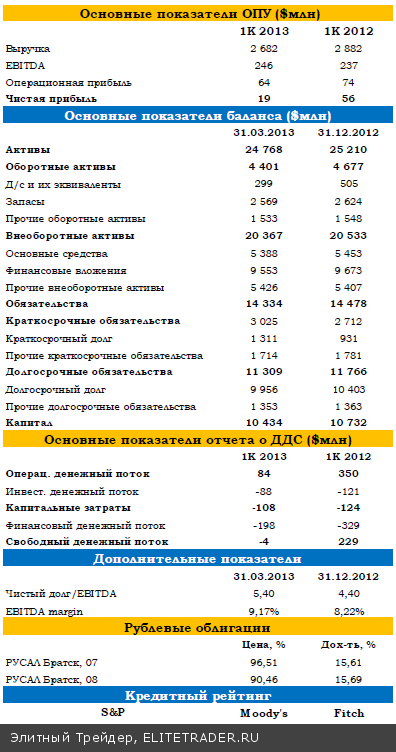

Основной особенностью кредитного профиля компании является высокий уровень долговой нагрузки. По итогам первого квартала 2013 года соотношение Чистый Долг/EBITDA составило 5,4.

Объем долга компании на конец первого квартала 2013 года составил $12,5 млрд.

С 2006 по 2008 год долговая нагрузка компании существенно выросла в результате финансирования затрат на приобретение активов. К 2008 году объем долга РУСАЛа вырос до $16,7 млрд, увеличившись более чем в три с половиной раза по сравнению с уровнем 2006 года. Последовавшее ухудшение конъюнктуры финансовых рынков и снижение цен на алюминий не позволили своевременно сократить долг.

При этом практически половина всего долга погашается в 2016 году. Акции Норникеля выступают обеспечением по большей части долга с погашением в 2016 году. Это существенно снижает кредитные риски по обращающимся рублевым облигациям, оферты по которым пройдут в 2014 и 2015 году.

В 2011 и в 2012 году компания показала положительный свободный денежный поток. При этом снижение цен на алюминий привело к тому, что операционный денежный поток в 2012 году сократился на 39% до $1,1 млрд. В первом квартале на операционный денежный поток существенно повлиял рост дебиторской задолженности при сокращении кредиторской. В результате свободный денежный поток был отрицательным (-$24 млн). Однако при отсутствии разовых факторов поступлений от операционной деятельности оказалось бы достаточно для покрытия затрат на развитие бизнеса.

Во втором квартале мировые цены на алюминий продолжали снижение, однако в полугодовой отчетности компании мы ожидаем увидеть положительный свободный денежный поток в размере $50–60 млн по итогам второго квартала.

Возможность получать средства от основной деятельности, достаточные для покрытия капитальных затрат даже в условиях низких рыночных цен на продаваемую продукцию, говорит о том, что компания способна относительно эффективно управлять долгом. Отметим, что объем долга компании с 2008 года снизился с $16,7 млрд до $12,5 млрд

Облигации

На долговом рынке РУСАЛ представлен двумя выпусками рублевых облигаций, выпущенных дочерней компанией РУСАЛ Братск. Поручителями по данным бумагам являются прочие дочерние компании Группы. Оферты по обоим выпускам пройдут до 2016 года, когда компании предстоит значительный объем погашений. На наш взгляд, это указывает на невысокий уровень кредитных рисков, связанных с обращающимися выпусками. Наибольший интерес представляет короткий выпуск, который торгуется с доходностью 15,61% годовых. При этом оферта по бумаге предстоит уже в марте 2014 года. В настоящее время адекватные аналоги данной бумаги отсутствуют. Инвестиция в облигации РУСАЛа более выгодна, чем вложение в депозит любого российского банка даже с учетом уплаты НДФЛ по облигациям и транзакционных издержек.

Мы не ждем роста облигаций РУСАЛа в среднесрочной перспективе. Тем не менее, рекомендуем покупку коротких облигаций РУСАЛа с целью удержания до оферты

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Мы не ждем роста облигаций РУСАЛа в среднесрочной перспективе. Тем не менее, рекомендуем покупку коротких облигаций компании с целью удержания до оферты.

Возможность получать средства от основной деятельности, достаточные для покрытия капитальных затрат даже в условиях низких рыночных цен на продаваемую продукцию, говорит о том, что краткосрочные риски рефинансирования долга низки.

Общий профиль

Группа РУСАЛ (Российский Алюминий) является крупнейшим российским и мировым производителем алюминия. Согласно данным компании, в 2012 году РУСАЛом было добыто 4,2 млрд тонн первичного алюминия, что составляет около 10% от мировой добычи металла за тот же период. Производство глинозема (основного сырья для производства алюминия) и добыча бокситов составили 7,5 млрд тонн и 12,4 млрд тонн соответственно. По итогам первого квартала текущего года 86% выручки РУСАЛа составили продажи алюминия. Первичный алюминий используется в транспортной, строительной, электротехнической и упаковочной отраслях промышленности.

Активы Группы расположены в 13 странах мира, включая страны СНГ, Азии, Европы и Южной Америки. Основным собственником группы является компания En+ Group (Российская индустриальная группа, объединяющая компании, работающие в сфере металлургии, энергетики, горнорудной промышленности и стратегически связанных отраслях), которая владеет 48% РУСАЛа. Группе ОНЭКСИМ, подконтрольной Михаилу Прохорову, принадлежит 17%.

Финансовый профиль

Основной особенностью кредитного профиля компании является высокий уровень долговой нагрузки. По итогам первого квартала 2013 года соотношение Чистый Долг/EBITDA составило 5,4.

Объем долга компании на конец первого квартала 2013 года составил $12,5 млрд.

С 2006 по 2008 год долговая нагрузка компании существенно выросла в результате финансирования затрат на приобретение активов. К 2008 году объем долга РУСАЛа вырос до $16,7 млрд, увеличившись более чем в три с половиной раза по сравнению с уровнем 2006 года. Последовавшее ухудшение конъюнктуры финансовых рынков и снижение цен на алюминий не позволили своевременно сократить долг.

При этом практически половина всего долга погашается в 2016 году. Акции Норникеля выступают обеспечением по большей части долга с погашением в 2016 году. Это существенно снижает кредитные риски по обращающимся рублевым облигациям, оферты по которым пройдут в 2014 и 2015 году.

В 2011 и в 2012 году компания показала положительный свободный денежный поток. При этом снижение цен на алюминий привело к тому, что операционный денежный поток в 2012 году сократился на 39% до $1,1 млрд. В первом квартале на операционный денежный поток существенно повлиял рост дебиторской задолженности при сокращении кредиторской. В результате свободный денежный поток был отрицательным (-$24 млн). Однако при отсутствии разовых факторов поступлений от операционной деятельности оказалось бы достаточно для покрытия затрат на развитие бизнеса.

Во втором квартале мировые цены на алюминий продолжали снижение, однако в полугодовой отчетности компании мы ожидаем увидеть положительный свободный денежный поток в размере $50–60 млн по итогам второго квартала.

Возможность получать средства от основной деятельности, достаточные для покрытия капитальных затрат даже в условиях низких рыночных цен на продаваемую продукцию, говорит о том, что компания способна относительно эффективно управлять долгом. Отметим, что объем долга компании с 2008 года снизился с $16,7 млрд до $12,5 млрд

Облигации

На долговом рынке РУСАЛ представлен двумя выпусками рублевых облигаций, выпущенных дочерней компанией РУСАЛ Братск. Поручителями по данным бумагам являются прочие дочерние компании Группы. Оферты по обоим выпускам пройдут до 2016 года, когда компании предстоит значительный объем погашений. На наш взгляд, это указывает на невысокий уровень кредитных рисков, связанных с обращающимися выпусками. Наибольший интерес представляет короткий выпуск, который торгуется с доходностью 15,61% годовых. При этом оферта по бумаге предстоит уже в марте 2014 года. В настоящее время адекватные аналоги данной бумаги отсутствуют. Инвестиция в облигации РУСАЛа более выгодна, чем вложение в депозит любого российского банка даже с учетом уплаты НДФЛ по облигациям и транзакционных издержек.

Мы не ждем роста облигаций РУСАЛа в среднесрочной перспективе. Тем не менее, рекомендуем покупку коротких облигаций РУСАЛа с целью удержания до оферты

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter