Вечерний подъем российского рынка позволил частично отыграть утреннее снижение. Утренняя картина выглядит немного лучше вчерашней, на фоне чего можно ожидать умеренного роста российского рынка при открытии. К ключевым событиям сегодняшнего дня можно отнести публикацию протокола заседания ФРС. На фоне ожиданий по сокращению программ стимулирования, протокол может добавить информации о распределении голосов в голосовании и видения макроэкономической картины монетарными властями США.

Вчера. Вслед за Азией, российский фондовый рынок начал торги существенным снижением. Тем не менее, во второй половине торгов ситуация изменилась, за счет чего российским индексам удалось частично отыграть утреннее снижение. По итогам дня индекс ММВБ снизился на 0.4%. В лидерах снижения оказались бумаги Сбербанка. Среди растущих акций выделялись акции МТС, поддержку которым оказывала публикация финансовых результатов компании.

Сегодня. Утренняя картина выглядит немного лучше вчерашней, на фоне чего можно ожидать умеренного роста российского рынка при открытии. Сегодня ожидается публикация протокола заседания ФРС, что, скорее всего, станет основным событием текущего дня. На фоне ожиданий по сокращению программ стимулирования, протокол может добавить информации о распределении голосов в голосовании и видения макроэкономической картины монетарными властями США,

Мечел отдает ДЭМЗ В. Варшавскому

Мечел вчера сообщил о продаже 100% акций компании Daveze Ltd., контролирующей замороженный Донецкий электрометаллургический завод (ДЭМЗ) первому собственнику завода – В. Варшавскому за символическую сумму в €2 000. Сделка поможет Мечелу расчистить баланс и сократить убытки (в 1-м квартале убыток ДЭМЗа составил $16 млн.) и ее можно оценить позитивно, хотя, как мы отмечали ранее, кардинально проблему избыточного левереджа Мечела распродажа активов не решит – остается надеяться на улучшение рыночной конъюнктуры.

Событие. Мечел объявил вчера о продаже 100% акций компании Daveze Ltd. Струкрутам В. Варшавского, владевшим заводом до кризиса 2008 года, за символические €2 000. Сообщается, что новый собственник берет на себя обязательства по погашению кредиторской задолженности завода перед Мечелом в сумме $81 млн.

Комментарий. В нынешней ценовой конъюнктуре ДЭМЗ нерентабелен и в настоящее время его мощности заморожены на неопределенный срок. Мечел приводит данные, что в 2012 году чистый убыток предприятия составил $50 млн., а в 1-м квартале 2013 г. - $16 млн. Приобретение ДЭМЗа в декабре 2011 года стало одной из самых неудачных сделок Мечела в последние годы. Компания согласилась заплатить за завод $537 млн. в ежемесячных платежах в течение 7-ми лет, из которых по состоянию на конец 2012 года осталось выплатить $344.8 млн. Предполагаемыми продавцами в рамках сделки, по информации СМИ, выступили бывшие кредиторы группы Эстар.

Вероятнее всего, Мечелу, несмотря на продажу завода, придется полностью или частично выполнить свои оставшиеся обязательства по приобретению ДЭМЗа, однако избавление от убыточного актива, тем не менее, можно приветствовать.

Мечел имеет хорошие шансы до конца 2013 года закрыть сделки по продаже крупнейших из выставленных на реализацию активов, выручив за них $500-800 млн. (львиная доля стоимости приходится на предприятия ферросплавного дивизиона и Bluestone) и сократив убытки еще на $100-250 млн. в год. Это хорошие результаты, однако вряд ли достаточные для компании с чистым долгом в $9.6 млрд. при ожидаемой EBITDA в 2013 году в размере $600-900 млн. Для более существенного сокращения левреджа остается надеяться на улучшение конъюнктуры на рынке угля, которого пока не происходит.

Акрон: хорошие результаты за 2-й квартал 2013 г.

Акрон опубликовал финансовые результаты за 2-й квартал 2013 года. Несмотря на снижение цен на большинство видов продукции, Акрону удалось за счет сезонного увеличения объемов реализации, ослабления рубля и хорошего контроля над издержками фактически удержать финансовые показатели на прежнем уровне. Рыночная конъюнктура в секторе продолжает ухудшаться и компания, продолжающая инвестировать значительные средства в новые проекты, выглядит уязвимой к этому ухудшению, что сдерживает позитивную реакцию рынка на опубликованные данные.

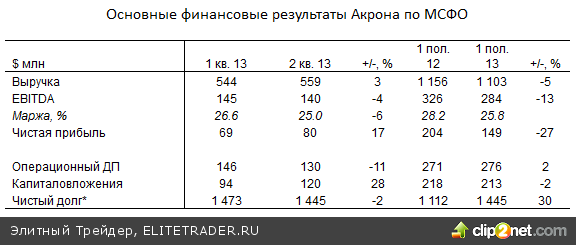

Событие. Акрон опубликовал финансовые результаты за 2-й квартал по МСФО. По сравнению с предыдущим кварталом, выручка выросла на 3% до $559 млн., EBITDA – сократилась на 4% до $140 млн., а чистая прибыль – выросла на 17% до $80 млн.

Комментарий. Отчетность компании выглядит достаточно сильно. Несмотря на снижение цен на большинство видов минеральных удобрений, Акрону удалось удержать финансовые показатели на уровне неплохого для компании 1-ого квартала, чему способствовали сезонное увеличение объемов, ослабление рубля и в целом хороший контроль над издержками. Впрочем, дальше Акрону демонстрировать прежний уровень финансовых показателей будет сложнее – цены на удобрения продолжают падать, а на уровень издержек во 2-м полугодии окажет влияние повышение регулируемых тарифов на природный газ.

С точки зрения денежных потоков, отчетность Акрона больших сюрпризов не преподнесла – компания продолжает инвестировать практически весь операционный денежный поток, реализуя три крупных стратегических проекта, в то время как небольшое сокращение чистого долга стало возможно за счет ослабления рубля.

Негативным моментом в отчетности стал и тот факт, что компания в 1-ой половине года так и не приступила к реализации находящегося в ее собственности 2.8%-ного пакета акций Уралкалия, рыночная стоимость которого упала с начала года с $600 до чуть более $400 млн. Кроме того, Акрон продолжил наращивать долю в польской Azoty Tarnow, которая уже достигла 15.3% стоимостью $360 млн. Теоретически, раскрытие справедливой стоимости этих вложений, составляющих более 60% капитализации Акрона, могло бы способствовать сокращению долговых рисков и росту стоимости акций компании, однако со снижением котировок акций Уралкалия, их реализация теперь под вопросом

ОГК-2: сильные результаты, но слабые прогнозы

Вчера ОГК-2 подвела полугодовые итоги по МСФО, которые, как и объявленные ранее результаты по РСБУ, оказались сильными. Тем не менее, озвученные на телефонной конференции прогнозы оказались более слабыми: сильные результаты первого полугодия не найдут своего продолжения во втором, дивиденды по итогам года выплачиваться не будут, кроме того по итогам 2013-2014 г компания существенно нарастит долг. Мы полагаем, что объявленные прогнозы могут оказать давление на котировки акций компании.

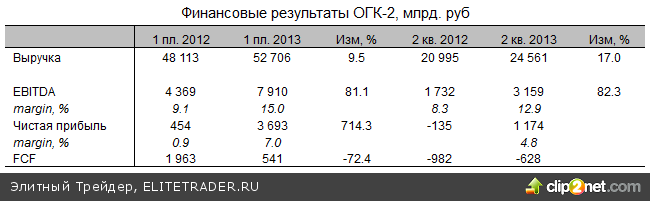

Событие. Вчера ОГК-2 опубликовала финансовые результаты по МСФО за 1 пл. 2013 г. По итогам полугодия, компания в 1.8 раза увеличила EBITDA и более чем в 8 раз чистую прибыль.

Комментарий. Опубликованные данные совпали с ожиданиями и ранее опубликованными результатами по РСБУ. В данной связи, мы полагаем, что наибольший интерес представляют прогнозы компании, объявленные на телефонной конференции.

Прогноз по EBITDA 2013 г был повышен с 10.7 до 11.5 млрд. руб. Новые прогнозы уже учитывают результаты полугодия, и, соответственно, предполагают, что второе полугодие будет достаточно слабым.

CAPEX в 2013 г ожидается на уровне 20 млрд. руб. Как и годом ранее, нагрузка на потоки компании увеличится во 2 пл. По оценкам менеджмента, для финансирования инвестиций будет привлечено 11 млрд. руб, в виде займа Газпрома.

В 2014 г. CAPEX увеличится до 25-27 млрд. руб., для финансирования которого может потребоваться долг в 20-24 млрд. руб. По данным менеджмента, проведение новой допэмиссии не рассматривается.

Дивиденды. Менеджмент компании ожидает, что вся прибыль будет направленна на инвестиции. Дивидендная политика предусматривает выплаты акционерам в размере 5-30 % от чистой прибыли, но, скорректированной на фонд предстоящих инвестиций.

Мы полагаем, что объявленные прогнозы могут оказать давление на котировки компании. Сильные результаты первого полугодия не найдут своего продолжения во втором, дивиденды по итогам года выплачиваться не будут, кроме того по итогам 2013-2014 г компания существенно нарастит долг.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Вчера. Вслед за Азией, российский фондовый рынок начал торги существенным снижением. Тем не менее, во второй половине торгов ситуация изменилась, за счет чего российским индексам удалось частично отыграть утреннее снижение. По итогам дня индекс ММВБ снизился на 0.4%. В лидерах снижения оказались бумаги Сбербанка. Среди растущих акций выделялись акции МТС, поддержку которым оказывала публикация финансовых результатов компании.

Сегодня. Утренняя картина выглядит немного лучше вчерашней, на фоне чего можно ожидать умеренного роста российского рынка при открытии. Сегодня ожидается публикация протокола заседания ФРС, что, скорее всего, станет основным событием текущего дня. На фоне ожиданий по сокращению программ стимулирования, протокол может добавить информации о распределении голосов в голосовании и видения макроэкономической картины монетарными властями США,

Мечел отдает ДЭМЗ В. Варшавскому

Мечел вчера сообщил о продаже 100% акций компании Daveze Ltd., контролирующей замороженный Донецкий электрометаллургический завод (ДЭМЗ) первому собственнику завода – В. Варшавскому за символическую сумму в €2 000. Сделка поможет Мечелу расчистить баланс и сократить убытки (в 1-м квартале убыток ДЭМЗа составил $16 млн.) и ее можно оценить позитивно, хотя, как мы отмечали ранее, кардинально проблему избыточного левереджа Мечела распродажа активов не решит – остается надеяться на улучшение рыночной конъюнктуры.

Событие. Мечел объявил вчера о продаже 100% акций компании Daveze Ltd. Струкрутам В. Варшавского, владевшим заводом до кризиса 2008 года, за символические €2 000. Сообщается, что новый собственник берет на себя обязательства по погашению кредиторской задолженности завода перед Мечелом в сумме $81 млн.

Комментарий. В нынешней ценовой конъюнктуре ДЭМЗ нерентабелен и в настоящее время его мощности заморожены на неопределенный срок. Мечел приводит данные, что в 2012 году чистый убыток предприятия составил $50 млн., а в 1-м квартале 2013 г. - $16 млн. Приобретение ДЭМЗа в декабре 2011 года стало одной из самых неудачных сделок Мечела в последние годы. Компания согласилась заплатить за завод $537 млн. в ежемесячных платежах в течение 7-ми лет, из которых по состоянию на конец 2012 года осталось выплатить $344.8 млн. Предполагаемыми продавцами в рамках сделки, по информации СМИ, выступили бывшие кредиторы группы Эстар.

Вероятнее всего, Мечелу, несмотря на продажу завода, придется полностью или частично выполнить свои оставшиеся обязательства по приобретению ДЭМЗа, однако избавление от убыточного актива, тем не менее, можно приветствовать.

Мечел имеет хорошие шансы до конца 2013 года закрыть сделки по продаже крупнейших из выставленных на реализацию активов, выручив за них $500-800 млн. (львиная доля стоимости приходится на предприятия ферросплавного дивизиона и Bluestone) и сократив убытки еще на $100-250 млн. в год. Это хорошие результаты, однако вряд ли достаточные для компании с чистым долгом в $9.6 млрд. при ожидаемой EBITDA в 2013 году в размере $600-900 млн. Для более существенного сокращения левреджа остается надеяться на улучшение конъюнктуры на рынке угля, которого пока не происходит.

Акрон: хорошие результаты за 2-й квартал 2013 г.

Акрон опубликовал финансовые результаты за 2-й квартал 2013 года. Несмотря на снижение цен на большинство видов продукции, Акрону удалось за счет сезонного увеличения объемов реализации, ослабления рубля и хорошего контроля над издержками фактически удержать финансовые показатели на прежнем уровне. Рыночная конъюнктура в секторе продолжает ухудшаться и компания, продолжающая инвестировать значительные средства в новые проекты, выглядит уязвимой к этому ухудшению, что сдерживает позитивную реакцию рынка на опубликованные данные.

Событие. Акрон опубликовал финансовые результаты за 2-й квартал по МСФО. По сравнению с предыдущим кварталом, выручка выросла на 3% до $559 млн., EBITDA – сократилась на 4% до $140 млн., а чистая прибыль – выросла на 17% до $80 млн.

Комментарий. Отчетность компании выглядит достаточно сильно. Несмотря на снижение цен на большинство видов минеральных удобрений, Акрону удалось удержать финансовые показатели на уровне неплохого для компании 1-ого квартала, чему способствовали сезонное увеличение объемов, ослабление рубля и в целом хороший контроль над издержками. Впрочем, дальше Акрону демонстрировать прежний уровень финансовых показателей будет сложнее – цены на удобрения продолжают падать, а на уровень издержек во 2-м полугодии окажет влияние повышение регулируемых тарифов на природный газ.

С точки зрения денежных потоков, отчетность Акрона больших сюрпризов не преподнесла – компания продолжает инвестировать практически весь операционный денежный поток, реализуя три крупных стратегических проекта, в то время как небольшое сокращение чистого долга стало возможно за счет ослабления рубля.

Негативным моментом в отчетности стал и тот факт, что компания в 1-ой половине года так и не приступила к реализации находящегося в ее собственности 2.8%-ного пакета акций Уралкалия, рыночная стоимость которого упала с начала года с $600 до чуть более $400 млн. Кроме того, Акрон продолжил наращивать долю в польской Azoty Tarnow, которая уже достигла 15.3% стоимостью $360 млн. Теоретически, раскрытие справедливой стоимости этих вложений, составляющих более 60% капитализации Акрона, могло бы способствовать сокращению долговых рисков и росту стоимости акций компании, однако со снижением котировок акций Уралкалия, их реализация теперь под вопросом

ОГК-2: сильные результаты, но слабые прогнозы

Вчера ОГК-2 подвела полугодовые итоги по МСФО, которые, как и объявленные ранее результаты по РСБУ, оказались сильными. Тем не менее, озвученные на телефонной конференции прогнозы оказались более слабыми: сильные результаты первого полугодия не найдут своего продолжения во втором, дивиденды по итогам года выплачиваться не будут, кроме того по итогам 2013-2014 г компания существенно нарастит долг. Мы полагаем, что объявленные прогнозы могут оказать давление на котировки акций компании.

Событие. Вчера ОГК-2 опубликовала финансовые результаты по МСФО за 1 пл. 2013 г. По итогам полугодия, компания в 1.8 раза увеличила EBITDA и более чем в 8 раз чистую прибыль.

Комментарий. Опубликованные данные совпали с ожиданиями и ранее опубликованными результатами по РСБУ. В данной связи, мы полагаем, что наибольший интерес представляют прогнозы компании, объявленные на телефонной конференции.

Прогноз по EBITDA 2013 г был повышен с 10.7 до 11.5 млрд. руб. Новые прогнозы уже учитывают результаты полугодия, и, соответственно, предполагают, что второе полугодие будет достаточно слабым.

CAPEX в 2013 г ожидается на уровне 20 млрд. руб. Как и годом ранее, нагрузка на потоки компании увеличится во 2 пл. По оценкам менеджмента, для финансирования инвестиций будет привлечено 11 млрд. руб, в виде займа Газпрома.

В 2014 г. CAPEX увеличится до 25-27 млрд. руб., для финансирования которого может потребоваться долг в 20-24 млрд. руб. По данным менеджмента, проведение новой допэмиссии не рассматривается.

Дивиденды. Менеджмент компании ожидает, что вся прибыль будет направленна на инвестиции. Дивидендная политика предусматривает выплаты акционерам в размере 5-30 % от чистой прибыли, но, скорректированной на фонд предстоящих инвестиций.

Мы полагаем, что объявленные прогнозы могут оказать давление на котировки компании. Сильные результаты первого полугодия не найдут своего продолжения во втором, дивиденды по итогам года выплачиваться не будут, кроме того по итогам 2013-2014 г компания существенно нарастит долг.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter