11 сентября 2013 Zero Hedge

Сколько казначейских облигаций находится в руках Китая и России?

Сколько казначейских облигаций находится в руках Китая и России?Китай обеспечивал большую часть роста развивающихся рынков в последнюю десятилетку на фоне неиссякаемого аппетита второй по величине экономики в отношении потребляемого сырья

6 из 10 самых быстрорастущих экономик мира за последнюю декаду - это страны Африки. С одной стороны мощный производственный сектор Китая поглотил рабочие места многих развитых стран, для которых аутсорсинг производственных функций оказался финансово выгоден. С другой стороны, такое положение дел помогало сдерживать инфляционный рост цен. Кроме того, Китай создал совершенно новый сегмент дешевых товаров любых потребительских категорий, доступный сотням миллионам людей.

Сегодня ситуация выглядит иначе - китайская рабочая сила уверенно дорожает. К 2017-2020 году Китай окончательно потеряет статус Мекки дешевого труда. Кроме того, за последнюю десятилетку китайская рабочая сила сильно выросла по своему качеству - Китаю уже не особо выгодно работать на западные корпорации. Стране интересно трудится на собственную экономику.

Эксперты компании AForex утверждают, что Китай на ближайшие 20 лет так и останется главной движущей силой глобального роста, однако, весовая доля функций производства дешевых товаров и услуг и реэкспорта компонентов для разнообразных гаджетов будет уверенно снижаться.

С момента кризиса Китай хорошо понял, что экономика, ориентированная на экспорт - это слишком рискованно. Посему Китай будет перестраивать структуру ВВП с тем, чтобы внутреннее потребление, а не экспорт, оказалось драйвером роста.

Во всех этих перестановках есть и положительные моменты. Во-первых, Америка сможет вернуть производственный сектор обратно на Родину и обеспечить, таким образом, рабочие места для своих граждан. Во-вторых, если Китай перестанет выполнять примитивные производственные функции для развитых стран - эту роль могут взять Индия и Индонезия, что также пойдет на пользу экономикам этих стран. Яркий пример - Бангладеш, который за последние годы смог стать экспортером текстиля №2 в мире, именно благодаря отсутствию конкуренции со стороны Китая. Выход Китая из ряда производственных сегментов пойдет на пользу и Бразилии, которой в настоящее время приходится тяжело в конкуренции с тем же Китаем за экспорт, в частности, обувной продукции.

Реструктуризация ВВП Китая могла бы быть полезной и Европе, и Америке в том ключе, что рост квалификации китайских специалистов снизил бы издержки в части научных разработок и контроля, что удешевило бы конечную стоимость продукции.

Золото просело до 2-месячного минимума

Америка планирует детально изучить план, предложенный Россией по обезвреживанию химического оружия сирийской стороны - эта информация сыграла жестко против золота. Ослабление напряжения вокруг Сирии означает бегство инвесторов в рисковые активы из защитных активов, коим в первую очередь является золото и серебро

Таким образом, золото упало до 2-меясчного минимума, серебро просело на 3%.

Золотые фьючерсы с доставкой в декабре упали на 1.6% и закрылись на отметке $1364 за унцию на бирже Comex в Нью-Йорке. С начала текущего года металл просел на 19%.

28 августе цена достигла 15-недельного максимума на отметке $1434, когда вероятность атак сирийской территории со стороны США казалась наиболее выраженной.

Восстановление на рынке золота, кажется завершилось. Цены могут просесть вплоть до уровня $1200 к концу года, согласно прогнозу Societe Generale SA.

Серебряные фьючерсы с доставкой в декабре упали на 70.1 цент до отметки $23.016 за унцию на Comex. Цена просела на 24% в текущем году. Платиновые фьючерсы с доставкой в октябре упали на 0.6% до $1474.10 за унцию на нью-йоркской товарной бирже. Фьючерсы на палладий с доставкой в декабре выросли на 1.4% до $692.65 за унцию.

Люксовый сегмент недвижимости США - естественный рост или криминал?

В августе 2012 года эксперты активно писали о восстановлении на рынке американского жилья в сегменте недвижимости

В частности, очень хорошо рос люксовый сегмент недвижимости. При этом 60% покупателей оказались покупатели, которые рассчитывались в кэше - это беспрецедентно высокий показатель.

Так, по оценке американских консультантов, реальная причина покупки $47-милионного здания во Флориде послужило желание в данном случае российских бизнесменов обеспечить своим деньгам легальный статус в США. Так, в настоящий момент проверяются сделки, осуществленные при пособничестве кипрских компаний, по покупке офисных помещений на Уолл-Стрит. Если данные "отмывания денег" подтвердятся, дело может дойти и до конфискации .

Америка - благодатная страна в этом смысле. Здесь много послаблений. В частности содержимое частных самолетов никогда не проверяется.

Правда, в виду текущего напряжения между Россией и Америкой ситуация с удобными инвестициями может усложниться.

Blackrock: "Развивающиеся рынки предлагают хорошие возможности для покупки"

Мнения экспертов на тему перспективности рынков развивающихся стран разделились. Роберто Капито, соучредитель и президент одного из крупнейших инвестиционных фондов BlackRock Inc. ($3.9 трлн в управлении), в отличие от многих своих коллег по рынку, полагает, что текущие цены на активы стран EMA - прекрасная возможность для покупки

Капито утверждает, что рыночная волатильность накалилась до предела. Инвесторам необходимо диверсифицировать свои вложения с целью минимизации риска.

Инвесторы начали выводить капитал из активов развивающихся стран в тот момент, когда ФРС США начал говорить о своем намерении сжать программу количественного "смягчения" QE3 до конца 2013 года (с 22 мая). Это намерение символизирует приближение конца эпохи легких денег и дешевых денежных потоков, которые в периоды QE1-QE3 активно подпитывали рынки EMA - от Индонезии и Китая до Индии.

Тем не менее, Капито утверждает, что развивающиеся рынки будут составлять 60-65% роста мирового ВВП на отрезке ближайших 20 лет. Посему Капито призывает инвесторов покупать активы EMA сейчас по хорошим ценам на долгосрочную перспективу.

В текущем году инвесторы вывели капитала на сумму $8.4 млрд из индонезийских, корейских и тайских акций на фоне замедления экономического роста в EMA. Индекс Южной Азии MSCI просел на 17% против пиковых значений в мае этого года.

Сирийский конфликт может помешать Обаме номинировать Саммерса на роль главы ФРС США

Желание Обамы начать военные действия в Сирии и его тяжкие попытки убедить Конгресс в необходимости войны могут затруднить процесс лоббирования кандидатуры Лоуренса Саммерса, претендующего на почти уже вакантное место нового "босса" Федрезерва. Саммерс - бывший экономический советник Обамы

Срок Бена Бернанке заканчивается в январе. Саммерсу на данный момент противостоит ряд либерально-демократических сенаторов, которые охотнее предпочли бы г-жу Йеллен вместо Саммерса.

Для Обамы есть риск, что ему придется пустить всю свою политическую силу на убеждения Конгресса в необходимости военных действий, и у него уже не останется резервов для продавливания кандидатуры Саммерса через Сенат.

Как утверждают политические эксперты, Обама в настоящий момент времени проходит критический тест в рамках своего президентского срока. Для Обамы критически важно добиться поддержки Конгресса в отношении войны. На кону и репутация президента, и репутация Америки в глазах мирового сообщества.

Тем не менее, опросы Reuters/IPSOS, проведенные в понедельник, показывают, что только 16% американцев поддерживают решение президента в отношении военных действий в Сирии. Более того, левое крыло собственной партии Обамы настроено скептически в отношении старта военного конфликта. У всех еще свежа память о декаде войн с Ираком и Афганистаном.

Если говорить о персоне Саммерса, то его сильно критиковали в 90-х, когда он выступал с жесткой оппозицией в отношении введения регулирования рынка деривативов. Кроме того, он негативно запомнился широкой общественности благодаря своим неуважительным сексистским комментариям в отношении женщин, трудящихся в сфере науки и математики. Все это сегодня может также сыграть против Саммерса.

20 демократических сенаторов подписали письмо, в котором призвали Обаму выбрать г-жу Йеллен на пост главы ФРС США.

Организация AFL-CIO, крупнейшая национальная федерация профсоюзов, она же важное демократическое объединение, также поддерживают кандидатуру Йеллен.

Развивающиеся рынки рушит не ФРС США, а Европа

Валюты развивающихся стран (ровно, как и реальные рынки товаров и услуг) находятся под большим давлением в последнее время, и виной этому стагнирующая Европа

В финансовой прессе в страданиях развивающихся стран почему-то часто обвиняют Федрезерв с его угрозами сжать QE3 до конца 2013 года. Однако наиболее очевидная причина - Европа, которая в виду сжавшегося спроса меньше экспортирует, оказывая тем самым негативное влияние на выручку компаний развивающихся регионов. Европа - основной рынок сбыта для EMA.

За последние 5 лет импорт в Зону Евро рос катастрофически низкими темпами - 0.25% в год. Европейские потребители стали беднее и бережливее.

Слабый европейский спрос - следствие мер ужесточения, введенных евролидерами. Фискальные ужесточения позволили повысить результативность баланса с $100 млрд дефицита в 2008 году до $300 млрд профицита в 2013 году. Главным стимулом для роста профицита послужило остановка потоков капитала в страны европейской периферии. Грубо говоря, эти страны стали тратить меньше, благодаря чему добились профицита вместо дефицита.

Эксперты компании AForex утверждают, что текущее положение дел вынудит в скором времени развивающиеся рынки переключиться на меры ужесточения (аналогично Испании, Италии, Португалии и др.), чтобы обратить дефициты бюджетов в профициты.

В сухом остатке, развивающиеся рынки переживают не самые лучшие времена. И, возможно, самые большие сложности еще впереди.

Количество американцев, подсевших на продуктовые талоны, на новом максимуме

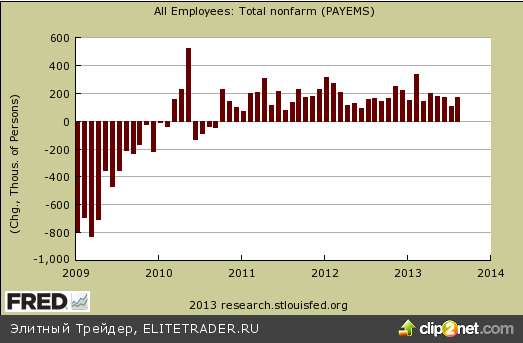

Пятничные данные по росту занятости в несельскохозяйственном секторе по данным на август оказались удручающими (169 тыс)

По сути, данные, если смотреть динамику последних нескольких месяцев, как бы намекают на то, что третий раунд количественного "смягчения" (QE3), стартовавший год назад, как бы не принес никаких видимых плодов.

Помимо показателя NFP из отчета BLS, в пятницу был опубликован еще один важный показатель экономики США - уровень вовлеченности американских граждан в пользование продуктовыми талонами (SNAP) за июнь. Так вот, если судить по данному показателю, Америка пребывает в глубокой депрессии с тенденцией к ухудшению. В июне показатель составил 23.117 млн, что на 45.9 тыс больше, чем в мае - это очень существенный скачок.

Ежемесячный доход на американскую семью, в среднем - $274.55 - рекордный минимум.

При этом 83% всех пользователей талонами имеют ежемесячный доход на семью из трех человек $19.52. Этот же процент населения получает 91% всех социальных льгот.

Динамика показателя NFP:

Динамика вовлеченности населения США в получение продуктовых талонов и динамика доходов на домохозяйство (кривая желтого цвета):

Сколько казначейских облигаций находится в руках Китая и России?

В общей сложности Россия и Китай владеют трэжерис на сумму $1414 млрд - это примерно 25% всех зарубежных активов США в эквиваленте долговых бумаг

И главный вопрос, которым задаются инвесторы во всем мире - что будет, если Россия и Китай разом сбросят весь свой казначейский долг США в случае начала войны в Сирии. Возьмут и "сольют", невзирая на рыночные цены и прочие обстоятельства.

В такой ситуации рынок бондов США обвалится - процентные ставки, аккуратно оберегаемые Федрезервом, начнут бесконтрольно расти... В сухом остатке, будет больно (экспертная оценка ZeroHedge.com).

Польское правительство конфискует 50% частных пенсионных денег для покрытия суверенного долга

Польское правительство совершило беспрецедентный шаг по меркам либерально-демократической Европы - власти конфисковали добрую половину всего капитала частных пенсионных фондов во имя погашения части государственных обязательств

Что вынудило Польшу пойти на такие воистину крайние меры? Ответ прост - у правительства слишком много долга, чтобы иметь возможность эмитировать еще долг. В прошлом году показатель долг/ВВП Польши составил 52.7%. После конфискации частного имущества граждан (между прочим, гражданам не было предложено никакой компенсации взамен) правительство получило возможность печатать новые долговые обязательства. При этом власти сами признали, что их действия антиконституционные, однако, обстоятельства вынуждают.

Польские инвестбанкиры предполагают, что такой шаг может привести к ликвидации польской пенсионной системы как таковой. И еще... Для глобального инвестора данный прецедент - очередной тревожный значок. Предыдущий тревожный индикатор имел место, когда кипрские власти присвоили себе часть денег с кипрских депозитов в виде нововведенного налога.

Pimco: "Глобальная экономика становится критически нестабильной"

Билл Гросс, владелец крупнейшего в мире облигационного фонда PIMCO, советует своим инвесторам покупать краткосрочные бонды и трэжерис с защитой от инфляции

Гросс утверждает, что монетарные политики "смягчения", которые широко используются Центробанками развитых стран, становятся все менее эффективными. Нулевые процентные ставки угрожают финансовой стабильности мировой экономики и снижают инвестиционную активность в глобальном разрезе. Когда регуляторы начнут ужесточать монетарные политики - акции будут падать в цене. Кэш тоже перестанет быть безопасным вложением. Собственно, отток, который наблюдается сегодня из ETF-фондов и мани-маркет-фондов - отражение того, что инвесторы готовятся к новым реалиям без QE3.

По словам Гросса, бонды с коротким сроком истечения - самый надежный инструмент в текущей ситуации. Т.е. такие вещи, как безработица и инфляция, закладываемые в стоимость долга, легко прогнозируемы, в отличие от более сложных и длинных инструментов.

Перу - Мекка фальшивых долларов

Перу превратилась в страну №1 по объему печатаемых фальшивых долларовых купюр

Уже второй год подряд Перу по данному показателю опережает Колумбию - №2 по подделке американской валюты (данные U.S. Secret Service - агентство, которое занимается мониторингом рынков валютных подделок).

Почему Перу? Главные факторы в пользу удобного производства фальшивой валюты - высокий уровень преступности, в целом, дешевая рабсила, неэффективное законодательство и др.

За последнюю декаду на территории Перу было изъято $103 млн. Интересно, что большая часть купюр печатается на обычных профессиональных оффсетных принтерах, которые используются для печатанья газет и цветных журналов. Для производства дизайн-макетов используются простые редакторы, вроде Corel Draw или пакета Microsoft Office. Процессы фотолитографии и вытравливания - тоже довольно простые и технологически доступные операции.

Печатать поддельные деньги - более выгодный бизнес, чем латиноамериканский кокаин. Последний означает более трудоемкую доставку и более сложную логистику. И, кстати, уголовное наказание за кокаин намного жестче, чем за перевозку и хранение фальшивых денег. Изготовители подделок зарабатывают 20 тыс реальных долларов за каждые 100 тыс подделанных долларов.

Трудно предсказуемое золото

Трейдеры по золоту разделились во мнениях по поводу цен на золото, прогнозируемых на ближайшие недели

Главный фактор неопределенности - вероятность войны в Сирии. Другой фактор - степень реалистичности уверенного восстановления экономики США. Два года назад золото достигло пика - $1921 за унцию (после чего просело на 29%), но сегодня большинство аналитиков уверено, что золото не сможет достичь прежних или новых пиков на отрезке ближайших 24 месяцев.

13 аналитиков, опрошенных Bloomberg, считают, что цены на золото вырастут на следующей неделе. Такое же число экспертов верит, что цены на металл, скорее, упадут, чем поднимутся. 18 экспертов ответили, что металл не сможет достичь прежних пиков на отрезке ближайших двух лет. Тем не менее, 11 экспертов прогнозируют новые пики на аналогичный период.

Специалисты полагают, что растягивание неопределенности вокруг позиции США по поводу сирийских планов - позитивная почва для роста золота. А вот сворачивание QE3 -негативная почва.

Сирия - жертва глобальных интересов вокруг природного газа

Еще месяца три назад в блоге ZeroHedge.com была опубликована интересная запись на тему сирийского конфликта: Катар поддерживал мятежников в Сирии и вложил во весь этот грязный гешефт, не много не мало, $3 млрд

Катар - экспортер природного газа №1 в мире. Ассад никак не позволит катарскому правительству построить газопровод через сирийскую территории во имя достижения сладких европейских рынков сбыта. Так вот, Катар мечтает о том, что ввести "кукольный" режим в Сирии, где все управляемо и безотказно. Цель - европейские рынки. От свержения текущего сирийского режима выиграют и Катар, и, кстати, Саудовская Аравия. Последняя не лояльна Катару. У нее свои интересы, и она мечтает ввести свое "кукольное" правительство на территории Сирии. Но пока две азиатские державы воюют в одной связке и на одной стороне.

Проиграет здесь, безусловно, Россия, ибо у крупнейшего европейского поставщики газа - компании Газпром - появится мощнейший конкурент. Пока есть Ассад, доступ катарского газа через Персидский залив заблокирован.

В центральной прессе Турции (на нее опять же ссылаются эксперты Zerohedge.com) еще какое-то время назад (до возникновения намеков военный конфликт) проскальзывали сообщения на тему того, что Турция и Катар находятся в активном режиме обсуждения проекта, согласно которому газ из Центральной Азии пойдет в Европу (если точнее - через Турцию в Австрию), минуя Россию - прямиком в стратегически важную магистральную газопроводную систему "Набукко".

Так что, химическое оружие здесь совсем не причем. И Америка в своем жарком намерении услужить "серым кардиналам" - элите со своими интересами вокруг газа - выглядит очень некрасиво.

Инвесторы вывели рекордную сумму из ETF-фондов в августе

Инвесторы вывели более $17 млрд личного капитала из ETF-фондов, зарегистрированных в США, в августе - самый крупный отток в истории за последние 20 лет (данные IndexUniverse)

Большая часть суммы - $14 млрд - была выведена из инструментов SPDR S&P 500 ETF на фоне опасений инвесторов, что фондовый рынок Америки начнет падать на сокращении монетарного стимулирования от ФРС США.

Фонд BlackRock Inc (крупнейший ETF-фонд в мире) пережил отток капитала на уровне $4.3 млрд. Всего BlackRock имеет активов под управлением на сумму $588 млрд. ETF-фонд State Street Global Advisors, игрок №2 по величине ($338 активов под управлением), также имел колоссальный вывод средств со стороны клиентов в августе.

При этом интересно, что игрок №3 - Vanguard Group (ETF + фонд взаимного инвестирования, $290 млрд под управлением) - напротив, имел приток капитала в августе на уровне $3.8 млрд.

Почему Саммерс вместо Бернанке - это плохо?

Экономисты в BNP Paribas посчитали, что Ларри Саммерс обойдется Америке в 350-500тыс потерянных рабочих мест и минус 0.5-0.7% ВВП за двухлетний период

Экономисты банка приводят следующие аргументы:

• Саммерс против монетарного стимулирования, так как полагает, что оно только вздувает финансовые рынки и не привносит позитивных изменений в реальную экономику. Саммерс - за высокие процентные ставки, и еще ему нравится текущая японская экономическая политика.

• Саммерс известен своей тягой к радикальным мерам.

• Ставки по бондам уже растут на ощущениях, что Саммерс победит. И это только начало. Эти "ощущения" подняли доходности на 30 б.п., если считать с прошлой недели.

• Если выиграет Саммерс, то ставки будут на 50б.п. выше на отрезке следующих нескольких лет. В случае с Йеллен такого не ожидается. Избрание Йеллен, по прогнозам Paribas, могло бы опустить доходности на 30б.п. от текущих значений.

• Высокие ставки = медленный рост ВВП и меньше рабочих мест. За два года ВВП может просесть до 1.5%. Рабочие места сократятся примерно на 1 млн единиц. Этот эффект складывается из медленно растущей экономики и высоких ставок.

NYT: "Все больше уверенности в том, что следующим "Биг Боссом" ФРС станет Саммерс"

У инвесторов появляется все больше уверенности в том, что Лоуренс Саммерс - самый очевидный преемник на роль нового главы Федрезерва США, как пишет The New York Times.

Ожидания по поводу нового назначения пока срабатывают на рост процентных ставок, как утверждают эксперты. Это все потому, что Саммерс - бывший советник Белого Дома - в одном из своих недавних интервью выразил мнение, что он за то, чтобы сжать программу монетарного смягчения (QE3) как можно скорее. На прошлой неделе ставки по 10-летним казначейским нотам уже начали свой уверенный рост - так инвесторы реагируют на перспективы победы Саммерса.

Согласно данным NYT, у Саммерса много шансов на победу. Ключевой аргумент - горячая поддержка кандидата со стороны всех текущих советников президента Барака Обамы.

В сухом остатке, Саммерс - это высокие процентные ставки и менее уверенный экономический рост. Тем не менее, многие крупные игроки рынка (например, PIMCO) считают, что рано делать выводы насчет будущей политики Саммерса.

Сирийский конфликт поднимет золото до $7000

Согласно оценке Джеймса Рикардса, автора бестселлера "Валютные войны" и CEO компании Tangent Capital, атака сирийской территории со стороны США приведет к деструкции USD как валюты и поднимет цену золота до уровня $7000

По словам Рикардса, ФРС США переоценивает якобы непоколебимость доллара. На сирийском конфликте доллар может запросто просесть. Кроме того, в настоящий момент, по словам экономиста-практика, американское правительство втихую ослабляет нацвалюту для подъема уровней инфляции. Глобальная финансовая система, базирующаяся на USD, давно дала трещину, и ей осталось не более 3-5 лет, как утверждает Рикардс.

Если учесть, что золото торгуется против USD, то ослабление USD по всем фронтам принесет металлу закономерный рост вплоть до $7тыс за унцию на отрезке 5 лет.

Продолларовая финансовая система будет заменена на новую, где в центре внимания будет золотой стандарт или новая валюта типа SDR от МВФ, либо это будет комбинация из золота и новой искусственной валюты - научно фантазирует Рикардс.

18 сентября - ключевой день не только для Америки, но и для всего мира, ибо ФРС США анонсирует свои планы насчет будущего монетарной политики. Рикардс убежден, что в случае начала военных действий в Сирии, ФРС США не будет сжимать QE3.

Безработица в США - на уровне годового максимума

Мы все слышим о систематическом улучшении рынка труда - Департамент труда публикует позитивные данные по снижению уровня безработицы и снижению количества заявок на пособия... Но, как говорится, дьявол кроется в деталях

Gallup провела свое альтернативное "расследование". Из регулярного отчета компании следует, что безработица на неделе, которая закончилась 1 сентября, составила 8.5% - годовой максимум, исходя из данных предыдущих отчетов Gallup. В середине августа безработица составляла 8.8%.

На эту тему финансисты любят шутить, что для преодоления безработицы американскому правительству нужно или вернуть производства из Китая обратно в США, или уничтожить всех роботов, которые перетянули на себя существенную часть низкоквалифицированных рабочих позиций в сегменте общепита и др.

Nomura: "Худшее для азиатских рынков позади"

По данным исследования крупного инвестфонда Nomura, худшее для азиатских рынков уже, возможно, позади. Напомним, что в прошлом месяце инвесторы массово выводили деньги из азиатских активов на страхах, что ФРС сожмет третий раунд монетарного стимулирования в сентябре, и азиатские рынки риска обвалятся вслед за американскими

Эксперты Nomura имеют довольно позитивный взгляд на долгосрочное будущее (5-10 лет) рынков Азии, в том числе, в отношении рисковых активов.

Китайские производственные индексы за август выросли аж до 16-месячных максимумов на фоне роста оптовых заказов. Стоит отметить, что до настоящего момента Китай проседал два квартала подряд по базовым экономическим показателям.

Не только Китай растет. Например, филиппинская экономика растет четвертый квартал подряд - по 7% в квартал.

Интересно, что фонд Nomura специализируется на рынке Японии - это главный стратегический рынок фонда. Однако за последние 3 года компания активно инвестировала (в том числе, в интересах своих клиентов) в другие азиатские регионы. Объемы инвестиций в другие страны Азии почти удвоились за указанный период.

MarketWatch: "Сирия не единственная причина, почему растут сырье и металлы"

Легко поверить в то, что конфликт вокруг Сирии и вероятность войны в регионе с участием США - главная причина роста цен на ключевые группы сырья. Однако, как полагают эксперты MarketWatch, все не совсем так

Разумеется, Сирия - один из ключевых факторов. Если посмотреть исторические данные, то получается, что сырье начинали покупать всегда, когда возникали страхи вокруг военных операций, инициированных Америкой. Особенно заметно рос спрос на металлы и энергетическое сырье. Особенно в том случае, если возникал риск ситуаций, при которых возникнут перебои с поставками нефти. В таких случаях инвесторы чаще всего набрасывались на традиционные защитные активы, вроде золота.

Однако для роста золота, серебра и нефти есть и другие причины. Одна из причин - неясность в отношении поднятия порога лимита долга. Еще фактор - высокая турбулентность на рынке акций и валют. Еще фактор - резкие подъемы активности в ключевых регионах мира. В частности, Китай и Европа демонстрируют сигналы экономического восстановления, что воодушевляет инвесторов на покупку активов, таких как нефть. Т.к. восстановленные экономики будут наращивать бизнес-активность и потреблять больше сырья.

Золото и серебро будут расти на растущем конфликте вокруг баталий в Вашингтоне вплоть до кульминации - к октябрю, когда Америка окажется на краю технического дефолта.

Марк Фабер, легендарный экономист и автор отчета "The Gloom, Boom & Doom Report" убежден, что в ближайшие годы золото вырастет до уровня $1921 за унцию - максимум 2011 года.

IBD: "Белый Дом раскачивает лодку бюджетного кризиса"

По словам Федерального правительства, порог лимита долга будет достигнут в октябре, но Белый Дом уже демонстрирует опасные сигналы нежелания разбираться в ситуации и решать проблему, как показывают свежие отчеты по итогам мероприятия - Investor's Business Daily (IBD)

По словам спикера Белого Дома Джея Карни и Секретаря Казначейства Джека Лью, законодатели не планируют на ближайшее время переговоров с Республиканцами, полагая, что проблемы как таковой не существует. Это очень странно потому, что Республиканцы явно имеют претензии к программам продемократического Обамы - раундам монетарного стимулирования, бэйлаутам и прочим спорным вещам. Т.е. со стороны Республиканцев явно намечается выраженная оппозиция.

А в это время уровень суверенного долга США пробил уровень в $17 трлн (109% ВВП). Госзатраты достигли отметки $3.5 трлн в год (23% ВВП), или $28 тыс на каждое домохозяйство в Америке.

Если Конгресс и Белый Дом не договорятся о поднятии лимита долга этой осенью, то это приведет к очередному понижению кредитного рейтинга США.

Пока, судя по всему, Администрация Обамы придерживается позиции, что порог долга должен быть повышен без всяких согласований и переговоров. Странная позиция. Время покажет...

Томи Крезенци (PIMCO): "Не сливайте облигации!"

По словам Тони Крезенци, вице-президента крупнейшего облигационного фонда мира (занимается стратегией и портфельным менеджментом), ставки по трэжерис непременно пойдут вниз, а цены, соответственно, поднимутся в скором времени

В июле фонд PIMCO имел несчастье наблюдать отток капитала из фонда на уровне $7.4 млрд. Июньский отток составил вдвое больше. Таким образом, компания переживает не лучшие времена на фоне меняющейся рыночной обстановки, когда велики шансы прекращения QE3. Соответственно, обрыв третьего раунда будет означать, что Федрезерв больше не будет ежемесячно скупать трэжерис у коммерческих банков объемов $85 млрд ежемесячно.

Собственно, распродажи на рынке бондов обусловлены верой большинства инвесторов, что экономика США в 2014 году будет расти. Отсюда и негативные перспективы по рынку долга. Однако г-н Крезенци считает, что 2014 год не будет годом роста для США. Кроме того, Бен Бернанке дал обещание, что ставки по трэжерис не вырастут - будут под контролем ФЕДа весь 2014 год. И в это обещание несложно поверить, ибо ФРС США не нужно будет поднимать ставки для борьбы с инфляцией. Т.к. инфляционные страхи не оправдались. Согласно прогнозам PIMCO, ФЕД оставит ставки низкими вплоть до 2016 года. Более того, исходя из данных теханализа, перепроданность по трэжерис уже достигла критического предела и составила 15-летний максимум.

Однако не все крупные институциональные игроки поддерживают взгляды PIMCO. Например, Джеффри Гундлах, главный босс фонда DoubleLine Capital, полагает, что ставки по 10-летним нотам вырастут до 3.1% к концу 2013 года. Гундлах не исключает и возможности, при которой ставки трэжерис дорастут до 3.5%. В таком случае, спрос на все рисковые активы резко оборвется.

Сентябрь обещает много данных и много волатильности

На текущей неделе инвесторы ждут большого количества статистических данных, включая августовский отчет по рынку труда США. Он будет иметь критическое значение, ибо будет являться негласным ориентиром, показывающим, насколько уверенно растет экономика США... что, в свою очередь, будет сигналом для ФРС США по сжатию (или несжатию) монетарного стимулирования QE3

С точки зрения реальной экономики QE3 сделала очень мало - как полагают эксперты компании AForex. Зато монетарные вливания сильно помогли финансовым рынкам - подняв фондовые активы до невиданных высот.

Собственно, нарастающие ожидания насчет возможного сокращения QE3 в сентябре уже нанесли серьезный удар по рынку акций США, которые просели до майских минимумов.

Индекс Standard & Poor's 500 просел на 3.1%; индекс Dow Jones industrial average упал на 4.4%, а Nasdaq просел на 1%.

Спекуляции на тему сворачивания третьего раунда монетарного смягчения привели к массовым распродажам на рынке трэжерис, что провалило цены на данные активы и, соответственно, подняло доходности и базовые процентные ставки. Собственно, более высокие ставки, как полагают экономисты AForex, являются антистимулом для работодателей в плане найма нового персонала. Кроме того, рост ставок - негативный момент для восстановления рынка жилья.

Тем не менее, согласно прогнозам экономистов, августовский прирост на рынке труда составит 180 тыс новых рабмест, что, соответственно, больше 162 тыс, имевших место в июле. Уровень безработицы, согласно консенсус-прогнозу, будет на отметке 7.4% - 4-летний минимум. Как полагают специалисты Deutsche Bank, ФРС США стартует со сжатием QE3 в том случае, если цифра ежемесячного найма вырастет до 190 тыс, а безработица снизится до 7.3%.

Кроме цифр по рынку труда, на данной неделе ожидаются отчеты по объемам фабричных заказов, показатели производительности труда и многое другое из Америки. Богата неделя на данные и из других стран. Следите за экономическим календарем.

Золотые быки увеличивают ставки по золоту

Хедж-фонды и другие крупные институциональные инвесторы делают ставки по золоту - максимально объемные, если считать с января, на растущих ожиданиях войны в Сирии. Цены на золото выросли до 3-месячного максимума

Мани-менеджеры увеличили свои чистые вложения в металл на 34% до объема 97902 фьючерсов и опционов к 27 августа - максимум с 22 января, по данным Торговой комиссии по сырьевым фьючерсам.

Вложения в короткие контракты снизились на 37% до 32088 - 11-месячный минимум. Бычьи позиции по 18 товарным активам выросли до 824251 - февральский максимум.

Цены на золото выросли на 6.3% в августе. Американские акции просели до годового минимума и даже чуть больше.

Инвесторы все больше обращают внимание на золото (фьючерсы) как на актив для долгосрочных инвестиций. Тем не менее, спрос на физическое золото (слитки, монеты, драгоценности), собственно, и не ослабевал.

Страны Запада боятся, что военные действия в Сирии приведут к перебоям в поставке энергетического сырья, что приведет к резкому скачку цен на это сырье и спровоцирует мощную глобальную инфляцию.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter