Не уверен, что мне есть, что добавить после моей первоначальной реакции на бездействие ФРС, но старые добрые синапсы еще работают, даже после того, как Бернанке попытался нанести удар по рынкам, продемонстрировав, что, в конечном счете, прозрачность и заявление о намерениях практически ничего не стоят – поступки убедительнее слов. Главный вопрос, который мучает меня сейчас: «Как долго?» - как долго рынок будет продолжать обманывать себя и всякий раз поднимать чашу с пуншем? Когда-то ведь наступит похмелье. После вчерашнего заседания FOMC мое внимание особенно привлек заголовок статьи Ховарда Голда: «Федрезерв отложил момент истины».

Медвежий сценарий по USD явно является следствием того, что Бернанке не решился на сокращение стимулирования, и теперь мы ждем нового главы Центробанка. Если этот пост займет текущий фаворит гонки Йеллен, то «смена власти» будет относительно гладкой и беспроблемной. Риск медвежьего сценария по USD, который простирается далеко за пределы следующих двух недель, возрастет, если данные из США будут указывать не в том направлении – в частности, показатели занятости. И если республиканские законодатели вновь попытаются поднять вопрос долгового лимита, чтобы использовать его в качестве оружия поражения программы Obamacare, Федрезерв будет бездействовать до конца следующего года. Интерес к риску также станет ключевым элементом, поскольку рынки уже хорошо знакомы с той рутиной после ситуаций, сложившихся в 2011 и в конце 2012 г., которые в конечном итоге не нанесли очевидного ущерба финансовым рынкам.

С точки зрения интереса к рисковым активам складывается интересная ситуация: спекулятивные силы выпущены на свободу и готовы сформировать вершину пузыря на рынке активов, но вовсе не из-за политических ограничений, а при малейшей критике в адрес чрезмерных спекуляций, или при малейшем усилении давления / ухудшении настроения на рынке, живущем по законам теории спекулятивного инвестирования. Чем выше поднимется эта спираль, тем больнее будет падать. Наследие Бернанке уже вызывает много вопросов, но на вчерашнем заседании он, фактически, нарисовал на своей спине огромную мишень, которую следующие поколения еще много веков будут использовать для тренировки в меткости.

Теперь «бычья динамика» доллара может быть обусловлена двумя факторами: во-первых, если ЦБ использовал это заседание просто чтобы подчеркнуть, что не дает никаких жестких обещаний, и на следующем заседании сократит программу покупки активов, потому что пузырение на рынке активов достигнет устрашающих масштабов (в этом случае рост доллара будет лишь восстановлением после глубокого падения), и после падения безработицы на 0,2% и/или уверенного роста уровня занятости. Во-вторых, если мы увидим признаки охлаждения других экономик в мире и сокащение разрыва между политикой ФРС и других Центробанков. Кривая доходности в Новой Зеландии, к примеру, учитывает в ценах повышение ставки почти на 100 базисных пунктов – если половина этих пунктов исчезнет из-за риска охлаждения экономики, NZD будет снижаться.

И если есть место, где еще уместны покупки доллара, так это USDJPY, потому что в долгосрочной перспективе, на мой взгляд, ни один Федрезерв не способен переиграть Банк Японии в вопросах количественного ослабления. Оставайтесь с нами.

График: USDJPY

USDJPY снизилась, но не обвалилась. Сегодня утром в Европе выступит глава Банка Японии Курода (хотя, это чисто номинальное явление публике). Можно ожидать интересного развития бычьего настроя, если рынок начнет закладывать в цены ожидания запуска Банком Японии новых политических мер. График выглядит чрезвычайно смешано и зажато, предполагая, что рынок накапливает силы для энергичного хода в любом из направлений. Мы полагаем, что любые попытки снижения будут носить неожиданно резкий и масштабный характер, но при этом быстро сдерживаться. Обратите внимание на дневной график, где в игру вступили уровни облака Ишимоку.

Источник графика:: Saxo Bank

Тем временем в Европе…

Сегодня нас ожидают заседания двух Центробанков – Швейцарии и Норвегии. Что касается ШНБ, от него рынки не ждут никаких действий, поэтому существует вероятность роста EURCHF в случае, если Банк преподнесет сюрприз, дав какие-либо новые намеки на дальнейший курс политики - особенно если учесть текущие уровни в кроссах с участием JPY и тягу рынка к риску. Впрочем, в последние месяцы EURCHF бездействует, так что не исключено, что и сейчас все наши надежды – всего лишь «ожидание Годо».

Итоги заседания Банка Норвегии могут вызвать более активную реакцию игроков, поскольку ЦБ будет весьма сложно игнорировать рост показателя базового CPI до 2,5% г/г, особенно – и это является еще более тревожным сигналом – по сравнению с мартовским показателем, который находился всего лишь на отметке 0,9%! В текущих условиях NOK получает поддержку благодаря вчерашнему решению FOMC, и если Банк Норвегии намекнет на перспективы повышения ставки по депозитам, такой агрессивный настрой может ощутимо сказаться на USDNOK, а также на NOKSEK, торгующейся сейчас на слишком низких уровнях. Важная область поддержки проходит на 1,0900, и мы не исключаем вероятности быстрого роста к 1,1200.

Три показателя на сегодня: розничные продажи и промышленные тренды в Великобритании, безработица в США

На четверг запланировано много экономических публикаций, включая августовский отчет о розничных продажах в Великобритании. Чуть позже выйдут новые данные от Конфедерации британской промышленности по промышленным трендам, а также отчет о первичных заявках на пособие по безработице в США. Также напоминаем, что в 07:30 GMT Национальный банк Швейцарии объявит свое решение по денежно-кредитной политике. Вслед за этим мы узнаем самые последние данные о продажах на рынке вторичного жилья в США, результаты индекса производственной активности ФРБ Филадельфии и индекса опережающих индикаторов от Conference Board. Все перечисленные публикации запланированы на 14:00 GMT.

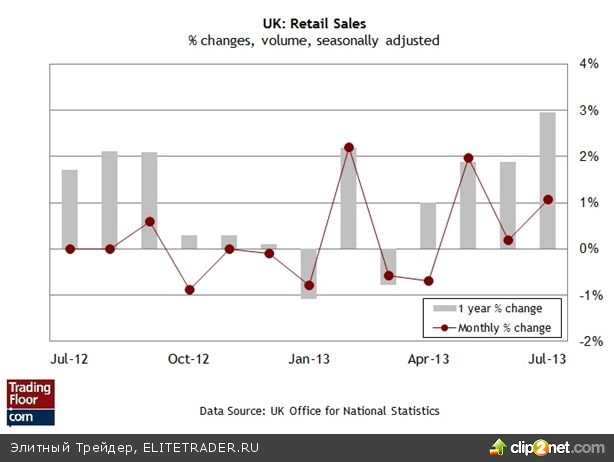

Розничные продажи в Великобритании (08:30 GMT): Участники рынка надеются увидеть очередной прирост розничных продаж в Великобритании, и нетрудно понять почему. Положительная тенденция прослеживалась в целом ряде экономических индикаторов в последние месяцы, включая индекс розничных продаж. Действительно, расходы потребителей росли в каждом из последних трех месяцев до июля включительно, в то время как годовые темпы прибавили в пяти из шести предыдущих отчетов. Ожидается, что в августовском выпуске ситуация кардинальным образом не изменится: за месяц продажи предположительно выросли на 0,2%, а по сравнению с аналогичным периодом прошлого года – на 3,4%. Такому благоприятному прогнозу также способствует августовский отчет по индексу расходов частного сектора в области розничной торговли – индекс мониторинга розничных продаж BRC-KPMG, который продемонстрировал повсеместный рост в прошлом месяце.

По мере повышения оптимизма на макроэкономическом фронте Великобритании, игроки все больше начинают задумываться о том, что это означает для денежно-кредитной политики, а именно когда Банк Англии повысит процентные ставки? Опубликованный вчера протокол заседания ЦБ отчетливо показал, что члены комитета сохраняют твердую приверженность тому, чтобы удерживать ставку на уровне 0,5% в ближайшем будущем. Принимая во внимание тот факт, что динамика инфляции «соответствует ожиданиям членов комитета и участников рынка», и отсутствие перспектив ее существенного роста на данный момент, Банк Англии по-прежнему уверен, что удастся вернуть показатель инфляции к двухпроцентному целевому значению в среднесрочной перспективе. Однако возникает вопрос о том, может ли экономический рост повлиять на такие расчеты. Пока, по всей видимости, нет. Тем не менее, до тех пор, пока продолжают поступать благоприятные новости об улучшении состояния экономики, центральный банк и финансовые рынки будут внимательно следить за малейшим изменением инфляционных показателей.

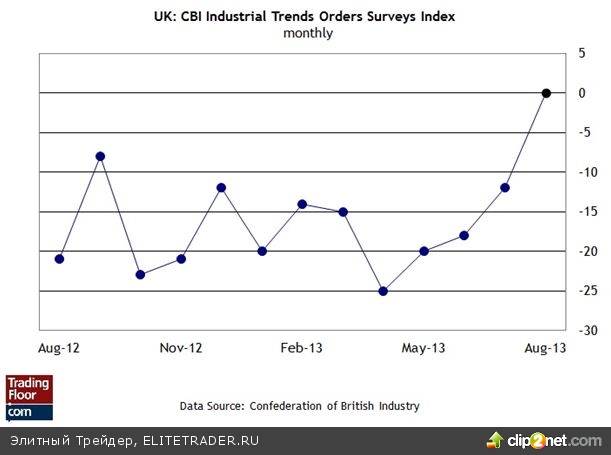

Отчет Конфедерации британской промышленности о промышленных трендах (10:00 GMT): Согласно августовскому отчету по результатам опроса исполнительных руководителей в отрасли, в прошлом месяце производственный сектор показал максимальные за два года темпы роста активности. Ожидается, что сегодня мы увидим очередное небольшое улучшение результата. Консенсус-прогноз предусматривает повышение индекса до 3,0 по сравнению с предыдущим нулевым показателем.

Если оптимисты правы и отчет о розничных продажах и данные Конфедерации британской промышленности принесут с собой благоприятные новости, то мы получим более весомые доказательства того, что британская экономика находится на пути устойчивого восстановления. Конечно, это уже не новость, но двойная доза новой положительной статистики, возможно, сможет сломить последний бастион скептиков. Приведем в качестве примера одну из самых ярких метафор последнего времени, характеризующую экономический цикл в Великобритании: «Британская экономика поднялась как “Коста Конкордия”», — сказал мэр Лондона, сделав аллюзию на операцию по подъему круизного лайнера, который затонул у берегов Италии. — «Я думаю, вы согласитесь с тем, что экономическое судно вновь поставлено на киль и теперь может свободно отправляться в плаванье».

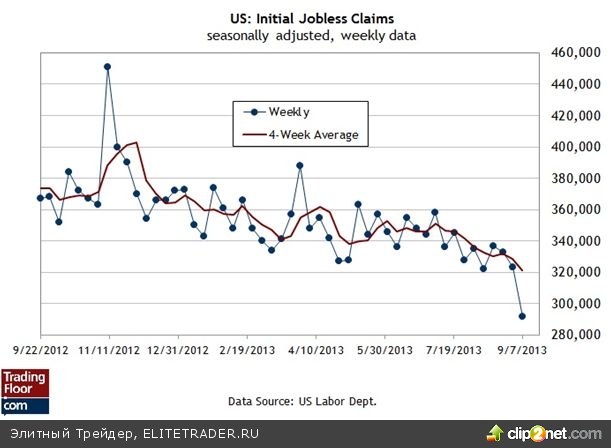

Заявки на пособие по безработице в США (12:30 GMT): В сегодняшнем отчете игроки, вероятнее всего, будут искать доказательства неожиданно сильного падения количества новых заявок в предыдущем отчете. В результате сокращения, которое было зафиксировано за неделю, окончившуюся 7 сентября, этот опережающий индикатор опустился до минимального за семь лет значения. Однако, как сообщается, это стало результатом компьютерного сбоя в двух штатах. Спустя неделю аналитики ожидают, что мы увидим существенный прирост заявок и что данные придут в соответствие с действительностью. Консенсус-прогноз предусматривает увеличение до 341 000, то есть на 49 000 по сравнению с предыдущим результатом.

На поверхности такой огромный прирост выглядит пугающе. Но если рассматривать его как приведение данных в соответствие, то коррекция не покажется такой уж страшной. Тем не менее, риск пересмотра значений сегодня очень высокий, причем, возможно, в течение следующей недели или ближайших двух недель данные будут перестраиваться в свете статистического нарушения, произошедшего на прошлой неделе. Однако предположим, что сегодня количество заявок вырастет до 341 000, и это отражает реальное положение вещей. В этом случае справедливо будет сказать, что количество заявок существенно не изменилось с середины июля. Но в то же время разумно предположить, что реальный тренд будет покрыт тайной до тех пор, пока не пройдет еще несколько недель, в течение которых данные будут пересматриваться. При этом сегодняшний прирост в большей степени произведет внешний эффект, пока мы не узнаем, как на самом деле развивается тенденция. В этой связи важным фактором по-прежнему остается годовая динамика количества заявок. Хорошая новость заключается в том, что даже если сегодня количество вырастет до 341 000, это все равно будет означать снижение на 10% по сравнению с аналогичным периодом прошлого года, что в целом соответствует темпам падения заявок в последнее время.

http://ru.tradingfloor.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Медвежий сценарий по USD явно является следствием того, что Бернанке не решился на сокращение стимулирования, и теперь мы ждем нового главы Центробанка. Если этот пост займет текущий фаворит гонки Йеллен, то «смена власти» будет относительно гладкой и беспроблемной. Риск медвежьего сценария по USD, который простирается далеко за пределы следующих двух недель, возрастет, если данные из США будут указывать не в том направлении – в частности, показатели занятости. И если республиканские законодатели вновь попытаются поднять вопрос долгового лимита, чтобы использовать его в качестве оружия поражения программы Obamacare, Федрезерв будет бездействовать до конца следующего года. Интерес к риску также станет ключевым элементом, поскольку рынки уже хорошо знакомы с той рутиной после ситуаций, сложившихся в 2011 и в конце 2012 г., которые в конечном итоге не нанесли очевидного ущерба финансовым рынкам.

С точки зрения интереса к рисковым активам складывается интересная ситуация: спекулятивные силы выпущены на свободу и готовы сформировать вершину пузыря на рынке активов, но вовсе не из-за политических ограничений, а при малейшей критике в адрес чрезмерных спекуляций, или при малейшем усилении давления / ухудшении настроения на рынке, живущем по законам теории спекулятивного инвестирования. Чем выше поднимется эта спираль, тем больнее будет падать. Наследие Бернанке уже вызывает много вопросов, но на вчерашнем заседании он, фактически, нарисовал на своей спине огромную мишень, которую следующие поколения еще много веков будут использовать для тренировки в меткости.

Теперь «бычья динамика» доллара может быть обусловлена двумя факторами: во-первых, если ЦБ использовал это заседание просто чтобы подчеркнуть, что не дает никаких жестких обещаний, и на следующем заседании сократит программу покупки активов, потому что пузырение на рынке активов достигнет устрашающих масштабов (в этом случае рост доллара будет лишь восстановлением после глубокого падения), и после падения безработицы на 0,2% и/или уверенного роста уровня занятости. Во-вторых, если мы увидим признаки охлаждения других экономик в мире и сокащение разрыва между политикой ФРС и других Центробанков. Кривая доходности в Новой Зеландии, к примеру, учитывает в ценах повышение ставки почти на 100 базисных пунктов – если половина этих пунктов исчезнет из-за риска охлаждения экономики, NZD будет снижаться.

И если есть место, где еще уместны покупки доллара, так это USDJPY, потому что в долгосрочной перспективе, на мой взгляд, ни один Федрезерв не способен переиграть Банк Японии в вопросах количественного ослабления. Оставайтесь с нами.

График: USDJPY

USDJPY снизилась, но не обвалилась. Сегодня утром в Европе выступит глава Банка Японии Курода (хотя, это чисто номинальное явление публике). Можно ожидать интересного развития бычьего настроя, если рынок начнет закладывать в цены ожидания запуска Банком Японии новых политических мер. График выглядит чрезвычайно смешано и зажато, предполагая, что рынок накапливает силы для энергичного хода в любом из направлений. Мы полагаем, что любые попытки снижения будут носить неожиданно резкий и масштабный характер, но при этом быстро сдерживаться. Обратите внимание на дневной график, где в игру вступили уровни облака Ишимоку.

Источник графика:: Saxo Bank

Тем временем в Европе…

Сегодня нас ожидают заседания двух Центробанков – Швейцарии и Норвегии. Что касается ШНБ, от него рынки не ждут никаких действий, поэтому существует вероятность роста EURCHF в случае, если Банк преподнесет сюрприз, дав какие-либо новые намеки на дальнейший курс политики - особенно если учесть текущие уровни в кроссах с участием JPY и тягу рынка к риску. Впрочем, в последние месяцы EURCHF бездействует, так что не исключено, что и сейчас все наши надежды – всего лишь «ожидание Годо».

Итоги заседания Банка Норвегии могут вызвать более активную реакцию игроков, поскольку ЦБ будет весьма сложно игнорировать рост показателя базового CPI до 2,5% г/г, особенно – и это является еще более тревожным сигналом – по сравнению с мартовским показателем, который находился всего лишь на отметке 0,9%! В текущих условиях NOK получает поддержку благодаря вчерашнему решению FOMC, и если Банк Норвегии намекнет на перспективы повышения ставки по депозитам, такой агрессивный настрой может ощутимо сказаться на USDNOK, а также на NOKSEK, торгующейся сейчас на слишком низких уровнях. Важная область поддержки проходит на 1,0900, и мы не исключаем вероятности быстрого роста к 1,1200.

Три показателя на сегодня: розничные продажи и промышленные тренды в Великобритании, безработица в США

На четверг запланировано много экономических публикаций, включая августовский отчет о розничных продажах в Великобритании. Чуть позже выйдут новые данные от Конфедерации британской промышленности по промышленным трендам, а также отчет о первичных заявках на пособие по безработице в США. Также напоминаем, что в 07:30 GMT Национальный банк Швейцарии объявит свое решение по денежно-кредитной политике. Вслед за этим мы узнаем самые последние данные о продажах на рынке вторичного жилья в США, результаты индекса производственной активности ФРБ Филадельфии и индекса опережающих индикаторов от Conference Board. Все перечисленные публикации запланированы на 14:00 GMT.

Розничные продажи в Великобритании (08:30 GMT): Участники рынка надеются увидеть очередной прирост розничных продаж в Великобритании, и нетрудно понять почему. Положительная тенденция прослеживалась в целом ряде экономических индикаторов в последние месяцы, включая индекс розничных продаж. Действительно, расходы потребителей росли в каждом из последних трех месяцев до июля включительно, в то время как годовые темпы прибавили в пяти из шести предыдущих отчетов. Ожидается, что в августовском выпуске ситуация кардинальным образом не изменится: за месяц продажи предположительно выросли на 0,2%, а по сравнению с аналогичным периодом прошлого года – на 3,4%. Такому благоприятному прогнозу также способствует августовский отчет по индексу расходов частного сектора в области розничной торговли – индекс мониторинга розничных продаж BRC-KPMG, который продемонстрировал повсеместный рост в прошлом месяце.

По мере повышения оптимизма на макроэкономическом фронте Великобритании, игроки все больше начинают задумываться о том, что это означает для денежно-кредитной политики, а именно когда Банк Англии повысит процентные ставки? Опубликованный вчера протокол заседания ЦБ отчетливо показал, что члены комитета сохраняют твердую приверженность тому, чтобы удерживать ставку на уровне 0,5% в ближайшем будущем. Принимая во внимание тот факт, что динамика инфляции «соответствует ожиданиям членов комитета и участников рынка», и отсутствие перспектив ее существенного роста на данный момент, Банк Англии по-прежнему уверен, что удастся вернуть показатель инфляции к двухпроцентному целевому значению в среднесрочной перспективе. Однако возникает вопрос о том, может ли экономический рост повлиять на такие расчеты. Пока, по всей видимости, нет. Тем не менее, до тех пор, пока продолжают поступать благоприятные новости об улучшении состояния экономики, центральный банк и финансовые рынки будут внимательно следить за малейшим изменением инфляционных показателей.

Отчет Конфедерации британской промышленности о промышленных трендах (10:00 GMT): Согласно августовскому отчету по результатам опроса исполнительных руководителей в отрасли, в прошлом месяце производственный сектор показал максимальные за два года темпы роста активности. Ожидается, что сегодня мы увидим очередное небольшое улучшение результата. Консенсус-прогноз предусматривает повышение индекса до 3,0 по сравнению с предыдущим нулевым показателем.

Если оптимисты правы и отчет о розничных продажах и данные Конфедерации британской промышленности принесут с собой благоприятные новости, то мы получим более весомые доказательства того, что британская экономика находится на пути устойчивого восстановления. Конечно, это уже не новость, но двойная доза новой положительной статистики, возможно, сможет сломить последний бастион скептиков. Приведем в качестве примера одну из самых ярких метафор последнего времени, характеризующую экономический цикл в Великобритании: «Британская экономика поднялась как “Коста Конкордия”», — сказал мэр Лондона, сделав аллюзию на операцию по подъему круизного лайнера, который затонул у берегов Италии. — «Я думаю, вы согласитесь с тем, что экономическое судно вновь поставлено на киль и теперь может свободно отправляться в плаванье».

Заявки на пособие по безработице в США (12:30 GMT): В сегодняшнем отчете игроки, вероятнее всего, будут искать доказательства неожиданно сильного падения количества новых заявок в предыдущем отчете. В результате сокращения, которое было зафиксировано за неделю, окончившуюся 7 сентября, этот опережающий индикатор опустился до минимального за семь лет значения. Однако, как сообщается, это стало результатом компьютерного сбоя в двух штатах. Спустя неделю аналитики ожидают, что мы увидим существенный прирост заявок и что данные придут в соответствие с действительностью. Консенсус-прогноз предусматривает увеличение до 341 000, то есть на 49 000 по сравнению с предыдущим результатом.

На поверхности такой огромный прирост выглядит пугающе. Но если рассматривать его как приведение данных в соответствие, то коррекция не покажется такой уж страшной. Тем не менее, риск пересмотра значений сегодня очень высокий, причем, возможно, в течение следующей недели или ближайших двух недель данные будут перестраиваться в свете статистического нарушения, произошедшего на прошлой неделе. Однако предположим, что сегодня количество заявок вырастет до 341 000, и это отражает реальное положение вещей. В этом случае справедливо будет сказать, что количество заявок существенно не изменилось с середины июля. Но в то же время разумно предположить, что реальный тренд будет покрыт тайной до тех пор, пока не пройдет еще несколько недель, в течение которых данные будут пересматриваться. При этом сегодняшний прирост в большей степени произведет внешний эффект, пока мы не узнаем, как на самом деле развивается тенденция. В этой связи важным фактором по-прежнему остается годовая динамика количества заявок. Хорошая новость заключается в том, что даже если сегодня количество вырастет до 341 000, это все равно будет означать снижение на 10% по сравнению с аналогичным периодом прошлого года, что в целом соответствует темпам падения заявок в последнее время.

http://ru.tradingfloor.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter