23 сентября 2013 long-short.ru

Кроме того, он предупреждает, что ложные заключения накапливаются даже при объективном анализе, и правила, разработанные после свершения факта, могут привести к раздутой экстраполяции – к ложному золоту, подгонке под данные, с которыми может больше повезти, чем с легитимным прогнозированием. Это из той же категории, что и «ученые обезьяны, библейский код и игра в лотерею».

Профессор Валерий Закамулин (Valeriy Zakamulin) цитирует книгу Аронсона при изучении в 2007 году фундаментального исследования Мебана Фабера (Mebane Faber) простой стратегии ловли рыночных движений (market timing) скользящим средним. Используя данные с 1900 года, Фабер обнаружил, что метод обеспечивает доходность как у акций, с волатильностью как у облигаций. Но в недавнем исследовании Закамулин делает следующий вывод:

- Описанные результаты этих стратегий ловли рыночных движений содержат значительную ошибку подгонки под данные (data-mining bias).

- В достаточно долгосрочной перспективе нет никаких шансов, что эти стратегии позволяют инвесторам как снижать риск, так и увеличивать доходность.

Другими словами, только потому, что стратегия работала в течение последних ста лет, не означает, что она будет работать в последующие сто лет. Сто лет! «В области финансов не существует простой и волшебной формулы, которая позволит вам легко обыграть рынок в реальной жизни» - вежливо объясняет профессор Закамулин в ответ на мои расспросы.

Но что на счет стратегии инвестирования «Волшебная формула»? Никто не может найти более простой стратегии. Она была сформулирована Джоэлом Гринблаттом (Joel Greenblatt), профессором Колумбийского университета.

Фактически академические и инвестиционные сообщества, кажется, одинаково не одобряют стратегии ловли рыночных движений, и вместо них часто рекомендуют использовать пассивный подход «купить и держать». Многие финансовые советники не рекомендуют пытаться обогнать рынок, поскольку мало у кого это получается, а на долгосрочном периоде рынок и так выглядит неплохо, нет необходимости пытаться его обогнать. Вместо этого разумнее инвестировать в индексные фонды с низкими комиссиями с уровнем риска, соответствующего вашему темпераменту и временному горизонту инвестирования.

Риск, по-видимому, является одним из немногих средств прогноза, который считается легитимным. Действительно, в 1960-х годах Джек Трейнор (Jack Treynor) и профессор Уильям Шарп (William Sharpe) измерили на сколько более рискованными должны быть инвестиции, чтобы можно было ожидать более высокую прибыль. Затем в 1990-х годах профессоры Юджин Фама (Eugene Fama) и Кеннет Френч (Kenneth French) уточнили корреляцию, чтобы показать, что от инвестирования в недооцененные (value) компании и компании с небольшой капитализацией (small cap) также можно ожидать более высокую доходность – но опять же из-за более высокого неотъемлемого риска.

А что на счет других чемпионов в ловле рыночных движений или отслеживании тенденций в качестве лигитимного прогнозируемого средства? Возможно, ближайшая поддержка придет от работ профессора Нарасимхана Джегадеша (Narasimhan Jegadeesh) и Шеридана Титмена (Sheridan Titman) по изучению импульса (momentum). Обычно акции, которые хорошо росли в течение последних нескольких месяцев, будет продолжать расти в течение следующих нескольких месяцев. Может быть это нераскрытая неэффективность и поведенческий аспект рынка? Или ожидаемый, но, в конечном счете, бесполезный результат от ошибки подгонки под данные?

После нахождения повсеместно отклоняющейся от нормы доходности, сгенерированной недооценкой и импульсом,Clifford Asness с профессорамиTobias Moskowitz и Lasse Pedersen просто оставляют подтверждение читателю с оправданием, что это «вызов для будущей теории и опытной работы».

Доступность данных

Фабер ссылается на Глобальные финансовые данные (Global Financial Data, GFD) для получения исторической доходности. Подписка на GFD стоит 5 тыс. долларов за год, это за пределами возможностей большинства индивидуальных инвесторов. К счастью, профессор Эмит Гойал (Amit Goyal), Роберт Шиллер (Robert Shiller) и другие поддерживают исторические базы данных на свободно доступных веб-сайтах, включая информацию о цене S&P, дивидендах, доходности от облигаций, ставках 3-месячных казначейских векселей и многое другое.

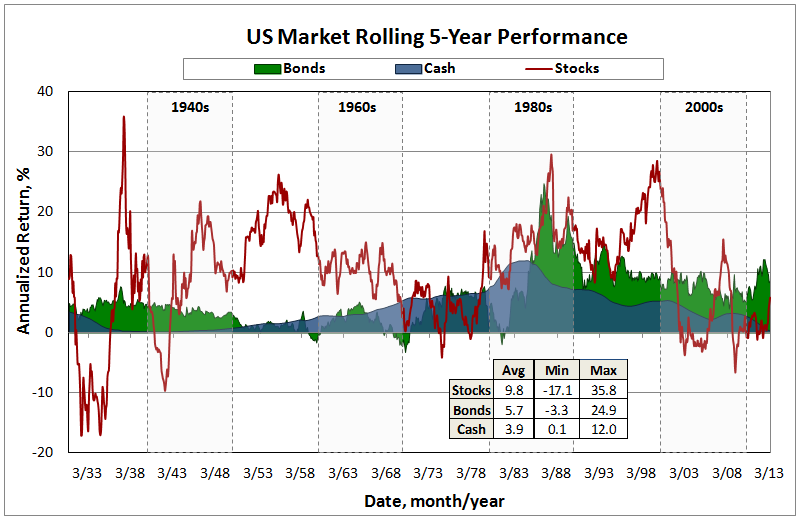

На следующем графике представлены доходности рынка США в скользящем пятилетнем окне – что-то вроде большой картины (данные использованы с 1926 года, как раз до начала Великой депрессии). Представлены доходности наличных средств (трехмесячные казначейские векселя), облигаций (долгосрочные государственные облигации) и акций (общий доход S&P 500). Обратите внимание, что для расчета общего дохода дивиденды до 1970 года включены в доходность акций. Доходность до 1972 года для облигаций, до 1970 для акций и до 1962 для наличных средств взяты с сайтов Гойала и Шиллера. Вся последующая доходность из базы данных Morningstar, в Steele Mutual Fund Expert.

Результаты работы рынков США с плавающим пятилетним периодом

Помимо очевидной непостоянной разницы между инвестиционными средствами, существуют следующие наблюдения:

- Годы депрессии очень плохо сказались на акциях. Гораздо хуже, чем на чем-то другом с тех пор.

- Два десятилетия после Второй мировой войны были исключительно доходными для акций. После этого было еще два десятилетия исключительной доходности – в 1980-х и 1990-х годах во время правления Рональда Рейгана (Ronald Reagan) и Билла Клинтона (Bill Clinton). Так или иначе, но текущий скачок цен на акции меркнет на фоне такого сравнения.

- Денежная доходность через депозитные сертификаты и денежные рынки внезапно увеличилась в 1980-х годах. Текущая среда с нулевой ставкой была в последний раз в начале 1940-х годов.

- С 1980-х годов облигации являлись средством для постоянной здоровой прибыли безо всякого труда. Однако совсем недавно бычий рынок стал медвежьим.

Замечательные результаты

Использование простого метода ловли рыночных движений скользящим средним с окном в десять месяцев (the 10-month simple moving average timing method, 10-mo SMA) с данными больше чем за 10 десятилетий приводит к впечатляющим результатам, повторяя заключение, задокументированное Фабером.

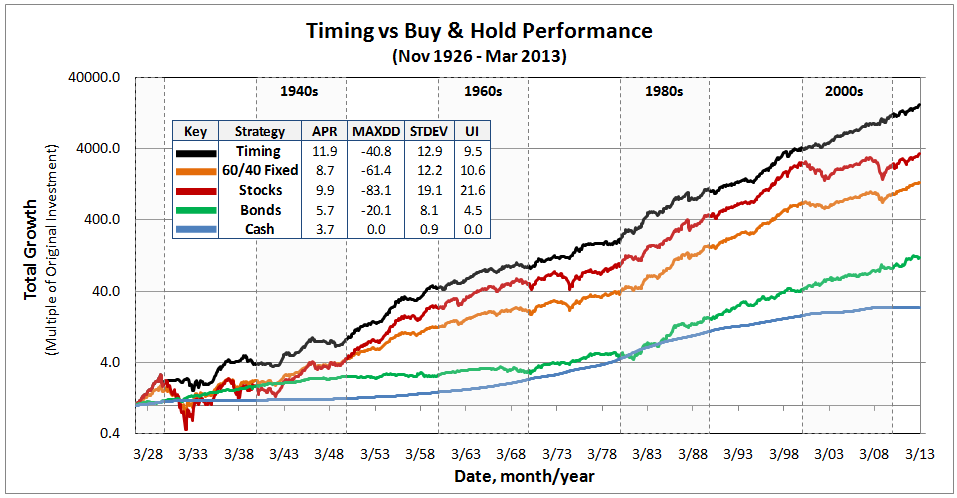

Метод ловли рыночных движений основан на ежемесячной доходности. Если цены акций при закрытии в конце месяца выше, чем их 10-месячное скользящее среднее, то метод состоит в том, чтобы «вкладываться в акции на все в следующем месяце». Если ниже, то «вкладываться на все в облигации». Вот сравнение стратегии доходности для ловли рыночных движений, стратегии при фиксированном соотношении акции/облигации 60/40 (так называемое сбалансированное распределение портфеля), с чистыми портфелями акций, облигаций и наличных средств. Заметим, что ось роста является логарифмической, чтобы получить оценку поведения с течением времени учитывая большие величины.

В таблице на графике представлены суммарные данные за весь период 86,4 лет: пересчитанная на год доходность в процентах (annualized percent return, APR), максимальная просадка в процентах (maximum draw down percent, MAXDD), пересчитанное на год стандартное отклонение в процентах (annualized standard deviation percent, STDEV) и индекс Ulcer в процентах (Ulcer Index percent, UI).

Результаты выбора времени операции по сравнению с «купить и держать» (ноябрь 1926 - март 2013 года)

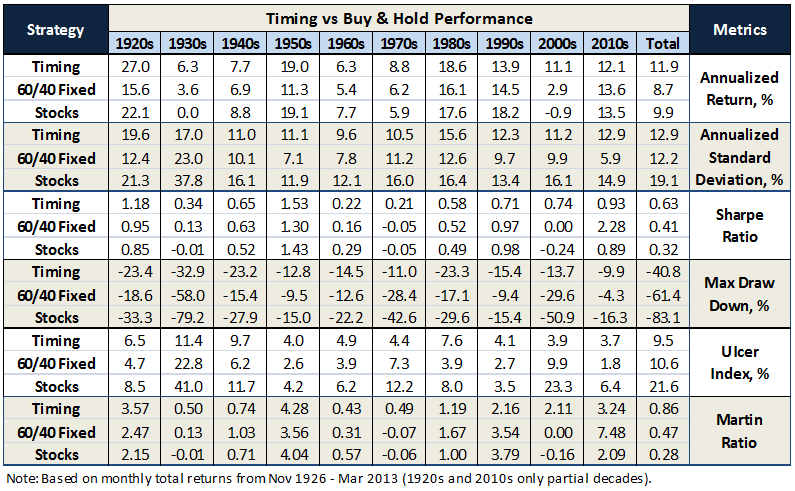

Чтобы получить представление о результатах за каждое десятилетие, в приведенной ниже таблице сравниваются ключевые показатели. Ловля рыночных движений в основном обеспечивает более высокую абсолютную доходность и доходность с учетом риска вместе с лучшим уменьшением просадок, чем при использовании любой фиксированной стратегии 60/40 акций/облигаций или чистых акций. Не всегда, конечно. Слабыми местами ловли рыночных движений являются внезапные падение и рост, длящиеся около половины периода усреднения (пять месяцев или меньше в нашем случае). Стратегия приводит к самым хорошим результатам, когда тенденции затягиваются, например, как во времена Великой депрессии и спада.

Ловля рынка против «купить и держать»

Примечание: Данные основаны на месячном общем доходе с ноября 1926 по март 2013 года (1920-ые и 2010-ые десятилетия представлены лишь частично)

Как недавно заметил Питер Мартин (Peter Martin), изобретатель Ulcer Index, «обычно считается, что простые системы ловли рыночных движений имеют небольшую ценность, но на самом деле у них более высокие результаты с учетом риска, чем у стратегии «купить и держать»… и они весьма эффективно избегают глубоких, затяжных просадок».

Немного других статистических данных:

- Из 1037 оцененных месяцев ловля рыночных движений показывала 686 месяцев «вкладывать в акции», или 66% времени.

- Переключение с акций на облигации случалось 123 раза. Другими словами, оно переключалось 12% времени.

- Средняя просадка на момент переключения с акций на облигации была 10,9%, а медианная 8,8%.

- Ловля рыночных движений обеспечивает более высокую доходность, чем фиксированная стратегия 60/40 на 78% из 988 плавающих пятилетних периодов, рассматриваемых в базе данных за 10 десятилетий.

Фабер считает, что отслеживание тренда (trend-following) приводит к аналогичным впечатляющим результатам на многих инвестиционных инструментах. «На многих рынках» - говорит он – «это работает не на одном рынке, а почти на всех!».

http://www.long-short.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Профессор Валерий Закамулин (Valeriy Zakamulin) цитирует книгу Аронсона при изучении в 2007 году фундаментального исследования Мебана Фабера (Mebane Faber) простой стратегии ловли рыночных движений (market timing) скользящим средним. Используя данные с 1900 года, Фабер обнаружил, что метод обеспечивает доходность как у акций, с волатильностью как у облигаций. Но в недавнем исследовании Закамулин делает следующий вывод:

- Описанные результаты этих стратегий ловли рыночных движений содержат значительную ошибку подгонки под данные (data-mining bias).

- В достаточно долгосрочной перспективе нет никаких шансов, что эти стратегии позволяют инвесторам как снижать риск, так и увеличивать доходность.

Другими словами, только потому, что стратегия работала в течение последних ста лет, не означает, что она будет работать в последующие сто лет. Сто лет! «В области финансов не существует простой и волшебной формулы, которая позволит вам легко обыграть рынок в реальной жизни» - вежливо объясняет профессор Закамулин в ответ на мои расспросы.

Но что на счет стратегии инвестирования «Волшебная формула»? Никто не может найти более простой стратегии. Она была сформулирована Джоэлом Гринблаттом (Joel Greenblatt), профессором Колумбийского университета.

Фактически академические и инвестиционные сообщества, кажется, одинаково не одобряют стратегии ловли рыночных движений, и вместо них часто рекомендуют использовать пассивный подход «купить и держать». Многие финансовые советники не рекомендуют пытаться обогнать рынок, поскольку мало у кого это получается, а на долгосрочном периоде рынок и так выглядит неплохо, нет необходимости пытаться его обогнать. Вместо этого разумнее инвестировать в индексные фонды с низкими комиссиями с уровнем риска, соответствующего вашему темпераменту и временному горизонту инвестирования.

Риск, по-видимому, является одним из немногих средств прогноза, который считается легитимным. Действительно, в 1960-х годах Джек Трейнор (Jack Treynor) и профессор Уильям Шарп (William Sharpe) измерили на сколько более рискованными должны быть инвестиции, чтобы можно было ожидать более высокую прибыль. Затем в 1990-х годах профессоры Юджин Фама (Eugene Fama) и Кеннет Френч (Kenneth French) уточнили корреляцию, чтобы показать, что от инвестирования в недооцененные (value) компании и компании с небольшой капитализацией (small cap) также можно ожидать более высокую доходность – но опять же из-за более высокого неотъемлемого риска.

А что на счет других чемпионов в ловле рыночных движений или отслеживании тенденций в качестве лигитимного прогнозируемого средства? Возможно, ближайшая поддержка придет от работ профессора Нарасимхана Джегадеша (Narasimhan Jegadeesh) и Шеридана Титмена (Sheridan Titman) по изучению импульса (momentum). Обычно акции, которые хорошо росли в течение последних нескольких месяцев, будет продолжать расти в течение следующих нескольких месяцев. Может быть это нераскрытая неэффективность и поведенческий аспект рынка? Или ожидаемый, но, в конечном счете, бесполезный результат от ошибки подгонки под данные?

После нахождения повсеместно отклоняющейся от нормы доходности, сгенерированной недооценкой и импульсом,Clifford Asness с профессорамиTobias Moskowitz и Lasse Pedersen просто оставляют подтверждение читателю с оправданием, что это «вызов для будущей теории и опытной работы».

Доступность данных

Фабер ссылается на Глобальные финансовые данные (Global Financial Data, GFD) для получения исторической доходности. Подписка на GFD стоит 5 тыс. долларов за год, это за пределами возможностей большинства индивидуальных инвесторов. К счастью, профессор Эмит Гойал (Amit Goyal), Роберт Шиллер (Robert Shiller) и другие поддерживают исторические базы данных на свободно доступных веб-сайтах, включая информацию о цене S&P, дивидендах, доходности от облигаций, ставках 3-месячных казначейских векселей и многое другое.

На следующем графике представлены доходности рынка США в скользящем пятилетнем окне – что-то вроде большой картины (данные использованы с 1926 года, как раз до начала Великой депрессии). Представлены доходности наличных средств (трехмесячные казначейские векселя), облигаций (долгосрочные государственные облигации) и акций (общий доход S&P 500). Обратите внимание, что для расчета общего дохода дивиденды до 1970 года включены в доходность акций. Доходность до 1972 года для облигаций, до 1970 для акций и до 1962 для наличных средств взяты с сайтов Гойала и Шиллера. Вся последующая доходность из базы данных Morningstar, в Steele Mutual Fund Expert.

Результаты работы рынков США с плавающим пятилетним периодом

Помимо очевидной непостоянной разницы между инвестиционными средствами, существуют следующие наблюдения:

- Годы депрессии очень плохо сказались на акциях. Гораздо хуже, чем на чем-то другом с тех пор.

- Два десятилетия после Второй мировой войны были исключительно доходными для акций. После этого было еще два десятилетия исключительной доходности – в 1980-х и 1990-х годах во время правления Рональда Рейгана (Ronald Reagan) и Билла Клинтона (Bill Clinton). Так или иначе, но текущий скачок цен на акции меркнет на фоне такого сравнения.

- Денежная доходность через депозитные сертификаты и денежные рынки внезапно увеличилась в 1980-х годах. Текущая среда с нулевой ставкой была в последний раз в начале 1940-х годов.

- С 1980-х годов облигации являлись средством для постоянной здоровой прибыли безо всякого труда. Однако совсем недавно бычий рынок стал медвежьим.

Замечательные результаты

Использование простого метода ловли рыночных движений скользящим средним с окном в десять месяцев (the 10-month simple moving average timing method, 10-mo SMA) с данными больше чем за 10 десятилетий приводит к впечатляющим результатам, повторяя заключение, задокументированное Фабером.

Метод ловли рыночных движений основан на ежемесячной доходности. Если цены акций при закрытии в конце месяца выше, чем их 10-месячное скользящее среднее, то метод состоит в том, чтобы «вкладываться в акции на все в следующем месяце». Если ниже, то «вкладываться на все в облигации». Вот сравнение стратегии доходности для ловли рыночных движений, стратегии при фиксированном соотношении акции/облигации 60/40 (так называемое сбалансированное распределение портфеля), с чистыми портфелями акций, облигаций и наличных средств. Заметим, что ось роста является логарифмической, чтобы получить оценку поведения с течением времени учитывая большие величины.

В таблице на графике представлены суммарные данные за весь период 86,4 лет: пересчитанная на год доходность в процентах (annualized percent return, APR), максимальная просадка в процентах (maximum draw down percent, MAXDD), пересчитанное на год стандартное отклонение в процентах (annualized standard deviation percent, STDEV) и индекс Ulcer в процентах (Ulcer Index percent, UI).

Результаты выбора времени операции по сравнению с «купить и держать» (ноябрь 1926 - март 2013 года)

Чтобы получить представление о результатах за каждое десятилетие, в приведенной ниже таблице сравниваются ключевые показатели. Ловля рыночных движений в основном обеспечивает более высокую абсолютную доходность и доходность с учетом риска вместе с лучшим уменьшением просадок, чем при использовании любой фиксированной стратегии 60/40 акций/облигаций или чистых акций. Не всегда, конечно. Слабыми местами ловли рыночных движений являются внезапные падение и рост, длящиеся около половины периода усреднения (пять месяцев или меньше в нашем случае). Стратегия приводит к самым хорошим результатам, когда тенденции затягиваются, например, как во времена Великой депрессии и спада.

Ловля рынка против «купить и держать»

Примечание: Данные основаны на месячном общем доходе с ноября 1926 по март 2013 года (1920-ые и 2010-ые десятилетия представлены лишь частично)

Как недавно заметил Питер Мартин (Peter Martin), изобретатель Ulcer Index, «обычно считается, что простые системы ловли рыночных движений имеют небольшую ценность, но на самом деле у них более высокие результаты с учетом риска, чем у стратегии «купить и держать»… и они весьма эффективно избегают глубоких, затяжных просадок».

Немного других статистических данных:

- Из 1037 оцененных месяцев ловля рыночных движений показывала 686 месяцев «вкладывать в акции», или 66% времени.

- Переключение с акций на облигации случалось 123 раза. Другими словами, оно переключалось 12% времени.

- Средняя просадка на момент переключения с акций на облигации была 10,9%, а медианная 8,8%.

- Ловля рыночных движений обеспечивает более высокую доходность, чем фиксированная стратегия 60/40 на 78% из 988 плавающих пятилетних периодов, рассматриваемых в базе данных за 10 десятилетий.

Фабер считает, что отслеживание тренда (trend-following) приводит к аналогичным впечатляющим результатам на многих инвестиционных инструментах. «На многих рынках» - говорит он – «это работает не на одном рынке, а почти на всех!».

http://www.long-short.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter