28 октября 2013 Omega Global Кошкина Лика

На уходящей неделе:

1. Nonfarm Payrolls

По сути провальные.

Новых рабочих мест в сентябре было создано 148К, август пересмотрен вверх до 193К с 169К, но июль пересмотрели вниз, до 89К с 104К.

Уровень безработицы упал до 7,2%, но сие не имеет значения, т.к. всем понятен рост уровня бр в октябре, да и Бернанке на заседании 18 сентября вильнул в сторону от мандата, заявив, что ФРС хочет видеть падение уровня бр преимущественно на создании новых рабочих мест.

Выход сентябрьских нонфармов привел рынок к следующим выводам: за сентябрь нонфармы не дают оснований для сокращения КУЕ ФРС, за октябрь выйдут также провальные (недельные заявки дают основания для роста уровня бр в октябре, приостановка работы правительства США не способствовала созданию новых рабочих мест), остаются ноябрьские нонфармы перед заседанием ФРС 18 декабря, но даже при положительных нонках за ноябрь одного месяца для сокращения КУЕ мало, тем более роста занятости может не быть и в ноябре перед началом очередного раунда переговоров в Конгрессе США по бюджету+потолку госдолга.

В результате выводов подобного плана ожидания на сокращение КУЕ ФРС рынок перенес на март, причем некоторые аналитики крупных банков заявляют, что сокращение КУЕ отложат до осени 2014, а некоторые даже говорят об увеличении КУЕ (что абсолютно алогично).

На самом же деле всё не так плохо для доллара, ибо когда рынок закладывает самые пессимистичные ожидания любые данные лучше прогноза могут вызвать сильный фиксинг.

Нельзя продавать на том, что уже заложено в цене.

Если нонфармы 8 ноября выйдут провальными: сильного роста евродоллара не будет.

А вот если 8 ноября нонки выйдут околопрогнозными с пересмотром на рост данных за сентябрь (что весьма вероятно по косвенным данным): будет фиксинг шортов доллара.

2. Проверка балансов банков Еврозоны ЕЦБ.

ЕЦБ планирует в ноябре начать масштабную проверку 124 банков Еврозоны, т.е. впервые со времен краха Леман Еврозона собирается почистить банковские конюшни.

Проверка пройдет в три этапа на протяжении года.

До начала проверки банков ЕЦБ необходимо завершить переговоры с европейским банковским управлением и, после этого, ЕЦБ пригласит директоров банков для проверок (по плану в ближайшие недели).

Что ждать в связи с этим по евродоллару?

Ясно, что к некоторым банкам будет применена схема Кипра по итогу, поэтому стоит ожидать бегство капитала.

Самые проблемные банки на данный момент в Италии.

Тем не менее, многие банки будут продавать свои активы, что в моменте может вызвать рост евро (алогичная ситуация, когда растет доходность проблемных стран Еврозоны и евро одновременно).

Не думаю, что в данном случае евро сможет сильно вырасти на этом, ибо потоки бегства капитала из проблемных банков Еврозоны плюс новые правила ФРС по ужесточению достаточности ликвидности для банков США параллельно будут вызывать рост доллара, но если на каком-то корректе рост евродоллара будет происходить одновременно с ростом доходностей проблемных стран Еврозоны (Италия как эталон): то ситуация по причинам будет очевидна и подобный отскок-рост евродоллара можно использовать для входа в шорты.

3. Курс евродоллара

Министр промышленности Франции обратился с призывом к ЕЦБ, чтобы тот скорректировал курс евродоллара, ибо по словам министра курс евродоллара завышен.

Асмуссен (ЕЦБ) сказал, что у него нет обеспокоенности курсом евродоллара, главное что курс находится в десятилетнем диапазоне.

Тем не менее, ответ Асмуссена может быть корректным ввиду договоренностей Б20 о недопустимости манипулирования валютными курсами.

Когда Еврозона пытается посредством Б20 надавить на Японию и снизить курс евроиены риторика о необходимости снижения курса евродоллара опасна.

На заседании ЕЦБ 7 ноября Драги в любом случае попытается снизить курс евро, но основой его риторики может быть экономический рост, угроза дефляции и низкое кредитование.

Инвесторы это понимают и, в преддверии 7 ноября, стоит ожидать фиксацию лонгов евродоллара.

На предстоящей неделе:

Ключевым будет заседание ФРС.

Все понимают, что 30 октября сокращения КУЕ не будет.

Все понимают, что ФРС негативно оценит приостановку работы правительства США и данные по занятости за сентябрь.

Т.е. рынок уже заложил максимально возможную негативную сопроводиловку ФРС.

Вряд ли ФРС в сопроводиловке может утверждать, даже намеком, что на заседании 18 декабря сокращения КУЕ не будет.

Это вероятно при раскладе мнений в протоколе через 3 недели, да и то, данных ещё много выйдет до декабря, поэтому в принципе такое сомнительно.

А когда весь негатив известен и заложен в цену то по результату (сопроводиловке ФРС) самый вероятный исход фиксинг.

Тем не менее может быть 3 варианта:

— Фиксинг может начаться ещё до заседания ФРС при публикации важных данных по США, если эти данные будут гораздо лучше прогноза.

Такими данными могут быть розничные продажи и инфляция производителей во вторник или потребительская инфляция в среду.

В этом случае мы вернемся под хаи перед заседанием ФРС, но перехая уже скорее всего не будет.

— Фиксинг может начаться при выходе сопроводиловки ФРС, если она окажется более ястребиная, чем ожидает рынок (оценка замедления экономики от приостановки работы правительства будет сдержанной)

— Фиксинг может начаться в четверг, к примеру на выходе недельных заявок по безработице (по идее недельные заявки должны начать снижаться).

Т.е. в этом случае по факту получения сопроводиловки ФРС будет ещё один перехай и фиксинг на первых хороших данных США.

В любом случае я ожидаю, что на предстоящей неделе будет хай по евродоллару перед разворотом или, как минимум, сильным корректом.

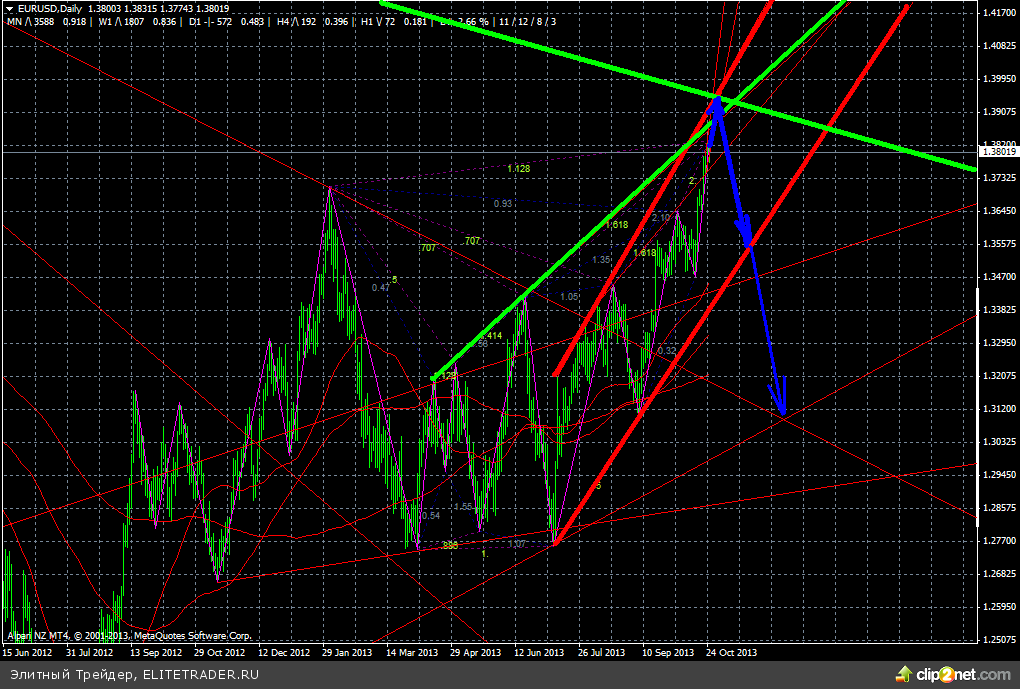

По ТА…

Три сопротивления практически сошлись:

Верх предполагаемого красным канала.

Сопротивление по хаям 1.6040 и 1.4940.

Сопротивление по хаям от апреля 2013.

Минимальная цель корректа от 1.3900+-: низ канала.

Подтверждение на долларфранке:

Движение в клине достигло нижней точки, мин необходимый ход к линии 2-4.

Два вложенных вульфа.

Индекс доллара:

По индексу не так однозначно как по долларфранку, тут я бы ещё раз перелоила б после хода к линии 2-4, но может быть и без перелоя.

В любом случае край падения доллара близок, это вопрос ближайшего времени.

Выводы:

Идеальный (базовый) сценарий: флет до заседания ФРС, после заседания ФРС, в четверг, перехай в район 1.3900+- и разворот вниз.

Данный сценарий основан на понимании рынка, что сопроводиловка ФРС будет голубиная и на возможности ФРС отыграться за провал в сентябре (продемонстировать в сопроводиловке, что были правы по отсутствию сокращения КУЕ в сентябре, мрачные оттенки по анализу убытков от приостановки работы правительства и негативная оценка рынка труда).

Моя тактика по евродоллару:

Основной счет:

Убыточные шорты от верха 1.32й.

Доливать намерена в четверг, после заседания ФРС, если буду права по базовому варианту

Второй счет:

Лонги от 1.3470

Намерена переворачивать в шорты в четверг, но начну следить со вторника за данными и реакцией на них.

При хороших данных по рознице и при росте инфляции в США могу перевернуться в шорты раньше, но не ранее перехая 1.383Х.

https://omegaglobal.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

1. Nonfarm Payrolls

По сути провальные.

Новых рабочих мест в сентябре было создано 148К, август пересмотрен вверх до 193К с 169К, но июль пересмотрели вниз, до 89К с 104К.

Уровень безработицы упал до 7,2%, но сие не имеет значения, т.к. всем понятен рост уровня бр в октябре, да и Бернанке на заседании 18 сентября вильнул в сторону от мандата, заявив, что ФРС хочет видеть падение уровня бр преимущественно на создании новых рабочих мест.

Выход сентябрьских нонфармов привел рынок к следующим выводам: за сентябрь нонфармы не дают оснований для сокращения КУЕ ФРС, за октябрь выйдут также провальные (недельные заявки дают основания для роста уровня бр в октябре, приостановка работы правительства США не способствовала созданию новых рабочих мест), остаются ноябрьские нонфармы перед заседанием ФРС 18 декабря, но даже при положительных нонках за ноябрь одного месяца для сокращения КУЕ мало, тем более роста занятости может не быть и в ноябре перед началом очередного раунда переговоров в Конгрессе США по бюджету+потолку госдолга.

В результате выводов подобного плана ожидания на сокращение КУЕ ФРС рынок перенес на март, причем некоторые аналитики крупных банков заявляют, что сокращение КУЕ отложат до осени 2014, а некоторые даже говорят об увеличении КУЕ (что абсолютно алогично).

На самом же деле всё не так плохо для доллара, ибо когда рынок закладывает самые пессимистичные ожидания любые данные лучше прогноза могут вызвать сильный фиксинг.

Нельзя продавать на том, что уже заложено в цене.

Если нонфармы 8 ноября выйдут провальными: сильного роста евродоллара не будет.

А вот если 8 ноября нонки выйдут околопрогнозными с пересмотром на рост данных за сентябрь (что весьма вероятно по косвенным данным): будет фиксинг шортов доллара.

2. Проверка балансов банков Еврозоны ЕЦБ.

ЕЦБ планирует в ноябре начать масштабную проверку 124 банков Еврозоны, т.е. впервые со времен краха Леман Еврозона собирается почистить банковские конюшни.

Проверка пройдет в три этапа на протяжении года.

До начала проверки банков ЕЦБ необходимо завершить переговоры с европейским банковским управлением и, после этого, ЕЦБ пригласит директоров банков для проверок (по плану в ближайшие недели).

Что ждать в связи с этим по евродоллару?

Ясно, что к некоторым банкам будет применена схема Кипра по итогу, поэтому стоит ожидать бегство капитала.

Самые проблемные банки на данный момент в Италии.

Тем не менее, многие банки будут продавать свои активы, что в моменте может вызвать рост евро (алогичная ситуация, когда растет доходность проблемных стран Еврозоны и евро одновременно).

Не думаю, что в данном случае евро сможет сильно вырасти на этом, ибо потоки бегства капитала из проблемных банков Еврозоны плюс новые правила ФРС по ужесточению достаточности ликвидности для банков США параллельно будут вызывать рост доллара, но если на каком-то корректе рост евродоллара будет происходить одновременно с ростом доходностей проблемных стран Еврозоны (Италия как эталон): то ситуация по причинам будет очевидна и подобный отскок-рост евродоллара можно использовать для входа в шорты.

3. Курс евродоллара

Министр промышленности Франции обратился с призывом к ЕЦБ, чтобы тот скорректировал курс евродоллара, ибо по словам министра курс евродоллара завышен.

Асмуссен (ЕЦБ) сказал, что у него нет обеспокоенности курсом евродоллара, главное что курс находится в десятилетнем диапазоне.

Тем не менее, ответ Асмуссена может быть корректным ввиду договоренностей Б20 о недопустимости манипулирования валютными курсами.

Когда Еврозона пытается посредством Б20 надавить на Японию и снизить курс евроиены риторика о необходимости снижения курса евродоллара опасна.

На заседании ЕЦБ 7 ноября Драги в любом случае попытается снизить курс евро, но основой его риторики может быть экономический рост, угроза дефляции и низкое кредитование.

Инвесторы это понимают и, в преддверии 7 ноября, стоит ожидать фиксацию лонгов евродоллара.

На предстоящей неделе:

Ключевым будет заседание ФРС.

Все понимают, что 30 октября сокращения КУЕ не будет.

Все понимают, что ФРС негативно оценит приостановку работы правительства США и данные по занятости за сентябрь.

Т.е. рынок уже заложил максимально возможную негативную сопроводиловку ФРС.

Вряд ли ФРС в сопроводиловке может утверждать, даже намеком, что на заседании 18 декабря сокращения КУЕ не будет.

Это вероятно при раскладе мнений в протоколе через 3 недели, да и то, данных ещё много выйдет до декабря, поэтому в принципе такое сомнительно.

А когда весь негатив известен и заложен в цену то по результату (сопроводиловке ФРС) самый вероятный исход фиксинг.

Тем не менее может быть 3 варианта:

— Фиксинг может начаться ещё до заседания ФРС при публикации важных данных по США, если эти данные будут гораздо лучше прогноза.

Такими данными могут быть розничные продажи и инфляция производителей во вторник или потребительская инфляция в среду.

В этом случае мы вернемся под хаи перед заседанием ФРС, но перехая уже скорее всего не будет.

— Фиксинг может начаться при выходе сопроводиловки ФРС, если она окажется более ястребиная, чем ожидает рынок (оценка замедления экономики от приостановки работы правительства будет сдержанной)

— Фиксинг может начаться в четверг, к примеру на выходе недельных заявок по безработице (по идее недельные заявки должны начать снижаться).

Т.е. в этом случае по факту получения сопроводиловки ФРС будет ещё один перехай и фиксинг на первых хороших данных США.

В любом случае я ожидаю, что на предстоящей неделе будет хай по евродоллару перед разворотом или, как минимум, сильным корректом.

По ТА…

Три сопротивления практически сошлись:

Верх предполагаемого красным канала.

Сопротивление по хаям 1.6040 и 1.4940.

Сопротивление по хаям от апреля 2013.

Минимальная цель корректа от 1.3900+-: низ канала.

Подтверждение на долларфранке:

Движение в клине достигло нижней точки, мин необходимый ход к линии 2-4.

Два вложенных вульфа.

Индекс доллара:

По индексу не так однозначно как по долларфранку, тут я бы ещё раз перелоила б после хода к линии 2-4, но может быть и без перелоя.

В любом случае край падения доллара близок, это вопрос ближайшего времени.

Выводы:

Идеальный (базовый) сценарий: флет до заседания ФРС, после заседания ФРС, в четверг, перехай в район 1.3900+- и разворот вниз.

Данный сценарий основан на понимании рынка, что сопроводиловка ФРС будет голубиная и на возможности ФРС отыграться за провал в сентябре (продемонстировать в сопроводиловке, что были правы по отсутствию сокращения КУЕ в сентябре, мрачные оттенки по анализу убытков от приостановки работы правительства и негативная оценка рынка труда).

Моя тактика по евродоллару:

Основной счет:

Убыточные шорты от верха 1.32й.

Доливать намерена в четверг, после заседания ФРС, если буду права по базовому варианту

Второй счет:

Лонги от 1.3470

Намерена переворачивать в шорты в четверг, но начну следить со вторника за данными и реакцией на них.

При хороших данных по рознице и при росте инфляции в США могу перевернуться в шорты раньше, но не ранее перехая 1.383Х.

https://omegaglobal.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter