Неделя прошла под знаком умеренной коррекции на мировых рынках. Индекс MSCI World снизился на 0.3%, хотя и остался при этом вблизи максимумов с начала 2008 г. Между тем, динамика ведущих фондовых площадок была неоднородной. Драйверами снижения стали американские индексы, отступившие вниз после обновления долгосрочных максимумов. В то же время, неплохо себя чувствовали, продолжив рост, развивающиеся рынки и рынки Европы: индекс MSCI Emerging Markets и широкий индекс европейских компаний Euro Stoxx 600 прибавили за неделю по 0.7%.

Основным событием недели стало заседание ФРС, состоявшееся 29-30 октября. Учитывая существенный ущерб экономике США из-за октябрьского 16-дневного простоя правительства (по некоторым оценкам, «шатдаун» американских властей может обойтись стране в 0.4-0.5 п.п. роста ВВП в 4-м квартале), было маловероятно, что регулятор начнет предпринимать какие-то шаги по выходу из стимулирующих программ. И в этот раз члены FOMC не стали преподносить сюрприз рынку – основные параметры монетарной политики Федрезерва были оставлены без изменения. В то же время, тон пресс-релиза по итогам заседания оказался несколько более оптимистичным, чем ожидалось. Так, из него была убрана фраза о том, что стесненные финансовые условия могут замедлить улучшение экономики. Часть инвесторов восприняла данный факт как сигнал того, что сокращение программ QE может начаться уже в декабре, а не в марте, как предполагал консенсус-пронгноз Bloomberg. Об этом, в частности, написали в своих комментариях аналитики Citigroup и Barclays. Как результат, по рынкам прошла небольшая волна продаж рисковых активов, а курс доллара заметно повысился по отношению к основным валютам. Однако коррекция была неглубокой и непродолжительной, и уже к концу недели рынки начали восстанавливаться.

В ближайшие недели инвесторы, вероятно, переключат свое внимание на выходящую макростатистику из Штатов, пытаясь на ее основе спрогнозировать возможные изменения в монетарной политике ФРС. При этом, не исключено, что публикующиеся данные вновь будут восприниматься по принципу «чем хуже, тем лучше». Отметим также, что в середине ноября в Конгрессе США пройдут слушания по кандидатуре Д. Йеллен на пост будущего председателя Федрезерва. Возможно, в результате на рынки просочится новая информация о планах американского регулятора в отношении программ QE.

Важной макроэкономической информации по ведущим странам на прошедшей неделе выходило относительно немного. В Штатах в основном публиковались данные за сентябрь, в то время как участников рынка сейчас больше интересуют октябрьские цифры, которые должны более полно показать влияние правительственного кризиса на экономику страны. Пока же можно сказать лишь о заметном ухудшении потребительских настроений в Штатах – соответствующие индексы, рассчитываемые как университетом Мичигана, так и Conference Board, в октябре упали до многомесячных минимумов.

Статданные из Европы по-прежнему не вызывают оптимизма. Уровень безработицы в Еврозоне в сентябре достиг рекордной отметки 12.2%, продолжает замедляться экономика Германии, где число безработных растет уже третий месяц подряд. Впрочем, инфляция в регионе остается низкой, и не исключено, что ухудшение экономических показателей подтолкнет финансовые власти валютного блока к дальнейшим действиям по стимулированию. Так, согласно заявлениям ряда представителей ЕЦБ, европейский регулятор в ближайшее время может пойти на очередное вливание ликвидности в финансовую систему Еврозоны посредством аукционов LTRO.

Несколько лучше выглядит экономическая ситуация в Китае. Официальный индекс производственной активности PMI в промышленности КНР в октябре вырос до 51.4 пункта, что является максимумом за полтора года. При этом показатель повышается уже четвертый месяц подряд, что свидетельствует о стабилизации экономического роста в Поднебесной. Кроме того, несколько спала напряженность на межбанковском рынке страны. Отметим, что 9-10 ноября в Пекине пройдет 3-й пленум ЦК Компартии КНР, по итогам которого китайские власти, вероятно, озвучат дальнейшие планы по реформированию экономики.

Евросоюз

Число безработных в Германии в октябре выросло на 2 тыс. и достигло 2.97 млн., что является самым высоким уровнем с июня 2011 г. Таким образом, показатель повышается уже третий месяц подряд. Безработица в ФРГ в сентябре, как и ожидалось, осталась на августовском уровне в 6.9%. Розничные продажи в Германии в сентябре неожиданно снизились на 0.4% м/м, в годовом выражении рост продаж составил лишь 0.2%, не дотянув до прогнозов. Потребительские цены в ФРГ, гармонизированные со стандартами Евросоюза, выросли в октябре на 1.3% в годовом выражении против роста на 1.6% г/г в сентябре. При этом в месячном выражении цены понизились на 0.2%.

Опубликованные цифры в целом подтверждают оценки некоторого замедления крупнейшей экономики в Европе. Согласно оценкам экономистов, опрошенных агентством Bloomberg, ВВП Германии в июле-сентябре увеличился на 0.4% к/к после роста на 0.7% к/к во 2-м квартале.

Потребительские цены в Еврозоне в октябре выросли на 0.7% г/г. Таким образом, инфляция в регионе существенно замедлилась по сравнению с 1.1% г/г в сентябре и оказалась минимальной с ноября 2011 г. Отметим, что темпы повышения потребительских цен в зоне евро остаются ниже целевого показателя ЕЦБ, составляющего 2%, уже девять месяцев подряд. Рост цен на продукты питания, алкоголь и табачную продукцию в октябре снизился до 1.9% г/г с сентябрьских 2.6% г/г, цены на энергоносители уменьшились на 1.7% г/г. Потребительские цены без учета продуктов питания и энергоносителей в октябре увеличились на 0.8% г/г после подъема на 1% г/г месяцем ранее. Согласно прогнозу ЕЦБ, инфляция в Еврозоне в 2013 г. составит 1.5%, в 2014 г. – 1.3%.

Безработица в 17 странах Еврозоны в сентябре составила 12.2%, что является абсолютным рекордом для этого показателя. Согласно пересмотренным данным, в августе она также равнялась 12.2%, а не 12%, как сообщалось ранее. Безработица среди молодежи при этом выросла до 24.1% с августовских 24%. Уровень безработицы в Европейском союзе составил 11%, как и в предыдущие 4 месяца. Количество безработных в Еврозоне и ЕС увеличилось в сентябре незначительно − до 19.45 млн. и 26.87 млн. человек, соответственно.

Самые низкие показатели безработицы в Европе зафиксированы в сентябре в Австрии (4.9%) и Люксембурге (5.9%). В Италии уровень безработицы поднялся до исторического максимума в 12.5%. Самый высокий уровень безработицы в сентябре снова отмечен в Испании – 26.6%. В Греции данный показатель составлял 27.6% по состоянию на июль (последние доступные данные).

США

По итогам октябрьского заседания ФРС приняла решение сохранить базовую процентную ставку в диапазоне 0-0.25% годовых. По мнению регулятора, поддержание этого «исключительно низкого» уровня базовой ставки будет целесообразным по крайней мере до тех пор, пока безработица остается выше 6.5%, прогноз инфляции на один-два года превышает долгосрочный целевой показатель FOMC 2% не более чем на 0.5 п.п., а долгосрочные инфляционные ожидания остаются фиксированными. Федрезерв также продолжит выкупать US Treasuries на $45 млрд. в месяц, ипотечные бумаги – на $40 млрд. в месяц. За сохранение денежно-кредитной политики неизменной проголосовали 9 из 10 участников заседания, против вновь выступила лишь глава ФРБ Канзаса Э. Джордж.

Согласно пресс-релизу ФРС, экономика США продолжает расти «умеренными» (moderate) темпами, имеющиеся данные говорят об увеличении потребительских расходов и инвестиций компаний в основной капитал. Также отмечено некоторое улучшение ситуации на рынке труда. По мнению членов FOMC, риски для экономического прогноза и рынка труда с осени прошлого года понизились. Комитет признает, что устойчивое сохранение инфляции ниже целевых 2% может создать риски для экономики, но ожидает возвращения инфляции к целевому уровню в «среднесрочном периоде», то есть в течение следующих 18 месяцев. В то же время ФРС обращает внимание на по-прежнему повышенный уровень безработицы, замедление подъема на рынке жилья и неблагоприятное влияние бюджетной политики на экономику.

Отметим, что руководители Федрезерва убрали из пресс-релиза фразу об ухудшении условий финансирования, что косвенно свидетельствует о стабилизации ситуации в этой сфере. При этом, «учитывая масштабы сокращения федеральных расходов за прошедший год, комитет считает, что улучшение экономической активности и условий рынка труда за период с запуска программы покупки активов год назад соответствует усилению базовой мощи экономики в целом». Тем не менее ФРС решила дождаться «новых свидетельств устойчивости прогресса», прежде чем начинать корректировать объемы программы количественного стимулирования.

Объем промпроизводства в США в сентябре вырос на 0.6% м/м, превысив прогнозы. В то же время объем производства в перерабатывающей промышленности (на нее приходится 75% от общего объема промпроизводства) вырос лишь на 0.1% м/м, тогда как эксперты прогнозировали подъем на 0.3% м/м. Снижение объемов производства было зафиксировано в таких секторах, как химическая и текстильная промышленность, при этом наблюдался рост производства ряда товаров длительного пользования, том числе автомобилей и промышленного оборудования. В частности, выпуск автомобилей и автокомпонентов в сентябре повысился на 2% м/м после роста на 5.2% м/м в августе. Без учета данного сектора производство в перерабатывающей промышленности осталось бы на августовском уровне.

Выработка предприятий коммунального сектора в сентябре подскочила на 4.4% м/м после снижения в течение предыдущих 5 месяцев. Производство в добывающих отраслях (включая нефтедобычу) выросло на 0.2% м/м. Коэффициент загрузки производственных мощностей в прошлом увеличился до 78.3% по сравнению с 77.9% в августе. Напомним, что на долю производственного сектора приходится порядка 12% ВВП США.

Объем заказов на товары длительного пользования в США в сентябре увеличился на 3.7% м/м, превысив прогнозы. Более значительное, чем ожидалось, повышение показателя обусловлено спросом на самолеты − заказы на них подскочили на 57.5% м/м. В то же время заказы без учета транспортного оборудования в сентябре уменьшились на 0.1% м/м после снижения на 0.4% м/м в августе, хотя ожидалось их повышение на 0.5% м/м. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, упали в прошлом месяце относительно августа на 1.1% при прогнозе повышения на 1%. Поставки таких товаров, которые учитываются при расчете ВВП, сократились на 0.2% м/м.

Розничные продажи в США в сентябре уменьшились на 0.1% м/м, что оказалось хуже консенсус-прогноза, не предполагавшего изменения показателя по сравнению с августом. Драйвером снижения продаж стало сокращение объема реализации автомобилей на 2.2% м/м после увеличения на 0.7% м/м месяцем ранее. При этом повышение наблюдалось в продажах 9 из 13 основных категорий розничных товаров, а лидерами роста стали электроника (максимальный подъем с апреля – на 0.7% м/м ) и бакалея (+0.9% м/м). Розничные продажи без учета автомобилей, как и ожидалось, в сентябре повысились на 0.4% м/м после роста на 0.1% м/м в августе. Продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа»), используемые для расчета ВВП США, увеличились на 0.5% м/м по сравнению с 0.2% м/м месяцем ранее, превысив прогнозы.

Потребительские цены в США в сентябре увеличились на 0.2% м/м, ускорившись по сравнению с повышением на 0.1% м/м в августе. В годовом выражении инфляция составила 1.2%. Оба показателя совпали с прогнозами аналитиков. Цены на продукты питания в сентябре не изменились по сравнению с августом, тогда как энергоносители подорожали на 0.8% м/м. Автомобили стали дороже за месяц на 0.2%. Цены без учета стоимости энергоносителей и продуктов питания (индекс Core CPI) в сентябре выросли на 0.1% м/м и на 1.7% г/г, при этом прирост оказался меньше прогноза.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам однодневного заседания 31 октября, как и ожидалось, не стал вносить изменений в денежно-кредитную политику, продолжив реализацию беспрецедентных стимулирующих программ на фоне умеренного восстановления экономики. ЦБ ожидает, что денежная база в Японии будет расти на 60-70 трлн. иен ($600-700 млрд.) в год. Таким образом, денежная база удвоится за два ближайших года и к концу следующего года составит около 270 трлн. иен. Объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц.

Согласно новому прогнозу японского регулятора, объем экономики страны в 2013 финансовом году, завершающемся 31 марта 2014 г., увеличится на 2.7%, а не на 2.8%, как ожидалось в июле. Оценка на следующий фингод повышена с 1.3% до 1.5%, а в 2015 фингоду рост составит 1.5%.

Средний прогноз инфляции Банка Японии на 2015 финансовый год, завершающийся 31 марта 2016 г., составляет 1.9% без учета последствий ожидаемого повышения налога на потребление. С учетом повышения налога рост цен превысит 2% уже в следующем, 2014 фингоду, полагают в ЦБ. Общая инфляция (цены на все товары, кроме свежих фруктов и овощей) ускорится с 0.7% в текущем фингоду до 3.3% в следующем, а затем замедлится до 2.6% в 2015 фингоду. Рост цен без учета повышения налога в 2014 фингоду составит 1.3%, как и ожидалось в июле.

МВФ считает, что Банк Японии не должен еще больше смягчать денежно-кредитную политику, которая и так уже является ультрамягкой. По мнению главы подразделения Фонда в Азии А. Сингха, для японского ЦБ в настоящее время «приоритетом должны стать опережающие реформы. Для того чтобы «абэномика» работала, Японии необходимо решить долгосрочные экономические проблемы». При этом А. Сингх высоко оценил решение премьер-министра С. Абэ о повышении налога с продаж и отметил, что завершение второго этапа повышения должно стать для него «очередной вехой». А. Сингх также указал, что в дальнейшем будет необходимо ужесточение бюджетной политики, чтобы взять высокую долговую нагрузку страны под контроль. По расчетам МВФ, после 2015 г. Японии будет необходима дополнительная экономия в размере 5% ВВП, чтобы снизить долг.

Объем розничных продаж в Японии в сентябре увеличился на 3.1% в годовом выражении, существенно превзойдя прогнозы. Таким образом, показатель растет уже второй месяц подряд, при этом в сентябре повышение было поддержано более высокими расходами на предметы роскоши, продукты питания и автомобили. Продажи крупнейших японских ритейлеров выросли в прошлом месяце на 0.7% г/г. Вместе с тем расходы домохозяйств Японии, состоящих из двух и более человек, подскочили в сентябре на 3.7% г/г с учетом ценовых колебаний, продемонстрировав самый сильный подъем за полгода и сильно превысив прогнозы. Отметим, что на потребление домохозяйств приходится порядка 60% японского ВВП.

Уровень безработицы в стране в минувшем месяце, как и ожидалось, снизился до 4% с 4.1% в августе, хотя все еще остается выше минимума этого года в 3.8%, достигнутого в июле. Соотношение рабочих мест к количеству соискателей достигло отметки 0.95 − максимума с мая 2008 г. Количество новых предложений работы выросло в сентябре на 2.7% м/м и на 9.2% г/г. В целом опубликованные данные говорят о том, что потребительский сектор продолжает оставаться одним из главных факторов восстановления экономики Японии.

Промпроизводство в Японии в сентябре выросло на 1.5% м/м и на 5.4% г/г, немного не дотянув до прогнозов. Повышение показателя произошло в основном благодаря внутреннему спросу, в частности, в связи с ростом расходов домашних хозяйств и местных компаний на транспортное оборудование, электронные компоненты и устройства. При этом низкие темпы увеличения объемов экспорта остаются сдерживающим фактором. По оценкам министерства торговли Японии, в октябре объемы промпроизводства увеличатся на 4.7% по сравнению с сентябрем, что станет максимальным скачком с мая 2011 г., а в ноябре − сократятся на 1.2% м/м.

По итогам недели индексы волатильности умеренно повысились, хотя и остались на относительно невысоком для последнего месяца уровне. Цены рисковых активов в целом несколько понизились. Важных данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на умеренные внешнеполитические риски для инвесторов. Мы ожидаем консолидации российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется на повышенном уровне. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1560 пунктов. В случае снижения поддержкой выступит область 1490 пунктов, далее 1450 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1780 пунктов, далее 1800 пунктов. В случае снижения целью движения выступит район 1720 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent торгуются на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся чуть своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится в районе 1.380, далее 1.420. В случае снижения уровнями поддержки станут отметки 1.346 и далее 1.310.

Основные корпоративные события за неделю

Магнит

Событие. Магнит представил неаудированные результаты деятельности 9 месяцев 2013 г. по МСФО. В январе-сентябре компания открыла (net) 762 магазина (737 «магазинов у дома», 22 гипермаркета, 10 магазинов «Магнит семейный») и увеличила свои торговые площади на 25.68% г/г до 2841.39 тыс. кв. м. При этом общее количество магазинов сети на конец сентября составило 7646 (6783 «магазина у дома», 148 гипермаркетов, 30 магазинов «Магнит Семейный» и 685 магазинов косметики).

Выручка Магнита за 9 месяцев выросла на 30.58% г/г до 417 179.66 млн. руб. благодаря увеличению торговых площадей, а также росту сопоставимых продаж на 4.64% г/г. Валовая прибыль выросла на 40.05% г/г до 116 660.06 млн. руб., при этом валовая маржа увеличилась на 1.89 п.п. до 27.96%. Показатель EBITDA вырос на 35.62% г/г до 44 405.68 млн. руб., а маржа EBITDA повысилась на 0.45 п.п. до 10.64%. Чистая прибыль компании в отчетном периоде выросла на 41.92% г/г до 23 829.90 млн. руб.

Комментарий. Магнит представил позитивный финансовый отчет за 9 месяцев текущего года, опубликованные данные оказались заметно лучше консенсус-прогноза. При этом рентабельность компании по EBITDA по-прежнему остается существенно выше среднего значения для российских ритейлеров. Мы считаем, что опубликованные данные окажут позитивное влияние на котировки акций Магнита в среднесрочной перспективе. Компания не только поддерживает стабильно высокие темпы роста выручки, но и продолжает повышать эффективность своей деятельности.

Башнефть

Событие. Совет директоров Башнефти принял решение рекомендовать акционерам выплатить промежуточные дивиденды за 9 месяцев 2013 г. в размере 199 руб. на акцию каждого типа. Реестр акционеров для получения дивидендов закрывается 5 ноября, а внеочередное собрание акционеров, на котором будет рассматриваться данный вопрос, назначено на 17 декабря.

Комментарий. По итогам января-сентября Башнефть может выплатить в виде дивидендов 45.25 млрд. руб., что существенно больше, чем за весь 2012 г. (5.32 млрд. руб., или 24 руб. на все виды акций). Как результат, дивидендная доходность по обыкновенным акциям может составить порядка 10%, а по привилегированным – более 13%. Мы ожидаем, что новость о высоких промежуточных дивидендах окажет заметную поддержкам котировкам акций Башнефти в ближайшие дни.

Роснефть

Событие. Роснефть представила результаты деятельности по МСФО за 3-й квартал 2013 г. Добыча углеводородов компанией увеличилась на 2% к/к до 4.884 млн. баррелей в сутки. Рост показателя обусловлен, главным образом, увеличением производства газа на 16.2% к/к до 10.82 млрд. куб. м. в связи с консолидацией активов Итеры. Добыча жидких углеводородов при этом повысилась лишь на 0.2% к/к до 4.185 млн. баррелей в сутки. На российских и зарубежных НПЗ Роснефти в июле-сентябре было переработано 23.61 млн. тонн нефти, что на 10.2% превышает показатель 2-го квартала. Рост объемов нефтепереработки объясняется, в частности, вводом в эксплуатацию новой установки первичной переработки нефти на Туапсинском НПЗ.

Выручка компании в 3-м квартале выросла на 15.3% к/к до 1.36 трлн. руб. благодаря увеличению физических объемов реализации, а также повышению отпускных цен. Показатель EBITDA прибавил 40.9% к/к и достиг рекордного уровня 303 млрд. руб., при этом рентабельность по EBITDA выросла на 4 п.п. до 22.3%. Чистая прибыль за отчетный период составила 280 млрд. руб., включая эффект предварительной переоценки приобретенных активов ТНК-BP в размере 167 млрд. руб. Без учета данного эффекта чистая прибыль составила 113 млрд. руб., что более чем в 3 раза превышает результат 2-го квартала.

Капвложения Роснефти в 3-м квартале сократились на 15% к/к до 130 млрд. руб. Снижение капзатрат в сочетании с ростом EBITDA позволили компании сгенерировать свободный денежный поток в размере 84 млрд. руб. (против 35 млрд. руб. во 2-м квартале), выплатив при этом рекордные 85 млрд. руб. дивидендов своим акционерам. Чистый долг Роснефти за прошедший квартал увеличился на 2.5% до 1.91 трлн. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 2.3х.

Комментарий. Опубликованный отчет Роснефти оказался сильным, превысив консенсус-прогноз по основным финансовым показателям. Особенно хочется отметить существенный квартальный рост EBITDA, что связано как с влиянием положительного эффекта временного лага по экспортной пошлине (обратный эффект «ножниц Кудрина»), так и строгим контролем руководства над операционными расходами. Вероятно, в отчетности также начали проявлять себя эффекты синергии с поглощенными активами ТНК-ВР. Из других позитивных моментов можно отметить существенный рост свободного денежного потока и умеренное повышение чистого долга, что привело к небольшому понижению коэффициента долговой нагрузки. Мы считаем, что опубликованные результаты Роснефти будут оказывать определенную поддержку акциям компании в ближайшие недели.

Протэк

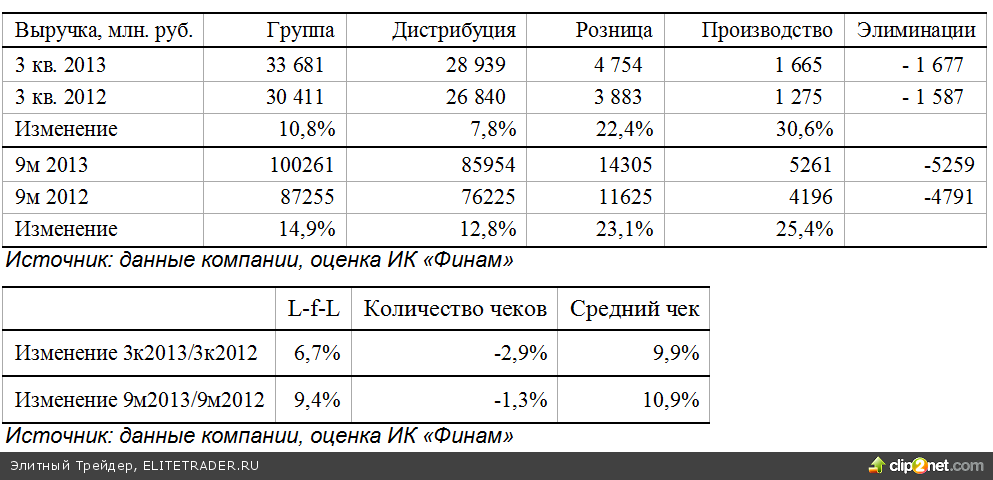

Событие. Протек опубликовал предварительные операционные результаты за 3-й квартал и 9 месяцев 2013 г. Консолидированная выручка Группы в 3-м квартале увеличилась на 10.8% г/г до 33 681 млн. руб. По итогам 9 месяцев выручка выросла на 14.9% г/г до 100 261 млн. руб.

В течение 3-го квартала было открыто 53 аптеки, 13 аптек закрыто. Общее число аптек на конец квартала составило 925. За 9 месяцев была открыта 151 аптека, 31 аптека закрыта. Рост L-f-L продаж в 3-м квартале по сопоставимым аптекам составил 6.7% г/г, количество чеков снизилось на 2.9% г/г. Рост L-f-L продаж за 9 месяцев составил 9.4% г/г, количество чеков снизилось на 1.3% г/г. Под брендом сети «Будь здоров» общее количество аптек составило 279. При этом рост L-f-L продаж по этой сети составил 11.9% г/г, рост количества чеков – 1.6% г/г. Выручка препаратов, производимых под собственным брендом, в 3-м квартале увеличилась на 105.4% г/г, за 9 месяцев − на 79.6% г/г.

Комментарий. Темп роста выручки по Группе в 3-м квартале относительно 2-го квартала снизился, но при этом темп роста выручки в высокомаржинальном сегменте «Производство» значительно вырос, что положительно повлияет на финансовые результаты. Кроме того, производство собственных брендов также быстро растет, выручка этого подсегмента по итогам 3-го квартала составляет уже половину выручки всего сегмента «Производство». Это также положительно повлияет на финансовые результаты компании. К негативным моментам можно отнести снижение трафика по сопоставимым аптекам в сегменте «Розница», что является результатом быстрого роста сети − с начала года рост составил 15%. В целом опубликованные результаты можно охарактеризовать как умеренно позитивные, и, по нашему мнению, среднесрочно они положительно отразятся на котировках акций компании.

ТГК-1

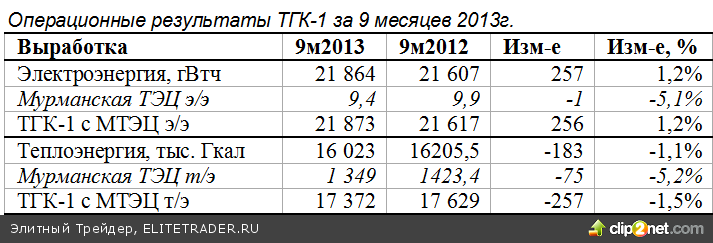

Событие. ТГК-1 представила операционные и финансовые результаты по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии за этот период, включая Мурманскую ТЭЦ, увеличилась на 1.2% г/г и составила 21 973 гВтч. Объем продаж электроэнергии на оптовом рынке вырос на 0.4% г/г до 25 300 гВтч. В структуре выработки производство ТЭЦ увеличилось на 7.2% г/г, составив 12 430 гВтч, производство ГЭС, наоборот, снизилось на 5.8% г/г до 9 443 гВтч. За счет эффективности нового оборудования удельные расходы условного топлива на производство электроэнергии снизились на 3.1% до 280 г/кВтч. Коэффициент использования установленной мощности составил 46%, снизившись на 1.3 п.п. г/г. Отпуск теплоэнергии по итогам периода, включая Мурманскую ТЭЦ, составил 17 372 тыс. Гкал, снизившись на 1.5% г/г.

Выручка компании по РСБУ за 9 месяцев составила 47.7 млрд. руб., увеличившись на 16.5% г/г благодаря увеличению объема мощности, поставляемой по ДПМ, росту цены реализации электроэнергии и мощности на оптовом рынке, а также индексации тарифов на реализацию тепловой энергии. Валовая прибыль выросла на 52.8% г/г до 3.7 млрд.руб., чистая прибыль снизилась на 17% г/г до 1.6 млрд.руб. в связи с эффектом высокой базы прошлого года, обусловленного доходами от продажи непрофильного актива в 2012 г.

Комментарий. Мы нейтрально оцениваем представленные результаты. Несмотря на сезонный спад производства, рост выручки оказался весьма ощутимым, и мы ожидаем схожего роста результатов по МСФО. По-прежнему заметно повышение эффективности за счет эксплуатации новых блоков Южной, Правобережной и Первомайской ТЭЦ. Большая доля ГЭС в общей выработке при условии низкой водности третьего квартала негативно отразилась на производстве компании в целом. Но работа над издержками и повышение эффективности способствуют росту финансовых результатов компании и сохранению конкурентных преимуществ. К тому же ТГК-1 может быть интересна с точки зрения дивидендной доходности. Компания генерирует положительный свободный денежный поток, по итогам 2012 г. дивидендные выплаты уже составили 14% чистой прибыли, и есть основания ожидать дальнейший рост коэффициента дивидендных выплат.

ОГК-2

Событие. ОГК-2 представила операционные и финансовые результаты по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии снизилась за указанный период на 6.5% г/г до 56.5 млрд. кВтч вследствие минимизации работы неэффективных блоков. Отпуск тепловой энергии вырос на 9.67% г/г и составил 4.6 млн. Гкал. Выручка компании выросла на 6.7% г/г до 81 млрд. руб. благодаря росту объема и цен реализации мощности по ДПМ (в т.ч. Адлерской ТЭС), а также росту цен на оптовом рынке и индексации цен КОМ в 2013 г. Себестоимость продаж выросла всего на 3.5% г/г и составила 71.7 млрд. руб. Как результат, валовая прибыль компании выросла на 39.7% г/г до 9,5 млрд. руб. Чистая прибыль ОГК-2 выросла на 87.5% г/г до 5.46 млрд. руб.

Комментарий. В целом неплохие данные по РСБУ свидетельствуют о положительных результатах работы с управляемыми издержками, неэффективной генерацией и топливным балансом. Несмотря на снижение общей выработки электроэнергии компании, выручка от реализации электроэнергии и мощности выросла на 6.5% г/г. Мы ожидаем умеренную поддержку акций компании в преддверии аналогичного позитивного результата по МСФО. В то же время сдерживающим фактором для котировок бумаг компании остается значительный объем капзатрат, которые финансируются за счет заемного капитала, и отсутствие дивидендных выплат, предположительно, до 2015 г.

Э.ОН Россия

Событие. Э.ОН Россия представила операционные результаты, а также бухгалтерскую отчетность по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии станциями компании сократилась на 3.1% г/г и составила 45.6 млрд. кВтч. Наибольшее снижение наблюдается на Березовской ГРЭС, выработка крупнейшей Сургутской ГРЭС-2 также снизилась по сравнению с аналогичным периодом прошлого года. Снижение результатов объясняется изменением графика ремонтов оборудования, расширением участия Сургутской ГРЭС-2 на рынке системных услуг и повышенной водностью в Сибири. Производство теплоэнергии выросло на 6.4% г/г до 1.5 млн. Гкал.

Выручка компании по РСБУ за 9 месяцев составила 58.5 млрд. руб., увеличившись на 5.4% г/г, себестоимость выросла на 6.3% г/г до 42.4 млрд. руб., чистая прибыль составила 13.6 млрд. руб. (+0.4% г/г). Рост выручки обусловлен ростом цен на электроэнергию на оптовом рынке и индексацией цен на мощность.

Комментарий. Снижение выработки Березовской ГРЭС было ожидаемо ввиду высокой выработки ГЭС в Сибири. Слабой стороной в отчетности является рост себестоимости, превысивший рост выручки. Дополнительным сдерживающим фактором для компании в среднесрочной перспективе является результат КОМ, в соответствии с которым Э.ОН Россия недополучит оплату за мощность в 2014 г. Тем не менее компания пока остается привлекательной как с точки зрения эффективности деятельности, так и с точки зрения высокой дивидендной доходности.

Группа Черкизово

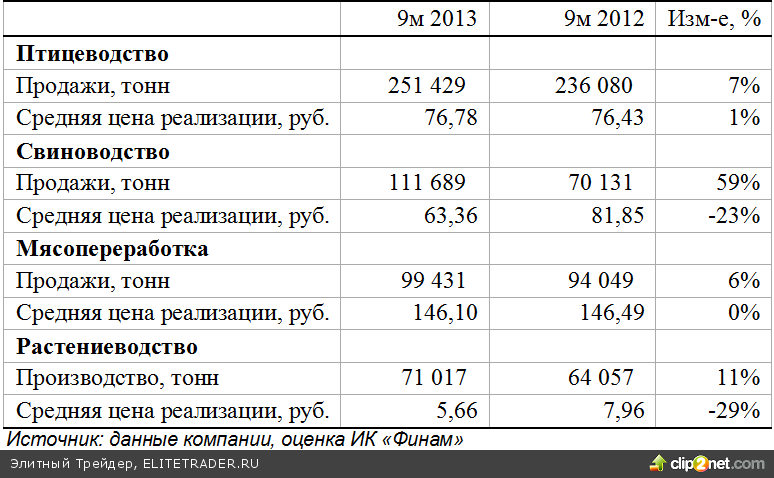

Событие. Группа Черкизово объявила операционные результаты за 9 месяцев 2013 г. За этот период общий объем продаж в сегменте птицеводства вырос на 7% г/г до 251 429 тонн готовой продукции по сравнению, средняя цена реализации увеличилась на 1% г/г. Объем продаж в сегменте свиноводства увеличился на 59% г/г до 111 689 тонн свинины в живом весе, средняя цена реализации снизилась на 23% г/г. Объем продаж в сегменте мясопереработка за отчетный период вырос на 6% г/г до 99 431 тонны, средняя цена реализации практически не изменилась. Объем продаж в сегменте растениеводства повысился на 11% г/г до 71 017 тонн, цена реализации снизилась на 29% г/г. На 28 октября компанией собрано 160 000 тонн зерновых культур, что на 40% превышает урожай прошлого года.

Комментарий. В 3-м квартале цены на свинину существенно подросли по сравнению со 2-м кварталом (+15% к/к). Цены на птицу достаточно стабильны: за год цены выросли на 1%, за квартал − также на 1%. В сегменте цен на продукцию мясопереработки картина аналогична. Цены на продукцию растениеводства за год существенно снизились (на 29% г/г), ко 2-му кварталу они снизились на 41%.

Негативное влияние ценовой конъюнктуры в секторе свиноводства в 3-м квартале существенно снизилось, и хотя цены на свинину все еще далеки от уровня прошлого года, при текущем уровне цен рентабельность данного сегмента снова стала положительной. Кроме того, надо отметить, что этот сегмент растет самыми высокими темпами, и его положительная рентабельность позитивно отразится на финансовых результатах Группы в целом. Кроме того, к положительным моментам можно отнести значительное снижение цен на корма в 3-м квартале, что существенно увеличивает рентабельность производства мяса. В целом опубликованные результаты можно охарактеризовать как позитивные, и они, по нашему мнению, окажут поддержку котировкам акций компании в среднесрочной перспективе.

ФСК

Событие. ФСК представила результаты по РСБУ за 9 месяцев 2013 г. Выручка компании составила 114.7 млрд. руб., увеличившись на 13% г/г вследствие роста выручки от оказания услуг по передаче электроэнергии. Себестоимость выросла на 16.7% г/г до 98.4 млрд. руб. за счет, в основном, роста амортизационных отчислений по введенным основным средствам и роста налога на имущество в связи с текущей отменой налоговых льгот. Скорректированный показатель EBITDA вырос на 12.1% г/г и составил 71.8 млрд. руб. Чистый убыток составил 3.8 млрд. руб. против прибыли в размере 64 млрд. руб. годом ранее, скорректированная чистая прибыль составила 13.6 млрд. руб.

Комментарий. Чистый убыток обусловлен в основном снижением рыночных котировок Интер РАО и начислением резервов по сомнительным долгам. Данные списания характерны и для других компаний сектора и не должны стать причиной негативной реакции рынка. Рост себестоимости, превышающий рост выручки, говорит о некотором снижении эффективности компании, рентабельность по EBITDA составила 62.6% против 62.7% в прошлом году. В целом мы нейтрально оцениваем представленную отчетность на фоне прочих негативных факторов, оказывающих давление на акции компании. Среди таких факторов стоит отметить регулирование сектора посредством заморозки тарифов на передачу электроэнергии в 2014 г., объемную инвестпрограмму компании, сдерживающую денежный поток и выплату дивидендов, а также риск разводнения акционерных долей в случае привлечения средств ФНБ через уставный капитал.

Аэрофлот

Событие. Аэрофлот представил итоги операционной деятельности за сентябрь и 9 месяцев 2013 г. Пассажиропоток компании в сентябре составил 1 965.4 тыс. человек (+14.1% г/г), при этом на международных линиях было перевезено 1 173.3 тыс. пассажиров (+8.1% г/г), на внутренних – 792.1 тыс. пассажиров (+24.4% г/г). Процент занятости пассажирских кресел составил 82.7% (-0.7 п.п. г/г). Пассажирооборот в сентябре составил 5 611.8 млн. пассажирокилометров (пкм), что на 14.4% превышает соответствующий показатель 2012 г.: на международных линиях пассажирооборот увеличился на 9.6% г/г до 3 754.7 млн. пкм, на внутренних линиях – до 1857.1 млн. пкм (+25.6% г/г).

По итогам 9 месяцев компания перевезла 15 732.3 тыс. человек (+18.4% г/г), пассажирооборот составил 45 362.0 млн. пкм (+20.1% г/г). Процент занятости кресел вырос на 1.2 п.п. до 79.7%

Комментарий: Основные операционные показатели компании (пассажиропоток и пассажирооборот) показывают опережающий рост по сравнению со среднеотраслевыми. Так, по данным Росавиации, за 9 месяцев текущего года пассажиропоток в РФ вырос лишь на 14.5% г/г, пассажирооборот – на 15.7% г/г, процент занятости кресел составил 80.8%. Таким образом, компания продолжает тенденцию успешного 2012 г., в течение которого пассажиропоток вырос на 24.6%, а пассажирооборот – на 20.3%. Мы положительно оцениваем представленные результаты и считаем, что они поддержат котировки ценных бумаг Аэрофлота в среднесрочной перспективе.

Энел ОГК-5

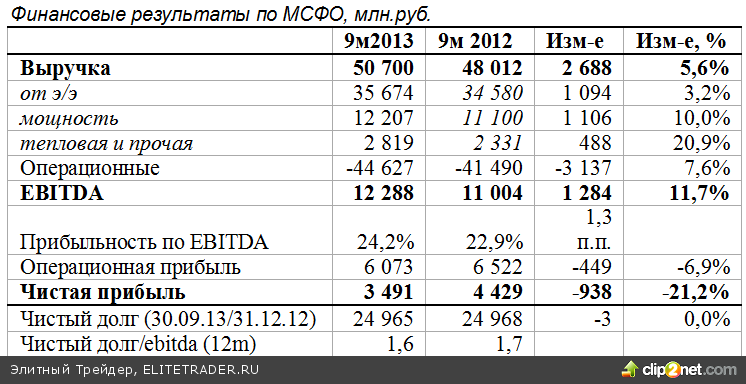

Событие. Энел ОГК-5 представила производственные и финансовые результаты по МСФО за 9 месяцев 2013 г. Полезный отпуск электроэнергии за этот период снизился на 5% г/г, составив 31 255 Гвтч, вследствие падения отпуска на Рефтинской ГРЭС в связи с ремонтными работами и падения отпуска паросиловых блоков, работающих на газе. Выручка компании за 9 месяцев увеличилась на 5.6% г/г, составив 50.7 млрд. руб., благодаря росту цен на свободном рынке, тарифов на мощность и тепловую энергию. Операционные затраты увеличились на 7.6% г/г, составив 44.6 млрд. руб., причем, постоянные затраты выросли незначительно, а рост расходов на амортизацию составил 1 млрд. руб. (около 1/3 роста затрат). Показатель EBITDA вырос на 11.7% г/г до 12.3 млрд.руб., причем, 1.5 млрд.руб. роста обеспечено за счет роста доходности продаж. Рентабельность по EBITDA выросла на 1.3 п.п. и составила 24.2%. Чистая прибыль за 9 месяцев снизилась на 21.2% г/г до 3.5 млрд. руб. Снижение вызвано, в первую очередь, начислением резервов по сомнительным долгам сбытовых компаний группы Энергострим в размере 1.1 млрд. руб. Чистая прибыль без учета данных списаний осталась практически неизменной. Чистый долг компании практически не изменился с начала года, отношение чистого долга к EBITDA снизилось до 1.6х.

Кроме того, компания объявила об утверждении дивидендной политики, в соответствии с которой совет директоров будет рекомендовать годовому собранию акционеров выплаты дивидендов в размере 40% чистой прибыли по МСФО.

Комментарий. Представленные результаты близки к ожидаемым, за исключением показателя чистой прибыли. Руководство компании не ожидает дальнейшего резервирования до конца года, а чистая прибыль, по их оценке, должна быть близка к результату прошлого года. Главным фактором сдерживания для чистой прибыли является рост амортизационных расходов по новому оборудованию. Компания сохраняет прогноз по EBITDA на 2013 г. на уровне 16.5 млрд. руб., что предполагает рост в годовом выражении на 9.8%.

Однозначно позитивная новость об утверждении дивидендной политики, несмотря на неблагоприятную конъюнктуру в отрасли, должна оказать поддержку акциям компании в среднесрочной перспективе. Кроме того, руководство отмечает предполагаемую стабильность коэффициента дивидендных выплат, так как он включает прогнозы дальнейшего развития компании и отрасли в целом. При текущих ценах, исходя из расчета по нескорректированной чистой прибыли, дивидендная доходность акций Энел ОГК-5 по итогам 2013 г. может составить около 5%. В то же время в связи с заморозкой цен на газ в 2014 г. компания остается подвержена риску снижения рентабельности за счет высокой доли угля в топливном балансе

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Основным событием недели стало заседание ФРС, состоявшееся 29-30 октября. Учитывая существенный ущерб экономике США из-за октябрьского 16-дневного простоя правительства (по некоторым оценкам, «шатдаун» американских властей может обойтись стране в 0.4-0.5 п.п. роста ВВП в 4-м квартале), было маловероятно, что регулятор начнет предпринимать какие-то шаги по выходу из стимулирующих программ. И в этот раз члены FOMC не стали преподносить сюрприз рынку – основные параметры монетарной политики Федрезерва были оставлены без изменения. В то же время, тон пресс-релиза по итогам заседания оказался несколько более оптимистичным, чем ожидалось. Так, из него была убрана фраза о том, что стесненные финансовые условия могут замедлить улучшение экономики. Часть инвесторов восприняла данный факт как сигнал того, что сокращение программ QE может начаться уже в декабре, а не в марте, как предполагал консенсус-пронгноз Bloomberg. Об этом, в частности, написали в своих комментариях аналитики Citigroup и Barclays. Как результат, по рынкам прошла небольшая волна продаж рисковых активов, а курс доллара заметно повысился по отношению к основным валютам. Однако коррекция была неглубокой и непродолжительной, и уже к концу недели рынки начали восстанавливаться.

В ближайшие недели инвесторы, вероятно, переключат свое внимание на выходящую макростатистику из Штатов, пытаясь на ее основе спрогнозировать возможные изменения в монетарной политике ФРС. При этом, не исключено, что публикующиеся данные вновь будут восприниматься по принципу «чем хуже, тем лучше». Отметим также, что в середине ноября в Конгрессе США пройдут слушания по кандидатуре Д. Йеллен на пост будущего председателя Федрезерва. Возможно, в результате на рынки просочится новая информация о планах американского регулятора в отношении программ QE.

Важной макроэкономической информации по ведущим странам на прошедшей неделе выходило относительно немного. В Штатах в основном публиковались данные за сентябрь, в то время как участников рынка сейчас больше интересуют октябрьские цифры, которые должны более полно показать влияние правительственного кризиса на экономику страны. Пока же можно сказать лишь о заметном ухудшении потребительских настроений в Штатах – соответствующие индексы, рассчитываемые как университетом Мичигана, так и Conference Board, в октябре упали до многомесячных минимумов.

Статданные из Европы по-прежнему не вызывают оптимизма. Уровень безработицы в Еврозоне в сентябре достиг рекордной отметки 12.2%, продолжает замедляться экономика Германии, где число безработных растет уже третий месяц подряд. Впрочем, инфляция в регионе остается низкой, и не исключено, что ухудшение экономических показателей подтолкнет финансовые власти валютного блока к дальнейшим действиям по стимулированию. Так, согласно заявлениям ряда представителей ЕЦБ, европейский регулятор в ближайшее время может пойти на очередное вливание ликвидности в финансовую систему Еврозоны посредством аукционов LTRO.

Несколько лучше выглядит экономическая ситуация в Китае. Официальный индекс производственной активности PMI в промышленности КНР в октябре вырос до 51.4 пункта, что является максимумом за полтора года. При этом показатель повышается уже четвертый месяц подряд, что свидетельствует о стабилизации экономического роста в Поднебесной. Кроме того, несколько спала напряженность на межбанковском рынке страны. Отметим, что 9-10 ноября в Пекине пройдет 3-й пленум ЦК Компартии КНР, по итогам которого китайские власти, вероятно, озвучат дальнейшие планы по реформированию экономики.

Евросоюз

Число безработных в Германии в октябре выросло на 2 тыс. и достигло 2.97 млн., что является самым высоким уровнем с июня 2011 г. Таким образом, показатель повышается уже третий месяц подряд. Безработица в ФРГ в сентябре, как и ожидалось, осталась на августовском уровне в 6.9%. Розничные продажи в Германии в сентябре неожиданно снизились на 0.4% м/м, в годовом выражении рост продаж составил лишь 0.2%, не дотянув до прогнозов. Потребительские цены в ФРГ, гармонизированные со стандартами Евросоюза, выросли в октябре на 1.3% в годовом выражении против роста на 1.6% г/г в сентябре. При этом в месячном выражении цены понизились на 0.2%.

Опубликованные цифры в целом подтверждают оценки некоторого замедления крупнейшей экономики в Европе. Согласно оценкам экономистов, опрошенных агентством Bloomberg, ВВП Германии в июле-сентябре увеличился на 0.4% к/к после роста на 0.7% к/к во 2-м квартале.

Потребительские цены в Еврозоне в октябре выросли на 0.7% г/г. Таким образом, инфляция в регионе существенно замедлилась по сравнению с 1.1% г/г в сентябре и оказалась минимальной с ноября 2011 г. Отметим, что темпы повышения потребительских цен в зоне евро остаются ниже целевого показателя ЕЦБ, составляющего 2%, уже девять месяцев подряд. Рост цен на продукты питания, алкоголь и табачную продукцию в октябре снизился до 1.9% г/г с сентябрьских 2.6% г/г, цены на энергоносители уменьшились на 1.7% г/г. Потребительские цены без учета продуктов питания и энергоносителей в октябре увеличились на 0.8% г/г после подъема на 1% г/г месяцем ранее. Согласно прогнозу ЕЦБ, инфляция в Еврозоне в 2013 г. составит 1.5%, в 2014 г. – 1.3%.

Безработица в 17 странах Еврозоны в сентябре составила 12.2%, что является абсолютным рекордом для этого показателя. Согласно пересмотренным данным, в августе она также равнялась 12.2%, а не 12%, как сообщалось ранее. Безработица среди молодежи при этом выросла до 24.1% с августовских 24%. Уровень безработицы в Европейском союзе составил 11%, как и в предыдущие 4 месяца. Количество безработных в Еврозоне и ЕС увеличилось в сентябре незначительно − до 19.45 млн. и 26.87 млн. человек, соответственно.

Самые низкие показатели безработицы в Европе зафиксированы в сентябре в Австрии (4.9%) и Люксембурге (5.9%). В Италии уровень безработицы поднялся до исторического максимума в 12.5%. Самый высокий уровень безработицы в сентябре снова отмечен в Испании – 26.6%. В Греции данный показатель составлял 27.6% по состоянию на июль (последние доступные данные).

США

По итогам октябрьского заседания ФРС приняла решение сохранить базовую процентную ставку в диапазоне 0-0.25% годовых. По мнению регулятора, поддержание этого «исключительно низкого» уровня базовой ставки будет целесообразным по крайней мере до тех пор, пока безработица остается выше 6.5%, прогноз инфляции на один-два года превышает долгосрочный целевой показатель FOMC 2% не более чем на 0.5 п.п., а долгосрочные инфляционные ожидания остаются фиксированными. Федрезерв также продолжит выкупать US Treasuries на $45 млрд. в месяц, ипотечные бумаги – на $40 млрд. в месяц. За сохранение денежно-кредитной политики неизменной проголосовали 9 из 10 участников заседания, против вновь выступила лишь глава ФРБ Канзаса Э. Джордж.

Согласно пресс-релизу ФРС, экономика США продолжает расти «умеренными» (moderate) темпами, имеющиеся данные говорят об увеличении потребительских расходов и инвестиций компаний в основной капитал. Также отмечено некоторое улучшение ситуации на рынке труда. По мнению членов FOMC, риски для экономического прогноза и рынка труда с осени прошлого года понизились. Комитет признает, что устойчивое сохранение инфляции ниже целевых 2% может создать риски для экономики, но ожидает возвращения инфляции к целевому уровню в «среднесрочном периоде», то есть в течение следующих 18 месяцев. В то же время ФРС обращает внимание на по-прежнему повышенный уровень безработицы, замедление подъема на рынке жилья и неблагоприятное влияние бюджетной политики на экономику.

Отметим, что руководители Федрезерва убрали из пресс-релиза фразу об ухудшении условий финансирования, что косвенно свидетельствует о стабилизации ситуации в этой сфере. При этом, «учитывая масштабы сокращения федеральных расходов за прошедший год, комитет считает, что улучшение экономической активности и условий рынка труда за период с запуска программы покупки активов год назад соответствует усилению базовой мощи экономики в целом». Тем не менее ФРС решила дождаться «новых свидетельств устойчивости прогресса», прежде чем начинать корректировать объемы программы количественного стимулирования.

Объем промпроизводства в США в сентябре вырос на 0.6% м/м, превысив прогнозы. В то же время объем производства в перерабатывающей промышленности (на нее приходится 75% от общего объема промпроизводства) вырос лишь на 0.1% м/м, тогда как эксперты прогнозировали подъем на 0.3% м/м. Снижение объемов производства было зафиксировано в таких секторах, как химическая и текстильная промышленность, при этом наблюдался рост производства ряда товаров длительного пользования, том числе автомобилей и промышленного оборудования. В частности, выпуск автомобилей и автокомпонентов в сентябре повысился на 2% м/м после роста на 5.2% м/м в августе. Без учета данного сектора производство в перерабатывающей промышленности осталось бы на августовском уровне.

Выработка предприятий коммунального сектора в сентябре подскочила на 4.4% м/м после снижения в течение предыдущих 5 месяцев. Производство в добывающих отраслях (включая нефтедобычу) выросло на 0.2% м/м. Коэффициент загрузки производственных мощностей в прошлом увеличился до 78.3% по сравнению с 77.9% в августе. Напомним, что на долю производственного сектора приходится порядка 12% ВВП США.

Объем заказов на товары длительного пользования в США в сентябре увеличился на 3.7% м/м, превысив прогнозы. Более значительное, чем ожидалось, повышение показателя обусловлено спросом на самолеты − заказы на них подскочили на 57.5% м/м. В то же время заказы без учета транспортного оборудования в сентябре уменьшились на 0.1% м/м после снижения на 0.4% м/м в августе, хотя ожидалось их повышение на 0.5% м/м. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, упали в прошлом месяце относительно августа на 1.1% при прогнозе повышения на 1%. Поставки таких товаров, которые учитываются при расчете ВВП, сократились на 0.2% м/м.

Розничные продажи в США в сентябре уменьшились на 0.1% м/м, что оказалось хуже консенсус-прогноза, не предполагавшего изменения показателя по сравнению с августом. Драйвером снижения продаж стало сокращение объема реализации автомобилей на 2.2% м/м после увеличения на 0.7% м/м месяцем ранее. При этом повышение наблюдалось в продажах 9 из 13 основных категорий розничных товаров, а лидерами роста стали электроника (максимальный подъем с апреля – на 0.7% м/м ) и бакалея (+0.9% м/м). Розничные продажи без учета автомобилей, как и ожидалось, в сентябре повысились на 0.4% м/м после роста на 0.1% м/м в августе. Продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа»), используемые для расчета ВВП США, увеличились на 0.5% м/м по сравнению с 0.2% м/м месяцем ранее, превысив прогнозы.

Потребительские цены в США в сентябре увеличились на 0.2% м/м, ускорившись по сравнению с повышением на 0.1% м/м в августе. В годовом выражении инфляция составила 1.2%. Оба показателя совпали с прогнозами аналитиков. Цены на продукты питания в сентябре не изменились по сравнению с августом, тогда как энергоносители подорожали на 0.8% м/м. Автомобили стали дороже за месяц на 0.2%. Цены без учета стоимости энергоносителей и продуктов питания (индекс Core CPI) в сентябре выросли на 0.1% м/м и на 1.7% г/г, при этом прирост оказался меньше прогноза.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам однодневного заседания 31 октября, как и ожидалось, не стал вносить изменений в денежно-кредитную политику, продолжив реализацию беспрецедентных стимулирующих программ на фоне умеренного восстановления экономики. ЦБ ожидает, что денежная база в Японии будет расти на 60-70 трлн. иен ($600-700 млрд.) в год. Таким образом, денежная база удвоится за два ближайших года и к концу следующего года составит около 270 трлн. иен. Объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц.

Согласно новому прогнозу японского регулятора, объем экономики страны в 2013 финансовом году, завершающемся 31 марта 2014 г., увеличится на 2.7%, а не на 2.8%, как ожидалось в июле. Оценка на следующий фингод повышена с 1.3% до 1.5%, а в 2015 фингоду рост составит 1.5%.

Средний прогноз инфляции Банка Японии на 2015 финансовый год, завершающийся 31 марта 2016 г., составляет 1.9% без учета последствий ожидаемого повышения налога на потребление. С учетом повышения налога рост цен превысит 2% уже в следующем, 2014 фингоду, полагают в ЦБ. Общая инфляция (цены на все товары, кроме свежих фруктов и овощей) ускорится с 0.7% в текущем фингоду до 3.3% в следующем, а затем замедлится до 2.6% в 2015 фингоду. Рост цен без учета повышения налога в 2014 фингоду составит 1.3%, как и ожидалось в июле.

МВФ считает, что Банк Японии не должен еще больше смягчать денежно-кредитную политику, которая и так уже является ультрамягкой. По мнению главы подразделения Фонда в Азии А. Сингха, для японского ЦБ в настоящее время «приоритетом должны стать опережающие реформы. Для того чтобы «абэномика» работала, Японии необходимо решить долгосрочные экономические проблемы». При этом А. Сингх высоко оценил решение премьер-министра С. Абэ о повышении налога с продаж и отметил, что завершение второго этапа повышения должно стать для него «очередной вехой». А. Сингх также указал, что в дальнейшем будет необходимо ужесточение бюджетной политики, чтобы взять высокую долговую нагрузку страны под контроль. По расчетам МВФ, после 2015 г. Японии будет необходима дополнительная экономия в размере 5% ВВП, чтобы снизить долг.

Объем розничных продаж в Японии в сентябре увеличился на 3.1% в годовом выражении, существенно превзойдя прогнозы. Таким образом, показатель растет уже второй месяц подряд, при этом в сентябре повышение было поддержано более высокими расходами на предметы роскоши, продукты питания и автомобили. Продажи крупнейших японских ритейлеров выросли в прошлом месяце на 0.7% г/г. Вместе с тем расходы домохозяйств Японии, состоящих из двух и более человек, подскочили в сентябре на 3.7% г/г с учетом ценовых колебаний, продемонстрировав самый сильный подъем за полгода и сильно превысив прогнозы. Отметим, что на потребление домохозяйств приходится порядка 60% японского ВВП.

Уровень безработицы в стране в минувшем месяце, как и ожидалось, снизился до 4% с 4.1% в августе, хотя все еще остается выше минимума этого года в 3.8%, достигнутого в июле. Соотношение рабочих мест к количеству соискателей достигло отметки 0.95 − максимума с мая 2008 г. Количество новых предложений работы выросло в сентябре на 2.7% м/м и на 9.2% г/г. В целом опубликованные данные говорят о том, что потребительский сектор продолжает оставаться одним из главных факторов восстановления экономики Японии.

Промпроизводство в Японии в сентябре выросло на 1.5% м/м и на 5.4% г/г, немного не дотянув до прогнозов. Повышение показателя произошло в основном благодаря внутреннему спросу, в частности, в связи с ростом расходов домашних хозяйств и местных компаний на транспортное оборудование, электронные компоненты и устройства. При этом низкие темпы увеличения объемов экспорта остаются сдерживающим фактором. По оценкам министерства торговли Японии, в октябре объемы промпроизводства увеличатся на 4.7% по сравнению с сентябрем, что станет максимальным скачком с мая 2011 г., а в ноябре − сократятся на 1.2% м/м.

По итогам недели индексы волатильности умеренно повысились, хотя и остались на относительно невысоком для последнего месяца уровне. Цены рисковых активов в целом несколько понизились. Важных данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на умеренные внешнеполитические риски для инвесторов. Мы ожидаем консолидации российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется на повышенном уровне. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1560 пунктов. В случае снижения поддержкой выступит область 1490 пунктов, далее 1450 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1780 пунктов, далее 1800 пунктов. В случае снижения целью движения выступит район 1720 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent торгуются на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся чуть своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится в районе 1.380, далее 1.420. В случае снижения уровнями поддержки станут отметки 1.346 и далее 1.310.

Основные корпоративные события за неделю

Магнит

Событие. Магнит представил неаудированные результаты деятельности 9 месяцев 2013 г. по МСФО. В январе-сентябре компания открыла (net) 762 магазина (737 «магазинов у дома», 22 гипермаркета, 10 магазинов «Магнит семейный») и увеличила свои торговые площади на 25.68% г/г до 2841.39 тыс. кв. м. При этом общее количество магазинов сети на конец сентября составило 7646 (6783 «магазина у дома», 148 гипермаркетов, 30 магазинов «Магнит Семейный» и 685 магазинов косметики).

Выручка Магнита за 9 месяцев выросла на 30.58% г/г до 417 179.66 млн. руб. благодаря увеличению торговых площадей, а также росту сопоставимых продаж на 4.64% г/г. Валовая прибыль выросла на 40.05% г/г до 116 660.06 млн. руб., при этом валовая маржа увеличилась на 1.89 п.п. до 27.96%. Показатель EBITDA вырос на 35.62% г/г до 44 405.68 млн. руб., а маржа EBITDA повысилась на 0.45 п.п. до 10.64%. Чистая прибыль компании в отчетном периоде выросла на 41.92% г/г до 23 829.90 млн. руб.

Комментарий. Магнит представил позитивный финансовый отчет за 9 месяцев текущего года, опубликованные данные оказались заметно лучше консенсус-прогноза. При этом рентабельность компании по EBITDA по-прежнему остается существенно выше среднего значения для российских ритейлеров. Мы считаем, что опубликованные данные окажут позитивное влияние на котировки акций Магнита в среднесрочной перспективе. Компания не только поддерживает стабильно высокие темпы роста выручки, но и продолжает повышать эффективность своей деятельности.

Башнефть

Событие. Совет директоров Башнефти принял решение рекомендовать акционерам выплатить промежуточные дивиденды за 9 месяцев 2013 г. в размере 199 руб. на акцию каждого типа. Реестр акционеров для получения дивидендов закрывается 5 ноября, а внеочередное собрание акционеров, на котором будет рассматриваться данный вопрос, назначено на 17 декабря.

Комментарий. По итогам января-сентября Башнефть может выплатить в виде дивидендов 45.25 млрд. руб., что существенно больше, чем за весь 2012 г. (5.32 млрд. руб., или 24 руб. на все виды акций). Как результат, дивидендная доходность по обыкновенным акциям может составить порядка 10%, а по привилегированным – более 13%. Мы ожидаем, что новость о высоких промежуточных дивидендах окажет заметную поддержкам котировкам акций Башнефти в ближайшие дни.

Роснефть

Событие. Роснефть представила результаты деятельности по МСФО за 3-й квартал 2013 г. Добыча углеводородов компанией увеличилась на 2% к/к до 4.884 млн. баррелей в сутки. Рост показателя обусловлен, главным образом, увеличением производства газа на 16.2% к/к до 10.82 млрд. куб. м. в связи с консолидацией активов Итеры. Добыча жидких углеводородов при этом повысилась лишь на 0.2% к/к до 4.185 млн. баррелей в сутки. На российских и зарубежных НПЗ Роснефти в июле-сентябре было переработано 23.61 млн. тонн нефти, что на 10.2% превышает показатель 2-го квартала. Рост объемов нефтепереработки объясняется, в частности, вводом в эксплуатацию новой установки первичной переработки нефти на Туапсинском НПЗ.

Выручка компании в 3-м квартале выросла на 15.3% к/к до 1.36 трлн. руб. благодаря увеличению физических объемов реализации, а также повышению отпускных цен. Показатель EBITDA прибавил 40.9% к/к и достиг рекордного уровня 303 млрд. руб., при этом рентабельность по EBITDA выросла на 4 п.п. до 22.3%. Чистая прибыль за отчетный период составила 280 млрд. руб., включая эффект предварительной переоценки приобретенных активов ТНК-BP в размере 167 млрд. руб. Без учета данного эффекта чистая прибыль составила 113 млрд. руб., что более чем в 3 раза превышает результат 2-го квартала.

Капвложения Роснефти в 3-м квартале сократились на 15% к/к до 130 млрд. руб. Снижение капзатрат в сочетании с ростом EBITDA позволили компании сгенерировать свободный денежный поток в размере 84 млрд. руб. (против 35 млрд. руб. во 2-м квартале), выплатив при этом рекордные 85 млрд. руб. дивидендов своим акционерам. Чистый долг Роснефти за прошедший квартал увеличился на 2.5% до 1.91 трлн. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 2.3х.

Комментарий. Опубликованный отчет Роснефти оказался сильным, превысив консенсус-прогноз по основным финансовым показателям. Особенно хочется отметить существенный квартальный рост EBITDA, что связано как с влиянием положительного эффекта временного лага по экспортной пошлине (обратный эффект «ножниц Кудрина»), так и строгим контролем руководства над операционными расходами. Вероятно, в отчетности также начали проявлять себя эффекты синергии с поглощенными активами ТНК-ВР. Из других позитивных моментов можно отметить существенный рост свободного денежного потока и умеренное повышение чистого долга, что привело к небольшому понижению коэффициента долговой нагрузки. Мы считаем, что опубликованные результаты Роснефти будут оказывать определенную поддержку акциям компании в ближайшие недели.

Протэк

Событие. Протек опубликовал предварительные операционные результаты за 3-й квартал и 9 месяцев 2013 г. Консолидированная выручка Группы в 3-м квартале увеличилась на 10.8% г/г до 33 681 млн. руб. По итогам 9 месяцев выручка выросла на 14.9% г/г до 100 261 млн. руб.

В течение 3-го квартала было открыто 53 аптеки, 13 аптек закрыто. Общее число аптек на конец квартала составило 925. За 9 месяцев была открыта 151 аптека, 31 аптека закрыта. Рост L-f-L продаж в 3-м квартале по сопоставимым аптекам составил 6.7% г/г, количество чеков снизилось на 2.9% г/г. Рост L-f-L продаж за 9 месяцев составил 9.4% г/г, количество чеков снизилось на 1.3% г/г. Под брендом сети «Будь здоров» общее количество аптек составило 279. При этом рост L-f-L продаж по этой сети составил 11.9% г/г, рост количества чеков – 1.6% г/г. Выручка препаратов, производимых под собственным брендом, в 3-м квартале увеличилась на 105.4% г/г, за 9 месяцев − на 79.6% г/г.

Комментарий. Темп роста выручки по Группе в 3-м квартале относительно 2-го квартала снизился, но при этом темп роста выручки в высокомаржинальном сегменте «Производство» значительно вырос, что положительно повлияет на финансовые результаты. Кроме того, производство собственных брендов также быстро растет, выручка этого подсегмента по итогам 3-го квартала составляет уже половину выручки всего сегмента «Производство». Это также положительно повлияет на финансовые результаты компании. К негативным моментам можно отнести снижение трафика по сопоставимым аптекам в сегменте «Розница», что является результатом быстрого роста сети − с начала года рост составил 15%. В целом опубликованные результаты можно охарактеризовать как умеренно позитивные, и, по нашему мнению, среднесрочно они положительно отразятся на котировках акций компании.

ТГК-1

Событие. ТГК-1 представила операционные и финансовые результаты по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии за этот период, включая Мурманскую ТЭЦ, увеличилась на 1.2% г/г и составила 21 973 гВтч. Объем продаж электроэнергии на оптовом рынке вырос на 0.4% г/г до 25 300 гВтч. В структуре выработки производство ТЭЦ увеличилось на 7.2% г/г, составив 12 430 гВтч, производство ГЭС, наоборот, снизилось на 5.8% г/г до 9 443 гВтч. За счет эффективности нового оборудования удельные расходы условного топлива на производство электроэнергии снизились на 3.1% до 280 г/кВтч. Коэффициент использования установленной мощности составил 46%, снизившись на 1.3 п.п. г/г. Отпуск теплоэнергии по итогам периода, включая Мурманскую ТЭЦ, составил 17 372 тыс. Гкал, снизившись на 1.5% г/г.

Выручка компании по РСБУ за 9 месяцев составила 47.7 млрд. руб., увеличившись на 16.5% г/г благодаря увеличению объема мощности, поставляемой по ДПМ, росту цены реализации электроэнергии и мощности на оптовом рынке, а также индексации тарифов на реализацию тепловой энергии. Валовая прибыль выросла на 52.8% г/г до 3.7 млрд.руб., чистая прибыль снизилась на 17% г/г до 1.6 млрд.руб. в связи с эффектом высокой базы прошлого года, обусловленного доходами от продажи непрофильного актива в 2012 г.

Комментарий. Мы нейтрально оцениваем представленные результаты. Несмотря на сезонный спад производства, рост выручки оказался весьма ощутимым, и мы ожидаем схожего роста результатов по МСФО. По-прежнему заметно повышение эффективности за счет эксплуатации новых блоков Южной, Правобережной и Первомайской ТЭЦ. Большая доля ГЭС в общей выработке при условии низкой водности третьего квартала негативно отразилась на производстве компании в целом. Но работа над издержками и повышение эффективности способствуют росту финансовых результатов компании и сохранению конкурентных преимуществ. К тому же ТГК-1 может быть интересна с точки зрения дивидендной доходности. Компания генерирует положительный свободный денежный поток, по итогам 2012 г. дивидендные выплаты уже составили 14% чистой прибыли, и есть основания ожидать дальнейший рост коэффициента дивидендных выплат.

ОГК-2

Событие. ОГК-2 представила операционные и финансовые результаты по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии снизилась за указанный период на 6.5% г/г до 56.5 млрд. кВтч вследствие минимизации работы неэффективных блоков. Отпуск тепловой энергии вырос на 9.67% г/г и составил 4.6 млн. Гкал. Выручка компании выросла на 6.7% г/г до 81 млрд. руб. благодаря росту объема и цен реализации мощности по ДПМ (в т.ч. Адлерской ТЭС), а также росту цен на оптовом рынке и индексации цен КОМ в 2013 г. Себестоимость продаж выросла всего на 3.5% г/г и составила 71.7 млрд. руб. Как результат, валовая прибыль компании выросла на 39.7% г/г до 9,5 млрд. руб. Чистая прибыль ОГК-2 выросла на 87.5% г/г до 5.46 млрд. руб.

Комментарий. В целом неплохие данные по РСБУ свидетельствуют о положительных результатах работы с управляемыми издержками, неэффективной генерацией и топливным балансом. Несмотря на снижение общей выработки электроэнергии компании, выручка от реализации электроэнергии и мощности выросла на 6.5% г/г. Мы ожидаем умеренную поддержку акций компании в преддверии аналогичного позитивного результата по МСФО. В то же время сдерживающим фактором для котировок бумаг компании остается значительный объем капзатрат, которые финансируются за счет заемного капитала, и отсутствие дивидендных выплат, предположительно, до 2015 г.

Э.ОН Россия

Событие. Э.ОН Россия представила операционные результаты, а также бухгалтерскую отчетность по РСБУ за 9 месяцев 2013 г. Выработка электроэнергии станциями компании сократилась на 3.1% г/г и составила 45.6 млрд. кВтч. Наибольшее снижение наблюдается на Березовской ГРЭС, выработка крупнейшей Сургутской ГРЭС-2 также снизилась по сравнению с аналогичным периодом прошлого года. Снижение результатов объясняется изменением графика ремонтов оборудования, расширением участия Сургутской ГРЭС-2 на рынке системных услуг и повышенной водностью в Сибири. Производство теплоэнергии выросло на 6.4% г/г до 1.5 млн. Гкал.

Выручка компании по РСБУ за 9 месяцев составила 58.5 млрд. руб., увеличившись на 5.4% г/г, себестоимость выросла на 6.3% г/г до 42.4 млрд. руб., чистая прибыль составила 13.6 млрд. руб. (+0.4% г/г). Рост выручки обусловлен ростом цен на электроэнергию на оптовом рынке и индексацией цен на мощность.

Комментарий. Снижение выработки Березовской ГРЭС было ожидаемо ввиду высокой выработки ГЭС в Сибири. Слабой стороной в отчетности является рост себестоимости, превысивший рост выручки. Дополнительным сдерживающим фактором для компании в среднесрочной перспективе является результат КОМ, в соответствии с которым Э.ОН Россия недополучит оплату за мощность в 2014 г. Тем не менее компания пока остается привлекательной как с точки зрения эффективности деятельности, так и с точки зрения высокой дивидендной доходности.

Группа Черкизово

Событие. Группа Черкизово объявила операционные результаты за 9 месяцев 2013 г. За этот период общий объем продаж в сегменте птицеводства вырос на 7% г/г до 251 429 тонн готовой продукции по сравнению, средняя цена реализации увеличилась на 1% г/г. Объем продаж в сегменте свиноводства увеличился на 59% г/г до 111 689 тонн свинины в живом весе, средняя цена реализации снизилась на 23% г/г. Объем продаж в сегменте мясопереработка за отчетный период вырос на 6% г/г до 99 431 тонны, средняя цена реализации практически не изменилась. Объем продаж в сегменте растениеводства повысился на 11% г/г до 71 017 тонн, цена реализации снизилась на 29% г/г. На 28 октября компанией собрано 160 000 тонн зерновых культур, что на 40% превышает урожай прошлого года.

Комментарий. В 3-м квартале цены на свинину существенно подросли по сравнению со 2-м кварталом (+15% к/к). Цены на птицу достаточно стабильны: за год цены выросли на 1%, за квартал − также на 1%. В сегменте цен на продукцию мясопереработки картина аналогична. Цены на продукцию растениеводства за год существенно снизились (на 29% г/г), ко 2-му кварталу они снизились на 41%.

Негативное влияние ценовой конъюнктуры в секторе свиноводства в 3-м квартале существенно снизилось, и хотя цены на свинину все еще далеки от уровня прошлого года, при текущем уровне цен рентабельность данного сегмента снова стала положительной. Кроме того, надо отметить, что этот сегмент растет самыми высокими темпами, и его положительная рентабельность позитивно отразится на финансовых результатах Группы в целом. Кроме того, к положительным моментам можно отнести значительное снижение цен на корма в 3-м квартале, что существенно увеличивает рентабельность производства мяса. В целом опубликованные результаты можно охарактеризовать как позитивные, и они, по нашему мнению, окажут поддержку котировкам акций компании в среднесрочной перспективе.

ФСК

Событие. ФСК представила результаты по РСБУ за 9 месяцев 2013 г. Выручка компании составила 114.7 млрд. руб., увеличившись на 13% г/г вследствие роста выручки от оказания услуг по передаче электроэнергии. Себестоимость выросла на 16.7% г/г до 98.4 млрд. руб. за счет, в основном, роста амортизационных отчислений по введенным основным средствам и роста налога на имущество в связи с текущей отменой налоговых льгот. Скорректированный показатель EBITDA вырос на 12.1% г/г и составил 71.8 млрд. руб. Чистый убыток составил 3.8 млрд. руб. против прибыли в размере 64 млрд. руб. годом ранее, скорректированная чистая прибыль составила 13.6 млрд. руб.

Комментарий. Чистый убыток обусловлен в основном снижением рыночных котировок Интер РАО и начислением резервов по сомнительным долгам. Данные списания характерны и для других компаний сектора и не должны стать причиной негативной реакции рынка. Рост себестоимости, превышающий рост выручки, говорит о некотором снижении эффективности компании, рентабельность по EBITDA составила 62.6% против 62.7% в прошлом году. В целом мы нейтрально оцениваем представленную отчетность на фоне прочих негативных факторов, оказывающих давление на акции компании. Среди таких факторов стоит отметить регулирование сектора посредством заморозки тарифов на передачу электроэнергии в 2014 г., объемную инвестпрограмму компании, сдерживающую денежный поток и выплату дивидендов, а также риск разводнения акционерных долей в случае привлечения средств ФНБ через уставный капитал.

Аэрофлот

Событие. Аэрофлот представил итоги операционной деятельности за сентябрь и 9 месяцев 2013 г. Пассажиропоток компании в сентябре составил 1 965.4 тыс. человек (+14.1% г/г), при этом на международных линиях было перевезено 1 173.3 тыс. пассажиров (+8.1% г/г), на внутренних – 792.1 тыс. пассажиров (+24.4% г/г). Процент занятости пассажирских кресел составил 82.7% (-0.7 п.п. г/г). Пассажирооборот в сентябре составил 5 611.8 млн. пассажирокилометров (пкм), что на 14.4% превышает соответствующий показатель 2012 г.: на международных линиях пассажирооборот увеличился на 9.6% г/г до 3 754.7 млн. пкм, на внутренних линиях – до 1857.1 млн. пкм (+25.6% г/г).

По итогам 9 месяцев компания перевезла 15 732.3 тыс. человек (+18.4% г/г), пассажирооборот составил 45 362.0 млн. пкм (+20.1% г/г). Процент занятости кресел вырос на 1.2 п.п. до 79.7%

Комментарий: Основные операционные показатели компании (пассажиропоток и пассажирооборот) показывают опережающий рост по сравнению со среднеотраслевыми. Так, по данным Росавиации, за 9 месяцев текущего года пассажиропоток в РФ вырос лишь на 14.5% г/г, пассажирооборот – на 15.7% г/г, процент занятости кресел составил 80.8%. Таким образом, компания продолжает тенденцию успешного 2012 г., в течение которого пассажиропоток вырос на 24.6%, а пассажирооборот – на 20.3%. Мы положительно оцениваем представленные результаты и считаем, что они поддержат котировки ценных бумаг Аэрофлота в среднесрочной перспективе.

Энел ОГК-5

Событие. Энел ОГК-5 представила производственные и финансовые результаты по МСФО за 9 месяцев 2013 г. Полезный отпуск электроэнергии за этот период снизился на 5% г/г, составив 31 255 Гвтч, вследствие падения отпуска на Рефтинской ГРЭС в связи с ремонтными работами и падения отпуска паросиловых блоков, работающих на газе. Выручка компании за 9 месяцев увеличилась на 5.6% г/г, составив 50.7 млрд. руб., благодаря росту цен на свободном рынке, тарифов на мощность и тепловую энергию. Операционные затраты увеличились на 7.6% г/г, составив 44.6 млрд. руб., причем, постоянные затраты выросли незначительно, а рост расходов на амортизацию составил 1 млрд. руб. (около 1/3 роста затрат). Показатель EBITDA вырос на 11.7% г/г до 12.3 млрд.руб., причем, 1.5 млрд.руб. роста обеспечено за счет роста доходности продаж. Рентабельность по EBITDA выросла на 1.3 п.п. и составила 24.2%. Чистая прибыль за 9 месяцев снизилась на 21.2% г/г до 3.5 млрд. руб. Снижение вызвано, в первую очередь, начислением резервов по сомнительным долгам сбытовых компаний группы Энергострим в размере 1.1 млрд. руб. Чистая прибыль без учета данных списаний осталась практически неизменной. Чистый долг компании практически не изменился с начала года, отношение чистого долга к EBITDA снизилось до 1.6х.

Кроме того, компания объявила об утверждении дивидендной политики, в соответствии с которой совет директоров будет рекомендовать годовому собранию акционеров выплаты дивидендов в размере 40% чистой прибыли по МСФО.

Комментарий. Представленные результаты близки к ожидаемым, за исключением показателя чистой прибыли. Руководство компании не ожидает дальнейшего резервирования до конца года, а чистая прибыль, по их оценке, должна быть близка к результату прошлого года. Главным фактором сдерживания для чистой прибыли является рост амортизационных расходов по новому оборудованию. Компания сохраняет прогноз по EBITDA на 2013 г. на уровне 16.5 млрд. руб., что предполагает рост в годовом выражении на 9.8%.

Однозначно позитивная новость об утверждении дивидендной политики, несмотря на неблагоприятную конъюнктуру в отрасли, должна оказать поддержку акциям компании в среднесрочной перспективе. Кроме того, руководство отмечает предполагаемую стабильность коэффициента дивидендных выплат, так как он включает прогнозы дальнейшего развития компании и отрасли в целом. При текущих ценах, исходя из расчета по нескорректированной чистой прибыли, дивидендная доходность акций Энел ОГК-5 по итогам 2013 г. может составить около 5%. В то же время в связи с заморозкой цен на газ в 2014 г. компания остается подвержена риску снижения рентабельности за счет высокой доли угля в топливном балансе

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter