Думаю, что это будет долгий и нудный процесс, где фсех) заставят закупиться " на откате". А дальше начнётся самое интересное))( оценочное мнение). Тогда речь может пойти об экстремальных волатильностях выше 20, Но это будет уже принципиально новый процесс, суть которого проясниться позже, на основании тех объёмов, которые сформируются в ближайшие недели. И которое будет определять результаты текущего декабрьского контракта к 21 декабря - экспирации и, фактически, окончанию года.

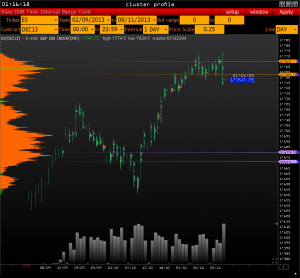

Поскольку речь действительно уже идёт о годе, то небесполезно посмотреть профиль за год.

Действительно, поскольку годовые максимумы находятся в районе 1686, то сценарий теста годовой зоны стоимости не представляется чем-то " из ряда вон...".

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Поскольку речь действительно уже идёт о годе, то небесполезно посмотреть профиль за год.

Действительно, поскольку годовые максимумы находятся в районе 1686, то сценарий теста годовой зоны стоимости не представляется чем-то " из ряда вон...".

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter