Неделя прошла под знаком умеренной коррекции на мировых фондовых площадках. Индекс MSCI World снизился на 0.3%, отступив от достигнутых ранее максимальных значений с начала 2008 г. Поводом для некоторой фиксации прибыли игроками, помимо технических факторов, стало усилений опасений относительно возможного скорого начала сокращения программ QE в США. Так, согласно опубликованным «минуткам» октябрьского заседания Федрезерва, члены FOMC ожидают продолжения улучшения ситуации на американском рынке труда, что может стать основанием для корректировки программ покупки облигаций «в ближайшие месяцы». Масла в огонь добавил глава ФРБ Сент-Луиса Д. Баллард, заявивший о том, что вопрос о начале сворачивания QE будет «точно» стоять на повестке декабрьского заседания ФРС. На этом фоне на рынках рисковых активов прошла небольшая волна продаж, стоимость золота упала до минимума с июля, а доходности американских «трежериз» поднялась до максимума с середины сентября.

Между тем, к концу недели настроения на рынках улучшились, и ведущим мировым индексам удалось отыграть большую часть потерь. Инвесторы позитивно восприняли информацию о том, что Банковский комитет Сената США одобрил кандидатуру Д. Йеллен, выдвинутой президентом США Б. Обамой на пост будущего главы ФРС. Это позволяет рассчитывать на преемственность текущей монетарной политики регулятора, предусматривающей осторожное и постепенное сокращение стимулирующих программ, с оглядкой на ситуацию в экономике и на финансовых рынках.

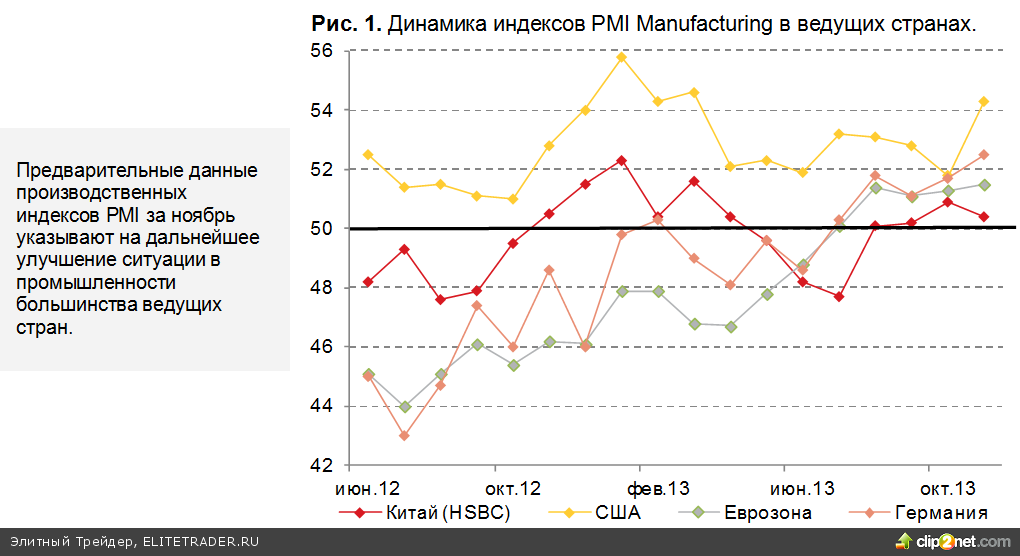

Из выходившей на неделе макростатистики наибольший интерес представляли предварительные данные ноябрьских индексов PMI по ведущим странам. В США индекс Manufacturing PMI, характеризующий ситуацию в промышленности, в ноябре подскочил до 54.3 пунктов (Рис. 1), что является максимумом с марта. При этом драйверами роста показателя стали компоненты выпуска и новых заказов, как внутренних, так и экспортных. Учитывая выходившие ранее хорошие октябрьские данные по розничным продажам, производству в обрабатывающих отраслях, рынку труда, можно заключить, что существенного негативного влияния двухнедельного «шатдауна» американского правительства в прошлом месяце на экономическую активность в стране, вопреки опасениям многих инвесторов, пока не наблюдается.

В Еврозоне индекс PMI Composite, отвечающий за общую ситуацию в промышленности и сфере услуг, в ноябре несколько понизился, но остался выше пороговой отметки 50 пунктов. При этом показатель остается в «зоне роста» уже пятый месяц подряд, что означает продолжение восстановления экономики, хотя и довольно умеренными темпами. В то же время надо отметить значительное повышение экономической активности в Германии, где индекс Manufacturing PMI в ноябре вырос до максимума за два с половиной года. Это позволяет рассчитывать на то, что немецкая экономика ускорится в 4-м квартале, и по итогам всего года будут достигнуты прогнозные темпы роста в 0.5%.

В Китае производственный индекс PMI в ноябре снизился до 50.4 пункта, что фактически означает стагнацию экономической активности в промышленном секторе. Ухудшение показателя было обусловлено снижением компоненты новых экспортных заказов, что частично было компенсировано ростом до восьмимесячного максимума компоненты выпуска. В прочем, на прошедшей неделе инвесторов больше интересовали опубликованные детали плана масштабных либеральных реформ в Поднебесной. План оказался более амбициозным, чем предполагали эксперты, и означает постепенное построение свободной рыночной экономики. Если все реформы будут претворены в жизнь, экономика Китая выйдет новый уровень развития, позволив значительно укрепить позиции страны в мировой экономике. Впрочем, первые позитивные результаты реформ, как ожидается, начнут проявляться лишь с 2015 г., а до этого времени экономика КНР, вероятно, продолжит понемногу притормаживать.

США

Согласно опубликованному протоколу октябрьского заседания ФРС, члены FOMC обсуждали возможность сокращения объемов покупки активов на одном из следующих заседаний. По мнению регулятора, экономическая активность в США продолжает расти «умеренными темпами». На рынке труда общий уровень занятости увеличивается, но безработица по-прежнему высока. Потребительская инфляция остается умеренной. При этом подчеркивается, что набор данных, которые рассматривались на заседании, был несколько меньше обычного из-за задержек публикации некоторых статистических отчетов в связи с частичной приостановкой работы федерального правительства в начале октября. Руководители Федрезерва «в целом ожидают, что выходящие макроэкономические данные будут соответствовать прогнозу комитета, который предусматривает продолжение улучшения условий на рынке труда, и это станет основанием для сокращения темпов выкупа активов в ближайшие месяцы».

Из документа также следует, что участники заседания рассматривали и сценарий, при котором ФРС может на каком-то этапе начать сворачивание программы QE до того, как прогноз дальнейшего улучшения ситуации станет однозначным и очевидным. Хотя «пара участников» посчитала преждевременным сосредотачиваться на этом варианте, поскольку программа выкупа, по их мнению, эффективна, и нужно больше времени для оценки перспектив развития рынка труда и инфляции. Некоторые представители ФРС высказали мнение, что если сворачивание QE будет зависеть от каких-то иных критериев, чем улучшение прогноза для рынка труда, то необходимо обнародовать эти критерии. И в этом случае, возможно, регулятору следует предпринять альтернативные действия, чтобы компенсировать отказ от выкупа активов.

Объем промпроизводства в США в октябре неожиданно снизился на 0.1% в месячном выражении, в то время как ожидался его рост на 0.2% м/м. В то же время темпы роста показателя в сентябре были пересмотрены с повышением – с 0.6% м/м до 0.7% м/м. Производство в перерабатывающих отраслях (на них приходится 75% от общего объема американского промпроизводства) увеличилось в октябре на 0.3% м/м, превысив прогноз. Выпуск автомобилей и автокомпонентов сократился на 1.3% м/м после пересмотренного роста на 1.9% м/м в сентябре. Без учета этого сектора производство в перерабатывающей промышленности увеличилось на 0.4% м/м.

На фоне возвращения погодных условий в США к долгосрочным средним показателям выработка предприятий коммунального сектора в октябре снизилась на 1.1% м/м после роста на 4.5% м/м месяцем ранее. Производство в добывающей отрасли (включая нефтедобычу) сократилось на 1.6% м/м. Коэффициент использования производственных мощностей в Штатах в октябре уменьшился до 78.1% с 78.3% в сентябре, тогда как изменений не ожидалось.

Розничные продажи в США в октябре выросли на 0.4% м/м, превысив прогноз, при этом октябрьский подъем оказался самым значительным за 3 месяца. Увеличились продажи 9 из 13 основных категорий розничных товаров, лидерами роста стали спорттовары (+1.6% м/м), электроника и одежда (+1.4% м/м). Объем реализации автомобилей вырос на 1.3% м/м после сокращения на 1.2% м/м месяцем ранее. Розничные продажи без учета автомобилей поднялись в октябре на 0.2% м/м после роста на 0.3% м/м в сентябре. Розничные продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа» − показатель, используемый для расчета ВВП США) увеличились также на 0.4% м/м по сравнению с ростом на 0.3% м/м месяцем ранее.

Потребительские цены в США в октябре уменьшились 0.1% по сравнению с сентябрем, что стало первым помесячным снижением данного показателя за полгода. В годовом выражении рост цен составил 1% (против 1.2% в сентябре), как и ожидалось. Цены на электроэнергию в октябре упали на 1.7% м/м, что стало максимальным снижением этого показателя за шесть месяцев. Стоимость продуктов питания увеличилась на 0.1% м/м за счет подорожания мяса, рыбы, яиц, фруктов и овощей. Цены на новые автомобили снизились на 0.1% м/м, что произошло впервые с февраля. Одежда подешевела на 0.5% м/м. Цены без учета стоимости энергоносителей и продуктов питания (индекс Core CPI) в октябре выросли на 0.1% м/м и на 1.7% г/г. Таким образом, инфляция в стране по-прежнему находится ниже таргетируемого ФРС США уровня 2%.

Продажи домов на вторичном рынке жилья США в октябре снизились на 3.2% м/м до 5.12 млн. в пересчете на годовые темпы, что является минимумом с июня. При этом продажи домов на одну семью уменьшились на 4.1% м/м до 4.49 млн. в годовом выражении, а объем продаж объектов недвижимости, рассчитанных на несколько домохозяйств, включая таун-хаусы и кондоминиумы, повысился на 3.3% м/м до 630 тыс. в пересчете на годовые темпы. Средняя цена продажи дома в Штатах в октябре выросла на 12.8% г/г до $199.5 тыс.

По мнению экспертов, замедление восстановления рынка жилья в США спровоцировали опасения, что октябрьский бюджетный кризис в стране окажет негативное влияние на экономику, а также рост стоимости заимствований, обусловленный ожиданиями скорого начала сворачивания программы покупки активов Федрезервом. В то же время экономисты полагают, что устойчивый рост рынка труда в перспективе поможет восстановить доверие потребителей и позволит большему числу американцев приобрести недвижимость.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам ноябрьского заседания, как и ожидалось, сохранил без изменений курс денежно-кредитной политики в стране − объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц. Таким образом, японский регулятор продолжает реализацию беспрецедентных стимулирующих программ. Оценка состояния национальной экономики также осталась без изменений. Как говорится в сообщении ЦБ, восстановление экономической активности является умеренным при увеличении экспорта, капиталовложений компаний, государственных инвестиций.

В Банке Японии считают, что зарубежные экономики сейчас растут «умеренно», что несколько более оптимистично, чем формулировка «постепенно», которая использовалась в прошлом месяце. Тем не менее, в некоторых странах отмечаются слабые результаты. При этом ЦБ сохранил свою позицию в отношении экспорта, говоря, что он «в целом восстанавливается». Рост японского ВВП в июле-сентябре на уровне 1.9% в годовом выражении в Банке Японии рассматривают как временное замедление. По прогнозу центробанка, японская экономика в 2013 финансовом году, который завершится 31 марта 2014 г., вырастет на 2.7%. В Банке Японии также прогнозируют, что потребительские цены продолжат постепенно расти. Как ожидается, инфляция в стране достигнет уровня 1.9% в финансовом году, который начнется в апреле 2015 г.

Объем экспорта из Японии в октябре подскочил на 18.6% г/г до 6.105 трлн. иен, превысив прогноз. При этом рост показателя стал самым значительным более чем за три года. Экспорт в Китай взлетел в прошлом месяце на 21.3% г/г, в США − на 26.4% г/г. Таким образом, существенное ослабление курса иены, подешевевшей к доллару более чем на 16% в этом году, продолжает укреплять позиции японских экспортеров, обеспечивая их товарам и услугам конкурентное преимущество. Между тем, импорт Японии в октябре увеличился на 26.1% г/г. Как результат, дефицит торгового баланса страны составил 1.091 трлн. иен ($9.5 млрд.) против дефицита в 932.2 млрд. иен в сентябре. Отметим, что дефицит торгового баланса в Японии фиксируется уже 16-й месяц подряд − это рекордный по продолжительности период, в течение которого сальдо внешней торговли страны остается отрицательным.

Китайские власти обнародовали план масштабных реформ, принятый руководством по итогам 3-го пленума ЦК КПК 18-го созыва. Всего в плане 60 пунктов. Среди основных изменений – активизация преобразований в финансовом секторе, направленная на дальнейшую либерализацию во всех сферах. В том числе речь идет о создании системы страхования депозитов к началу 2014 г., облегчении процедуры создания банков для частного капитала, расширении возможностей частных компаний по привлечению финансирования.

В частности, Китай планирует ослабить контроль над системой IPO. В настоящее время сроки подготовки публичного размещения акций в КНР отвращают инвесторов от рынка: регуляторы очень быстро дают разрешения на листинг госкомпаний, однако компании частного сектора, которые привлекательнее для инвесторов, вынуждены ждать, иногда в течение длительного времени. Госкомпании обяжут платить более высокие дивиденды − до 30% к 2020 г. (сейчас они составляют 5-20%), в целом будет повышаться роль частного бизнеса в экономике. Перемены в экономике, как ожидается, полностью преобразят конкурентную среду в Китае. Частным компаниям будет легче конкурировать с государственными, улучшатся позиции иностранных производителей. В числе прочего власти намерены смягчить ценовой контроль при установлении тарифов на воду, электроэнергию, топливо.

Кроме того, власти намерены облегчить систему регистрации граждан по месту жительства, что позволит либерализовать рынок труда и облегчить миграцию сельского населения в города. Крестьяне также получат право использовать землю как залог или гарантию под кредиты, будет разрешен оборот земельных участков, в том числе их продажа. Отметим, что вся земля в Китае сейчас принадлежит государству, и крестьяне имеют право лишь обрабатывать ее. Поэтому реформы должны помочь развитию аграрного сектора, привлечению в него инвестиций.

Руководители Китая пообещали смягчить принцип «Одна семья − один ребенок». Второго ребенка можно будет заводить семьям, в которых хотя бы один родитель сам является единственным ребенком. Сейчас эта возможность есть только у тех семей, где единственными детьми являются оба родителя. Послабления в демографической политике необходимы Китаю, поскольку из-за стремительного старения населения государство в будущем может столкнуться с нехваткой средств на выплату пенсий.

Китай в октябре привлек $8.42 млрд. прямых иностранных инвестиций против $8.84 млрд. месяцем ранее. Таким образом, рост показателя в годовом выражении замедлился до 1.24% с 4.88% в сентябре. В январе-октябре объем инвестиций поднялся на 5.77% г/г до $97.03 млрд. Поступления из Японии увеличились на 6.3% г/г до $6.46 млрд., из стран ЕС − на 22.3% г/г до $6.4 млрд., из США – на 12.4%, до $3.04 млрд. В то же время объем прямых инвестиций китайских компаний в зарубежные активы (без учета финансовых) за 10 месяцев подскочил на 20% г/г до $69.5 млрд., при этом вложения в Россию взлетели на 858% г/г, а в США − на 227% г/г.

Заметное ослабление темпов инвестирования в Поднебесную, вероятно, связано с обеспокоенностью инвесторов торможением китайской экономики. Вместе с тем не исключено, что недавно объявленные правительством Китая масштабные либеральные реформы в ближайшие месяцы привлекут в страну новый капитал.

Объем промышленного производство в РФ в октябре неожиданно снизился на 0.1% в годовом выражении после роста на 0.3% г/г в сентябре и на 0.1% г/г в августе. С исключением сезонного и календарного факторов промпроизводство в октябре снизилось на 0.6% м/м после роста на 0.2% м/м в сентябре и на 0.6% м/м в августе. В целом за январь-октябрь показатель продемонстрировал нулевое изменение по сравнению с аналогичным периодом 2012 г.

Основным фактором снижения промпроизводства стало продолжающееся ухудшение ситуации в обрабатывающих отраслях, где негативная динамика выпуска наблюдается уже шестой месяц подряд. В октябре снижение в обрабатывающих производствах составило 1.9% г/г, а за 10 месяцев – 0.6% г/г. Между тем, производство в области добычи полезных ископаемых в октябре увеличилось на 1.8% г/г., а за 10 месяцев рост составил 1.2% г/г. В производстве и распределении электроэнергии, газа и воды в октябре отмечен рост на 1.9% г/г, но за 10 месяцев показатель снизился на 0.3% г/г. Инвестиции в основной капитал в России в октябре снизились на 1.9% г/г после сокращения на 1.6% г/г в сентябре и на 3.9% г/г в августе. За январь-октябрь инвестиции снизились в годовом выражении на 1.2%.

В целом октябрьские данные не выбиваются из тренда последних месяцев и говорят о продолжении стагнации в промышленном секторе РФ. На этом фоне большие сомнения вызывает достижимость текущего прогноза Минэкономразвития по росту промпроизводства в стране в этом году на уровне 0.7%. Так считает и замглавы ведомства А. Клепач, по мнению которого в ноябре-декабре в промышленности будет наблюдаться рост, однако выйти на показатель роста в 0.7% не удастся.

Темпы роста розничных продаж в России в октябре ускорились до 3.5% г/г с 3% г/г месяцем ранее. Реальные располагаемые денежные доходы населения РФ при этом выросли на 4.9% в годовом выражении после снижения на 0.8% г/г в сентябре. За январь-октябрь рост доходов в реальном выражении составил 3.9% г/г. В номинальном выражении среднедушевые доходы населения России в октябре составили 25.8 тыс. руб. (+12.6% г/г). Среднемесячная номинальная начисленная заработная плата, по предварительным данным Росстата, увеличилась на 10.6% г/г до 29.6 тыс. руб., реальная начисленная зарплата в октябре повысилась на 4.1% в годовом исчислении.

Общая численность безработных в России в октябре увеличилась по сравнению с сентябрем на 152 тыс. человек и составила 4 млн. 143 тыс. человек. По сравнению с октябрем 2012 г. количество безработных выросло на 255 тыс. человек. Уровень безработицы в стране в прошлом месяце поднялся до 5.3% с 5.2% в августе. Численность экономически активного населения РФ в октябре составила, по предварительным итогам обследования населения, 75.7 млн. человек, или около 53% от общей численности населения страны.

По итогам недели индексы волатильности умеренно повысились, хотя и остались на относительно невысоких для последнего времени уровнях. Цены рисковых активов в среднем несколько понизились. Данные макроэкономической статистики в целом носили позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на некоторое повышение внешнеполитических рисков для инвесторов. Тем не менее, мы ожидаем продолжения восстановления российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется довольно высокой. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1520 пунктов, далее 1540 пунктов. В случае снижения поддержкой выступит область 1450 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1800 пунктов, далее 1830 пунктов. В случае снижения целью движения выступит район 1770 пунктов, далее 1750 пунктов.

Нефть Brent

Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $103 за баррель.

Золото

Котировки золота движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1280 за унцию, далее $1350 за унцию. Ближайшая поддержка лежит в районе $1200 за унцию, далее $1180 за унцию.

Пара EUR/USD

Котировки EUR/USD находятся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится в районе 1.356, далее 1.380. В случае снижения уровнями поддержки станут отметки 1.340 и далее 1.334.

Основные корпоративные события за неделю

Уралкалий

Событие. Группа Онэксим М. Прохорова договорилась о покупке 21.75% акций Уралкалия, принадлежащих фонду С. Керимова. Стороны планируют закрыть сделку в ближайшее время, как сообщает «Интерфакс». Партнером М. Прохорова может выступить Д. Мазепин. Ранее «Ведомости» сообщили, что сделка будет совершена исходя из оценки компании в $20 млрд., и кроме пакета С. Керимова будут проданы пакеты Ф. Гальчева (7%) и А. Скурова (4.8%). Таким образом, стоимость 33.55% акций может составить $6.71 млрд.

Комментарий. Новость позитивна не только для акций Уралкалия, но и для рынка калия в целом. Новые акционеры, скорее всего, наладят сотрудничество с Беларуськалием, а в перспективе это значит ослабление ценовой конкуренции между производителями минеральных удобрений и улучшение финансовых показателей компаний сектора. Разрешение конфликта с Минском само по себе является хорошей новостью для Уралкалия. Кроме того, исходя из предположительной оценки компании, премия к текущей цене составляет около 27% − еще одна предпосылка роста акций Уралкалия в цене.

Московская Биржа

Событие. Московская биржа представила операционные и финансовые результаты по МСФО за 3-й квартал 2013 г. Объем торгов в это период увеличился на 25.3% г/г до 123.9 трлн. руб. Операционные доходы выросли на 11.2% г/г до 6.28 млрд. руб., в первую очередь за счет роста комиссионных доходов на всех рынках, кроме рынка акций. Наибольший рост по итогам 9 месяцев показал денежный рынок за счет сделок РЕПО с Банком России и увеличения объемов по сделкам РЕПО с Центральным Контрагентом. Операционные расходы выросли в 3-м квартале на 14.1% г/г, составив 2.7 млрд. руб., главным образом за счет увеличения расходов на персонал Показатель EBITDA увеличился на 8.7% г/г до 3.99 млрд. руб., рентабельность по EBITDA составила 64% против 65% годом ранее. Чистая прибыль в 3-м квартале выросла на 29.8% г/г до 2.85 млрд. руб.

Комментарий. Результаты оказались близки к консенсус-прогнозу, несколько его превысив. Позитивен рост объема торгов после перехода на режим Т+2, хотя в третьем квартале рост составил всего 2.5% к/к. Недавно была озвучена еще одна позитивная новость, значительно повлиявшая на капитализацию биржи, – включение акций Московской биржи в индекс MSCI Russia. В целом, результаты мы оцениваем нейтрально: биржа стабильно наращивает объем торгов и поддерживает относительно стабильную динамику роста финансовых показателей.

МТС

Событие. МТС представили результаты деятельности по МСФО за 3-й квартал 2013 г. Выручка компании выросла на 4% г/г до 103.4 млрд. руб., при этом выручка в РФ увеличилась на 3.7% г/г до 91.5 млрд. руб. Доходы от услуг мобильной связи внутри страны повысились на 6% г/г до 70.3 млрд. руб., при этом драйвером их роста стали поступления от беспроводной передачи данных, подскочившие на 45% г/г до 12.5 млрд. руб. В тоже время выручка от фиксированной связи в России увеличилась лишь на 1.9% г/г до 14.2 млрд. руб., а продажи оборудования и аксессуаров снизились на 12.1% г/г до 7.1 млрд. руб. Показатель EBITDA в июле-сентябре повысился на 4.5% г/г до 46.3 млрд. руб., при этом рентабельность по EBITDA прибавила 0.3 п.п. и составила 44.8%. Чистая прибыль без учета одноразовых факторов выросла на 3% г/г до 18.1 млрд. руб. По итогам 9 месяцев текущего года выручка МТС составила 279.8 млрд. руб. (+5% г/г), EBITDA – 130 млрд. руб. (+7% г/г), скорректированная чистая прибыль – 56.4 млрд. руб. (+20% г/г).

Капвложения МТС в январе-сентябре сократились на 19% г/г до 43.9 млрд. руб., или около 15% от выручки. По итогам всего года компания ожидает капзатраты на уровне 20% от выручки, или порядка 80 млрд. руб., против 87.8 млрд. руб. в 2012 г. Свободный денежный поток МТС за 9 месяцев вырос на 51% г/г до 72.2 млрд. руб. Чистый долг с начала года снизился на 19% до 167.5 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 1.0х.

Число абонентов мобильной связи МТС на конец сентября составило 102.8 млн., повысившись за год на 2.4%, их них в России – 71.7 млн. (+2% г/г). Среднемесячная выручка на абонента (показатель ARPU) в 3-м квартале увеличилась на 1.7% г/г до 318.7 руб. Среднемесячный трафик на абонента оставил 337 минут, увеличившись за год на 8.4%.

Комментарий. Опубликованные финансовые результаты МТС за 3-й квартал оказались в целом неплохими, превысив ожидания рынка по EBITDA и немного не дотянув до консенсус-прогноза по выручке и чистой прибыли. Компания продолжает демонстрировать умеренное повышение основных финансовых показателей, увеличивает эффективность бизнеса. В частности, оператор остается лидером отрасли темпам роста доходов от мобильной передачи данных. В то же время надо отметить, что по общим темпам роста МТС все еще заметно отстают от отчитавшегося ранее Мегафона, у которого больше доля услуг с высокой добавленной стоимостью в выручке. Из других моментов отчетности отметим высокую величину свободного денежного потока (напомним, что с 2013 г. дивиденды МТС будут рассчитываться, исходя из величины свободного денежного потока, а не прибыли), хотя по итогам года показатель будет несколько меньше, поскольку основная часть капвложений придется на 4-й квартал. Долговая нагрузка компании находится на вполне приемлемом уровне и продолжает сокращаться. На наш взгляд, представленная отчетность окажет нейтральное влияние на котировки акций МТС.

Ростелеком

Событие. Ростелеком опубликовал результаты деятельности по МСФО за 3-й квартал 2013 г. Выручка компании увеличилась на 2% г/г до 78.2 млрд. руб. Главным драйвером роста выручки стали доходы от «новых» услуг (ШПД, платное ТВ и передача данных), увеличившиеся на 11.1% г/г до 21.7 млрд. руб. При этом выручка от традиционных услуг фиксированной связи (местная, внутризоновая и МН/МГ связь) снизилась на 6.4% г/г до 28.6 млрд. руб. Доходы от мобильной связи сократились на 6% г/г до 9.9 млрд. руб. Показатель EBITDA практически не изменился по сравнению с аналогичным периодом прошлого года и составил 29.4 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 0.6 п.п. до 37.6%. Чистая прибыль в отчетном периоде возросла на 12% г/г до 10.5 млрд. руб. В январе-сентябре выручка Ростелекома составила 232.7 млрд. руб. (-3% г/г), EBITDA – 87.1 млрд. руб., чистая прибыль – 24.2 млрд. руб. (-17% г/г). Здесь надо отметить, что снижение финансовых показателей компании за 9 месяцев в годовом выражении частично объясняется статьей разовых доходов, полученных в 1-м квартале 2012 г.

Капвложения Ростелекома за 9 месяцев текущего года упали на 28% г/г до 45.8 млрд. руб. Благодаря этому свободный денежный поток оказался положительным и составил 17.1 млрд. руб. Чистый долг компании с начала года увеличился на 2.6% до 208.3 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 1.9х.

Число абонентов фиксированной связи Ростелекома на конец сентября составило 25.9 млн. (-6% г/г), мобильной связи – 14.1 млн. (+4% г/г). Количество абонентов услуг широкополосного доступа в интернет и платного ТВ выросло на 10% г/г до 9.8 млн. и 7 млн., соответственно. Из них число пользователей услуг интерактивного ТВ достигло 1.8 млн., увеличившись за год почти в полтора раза.

Комментарий. Представленные финансовые результаты Ростелекома за 3-й квартал оказались в целом неплохими, несколько превысив прогнозы рынка по EBITDA и чистой прибыли. Компания продолжает испытывать негативное влияние оттока абонентов традиционных услуг фиксированной связи, однако снижение выручки в этом сегменте компенсируется опережающим ростом доходов от «новых» услуг. Как результат, общая выручка продолжает увеличиваться, хотя темпы ее роста остаются ожидаемо ниже, чем у операторов мобильной связи. Из позитивных моментов отчетности выделим достаточно высокую операционную эффективность, чему способствуют усилия руководства по контролю над затратами, а также положительный свободный денежный поток. Долговая нагрузка остается на стабильном, хотя и относительно высоком уровне.

Мы не ожидаем существенного влияния обнародованной отчетности на котировки акций Ростелекома. На наш взгляд, инвесторов сейчас больше интересуют корпоративные действия компании, связанные с выделением мобильных активов, а также долгосрочная стратегия развития оператора, которую совет директоров Ростелекома должен одобрить в ближайшее время.

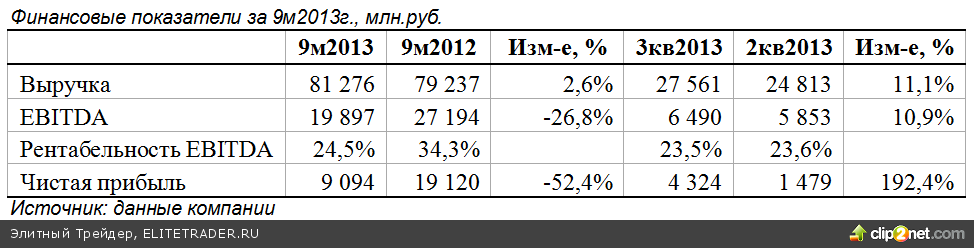

Фосагро

Событие. Фосагро представило финансовые результаты по МСФО за 9 месяцев 2013 г. Выручка за период составила 81.3 млрд. руб., увеличившись на 2.6% г/г. Главным фактором роста выручки стал рост производства и продаж на 8.6% г/г и на 9.8% г/г, соответственно. Показатель EBITDA снизился на 26.8% г/г до 19.9 млрд. руб. Рентабельность по EBITDA составила 24.5% против 34.3% за 9 месяцев 2012 г. Чистая прибыль упала в 2.1 раза и составила по итогам 9 месяцев 9 млрд. руб. При этом результаты 3-го квартала превысили итоги 2-го квартала на 11% к/к по выручке и EBITDA и в 3 раза по чистой прибыли. Отношение чистого долга к EBITDA увеличилось до 1.5х (0.77х на 31 декабря 2012 г.) как за счет снижения EBITDA, так и за счет роста чистого долга до 39.7 млрд. руб. (26.8 млрд. руб. на 31 декабря 2012 г.) после выкупа миноритарных долей акций Апатита. Относительно низкие результаты главным образом обусловлены снижением цен на фосфорные удобрения (DAP/MAP), усилившимся после вследствие прекращения сотрудничества Уралкалия с БКК, а также падением спроса со стороны Индии и продолжением снижения курса рупии

Комментарий. В целом, результаты совпали с ожиданиями, за исключением чистой прибыли, превысившей консенсус-прогноз на 49% за 3-й квартал, что главным образом связано с курсовыми разницами. Представленные результаты нейтральны для акций Фосагро. Компания позитивно оценивает данные по рентабельности в условиях спот-цен на удобрения, сохранявшихся на уровне ниже себестоимости на протяжении 9 месяцев. Из ближайших драйверов роста стоит отметить возможное налаживание отношений Уралкалия с Белоруссией после смены акционера и, как следствие, стабилизацию цен на калийные удобрения. Кроме того, компания ожидает роста спроса на комплексные удобрения и NPS, продолжает инвестировать в расширение мощностей и ассортимента продукции, ведет работу по повышению эффективности деятельности.

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Между тем, к концу недели настроения на рынках улучшились, и ведущим мировым индексам удалось отыграть большую часть потерь. Инвесторы позитивно восприняли информацию о том, что Банковский комитет Сената США одобрил кандидатуру Д. Йеллен, выдвинутой президентом США Б. Обамой на пост будущего главы ФРС. Это позволяет рассчитывать на преемственность текущей монетарной политики регулятора, предусматривающей осторожное и постепенное сокращение стимулирующих программ, с оглядкой на ситуацию в экономике и на финансовых рынках.

Из выходившей на неделе макростатистики наибольший интерес представляли предварительные данные ноябрьских индексов PMI по ведущим странам. В США индекс Manufacturing PMI, характеризующий ситуацию в промышленности, в ноябре подскочил до 54.3 пунктов (Рис. 1), что является максимумом с марта. При этом драйверами роста показателя стали компоненты выпуска и новых заказов, как внутренних, так и экспортных. Учитывая выходившие ранее хорошие октябрьские данные по розничным продажам, производству в обрабатывающих отраслях, рынку труда, можно заключить, что существенного негативного влияния двухнедельного «шатдауна» американского правительства в прошлом месяце на экономическую активность в стране, вопреки опасениям многих инвесторов, пока не наблюдается.

В Еврозоне индекс PMI Composite, отвечающий за общую ситуацию в промышленности и сфере услуг, в ноябре несколько понизился, но остался выше пороговой отметки 50 пунктов. При этом показатель остается в «зоне роста» уже пятый месяц подряд, что означает продолжение восстановления экономики, хотя и довольно умеренными темпами. В то же время надо отметить значительное повышение экономической активности в Германии, где индекс Manufacturing PMI в ноябре вырос до максимума за два с половиной года. Это позволяет рассчитывать на то, что немецкая экономика ускорится в 4-м квартале, и по итогам всего года будут достигнуты прогнозные темпы роста в 0.5%.

В Китае производственный индекс PMI в ноябре снизился до 50.4 пункта, что фактически означает стагнацию экономической активности в промышленном секторе. Ухудшение показателя было обусловлено снижением компоненты новых экспортных заказов, что частично было компенсировано ростом до восьмимесячного максимума компоненты выпуска. В прочем, на прошедшей неделе инвесторов больше интересовали опубликованные детали плана масштабных либеральных реформ в Поднебесной. План оказался более амбициозным, чем предполагали эксперты, и означает постепенное построение свободной рыночной экономики. Если все реформы будут претворены в жизнь, экономика Китая выйдет новый уровень развития, позволив значительно укрепить позиции страны в мировой экономике. Впрочем, первые позитивные результаты реформ, как ожидается, начнут проявляться лишь с 2015 г., а до этого времени экономика КНР, вероятно, продолжит понемногу притормаживать.

США

Согласно опубликованному протоколу октябрьского заседания ФРС, члены FOMC обсуждали возможность сокращения объемов покупки активов на одном из следующих заседаний. По мнению регулятора, экономическая активность в США продолжает расти «умеренными темпами». На рынке труда общий уровень занятости увеличивается, но безработица по-прежнему высока. Потребительская инфляция остается умеренной. При этом подчеркивается, что набор данных, которые рассматривались на заседании, был несколько меньше обычного из-за задержек публикации некоторых статистических отчетов в связи с частичной приостановкой работы федерального правительства в начале октября. Руководители Федрезерва «в целом ожидают, что выходящие макроэкономические данные будут соответствовать прогнозу комитета, который предусматривает продолжение улучшения условий на рынке труда, и это станет основанием для сокращения темпов выкупа активов в ближайшие месяцы».

Из документа также следует, что участники заседания рассматривали и сценарий, при котором ФРС может на каком-то этапе начать сворачивание программы QE до того, как прогноз дальнейшего улучшения ситуации станет однозначным и очевидным. Хотя «пара участников» посчитала преждевременным сосредотачиваться на этом варианте, поскольку программа выкупа, по их мнению, эффективна, и нужно больше времени для оценки перспектив развития рынка труда и инфляции. Некоторые представители ФРС высказали мнение, что если сворачивание QE будет зависеть от каких-то иных критериев, чем улучшение прогноза для рынка труда, то необходимо обнародовать эти критерии. И в этом случае, возможно, регулятору следует предпринять альтернативные действия, чтобы компенсировать отказ от выкупа активов.

Объем промпроизводства в США в октябре неожиданно снизился на 0.1% в месячном выражении, в то время как ожидался его рост на 0.2% м/м. В то же время темпы роста показателя в сентябре были пересмотрены с повышением – с 0.6% м/м до 0.7% м/м. Производство в перерабатывающих отраслях (на них приходится 75% от общего объема американского промпроизводства) увеличилось в октябре на 0.3% м/м, превысив прогноз. Выпуск автомобилей и автокомпонентов сократился на 1.3% м/м после пересмотренного роста на 1.9% м/м в сентябре. Без учета этого сектора производство в перерабатывающей промышленности увеличилось на 0.4% м/м.

На фоне возвращения погодных условий в США к долгосрочным средним показателям выработка предприятий коммунального сектора в октябре снизилась на 1.1% м/м после роста на 4.5% м/м месяцем ранее. Производство в добывающей отрасли (включая нефтедобычу) сократилось на 1.6% м/м. Коэффициент использования производственных мощностей в Штатах в октябре уменьшился до 78.1% с 78.3% в сентябре, тогда как изменений не ожидалось.

Розничные продажи в США в октябре выросли на 0.4% м/м, превысив прогноз, при этом октябрьский подъем оказался самым значительным за 3 месяца. Увеличились продажи 9 из 13 основных категорий розничных товаров, лидерами роста стали спорттовары (+1.6% м/м), электроника и одежда (+1.4% м/м). Объем реализации автомобилей вырос на 1.3% м/м после сокращения на 1.2% м/м месяцем ранее. Розничные продажи без учета автомобилей поднялись в октябре на 0.2% м/м после роста на 0.3% м/м в сентябре. Розничные продажи без учета автомобилей, бензина и стройматериалов (так называемая «контрольная группа» − показатель, используемый для расчета ВВП США) увеличились также на 0.4% м/м по сравнению с ростом на 0.3% м/м месяцем ранее.

Потребительские цены в США в октябре уменьшились 0.1% по сравнению с сентябрем, что стало первым помесячным снижением данного показателя за полгода. В годовом выражении рост цен составил 1% (против 1.2% в сентябре), как и ожидалось. Цены на электроэнергию в октябре упали на 1.7% м/м, что стало максимальным снижением этого показателя за шесть месяцев. Стоимость продуктов питания увеличилась на 0.1% м/м за счет подорожания мяса, рыбы, яиц, фруктов и овощей. Цены на новые автомобили снизились на 0.1% м/м, что произошло впервые с февраля. Одежда подешевела на 0.5% м/м. Цены без учета стоимости энергоносителей и продуктов питания (индекс Core CPI) в октябре выросли на 0.1% м/м и на 1.7% г/г. Таким образом, инфляция в стране по-прежнему находится ниже таргетируемого ФРС США уровня 2%.

Продажи домов на вторичном рынке жилья США в октябре снизились на 3.2% м/м до 5.12 млн. в пересчете на годовые темпы, что является минимумом с июня. При этом продажи домов на одну семью уменьшились на 4.1% м/м до 4.49 млн. в годовом выражении, а объем продаж объектов недвижимости, рассчитанных на несколько домохозяйств, включая таун-хаусы и кондоминиумы, повысился на 3.3% м/м до 630 тыс. в пересчете на годовые темпы. Средняя цена продажи дома в Штатах в октябре выросла на 12.8% г/г до $199.5 тыс.

По мнению экспертов, замедление восстановления рынка жилья в США спровоцировали опасения, что октябрьский бюджетный кризис в стране окажет негативное влияние на экономику, а также рост стоимости заимствований, обусловленный ожиданиями скорого начала сворачивания программы покупки активов Федрезервом. В то же время экономисты полагают, что устойчивый рост рынка труда в перспективе поможет восстановить доверие потребителей и позволит большему числу американцев приобрести недвижимость.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам ноябрьского заседания, как и ожидалось, сохранил без изменений курс денежно-кредитной политики в стране − объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц. Таким образом, японский регулятор продолжает реализацию беспрецедентных стимулирующих программ. Оценка состояния национальной экономики также осталась без изменений. Как говорится в сообщении ЦБ, восстановление экономической активности является умеренным при увеличении экспорта, капиталовложений компаний, государственных инвестиций.

В Банке Японии считают, что зарубежные экономики сейчас растут «умеренно», что несколько более оптимистично, чем формулировка «постепенно», которая использовалась в прошлом месяце. Тем не менее, в некоторых странах отмечаются слабые результаты. При этом ЦБ сохранил свою позицию в отношении экспорта, говоря, что он «в целом восстанавливается». Рост японского ВВП в июле-сентябре на уровне 1.9% в годовом выражении в Банке Японии рассматривают как временное замедление. По прогнозу центробанка, японская экономика в 2013 финансовом году, который завершится 31 марта 2014 г., вырастет на 2.7%. В Банке Японии также прогнозируют, что потребительские цены продолжат постепенно расти. Как ожидается, инфляция в стране достигнет уровня 1.9% в финансовом году, который начнется в апреле 2015 г.

Объем экспорта из Японии в октябре подскочил на 18.6% г/г до 6.105 трлн. иен, превысив прогноз. При этом рост показателя стал самым значительным более чем за три года. Экспорт в Китай взлетел в прошлом месяце на 21.3% г/г, в США − на 26.4% г/г. Таким образом, существенное ослабление курса иены, подешевевшей к доллару более чем на 16% в этом году, продолжает укреплять позиции японских экспортеров, обеспечивая их товарам и услугам конкурентное преимущество. Между тем, импорт Японии в октябре увеличился на 26.1% г/г. Как результат, дефицит торгового баланса страны составил 1.091 трлн. иен ($9.5 млрд.) против дефицита в 932.2 млрд. иен в сентябре. Отметим, что дефицит торгового баланса в Японии фиксируется уже 16-й месяц подряд − это рекордный по продолжительности период, в течение которого сальдо внешней торговли страны остается отрицательным.

Китайские власти обнародовали план масштабных реформ, принятый руководством по итогам 3-го пленума ЦК КПК 18-го созыва. Всего в плане 60 пунктов. Среди основных изменений – активизация преобразований в финансовом секторе, направленная на дальнейшую либерализацию во всех сферах. В том числе речь идет о создании системы страхования депозитов к началу 2014 г., облегчении процедуры создания банков для частного капитала, расширении возможностей частных компаний по привлечению финансирования.

В частности, Китай планирует ослабить контроль над системой IPO. В настоящее время сроки подготовки публичного размещения акций в КНР отвращают инвесторов от рынка: регуляторы очень быстро дают разрешения на листинг госкомпаний, однако компании частного сектора, которые привлекательнее для инвесторов, вынуждены ждать, иногда в течение длительного времени. Госкомпании обяжут платить более высокие дивиденды − до 30% к 2020 г. (сейчас они составляют 5-20%), в целом будет повышаться роль частного бизнеса в экономике. Перемены в экономике, как ожидается, полностью преобразят конкурентную среду в Китае. Частным компаниям будет легче конкурировать с государственными, улучшатся позиции иностранных производителей. В числе прочего власти намерены смягчить ценовой контроль при установлении тарифов на воду, электроэнергию, топливо.

Кроме того, власти намерены облегчить систему регистрации граждан по месту жительства, что позволит либерализовать рынок труда и облегчить миграцию сельского населения в города. Крестьяне также получат право использовать землю как залог или гарантию под кредиты, будет разрешен оборот земельных участков, в том числе их продажа. Отметим, что вся земля в Китае сейчас принадлежит государству, и крестьяне имеют право лишь обрабатывать ее. Поэтому реформы должны помочь развитию аграрного сектора, привлечению в него инвестиций.

Руководители Китая пообещали смягчить принцип «Одна семья − один ребенок». Второго ребенка можно будет заводить семьям, в которых хотя бы один родитель сам является единственным ребенком. Сейчас эта возможность есть только у тех семей, где единственными детьми являются оба родителя. Послабления в демографической политике необходимы Китаю, поскольку из-за стремительного старения населения государство в будущем может столкнуться с нехваткой средств на выплату пенсий.

Китай в октябре привлек $8.42 млрд. прямых иностранных инвестиций против $8.84 млрд. месяцем ранее. Таким образом, рост показателя в годовом выражении замедлился до 1.24% с 4.88% в сентябре. В январе-октябре объем инвестиций поднялся на 5.77% г/г до $97.03 млрд. Поступления из Японии увеличились на 6.3% г/г до $6.46 млрд., из стран ЕС − на 22.3% г/г до $6.4 млрд., из США – на 12.4%, до $3.04 млрд. В то же время объем прямых инвестиций китайских компаний в зарубежные активы (без учета финансовых) за 10 месяцев подскочил на 20% г/г до $69.5 млрд., при этом вложения в Россию взлетели на 858% г/г, а в США − на 227% г/г.

Заметное ослабление темпов инвестирования в Поднебесную, вероятно, связано с обеспокоенностью инвесторов торможением китайской экономики. Вместе с тем не исключено, что недавно объявленные правительством Китая масштабные либеральные реформы в ближайшие месяцы привлекут в страну новый капитал.

Объем промышленного производство в РФ в октябре неожиданно снизился на 0.1% в годовом выражении после роста на 0.3% г/г в сентябре и на 0.1% г/г в августе. С исключением сезонного и календарного факторов промпроизводство в октябре снизилось на 0.6% м/м после роста на 0.2% м/м в сентябре и на 0.6% м/м в августе. В целом за январь-октябрь показатель продемонстрировал нулевое изменение по сравнению с аналогичным периодом 2012 г.

Основным фактором снижения промпроизводства стало продолжающееся ухудшение ситуации в обрабатывающих отраслях, где негативная динамика выпуска наблюдается уже шестой месяц подряд. В октябре снижение в обрабатывающих производствах составило 1.9% г/г, а за 10 месяцев – 0.6% г/г. Между тем, производство в области добычи полезных ископаемых в октябре увеличилось на 1.8% г/г., а за 10 месяцев рост составил 1.2% г/г. В производстве и распределении электроэнергии, газа и воды в октябре отмечен рост на 1.9% г/г, но за 10 месяцев показатель снизился на 0.3% г/г. Инвестиции в основной капитал в России в октябре снизились на 1.9% г/г после сокращения на 1.6% г/г в сентябре и на 3.9% г/г в августе. За январь-октябрь инвестиции снизились в годовом выражении на 1.2%.

В целом октябрьские данные не выбиваются из тренда последних месяцев и говорят о продолжении стагнации в промышленном секторе РФ. На этом фоне большие сомнения вызывает достижимость текущего прогноза Минэкономразвития по росту промпроизводства в стране в этом году на уровне 0.7%. Так считает и замглавы ведомства А. Клепач, по мнению которого в ноябре-декабре в промышленности будет наблюдаться рост, однако выйти на показатель роста в 0.7% не удастся.

Темпы роста розничных продаж в России в октябре ускорились до 3.5% г/г с 3% г/г месяцем ранее. Реальные располагаемые денежные доходы населения РФ при этом выросли на 4.9% в годовом выражении после снижения на 0.8% г/г в сентябре. За январь-октябрь рост доходов в реальном выражении составил 3.9% г/г. В номинальном выражении среднедушевые доходы населения России в октябре составили 25.8 тыс. руб. (+12.6% г/г). Среднемесячная номинальная начисленная заработная плата, по предварительным данным Росстата, увеличилась на 10.6% г/г до 29.6 тыс. руб., реальная начисленная зарплата в октябре повысилась на 4.1% в годовом исчислении.

Общая численность безработных в России в октябре увеличилась по сравнению с сентябрем на 152 тыс. человек и составила 4 млн. 143 тыс. человек. По сравнению с октябрем 2012 г. количество безработных выросло на 255 тыс. человек. Уровень безработицы в стране в прошлом месяце поднялся до 5.3% с 5.2% в августе. Численность экономически активного населения РФ в октябре составила, по предварительным итогам обследования населения, 75.7 млн. человек, или около 53% от общей численности населения страны.

По итогам недели индексы волатильности умеренно повысились, хотя и остались на относительно невысоких для последнего времени уровнях. Цены рисковых активов в среднем несколько понизились. Данные макроэкономической статистики в целом носили позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на некоторое повышение внешнеполитических рисков для инвесторов. Тем не менее, мы ожидаем продолжения восстановления российских фондовых индикаторов на предстоящей неделе, хотя волатильность торгов, вероятно, останется довольно высокой. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1520 пунктов, далее 1540 пунктов. В случае снижения поддержкой выступит область 1450 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1800 пунктов, далее 1830 пунктов. В случае снижения целью движения выступит район 1770 пунктов, далее 1750 пунктов.

Нефть Brent

Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $103 за баррель.

Золото

Котировки золота движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1280 за унцию, далее $1350 за унцию. Ближайшая поддержка лежит в районе $1200 за унцию, далее $1180 за унцию.

Пара EUR/USD

Котировки EUR/USD находятся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится в районе 1.356, далее 1.380. В случае снижения уровнями поддержки станут отметки 1.340 и далее 1.334.

Основные корпоративные события за неделю

Уралкалий

Событие. Группа Онэксим М. Прохорова договорилась о покупке 21.75% акций Уралкалия, принадлежащих фонду С. Керимова. Стороны планируют закрыть сделку в ближайшее время, как сообщает «Интерфакс». Партнером М. Прохорова может выступить Д. Мазепин. Ранее «Ведомости» сообщили, что сделка будет совершена исходя из оценки компании в $20 млрд., и кроме пакета С. Керимова будут проданы пакеты Ф. Гальчева (7%) и А. Скурова (4.8%). Таким образом, стоимость 33.55% акций может составить $6.71 млрд.

Комментарий. Новость позитивна не только для акций Уралкалия, но и для рынка калия в целом. Новые акционеры, скорее всего, наладят сотрудничество с Беларуськалием, а в перспективе это значит ослабление ценовой конкуренции между производителями минеральных удобрений и улучшение финансовых показателей компаний сектора. Разрешение конфликта с Минском само по себе является хорошей новостью для Уралкалия. Кроме того, исходя из предположительной оценки компании, премия к текущей цене составляет около 27% − еще одна предпосылка роста акций Уралкалия в цене.

Московская Биржа

Событие. Московская биржа представила операционные и финансовые результаты по МСФО за 3-й квартал 2013 г. Объем торгов в это период увеличился на 25.3% г/г до 123.9 трлн. руб. Операционные доходы выросли на 11.2% г/г до 6.28 млрд. руб., в первую очередь за счет роста комиссионных доходов на всех рынках, кроме рынка акций. Наибольший рост по итогам 9 месяцев показал денежный рынок за счет сделок РЕПО с Банком России и увеличения объемов по сделкам РЕПО с Центральным Контрагентом. Операционные расходы выросли в 3-м квартале на 14.1% г/г, составив 2.7 млрд. руб., главным образом за счет увеличения расходов на персонал Показатель EBITDA увеличился на 8.7% г/г до 3.99 млрд. руб., рентабельность по EBITDA составила 64% против 65% годом ранее. Чистая прибыль в 3-м квартале выросла на 29.8% г/г до 2.85 млрд. руб.

Комментарий. Результаты оказались близки к консенсус-прогнозу, несколько его превысив. Позитивен рост объема торгов после перехода на режим Т+2, хотя в третьем квартале рост составил всего 2.5% к/к. Недавно была озвучена еще одна позитивная новость, значительно повлиявшая на капитализацию биржи, – включение акций Московской биржи в индекс MSCI Russia. В целом, результаты мы оцениваем нейтрально: биржа стабильно наращивает объем торгов и поддерживает относительно стабильную динамику роста финансовых показателей.

МТС

Событие. МТС представили результаты деятельности по МСФО за 3-й квартал 2013 г. Выручка компании выросла на 4% г/г до 103.4 млрд. руб., при этом выручка в РФ увеличилась на 3.7% г/г до 91.5 млрд. руб. Доходы от услуг мобильной связи внутри страны повысились на 6% г/г до 70.3 млрд. руб., при этом драйвером их роста стали поступления от беспроводной передачи данных, подскочившие на 45% г/г до 12.5 млрд. руб. В тоже время выручка от фиксированной связи в России увеличилась лишь на 1.9% г/г до 14.2 млрд. руб., а продажи оборудования и аксессуаров снизились на 12.1% г/г до 7.1 млрд. руб. Показатель EBITDA в июле-сентябре повысился на 4.5% г/г до 46.3 млрд. руб., при этом рентабельность по EBITDA прибавила 0.3 п.п. и составила 44.8%. Чистая прибыль без учета одноразовых факторов выросла на 3% г/г до 18.1 млрд. руб. По итогам 9 месяцев текущего года выручка МТС составила 279.8 млрд. руб. (+5% г/г), EBITDA – 130 млрд. руб. (+7% г/г), скорректированная чистая прибыль – 56.4 млрд. руб. (+20% г/г).

Капвложения МТС в январе-сентябре сократились на 19% г/г до 43.9 млрд. руб., или около 15% от выручки. По итогам всего года компания ожидает капзатраты на уровне 20% от выручки, или порядка 80 млрд. руб., против 87.8 млрд. руб. в 2012 г. Свободный денежный поток МТС за 9 месяцев вырос на 51% г/г до 72.2 млрд. руб. Чистый долг с начала года снизился на 19% до 167.5 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 1.0х.

Число абонентов мобильной связи МТС на конец сентября составило 102.8 млн., повысившись за год на 2.4%, их них в России – 71.7 млн. (+2% г/г). Среднемесячная выручка на абонента (показатель ARPU) в 3-м квартале увеличилась на 1.7% г/г до 318.7 руб. Среднемесячный трафик на абонента оставил 337 минут, увеличившись за год на 8.4%.

Комментарий. Опубликованные финансовые результаты МТС за 3-й квартал оказались в целом неплохими, превысив ожидания рынка по EBITDA и немного не дотянув до консенсус-прогноза по выручке и чистой прибыли. Компания продолжает демонстрировать умеренное повышение основных финансовых показателей, увеличивает эффективность бизнеса. В частности, оператор остается лидером отрасли темпам роста доходов от мобильной передачи данных. В то же время надо отметить, что по общим темпам роста МТС все еще заметно отстают от отчитавшегося ранее Мегафона, у которого больше доля услуг с высокой добавленной стоимостью в выручке. Из других моментов отчетности отметим высокую величину свободного денежного потока (напомним, что с 2013 г. дивиденды МТС будут рассчитываться, исходя из величины свободного денежного потока, а не прибыли), хотя по итогам года показатель будет несколько меньше, поскольку основная часть капвложений придется на 4-й квартал. Долговая нагрузка компании находится на вполне приемлемом уровне и продолжает сокращаться. На наш взгляд, представленная отчетность окажет нейтральное влияние на котировки акций МТС.

Ростелеком

Событие. Ростелеком опубликовал результаты деятельности по МСФО за 3-й квартал 2013 г. Выручка компании увеличилась на 2% г/г до 78.2 млрд. руб. Главным драйвером роста выручки стали доходы от «новых» услуг (ШПД, платное ТВ и передача данных), увеличившиеся на 11.1% г/г до 21.7 млрд. руб. При этом выручка от традиционных услуг фиксированной связи (местная, внутризоновая и МН/МГ связь) снизилась на 6.4% г/г до 28.6 млрд. руб. Доходы от мобильной связи сократились на 6% г/г до 9.9 млрд. руб. Показатель EBITDA практически не изменился по сравнению с аналогичным периодом прошлого года и составил 29.4 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 0.6 п.п. до 37.6%. Чистая прибыль в отчетном периоде возросла на 12% г/г до 10.5 млрд. руб. В январе-сентябре выручка Ростелекома составила 232.7 млрд. руб. (-3% г/г), EBITDA – 87.1 млрд. руб., чистая прибыль – 24.2 млрд. руб. (-17% г/г). Здесь надо отметить, что снижение финансовых показателей компании за 9 месяцев в годовом выражении частично объясняется статьей разовых доходов, полученных в 1-м квартале 2012 г.

Капвложения Ростелекома за 9 месяцев текущего года упали на 28% г/г до 45.8 млрд. руб. Благодаря этому свободный денежный поток оказался положительным и составил 17.1 млрд. руб. Чистый долг компании с начала года увеличился на 2.6% до 208.3 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 1.9х.

Число абонентов фиксированной связи Ростелекома на конец сентября составило 25.9 млн. (-6% г/г), мобильной связи – 14.1 млн. (+4% г/г). Количество абонентов услуг широкополосного доступа в интернет и платного ТВ выросло на 10% г/г до 9.8 млн. и 7 млн., соответственно. Из них число пользователей услуг интерактивного ТВ достигло 1.8 млн., увеличившись за год почти в полтора раза.

Комментарий. Представленные финансовые результаты Ростелекома за 3-й квартал оказались в целом неплохими, несколько превысив прогнозы рынка по EBITDA и чистой прибыли. Компания продолжает испытывать негативное влияние оттока абонентов традиционных услуг фиксированной связи, однако снижение выручки в этом сегменте компенсируется опережающим ростом доходов от «новых» услуг. Как результат, общая выручка продолжает увеличиваться, хотя темпы ее роста остаются ожидаемо ниже, чем у операторов мобильной связи. Из позитивных моментов отчетности выделим достаточно высокую операционную эффективность, чему способствуют усилия руководства по контролю над затратами, а также положительный свободный денежный поток. Долговая нагрузка остается на стабильном, хотя и относительно высоком уровне.

Мы не ожидаем существенного влияния обнародованной отчетности на котировки акций Ростелекома. На наш взгляд, инвесторов сейчас больше интересуют корпоративные действия компании, связанные с выделением мобильных активов, а также долгосрочная стратегия развития оператора, которую совет директоров Ростелекома должен одобрить в ближайшее время.

Фосагро

Событие. Фосагро представило финансовые результаты по МСФО за 9 месяцев 2013 г. Выручка за период составила 81.3 млрд. руб., увеличившись на 2.6% г/г. Главным фактором роста выручки стал рост производства и продаж на 8.6% г/г и на 9.8% г/г, соответственно. Показатель EBITDA снизился на 26.8% г/г до 19.9 млрд. руб. Рентабельность по EBITDA составила 24.5% против 34.3% за 9 месяцев 2012 г. Чистая прибыль упала в 2.1 раза и составила по итогам 9 месяцев 9 млрд. руб. При этом результаты 3-го квартала превысили итоги 2-го квартала на 11% к/к по выручке и EBITDA и в 3 раза по чистой прибыли. Отношение чистого долга к EBITDA увеличилось до 1.5х (0.77х на 31 декабря 2012 г.) как за счет снижения EBITDA, так и за счет роста чистого долга до 39.7 млрд. руб. (26.8 млрд. руб. на 31 декабря 2012 г.) после выкупа миноритарных долей акций Апатита. Относительно низкие результаты главным образом обусловлены снижением цен на фосфорные удобрения (DAP/MAP), усилившимся после вследствие прекращения сотрудничества Уралкалия с БКК, а также падением спроса со стороны Индии и продолжением снижения курса рупии

Комментарий. В целом, результаты совпали с ожиданиями, за исключением чистой прибыли, превысившей консенсус-прогноз на 49% за 3-й квартал, что главным образом связано с курсовыми разницами. Представленные результаты нейтральны для акций Фосагро. Компания позитивно оценивает данные по рентабельности в условиях спот-цен на удобрения, сохранявшихся на уровне ниже себестоимости на протяжении 9 месяцев. Из ближайших драйверов роста стоит отметить возможное налаживание отношений Уралкалия с Белоруссией после смены акционера и, как следствие, стабилизацию цен на калийные удобрения. Кроме того, компания ожидает роста спроса на комплексные удобрения и NPS, продолжает инвестировать в расширение мощностей и ассортимента продукции, ведет работу по повышению эффективности деятельности.

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter