13 января 2014 Андреевич Владимир

Отношение капитализации рынка акций к ВВП - это коэффициент, используемый для определения того, насколько фондовый рынок недооценен в целом или переоценен.

Расчеты:

капитализация рынка акций к ВВП

Показатель коэффициента рыночной капитализации акций к ВВП 50% означает недооцененность рынка акций. Значения между 80%-100% - переоцененность.

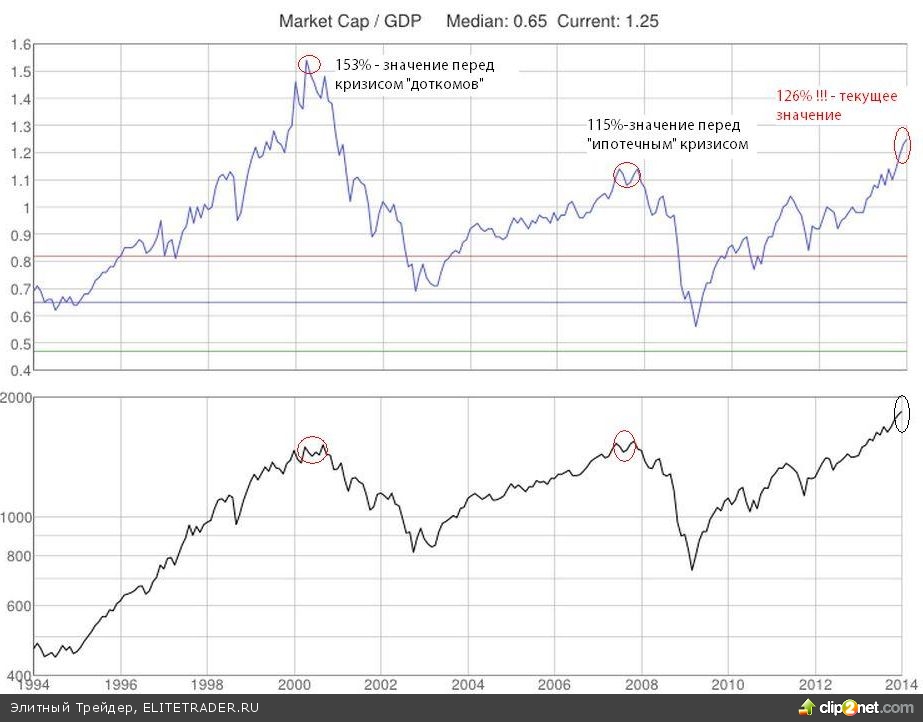

Давайте взглянем на динамику коэффициента американского рынка акций в сравнении с индексом S&P500 начиная с 1994 года. В верхней части - Рыночная капитализация/ВВП. В нижней - S&P500.

Исторические данные коэффициента

За последние 20 лет самый максимальный показатель капитализации рынка акций к ВВП был до кризиса "Доткомов" - 153%. Перед "Ипотечным" кризисом он составлял 115%. А на 2014 год - этот показатель уже 126%! Что свидетельствует об очень сильной переоценке фондового рынка США. Американский фондовый рынок вырос на 30% за 2013 год во многом благодаря QE3. Уровень безработицы упал до 6,7%. И уже в конце 2013 года Федеральная Резервная Система начала сокращать QE3 (с 85 млрд. долл. до 75 млрд. долл.). Если обратиться к теории Доу "история повторяется" - в ближайший год нас ждет кризис как минимум сопоставимый с кризисами "Доткомов" и "Ипотечным".

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter