Потребление в розничном секторе Великобритании восстанавливается, как показывает статистика. Фото: Дэн Китвуд (Dan Kitwood) / Getty

Потребление в розничном секторе Великобритании восстанавливается, как показывает статистика. Фото: Дэн Китвуд (Dan Kitwood) / Getty• Рекордная полоса понедельников в пределах 100 пунктов увеличилась до 24 в паре евро/доллар

• Текущее значение в 76 пунктов ненамного отстает от рекорда в 62 пунктов в 2007 году

• Доминантным признаком основных кросс-курсов являются сдавленные диапазоны

Немного истории, поскольку волатильность пары евро/доллар терпит крах

Вчера пара евро/доллар провела очередной спокойный день, ранее увеличив рекордную полосу понедельников в пределах 100 пунктов до 24 недель, несмотря на выход отчета IFO в Германии и последние данные по инфляции в ЕС (обратите внимание, что индикатор ожиданий IFO фактически снизился, что обычно отражается на общем показателе спустя несколько месяцев или дольше, вероятно, именно по этой причине евро не удалось развить движение на фоне выхода данного отчета в понедельник).

Как я говорил в последнее время, дневные диапазоны торговли пары евро/доллар сузились до минимальных с лета 2007 года значений, и пара, по всей видимости, не может найти катализатор для более масштабного движения в определенном направлении. В то время минимальный показатель ATR (я использую 50-дневную EMA) держался на невероятной отметке в 62 пункта по сравнению с текущими 76 пунктами, таким образом, нам еще далеко до нового рекорда, и я удивлюсь, если пара его установит, поскольку прорыв диапазона неизбежно приведет к всплеску волатильности.

В 2007 году волатильность пары евро/доллар достигла текущих уровней в феврале того же года и продолжила падать вплоть до июля, когда заявления Bear Stearns о проблемах, связанных с субстандартной ипотекой, начали дестабилизировать мировые рынки, хотя пара евро/доллар не демонстрировала значительный рост на протяжении еще нескольких месяцев, поскольку в то время внимание было сосредоточено на сделках carry в кросс-курсах иены (в частности в паре NZD/JPY. Она пострадала от катастрофического разворота, начавшегося в конце июля, который послужил предвестником начала конца для аналогичных сделок carry в иене, пользовавшихся популярностью на протяжении примерно пяти лет).

График: USD/CHF

График пары доллар/франк является прекрасным примером актива, который может заявить о себе в ближайшее время, поскольку едва ли можно рассчитывать на то, что пара надолго задержится в пределах такого узкого диапазона между 0,8915 и 0,8850. Уровень 0,8850 находится вблизи циклических минимумов. Вчера пара попыталась вырасти от поддержки, но тщетная попытка удержаться выше ставит под сомнение краткосрочный прогноз. Необходимо вернуться обратно выше 0,8950 или даже выше 0,9000, чтобы снова переключать внимание на рост. Между тем, закрытие ниже 0,8850 и даже ниже 0,8800 необходимо, чтобы дать медведям повод для дальнейшего развития нисходящего движения.

График: Торговые диапазоны доллар/франка

Повторюсь, для получения долгосрочного представления о том, насколько сдавленным был недавний торговый диапазон в паре доллар/франк, необходимо взглянуть на 20-недельный и 13-недельный торговые диапазоны для пары доллар/франк (в процентах). Обратите внимание, что большую часть времени в прошлом, когда узкие диапазоны сохранялись на протяжении такого длительного времени, мы получали достаточно масштабный прорыв, за исключением примечательного периода в 2007 года, когда диапазоны сохранялись на протяжении чрезвычайно длительного времени. Мы готовимся к прорыву в ближайшее время или к сужению торгового интереса?

Я по-прежнему считаю важным, что вчера индекс SnP500 установил исторический максимум, в то время как пара доллар/иена даже не может пробить локальный уровень сопротивления в пределах недавних более широких диапазонов. Иена держится значительно выше, чем можно было бы ожидать с точки зрения интереса к риску; хотя в этом нет ничего удивительного, если поддержку интереса к риску оказывают ожидания того, что Федрезерв вернется к курсу на смягчение политики из-за растущих сомнений относительно качества американского восстановления. Вчера мы стали свидетелями очередного небольшого разочарования, поскольку показатель потребительского доверия за февраль не дотянул до прогнозов на несколько пунктов, чему способствовало резкое снижений в части ожиданий индекса. Далее я буду присматривать за рынками облигаций, как за подтверждающим индикатором движений в паре доллар/иена. Тем не менее, первый важный отчет, который создаст движение на рынках облигаций и в паре доллар/иена, выйдет не раньше следующей недели.

Что нас ждет

Сегодня календарь не выглядит насыщенным событийными рисками, способными вызвать движение на рынке, однако сегодня, возможно, стоит присмотреться к шведской кроне, поскольку скоро выйдет протокол заседания Риксабанка и отчет по розничным продажам. Интересный аспект для интерпретации протокола заседания заключается в том, что он был создан до публикации важных неожиданных показателей, которые подтолкнули шведскую крону вниз на прошлой неделе. Паре EUR/SEK удалось немного консолидироваться после недавней попытки пробить уровень 9,00, и в центре внимания остается перспектива роста до тех пор, пока пара закрывается выше области 8,88/8,90.

Что касается других событий, то сегодня выходит первый пересмотр и дальнейшие подробности по ВВП в Великобритании в четвертом квартале, а затем и число продаж новых домов в США, которые могут привлечь внимание на фоне недавнего снижения данных по рынку жилья, однако с привычным погодным нюансом. Необходимо увидеть цикл данных, по крайней мере, за март, чтобы получить более ясное представление о состоянии американского восстановления.

Сложно представить, что мы останемся в настолько узких диапазонах до ключевых данных из США, которые выйдут на следующей неделе, и заседания ЕЦБ, однако очевидно, что рынок будто пытается нас усыпить.

Три показателя на сегодня: ВВП Великобритании, заявки на ипотеку и продажи жилья в США

• Перспективы восстановления экономики Великобритании

• Погода по-прежнему считается главным «виновником» проблем в США

• Разочарование на рынке первичного жилья в Америке

Главным событием утра станет обновленный отчет о росте ВВП Великобритании за четвертый квартал 2013 года. Далее в США выйдут две публикации, которые позволят участникам рынка оценить, как зима повлияла на рынок жилья: еженедельный отчет о заявках на ипотеку и отчет о продажах на рынке первичного жилья.

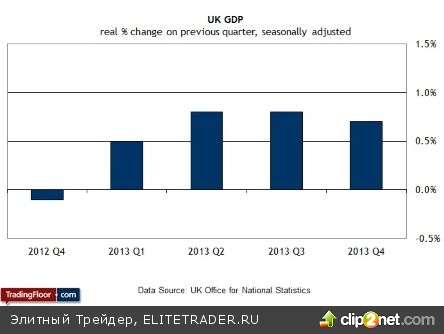

ВВП Великобритании (09.30 GMT)

Несколько дней назад газета The Guardian задала вопрос: «Завершилось ли восстановление британской экономики?». Когда дело доходит до средних оценок макроэкономического состояния, то всегда есть место для скептицизма, но публикуемые в последнее время данные по-прежнему дают повод для осторожного оптимизма. Конечно, завтра все может кардинально поменяться, но на основании имеющейся статистики можно с уверенностью утверждать, что тенденция к росту есть и она сохранится в ближайшей перспективе. Публикуемая сегодня оценка роста ВВП вряд ли пошатнет это фундамент.

Экономисты ожидают, что за последние три месяца 2013 года экономика Великобритании выросла на 0,7% по сравнению с предыдущим кварталом. Такая же оценка была представлена в предварительном отчете о росте ВВП. Согласно прогнозу роста ВВП в этом месяце, составленному Национальным институтом экономических и социальных исследований (National Institute of Economic and Social Research, NIESR), в ближайшее время такой темп роста сохранится, а, возможно, даже немного увеличится. Что касается календарного 2014 года целиком, то NIESR прогнозирует рост экономики Великобритании на 2,5% по сравнению с результатом 2013 года на уровне 1,9%, установленным Службой национальной статистики (Office for National Statistics).

Тем не менее, существует несколько факторов риска. В последнее время реальная статистика по розничным продажам сильно колебалась, хотя увеличение темпов роста зарплат в январе говорит о том, что весной возможен рост потребления. Такой же посыл содержал опубликованный вчера отчет Конфедерации британской промышленности о розничной торговле за февраль. Согласно полученным данным, расходы в розничном секторе постепенно восстанавливаются. Наверное, поэтому не было ничего удивительного в том, что вчера Европейская комиссия повысила свою оценку роста ВВП Великобритании на этот год до 2,5% по сравнению с предыдущим прогнозом на уровне 2,2%, озвученным прошлой осенью.

Коротко говоря, утверждать сейчас, что восстановление экономики Великобритании завершилось, значит пускаться в не подтвержденные реальной статистикой разговоры, игнорируя самые последние экономические данные.

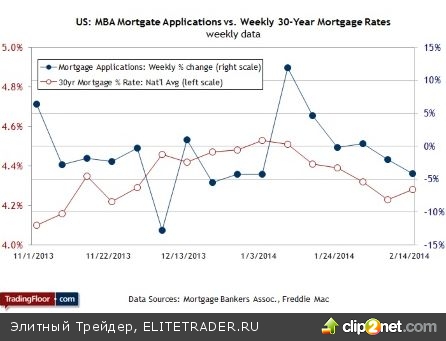

Заявки на ипотеку в США (12.00 GMT)

В феврале статистика на рынке жилья ухудшилась, в том числе в еженедельных отчетах о заявках на ипотеку. В последнем выпуске этот индикатор спроса на жилье понизился вторую неделю подряд. Главным источником ухудшения по-прежнему считается погода. Если это действительно так, что данные за прошлую неделю должны были немного улучшиться, так как погодные условия стабилизировались.

Дополнительную поддержку оказало снижение процентной ставки по фиксированной тридцатилетней ипотеке. Правда, некоторые аналитики по-прежнему предупреждают, что рынок жилья достиг своего пика, несмотря на то, что в дестабилизации макроэкономической ситуации в последнее время обвиняется арктический фронт. Но это всего лишь предположения. Об одном можно сказать с уверенностью: до тех пор, пока мы не выясним, какую роль сыграла погода в динамике экономической статистики, споры о том, как будет развиваться жилищная отрасль в этом году, не прекратятся.

Хорошей новостью является то, что президент ФРБ Атланты Деннис Локхарт (Dennis Lockhart) ожидает прогресса в этом секторе. «Я не строю чрезмерных ожиданий в отношении жилищного рынка, но верю в то, что потенциал есть и что по итогам года состояние в этом секторе будет устойчивое» — заявил он на прошлой неделе. Сегодняшний еженедельный отчет о заявках на ипотеку поможет игрокам решить, насколько оправданна такая точка зрения.

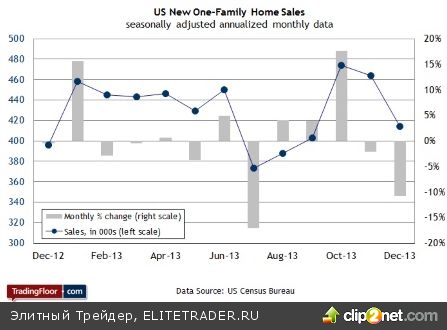

Продажи на рынке первичного жилья в США (15.00 GMT)

Публикуемый сегодня отчет о покупках новых домов за январь должен продемонстрировать то, что уже было ясно из предыдущих отчетов: пока что 2014 год складывается для сектора недвижимости не очень хорошо. Средний прогноз предусматривает сокращение продаж нового жилья в прошлом месяце до годового показателя 400 000 (скорректированного с учетом сезонных факторов) по сравнению с 414 000 в декабре. Результат не плачевный, но он пополнит копилку неутешительных отчетов на рынке жилья, которые вышли за последние несколько недель.

Положительным моментом может быть то, что покупатели просто откладывали покупки. На прошлой неделе экономист PNC Financial дал повод для оптимизма, сказав следующее: «Несмотря на то, что рост ипотечных ставок и цен привел к некоторому снижению доступности жилья, ситуация сейчас все равно намного лучше, чем в разгар жилищного бума. Многих потенциальных покупателей беспокоило их финансовое состояние, поэтому они решили повременить с покупками, но теперь по мере улучшения условий они снова выходят на рынок».

Однако сегодняшний отчет о продажах на первичном рынке за прошлый месяц едва ли подтвердит эту теорию. Пока что мы продолжаем подсчитывать убытки после суровой зимы. Для того чтобы ответить на вопрос, является ли этот спад временным или же это первый признак более глубоких проблем в жилищном секторе (и экономике в целом), потребуется время.

http://ru.tradingfloor.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter