Мировые рынки освободятся от пут геополитической напряженности и новостей из Китая. И то лишь на время и в случае, если выходящая сегодня утренняя макростатистика из КНР не выведет опасения по поводу торможения роста второй экономики мира на новый виток. Будут опубликованы данные по промпроизводству, розничным продажам и инвестициям в основной капитал. Возникшая вчера тревога формирования волны корпоративных дефолтов сегодня утихла благодаря заверениям китайского премьера Ли Кэцяна, что правительство держит руку на пульсе и контролирует системные риски на финансовом рынке. Стоит напомнить, что история началась с дефолта производителей солнечных панелей Shanghai Chaori Solar Energy Science & Technology Co в минувшую пятницу. Давление напряженности ситуации вокруг Украины в утренние часы торгов в четверг также ощущается уже не так сильно. Рынки рисковых активов восстанавливаются после серьезных потерь. В среду продажи усилились после совместного заявления стран-участниц G7, осуждающего действия России в Крыму и призывающего к немедленной разрядке напряженности. Дополнительным рычагом давление стали заявления министерства энергетики США о готовности высвободить часть стратегических резервов (последний раз такое было в июне 2011 года) в целях «проверки операционных возможностей инфраструктуры». Подобные новости напугали держателей «длинных» позиций в нефти марки WTI ($98,4/барр.), в то время как котировки сорта Brent ($108,40/барр.) на это практически не отреагировали. Продолжает расти в цене золото ($1 374/унцию). Любопытные пертурбации наблюдаются на валютном рынке, где доллар несет существенные потери против ведущих валют (DXY 79,44; EUR/USD 1,394). При этом долговой рынок США спокоен и подтверждают свою роль пристанища капиталов: UST10 2,74%. Фьючерс на SnP 500 растет на 0,25%. Индекс широкого рынка закрылся вблизи нейтральной отметки. Азиатские рынки преимущественно растут, включая рынок Китая (Shanghai Composite +0,98%). В четверг российский рынок акций столкнется с дилеммой: будет ли оправданным обновление годовых минимумов на фоне отсутствия деэскалации напряженности вокруг Украины или же в текущих котировках уже дисконтированы все риски ухудшения отношений с Западом. Ответ на этот вопрос для большинства по-прежнему не очевиден. В преддверии проведения в Крыму референдума неопределенность по-прежнему высока. Вооруженные силы РФ проводят полевые занятия на приграничных к Украине полигонах. В понедельник ЕС может сообщить о введении санкций против России, в США подобный законопроект ждет только одобрения верхней палаты Конгресса и подписи президента. Сегодня на настроения могут повлиять итоги заседания Совета безопасности ООН (23:00 МСК), а также очередная встреча главы российского МИДа Сергея Лаврова и госсекретаря США Джона Керри. Импульс торгам задаст блок статистики из Китая, который будет опубликован в 9:30 МСК. С учетом технического восстановления рынков акций развивающихся стран в дебюте торгов на российских площадках можно также ожидать частичной фиксации прибыли по «коротким» позициям. Это создаст «запас прочности» выше поддержки в 1 270 пунктов по индексу ММВБ. На внутреннем валютном рынке возможны новые попытки рубля создать платформу для своего укрепления. В среду попытки эти были не очень удачными, ЦБ, вероятно, повысил коридор бивалютной корзины на 10 коп. В четверг котировки доллар/рубль, вероятно, будут колебаться в пределах 36,20-36,60; евро/рубль – 50,30-50,80.

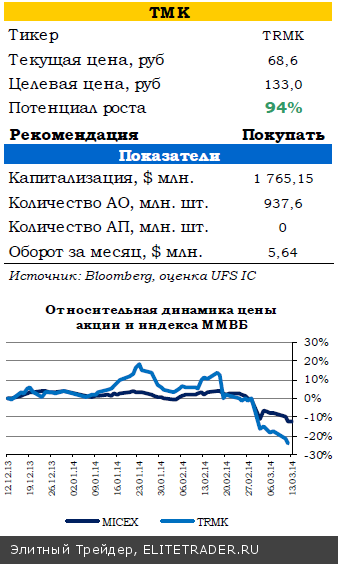

ТМК: 4К13 лучше ожиданий (умеренно позитивно)

«Трубная металлургическая компания» подвела итоги работы в 2013 г. Ее чистая прибыль составила $215 млн (на 23% ниже уровня прошлого года), чистый долг сократился на $93 млн до $3,6 млрд, а EBITDA составила $952 млн (на 7% ниже, чем в 2012 г.), говорится в сообщении компании. Скорректированный показатель EBITDA уменьшился из-за неблагоприятной рыночной конъюнктуры, говорится в пресс-релизе ТМК. При этом рентабельность по EBITDA компании осталась на прежнем уровне, что и годом ранее, – 15%. На чистую прибыль компании сильно повлиял убыток от курсовых разниц – он составил $49 млн, отмечается в сообщении. В 2014 г. ТМК ожидает увеличения спроса на российском рынке трубной продукции, в основном благодаря росту потребления труб нефтегазового сортамента. В частности, в результате увеличения объемов горизонтального бурения и дальнейшей разработки нетрадиционных запасов нефти и газа, отмечается в пресс-релизе ТМК. Результаты ТМК выглядят довольно неплохо, несмотря на ухудшение по сравнению с 2012 годом. Мы ожидали, что падение финансовых показателей будет более выраженным. Выручка по итогам года превзошла наши прогнозы на 2,3%, валовая прибыль – на 2,4%. Чистая прибыль лучше, чем мы ожидали на 13%, EBITDA лучше на 15% (частично из-за изменения методики расчета показателя). Превышение прогнозов достигнуто за счет сильных результатов 4К13, где структура продаж улучшилась, а спрос показал признаки восстановления. Мы оцениваем результаты как сильные на фоне довольно слабого спроса, который может несколько улучшиться в текущем году на фоне более активного развития новых гринфилд-проектов в нефтянке. На фоне тяжелой ситуации в металлургических компаниях, которые инвесторы часто сравнивают с ТМК из-за их присутствия на трубном рынке, ТМК выглядит ощутимо лучше. Сохраняем умеренно позитивный взгляд на бумаги компании. Однако слабой стороной компании остается достаточно высокая долговая нагрузка, а также недостаточная прозрачность бизнеса, за счет чего рынок будет в большей степени ориентироваться на годовые показатели, которые можно назвать довольно слабыми, а не на результаты 4К13, который нас приятно удивил. Поэтому локальной поддержки котировкам результаты, скорее всего, не окажут.

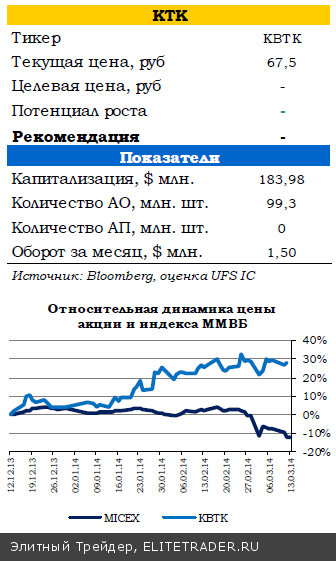

КТК делится прибылью (позитивно)

Вчера КТК опубликовала итоги заседания совета директоров, который рекомендовал собранию акционеров утвердить дивиденды в размере 5 рублей на акцию. Согласно сообщению компании, дата закрытия реестра акционеров для получения дивидендов установлена на 18 марта. Также КТК потратит 3,5% от прибыли по РСБУ (~ 18 млн рублей) на программу стимулирования работников компании, эти средства могут быть потрачены на опционную программу. КТК являет собой весьма необычную компанию для угольной отрасли. В отличие от большинства других производителей, компания фокусируется на энергетическом угле и нишевом спросе на последний на внутреннем рынке. Это позволяет поддерживать маржинальность на приемлемом уровне даже при текущих довольно низких ценах. Кроме того, компанию выгодно отличает низкая долговая нагрузка и готовность делиться прибылью с акционерами. Дивидендная доходность акций КТК ожидается выше 7%, что можно назвать хорошим показателем. Мы позитивно смотрим на бумаги компании.

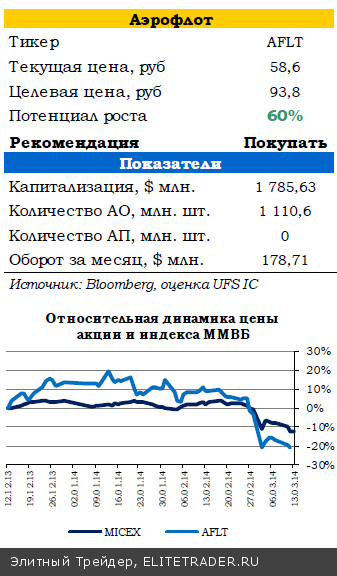

Аэрофлот: финансовые результаты 2013 года (умеренно позитивно)

Вчера «Аэрофлот» представил финансовые результаты за 2013 год по МСФО. Чистая прибыль компании в 2013 году выросла на 41,9% по сравнению с предыдущим годом и составила $203,3 млн. Выручка за 2013 год увеличилась на 15% до $9,14 млрд. Компания отмечает существенное увеличение расходов на авиационное топливо в 2013 году – на 11,2%, до $2,5 млрд. Операционные расходы (без учета расходов на авиационное топливо, оплату труда и амортизацию) также выросли – на 9,9%, до $4,2 млрд. Общая выручка авиаперевозчика оказалась незначительно ниже нашего прогноза, однако выручка от перевозок, напротив, превысила наши ожидания: $8,08 млрд против $7,95 млрд прогнозных. Основное влияние на значительный рост выручки оказал рост пассажиропотока. Рентабельность по EBITDA показала рост по итогам года: с 8,2% до 10,9%, чистая рентабельность также выросла – с 2,0% до 2,5%. Мы оцениваем опубликованные результаты позитивно для бумаг компании, однако в ближайшее время не ожидаем выраженной реакции в котировках, поскольку более сильное негативное влияние на российский рынок сейчас оказывает ситуация в Украине.

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

ТМК: 4К13 лучше ожиданий (умеренно позитивно)

«Трубная металлургическая компания» подвела итоги работы в 2013 г. Ее чистая прибыль составила $215 млн (на 23% ниже уровня прошлого года), чистый долг сократился на $93 млн до $3,6 млрд, а EBITDA составила $952 млн (на 7% ниже, чем в 2012 г.), говорится в сообщении компании. Скорректированный показатель EBITDA уменьшился из-за неблагоприятной рыночной конъюнктуры, говорится в пресс-релизе ТМК. При этом рентабельность по EBITDA компании осталась на прежнем уровне, что и годом ранее, – 15%. На чистую прибыль компании сильно повлиял убыток от курсовых разниц – он составил $49 млн, отмечается в сообщении. В 2014 г. ТМК ожидает увеличения спроса на российском рынке трубной продукции, в основном благодаря росту потребления труб нефтегазового сортамента. В частности, в результате увеличения объемов горизонтального бурения и дальнейшей разработки нетрадиционных запасов нефти и газа, отмечается в пресс-релизе ТМК. Результаты ТМК выглядят довольно неплохо, несмотря на ухудшение по сравнению с 2012 годом. Мы ожидали, что падение финансовых показателей будет более выраженным. Выручка по итогам года превзошла наши прогнозы на 2,3%, валовая прибыль – на 2,4%. Чистая прибыль лучше, чем мы ожидали на 13%, EBITDA лучше на 15% (частично из-за изменения методики расчета показателя). Превышение прогнозов достигнуто за счет сильных результатов 4К13, где структура продаж улучшилась, а спрос показал признаки восстановления. Мы оцениваем результаты как сильные на фоне довольно слабого спроса, который может несколько улучшиться в текущем году на фоне более активного развития новых гринфилд-проектов в нефтянке. На фоне тяжелой ситуации в металлургических компаниях, которые инвесторы часто сравнивают с ТМК из-за их присутствия на трубном рынке, ТМК выглядит ощутимо лучше. Сохраняем умеренно позитивный взгляд на бумаги компании. Однако слабой стороной компании остается достаточно высокая долговая нагрузка, а также недостаточная прозрачность бизнеса, за счет чего рынок будет в большей степени ориентироваться на годовые показатели, которые можно назвать довольно слабыми, а не на результаты 4К13, который нас приятно удивил. Поэтому локальной поддержки котировкам результаты, скорее всего, не окажут.

КТК делится прибылью (позитивно)

Вчера КТК опубликовала итоги заседания совета директоров, который рекомендовал собранию акционеров утвердить дивиденды в размере 5 рублей на акцию. Согласно сообщению компании, дата закрытия реестра акционеров для получения дивидендов установлена на 18 марта. Также КТК потратит 3,5% от прибыли по РСБУ (~ 18 млн рублей) на программу стимулирования работников компании, эти средства могут быть потрачены на опционную программу. КТК являет собой весьма необычную компанию для угольной отрасли. В отличие от большинства других производителей, компания фокусируется на энергетическом угле и нишевом спросе на последний на внутреннем рынке. Это позволяет поддерживать маржинальность на приемлемом уровне даже при текущих довольно низких ценах. Кроме того, компанию выгодно отличает низкая долговая нагрузка и готовность делиться прибылью с акционерами. Дивидендная доходность акций КТК ожидается выше 7%, что можно назвать хорошим показателем. Мы позитивно смотрим на бумаги компании.

Аэрофлот: финансовые результаты 2013 года (умеренно позитивно)

Вчера «Аэрофлот» представил финансовые результаты за 2013 год по МСФО. Чистая прибыль компании в 2013 году выросла на 41,9% по сравнению с предыдущим годом и составила $203,3 млн. Выручка за 2013 год увеличилась на 15% до $9,14 млрд. Компания отмечает существенное увеличение расходов на авиационное топливо в 2013 году – на 11,2%, до $2,5 млрд. Операционные расходы (без учета расходов на авиационное топливо, оплату труда и амортизацию) также выросли – на 9,9%, до $4,2 млрд. Общая выручка авиаперевозчика оказалась незначительно ниже нашего прогноза, однако выручка от перевозок, напротив, превысила наши ожидания: $8,08 млрд против $7,95 млрд прогнозных. Основное влияние на значительный рост выручки оказал рост пассажиропотока. Рентабельность по EBITDA показала рост по итогам года: с 8,2% до 10,9%, чистая рентабельность также выросла – с 2,0% до 2,5%. Мы оцениваем опубликованные результаты позитивно для бумаг компании, однако в ближайшее время не ожидаем выраженной реакции в котировках, поскольку более сильное негативное влияние на российский рынок сейчас оказывает ситуация в Украине.

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter