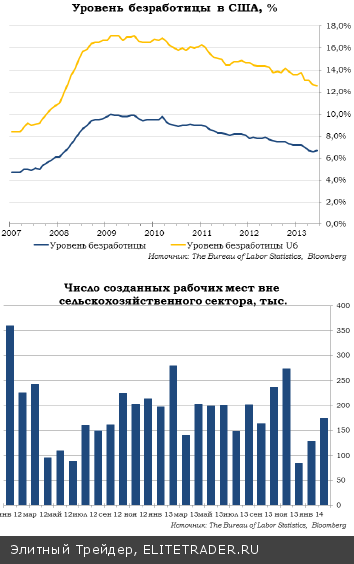

Без обиняков — Йеллен так и сказала, что после прекращения накачки экономики деньгами пройдет полгода, после чего ставки будут повышены. То есть если не форс- мажор (а пагубное влияние на экономику непогоды не остановило сворачивание QE3), в декабре начнется обратный отсчет. И летом следующего года ФРС сможет порвать с антикризисным прошлым. Да еще как! Согласно новым оценкам, уже подавляющее большинство комитета считает, что ставка по федеральным фондам к концу 2015 года будет повышена по крайней мере до 1,00%. А как же обещания не торопиться с повышением процентных ставок? Инвесторы были обмануты? Многие действительно не рассчитывали, что отказ от новой реальности — длительного сохранения крайне мягкой монетарной политики в условиях невысоких по историческим меркам темпов роста — произойдет не так скоро. Но ситуация изменилась. Члены комитета увидели «глубинную силу экономики», на рынках активов проявились признаки пузыря. Это заставляет ФРС поторопиться, заблаговременно предупредив рынки. Возможно, именно это повлияло вчера на Йеллен. У инвесторов теперь есть почти полная картина: сколько времени у них еще остается, чтобы сократить чрезмерный левередж и подготовиться к прощанию с эпохой «дармовых денег». Прощание может пройти без обмороков и нервных припадков: Йеллен видит возможности для плавной глиссады роста ставок. Как и ожидалось, комитет по операциям на открытом рынке сократил объем QE3 на $10 млрд до $55 млрд, а также внес значимые изменения в монетарную политику. Иной вид приобрела политика формирования ожиданий (forward guidance). В ФРС отказались от целевого значения по уровню безработицы в 6,5% в качестве триггера для ужесточения монетарной политики. Теперь будет учитываться широкий перечень факторов: индикаторы условий на рынке труда, индикаторы инфляционных ожиданий и динамики цен, а также индикаторы самочувствия финансовых рынков. Комитет представил новые экономические прогнозы. Была снижена на 0,2% верхняя планка диапазона ожиданий по ВВП на 2014 и 2015 год (текущие значения 2,8–3,0% и 3,0– 3,2% соответственно), однако новые оценки по уровню безработицы и по инфляции оказались оптимистичнее. Изменился и расклад сил «ястребов» и «голубей» в комитете. Повышения процентных ставок в следующем году теперь ждут уже 13, а не 12 из 16 его представителей. Более агрессивными стали и предположения о том, насколько быстрыми окажутся темпы возвращения к нормальным параметрам денежно-кредитной политики. О том, что к концу следующего года ставка по федеральным фондам будет повышена по крайней мере до 1,00%, уже говорят десять, а не семь ключевых лиц в ФРС.

Что касается самого главного лица, Джанет Йеллен, то и от нее рынки получили весьма ценную информацию. Отвечая на вопросы публики, она проговорилась, что после выздоровления рынка труда и улучшения ситуации в экономике (о чем можно будет судить по динамике широкого перечня индикаторов), вероятно, пройдет полгода, после чего в ФРС будут готовы отказаться от околонулевых ставок. Иными словами, после того как QE3 станет историей (если tapering будет продолжен по $10 млрд на каждом заседании) первое повышение произойдет в июне 2015 года. Или даже в апреле, если программа выкупа активов будет свернут в октябре этого года. Рынок фьючерсов на процентные ставки вчера учел новую информацию, сделав основную ставку уже на июнь 2015 года, что на одно заседание раньше, по сравнению с предыдущей оценкой. Рынки других видов активов также внимательно отнеслись к итогам заседания ФРС. Американский доллар усилил свои позиции против подавляющего большинства валют развитых и развивающихся стран: DXY 79,97; EUR/USD 1.3836. На долговом рынке США доходности гособлигаций взмыли ввысь, особенно в близком конце кривой. Так, доходности UST5 повышались до 1,75% (+20 б. п. к закрытию предыдущего дня), а к утру четверга скорректировались вниз к 1,70%. Доходность бенчмарка UST10 составила 2,74%, +7 б. п. (в моменте было 2,79%). Цены на золото обрушились до $1 333 за унцию. Американский рынок акций завершил торги снижением на 0,6% по индексу SnP 500. Сигнал Йеллен теперь врежется в сознание инвесторов. Ее слова будут всплывать каждый раз при принятии каждого нового действия на рынке. Рисковые активы останутся под давлением, пока крупные игроки полностью не переформируют свои портфели. Рублевые активы, сильно пострадавшие из-за роста напряженности вокруг Украины, также будут ощущать влияние конъюнктуры на мировых финансовых рынках. Но, по всей видимости, уже не так остро, как это могло быть еще в начале года. Об этом свидетельствует их поведение сегодня. Рынок держится молодцом. На рынке акций коррекция, скорее всего, будет продолжена. Поддержка по индексу ММВБ может быть найдена либо на 1 290, либо на 1 270 пунктах. После этого можно ожидать формирования новой волны роста, характер которой позволит понять, есть ли в среднесрочной перспективе резервы для закрытия гэпа «черного понедельника» (1 411 – 1 437 пунктов). Многое, конечно, будет зависеть от того, разрешатся противоречия с Западом, не перерастут ли они в долгосрочную конфронтацию? Оправдан ли и дальше будет «дисконт» цен? Если верить в позитивный сценарий, то пришло время покупать не только российские акции, но и евробонды. Там спреды расширились до весьма «сладких» значений.

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Что касается самого главного лица, Джанет Йеллен, то и от нее рынки получили весьма ценную информацию. Отвечая на вопросы публики, она проговорилась, что после выздоровления рынка труда и улучшения ситуации в экономике (о чем можно будет судить по динамике широкого перечня индикаторов), вероятно, пройдет полгода, после чего в ФРС будут готовы отказаться от околонулевых ставок. Иными словами, после того как QE3 станет историей (если tapering будет продолжен по $10 млрд на каждом заседании) первое повышение произойдет в июне 2015 года. Или даже в апреле, если программа выкупа активов будет свернут в октябре этого года. Рынок фьючерсов на процентные ставки вчера учел новую информацию, сделав основную ставку уже на июнь 2015 года, что на одно заседание раньше, по сравнению с предыдущей оценкой. Рынки других видов активов также внимательно отнеслись к итогам заседания ФРС. Американский доллар усилил свои позиции против подавляющего большинства валют развитых и развивающихся стран: DXY 79,97; EUR/USD 1.3836. На долговом рынке США доходности гособлигаций взмыли ввысь, особенно в близком конце кривой. Так, доходности UST5 повышались до 1,75% (+20 б. п. к закрытию предыдущего дня), а к утру четверга скорректировались вниз к 1,70%. Доходность бенчмарка UST10 составила 2,74%, +7 б. п. (в моменте было 2,79%). Цены на золото обрушились до $1 333 за унцию. Американский рынок акций завершил торги снижением на 0,6% по индексу SnP 500. Сигнал Йеллен теперь врежется в сознание инвесторов. Ее слова будут всплывать каждый раз при принятии каждого нового действия на рынке. Рисковые активы останутся под давлением, пока крупные игроки полностью не переформируют свои портфели. Рублевые активы, сильно пострадавшие из-за роста напряженности вокруг Украины, также будут ощущать влияние конъюнктуры на мировых финансовых рынках. Но, по всей видимости, уже не так остро, как это могло быть еще в начале года. Об этом свидетельствует их поведение сегодня. Рынок держится молодцом. На рынке акций коррекция, скорее всего, будет продолжена. Поддержка по индексу ММВБ может быть найдена либо на 1 290, либо на 1 270 пунктах. После этого можно ожидать формирования новой волны роста, характер которой позволит понять, есть ли в среднесрочной перспективе резервы для закрытия гэпа «черного понедельника» (1 411 – 1 437 пунктов). Многое, конечно, будет зависеть от того, разрешатся противоречия с Западом, не перерастут ли они в долгосрочную конфронтацию? Оправдан ли и дальше будет «дисконт» цен? Если верить в позитивный сценарий, то пришло время покупать не только российские акции, но и евробонды. Там спреды расширились до весьма «сладких» значений.

http://ru.ufs-federation.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter