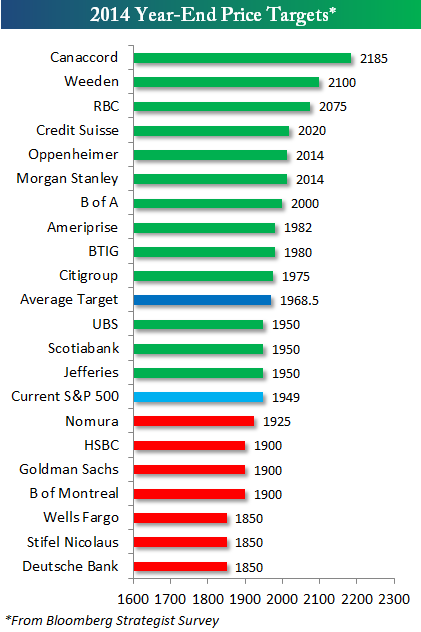

В декабре прошлого года текущий уровень 1950 был назван некоторыми аналитиками ведущих банков как возможный уровень закрытия 2014 года.

Средний прогноз уровня индекса SnP 500 на конец 2014 года составил 1968 пунктов. Средняя прибыль (EPS) на акции из состава индекса вырастет до $118.

Ожидание закрытие года по SnP 1900 и ниже:

Deutsche Bank (1850), Citigroup, Barclays, BMO, Goldman Sachs, Wells Fargo, HSBC

Ожидание закрытие года по SnP 1950-60:

UBS, RBC, Credit Suisse, Jefferies, Scotiabank

Ожидание закрытие года по SnP 2000 и выше:

Bank of America, Oppenheimer, Morgan Stanley

Особенно интересным и одним из самых оптимистичных было мнение Том Ли, JP Morgan:

Ожидание закрытие года по SnP: 2075, EPS 132.

Дэвид Бьянко, Deutsche Bank: SnP: 1850: EPS: $119.00

"Сейчас мы уверены, что инвестиции и экспорт в США будут расти темпами, превышающими 5% в следующем году, благодаря: 1) умеренным ценам на нефть, 2) хорошо контролируемому спаду в Китае, где пытаются обуздать строительный сектор, поддерживая при этом капиталовложения в транспортную инфраструктуру и в повышение уровня жизни городского населения, а также в увеличение производительности труда и 3) просроченному циклу обновления в обрабатывающей промышленности, инфраструктуре и технологиях. Эти факторы должны способствовать хорошему спросу на промышленные товары, несмотря на рост расходов на оборону и сокращение капвложений в мировой горнодобывающей отрасли.

Но для того, чтобы капитальные инвестиции и экспорт вернулись к среднему уровню роста в 10% за последние 20 лет, необходимо серьезное увеличение инвестиций в технологическое перевооружение. К счастью, некоторые недавно обнародованные индикаторы, а также ряд заявлений директоров компаний позволяют судить о росте расходов на обновление технологий.

Брайан Белски, BMO: SnP: 1900, EPS: $116.00

Мы входим в 2014 год настроенными менее оптимистично, чем за последние пару лет. Наши модели прогнозируют 4-6% рост в следующем году, основанный на чуть меньших премиях за риск, увеличении дивидендов и лучших тенденциях в экономике, однако макро-условия остаются преградой. Принимая во внимание рост этого года, мы считаем, что это — наиболее разумный подход. В то время, как показатели оценки акций отнюдь не переоценены, текущие уровни позволяют предположить, что рынку будет сложно продолжить свой впечатляющий рост без соответствующего увеличения прибылей. В дополнение к этому, мы считаем, что инвесторы будут остро реагировать на действия ФРС, поскольку ситуация на рынке была значительно оптимистичней во время действия программ ФРС по покупке активов. Поэтому, мы прогнозируем, что в первую половину 2014 года акции покажут отличный рост, который исчезнет во втором полугодии после завершения программы количественного стимулирования. Слабость рынка, с этим связанная, не должна рассматриваться, как конец бычьего рынка. Вместо этого, инвесторы с долгосрочным временным горизонтом должны ее использовать, как возможность для покупки. Также следует учесть, что ряд тенденций в экономике позволяют предположить, что до конца текущего цикла остается еще много лет.

Барри Кнэпп, Barclays: SnP: 1900, EPS: $119.00

На момент написания прогноза, отношение к акциям чрезмерно оптимистичное. Хотя настроения инвесторов легко измерить — несколько организаций занимаются этим — их влияние на рыночную динамику достаточно эфемерно. Крайности в настроениях часто существуют лишь короткое время перед разворотными моментами рынка и быстро исчезают по мере коррекции цен. Периоды постоянных бычьих и медвежьих настроений, как правило, подтверждаются чрезмерно высокими или низкими оценками, чего мы не наблюдаем в настоящее время. Поэтому на следующий год мы оставляем некоторый запас свободных средств, которые вложим в рынок в случае скорой коррекции, ведомой экстремумами в настроениях.

Тобиас Левкович, Citigroup: SnP: 1900, EPS: $116.25

Возможная политическая нестабильность в Вашингтоне, слишком агрессивные прогнозы на 2014 год, которые должны вернуться к реальности и сужение политики стимулирования будет сдерживать фондовые индексы в ближайшие несколько месяцев. Тем не менее, сдвиг в сторону роста представляется вероятным в акциях высокой капитализации, особенно если иностранные деньги придут на американский рынок.

Дэвид Костин Goldman Sachs: SnP: 1900, EPS: $116.00

Стержнем нашего прогноза является рост — экономики, продаж, прибылей. Мы ожидаем, что в следующем году рост мировой экономики составит 3,6%. Экономика США прибавит 3%, в то время, как инфляция останется на уровне 1,4%. Китай, Япония и Европа будут расти, их ВВП соответственно увеличится на 7,8%, 1,6% и 1,5%. Однако мы не ожидаем роста рентабельности и прибыльности в 2014. Чистая рентабельность остается на рекордно высоком уровне в 8,7% с 2011 года. Компании пытаются сохранить прибыльность на текущих уровнях. Поэтому в следующем году мы ожидаем, что показатели рентабельности и прибыльности останутся без изменений. Вопросы о Р/Е обычно игнорируют тот факт, что рентабельность находится на исторически высоком уровне и не меняется уже несколько лет.

Майкл Курц, Nomura: SnP: 1925, EPS: $112.50

Наш прогноз роста индекса SnP 500 на следующий год не основывается на сравнительно оптимистичных оценках будущей прибыли. Более того, наш прогноз по EPS индекса на 2014 год составляет всего $112,50, что на 5,6% выше, чем прогноз 2013 года в $106,50. Рентабельность — критический фактор: большинство экспертов (слишком оптимистично, по нашему мнению) прогнозируют увеличение чистой прибыльности и EBIT до 10,8% и 15,7%, соответственно. Наш прогноз более консервативен: мы полагаем, что чистая прибыльность в следующем году останется на уровне 2012-2013, то есть, на 9,3%.

Шон Дарби, Jefferies: SnP: 1950, EPS: $121.00

Мы ожидаем умеренного роста SnP 500 до уровня 1950 пунктов на конец 2014 года. Мы прогнозируем рост интереса к фондовому рынку и хорошие результаты стратегий активного инвестирования во внутренние компании и компании малой капитализации. С чрезмерно оптимистичными индикаторами настроений, рекордным объемам маржинального кредитования и индексами, торгующимся близко к двум стандартным отклонениям от форвардного Р/Е за пять лет, инвесторам следует помнить, что в любой момент может произойти коррекция. Мы думаем, что 2014 будет неспокойным годом для фондовых рынков.

Джонатан Голуб, RBC: SnP: 1950, EPS: $119.00

Серьезный рост рынка акций в 2013 году мог показаться инвесторам результатом заключительных этапов восстановления экономики. Однако мы, на основе имеющихся данных, считаем, что цикл восстановления только входит в среднюю стадию. В результате слабости экономики в ней сохраняются значительные свободные мощности, а процентные ставки и оценки гораздо ниже средних исторических значений. Мы думаем, что эти факторы окажут поддержку акциям по трем ключевым причинам: 1) Напряжение в экономике удержит ФРС от резкого снижения стимулирования, 2) Стремление корпораций избежать повышенного риска приведет к росту EPS, 3) Коэффициенты оценки акций должны закрыть пробел между доходностью ценных бумаг и процентными ставками.

Джулиан Эммануэль, UBS: SnP: 1950, EPS: $116.00

Хотя наши текущие оценки индекса SnP 500 кажутся сравнительно высокими, более глубокое исследование истории показывает, что в некоторый момент текущего бычьего цикла они должны превысить 17х или более. В самом деле, во всех, кроме трех, бычьих рынках, имевших место после окончания Второй мировой войны, этот мультипликатор превышал 17х в тот или иной момент. Таким образом, сочетание сильных корпоративных балансов, адаптивной политики ФРС и уверенного роста ВВП приведет к росту выручки компаний. А в условиях высоких показателей прибыльности мы прогнозируем увеличение мультипликаторов, что дает нам цель на конец 2014 по SnP 500 на уровне 1950 пунктов.

Эндрю Гартвейт, Credit Suisse: SnP: 1960, EPS: $115.90

В конечном счете мы считаем, что бычий рынок будет продолжаться до тех пор, пока акции не станут дорогими по отношению к облигациям, завершится программа QE или настроения инвесторов не перейдут в область типичной эйфории (в отличие от нейтральных сейчас). В течение 25 месяцев на рынке не было коррекции, превышающей 10% - однако в 1980-х, 90-х и 2000-х мы были свидетелями ряда бычьих рынков продолжительностью в 3, 7 и четыре с половиной года без подобной коррекции. В ближайшей перспективе мы отмечаем риск консолидации и перекупленность ряда тактических показателей (таких, как отношение быки/медведи среди финансовых консультантов) и ожидаем начала сокращения QE в январе. В то же время сейчас эти индикаторы находятся на менее экстремальных уровнях, чем месяц назад.

Савита Субраманиан, Bank of America: SnP: 2000, EPS: $118.00

Мы считаем, что индекс SnP500 к концу следующего года достигнет уровня в 2000 пунктов, что означает его рост примерно на 11%. В то время, как его темпы его роста будут ниже, чем в 2013, наши прогнозы, тем не менее, более оптимистичны, чем у большинства аналитиков с Wall Street. Обратите внимание, что доля акций в портфелях (53%) пока ниже, чем исторически средняя (65%). Что касается Федерального резерва, мы думаем, что от сужения программы стимулирования, сопровождаемого ростом экономики, выиграют циклические акции.

Адам Паркер, Morgan Stanley: SnP: 2014, EPS: $116.00

С марта месяца мы были осторожны в отношении американских акций. Наша логика была более обусловлена отсутствием причин для медвежьего развития событий, нежели присутствием причин для роста. В течение последних двух лет мы стали свидетелями увеличения мультипликатора с 12х до 15,1х. За 40 с лишним лет подобное наблюдалось только 4 раза. Конечно, размер выборки недостаточен, чтобы оказаться статистически значимым, однако во всех трех предыдущих периодах ралли продолжалось еще 12-24 мес. Беспокойство инвесторов вызывает тот факт, что никто ни о чем не беспокоится. На самом деле, на это не стоит обращать внимание.

Джон Стольцфус, Oppenheimer: SnP: 2014, EPS: $115.00

Цель на следующий год отражает наши ожидания, что рынок сможет показать неплохие темпы роста в 2014. Ее мы получили при помощи модели дисконтирования дивидендов и модели Р/Е. По нашему мнению, данные моделей будут поддержаны реальным ростом фундаментальных показателей. Мы по-прежнему считаем, что экономический рост в США во многом обязан программе количественного смягчения ФРС. Улучшение экономических показателей в последнее время позволяет судить о продолжении восстановления, что может привести к росту прибылей в наступающем году.

Том Ли, JP Morgan: SnP: 2075, EPS: $132.00

Уже несколько лет мы придерживаемся идеи о том, что текущий бычий рынок станет одним из самых продолжительных в истории. Однако мы считаем, что многие инвесторы до сих пор неспособны в полной мере оценить то, что этот рынок ведет себя, как классический бычий. Для классического рынка шестой год, как правило, оказывается сильным. Исторически, бычьи рынки продолжительностью более 4 лет (с 1897) заканчивались только потому, что наступала очередная рецессия — то есть, они не заканчивались потому, что все оказывались "слишком оптимистично настроены".

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter