• Сырьевой индекс практически не изменился, так как подорожавшие промышленные металлы нивелировали потери в других секторах

• Сельскохозяйственные культуры торговались разнонаправленно: распродажа на рынке кукурузы осталась в тени активного роста кофе и какао

• Разные условия в США и Северном море повлияли на разницу между сортами нефти WTI и Brent

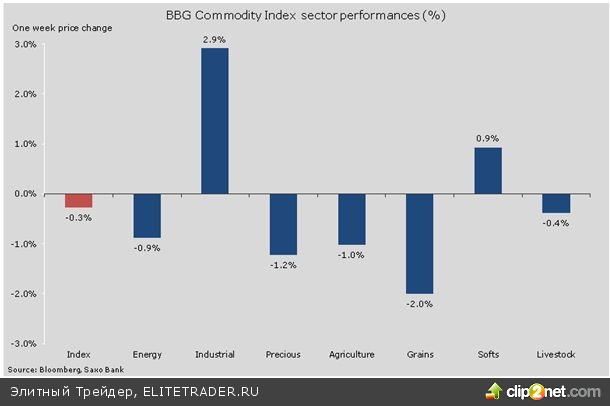

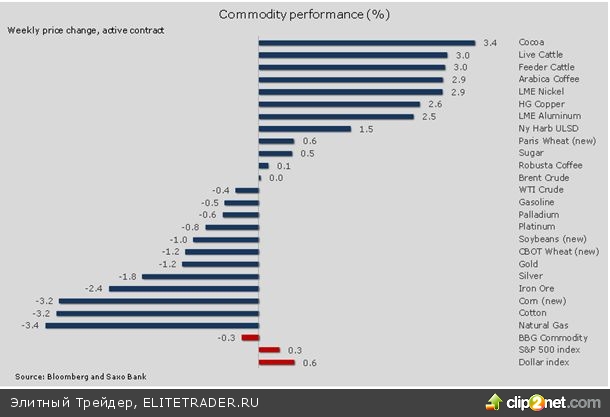

Диверсифицированный сырьевой индекс BBG за неделю практически не изменился: рост на рынке промышленных металлов, в частности цинка и алюминия, был компенсирован потерями в энергетическом секторе и секторе драгоценных металлов. В сельскохозяйственном секторе динамика была смешанная, некоторые ключевые культуры, например кукуруза, продолжили свое падение, а вот выращиваемые товары во главе с кофе и какао значительно укрепили свои позиции.

В лидерах на прошлой неделе оказались кофе сорта Арабика и какао. В первом квартале произошло стремительное повышение цен. Причиной послужила засуха в Бразилии, крупнейшем в мире производителе высококачественных бобов, которая привела к сокращению урожая. После того как цена откатилась от максимума на 50%, рост возобновился, на этот раз в связи с сообщениями о том, что засуха в Бразилии могла сильно повредить кофейные деревья, из-за чего прогнозы будущего урожая могут быть пересмотрены в меньшую сторону.

Между тем на рынке какао цена достигла трехлетнего максимума после того, как фьючерсный контракт с поставкой в сентябре вырвался за пределы диапазона, в котором он торговался в течение шести недель. Движущим фактором роста, помимо технических покупок, начавшихся после прорыва, стала новость об увеличении спроса со стороны перерабатывающих компаний в Северной Америке и Азии, которые наращивают производство перед декабрьскими праздниками, когда потребление резко возрастает. Поставки из Западной Африки остаются стабильными, но малейшие изменения на этом фронте могут стать дополнительной причиной роста цен. Ситуация может развернуться, если спрос начнет падать под влиянием повышения цен, в частности компаниями Mars Candy Company и Hershey.

Природный газ в США приготовился завершить в минусе шестую неделю подряд на фоне непрекращающегося процесса восполнения запасов, истощенных предыдущей очень морозной зимой. На протяжении последних четырнадцати недель еженедельный прирост запасов по темпам превышал среднее пятилетнее значение и стал возможным благодаря высоким объемам производствами и низкому спросу со стороны энергоснабжающих компаний на фоне мягкой погоды. В результате цена опустилась до минимального за восемь месяцев значения, но учитывая тот факт, что уровень запасов все еще на 23,5% ниже среднего за пять лет максимума, пополнение подземных хранилищ должно продолжиться, чтобы гарантировать достаточное предложение к началу зимнего потребления в конце октября.

В этом году сектор промышленных металлов обгоняет по динамике энергетическую отрасль и рынок драгоценных металлов. Самый последний рост был вызван слухами о том, что в ближайшие два года может возникнуть дефицит предложения алюминия, так как спрос продолжает расти, в то время как некоторые крупные производители за пределами Китая сократили производство. Такое сокращение было вызвано резким снижением цен в 2011 году, и к настоящему моменту удалось восполнить лишь одну треть этих потерь. Развитию положительной динамики в течение последней пары месяцев способствовало улучшение экономической статистики в США и Китае, которые занимают первые в мире места по потреблению таких металлов. У высококачественной меди, которая сформировала новый торговый диапазон в промежутке между уровнями 3,18 и 3,30 доллара за фунт, сейчас нет таких же поддерживающих факторов, как у алюминия и цинка. Поэтому пока будет продолжаться консолидация, а потенциал роста будет ограничен.

Положение энергетического сектора преимущественно не изменилось, так как геополитические волнения были компенсированы низким спросом на нефть сорта Brent, где возникла ситуация контанго, которая сигнализирует об улучшении предложения в период низкого спроса со стороны НПЗ. Поддержку нефти сорта WTI оказывает продолжающийся спад объемов в пункте поставки нефти в Кушинге, но в то же время значительное увеличение запасов бензина, которое произошло в условиях высокой перерабатывающей активности в последние недели, указывает на возможное замедление спроса на сырую нефть по мере завершения сезона автомобильных поездок в США, который обычно длится до праздника Дня труда в начале сентября.

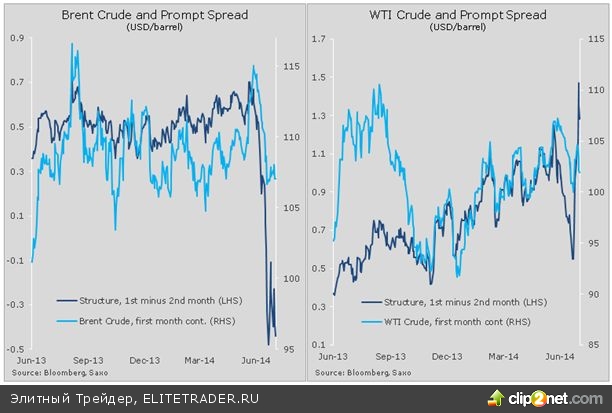

Ниже приведены два графика, которые отражают разные ситуации с предложением на нефть сортов Brent и WTI. По причине уменьшения спроса на переработку и увеличения предложения в Европе спред между фьючерсами на нефть Brent с поставкой в ближайшем и следующем за ближайшим месяцем перешел из состояния бэквардейшн в размере 60 центов за баррель в состояние контанго в размере 40 центов. Такая картина по двум ближайшим контрактам не наблюдалась уже давно, особенно в этот период года, когда спрос обычно высокий. В связи с предстоящими профилактическими и ремонтными работами на объектах в Северном море избыток предложения должен уменьшиться, что поможет стабилизировать спреды. На рынке нефти WTI высокий спрос на НПЗ и падение запасов в Кушинге привело к резкому обострению ситуации бэквардейшн, которая обычно указывает не дефицит на спотовом рынке.

Противоположные тенденции в области спроса на переработку и предложения нефти по обе стороны Атлантического океана привели к тому, что разница между сортами WTI и Brent уменьшилась до 5 долларов за баррель по сравнению с 12 долларами в начале года.

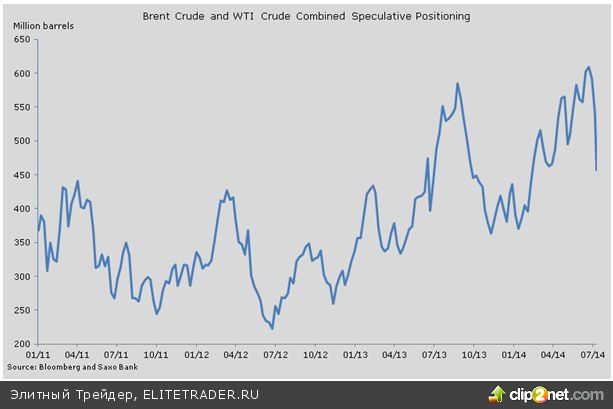

На фоне такого ослабления, которое особенно было заметно на рынке Brent, но также прослеживалось в торговле нефтью WTI, тактические инвесторы, а именно хедж-фонды и крупные инвестиционные менеджеры, снова решили обеспечить покрытие своим позициям, в результате чего за последние три недели совокупная чистая длинная позиция по сортам Brent и WTI сократилась на 25% после того, как в конце июня достигла рекордного значения на уровне 610 миллионов баррелей. Ликвидация длинных позиций может продолжиться, но многое будет зависеть от способности нефти Brent удержаться выше отметки 106,75 доллара за баррель и готовности инвесторов на рынке WTI проигнорировать рост запасов бензина.

В процессе определения правильной цены на сырую нефть важную роль продолжат играть геополитические факторы, хотя, как показали последние события, влияние на рынок, как правило, оказывается кратковременным, особенно в свете улучшившейся за последние несколько лет диверсификации, благодаря которой большую часть роста предложения стали обеспечивать более стабильные регионы. На текущих уровнях цена на нефть Brent, вероятно, по-прежнему учитывает премию за риск в размере не менее пяти долларов, но, учитывая такое большое количество факторов неопределенности в мире, полностью избавиться от этой наценки будет сложно.

Золоту и серебру не удалось сохранить достижения, полученные после крушения самолета, летевшего рейсом MH17, на востоке Украине, и они приготовились завершить в минусе вторую неделю подряд. Оба металла достигли 200-дневной скользящей средней на уровнях 1286 долларов и 20,27 доллара за унцию соответственно, но пробить этот уровень им не удалось. 200-дневная скользящая средняя на графике золота уже не раз оказывалась в центре внимания за последние несколько месяцев, выступая то в роли поддержки, то в роли сопротивления.

На фоне роста курса доллара и уменьшения геополитических рисков участники рынка снова заговорили о том, когда Федеральная резервная система США может перейти от этапа сворачивания программы стимулирования к прямому ужесточению условий. Ответ на этот вопрос могут подсказать предстоящее заседание FOMC и отчет о занятости в США, и до этого момента потенциал роста на рынках обоих металлов будет ограниченный. Особенно это касается серебра, где ставки на рост цены в последнее время достигли максимального значения с 2010 года, незадолго до того, как цена резко подскочила до 50 долларов за унцию. Пока что катализатора для нового скачка цены нет. И хотя мы по-прежнему отдаем предпочтение серебру перед золотом, учитывая его двойное применение в качестве инвестиционного инструмента и промышленного металла, краткосрочные перспективы роста выглядят менее убедительно, чем в прошлом месяце.

http://ru.tradingfloor.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

• Сельскохозяйственные культуры торговались разнонаправленно: распродажа на рынке кукурузы осталась в тени активного роста кофе и какао

• Разные условия в США и Северном море повлияли на разницу между сортами нефти WTI и Brent

Диверсифицированный сырьевой индекс BBG за неделю практически не изменился: рост на рынке промышленных металлов, в частности цинка и алюминия, был компенсирован потерями в энергетическом секторе и секторе драгоценных металлов. В сельскохозяйственном секторе динамика была смешанная, некоторые ключевые культуры, например кукуруза, продолжили свое падение, а вот выращиваемые товары во главе с кофе и какао значительно укрепили свои позиции.

В лидерах на прошлой неделе оказались кофе сорта Арабика и какао. В первом квартале произошло стремительное повышение цен. Причиной послужила засуха в Бразилии, крупнейшем в мире производителе высококачественных бобов, которая привела к сокращению урожая. После того как цена откатилась от максимума на 50%, рост возобновился, на этот раз в связи с сообщениями о том, что засуха в Бразилии могла сильно повредить кофейные деревья, из-за чего прогнозы будущего урожая могут быть пересмотрены в меньшую сторону.

Между тем на рынке какао цена достигла трехлетнего максимума после того, как фьючерсный контракт с поставкой в сентябре вырвался за пределы диапазона, в котором он торговался в течение шести недель. Движущим фактором роста, помимо технических покупок, начавшихся после прорыва, стала новость об увеличении спроса со стороны перерабатывающих компаний в Северной Америке и Азии, которые наращивают производство перед декабрьскими праздниками, когда потребление резко возрастает. Поставки из Западной Африки остаются стабильными, но малейшие изменения на этом фронте могут стать дополнительной причиной роста цен. Ситуация может развернуться, если спрос начнет падать под влиянием повышения цен, в частности компаниями Mars Candy Company и Hershey.

Природный газ в США приготовился завершить в минусе шестую неделю подряд на фоне непрекращающегося процесса восполнения запасов, истощенных предыдущей очень морозной зимой. На протяжении последних четырнадцати недель еженедельный прирост запасов по темпам превышал среднее пятилетнее значение и стал возможным благодаря высоким объемам производствами и низкому спросу со стороны энергоснабжающих компаний на фоне мягкой погоды. В результате цена опустилась до минимального за восемь месяцев значения, но учитывая тот факт, что уровень запасов все еще на 23,5% ниже среднего за пять лет максимума, пополнение подземных хранилищ должно продолжиться, чтобы гарантировать достаточное предложение к началу зимнего потребления в конце октября.

В этом году сектор промышленных металлов обгоняет по динамике энергетическую отрасль и рынок драгоценных металлов. Самый последний рост был вызван слухами о том, что в ближайшие два года может возникнуть дефицит предложения алюминия, так как спрос продолжает расти, в то время как некоторые крупные производители за пределами Китая сократили производство. Такое сокращение было вызвано резким снижением цен в 2011 году, и к настоящему моменту удалось восполнить лишь одну треть этих потерь. Развитию положительной динамики в течение последней пары месяцев способствовало улучшение экономической статистики в США и Китае, которые занимают первые в мире места по потреблению таких металлов. У высококачественной меди, которая сформировала новый торговый диапазон в промежутке между уровнями 3,18 и 3,30 доллара за фунт, сейчас нет таких же поддерживающих факторов, как у алюминия и цинка. Поэтому пока будет продолжаться консолидация, а потенциал роста будет ограничен.

Положение энергетического сектора преимущественно не изменилось, так как геополитические волнения были компенсированы низким спросом на нефть сорта Brent, где возникла ситуация контанго, которая сигнализирует об улучшении предложения в период низкого спроса со стороны НПЗ. Поддержку нефти сорта WTI оказывает продолжающийся спад объемов в пункте поставки нефти в Кушинге, но в то же время значительное увеличение запасов бензина, которое произошло в условиях высокой перерабатывающей активности в последние недели, указывает на возможное замедление спроса на сырую нефть по мере завершения сезона автомобильных поездок в США, который обычно длится до праздника Дня труда в начале сентября.

Ниже приведены два графика, которые отражают разные ситуации с предложением на нефть сортов Brent и WTI. По причине уменьшения спроса на переработку и увеличения предложения в Европе спред между фьючерсами на нефть Brent с поставкой в ближайшем и следующем за ближайшим месяцем перешел из состояния бэквардейшн в размере 60 центов за баррель в состояние контанго в размере 40 центов. Такая картина по двум ближайшим контрактам не наблюдалась уже давно, особенно в этот период года, когда спрос обычно высокий. В связи с предстоящими профилактическими и ремонтными работами на объектах в Северном море избыток предложения должен уменьшиться, что поможет стабилизировать спреды. На рынке нефти WTI высокий спрос на НПЗ и падение запасов в Кушинге привело к резкому обострению ситуации бэквардейшн, которая обычно указывает не дефицит на спотовом рынке.

Противоположные тенденции в области спроса на переработку и предложения нефти по обе стороны Атлантического океана привели к тому, что разница между сортами WTI и Brent уменьшилась до 5 долларов за баррель по сравнению с 12 долларами в начале года.

На фоне такого ослабления, которое особенно было заметно на рынке Brent, но также прослеживалось в торговле нефтью WTI, тактические инвесторы, а именно хедж-фонды и крупные инвестиционные менеджеры, снова решили обеспечить покрытие своим позициям, в результате чего за последние три недели совокупная чистая длинная позиция по сортам Brent и WTI сократилась на 25% после того, как в конце июня достигла рекордного значения на уровне 610 миллионов баррелей. Ликвидация длинных позиций может продолжиться, но многое будет зависеть от способности нефти Brent удержаться выше отметки 106,75 доллара за баррель и готовности инвесторов на рынке WTI проигнорировать рост запасов бензина.

В процессе определения правильной цены на сырую нефть важную роль продолжат играть геополитические факторы, хотя, как показали последние события, влияние на рынок, как правило, оказывается кратковременным, особенно в свете улучшившейся за последние несколько лет диверсификации, благодаря которой большую часть роста предложения стали обеспечивать более стабильные регионы. На текущих уровнях цена на нефть Brent, вероятно, по-прежнему учитывает премию за риск в размере не менее пяти долларов, но, учитывая такое большое количество факторов неопределенности в мире, полностью избавиться от этой наценки будет сложно.

Золоту и серебру не удалось сохранить достижения, полученные после крушения самолета, летевшего рейсом MH17, на востоке Украине, и они приготовились завершить в минусе вторую неделю подряд. Оба металла достигли 200-дневной скользящей средней на уровнях 1286 долларов и 20,27 доллара за унцию соответственно, но пробить этот уровень им не удалось. 200-дневная скользящая средняя на графике золота уже не раз оказывалась в центре внимания за последние несколько месяцев, выступая то в роли поддержки, то в роли сопротивления.

На фоне роста курса доллара и уменьшения геополитических рисков участники рынка снова заговорили о том, когда Федеральная резервная система США может перейти от этапа сворачивания программы стимулирования к прямому ужесточению условий. Ответ на этот вопрос могут подсказать предстоящее заседание FOMC и отчет о занятости в США, и до этого момента потенциал роста на рынках обоих металлов будет ограниченный. Особенно это касается серебра, где ставки на рост цены в последнее время достигли максимального значения с 2010 года, незадолго до того, как цена резко подскочила до 50 долларов за унцию. Пока что катализатора для нового скачка цены нет. И хотя мы по-прежнему отдаем предпочтение серебру перед золотом, учитывая его двойное применение в качестве инвестиционного инструмента и промышленного металла, краткосрочные перспективы роста выглядят менее убедительно, чем в прошлом месяце.

http://ru.tradingfloor.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter