В целом, ситуация на всех глобальных фондовых рынках в ноябре остаётся позитивной, но правило – “чем хуже дела в экономике, тем лучше фондовым рынкам” уже очень скоро перестанет работать. Последние сильные данные с рынка труда США существенно повысили шансы на повышение ставки в декабре, поэтому в ближайшие недели на всех фондовых рынках может начаться процесс отрезвления. Рынки всегда живут ожиданиями, а теперь в них будет закладываться то, во что ещё мало кто верил. В ноябре заседания ФРС не будет, поэтому шлейф от позитивных данных по рынку труда США и ожидания повышения ставки будут постоянно давить на умы инвесторов вплоть до 16 декабря. В последнюю пятницу вероятность повышения ставки в США достигла нового максимума в 70%.

Самое интересное в том, что ситуация даже в экономике США совсем далека от момента, когда можно ужесточать денежно-кредитную политику, но ФЕД сам себя загнала в угол, своими же обещаниями, и теперь всячески будет манипулировать статистикой, чтобы оправдать свои действия. Если более подробно взглянуть на тот же последний отчёт по рынку труда США, то он явно доказывает сей факт. Он свидетельствует о том, что весь прирост занятости произошёл за счёт подростков (моложе 20 лет) и пожилых людей (старше 55) – среди остальных (возрастом от 20 до 54 лет) безработица даже выросла, а рабочие места сократились. Откуда же такой всплеск среди молодых и пожилых? – а его и вовсе нет в реальности, это так умело моделирует и рисует цифры Минтруда. Непонятно откуда, но «самозанятых» пришлось аж 85% всего месячного прироста имеющих работу. В общем, налицо явная манипуляция – но как повод к поднятию ставки ФРС в декабре она сойдёт. А если взглянуть на реальную безработицу в США, то она и вовсе будет ближе к 10% а не 5%, как всем рисуют. Может кто-то не знает, но в официальной статистике учитываются только те безработные, которые не могут найти работу на протяжении шести месяцев и обращаются за пособиями, но после полугода их безработными уже не считают, они просто попадают в категорию временно неактивное население страны и их статистика уже не учитывает. Получается, официальная безработица в США на минимуме с докризисного 2008 года, а не официальная, на максимуме за всю историю. Не забывайте про хорошую поговорку – есть ложь, а есть статистика. Придёт время, и данными начнут манипулировать уже в другую сторону, чтобы оправдать новый запуск “печатного станка”.

Долговой рынок в США также продолжил закладываться на будущее ужесточение денежно-кредитной политики. Доходность 10-летних гособлигаций Америки подскочила до отметки 2.34, до конца года можем увидеть и 2.8, а если будет пробита отметка 3.0, то на фондовых рынках начнётся более существенная и более глубокая коррекция.

Американский доллар на глобальном валютном рынке закрыл ещё одну неделю ростом. Индекс доллара (DXY) вновь подобрался к важному психологическому и техническому рубежу на отметке 100. С технической точки зрения, на дневном и недельном периодах отчётливо виден выход вверх из треугольника, поэтому шансы на дальнейший рост пока высоки, впрочем и фундаментал тут также в пользу продолжения движения на север.

Единственное, что может временно остановить рост доллара – это нерешительность главы ЕЦБ М.Драги. Если в октябре он был весьма решительным и давал явные намёки на расширение стимулирующих мер, то в ноябре весь его боевой запал куда-то делся. Теперь, шансов на дальнейшее снижение ставки по депозитам в декабре уже не так много, да и расширение программы выкупа активов пока под вопросом. Если инфляция в Еврозоне покажет ещё хоть одно небольшое оживление, то в декабре ЕЦБ может запросто взять паузу. И глава ФРС и глава ЕЦБ прекрасно понимают, что стимулирующие меры нужны, но перебарщивать с ними тоже не стоит, так как риски сильного всплеска инфляции тоже существуют, и постепенно они только растут. Можно временно сильно разогнать инфляцию и при этом так и не запустить экономику и тогда будет точно тупик.

Сейчас инвесторы по всему миру уже морально готовы к повышению ставки в США в декабре, поэтому сильного укрепления доллара к корзине основных шести валют уже не будет, а вот фондовые рынки явно сейчас недооценивают будущее негативное событие. Если рынки акций не скорректируются хотя бы на 10% до повышения ставки, то после этого события будет настоящий обвал. И дело тут не в ожиданиях и не в экономике, а дело тут в чисто технических факторах, про которые никто никогда не думает, пока они не случаются. Как быстро на рынке схлопываются маржинальные позиции и схемы репо, мы уже видели в Августе на примере китайского фондового рынка, хотя и американские индексы в тот момент всего за неделю потеряли почти по 15%.

Задумайтесь сами, сейчас основные американские индексы после августовского обвала всего за 1.5 месяц взлетели почти на 20% и вновь приблизились к историческим максимумам. Основным драйвером роста послужил слабый предпоследний отчёт по рынку труда США, но сейчас всё заново поменялось и ожидания на декабрь тоже, вот только индексы стоят на месте. Последнюю неделю на американском фондовом рынке разыгрывалась финальная пьеса, основной посыл которой в том, что не не стоит бояться повышения ставки, что мол повышение ставки – это главный намёк на восстановление экономики. Но так ли это? Нет, это очередной развод для “домохозяек”. Достаточно взглянуть на реальные данные по экономике США. Комментарий Сергея Ягишянца – аналитика компании ITinvest: — “Промышленное производство Бразилии сжалось на 10.9% в год: худшая динамика с мая 2009-го. Заказы индустрии США утеряли 1.0% в месяц и 6.7% в год – последняя величина худшая за 6 лет, не считая июльской аберрации; в январе-сентябре падёж достиг 7.2% в целом и 7.0% — без транспортного сектора; с учётом обвала цен это означает отстой в реальном выражении – стагнация в отрасли длится более 5 лет. Её же отмечает и PMI от ISM – 50.1, дно с мая 2013-го; из компонентов плоха занятость (47.6 – явный спад). Напротив, у Мексики 5-месячный пик (53.0) – а вот прочие страны региона мрачны: в Канаде 48.0 (антирекорд за 5 лет наблюдений); в Бразилии 44.1, минимум с марта 2009-го (такое же дно у выпуска, новых заказов и занятости). Взлёт сферы услуг США (59.1) сомнителен – этот индекс слишком активно скачет. Торговый дефицит в октябре ожидаемо ужался после всплеска месяц назад (он был от мощного импорта айфонов): теперь ввоз снова снизился. Если же говорить о предварительных итогах сезона отчётов, то они отвратительны: прибыль упала второй квартал подряд, а выручка – третий; и то, и другое происходит впервые за 6 лет – вот так-то”.

Америка Америкой, но не стоит забывать и про ухудшение ситуации в экономике Еврозоны и самое главное в Китае, от которого в большей степени зависят все цены на сырьевые активы. Вышедшие в воскресение, 8 ноября, данные по экономике “поднебесной” вновь оказались просто ужасными. Экспорт в годовом выражении в октябре рухнул на 6.9%, ожидалось падение на 3%, объём импорта рухнул на 18.8%, ожидалось снижение на 16%, сальдо торгового баланса также хуже прогноза, 61.64 млрд, против прогноза 64.75. Похоже, Народный Банк Китая в ближайшем будущем будет ещё раз девальвировать юань, правда он явно сначала дождётся, пока китайской валюте будет присвоен статус международной-резервной и юань включат в корзину SDR. Грустно, везде всё очень грустно, но фондовые рынки тщетно пытаются на всё закрывать глаза, но всему есть предел и он уже близок.

Если говорить о перспективах рынков акций до конца года, то для инвесторов наступают опасные времена. Ни о каких долгосрочных и среднесрочных покупках сейчас не может быть и речи, более того, пока все фондовые индексы находятся весьма высоко, стоит частично или полностью выходить из всех рисковых активов. С горизонтом месяц можно смело посидеть в долларе и ждать диапазон 1000-1050$ по золоту для набора длинной позиции с горизонтом 2-3 квартала. Спекулянтам сейчас можно пробовать открывать короткие позиции не только по российским индексам, но и по американским.

Рубль

Что же касается российской валюты, то пока её перспективы выглядят не очень. До конца года американский доллар пока имеет все шансы ещё раз взлететь до отметки 70 рублей. Если нефть марки Brent не удержит отметку в 42$, то можем увидеть и 75 рублей за доллар, но зато уже в конце первого квартала следующего года российский рубль в паре с долларом может запросто укрепиться до отметок 55-60, поэтому в декабре покупать иностранную валюту уже не стоит. По-прежнему хорошей торговой идеей, которая работает весь этот год и будет работать в следующем году, является покупка нефти в рублях, вблизи диапазона 3000-3050 рублей за баррель. Каждый раз, когда цена опускается к этим отметкам можно смело строить эту синтетическую позицию, с целью заработка 5-10%. Удерживание этой позиции весьма дорогое, потеря на контанго почти 24% в год или почти 2% в месяц, поэтому формировать её стоит не выше обозначенного диапазона. Долгое время цена не может находиться вблизи отметки 3000 рублей, поскольку набегает слишком большой дефицит бюджета, сжимается денежная база и начинают таять резервы. Для справки: денежная база в России с 16 по 23 октября снизилась на 76,9 млрд. рублей, а с 23 по 30 октября денежная база в России снизилась на 126,6 млрд. рублей.

В конце октября цена нефти в рублях опускалась на отметку 3000, откуда всего за неделю взлетела почти на 6%, до отметки 3170. Сейчас цена немного скорректировалась и торгуется вблизи комфортного для покупки диапазона. Комфортной для текущего бюджета можно назвать цену вблизи отметки 3200 рублей за баррель, для оживления экономики данный показатель должен находиться выше отметки 3500, т.е. к текущему курсу рубль нужно девальвировать минимум на 10%.

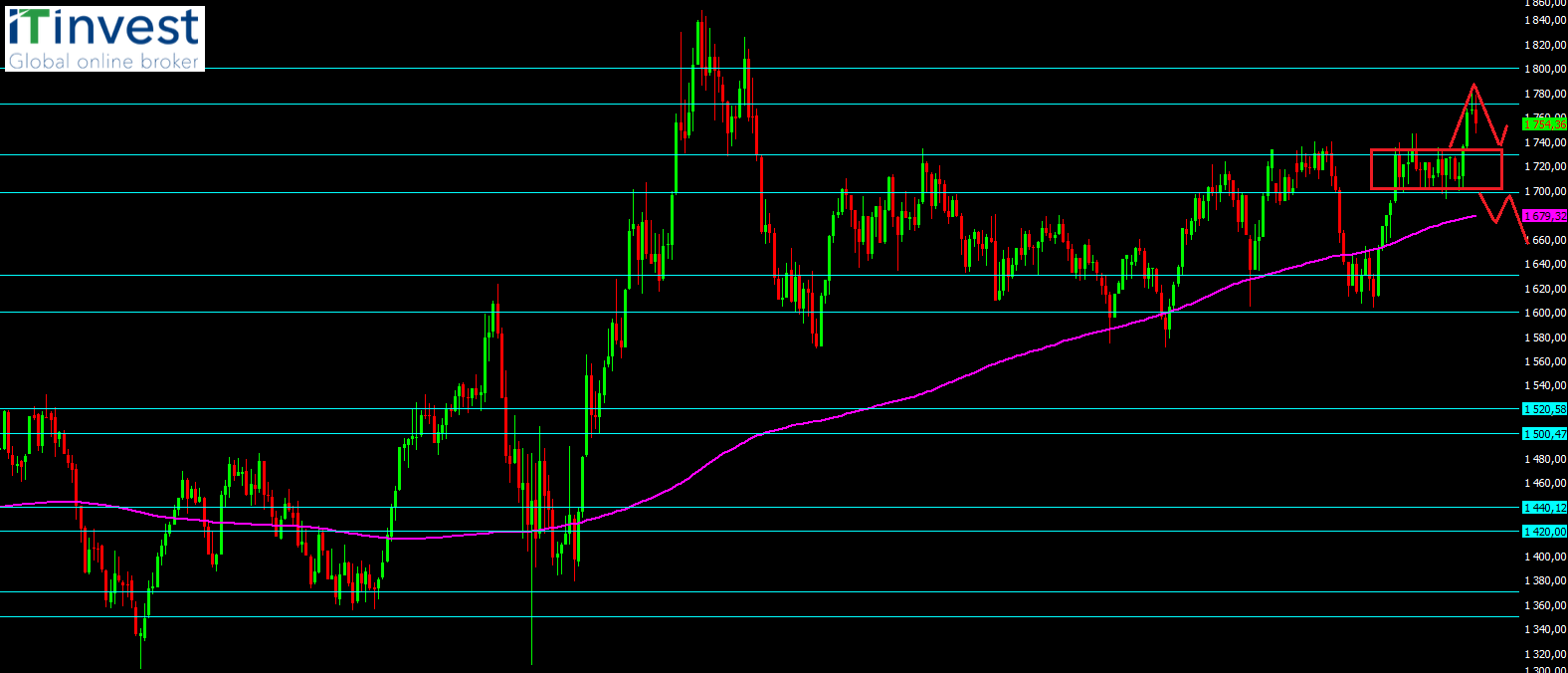

В заключении, взглянем на технику по российским индексам. После четырёх недельного “боковика” на прошлой неделе российский рублёвый индекс наконец-то показал выход вверх. Чаще всего, подобные выходы с первого раза из затянувшейся консолидации бывают ложными, это просто банальный вынос стопов и шортистов, которые подхватывают “пробойщики”. После таких движений цена часто возвращается тестировать верхнюю границу диапазона консолидации на прочность, в качестве поддержки и только после этого теста можно делать какие-либо выводы, т.е. на текущий момент наиболее вероятен возврат к отметкам 1720-1730 пунктов. Далее, если тест верхней границы на прочность проваливается и цена опускается к нижней границе диапазона, в нашем случае отметка 1700 пунктов, то её пробой это сигнал к скорому и сильному движению вниз.

На прошедшей неделе индекс ММВБ практически вплотную приблизился к отметки 1800 пунктов, выше которой в феврале ткущего года прошли самые большие объёмы и продажи за последние 4 года, поэтому пройти её будет весьма трудно, год закрывать должны явно ниже неё. Теперь диапазон 1780-1800 пунктов будет выступать сопротивлением, от которого можно пробовать открывать короткие позиции, чтобы заработать на снижении рынка. На дневном графике индекса ММВБ около нового диапазона сопротивления уже появился разворотный паттерн, поэтому ещё одно закрытие дня в минусе более чем на 1% послужит дополнительным подтверждением ложного выхода вверх.

Что же касается валютного российского индекса РТС, но тут долгосрочная картина никак не меняется. Индекс уже более 4-х лет находится в понижательном тренде. На дневном графике индекса РТС цена вновь начинает движение вниз от 200-дневной скользящей средней – это не очень хороший знак для покупателей.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Самое интересное в том, что ситуация даже в экономике США совсем далека от момента, когда можно ужесточать денежно-кредитную политику, но ФЕД сам себя загнала в угол, своими же обещаниями, и теперь всячески будет манипулировать статистикой, чтобы оправдать свои действия. Если более подробно взглянуть на тот же последний отчёт по рынку труда США, то он явно доказывает сей факт. Он свидетельствует о том, что весь прирост занятости произошёл за счёт подростков (моложе 20 лет) и пожилых людей (старше 55) – среди остальных (возрастом от 20 до 54 лет) безработица даже выросла, а рабочие места сократились. Откуда же такой всплеск среди молодых и пожилых? – а его и вовсе нет в реальности, это так умело моделирует и рисует цифры Минтруда. Непонятно откуда, но «самозанятых» пришлось аж 85% всего месячного прироста имеющих работу. В общем, налицо явная манипуляция – но как повод к поднятию ставки ФРС в декабре она сойдёт. А если взглянуть на реальную безработицу в США, то она и вовсе будет ближе к 10% а не 5%, как всем рисуют. Может кто-то не знает, но в официальной статистике учитываются только те безработные, которые не могут найти работу на протяжении шести месяцев и обращаются за пособиями, но после полугода их безработными уже не считают, они просто попадают в категорию временно неактивное население страны и их статистика уже не учитывает. Получается, официальная безработица в США на минимуме с докризисного 2008 года, а не официальная, на максимуме за всю историю. Не забывайте про хорошую поговорку – есть ложь, а есть статистика. Придёт время, и данными начнут манипулировать уже в другую сторону, чтобы оправдать новый запуск “печатного станка”.

Долговой рынок в США также продолжил закладываться на будущее ужесточение денежно-кредитной политики. Доходность 10-летних гособлигаций Америки подскочила до отметки 2.34, до конца года можем увидеть и 2.8, а если будет пробита отметка 3.0, то на фондовых рынках начнётся более существенная и более глубокая коррекция.

Американский доллар на глобальном валютном рынке закрыл ещё одну неделю ростом. Индекс доллара (DXY) вновь подобрался к важному психологическому и техническому рубежу на отметке 100. С технической точки зрения, на дневном и недельном периодах отчётливо виден выход вверх из треугольника, поэтому шансы на дальнейший рост пока высоки, впрочем и фундаментал тут также в пользу продолжения движения на север.

Единственное, что может временно остановить рост доллара – это нерешительность главы ЕЦБ М.Драги. Если в октябре он был весьма решительным и давал явные намёки на расширение стимулирующих мер, то в ноябре весь его боевой запал куда-то делся. Теперь, шансов на дальнейшее снижение ставки по депозитам в декабре уже не так много, да и расширение программы выкупа активов пока под вопросом. Если инфляция в Еврозоне покажет ещё хоть одно небольшое оживление, то в декабре ЕЦБ может запросто взять паузу. И глава ФРС и глава ЕЦБ прекрасно понимают, что стимулирующие меры нужны, но перебарщивать с ними тоже не стоит, так как риски сильного всплеска инфляции тоже существуют, и постепенно они только растут. Можно временно сильно разогнать инфляцию и при этом так и не запустить экономику и тогда будет точно тупик.

Сейчас инвесторы по всему миру уже морально готовы к повышению ставки в США в декабре, поэтому сильного укрепления доллара к корзине основных шести валют уже не будет, а вот фондовые рынки явно сейчас недооценивают будущее негативное событие. Если рынки акций не скорректируются хотя бы на 10% до повышения ставки, то после этого события будет настоящий обвал. И дело тут не в ожиданиях и не в экономике, а дело тут в чисто технических факторах, про которые никто никогда не думает, пока они не случаются. Как быстро на рынке схлопываются маржинальные позиции и схемы репо, мы уже видели в Августе на примере китайского фондового рынка, хотя и американские индексы в тот момент всего за неделю потеряли почти по 15%.

Задумайтесь сами, сейчас основные американские индексы после августовского обвала всего за 1.5 месяц взлетели почти на 20% и вновь приблизились к историческим максимумам. Основным драйвером роста послужил слабый предпоследний отчёт по рынку труда США, но сейчас всё заново поменялось и ожидания на декабрь тоже, вот только индексы стоят на месте. Последнюю неделю на американском фондовом рынке разыгрывалась финальная пьеса, основной посыл которой в том, что не не стоит бояться повышения ставки, что мол повышение ставки – это главный намёк на восстановление экономики. Но так ли это? Нет, это очередной развод для “домохозяек”. Достаточно взглянуть на реальные данные по экономике США. Комментарий Сергея Ягишянца – аналитика компании ITinvest: — “Промышленное производство Бразилии сжалось на 10.9% в год: худшая динамика с мая 2009-го. Заказы индустрии США утеряли 1.0% в месяц и 6.7% в год – последняя величина худшая за 6 лет, не считая июльской аберрации; в январе-сентябре падёж достиг 7.2% в целом и 7.0% — без транспортного сектора; с учётом обвала цен это означает отстой в реальном выражении – стагнация в отрасли длится более 5 лет. Её же отмечает и PMI от ISM – 50.1, дно с мая 2013-го; из компонентов плоха занятость (47.6 – явный спад). Напротив, у Мексики 5-месячный пик (53.0) – а вот прочие страны региона мрачны: в Канаде 48.0 (антирекорд за 5 лет наблюдений); в Бразилии 44.1, минимум с марта 2009-го (такое же дно у выпуска, новых заказов и занятости). Взлёт сферы услуг США (59.1) сомнителен – этот индекс слишком активно скачет. Торговый дефицит в октябре ожидаемо ужался после всплеска месяц назад (он был от мощного импорта айфонов): теперь ввоз снова снизился. Если же говорить о предварительных итогах сезона отчётов, то они отвратительны: прибыль упала второй квартал подряд, а выручка – третий; и то, и другое происходит впервые за 6 лет – вот так-то”.

Америка Америкой, но не стоит забывать и про ухудшение ситуации в экономике Еврозоны и самое главное в Китае, от которого в большей степени зависят все цены на сырьевые активы. Вышедшие в воскресение, 8 ноября, данные по экономике “поднебесной” вновь оказались просто ужасными. Экспорт в годовом выражении в октябре рухнул на 6.9%, ожидалось падение на 3%, объём импорта рухнул на 18.8%, ожидалось снижение на 16%, сальдо торгового баланса также хуже прогноза, 61.64 млрд, против прогноза 64.75. Похоже, Народный Банк Китая в ближайшем будущем будет ещё раз девальвировать юань, правда он явно сначала дождётся, пока китайской валюте будет присвоен статус международной-резервной и юань включат в корзину SDR. Грустно, везде всё очень грустно, но фондовые рынки тщетно пытаются на всё закрывать глаза, но всему есть предел и он уже близок.

Если говорить о перспективах рынков акций до конца года, то для инвесторов наступают опасные времена. Ни о каких долгосрочных и среднесрочных покупках сейчас не может быть и речи, более того, пока все фондовые индексы находятся весьма высоко, стоит частично или полностью выходить из всех рисковых активов. С горизонтом месяц можно смело посидеть в долларе и ждать диапазон 1000-1050$ по золоту для набора длинной позиции с горизонтом 2-3 квартала. Спекулянтам сейчас можно пробовать открывать короткие позиции не только по российским индексам, но и по американским.

Рубль

Что же касается российской валюты, то пока её перспективы выглядят не очень. До конца года американский доллар пока имеет все шансы ещё раз взлететь до отметки 70 рублей. Если нефть марки Brent не удержит отметку в 42$, то можем увидеть и 75 рублей за доллар, но зато уже в конце первого квартала следующего года российский рубль в паре с долларом может запросто укрепиться до отметок 55-60, поэтому в декабре покупать иностранную валюту уже не стоит. По-прежнему хорошей торговой идеей, которая работает весь этот год и будет работать в следующем году, является покупка нефти в рублях, вблизи диапазона 3000-3050 рублей за баррель. Каждый раз, когда цена опускается к этим отметкам можно смело строить эту синтетическую позицию, с целью заработка 5-10%. Удерживание этой позиции весьма дорогое, потеря на контанго почти 24% в год или почти 2% в месяц, поэтому формировать её стоит не выше обозначенного диапазона. Долгое время цена не может находиться вблизи отметки 3000 рублей, поскольку набегает слишком большой дефицит бюджета, сжимается денежная база и начинают таять резервы. Для справки: денежная база в России с 16 по 23 октября снизилась на 76,9 млрд. рублей, а с 23 по 30 октября денежная база в России снизилась на 126,6 млрд. рублей.

В конце октября цена нефти в рублях опускалась на отметку 3000, откуда всего за неделю взлетела почти на 6%, до отметки 3170. Сейчас цена немного скорректировалась и торгуется вблизи комфортного для покупки диапазона. Комфортной для текущего бюджета можно назвать цену вблизи отметки 3200 рублей за баррель, для оживления экономики данный показатель должен находиться выше отметки 3500, т.е. к текущему курсу рубль нужно девальвировать минимум на 10%.

В заключении, взглянем на технику по российским индексам. После четырёх недельного “боковика” на прошлой неделе российский рублёвый индекс наконец-то показал выход вверх. Чаще всего, подобные выходы с первого раза из затянувшейся консолидации бывают ложными, это просто банальный вынос стопов и шортистов, которые подхватывают “пробойщики”. После таких движений цена часто возвращается тестировать верхнюю границу диапазона консолидации на прочность, в качестве поддержки и только после этого теста можно делать какие-либо выводы, т.е. на текущий момент наиболее вероятен возврат к отметкам 1720-1730 пунктов. Далее, если тест верхней границы на прочность проваливается и цена опускается к нижней границе диапазона, в нашем случае отметка 1700 пунктов, то её пробой это сигнал к скорому и сильному движению вниз.

На прошедшей неделе индекс ММВБ практически вплотную приблизился к отметки 1800 пунктов, выше которой в феврале ткущего года прошли самые большие объёмы и продажи за последние 4 года, поэтому пройти её будет весьма трудно, год закрывать должны явно ниже неё. Теперь диапазон 1780-1800 пунктов будет выступать сопротивлением, от которого можно пробовать открывать короткие позиции, чтобы заработать на снижении рынка. На дневном графике индекса ММВБ около нового диапазона сопротивления уже появился разворотный паттерн, поэтому ещё одно закрытие дня в минусе более чем на 1% послужит дополнительным подтверждением ложного выхода вверх.

Что же касается валютного российского индекса РТС, но тут долгосрочная картина никак не меняется. Индекс уже более 4-х лет находится в понижательном тренде. На дневном графике индекса РТС цена вновь начинает движение вниз от 200-дневной скользящей средней – это не очень хороший знак для покупателей.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter