В последнее время очень много нападок на высокодоходный рынок облигаций, на рынок проблемных облигаций и дефолтных облигаций. 2009 и 2013 года были достаточно успешными для высокодоходного рынка США, где энергетический сектор принес инвесторам 51% — 2009, 13% — 2010, 9% — 2011, 12% и 6% в 2012 и в 2013 годах. Не удивительно, что индекс Bank of America Merrill Lynch US индекс энергетического сектора бросовых займов практически утроился. Постоянный выпуск для финансирования сланцевой революции и невероятный спрос со стороны рынка ослабил качество кредитов, через снижения количества ковенант.

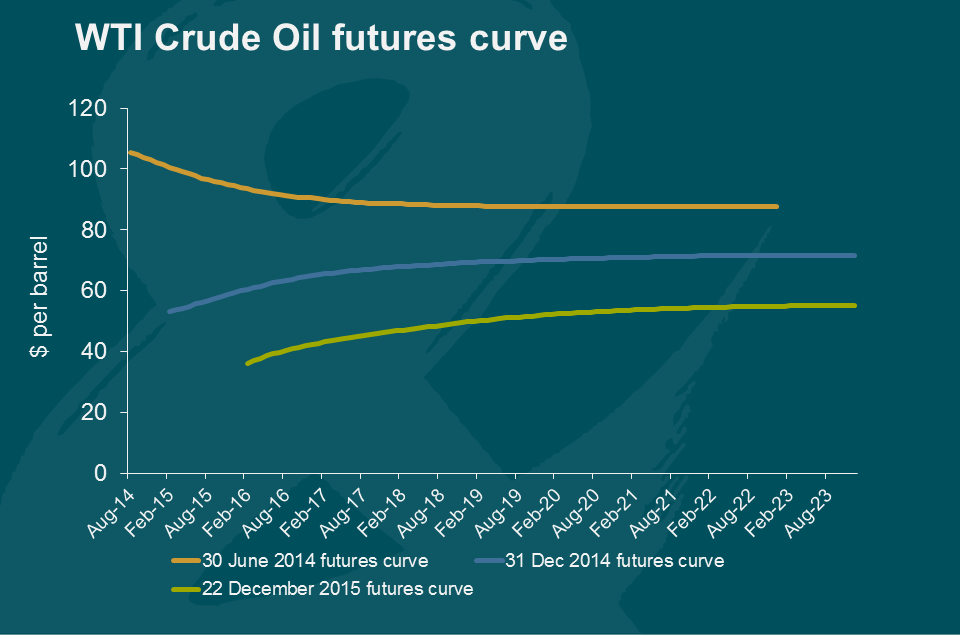

Но после ряда невероятных взлетов, энергетический рынок начал проваливаться в 2014 году на ожиданиях слабого мирового спроса Восточными экономиками, в сочетании с избыточным предложением и сильным долларом привело к радикальному переосмыслению перспектив по ценам. Всего 18 месяцев назад 5-летняя фьючерсная цена составляла $88 за баррель, но к концу 2014 года цена уже упала до $70, а 2015 год заканчиваем уже $51 доллар.

Такая быстрая переоценка цен на нефтяные фьючерсы и газовые фьючерсы имела радикальные последствия, особенно для наиболее закредитованных производителей. Такие низкие ожидания восстановления цены, сфокусировали внимание на управление ликвидностью с помощью обмена проблемной задолженности. Обмен проблемной задолженности, определяется Moody’s, как предложение к кредиторам “новой или реструктуризированной задолженности, или нового пакета ценных бумаг, денежных или активов, которые составляют уменьшение финансовых обязательств”. 2015 год ознаменовал порядка 11 крупных обменов.

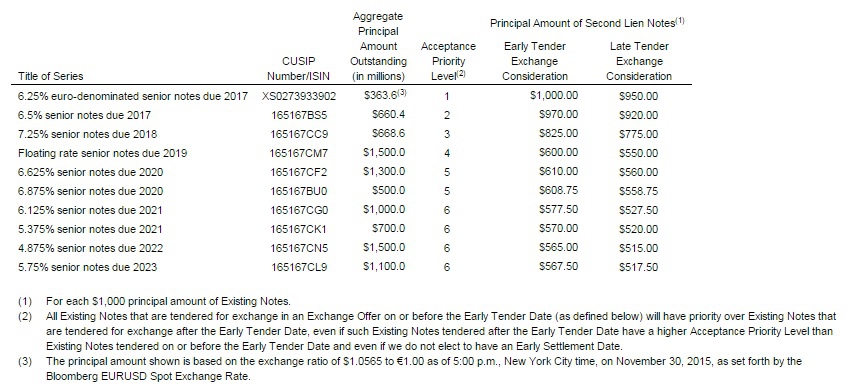

Самый последний, и пожалуй, самым значительным обменом можно считать бумаги от реструктуризации Chesapeake Energy ($CHK). Коллапс цен на природный газ и слабые ожидания привлечения акционерного капитала поставили компанию в кризис ликвидности. Результат обмена, который произошел 3 декабря, выглядит следующим образом:

И здесь стоит рассмотреть ряд вопросов: что это за компания? Что это означает обмен для инвесторов в их облигации? И наконец, будет ли достаточно такого обмена для “правильного” балансового листа?

Ответить на последние два вопроса достаточно сложно, но что точно можно сказать, что уже в 2016 году больше 2/3 компаний в нефтегазовой и добывающих отраслях столкнутся с данной проблемой. На мой взгляд, то нужно уделять не только вниманию будущей цене активам, которые приносят денежные потоки, но и структуре капитала самой компании. Так как правильно подобранная структура и сроки погашения будут играть не последнюю роль в росте акций по этим секторам.

Как дополнение:

1. Cov-Lite 2.0 во всем обличии

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Структурные сдвиги у "рыночных болванов" - 09 мая 2013

Мы живём в самый разгар безрассудства – это, наверное, те слова, с которыми просыпается каждый, кто осознаёт всю “прелесть” нынешнего времени, и те изменения, которые происходят в финансовом мире. В этом посте не пойдёт речь о фондовом рынке, хотя в какой-то степени и он связан с нынешней тенденцией, а о “рыночных дураках” и о рынке синдицированных кредитов.

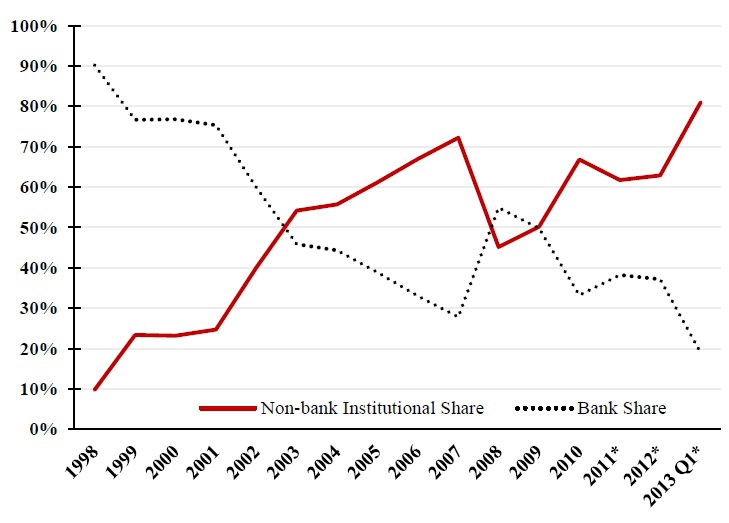

Так что же такого случилось, что этому стоит уделить хоть какое-то внимание? За последние 15 лет интерес банков к данному виду заимствования, как источник получения прибыли, снизился с полного доминирования в 1998 году до полного безучастия. И кто же этот “рыночный болван”, который поглотил 90% всего рынка? Всё верно – это нефинансовый сектор. Они внесли существенные коррективы в стандарты кредитования и их характер.

Стоит обратиться к истории. Очень похожий период жизни рынка деривативов мы уже проходили в начале 1990-ых. Тогда первой и глобальной весточкой стали убытки двух гигантов – Proctor&Gamble и Metallgesellschaft AG, которые потеряли достаточно внушительные суммы на процентных свопах и на фьючерсах нефти. Скандал и последствия разворачивались ни сразу… (Вся история целиком в деталях)

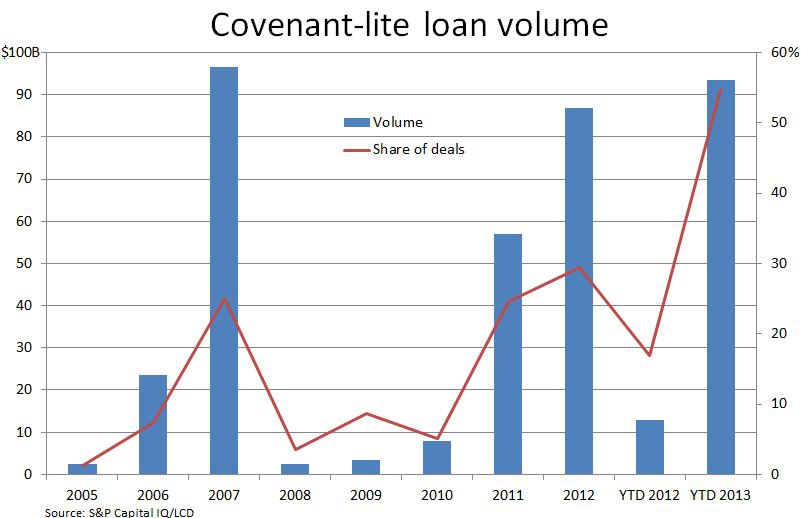

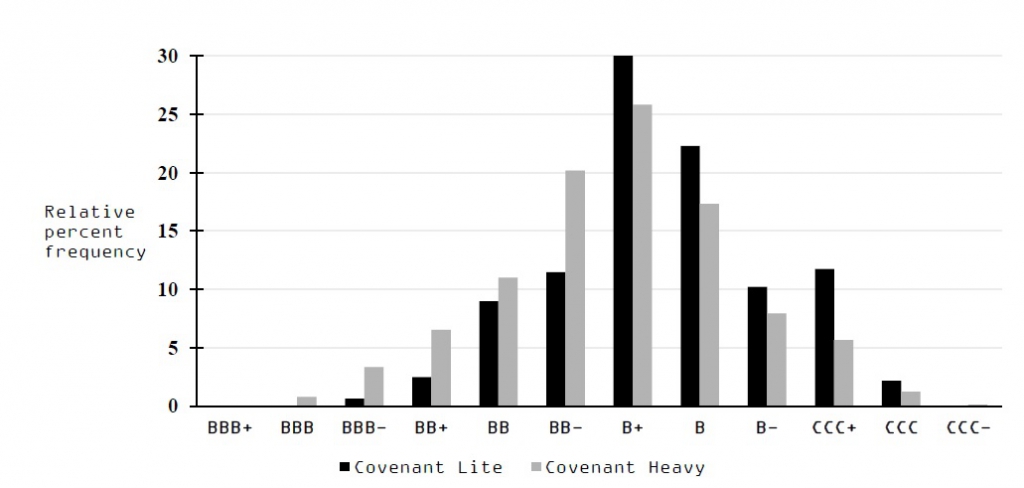

Нынешние опасения относительно долгового рынка не напрасны. Дело в том, что 55% нового синдицированного заимствования/рефинансирования носят характер кредита с упрощенными требованиями. Что такое cov-lite loans – это смягчение или вообще отсутствие финансовых договорённостей, по которым заемщик должен поддерживать определенный уровень коэффициентов покрытия, финансового рычага, коэффициента ликвидности, денежного потока и пр., в случае нарушения которых, в частности, может быть повышена процентная ставка по кредиту. И всё было бы ничего, но данный вид кредитов, как будет ниже видно, применяется именно на “бросовом” рынке.

Казалось бы, что всё в плачевном состоянии, но многие упускают кое-что из вида. И как обычно для полных пессимистов дьявол кроется в деталях. Не смотря на то, что у кредита с упрощенными требованиями может отсутствовать обязательные ограничения, то заёмщик может быть связан ограничениями в другом месте в структуре капитала. Во-первых, срочный кредит с упрощенными требованиями обычно является частью «кредитного пакета», который часто включает в себя банковский возобновляемый кредит по которому могут содержаться отдельные финансовых обязательства. Во-вторых, компания может иметь другие кредиты с жёсткими требованиями и при перекрестном неисполнении обязательств может обеспечить защиту кредита с упрощенными требованиями. Исследования последних тенденций в этой области Practical Law Company показывают, что 47% соглашений с упрощенными требованиями не включают в себя возобновляемого кредита, 53% действительно включают в себя возобновляемый кредит. Из которых 49% — возобновляемыми «голый револьвер» (отсутствуют какие-либо финансовых обязательств обслуживания), 40% — с «упругим» исполнением требований, которые проверяются, только если револьвер выходил за рамки конкретного порогового значения. Остальные 11% имеют стандартные условия обслуживания, в виде коэффициента ливереджа.

Но здесь есть одно большое НО. Если взглянуть на структуру финансирования/рефинансирования кредитов и опять же вернуться к исследованиям Practical Law Company, то я бы отметил следующее, что высокая доля рефинансирования именно направлена на то, чтоб изъять из структуры капитала кредиты с жёсткими требованиями, что в конечном итоге, в случае возникновения или ухудшения платежеспособности заёмщика, делает спорным перекрестное неисполнения и перекрестное ускорение.

Мы живём в самый разгар безрассудства – это, наверное, те слова, с которыми просыпается каждый, кто осознаёт всю “прелесть” нынешнего времени, и те изменения, которые происходят в финансовом мире. В этом посте не пойдёт речь о фондовом рынке, хотя в какой-то степени и он связан с нынешней тенденцией, а о “рыночных дураках” и о рынке синдицированных кредитов.

Так что же такого случилось, что этому стоит уделить хоть какое-то внимание? За последние 15 лет интерес банков к данному виду заимствования, как источник получения прибыли, снизился с полного доминирования в 1998 году до полного безучастия. И кто же этот “рыночный болван”, который поглотил 90% всего рынка? Всё верно – это нефинансовый сектор. Они внесли существенные коррективы в стандарты кредитования и их характер.

Стоит обратиться к истории. Очень похожий период жизни рынка деривативов мы уже проходили в начале 1990-ых. Тогда первой и глобальной весточкой стали убытки двух гигантов – Proctor&Gamble и Metallgesellschaft AG, которые потеряли достаточно внушительные суммы на процентных свопах и на фьючерсах нефти. Скандал и последствия разворачивались ни сразу… (Вся история целиком в деталях)

Нынешние опасения относительно долгового рынка не напрасны. Дело в том, что 55% нового синдицированного заимствования/рефинансирования носят характер кредита с упрощенными требованиями. Что такое cov-lite loans – это смягчение или вообще отсутствие финансовых договорённостей, по которым заемщик должен поддерживать определенный уровень коэффициентов покрытия, финансового рычага, коэффициента ликвидности, денежного потока и пр., в случае нарушения которых, в частности, может быть повышена процентная ставка по кредиту. И всё было бы ничего, но данный вид кредитов, как будет ниже видно, применяется именно на “бросовом” рынке.

Казалось бы, что всё в плачевном состоянии, но многие упускают кое-что из вида. И как обычно для полных пессимистов дьявол кроется в деталях. Не смотря на то, что у кредита с упрощенными требованиями может отсутствовать обязательные ограничения, то заёмщик может быть связан ограничениями в другом месте в структуре капитала. Во-первых, срочный кредит с упрощенными требованиями обычно является частью «кредитного пакета», который часто включает в себя банковский возобновляемый кредит по которому могут содержаться отдельные финансовых обязательства. Во-вторых, компания может иметь другие кредиты с жёсткими требованиями и при перекрестном неисполнении обязательств может обеспечить защиту кредита с упрощенными требованиями. Исследования последних тенденций в этой области Practical Law Company показывают, что 47% соглашений с упрощенными требованиями не включают в себя возобновляемого кредита, 53% действительно включают в себя возобновляемый кредит. Из которых 49% — возобновляемыми «голый револьвер» (отсутствуют какие-либо финансовых обязательств обслуживания), 40% — с «упругим» исполнением требований, которые проверяются, только если револьвер выходил за рамки конкретного порогового значения. Остальные 11% имеют стандартные условия обслуживания, в виде коэффициента ливереджа.

Но здесь есть одно большое НО. Если взглянуть на структуру финансирования/рефинансирования кредитов и опять же вернуться к исследованиям Practical Law Company, то я бы отметил следующее, что высокая доля рефинансирования именно направлена на то, чтоб изъять из структуры капитала кредиты с жёсткими требованиями, что в конечном итоге, в случае возникновения или ухудшения платежеспособности заёмщика, делает спорным перекрестное неисполнения и перекрестное ускорение.

Но после ряда невероятных взлетов, энергетический рынок начал проваливаться в 2014 году на ожиданиях слабого мирового спроса Восточными экономиками, в сочетании с избыточным предложением и сильным долларом привело к радикальному переосмыслению перспектив по ценам. Всего 18 месяцев назад 5-летняя фьючерсная цена составляла $88 за баррель, но к концу 2014 года цена уже упала до $70, а 2015 год заканчиваем уже $51 доллар.

Такая быстрая переоценка цен на нефтяные фьючерсы и газовые фьючерсы имела радикальные последствия, особенно для наиболее закредитованных производителей. Такие низкие ожидания восстановления цены, сфокусировали внимание на управление ликвидностью с помощью обмена проблемной задолженности. Обмен проблемной задолженности, определяется Moody’s, как предложение к кредиторам “новой или реструктуризированной задолженности, или нового пакета ценных бумаг, денежных или активов, которые составляют уменьшение финансовых обязательств”. 2015 год ознаменовал порядка 11 крупных обменов.

Самый последний, и пожалуй, самым значительным обменом можно считать бумаги от реструктуризации Chesapeake Energy ($CHK). Коллапс цен на природный газ и слабые ожидания привлечения акционерного капитала поставили компанию в кризис ликвидности. Результат обмена, который произошел 3 декабря, выглядит следующим образом:

И здесь стоит рассмотреть ряд вопросов: что это за компания? Что это означает обмен для инвесторов в их облигации? И наконец, будет ли достаточно такого обмена для “правильного” балансового листа?

Ответить на последние два вопроса достаточно сложно, но что точно можно сказать, что уже в 2016 году больше 2/3 компаний в нефтегазовой и добывающих отраслях столкнутся с данной проблемой. На мой взгляд, то нужно уделять не только вниманию будущей цене активам, которые приносят денежные потоки, но и структуре капитала самой компании. Так как правильно подобранная структура и сроки погашения будут играть не последнюю роль в росте акций по этим секторам.

Как дополнение:

1. Cov-Lite 2.0 во всем обличии

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter