21 марта 2016 Zero Hedge | Архив

В августе 2012 года, когда отрицательные процентные ставки ещё считались чисто монетарным безумием, когда они ещё не были широко распространённой в мире монетарной реальностью, из-за которой доходность свыше $6 трлн мировых облигаций стала отрицательной, Нью-Йоркский Фед гипотетически размышлял об отрицательных процентных ставках и написал Будьте осторожны в своих желаниях. Там было сказано, что «если ставки станут отрицательными, Бюро по выпуску денежных знаков и ценных бумаг министерства финансов, вероятно, будет предложено печатать намного больше валюты, так как физические лица и малые предприятия обменяют на наличные по крайней мере часть своих банковских счетов».

Ну, может быть и нет... особенно если физические деньги будут постепенно обмениваться на некий цифровой валютный эквивалент, как столь многие «учёные экономисты» и корпоративные СМИ предполагают в последнее время. По той простой причине, что в мире отрицательных ставок физическая валюта - такая как физическое золото - представляет удобную лазейку от финансового принуждения хранить сбережения в цифровой форме в банке, где эти сбережения облагаются налогом - 0.1%, или -1% или -10% в год центральным банком и правительством, которые надеются заставить потребителей расходовать, а не сберегать.

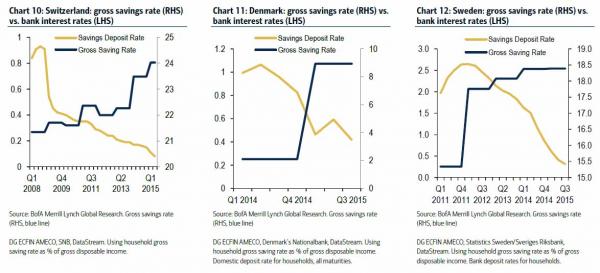

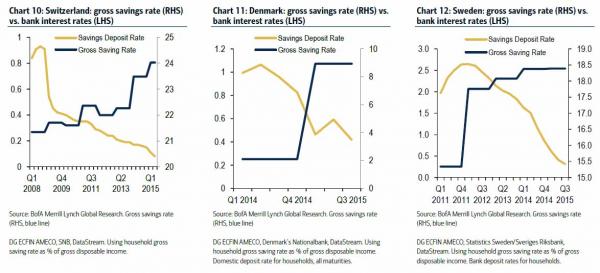

Но проблема в том, что во всех странах, принявших политику отрицательных процентных ставок (ПОПС), вместо побуждения к расходованию происходит совершенно обратное. Мы писали в прошлом октябре, что Банк Америки изучил структуру сбережений в европейских странах с ПОПС: «как выяснил Банк международных расчётов, ультранизкие ставки, могут, напротив, увеличивать склонность потребителей сберегать, так как пенсионный доход становится всё более неопределённым».

Ставка валовых сбережений (правая шкала, синим), банковские ставки по вкладам (левая шкала, желтым) – в Швейцарии, Дании, Швеции

Называйте это очередной крупной ошибкой кейнсианских центральных планировщиков, которые в очередной раз не смогли уловить тонкостей здравого смысла и предпочтений в отношении ликвидности среди обычных потребителей.

Однако, если отрицательные процентные ставки пока ещё не были переложены на плечи вкладчиков, а наличные ещё не были объявлены незаконными, это не значит, что этого не произойдет.

В этом случае возникает два вопроса: что произойдёт после того, как сбережения обычных вкладчиков в банке будут официально облагаться налогом и/или наличные будут выведены из обращения. Но важнее то, что произойдёт перед этим.

Иными словами, ждет ли нас набег физические наличные?

Если начнётся паника, повальное бегство из существующих электронных банковских вкладов в физическую валюту, с целью избежать налогообложения через отрицательные процентные ставки, в безопасности будут только те, кто побежит в числе первых. Почему? Из-за «волшебной» банковской системы частичного резервирования - просто в обращении недостаточно физической валюты для удовлетворения всех требований заёмщиков.

Вот как пытается объяснить проблему Стивен Мейджор (Steven Major) из банка HSBC:

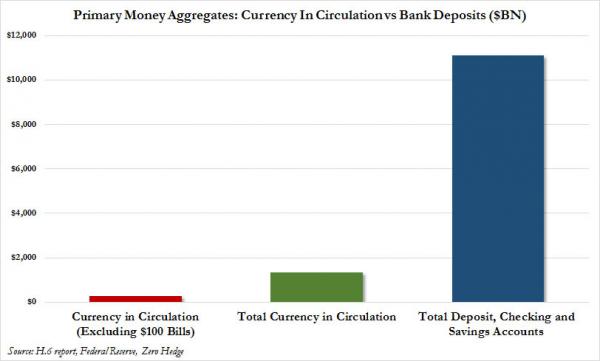

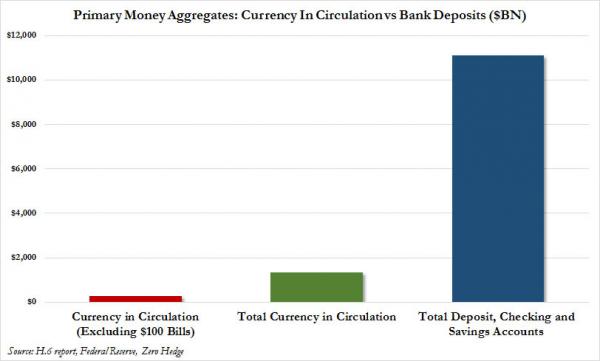

Хотя Мейджор во многом прав, он ошибается по двум важным пунктам. Во-первых, при оценке потенциального спроса на физические деньги в обращении необходимо учитывать не только общее количество резервов Феда (или его полный баланс), но всю банковскую систему частичного резервирования, и в частности, безбумажные банковские вклады на счетах до востребования, текущих и сберегательных счетах, иными словами, в основных компонентах М2. А также угрозу отмены крупных купюр, о которой говорят многие экономисты: сначала в Европе банкнот номиналом €500, а затем в США банкнот $100.

Последствием запрета 100-долларовых купюр будет то, что условная стоимость американской валюты в обращении упадёт с $1.35 трлн на прошлой неделе до всего $271 млрд в случае изъятия 100-долларовых банкнот на сумму $1.08 трлн. На данный момент в банках существуют сбережения в различных формах на $11.1 трлн, как показано на графике ниже.

Первичные денежные агрегаты, слева направо: валюта в обращении (за исключением $100 купюр), суммарный объем валюты в обращении, суммарный объем вкладов, чековых и сберегательных счетов

Для простоты мы не рассматриваем, что будет происходить в подобном сценарии «обуздывания» бумажных денег, частичного или полного. Ведь чтобы политика отрицательных процентных ставок действовала, необходимо в значительной степени устранять бумажные деньги везде, где она применяется. Мы рассмотрим вопрос всеобщего бегства в бумажные деньги в следующем посте.

График выше показывает, что если (и когда) начнётся бегство в физические деньги, на $10 долларов требований вкладчиков будет примерно $1 физический доллар; это отношение упадёт до 20 центов в случае вывода из обращения 100-долларовых купюр.

* * *

Вторая и более важная ошибка Мейджора в предположении о том, что «домохозяйства пока не бросились снимать наличные и перекладывать их в сейф». Как мы ранее объясняли, хотя долгое время это было так с 2014 года, когда проявились первые случаи ПОПС, теперь это не так. Вспомним статью Распродажа сейфов в Японии. Спрос на банкноты 1,000 франков взлетел из-за ПОПС и сбережения наличных.

Теперь, когда призывы к запрету наличных стали достаточно громкими, чтобы их услышали обычно бестолковые массы, и всякие Хосе Кансеко (Jose Canseco) кричат об отрицательных ставках, вкладчики начинают изымать свои деньги из банков.

Теперь цитата из Спрос на крупные банкноты резко возрос, а Япония набивает сейфы банкнотами 10,000 иен:

В самом деле, и даже не в связи с перспективами японской экономики: шансов не было задолго до появления Абэ (Abe) и Курода, главным образом из-за безнадёжной демографической ситуации Японии.

Это подтверждает, что в мире началось бегство в наличные - хотя банкиры хотели бы сохранить это в тайне - и как показывает график выше, в банковской системе частичного резервирования, где на каждый физический доллар приходится 10 долларов требований вкладчиков, в буквальном смысле получает тот, кто запаникует первым, потому что для 9 из 10 паникующих после первого просто ничего не останется.

* * *

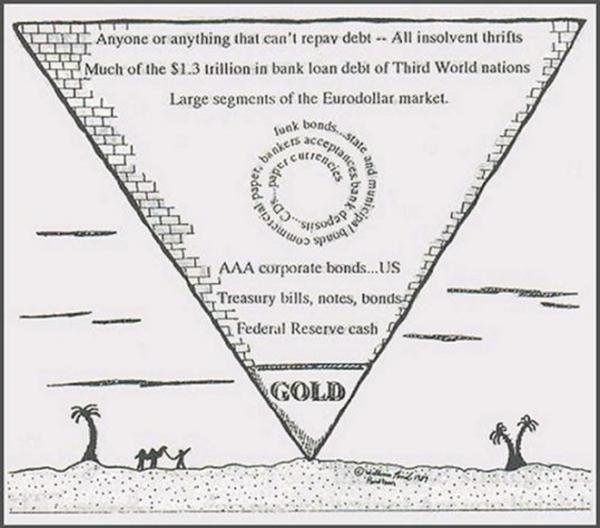

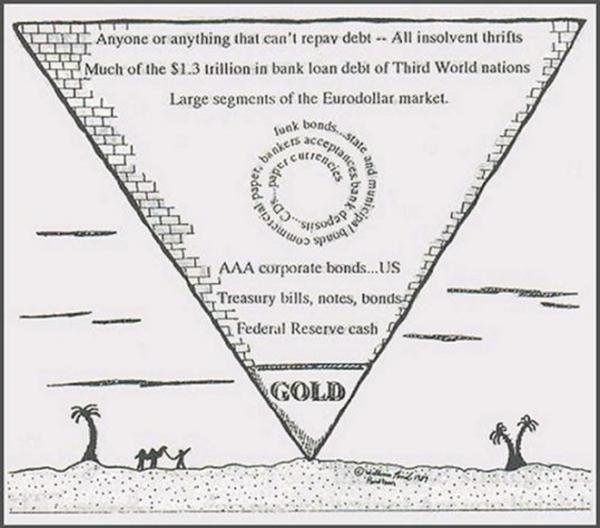

В конечном итоге всё сводится к перевёрнутой пирамиде Экстера (Exter). Так Пол Сингер (Paul Singer), глава компании Elliott, классифицировал полную стоимость всех классов активов:

Внебиржевые производные инструменты, номинальная стоимость: $692 трлн на конец 2014 года, согласно БМР. Для сравнения, в 1998 году эта цифра была равна $72 трлн.

Мировая недвижимость: $180 трлн, согласно глобальной риэлторской фирме Savills.

Мировой рынок долгов, ценные бумаги и другие формы долга: $161 трлн на конец 2014 года, согласно изданию Capital Markets Monitor Института международных финансов. По данным Банка международных расчётов (БМР), из этой суммы $95 трлн составляют долговые ценные бумаги.

Мировые акции: $64 трлн, согласно Всемирной федерации бирж.

Мировая масса М1: $24 трлн на конец 2013 года, по данным Всемирного банка.

Золото: $6.8 трлн на конец 2013 года, согласно Обзору по золоту компании Thompson Reuters GFMS.

Так как физические наличные иссякнут в общей свалке после введения политики отрицательных процентных ставок, всегда есть (по крайней мере пока его в очередной раз не конфисковали) золото.

http://www.zerohedge.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Ну, может быть и нет... особенно если физические деньги будут постепенно обмениваться на некий цифровой валютный эквивалент, как столь многие «учёные экономисты» и корпоративные СМИ предполагают в последнее время. По той простой причине, что в мире отрицательных ставок физическая валюта - такая как физическое золото - представляет удобную лазейку от финансового принуждения хранить сбережения в цифровой форме в банке, где эти сбережения облагаются налогом - 0.1%, или -1% или -10% в год центральным банком и правительством, которые надеются заставить потребителей расходовать, а не сберегать.

Но проблема в том, что во всех странах, принявших политику отрицательных процентных ставок (ПОПС), вместо побуждения к расходованию происходит совершенно обратное. Мы писали в прошлом октябре, что Банк Америки изучил структуру сбережений в европейских странах с ПОПС: «как выяснил Банк международных расчётов, ультранизкие ставки, могут, напротив, увеличивать склонность потребителей сберегать, так как пенсионный доход становится всё более неопределённым».

Ставка валовых сбережений (правая шкала, синим), банковские ставки по вкладам (левая шкала, желтым) – в Швейцарии, Дании, Швеции

Называйте это очередной крупной ошибкой кейнсианских центральных планировщиков, которые в очередной раз не смогли уловить тонкостей здравого смысла и предпочтений в отношении ликвидности среди обычных потребителей.

Однако, если отрицательные процентные ставки пока ещё не были переложены на плечи вкладчиков, а наличные ещё не были объявлены незаконными, это не значит, что этого не произойдет.

В этом случае возникает два вопроса: что произойдёт после того, как сбережения обычных вкладчиков в банке будут официально облагаться налогом и/или наличные будут выведены из обращения. Но важнее то, что произойдёт перед этим.

Иными словами, ждет ли нас набег физические наличные?

Если начнётся паника, повальное бегство из существующих электронных банковских вкладов в физическую валюту, с целью избежать налогообложения через отрицательные процентные ставки, в безопасности будут только те, кто побежит в числе первых. Почему? Из-за «волшебной» банковской системы частичного резервирования - просто в обращении недостаточно физической валюты для удовлетворения всех требований заёмщиков.

Вот как пытается объяснить проблему Стивен Мейджор (Steven Major) из банка HSBC:

Пока можно видеть, что домохозяйства не бросились выводить наличные и перекладывать их в сейф, или, что важнее, платить кому-то другому, чтобы хранить их. Это потому, что розничные депозитные ставки оставались на нуле или вблизи нуля, так как банки предпочли не переходить на более низкие рыночные ставки.

Предположение, что банковские вклады могут быть быстро превращены в наличные, на наш взгляд, неверно. Если все захотят одновременно вывести свои наличные из банка, система скоро истощится, так как в обращении нет достаточного количества банкнот. Для удовлетворения этого спроса потребовалось бы значительное время. В этих условиях центральный банк может ввести отрицательную ставку на значительный период времени. Например, в США, даже если производительная ставка ипотечной ассоциации удвоится - при неизменной скорости изъятия старых банкнот и при спросе $3 трлн новых банкнот - печатание займёт 20 лет.

Чтобы объяснить это, рассмотрим спрос на валюту, создаваемую, если вкладчики попытаются вывести наличные из банковской системы США. Этот спрос будет равен $4.5 трлн (полный баланс Феда).

Сейчас в обращении имеется $1.5 трлн, а номинальная величина полного годового выпуска в 2014 году была равна $149 млрд, то есть, для печатания необходимого количества наличных потребуется 20 лет.

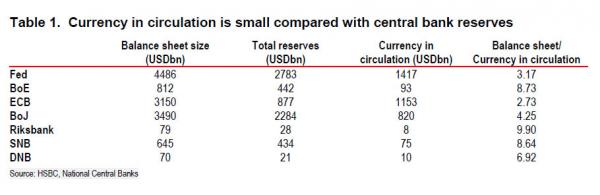

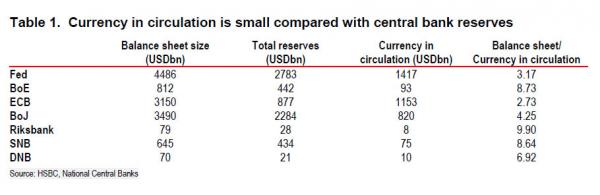

Количество денег в обращении мало по сравнению с потенциальным спросом в условиях отрицательных процентных ставок. Например, активы Феда в три раза больше, чем количество денег в обращении, а активы банка Швеции в десять раз больше (см. табл.1), но производственные мощности ограничены.

Предположение, что банковские вклады могут быть быстро превращены в наличные, на наш взгляд, неверно. Если все захотят одновременно вывести свои наличные из банка, система скоро истощится, так как в обращении нет достаточного количества банкнот. Для удовлетворения этого спроса потребовалось бы значительное время. В этих условиях центральный банк может ввести отрицательную ставку на значительный период времени. Например, в США, даже если производительная ставка ипотечной ассоциации удвоится - при неизменной скорости изъятия старых банкнот и при спросе $3 трлн новых банкнот - печатание займёт 20 лет.

Чтобы объяснить это, рассмотрим спрос на валюту, создаваемую, если вкладчики попытаются вывести наличные из банковской системы США. Этот спрос будет равен $4.5 трлн (полный баланс Феда).

Сейчас в обращении имеется $1.5 трлн, а номинальная величина полного годового выпуска в 2014 году была равна $149 млрд, то есть, для печатания необходимого количества наличных потребуется 20 лет.

Количество денег в обращении мало по сравнению с потенциальным спросом в условиях отрицательных процентных ставок. Например, активы Феда в три раза больше, чем количество денег в обращении, а активы банка Швеции в десять раз больше (см. табл.1), но производственные мощности ограничены.

Хотя Мейджор во многом прав, он ошибается по двум важным пунктам. Во-первых, при оценке потенциального спроса на физические деньги в обращении необходимо учитывать не только общее количество резервов Феда (или его полный баланс), но всю банковскую систему частичного резервирования, и в частности, безбумажные банковские вклады на счетах до востребования, текущих и сберегательных счетах, иными словами, в основных компонентах М2. А также угрозу отмены крупных купюр, о которой говорят многие экономисты: сначала в Европе банкнот номиналом €500, а затем в США банкнот $100.

Последствием запрета 100-долларовых купюр будет то, что условная стоимость американской валюты в обращении упадёт с $1.35 трлн на прошлой неделе до всего $271 млрд в случае изъятия 100-долларовых банкнот на сумму $1.08 трлн. На данный момент в банках существуют сбережения в различных формах на $11.1 трлн, как показано на графике ниже.

Первичные денежные агрегаты, слева направо: валюта в обращении (за исключением $100 купюр), суммарный объем валюты в обращении, суммарный объем вкладов, чековых и сберегательных счетов

Для простоты мы не рассматриваем, что будет происходить в подобном сценарии «обуздывания» бумажных денег, частичного или полного. Ведь чтобы политика отрицательных процентных ставок действовала, необходимо в значительной степени устранять бумажные деньги везде, где она применяется. Мы рассмотрим вопрос всеобщего бегства в бумажные деньги в следующем посте.

График выше показывает, что если (и когда) начнётся бегство в физические деньги, на $10 долларов требований вкладчиков будет примерно $1 физический доллар; это отношение упадёт до 20 центов в случае вывода из обращения 100-долларовых купюр.

* * *

Вторая и более важная ошибка Мейджора в предположении о том, что «домохозяйства пока не бросились снимать наличные и перекладывать их в сейф». Как мы ранее объясняли, хотя долгое время это было так с 2014 года, когда проявились первые случаи ПОПС, теперь это не так. Вспомним статью Распродажа сейфов в Японии. Спрос на банкноты 1,000 франков взлетел из-за ПОПС и сбережения наличных.

Теперь, когда призывы к запрету наличных стали достаточно громкими, чтобы их услышали обычно бестолковые массы, и всякие Хосе Кансеко (Jose Canseco) кричат об отрицательных ставках, вкладчики начинают изымать свои деньги из банков.

«В японских магазинах оборудования можно видеть, что потребители накапливают наличные - это совсем не то, на что надеялся Банк Японии, когда недавно он ввёл отрицательные процентные ставки, написала этим утром Уолл-стрит джорнал. - Появляются признаки повышенного спроса на сейфы - место, где процентная ставка на средства всегда равна нулю, независимо от действий центрального банка».

«В условиях отрицательных процентных ставок пожилые люди хотят хранить свои деньги под матрасом», сказала газете продавщица в магазине Химашу в восточном Токио, добавив, что по крайней мере одна модель сейфа стоимостью $700 распродана и не появится ранее чем через месяц.

«Согласно теории Банка Японии, они должны перевести свои средства в более рискованные, но более доходные активы. Вместо этого они переходят к наличным, которые ничего не приносят», говорит Ричард Кац (Richard Katz), автор бюллетеня «Восточный экономист».

В Швейцарии между тем обращение банкнот в 1,000 франков в прошлом году подскочило на 17%, после того как Швейцарский национальный банк перешёл к политике отрицательных процентных ставок.

«Одним из последствий решения опустить ставку по депозитам Швейцарского национального банка в отрицательную область в конце 2014 года, и углубить её до -0.75% в начале прошлого года, могло стать увеличение накоплений, - пишет Уолл-стрит джорнал. - Деньги держат в наличных, чтобы избежать риска - на случай, если в какой-то момент швейцарские банки начнут взимать плату за депозиты с широкого круга клиентов.

«Связь между ростом кругооборота крупной швейцарской банкноты и кредитно-денежной политикой швейцарского ЦБ очевидна», говорит Карстен Юниус (Karsten Junius), главный экономист в банке Сафра Сарацин. Да, это так. Точно так же, как вполне очевидна связь между ростом продаж сейфов в Японии и политикой ПОПС Харухико Курода (Haruhiko Kuroda).

Так что в очередной раз мы видим, что когда проводят эксперименты с денежной политикой, противоречащие логике (взимание платы за хранение денег), очень часто бывают непредвиденные последствия. И когда вялый спрос сочетается с ПОПС в условиях доступности банкнот, вы получаете набег на наличные деньги. И на сейфы для их хранения.

«В условиях отрицательных процентных ставок пожилые люди хотят хранить свои деньги под матрасом», сказала газете продавщица в магазине Химашу в восточном Токио, добавив, что по крайней мере одна модель сейфа стоимостью $700 распродана и не появится ранее чем через месяц.

«Согласно теории Банка Японии, они должны перевести свои средства в более рискованные, но более доходные активы. Вместо этого они переходят к наличным, которые ничего не приносят», говорит Ричард Кац (Richard Katz), автор бюллетеня «Восточный экономист».

В Швейцарии между тем обращение банкнот в 1,000 франков в прошлом году подскочило на 17%, после того как Швейцарский национальный банк перешёл к политике отрицательных процентных ставок.

«Одним из последствий решения опустить ставку по депозитам Швейцарского национального банка в отрицательную область в конце 2014 года, и углубить её до -0.75% в начале прошлого года, могло стать увеличение накоплений, - пишет Уолл-стрит джорнал. - Деньги держат в наличных, чтобы избежать риска - на случай, если в какой-то момент швейцарские банки начнут взимать плату за депозиты с широкого круга клиентов.

«Связь между ростом кругооборота крупной швейцарской банкноты и кредитно-денежной политикой швейцарского ЦБ очевидна», говорит Карстен Юниус (Karsten Junius), главный экономист в банке Сафра Сарацин. Да, это так. Точно так же, как вполне очевидна связь между ростом продаж сейфов в Японии и политикой ПОПС Харухико Курода (Haruhiko Kuroda).

Так что в очередной раз мы видим, что когда проводят эксперименты с денежной политикой, противоречащие логике (взимание платы за хранение денег), очень часто бывают непредвиденные последствия. И когда вялый спрос сочетается с ПОПС в условиях доступности банкнот, вы получаете набег на наличные деньги. И на сейфы для их хранения.

Теперь цитата из Спрос на крупные банкноты резко возрос, а Япония набивает сейфы банкнотами 10,000 иен:

«В Японии постоянно растёт спрос на купюры 10,000 иен, хотя население страны сокращается, а использование кредитных карт и других форм электронных платежей растет, - пишет Блумберг. - Хотя может казаться благом иметь больше наличных, некоторые экономисты озабочены тем, что японцы припрятывают деньги дома, вместо того чтобы инвестировать их или помещать на банковские счета - где они могут вернуться в финансовую систему и продуктивно использоваться».

Один производитель сейфов рассказал агентству Блумберг, что отгрузки сейфов за последние шесть месяцев удвоились. Хотя отчасти спрос на сейфы, скорее всего, объясняется новой инициативой правительства «Мой номер», но «политика отрицательных процентных ставок, вероятно, будет усиливать склонность японских семей хранить наличные у себя дома, - сказал Хидео Кумано (Hideo Kumano), экономист Института исследований жизни Дай-ичи. - В целом тенденция хранения денег дома отражает опасений людей по поводу ситуации в экономике. Это не радостно».

Один производитель сейфов рассказал агентству Блумберг, что отгрузки сейфов за последние шесть месяцев удвоились. Хотя отчасти спрос на сейфы, скорее всего, объясняется новой инициативой правительства «Мой номер», но «политика отрицательных процентных ставок, вероятно, будет усиливать склонность японских семей хранить наличные у себя дома, - сказал Хидео Кумано (Hideo Kumano), экономист Института исследований жизни Дай-ичи. - В целом тенденция хранения денег дома отражает опасений людей по поводу ситуации в экономике. Это не радостно».

В самом деле, и даже не в связи с перспективами японской экономики: шансов не было задолго до появления Абэ (Abe) и Курода, главным образом из-за безнадёжной демографической ситуации Японии.

Это подтверждает, что в мире началось бегство в наличные - хотя банкиры хотели бы сохранить это в тайне - и как показывает график выше, в банковской системе частичного резервирования, где на каждый физический доллар приходится 10 долларов требований вкладчиков, в буквальном смысле получает тот, кто запаникует первым, потому что для 9 из 10 паникующих после первого просто ничего не останется.

* * *

В конечном итоге всё сводится к перевёрнутой пирамиде Экстера (Exter). Так Пол Сингер (Paul Singer), глава компании Elliott, классифицировал полную стоимость всех классов активов:

Внебиржевые производные инструменты, номинальная стоимость: $692 трлн на конец 2014 года, согласно БМР. Для сравнения, в 1998 году эта цифра была равна $72 трлн.

Мировая недвижимость: $180 трлн, согласно глобальной риэлторской фирме Savills.

Мировой рынок долгов, ценные бумаги и другие формы долга: $161 трлн на конец 2014 года, согласно изданию Capital Markets Monitor Института международных финансов. По данным Банка международных расчётов (БМР), из этой суммы $95 трлн составляют долговые ценные бумаги.

Мировые акции: $64 трлн, согласно Всемирной федерации бирж.

Мировая масса М1: $24 трлн на конец 2013 года, по данным Всемирного банка.

Золото: $6.8 трлн на конец 2013 года, согласно Обзору по золоту компании Thompson Reuters GFMS.

Так как физические наличные иссякнут в общей свалке после введения политики отрицательных процентных ставок, всегда есть (по крайней мере пока его в очередной раз не конфисковали) золото.

http://www.zerohedge.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter