2 августа 2016 Pro Finance Service

В марте, когда нефть стремительно дорожала, удаляясь от февральских минимумов, рынок с плохо скрываемой радостью экстраполировал это восстановление на другие сегменты: инвесторы надеялись, что сокращение поставок со стороны ОПЕК поднимет цены на нефть, а форвардные значения Р/Е достигли невиданных ранее высот.

С тех пор цены на нефть вошли в фазу консолидации, а затем возобновили снижение и вернулись в русло медвежьего тренда. Сейчас за баррель дают около 40 долларов, на рынке по-прежнему существует профицит предложения и беспрецедентное перепроизводство бензина на фоне вялого спроса. В этой ситуации вряд ли можно рассчитывать на то, что рынок достигнет точки равновесия ранее 2017 года.

Однако цены на нефть снизились, а стоимость бросовых облигаций - нет. Эти рискованные бумаги по-прежнему демонстрируют поразительную устойчивость за счет программы CSPP, запущенной ЕЦБ в июне. На этом заканчивается корреляция цен на нефть с высокодоходными облигациями и акциями энергетических компаний.

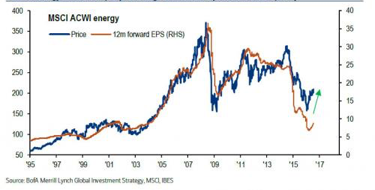

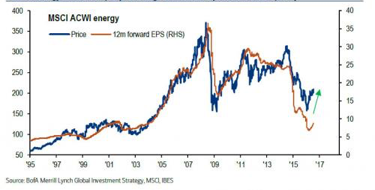

Но ситуация вскоре может измениться. Майкл Харнетт из BofA пишет о том, что трейдерам следует следить за тем, сможет ли нефть на отметке 40 долларов за баррель усилить риски. Если нефть опустится ниже упомянутой отметки, внимание инвесторов быстро переключится на неблагоприятные для энергетического сектора факторы, такие как дешевая нефть, снижение курса юаня, низкие объемы кредитования. События будут развиваться по сценарию прошлого лета. Долговые бумаги развивающихся стран также окажутся под давлением, учитывая массовый приток капитала в этот класс активов. Обратите внимание на то, что ожидания EPS не оправдывают текущий рост акций энергетических компаний.

Еще выше? Ответ на вопрос о том, насколько жизнеспособна эта динамика, можно найти на графике BofA, основанном на форвардной РЕ. В целом, вывод прост: если нефть не начнет устойчиво расти, акции энергетических компаний будут переоценены относительно своих фундаментальных факторов на 100%.

Несмотря на то, что рынок великодушен к ним и не скупится на кредит доверия, на горизонте уже появилась новая проблема: стремительно растущий коэффициент прожигания денег. Bloomberg пишет о том, что свободный поток денежных средств после капитальных расходов резко сократился, и нет никакой надежды на то, что в обозримом будущем что-то изменится.

Хуже того, сейчас только Exxon может похвастаться положительным денежным потоком, но и это не надолго. Если учесть фактор, имеющий первостепенное значение для инвесторов - выплату дивидендов - то и у этой компании показатель окажется глубоко в минусе.

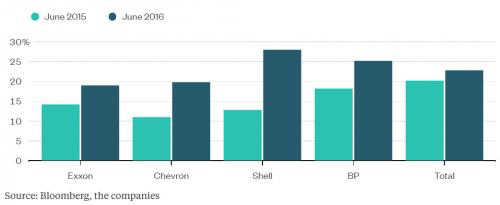

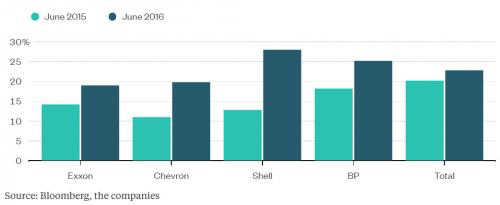

Раньше корпорации прибегали к заемным средствам, чтобы выкупить свои акции. Но теперь они берут в долг, чтобы выплатить дивиденды. На графике ниже хорошо видно, как стремительно выросло кредитное плечо компаний энергетического сектора за последние 12 месяцев.

"Доля заемных средств выросла, но пока остается приемлемой", - пишет Bloomberg. "Но цены на нефть больше не растут, а устойчивый профицит предложения и переизбыток запасов усиливает медвежье давление". Более того, нефтесервисные компании приложили немало сил, чтобы сократить свои тарифы, но теперь они подошли к той черте, за которой дальнейшие снижения не возможны. Крупные нефтяные компании также вряд ли сумеют удержаться на плаву в третьем и четвертом кварталах.

Если центральные банки не будут способствовать росту цен на нефть в ближайшие месяцы, энергетический сектор, скорее всего, столкнется с масштабной переоценкой стоимости акций. При условии, конечно, что регуляторы не вмешаются, и не начнут скупать эти бумаги. Однако вряд ли на это можно рассчитывать.

http://www.profinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

С тех пор цены на нефть вошли в фазу консолидации, а затем возобновили снижение и вернулись в русло медвежьего тренда. Сейчас за баррель дают около 40 долларов, на рынке по-прежнему существует профицит предложения и беспрецедентное перепроизводство бензина на фоне вялого спроса. В этой ситуации вряд ли можно рассчитывать на то, что рынок достигнет точки равновесия ранее 2017 года.

Однако цены на нефть снизились, а стоимость бросовых облигаций - нет. Эти рискованные бумаги по-прежнему демонстрируют поразительную устойчивость за счет программы CSPP, запущенной ЕЦБ в июне. На этом заканчивается корреляция цен на нефть с высокодоходными облигациями и акциями энергетических компаний.

Но ситуация вскоре может измениться. Майкл Харнетт из BofA пишет о том, что трейдерам следует следить за тем, сможет ли нефть на отметке 40 долларов за баррель усилить риски. Если нефть опустится ниже упомянутой отметки, внимание инвесторов быстро переключится на неблагоприятные для энергетического сектора факторы, такие как дешевая нефть, снижение курса юаня, низкие объемы кредитования. События будут развиваться по сценарию прошлого лета. Долговые бумаги развивающихся стран также окажутся под давлением, учитывая массовый приток капитала в этот класс активов. Обратите внимание на то, что ожидания EPS не оправдывают текущий рост акций энергетических компаний.

Еще выше? Ответ на вопрос о том, насколько жизнеспособна эта динамика, можно найти на графике BofA, основанном на форвардной РЕ. В целом, вывод прост: если нефть не начнет устойчиво расти, акции энергетических компаний будут переоценены относительно своих фундаментальных факторов на 100%.

Несмотря на то, что рынок великодушен к ним и не скупится на кредит доверия, на горизонте уже появилась новая проблема: стремительно растущий коэффициент прожигания денег. Bloomberg пишет о том, что свободный поток денежных средств после капитальных расходов резко сократился, и нет никакой надежды на то, что в обозримом будущем что-то изменится.

Хуже того, сейчас только Exxon может похвастаться положительным денежным потоком, но и это не надолго. Если учесть фактор, имеющий первостепенное значение для инвесторов - выплату дивидендов - то и у этой компании показатель окажется глубоко в минусе.

Раньше корпорации прибегали к заемным средствам, чтобы выкупить свои акции. Но теперь они берут в долг, чтобы выплатить дивиденды. На графике ниже хорошо видно, как стремительно выросло кредитное плечо компаний энергетического сектора за последние 12 месяцев.

"Доля заемных средств выросла, но пока остается приемлемой", - пишет Bloomberg. "Но цены на нефть больше не растут, а устойчивый профицит предложения и переизбыток запасов усиливает медвежье давление". Более того, нефтесервисные компании приложили немало сил, чтобы сократить свои тарифы, но теперь они подошли к той черте, за которой дальнейшие снижения не возможны. Крупные нефтяные компании также вряд ли сумеют удержаться на плаву в третьем и четвертом кварталах.

Если центральные банки не будут способствовать росту цен на нефть в ближайшие месяцы, энергетический сектор, скорее всего, столкнется с масштабной переоценкой стоимости акций. При условии, конечно, что регуляторы не вмешаются, и не начнут скупать эти бумаги. Однако вряд ли на это можно рассчитывать.

http://www.profinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter