13 августа 2016 Bloomberg

Представьте себе мир, в котором центральные банки не вкачивают миллиарды долларов в месяц в рынки, где доходность облигаций никогда не сможет стать отрицательной, а акции свободно торгуются на основе фундаментальных факторов, а не потому, что иных вариантов просто нет.

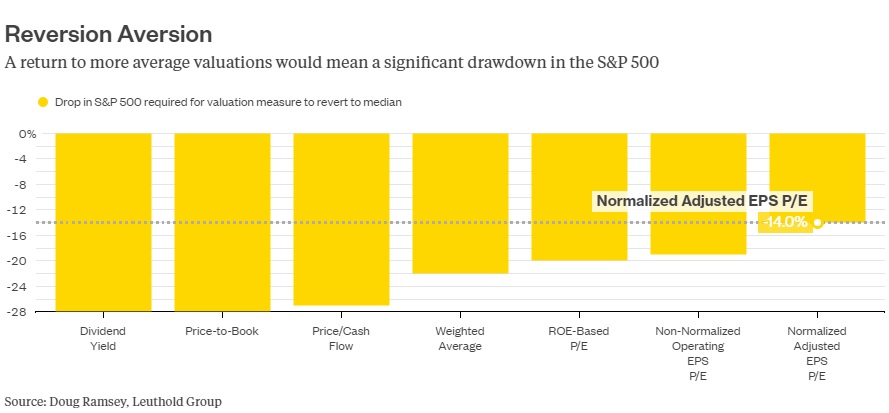

В этом вымышленном мире последнее исследование Дуга Рамси из Leuthold Group могло бы прилично всех напугать. Рамси отслеживает “три дюжины различных американских индикаторов стоимости акций”, и он изложил сценарий: что может случиться, в случае если часть их них вернется к своим средним значениям с 1957 года. Давайте скажем так: картина получится не очень приятной. Откат может привести к обвалу S&P 500 примерно на 22% до 1.705:

Эти признаки не указывают на безоговорочный пузырь, тем не менее, существует одна метрика, которая определяет рынок до состояния пузыря, и эта метрика обладает максимальной корреляцией с доходами от акций в последующие 5 и 10 лет. И она приводит нас (звучит драматическая музыка) к Страшнейшему графику в базе Leuthold: Соотношению прибыли к объёму продаж для индекса промышленности в S&P 500. Не нужно путать с производственным сектором S&P 500, который состоит из 69 акций в основном компаний обрабатывающих отраслей и транспорта, речь идет о промышленном секторе, состоящем из 370 акций, которые представляют собой более широкое определение “промышленного” сектора: в нём все акции индекса, за исключением финансовых, транспортных компаний и занимающихся коммунальными услугами. Стоимость акций в производственном секторе S&P приближается к уровням пузыря дот-комов.

Посмотрим на график:

Умные люди скажут вам, что средние значения в конечном счете вернутся. (Исследование Роба Арнотта из Research Affiliates несколько недель назад как раз на это указывало).

Таким образом, вопрос больше “когда”, нежели “если” это случится; пока же центральным банкам удавалось волшебным образом гасить возврат к средним значениям с помощью стимулов, которые сперва были чем-то вроде шоковой дефибрилляции, а превратились в постоянный кардиостимулятор.

Закон чередования стоимости акций не обязательно означает, что вам нужно думать, что резкая распродажа акций необходима для того, чтобы вернуть их оценку обратно на средний уровень. Исследования подтверждают, что последующая прибыль будет ниже средних значений, даже когда стоимость акций окажется выше своих средних. Другими словами, никто не знает, превратится ли то, за чем мы наблюдаем - в фильм ужасов, или же это будет длинная сопливая драма с рассуждением о чувствах.

http://www.bloomberg.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В этом вымышленном мире последнее исследование Дуга Рамси из Leuthold Group могло бы прилично всех напугать. Рамси отслеживает “три дюжины различных американских индикаторов стоимости акций”, и он изложил сценарий: что может случиться, в случае если часть их них вернется к своим средним значениям с 1957 года. Давайте скажем так: картина получится не очень приятной. Откат может привести к обвалу S&P 500 примерно на 22% до 1.705:

Эти признаки не указывают на безоговорочный пузырь, тем не менее, существует одна метрика, которая определяет рынок до состояния пузыря, и эта метрика обладает максимальной корреляцией с доходами от акций в последующие 5 и 10 лет. И она приводит нас (звучит драматическая музыка) к Страшнейшему графику в базе Leuthold: Соотношению прибыли к объёму продаж для индекса промышленности в S&P 500. Не нужно путать с производственным сектором S&P 500, который состоит из 69 акций в основном компаний обрабатывающих отраслей и транспорта, речь идет о промышленном секторе, состоящем из 370 акций, которые представляют собой более широкое определение “промышленного” сектора: в нём все акции индекса, за исключением финансовых, транспортных компаний и занимающихся коммунальными услугами. Стоимость акций в производственном секторе S&P приближается к уровням пузыря дот-комов.

Посмотрим на график:

Умные люди скажут вам, что средние значения в конечном счете вернутся. (Исследование Роба Арнотта из Research Affiliates несколько недель назад как раз на это указывало).

Таким образом, вопрос больше “когда”, нежели “если” это случится; пока же центральным банкам удавалось волшебным образом гасить возврат к средним значениям с помощью стимулов, которые сперва были чем-то вроде шоковой дефибрилляции, а превратились в постоянный кардиостимулятор.

Закон чередования стоимости акций не обязательно означает, что вам нужно думать, что резкая распродажа акций необходима для того, чтобы вернуть их оценку обратно на средний уровень. Исследования подтверждают, что последующая прибыль будет ниже средних значений, даже когда стоимость акций окажется выше своих средних. Другими словами, никто не знает, превратится ли то, за чем мы наблюдаем - в фильм ужасов, или же это будет длинная сопливая драма с рассуждением о чувствах.

http://www.bloomberg.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter