5 ноября 2016 Архив

Споры о том, является ли трейдинг высококлассным аналогом азартных игр — не просто комнатная игра. Они имеют последствия в реальном мире.

Например, если трейдинг — это азартная игра (как некоторые заявили в Вашингтоне после финансового кризиса), то возможно, фондовые рынки должны регулировать игровые власти вместо Комиссии по ценным бумагам (SEC). Возможно все прибыли инвестиционных менеджеров должны облагаться налогом как доходы от азартных игр. И с точки зрения психологии, инвесторы должны пересмотреть свои представления. Прямо сейчас инвестирование приносит цензуру на логику, разумные причины и благоразумие. В то время как азартные игры несут контекст незаконности, безрассудство и отчаяние.

Многие из финансового общества чувствуют себя картежниками. Да, они имеют богатые офисы, костюмы и имеют большие объемы денег для обмена. Но что действительно является элементарной частицей, которая отделяем трейдинг, или более уважаемую «инвестиционную» активность, от профессиональных азартных игр?

Продвинутые навыки вычисления можно применять в обеих дисциплинах. Продвижения в технологиях одинаково распространяются на инвестиции и азартные игры. Но существуют фундаментальные различия, мошенники и серые области, делающими тему для разговора табо для многих трейдеров, политиков и общественных комментаторов. В настоящий момент экономисты, академики и управляющие хедж-фондов обсуждают очевидные вещи — сближение между трейдингом и азартными играми и изучают сходства и различия этих миров.

Превращение азартных игр в инвестиции

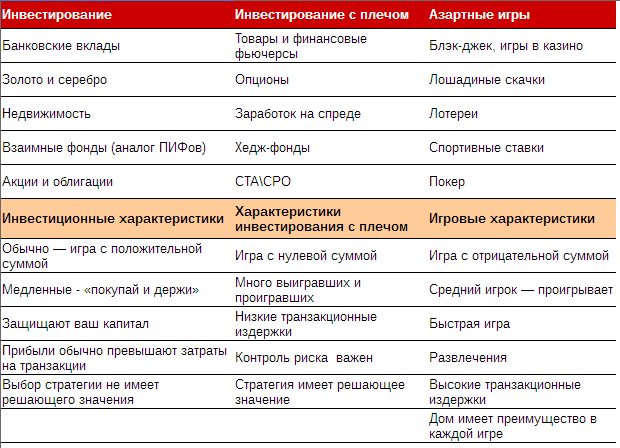

Азартные игры не так далеки друг от друга. Существует четкая линия, которая разделяет общественное и юридическое определение инвестиций и легализованных азартных игр. Акции и облигации, банковские депозиты и недвижимость — традиционные инвестиции. Покер, блэкджек, лотереи и лошадиные скачки — популярные игры. Золото, товары и фьючерсы и опционы на акции и индексы — что-то среднее между тем, что кажется высокоспекулятивным, но подразумевается, что это находится на стороне инвестиций (см. таблицу ниже).

Во всех этих ситуациях, тот кто принимает решение на выходе имеет некоторую степень неопределенности. Результат также может зависеть от действий других. Доходность акций, например, больше зависит от общего движения рынка, чем от фундаментальных показателей самой акции. Для успеха в акциях нужно оценить два критически важных момента: общая неопределенность экономики и принятие продукции предприятия рынком и эффект конкуренции. Аналогичная ситуация встречается и в контексте азартных игр, например, спортивные ставки на результат Супер Кубка (Super Bowl): общая неопределенность в исходе игры, в то время как конкуренция между игроками может давать большую или меньшую фору.

Так в чем различие между инвестированием и азарнтными играми? В инвестировании кто-то покупает что-то, будь это акция, слиток золота или дом на берегу, платит комиссию продавцу и уходит, возможно на долгое время. Ничто не мешает все участникам получить прибыль.

В действительности — мешает. Суть инвестиций в этом: возможно, каждый, который что-то покупает в расчете на заработок, обычно ожидает, что большинство людей желают заработать. В инвестировании с плечом (и некоторые могут возразить, что это азартные игры, особенно, если сравнивать с профессиональными азартными играми) доходность зависит в большей степени от поиска преимущества и использовать управление позицией и риск-менеджмент. Это приводит к созданию хеджей, сочетающих содержание лонгов и шортов, и позволяет получать умеренные прибыли при минимальном риске. Это является основой для успешных хедж-фондов и стратегий банковских торговых департаментов.

Распределение денег и математика

Как трейдеры так и азартные игроки должны особенно осторожно относиться к советам к удвоению ставок: мартингейл, пирамиды и прочее. В то время как система может позволить вам получать небольшие прибыли большую часть времени, вы будете получать гигантские убытки до того момента, как прибыль покроет все убытки. Наиболее полезным результатом от неблагоприятных игр является то, что если вы хотите максимизировать ваши шансы на достижение целей до того, как вы получите серьезный убыток, вам следует испльзовать агрессивную игру. С агрессивной игрой вы не позволите казино победить вас с помощью выматывания маленькими прибылями. Вместо этого, вам следует ставить побольше, чтобы достичь вашей цели настолько быстро, насколько это возможно.

Рассмотрим рулетку, которая является неблагоприятной игрой с преимуществом минус 2/38 или минус 5,26. Подразумевая, что вы не способны предсказать числа, которые выпадут, вам следует ставить только на одно число с намерением, если оно выпадет, то вы достигнете вашей цели в течение одной или нескольких последовательных игр.

Если у вас есть 10 долларов, а вы хотите 1000, то оптимальным будет ставить все на одно число. Если вы проиграете — вы выбываете, если выиграете — то получите 350 долларов. И затем вы ставите 19 долларов, что принесет вам 1006 долларов, если выиграете и у вас останется 341 доллар, если проиграете. В случае поражения вам следует поставить наименьшую возможную ставку (19 долларов) снова, чтобы в случае выигрыша вы заработали 1000 долларов. Эта агрессивная стратегия всегда дает вам наилучший шанс для достижения вашей цели.

С другой стороны, в случае рулетки, казино имеет преимущество и вашей целью будет достижение более существенных выигрышей в максимально сжатые сроки, до того, как вы получите существенный убыток. В таком случае вам подойдет «робкая игра». В «робкой игре» вы ставите небольшие суммы таким образом, чтобы неудачные результаты не сильно навредили вам. Затем, после небольшого числа игр вы практически уверены в победе. Это именно то, что делает казино. Даже с небольшим преимуществом все что нужно делать, чтобы получить большие и стабильные прибыли — это разделить ставки таким образом, чтобы процент поставленного каждым игроком был маленьким. В переполненных казино это обычно легко сделать.

Этот простой пример показывает, что отсутствие диверсификации виновато если не во всех, то в большинстве финансовых катастроф.

Разумные ставки

Смысл этого всего в том, что если вы хотите иметь хоть какой-то шанс на победу, вы должны разработать игровую стратегию которая бы позволяла вам по меньшей мере некоторое время (а предпочтительно большую часть времени) на каждый поставленный доллар получать в среднем больше одного доллара. Мы называем это превращением азартной игры в инвестиции.

Основная цель в математике азартных игр и инвестиций — это превращение азартных игр в инвестиции с разработкой хорошей игровой стратегии, так что каждый может ставить интеллектуально. При разработке стратегии вы изучаете общие игровые ситуации, чтобы разработать доходную систему. Разработка зачастую включает идентификацию несовершенств рынка акций, аномально или частично предсказуемые цены. В азартных играх все игроки не могут выиграть, так что потенциальный заработок зависит от того, насколько хороша ваша система, как хорошо она отыграла и от того, как много людей ее используют или другие доходные системы, и что наиболее важно — использование риск-менеджмента.

Любая игра не будет благоприятной, которая будет позволять каждому получать прибыль в среднем. Примером такой игры является Баккара. Однако, практически каждый финансовый рынок будет иметь стратегии, которые будут приводить к выигрышным инвестиционным ситуациям.

Существует два аспекта анализа каждой ситуации: когда ставить и сколько? Они могут быть отнесены к разработке стратегии и управлении капиталом. Они одинаково важны. В то время как разработка стратегии хорошо понимается большинством, управление капиталом (управление риском) более тонкий вопрос и подобные ошибки приводят к финансовым катастрофам.

Этот анализ основан на консультациях с шестью людьми, которые использовали эти идеи в трех различных областях: рыночно-нейтральные хедж-фонды, хедж-фонд, торгующий фьючерсами и ставки на бега, которые позволили превратить практически ноль в более, чем 1 миллиард долларов. Один — Джим Симонс (Jim Simons) из Renaissance Hedge Fund, сделал более чем 1 милиард долларов за 10 лет. Все шестеро, различными путями, начинали с фокусов в азартных играх и перенесли этот опыт в трейдинг. Они настоящие инвесторы, которые сделали основной упор на компьютеризированное математическое инвестирование и контроль риска. Они хорошо понимают снижение риска. Они даже больше сосредоточены на том, чтобы не терять капитал, а не на получении больших выигрышей. Они имеют убытки, но редко делают чрезмерные ставки или недостаточную диверсификацию, чтобы получить существенный убыток.

Общая мера риска

В самой простой форме, азартная игра — это когда человек рискует деньгами, особенно, если он это делает для того, чтобы получить еще больше денег. Шанс — это вероятность, что случится определенный исход — т.е., например, на вращающемся колесе рулетки выпадет «13». Обратите внимание, что наши знания об игре, о вероятностях выигрыша никак не соотносятся с результатом игры. Таким образом, если нас попросили угадать число от 1 до 24, то наши знания о вероятности угадать верно никак не влияют на то, угадаем ли мы или нет.

Исход полностью зависит от вероятности. Более того, в основе азартной игры не лежит какого-либо продукта или сервиса, который мы приобретаем. Когда мы уходим от слот-машины, в наших карманах остается больше или меньще денег, чем когда было, когда мы подходили к автомату. То есть в азартной игре нет никакой приобретенной ценности. В конечном счете, чтобы организованные азартные игры существовали, дом (организатор азартной игры) должен выигрывать существенно большую часть времени. Другими словами, сумма выигрышей в азартной игре должны быть меньше, чем суммы, уплаченные в азартной игре. Такая определенная потеря денег является причиной того, что никакой разумный человек не пойдет в казино, чтобы профинансировать обучение своих детей или заработать деньги на продукты питания. И последний момент в азартных играх, который не может быть преувеличен: неосмотрительность. Неосмотрительно участвовать в предприятии, в котором участники игнорируют простую истину, которую все знают. Средний азартный игрок проигрывает.

Таким образом, азартные игры должны основываться на лжи. Возможно, поэтому, рынок казино позиционирует себя как развлечение, держа себя в стороне от кинотеатров, аквапарков и бейсбола. тем не менее, казино особенно искусны в проституции, зачастую приводя к отчаянию и наркомании вместо смеха и свободы.

Базовая форма инвестиций, с другой стороны, состоит в том, чтобы инвестор давал деньги управляющему бизнеса в обмен, как минимум, на возможность получить часть будущего потока от бизнеса. Такое определение противопоставляется определению азартных игр в трех важных аспектах.

Первое, знание влияет на результат инвестиций. Инвесторам будет лучше, если они понимают бизнес, в который инвестируют, и определенно, инвесторам будет еще лучше, если управляющий знает, что делает. Например, стоит подумать дважды, чтобы вкладываться в парикмахерскую, в которой парикмахер заявляет, что не имеет представления, как стричь волосы, но одна стрижка из десяти получается хорошо. Знание важно в инвестициях, хотя оно не обязательно означает денежную прибыль, а также не исключает того, что кто-то будет расточительным или одураченным. Тем не менее, в отличие от азартных игры, инвестиции зависят от знаний.

Второе, в чем инвестиции отличаются от азартных игр, это то, что в инвестициях приобретаются активы. Финансовые активы получают доход от участия в реальных активах или группе активов. Например, акция StarBucks Corp — дает право владения на часть денежных потоков компании после того, как они выплатят все обязательства, и держатель акции может голосовать по определенным вопросам на ежегодном собрании акционеров. Подобным образом, облигация (или займ) дает определенные права на будущие денежные потоки фирмы, и если тело долга или процентные платежи не будут сделаны вовремя, то держатель облигации может признать фирму банкротом, таким образом претендуя на активы предприятия. Даже более сложные финансовые инструменты, инвестирование в которые напоминает азартные игры, зависят от ценности какого-то базового актива.

Такие деривативы (фьючерсы и опционы) получают ценность от базового актива: фермер может продать фьючерс сегодня, который позволит продать ему кипу хлопка в определенную дату в будущем по цене, которую оговорил сегодня. Следовательно, когда мы инвестируем, мы приобретаем права на актив, но когда мы играем в азартные игры, такого базового актива не существует. Более того, намерением инвестировать присутствует как для бизнесмена, так и для инвестора, т.к. они оба хотят получить прибыль от транзакции. Обе стороны согласны на транзакцию, т.к. это выгодно обеим сторонам. Бизнесмену нужны деньги, чтобы купить определенное оборудование, а инвестор участвует в успехе бизнеса через деньги, которые он получает в виде процента, дивидендов или участвуя в стоимости бизнеса. Фондовые рынки зависят от этой договоренности. Таким образом, распространение инвестиций зависит от прибылей обеих сторон, в то время как существование азартных игр зависит от выигрыша одной стороны за счет другой.

Риск

Хотя азартные игры и инвестиции отличаются по многим пунктам, существуют общие элементы в обеим сферам: риск. Опрометчивость, связанная с чрезмерным риском делает рынки капитала в чем-то похожими на казино. Хорошее определение риска формулируется так: неопределенность в отношении разницы между текущей стоимостью и будущей стоимостью. В общем можно подразумевать, что чем больший риск несет транзакция, тем большую прибыль можно ожидать. Депозит в местном банке несет очень маленький риск и очень маленькую прибыль. Существует вероятность, чтоб банк обанкротится и по федеральной программе страхования вкладов не будет выплачена компенсация, но вероятность этого минимальная. При инвестициях в ценные бумаги риски возрастают, но ожидается, что и прибыль будет больше. Большой нож не опасен для повара, но катастрофически опасен для ребенка. Аналогичным образом, ценные бумаги не являются ни сложными ни рискованными для людей, которые используют их для целей, для которых они задуманы, в то время как ценные бумаги могут быть рискованными для других приобретателей ценных бумаг. В самом деле, много таких ценных бумаг изначально задуманы, чтобы снижать риски. Например, продажа фьючерсов на пшеницу не является сложной финансовой транзакцией для управляющего фермой. Цель, которой служит данный фьючерс в том, чтобы снизить фермерские риски продажи будущего урожая по определенной цене, «запирая» сделку по известной цене сегодня.

Покупатели, желающие приобрести пшеницу в будущем (т.е. пекарни, которые регулярно покупают пшеницу на элеваторах) также снижают риск колебания цен на пшеницу, покупая пшеницу сегодня. Тем не менее, поскольку эти фьючерсы свободно обращаются, они часто покупаются людьми, которые либо не имеют пшеницу, либо не собираются ее поставлять, когда истечет срок действия контракта. Большинство людей просто спекулируют на цене пшеницы и их поведение не сильно отличается от азартных игр.

Строго говоря, спекуляции — это покупка актива, который является рискованным. Тем не менее, вариант, в котором используется этот термин в отношении инвестиций ассоциируется с необычайно большим риском наряду с очевидным игнорированием знаний о базовом активе. Зачастую в литературе спекуляции ассоциируются огромными прибылями или полной потерей своего состояния. Таким образом, фьючерсы на пшеницу, упоминаемые выше, являются спекулятивными, если покупатель или продавец не имеют интереса или знаний о пшенице. Таким образом, нечто очень безопасное, что снижает риск в одном наборе транзакций (для фермера или пекаря) может использоваться в качестве спекуляций в другом наборе транзакций. С обеих сторон: хеджеры и спекулянты важны для рынка. Причина, по которой рынки фьючерсов будут существовать и не будут заблокированы как азартные игры в том, что спекулянт позволяет создавать рынок.

Кроме того, финансовые рынке не только не ограничивают спекуляции, бизнесы, построенные на таких рынках, часто поощрают принятие риска без какого-либо знания. Когда рекламой для брокерского доамя является милый ребенок, покупающий и продающий акции, о чем в действительности говорит эта реклама?

Даже если азартные игры и спекулятивное инвестирование без знаний приводят к чрезмерному риску, риск воспринимается по разному. Для инвестора (спекулянта) изменения стоимости инвестиций происходят все время, и обычно дают возможность выйти из инвестиций без потери основного капитала. Для азартного игрока изменение денежного состояние происходит немедленно и отсутствует потенциал выхода. Таким образом, хотя риск присутствует в обеих транзакциях, знания о риске могут быть оценены инвестором, но не азартным игроком.

Если вы хотите попасть на дно каньона, вы можете либо прыгнуть либо сползти по скале. Оба способа спуститься вниз — рискованные, но в первом случае у вас не будет времени, чтобы вернуться.

Инвестирование: претенциозное слово для азартных игр?

Существует ли различие между теми, кто идет на Уолл-Стрит и теми, кто едет в Лас-Вегас? Существует два школы направлений мыслей на этот счет.

Первая школа утверждает, что не существует какой-либо существенной разницы между инвестором и азартным игроком, и поэтому инвесторы не должны заслуживать такого почитания и уважения; в действительности они должны быть понижены в ранге и помечены так, чтобы метка отражала их суть: Прославленный картежник.

Вторая школа утверждает, что инвестирование в корне отличается от азартных игр, и эта разница имеет моральный вес, потому что инвесторы служат обществу, производя прибыль в социальном значении, в то время как азартные игроки состязаются в игре с нулевой суммой между собой (или игрой с отрицательной суммой, поскольку мы учитываем, что какая-то часть идет дому). Инвестор улучшает мир. Игрок может улучшить свой собственный мир, но мир снаружи останется неизменным.

Эти две идеи пришли в голову в ответ на заявления Marc Cuban, который объявил в 2004 году, что он открывает «игровой хедж-фонд», чьей основной стратегией было делать ставки на спортивные события. В своем блоге он писал, что «эта идея, время которой пришло». Но эта идея уже пришла. В 2002 году журнал Wired опубликовал историю о инвестиционном фонде, который организовал электронные торги на лошадиные бега в Hong Kong Jockey Club. Некоторые фонды формировались звездными игроками как основными инвесторами и вскоре привлекли сторонних инвесторов, которые сформировали пул денег, а по существу — фонд. В Гонконге выплаты основывались на изменениях общественного мнения относительно ставок на конкретную лошадь, создавая арбитражные возможности, которые выродились в алгоритм: «Скачки становятся все более и более похожими на модель фондового рынка». Лошадей следует рассматривать как Dell или Microsoft — их последние результаты эквивалентны экономическим графикам, которые обеспечивают кормом аналитиков Уолл-стрит.

В то же самое время, компьютерные ставки не запрещены в Гонконге либо правилами ипподрома, но были опасения, что обычные игроки будут бояться противопоставлять себя компьютерным программам. Эта статья заканчивается замечанием о том, что подобная компьютерная торговля была обнаружена на ипподромах США в 2002 году.

Cuban никогда не основывал свой фонд. Неясно почему, но законники утверждают, что он определенно был бы незаконным, если бы не ограничивался определенной группой аккредитованных инвесторов в Неваде. Но если Мухаммед, т.е. Cuban, не идет к горе, то гора в конечном счете пришла к Мухаммеду. В прошлом месяце (оригинальная статья датируется августом 2015 года — прим. пер.) издала закон, который легализует игровые фонды. Тем временем, в другой части света игровые фонды уже работают со смешанным результатом. Один британский фонд спортивных ставок (Gallileo Fund) обанкротился. Другой фонд, Priomha Capital Sports Hedge Fund, просто переехал в Гибралтар и, по сообщениям, получает небольшую прибыль.

Оригинальный пост из блога Cuban остается важным, потому что он четко сформулировал, скептическую позицию, что инвестирование — это просто азартная игра под другой оболочкой. Его точка зрения основывается на том, что инвестирование в акции и спортивные ставки похожи, из-за обилия доступной информации, на основе которой ставки дают неопределенный результат. Ниже приводится цитата из блога Cuban: «Не редкость слышать, что люди относятся к торговле акциями как к поездке в Лас-Вегас. они правы. В отличие от рынка акций, вы четко знаете правила казино. Вы знаете без вопросов, что казино будет играть по правилам. Игровая комиссия, кажется, обеспечивает соблюдение правил игры, в отличие от SEC. Ставки на спорт, блэкджэк или покер не имеют ценности вне игры. В этом отношении ставки не отличаются от сотен миллионов, если не миллиардов, опционов, которые торгуются, но никогда не конвертируются в акции, товары или другие активы по всему миру. Это то, что делают хедж-фонды ежедневно и то, что я собираюсь делать.»

Эта точка зрения подкрепляется тем фактом, что законодательство, которое регулировало торговлю кредитными дефолтными свопами (Обновление Закона О Товарных Фьючерсах 2000 года) содержало оговорку, которая выводила свопы из-под влияния игровых законов. Интересно, зачем эта оговорка была нужна, если только не ставила своей целью рассеять понятную обеспокоенность среди законодателей, что свопы (по крайней мере, голые свопы) практически ничем не отличаются от азартных игр.

Даже более странно, что законы штатов определяют что азартные игры включают «любые контракты на покупку или продажу в будущий момент времени на любое зерно или какой-либо товар или любую акцию любой компании». Если только торговля не осуществляется через субъекта, чья деятельность регулируется государством. Законы кажется говорят, что инвестирование — это узаконенная азартная игра. Другими словами, деятельность не отличается, только готовность участников находиться под наблюдением государства. Конечно, регулируемая торговля и инвестирование служит основным экономическим целям, как на фондовом рынке, так и на рынке фьючерсов и опционов. Возможно, это самое большое отличие.

Окончательным аспектом в пользу приравнивания инвестирования и азартных игр является тот факт, что акции, как правило, находятся на руках в течение такого короткого периода времени, что большинство трейдеров не могут (и не делают) читать заявления публично торгуемых компаний, так что следует отказаться от притворства, что инвестирование связано с содержанием. Некоторые люди, которые ставят на спорт, знают больше о составе команд, на которые ставят, чем инвесторы о компаниях, которыми торгуют.

С другой стороны находятся традиционалисты, которые утверждают, что инвестирование — это другой зверь, чем азартные игры. Эти люди не наивные. Они знают, как мало приносят в развитие общества торговля деривативами, которые возвышаются над реальным миром (примерно таким же образом ставки на Супер Кубок не оказывают влияния на удачу игроков). Однако, они убеждены, что существует некоторое нерушимое ядро, которое позволяет реальной компании и реальным людям создавать реальный продукт, которые делает жизнь лучше, а также смысл, в котором деривативы могут использоваться для разумного хеджа, который позволит компаниями планировать свою деятельность. В конце кондов, они утверждают, что компании используют финансовые рынки, чтобы привлечь деньги для производства компьютеров, постройки домов, автомобилей и сотен устройств, которые делают современную жизнь возможной и снижают свои риски, фиксируя цены на топливо и сырье.

Гиганты индустрии, начиная от Карнеги, Форда и Рокфеллера и заканчивая современными титанами, такими как Гейтс, Джобс и Ма — на самом деле создавали вещи, а не сидели на вельветово-виноградной таблице, распределяя деньги между собой после того, как дом возьмет свое.

Именно это ядро социальной полезности предположительно дает инвестированию его отличительный знак. Эта идея иногда выражается в том, что азартные игры включают в себя чистую случайность (например, розыгрыш карты) в то время как инвестирование включает события, которые не являются чистой случайностью, но теоретически предсказуемы благодаря интеллектуальным усилиям (например, разумный инвестор понял после обширных исследований, что Enron — карточный домик, это не было озарением сродни вытягиванию карты из колоды). Инвесторы платят деньги; но они также платят социальную полезность, в то время как азартные игроки только играют, чтобы сделать деньги, а не создать проект. Именно это указывает на то, почему азартные игры — синоним игр. Игроки участвуют в игре, вто время как инвесторы вовлечены в реальный мир.

Это подкрепляется сырыми оценками: Форбс оценивает всю Major League Baseball со всем командами в 25 миллиардов долларов, что является маленькой частью от той суммы, которую генерируют инвесторы. Несмотря на то, по оценкам CNN, что 280 миллиардов долларов тратится на спортивные ставки по всей стране (имеется ввиду США — прим. пер.), это все еще меньше, чем триллионы в инвестиционном мире. На следующий день после Суперкубка, ставки будут выплачены, но ничего нового не построится для NFL.

Кроме того, традиционалисты отмечают, что инвестирование является профессией, которая налагает фидуциарные обязанности на фондовых менеджеров, трейдеров и брокеров. SEC, по крайней мере, видит разницу между инвестированием и игрой в азартные игры, потому что они наказали несколько управляющих фондами за использование денег клиентов, которые делали ставки на спортивные события — продемонстрировали, что игорный бизнес не является законной инвестиционной стратегией. Инвестирование поэтому включает в себя элемент доверия и благоразумия, что не хватает в азартных играх; пока игроки могут противостоять этому, говоря, что одинокий инвестор имеет меньше фидуциарных обязанностей, чем азартный игрок, который делает ставку на пул денег, созданный другими. И оба они имеют один и тот же моральный риск «уполовинивания» и принимают дикие риски, чтобы восстановить свои потери. Таким образом, для каждого примера инвестора, который играет, мы можем найти азартного игрока, который инвестирует.

Эти дебаты — как и многие другие — вероятно, сводятся к разумному использованию языка и умения жить с нечеткими понятиями. Желудь становится дубом, но мы не можем точно сказать, когда. «Азартные игры» и «инвестирование» — точно также; у них есть элементы друг друга, и их невозможно полностью разъединить. Практически каждая инвестиция имеет элемент азартных игр, и практически каждая ставка имеет некоторый элемент инвестиций.

Возьмем Stock Battle (какое-то состязание в США, сродни нашему ЛЧИ на МосБирже — прим. пер.). В этой «игре», участники платили небольшую плату за вход, чтобы построить модель портфеля акций, а победитель получил приз основанный на вступительный взнос других участников. Все это было сделано в имитационном формате (торги не были реальными), потому что игроки не ощущали на себе реальную стоимость торговли и высокие комиссионные сборов. SEC недавно направила в эту компанию письмо о прекращении и воздержании от подобной практики, утверждая, что они имеют дело с «ценными бумагами, основанными на свопах». Компания объявила, что ей не хватало средств, чтобы стать зарегистрированной, и прекратила свою деятельность.

В этом случае, SEC борется с серой зоной между классическим инвестированием и классическими азартными играми, но именно там, где нет четких путей для разделения.

Мы не можем указать точное различие между инвестированием и азартными играми. Некоторые «инвесторы» являются «азартными игроками» и некоторые «азартные игроки» являются «инвесторами».

Казино «Уолл-стрит»

В апреле 2010 года, репортер Нью-Йорк Таймс Эндрю Росс Соркин (Andrew Ross Sorkin) опубликовал статью, в которой обратил внимание на сходство между менталитетом казино некоторых банков с Уолл-стрит и традиционных спортивных игроков, приведшее к финансовому кризису.

«Одна сторона ставит на то, что цена будет расти, а другая сторона ставит на то, что цена будета падать. Это ничем не отличается от ставки на New York Yankees против Oakland Athletics, за исключением того, что если спортивные ставка идут плохо, то американские налогоплательщики не платят букмекеру » — писал он.

Это сравнение обидно на Уолл-стрит, Капитолийском холме и в торговых ямах.

Вот почему оказалось важным привести мнение менеджера хедж-фонда, профессора математики, теоретика теории вероятности, члена Blackjack Hall of Fame и автор бестселлера Эдварда Торпа (Edward O. Thorp).

В своей карьере Торп хорошо объездил границу между инвестициями на Уолл-стрит и игроай в азартные игры в течение многих десятилетий.

Торп — автор классической книги «Победи дилера: выигрышная стратегия для игры в 21» (издана в 1962 году). Он разработал стратегию, которая может математически уменьшить преимущество дома казино путем счета карт (см «Переиграть дом» ниже). Более чем 50 лет спустя, блэк джек остается одной из самых популярных настольных игр во всем мире, благодаря его новаторским исследованиям.

Торп также применил свою математическую доблесть в качестве главы хедж-фондов Princeton/Newport Partners. В настоящее время он является президентом Edward O. Thorp & Associates, фирмы, базирующейся в городе Ньюпорт-Бич, штат Калифорния.

С акцентом на теории и математике, Торп видит только несколько различий между азартными играми и инвестированием.

«Игра — это упрощенное инвестирование» — говорит он. — «Вы рассматриваете выбор ставок с выигрышами, и вычисляете множество вероятностей. Используя теорию вероятностей, мы можем определить диапазон результатов. Инвестиции — это то же самое. Мы можем купить акции и держать их в течение определенного периода с вероятностью выигрыша. Самая большая разница в том, что казино имеет преимущество, в то время как индивидуум, скорее всего, потеряет», — говорит Торп. «На стороне ценных бумаг, инвесторы, как правило, зарабатывают деньги по мере развития общества.»

Это ключевое различие имеет важное значение, и возвращает разговор обратно к тому, что написал Соркин в 2010 году. Во-первых, многие традиционные инвесторы и трейдеры размещают свои деньги на рынках, чтобы получить долгосрочную отдачу. Покупатели и продавцы имеют конкурирующие взгляды на компании и экономики, но никто не имеет постоянного преимущества.

Тем не менее, когда одна группа имеет знания о сделке, когда более широкий рынок не имеет(как Goldman Sachs был обвинен в том, что вводил в заблуждение клиентов, продавая плохие долги и делая ставку на жилищный кризис), как это можно рассматривать как инвестирование?

Как отмечает Торп, плохие актеры существуют как в игорном секторе и на Уолл-стрит. Они всегда есть.

Технологии размывают границы все сильнее

Одна из проблем, которая возникает, заключается в том, что более продвинутые технологии могут обеспечить некоторые преимущества над подавляющим большинством как трейдеров так и азартных игроков.

Торп вызывает озабоченность по поводу влияния технологии на игры, в частности переход к играм «игрок-против-машины» игр, которые теперь включают в себя такие игры, как покер и блэкджек, которые использовались, чтобы концентрироваться на взаимодейтсвии людей.

«Технология делает ставку менее личным и более оторванной для казино. Во многих отношениях, игорный опыт дегуманизируется» — говорит Торп. «Если вы зайдете в казино, то увидите, что люди пристально смотрят на мерцающие огоньки. Это почти как научная фантастика».

Но процесс дегуманизации не является единственным вопросом, поднятым Торпом. Технологический вопрос пересекает как игорный бизнес так и мир инвестирования: вопрос о прозрачности.

«Поскольку технология дегуманизирует азартные игры, то становится более сложным знать о преимуществах дома,и то, являются ли он честным», — говорит он. «Как вы узнаете, что ставки и выплаты являются правильными? Как вы знаете, если кто-то не исправил машину, которая берет немного больше положенного? Еще важнее то, кто будет их ловить? И если кто-то сделал что-то неправильно, кому они вернут средства?»

Роль технологии в трейдинге также является спорным пунктом дискуссии при сегодняшнем массовом распространении высокочастотных трейдеров. «Высокочастотные трейдеры имеют статистическое преимущество. Сейчас такая ситуация, что они способны выкачивать деньги из рынков и имеются случаи, когда фирма имеет почти 1300 выигрышных дней подряд.» Торп ссылается HFT-фирму Virtu Financial, которая имела один проигрышный день торгов в промежутке пять лет. Компания планировала стать публичной в 2014 году, но полностью изменила планы после вспышки волатильности и негативных настроений после публикации книги Майкла Льюиса «Flash-Boys.» — говорит Торп. — «Вы знаете, что они в привилегированном положении.»

Самое большое казино в мире

Это не означает, что технология не является важным и ценным инструментом на фондовых рынках или в азартных играх. Распространение технологических систем сделало рынки более ликвидными, перевели трейдеров из ям и дали множество платформ, на которых они могут собирать и анализировать информацию.

Технология, безусловно, может быть использована в пользу азартного игрока. Технология позволила Торпу продвигать свои теории на блэкджек и, в конечном счете, применить свои знания на финансовых рынках.

Математическое мастерство Торпа подтолкнуло его к изучению блэкджека в 1958 году после того, как он наткнулся на статью о стратегии, которая была написана четырьмя военнослужащими США. Используя самостоятельно запрограммированный компьютер, Торп разработал первую стратегию подсчета карт. Хотя многие игроки сначала отклонили его теории, он работал с Лас-Вегасе у букмекер Emmanuel Kimmel, чтобы проверить свою систему подсчета карт. Это дало немедленный результат.

После публикации «Победи дилера» произошли две вещи. Во-первых, Blackjack стал мейнстримом в качестве одной из популярных игр в казино. Во-вторых, казино вступили в сговор в 1964 году и изменили правила. Они бы отменили это решение после того, как игроки забросили игру, но не прежде, чем они ввели дополнительные колоды и дилерские башмаки, что позволило более часто перетасовывать колоды.

Несколько лет спустя, Торп переехал на Уолл-стрит, где он чувствовал себя как дома с его статистическими знаниями. Сайт Торпа может похвастаться, что его хедж-фонд и его личный портфель были прибыльными в 42 из последующих 43 лет с момента основания. С ростом как Уолл-стрит и так и индустрии азартных игр, он видит много общего.

«Уолл-стрит является крупнейшим казино в мире,» говорит он.

Кроме того, он также видел достаточно, чтобы знать, что теории остаются теми же, но терминология может измениться. Общей темой обсуждения была сосредоточена на том, как люди определяют термин «игорный бизнес». В течение последнего десятилетия, казино приняли «B» и «L» из игорного бизнеса (игра слов: азартная игра — gambling, без «B» и «L» остается «gaming» — игра — прим. пер.) и продвигали свои отели и курорты в качестве «игровых» центров

Торп просто смеется. «Казино называют это игрой, потому что «игорный бизнес» имеет негативный оттенок. Это похоже на то, что уборщица будет называть себя как «инженер по содержанию помещений»

Почему хедж-фонды нанимают профессиональных игроков в покер?

В июле Brevan Howard нанял бывшего профессионального игрока в покер Alexios Zervos, привлекая внимание средств массовой информации к увлечению Уолл-стрит карточными играми и крупным ставкам менеджеров хедж-фондов на последнем турнире.

Обычный тур покера и имена на Уолл-стрит стали известными: David Einhorn из Greenlight Capital, Steve Kuhn из Pine River Investments , John Rogers из Ariel Investments’ и Jim Chanos из Kynikos Associates. Блоги сфокусировались на выступлении бывшего CIO Fortress Investment Group Thomas Paul в World Series of Poker, в то время как другие обсуждали цитату Steve Cohen о том, как покер научил его «как принимать риски.»

Не случайно, что многие трейдеры любят игру в покер, потому что, по определению, это быстрая игра с управлением рисками, неизвестными переменными и потенциально крупными выигрышами, которые могут сравниться ежедневными возможностями на мировых рынках.

Но мнение о том, что успешный опыт в покере можно перевести на успешный опыт на рынках, развивалась в последнее десятилетие, в частности, потому, что бывшие профессиональные игроки делают успехи в области финансов.

«В прошлом, покер было чем-то, что люди что люди оставляли за пределами резюме», — говорит Aaron Brown, бывший профессиональный игрок в покер и нынешний глава управления рисками в AQR Capital. Но сегодня, рост популярности игры и повышенное внимание к сходству с Уолл-стрит для него сделали его важной квалификацией, так как традиционная теория игр остается образовательным требованием для трейдеров и игроков в покер.

Пересечение между покером и Уолл-стрит является горячей темой. Всего несколько лет назад, Los Angeles Times отметил, что все новые сотрудники Susquehanna International Group были обязаны читать книги «Теория покера» и «Холдем покер» и провести один день в неделю, играя в покер.

В последние годы, Business Insider профилируется на десятках менеджеров хедж-фондов, трейдеров акциями и инвестиционных аналитиках, которые имеют прямые связи с покерным миром. Некоторые из них хороши в игре, другие не так хорошо, но избранные успешно перешли в финансовый сектор после того, как сделали карьеру в качестве профессиональных игроков.

Brown — бывший профессиональный игрок и автор книги «The Poker Face of Wall Street», которая исследует, как покер может предоставить людям знание о том, как понять и принять финансовый риск. В настоящее время он возглавляет управление рисками в AQR Capital после длительной карьеры, которая включает в себя управление портфелем в Prudential Financial и пост управления рисками в JPMorgan Chase и Citigroup.

В то же время, Jason Strasser, который заработал более 1,3 миллиона долларов, как профессиональный игрок в покер, сделал переход от онлайн и звезды покера в Вегасе до регистратора Morgan Stanley и главного директора по инвестициям хедж-фонда Caption Partners.

Так, может Зервос, в настоящее время двадцатый в списке All-Time Money в Греции, и 3203-ий в Global Poker Index Ranking, последовать по их стопам, когда он присоединяется к офису Brevan Howard? А какие навыки можно перенести с покерного стола в мир финансов? Оказывается, мир покера и Уолл-стрит еще ближе, чем считалось ранее.

Школа покера

Теория остается критическим моментом между рынками и игровой мир.

«Покер иллюстрирует теорию игр в мельчайших подробностях,» — говорит Эд Торп. — «Таким образом, я бы предположил, что финансовые компании нанимают людей, хорошо разбирающихся в теории игр, которые понимают риск, и как принимать решения в бизнесе.»

Торп цитирует работу John Van Neumann и его книгу «Теория игр и экономического поведения» в качестве отправной точки для более широкого понимания того, как действуют участники политики, финансов и компьютерных игр. Он также рекламирует работу бывшего Массачусетского технологического института (MIT) и профессора Принстонского университета и лауреата Нобелевской премии Джона Нэша, чьи теории продвинули современное понимание экономики, робототехники, вычислительной техники и бухгалтерского учета по сравнению с другими дисциплинами.

Одной из этих других дисциплин в настоящее время является покер.

Сегодня бизнес-школа MIT является размывает границы между покером и финансами. СThe Sloane School of Management предлагает теорию и анализ покера как выпускной курс. Его профессор Kevin Desmond недавно прочитал 150 студентам более 11 лекций по вопросам, начиная от базовой стратегии покера и шансов на турнире, теории игр и принятия решений. Среди приглашенных докладчиков входили такие эксперты в покер, как Bill Chen, Aaron Brown, и победитель World Series of Poker Matt Hawrilenko.

Курс был задуман как способ сформировать навыки для будущих управленческих и руководящих должностей в области финансов, торговли и глобальных рынков, все должности с большой ответственностью в принятии решений. Студенты должны были потратить около 20 часов в неделю, изучая игру, и каждый играл примерно 5000 раздач в покер, — что составляет примерно один год опыта в игре.

Так как же эти навыки транслируются на Уолл-стрит?

Брэндон Адамс, профессор Гарварда в поведенческой науке и игрок в покер, видит сильную связь между образованием игрока в покер и навыками того, что работает с финансами.

«Теоретически, покер должен быть набором квалификационных навыков, потому что успешные игроки пережили свирепо конкурентоспособную экосистему, которая требует интенсивного исследования, аналитических навыков, контроля риска и ясного мышление под давлением,» — говорит Адамс.

Адамс не единственный человек, который нашел общие связи между покером и инвестированием.

«Вы делаете много ставок с неполной информацией» — говорит Strasser. — «Существует большая разница между торговой/покером и играми, типа шахмат, где вы знаете, где все детали.»

Кроме того, пытливый ум может быть ценным активом, который ценится игроками в покер и успешными трейдерами.

«Трейдеры и игроки в покер задают много вопросов,» — говорит Адамс. — «Они не принимают мир таким, каким он им представляется. Они постоянно отделяют вещи друг от друга и анализируют проблемы по-новому. И те и те имеют тенденцию быть немного эксцентричными и индивидуалистичными. Они очень уверены в своем собственном процессе принятия решений».

Сначала — умственная игра

Одним из наиболее важных атрибутов, который успешный игрок в покер может принести Уолл-стрит и стать успешным трейдером, является возможность двигаться вперед без прошлого.

«В торговле и в покере, важно не иметь никакой памяти,» говорит Браун, чья книга вошла в топ-10 в бизнесе в 2006 году Business Week.

Способности забыть потерянную руку (рука — термин в покере — прим. пре.) или комбинацию без эмоций и поддерживать дальновидную перспективу являются критическими умственными способности в обеих дисциплинах. Но эти атрибуты навыки, возможно, труднее всего развивать.

«Наиболее резкие различия [между игроками в покер и трейдерами] эмоциональны,» — говорит Адамс. — «В то время как игроки в покер эмоционально готовы идти до конца, испытывая плохие времена, трейдеры чаще имеют встроенный консерватизм, что делает это менее вероятным. В конце концов, этот консерватизм и покровительственное эго мешает большинству финансовых профи быть по-настоящему элитными игроками в покер. Финансовые профи боятся потерять и это проявляется физиологически».

Знать теорию покера и поддерживать опыт как профессиональный игрок — совершенно разные вещи. И Браун и Штрассер говорят, что, имея значительный опыт — что значит миллионы рук, играя в покер — можно выработать эмоциональную прочность, необходимую для работы под давлением Уолл-стрит.

Тем не менее, переход от покера к Уолл-стрит имеет последствия. Адамс выдвигает на первый план еще один большой барьер для игроков в покер, который мешает быть успешным в торговле, и наоборот: Время.

«На практике многие игроки в покер часто имеют некоторые дисквалифицирующие черты. С одной стороны, они редко бывают готовы в основном отказаться от покера, что может быть необходимо для успеха в торговле. Они часто являются немного самоуверенными в новых сферах деятельности, и они редко имеют продолжительную концентрацию внимания, чтобы изучать новую дисциплину», — говорит Адамс.

Штрассер говорит о том, что переход от финансов в покер может быть еще более трудным из-за нехватки времени.

«Покер — тяжелая вещь. Когда я выступал на высоком уровне в покере, я играл более 40 часов в покер каждую неделю. Потом я потратил еще 10 до 15 часов анализируя мои руки с помощью программного обеспечения и обсуждал отдельные руки с другими лучшими игроками. Я делал это в течение почти четырех лет моей жизни».

Когда Штрассер отошел от игры даже на короткое время, другие специалисты оставили его позади.

«Через год после того, как я получил работу на полную ставку в сфере финансов, я, вероятно, скатился с места одного из лучших 200 игроков в мире к 20,000-ому лучшему игроку», говорит он.

Кто ты есть?

В то время как карточные игроки, как Браун, Штрассер, и Торп могут быть в состоянии преобразиться в успешных трейдеров Уолл-стрит, это не улица с двусторонним движением, хотя СМИ любят подчеркивать их результаты.

«Профессионал в области финансов почти всегда ужасен в покер», — говорит Штрассер. — «Финансовая пресса любит, когда финансовый парень хорошо продвигается в турнире по покеру … но удача на сегодняшний день является самым большим фактором, который позволяет выигрывать в покер, а не умение.»

Пожалуй, самое значимое имя в мире финансов, способное конкурировать на самом высоком уровне в покер был Дэвид Эйнхорн, основатель Greenlight Capital. Эйнхорн заработал более 5 миллионов долларов, играя в живых турнирах, в том числе приличные 4,3 млн. долларов за свое третье местов в состязании 2012-го года «Big One for One Drop.»

Адамс был в передних рядах успеха Эйнхорн, тренируя его перед состязанием.

«Сильными сторонами Давида являются чистый разум, дисциплина и эмоциональный контроль. Этот турнир был примечателен тем, что с вступительным взносом в миллион долларов, вы бы ожидали, что будут играть лучшие профи, но большинство из них имели посредственные результаты», — говорит он. — «Дэвид определенно сыграл свою роль по пути к финалу. Он не был везунчиком. Он играл хорошо за финальным столом, но у него не было тонны опыта работы с средне- и коротким стеком на коротких столах, а это было второй натурой других парней».

Итак, кто на Уолл-стрит, по мнению Адамса, лучшие игроки сегодня?

«Люди на Уолл-стрит, которые регулярно играют очень сильны. Это Neil Chriss, Boaz Weinstein, Marc Lasry, Pete Muller, Aaron Brown, Reid Walker and Scott Wyler», — говорит Адамс. — «Те, кто играет на больших турнирах регулярно — немного сильнее: David Einhorn, Philip Sternheimer, Bob Bright, Talal Shakerchi. Но если бы мне нужно было выбрать одного парня, которого мне нужно было бы нанять на полный рабочий день, чтобы он управлял моими деньгами, то это был бы Омар Саид (Omar Saeed).»

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Например, если трейдинг — это азартная игра (как некоторые заявили в Вашингтоне после финансового кризиса), то возможно, фондовые рынки должны регулировать игровые власти вместо Комиссии по ценным бумагам (SEC). Возможно все прибыли инвестиционных менеджеров должны облагаться налогом как доходы от азартных игр. И с точки зрения психологии, инвесторы должны пересмотреть свои представления. Прямо сейчас инвестирование приносит цензуру на логику, разумные причины и благоразумие. В то время как азартные игры несут контекст незаконности, безрассудство и отчаяние.

Многие из финансового общества чувствуют себя картежниками. Да, они имеют богатые офисы, костюмы и имеют большие объемы денег для обмена. Но что действительно является элементарной частицей, которая отделяем трейдинг, или более уважаемую «инвестиционную» активность, от профессиональных азартных игр?

Продвинутые навыки вычисления можно применять в обеих дисциплинах. Продвижения в технологиях одинаково распространяются на инвестиции и азартные игры. Но существуют фундаментальные различия, мошенники и серые области, делающими тему для разговора табо для многих трейдеров, политиков и общественных комментаторов. В настоящий момент экономисты, академики и управляющие хедж-фондов обсуждают очевидные вещи — сближение между трейдингом и азартными играми и изучают сходства и различия этих миров.

Превращение азартных игр в инвестиции

Азартные игры не так далеки друг от друга. Существует четкая линия, которая разделяет общественное и юридическое определение инвестиций и легализованных азартных игр. Акции и облигации, банковские депозиты и недвижимость — традиционные инвестиции. Покер, блэкджек, лотереи и лошадиные скачки — популярные игры. Золото, товары и фьючерсы и опционы на акции и индексы — что-то среднее между тем, что кажется высокоспекулятивным, но подразумевается, что это находится на стороне инвестиций (см. таблицу ниже).

Во всех этих ситуациях, тот кто принимает решение на выходе имеет некоторую степень неопределенности. Результат также может зависеть от действий других. Доходность акций, например, больше зависит от общего движения рынка, чем от фундаментальных показателей самой акции. Для успеха в акциях нужно оценить два критически важных момента: общая неопределенность экономики и принятие продукции предприятия рынком и эффект конкуренции. Аналогичная ситуация встречается и в контексте азартных игр, например, спортивные ставки на результат Супер Кубка (Super Bowl): общая неопределенность в исходе игры, в то время как конкуренция между игроками может давать большую или меньшую фору.

Так в чем различие между инвестированием и азарнтными играми? В инвестировании кто-то покупает что-то, будь это акция, слиток золота или дом на берегу, платит комиссию продавцу и уходит, возможно на долгое время. Ничто не мешает все участникам получить прибыль.

В действительности — мешает. Суть инвестиций в этом: возможно, каждый, который что-то покупает в расчете на заработок, обычно ожидает, что большинство людей желают заработать. В инвестировании с плечом (и некоторые могут возразить, что это азартные игры, особенно, если сравнивать с профессиональными азартными играми) доходность зависит в большей степени от поиска преимущества и использовать управление позицией и риск-менеджмент. Это приводит к созданию хеджей, сочетающих содержание лонгов и шортов, и позволяет получать умеренные прибыли при минимальном риске. Это является основой для успешных хедж-фондов и стратегий банковских торговых департаментов.

Распределение денег и математика

Как трейдеры так и азартные игроки должны особенно осторожно относиться к советам к удвоению ставок: мартингейл, пирамиды и прочее. В то время как система может позволить вам получать небольшие прибыли большую часть времени, вы будете получать гигантские убытки до того момента, как прибыль покроет все убытки. Наиболее полезным результатом от неблагоприятных игр является то, что если вы хотите максимизировать ваши шансы на достижение целей до того, как вы получите серьезный убыток, вам следует испльзовать агрессивную игру. С агрессивной игрой вы не позволите казино победить вас с помощью выматывания маленькими прибылями. Вместо этого, вам следует ставить побольше, чтобы достичь вашей цели настолько быстро, насколько это возможно.

Рассмотрим рулетку, которая является неблагоприятной игрой с преимуществом минус 2/38 или минус 5,26. Подразумевая, что вы не способны предсказать числа, которые выпадут, вам следует ставить только на одно число с намерением, если оно выпадет, то вы достигнете вашей цели в течение одной или нескольких последовательных игр.

Если у вас есть 10 долларов, а вы хотите 1000, то оптимальным будет ставить все на одно число. Если вы проиграете — вы выбываете, если выиграете — то получите 350 долларов. И затем вы ставите 19 долларов, что принесет вам 1006 долларов, если выиграете и у вас останется 341 доллар, если проиграете. В случае поражения вам следует поставить наименьшую возможную ставку (19 долларов) снова, чтобы в случае выигрыша вы заработали 1000 долларов. Эта агрессивная стратегия всегда дает вам наилучший шанс для достижения вашей цели.

С другой стороны, в случае рулетки, казино имеет преимущество и вашей целью будет достижение более существенных выигрышей в максимально сжатые сроки, до того, как вы получите существенный убыток. В таком случае вам подойдет «робкая игра». В «робкой игре» вы ставите небольшие суммы таким образом, чтобы неудачные результаты не сильно навредили вам. Затем, после небольшого числа игр вы практически уверены в победе. Это именно то, что делает казино. Даже с небольшим преимуществом все что нужно делать, чтобы получить большие и стабильные прибыли — это разделить ставки таким образом, чтобы процент поставленного каждым игроком был маленьким. В переполненных казино это обычно легко сделать.

Этот простой пример показывает, что отсутствие диверсификации виновато если не во всех, то в большинстве финансовых катастроф.

Разумные ставки

Смысл этого всего в том, что если вы хотите иметь хоть какой-то шанс на победу, вы должны разработать игровую стратегию которая бы позволяла вам по меньшей мере некоторое время (а предпочтительно большую часть времени) на каждый поставленный доллар получать в среднем больше одного доллара. Мы называем это превращением азартной игры в инвестиции.

Основная цель в математике азартных игр и инвестиций — это превращение азартных игр в инвестиции с разработкой хорошей игровой стратегии, так что каждый может ставить интеллектуально. При разработке стратегии вы изучаете общие игровые ситуации, чтобы разработать доходную систему. Разработка зачастую включает идентификацию несовершенств рынка акций, аномально или частично предсказуемые цены. В азартных играх все игроки не могут выиграть, так что потенциальный заработок зависит от того, насколько хороша ваша система, как хорошо она отыграла и от того, как много людей ее используют или другие доходные системы, и что наиболее важно — использование риск-менеджмента.

Любая игра не будет благоприятной, которая будет позволять каждому получать прибыль в среднем. Примером такой игры является Баккара. Однако, практически каждый финансовый рынок будет иметь стратегии, которые будут приводить к выигрышным инвестиционным ситуациям.

Существует два аспекта анализа каждой ситуации: когда ставить и сколько? Они могут быть отнесены к разработке стратегии и управлении капиталом. Они одинаково важны. В то время как разработка стратегии хорошо понимается большинством, управление капиталом (управление риском) более тонкий вопрос и подобные ошибки приводят к финансовым катастрофам.

Этот анализ основан на консультациях с шестью людьми, которые использовали эти идеи в трех различных областях: рыночно-нейтральные хедж-фонды, хедж-фонд, торгующий фьючерсами и ставки на бега, которые позволили превратить практически ноль в более, чем 1 миллиард долларов. Один — Джим Симонс (Jim Simons) из Renaissance Hedge Fund, сделал более чем 1 милиард долларов за 10 лет. Все шестеро, различными путями, начинали с фокусов в азартных играх и перенесли этот опыт в трейдинг. Они настоящие инвесторы, которые сделали основной упор на компьютеризированное математическое инвестирование и контроль риска. Они хорошо понимают снижение риска. Они даже больше сосредоточены на том, чтобы не терять капитал, а не на получении больших выигрышей. Они имеют убытки, но редко делают чрезмерные ставки или недостаточную диверсификацию, чтобы получить существенный убыток.

Общая мера риска

В самой простой форме, азартная игра — это когда человек рискует деньгами, особенно, если он это делает для того, чтобы получить еще больше денег. Шанс — это вероятность, что случится определенный исход — т.е., например, на вращающемся колесе рулетки выпадет «13». Обратите внимание, что наши знания об игре, о вероятностях выигрыша никак не соотносятся с результатом игры. Таким образом, если нас попросили угадать число от 1 до 24, то наши знания о вероятности угадать верно никак не влияют на то, угадаем ли мы или нет.

Исход полностью зависит от вероятности. Более того, в основе азартной игры не лежит какого-либо продукта или сервиса, который мы приобретаем. Когда мы уходим от слот-машины, в наших карманах остается больше или меньще денег, чем когда было, когда мы подходили к автомату. То есть в азартной игре нет никакой приобретенной ценности. В конечном счете, чтобы организованные азартные игры существовали, дом (организатор азартной игры) должен выигрывать существенно большую часть времени. Другими словами, сумма выигрышей в азартной игре должны быть меньше, чем суммы, уплаченные в азартной игре. Такая определенная потеря денег является причиной того, что никакой разумный человек не пойдет в казино, чтобы профинансировать обучение своих детей или заработать деньги на продукты питания. И последний момент в азартных играх, который не может быть преувеличен: неосмотрительность. Неосмотрительно участвовать в предприятии, в котором участники игнорируют простую истину, которую все знают. Средний азартный игрок проигрывает.

Таким образом, азартные игры должны основываться на лжи. Возможно, поэтому, рынок казино позиционирует себя как развлечение, держа себя в стороне от кинотеатров, аквапарков и бейсбола. тем не менее, казино особенно искусны в проституции, зачастую приводя к отчаянию и наркомании вместо смеха и свободы.

Базовая форма инвестиций, с другой стороны, состоит в том, чтобы инвестор давал деньги управляющему бизнеса в обмен, как минимум, на возможность получить часть будущего потока от бизнеса. Такое определение противопоставляется определению азартных игр в трех важных аспектах.

Первое, знание влияет на результат инвестиций. Инвесторам будет лучше, если они понимают бизнес, в который инвестируют, и определенно, инвесторам будет еще лучше, если управляющий знает, что делает. Например, стоит подумать дважды, чтобы вкладываться в парикмахерскую, в которой парикмахер заявляет, что не имеет представления, как стричь волосы, но одна стрижка из десяти получается хорошо. Знание важно в инвестициях, хотя оно не обязательно означает денежную прибыль, а также не исключает того, что кто-то будет расточительным или одураченным. Тем не менее, в отличие от азартных игры, инвестиции зависят от знаний.

Второе, в чем инвестиции отличаются от азартных игр, это то, что в инвестициях приобретаются активы. Финансовые активы получают доход от участия в реальных активах или группе активов. Например, акция StarBucks Corp — дает право владения на часть денежных потоков компании после того, как они выплатят все обязательства, и держатель акции может голосовать по определенным вопросам на ежегодном собрании акционеров. Подобным образом, облигация (или займ) дает определенные права на будущие денежные потоки фирмы, и если тело долга или процентные платежи не будут сделаны вовремя, то держатель облигации может признать фирму банкротом, таким образом претендуя на активы предприятия. Даже более сложные финансовые инструменты, инвестирование в которые напоминает азартные игры, зависят от ценности какого-то базового актива.

Такие деривативы (фьючерсы и опционы) получают ценность от базового актива: фермер может продать фьючерс сегодня, который позволит продать ему кипу хлопка в определенную дату в будущем по цене, которую оговорил сегодня. Следовательно, когда мы инвестируем, мы приобретаем права на актив, но когда мы играем в азартные игры, такого базового актива не существует. Более того, намерением инвестировать присутствует как для бизнесмена, так и для инвестора, т.к. они оба хотят получить прибыль от транзакции. Обе стороны согласны на транзакцию, т.к. это выгодно обеим сторонам. Бизнесмену нужны деньги, чтобы купить определенное оборудование, а инвестор участвует в успехе бизнеса через деньги, которые он получает в виде процента, дивидендов или участвуя в стоимости бизнеса. Фондовые рынки зависят от этой договоренности. Таким образом, распространение инвестиций зависит от прибылей обеих сторон, в то время как существование азартных игр зависит от выигрыша одной стороны за счет другой.

Риск

Хотя азартные игры и инвестиции отличаются по многим пунктам, существуют общие элементы в обеим сферам: риск. Опрометчивость, связанная с чрезмерным риском делает рынки капитала в чем-то похожими на казино. Хорошее определение риска формулируется так: неопределенность в отношении разницы между текущей стоимостью и будущей стоимостью. В общем можно подразумевать, что чем больший риск несет транзакция, тем большую прибыль можно ожидать. Депозит в местном банке несет очень маленький риск и очень маленькую прибыль. Существует вероятность, чтоб банк обанкротится и по федеральной программе страхования вкладов не будет выплачена компенсация, но вероятность этого минимальная. При инвестициях в ценные бумаги риски возрастают, но ожидается, что и прибыль будет больше. Большой нож не опасен для повара, но катастрофически опасен для ребенка. Аналогичным образом, ценные бумаги не являются ни сложными ни рискованными для людей, которые используют их для целей, для которых они задуманы, в то время как ценные бумаги могут быть рискованными для других приобретателей ценных бумаг. В самом деле, много таких ценных бумаг изначально задуманы, чтобы снижать риски. Например, продажа фьючерсов на пшеницу не является сложной финансовой транзакцией для управляющего фермой. Цель, которой служит данный фьючерс в том, чтобы снизить фермерские риски продажи будущего урожая по определенной цене, «запирая» сделку по известной цене сегодня.

Покупатели, желающие приобрести пшеницу в будущем (т.е. пекарни, которые регулярно покупают пшеницу на элеваторах) также снижают риск колебания цен на пшеницу, покупая пшеницу сегодня. Тем не менее, поскольку эти фьючерсы свободно обращаются, они часто покупаются людьми, которые либо не имеют пшеницу, либо не собираются ее поставлять, когда истечет срок действия контракта. Большинство людей просто спекулируют на цене пшеницы и их поведение не сильно отличается от азартных игр.

Строго говоря, спекуляции — это покупка актива, который является рискованным. Тем не менее, вариант, в котором используется этот термин в отношении инвестиций ассоциируется с необычайно большим риском наряду с очевидным игнорированием знаний о базовом активе. Зачастую в литературе спекуляции ассоциируются огромными прибылями или полной потерей своего состояния. Таким образом, фьючерсы на пшеницу, упоминаемые выше, являются спекулятивными, если покупатель или продавец не имеют интереса или знаний о пшенице. Таким образом, нечто очень безопасное, что снижает риск в одном наборе транзакций (для фермера или пекаря) может использоваться в качестве спекуляций в другом наборе транзакций. С обеих сторон: хеджеры и спекулянты важны для рынка. Причина, по которой рынки фьючерсов будут существовать и не будут заблокированы как азартные игры в том, что спекулянт позволяет создавать рынок.

Кроме того, финансовые рынке не только не ограничивают спекуляции, бизнесы, построенные на таких рынках, часто поощрают принятие риска без какого-либо знания. Когда рекламой для брокерского доамя является милый ребенок, покупающий и продающий акции, о чем в действительности говорит эта реклама?

Даже если азартные игры и спекулятивное инвестирование без знаний приводят к чрезмерному риску, риск воспринимается по разному. Для инвестора (спекулянта) изменения стоимости инвестиций происходят все время, и обычно дают возможность выйти из инвестиций без потери основного капитала. Для азартного игрока изменение денежного состояние происходит немедленно и отсутствует потенциал выхода. Таким образом, хотя риск присутствует в обеих транзакциях, знания о риске могут быть оценены инвестором, но не азартным игроком.

Если вы хотите попасть на дно каньона, вы можете либо прыгнуть либо сползти по скале. Оба способа спуститься вниз — рискованные, но в первом случае у вас не будет времени, чтобы вернуться.

Инвестирование: претенциозное слово для азартных игр?

Существует ли различие между теми, кто идет на Уолл-Стрит и теми, кто едет в Лас-Вегас? Существует два школы направлений мыслей на этот счет.

Первая школа утверждает, что не существует какой-либо существенной разницы между инвестором и азартным игроком, и поэтому инвесторы не должны заслуживать такого почитания и уважения; в действительности они должны быть понижены в ранге и помечены так, чтобы метка отражала их суть: Прославленный картежник.

Вторая школа утверждает, что инвестирование в корне отличается от азартных игр, и эта разница имеет моральный вес, потому что инвесторы служат обществу, производя прибыль в социальном значении, в то время как азартные игроки состязаются в игре с нулевой суммой между собой (или игрой с отрицательной суммой, поскольку мы учитываем, что какая-то часть идет дому). Инвестор улучшает мир. Игрок может улучшить свой собственный мир, но мир снаружи останется неизменным.

Эти две идеи пришли в голову в ответ на заявления Marc Cuban, который объявил в 2004 году, что он открывает «игровой хедж-фонд», чьей основной стратегией было делать ставки на спортивные события. В своем блоге он писал, что «эта идея, время которой пришло». Но эта идея уже пришла. В 2002 году журнал Wired опубликовал историю о инвестиционном фонде, который организовал электронные торги на лошадиные бега в Hong Kong Jockey Club. Некоторые фонды формировались звездными игроками как основными инвесторами и вскоре привлекли сторонних инвесторов, которые сформировали пул денег, а по существу — фонд. В Гонконге выплаты основывались на изменениях общественного мнения относительно ставок на конкретную лошадь, создавая арбитражные возможности, которые выродились в алгоритм: «Скачки становятся все более и более похожими на модель фондового рынка». Лошадей следует рассматривать как Dell или Microsoft — их последние результаты эквивалентны экономическим графикам, которые обеспечивают кормом аналитиков Уолл-стрит.

В то же самое время, компьютерные ставки не запрещены в Гонконге либо правилами ипподрома, но были опасения, что обычные игроки будут бояться противопоставлять себя компьютерным программам. Эта статья заканчивается замечанием о том, что подобная компьютерная торговля была обнаружена на ипподромах США в 2002 году.

Cuban никогда не основывал свой фонд. Неясно почему, но законники утверждают, что он определенно был бы незаконным, если бы не ограничивался определенной группой аккредитованных инвесторов в Неваде. Но если Мухаммед, т.е. Cuban, не идет к горе, то гора в конечном счете пришла к Мухаммеду. В прошлом месяце (оригинальная статья датируется августом 2015 года — прим. пер.) издала закон, который легализует игровые фонды. Тем временем, в другой части света игровые фонды уже работают со смешанным результатом. Один британский фонд спортивных ставок (Gallileo Fund) обанкротился. Другой фонд, Priomha Capital Sports Hedge Fund, просто переехал в Гибралтар и, по сообщениям, получает небольшую прибыль.

Оригинальный пост из блога Cuban остается важным, потому что он четко сформулировал, скептическую позицию, что инвестирование — это просто азартная игра под другой оболочкой. Его точка зрения основывается на том, что инвестирование в акции и спортивные ставки похожи, из-за обилия доступной информации, на основе которой ставки дают неопределенный результат. Ниже приводится цитата из блога Cuban: «Не редкость слышать, что люди относятся к торговле акциями как к поездке в Лас-Вегас. они правы. В отличие от рынка акций, вы четко знаете правила казино. Вы знаете без вопросов, что казино будет играть по правилам. Игровая комиссия, кажется, обеспечивает соблюдение правил игры, в отличие от SEC. Ставки на спорт, блэкджэк или покер не имеют ценности вне игры. В этом отношении ставки не отличаются от сотен миллионов, если не миллиардов, опционов, которые торгуются, но никогда не конвертируются в акции, товары или другие активы по всему миру. Это то, что делают хедж-фонды ежедневно и то, что я собираюсь делать.»

Эта точка зрения подкрепляется тем фактом, что законодательство, которое регулировало торговлю кредитными дефолтными свопами (Обновление Закона О Товарных Фьючерсах 2000 года) содержало оговорку, которая выводила свопы из-под влияния игровых законов. Интересно, зачем эта оговорка была нужна, если только не ставила своей целью рассеять понятную обеспокоенность среди законодателей, что свопы (по крайней мере, голые свопы) практически ничем не отличаются от азартных игр.

Даже более странно, что законы штатов определяют что азартные игры включают «любые контракты на покупку или продажу в будущий момент времени на любое зерно или какой-либо товар или любую акцию любой компании». Если только торговля не осуществляется через субъекта, чья деятельность регулируется государством. Законы кажется говорят, что инвестирование — это узаконенная азартная игра. Другими словами, деятельность не отличается, только готовность участников находиться под наблюдением государства. Конечно, регулируемая торговля и инвестирование служит основным экономическим целям, как на фондовом рынке, так и на рынке фьючерсов и опционов. Возможно, это самое большое отличие.

Окончательным аспектом в пользу приравнивания инвестирования и азартных игр является тот факт, что акции, как правило, находятся на руках в течение такого короткого периода времени, что большинство трейдеров не могут (и не делают) читать заявления публично торгуемых компаний, так что следует отказаться от притворства, что инвестирование связано с содержанием. Некоторые люди, которые ставят на спорт, знают больше о составе команд, на которые ставят, чем инвесторы о компаниях, которыми торгуют.

С другой стороны находятся традиционалисты, которые утверждают, что инвестирование — это другой зверь, чем азартные игры. Эти люди не наивные. Они знают, как мало приносят в развитие общества торговля деривативами, которые возвышаются над реальным миром (примерно таким же образом ставки на Супер Кубок не оказывают влияния на удачу игроков). Однако, они убеждены, что существует некоторое нерушимое ядро, которое позволяет реальной компании и реальным людям создавать реальный продукт, которые делает жизнь лучше, а также смысл, в котором деривативы могут использоваться для разумного хеджа, который позволит компаниями планировать свою деятельность. В конце кондов, они утверждают, что компании используют финансовые рынки, чтобы привлечь деньги для производства компьютеров, постройки домов, автомобилей и сотен устройств, которые делают современную жизнь возможной и снижают свои риски, фиксируя цены на топливо и сырье.

Гиганты индустрии, начиная от Карнеги, Форда и Рокфеллера и заканчивая современными титанами, такими как Гейтс, Джобс и Ма — на самом деле создавали вещи, а не сидели на вельветово-виноградной таблице, распределяя деньги между собой после того, как дом возьмет свое.

Именно это ядро социальной полезности предположительно дает инвестированию его отличительный знак. Эта идея иногда выражается в том, что азартные игры включают в себя чистую случайность (например, розыгрыш карты) в то время как инвестирование включает события, которые не являются чистой случайностью, но теоретически предсказуемы благодаря интеллектуальным усилиям (например, разумный инвестор понял после обширных исследований, что Enron — карточный домик, это не было озарением сродни вытягиванию карты из колоды). Инвесторы платят деньги; но они также платят социальную полезность, в то время как азартные игроки только играют, чтобы сделать деньги, а не создать проект. Именно это указывает на то, почему азартные игры — синоним игр. Игроки участвуют в игре, вто время как инвесторы вовлечены в реальный мир.

Это подкрепляется сырыми оценками: Форбс оценивает всю Major League Baseball со всем командами в 25 миллиардов долларов, что является маленькой частью от той суммы, которую генерируют инвесторы. Несмотря на то, по оценкам CNN, что 280 миллиардов долларов тратится на спортивные ставки по всей стране (имеется ввиду США — прим. пер.), это все еще меньше, чем триллионы в инвестиционном мире. На следующий день после Суперкубка, ставки будут выплачены, но ничего нового не построится для NFL.

Кроме того, традиционалисты отмечают, что инвестирование является профессией, которая налагает фидуциарные обязанности на фондовых менеджеров, трейдеров и брокеров. SEC, по крайней мере, видит разницу между инвестированием и игрой в азартные игры, потому что они наказали несколько управляющих фондами за использование денег клиентов, которые делали ставки на спортивные события — продемонстрировали, что игорный бизнес не является законной инвестиционной стратегией. Инвестирование поэтому включает в себя элемент доверия и благоразумия, что не хватает в азартных играх; пока игроки могут противостоять этому, говоря, что одинокий инвестор имеет меньше фидуциарных обязанностей, чем азартный игрок, который делает ставку на пул денег, созданный другими. И оба они имеют один и тот же моральный риск «уполовинивания» и принимают дикие риски, чтобы восстановить свои потери. Таким образом, для каждого примера инвестора, который играет, мы можем найти азартного игрока, который инвестирует.

Эти дебаты — как и многие другие — вероятно, сводятся к разумному использованию языка и умения жить с нечеткими понятиями. Желудь становится дубом, но мы не можем точно сказать, когда. «Азартные игры» и «инвестирование» — точно также; у них есть элементы друг друга, и их невозможно полностью разъединить. Практически каждая инвестиция имеет элемент азартных игр, и практически каждая ставка имеет некоторый элемент инвестиций.

Возьмем Stock Battle (какое-то состязание в США, сродни нашему ЛЧИ на МосБирже — прим. пер.). В этой «игре», участники платили небольшую плату за вход, чтобы построить модель портфеля акций, а победитель получил приз основанный на вступительный взнос других участников. Все это было сделано в имитационном формате (торги не были реальными), потому что игроки не ощущали на себе реальную стоимость торговли и высокие комиссионные сборов. SEC недавно направила в эту компанию письмо о прекращении и воздержании от подобной практики, утверждая, что они имеют дело с «ценными бумагами, основанными на свопах». Компания объявила, что ей не хватало средств, чтобы стать зарегистрированной, и прекратила свою деятельность.

В этом случае, SEC борется с серой зоной между классическим инвестированием и классическими азартными играми, но именно там, где нет четких путей для разделения.

Мы не можем указать точное различие между инвестированием и азартными играми. Некоторые «инвесторы» являются «азартными игроками» и некоторые «азартные игроки» являются «инвесторами».

Казино «Уолл-стрит»

В апреле 2010 года, репортер Нью-Йорк Таймс Эндрю Росс Соркин (Andrew Ross Sorkin) опубликовал статью, в которой обратил внимание на сходство между менталитетом казино некоторых банков с Уолл-стрит и традиционных спортивных игроков, приведшее к финансовому кризису.

«Одна сторона ставит на то, что цена будет расти, а другая сторона ставит на то, что цена будета падать. Это ничем не отличается от ставки на New York Yankees против Oakland Athletics, за исключением того, что если спортивные ставка идут плохо, то американские налогоплательщики не платят букмекеру » — писал он.

Это сравнение обидно на Уолл-стрит, Капитолийском холме и в торговых ямах.

Вот почему оказалось важным привести мнение менеджера хедж-фонда, профессора математики, теоретика теории вероятности, члена Blackjack Hall of Fame и автор бестселлера Эдварда Торпа (Edward O. Thorp).

В своей карьере Торп хорошо объездил границу между инвестициями на Уолл-стрит и игроай в азартные игры в течение многих десятилетий.

Торп — автор классической книги «Победи дилера: выигрышная стратегия для игры в 21» (издана в 1962 году). Он разработал стратегию, которая может математически уменьшить преимущество дома казино путем счета карт (см «Переиграть дом» ниже). Более чем 50 лет спустя, блэк джек остается одной из самых популярных настольных игр во всем мире, благодаря его новаторским исследованиям.

Переиграть дом

Эдвард Торп представил диаграмму базовых стратегий, дающих руководство когда прикупать, разделять (сплитовать) или стоять.

Правила игры: 6 колод, дилер останавливается на 17, сдаваться нельзя. При таких правилах казино имеет преимущество в 0,44%.

Обозначения на рисунке: H — прикупить, S — стоять, P — сплит, D — удваиваться (если нельзя удваиваться — прикупать), DS — удваиваться (если нельзя удваиваться — стоять), A — туз, Т — 10, валет, дама, король. Желтым цветом обозначены карты дилера.

Эдвард Торп представил диаграмму базовых стратегий, дающих руководство когда прикупать, разделять (сплитовать) или стоять.

Правила игры: 6 колод, дилер останавливается на 17, сдаваться нельзя. При таких правилах казино имеет преимущество в 0,44%.

Обозначения на рисунке: H — прикупить, S — стоять, P — сплит, D — удваиваться (если нельзя удваиваться — прикупать), DS — удваиваться (если нельзя удваиваться — стоять), A — туз, Т — 10, валет, дама, король. Желтым цветом обозначены карты дилера.

Торп также применил свою математическую доблесть в качестве главы хедж-фондов Princeton/Newport Partners. В настоящее время он является президентом Edward O. Thorp & Associates, фирмы, базирующейся в городе Ньюпорт-Бич, штат Калифорния.

С акцентом на теории и математике, Торп видит только несколько различий между азартными играми и инвестированием.

«Игра — это упрощенное инвестирование» — говорит он. — «Вы рассматриваете выбор ставок с выигрышами, и вычисляете множество вероятностей. Используя теорию вероятностей, мы можем определить диапазон результатов. Инвестиции — это то же самое. Мы можем купить акции и держать их в течение определенного периода с вероятностью выигрыша. Самая большая разница в том, что казино имеет преимущество, в то время как индивидуум, скорее всего, потеряет», — говорит Торп. «На стороне ценных бумаг, инвесторы, как правило, зарабатывают деньги по мере развития общества.»

Это ключевое различие имеет важное значение, и возвращает разговор обратно к тому, что написал Соркин в 2010 году. Во-первых, многие традиционные инвесторы и трейдеры размещают свои деньги на рынках, чтобы получить долгосрочную отдачу. Покупатели и продавцы имеют конкурирующие взгляды на компании и экономики, но никто не имеет постоянного преимущества.

Тем не менее, когда одна группа имеет знания о сделке, когда более широкий рынок не имеет(как Goldman Sachs был обвинен в том, что вводил в заблуждение клиентов, продавая плохие долги и делая ставку на жилищный кризис), как это можно рассматривать как инвестирование?

Как отмечает Торп, плохие актеры существуют как в игорном секторе и на Уолл-стрит. Они всегда есть.

Технологии размывают границы все сильнее

Одна из проблем, которая возникает, заключается в том, что более продвинутые технологии могут обеспечить некоторые преимущества над подавляющим большинством как трейдеров так и азартных игроков.

Торп вызывает озабоченность по поводу влияния технологии на игры, в частности переход к играм «игрок-против-машины» игр, которые теперь включают в себя такие игры, как покер и блэкджек, которые использовались, чтобы концентрироваться на взаимодейтсвии людей.

«Технология делает ставку менее личным и более оторванной для казино. Во многих отношениях, игорный опыт дегуманизируется» — говорит Торп. «Если вы зайдете в казино, то увидите, что люди пристально смотрят на мерцающие огоньки. Это почти как научная фантастика».

Но процесс дегуманизации не является единственным вопросом, поднятым Торпом. Технологический вопрос пересекает как игорный бизнес так и мир инвестирования: вопрос о прозрачности.