23 ноября 2016 ITI Capital Олейник Василий

В мире:

Ситуация в мире, в сегменте рисковых активов пока остаётся стабильной, хотя позитивный настрой участников рынка постепенно начинает угасать. Фондовые рынки в Европе и США продолжают показывать минимальные темпы прироста почти каждый день, несмотря на будущую неопределённость. На долговом рынке ситуация в последние два дня тоже успокоилась, но это временно.

Накануне все три основных американских индекса вторую сессию подряд завершили торги на рекордных отметках, причем Dow Jones превысил на окончание сессии 19000 пунктов.

Сводный фондовый индекс региона MSCI Asia Pacific (за исключением Японии, где сегодня биржи закрыты в связи с празднованием Дня благодарности труду) в ходе торгов вырос на 0,6%. Гонконгский Hang Seng увеличился на 0,3%, китайский Shanghai Composite - на 0,2%, австралийский S&P/ASX 200 - на 1,3%, южнокорейский Kospi - на 0,5%.

На фондовых рынках Европы и России также с открытия будут наблюдаться позитивные тенденции, но увеличивать долю рисковых активах в портфелях на текущих уровнях весьма опасно. Не стоит забывать, что от эйфории до паники на рынках всего один шаг. В США сегодня предпраздничный день, поэтому может мы увидим небольшую фиксацию ближе к закрытию торгов.

Российский рынок и торговые идеи.

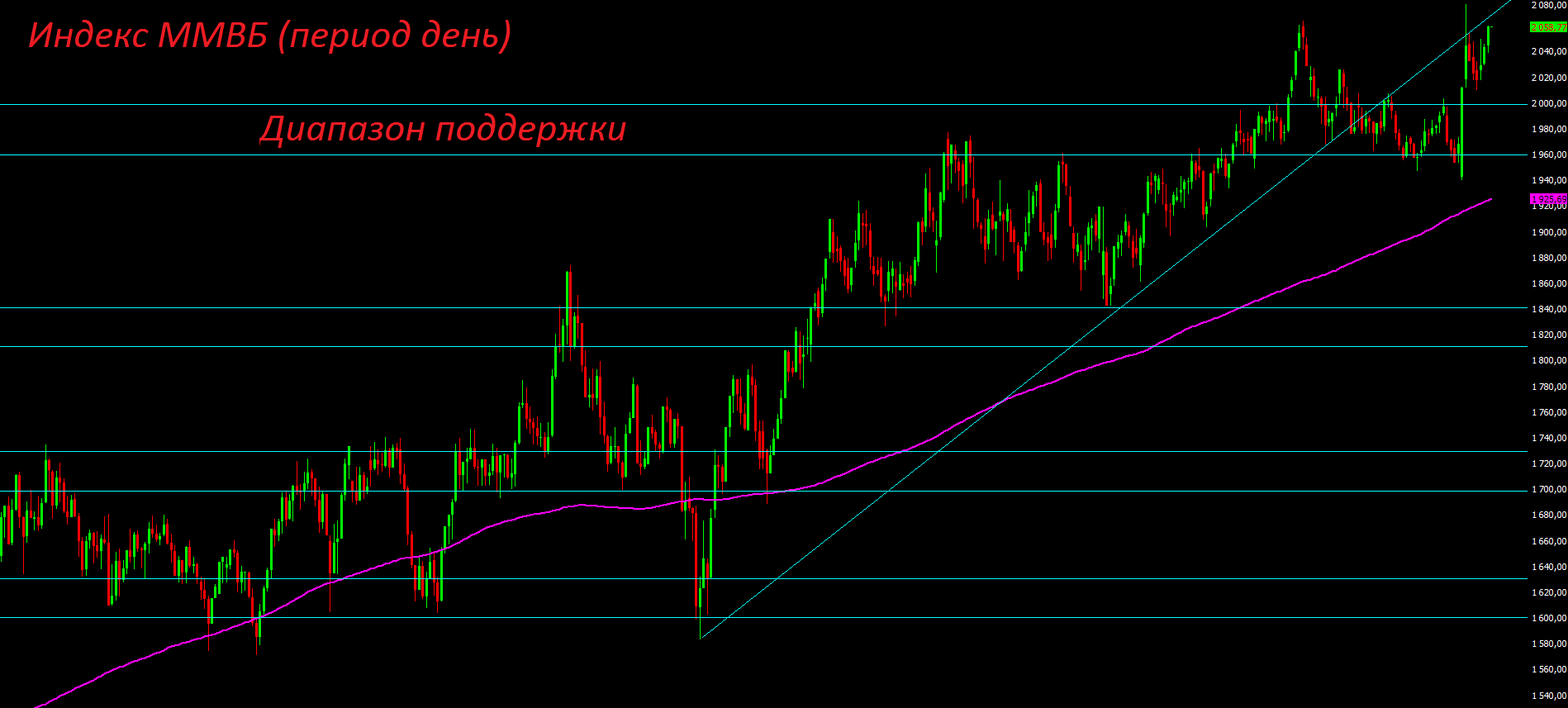

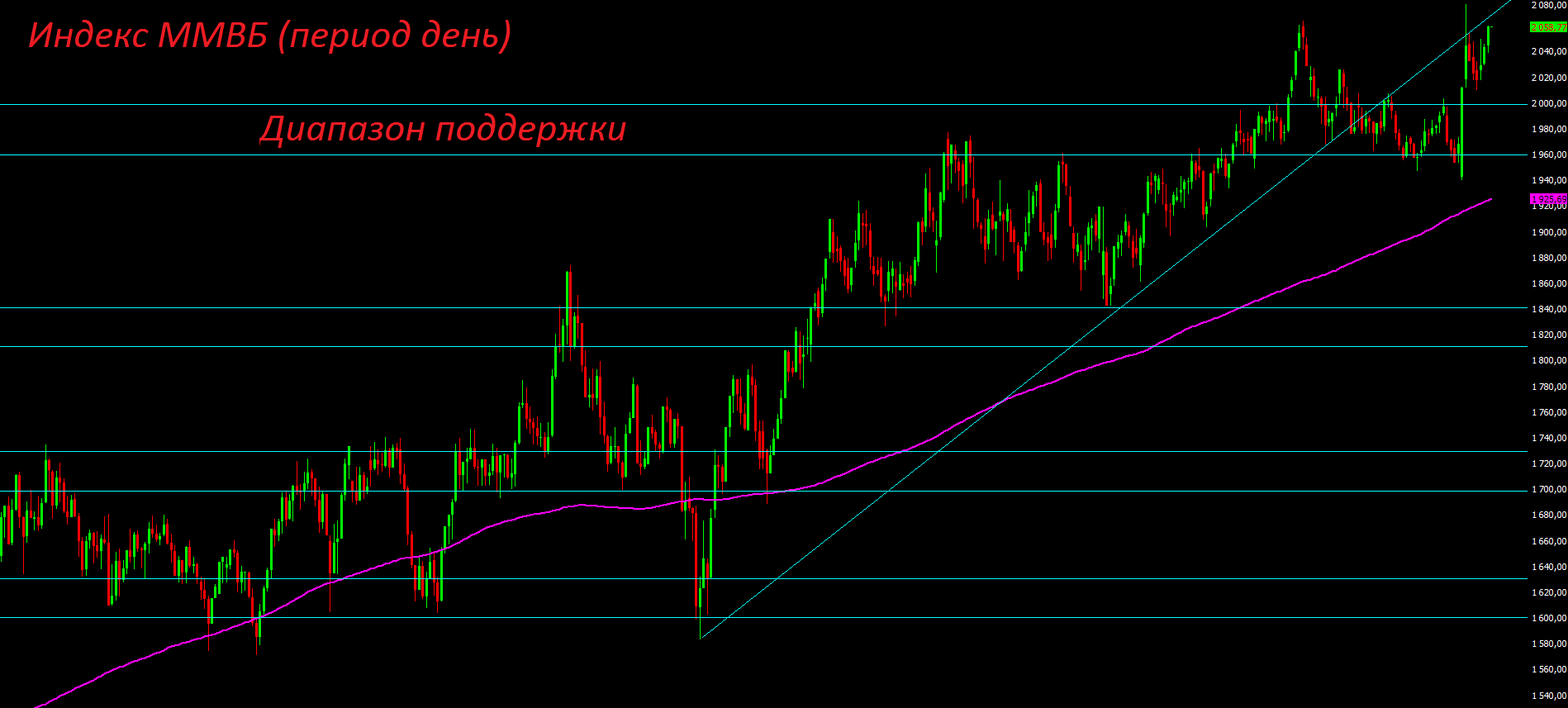

Сегодня шансы на рост сохраняются, но ближе к вечеру может быть фиксация длинных позиций. Ближайший диапазон поддержки по индексу ММВБ прежний – 1960-2000 пунктов. Ранее открытые длинные позиции мы рекомендуем не наращивать, а сокращать.

Из интересных долгосрочных инвестиционных идей(минимум на год) сейчас стоит обратить внимание на акции Сургутнефтегаза (об. и пр.), а также на акции Мегафона, МОЭСК, Газпрома и АФК Системы. Совокупный портфель из этих эмитентов на горизонте год, полтора имеет потенциал роста около 50%. Покупать их стоит лишь частично, так как риски коррекции по рынку в целом сейчас высоки. Краткосрочно покупать ничего пока не стоит. Лучше рынка весь год выглядит сектор электроэнергетики. Акции энергетических компаний пока можно удерживать в портфелях. Есть ещё много российских компаний, которые показывают отличные отчёты, но к сожалению, их акции уже перекуплены, или справедливо оценены, например: Аэрофлот, Мосбиржа, НЛМК, Сбербанк, Россети, Интеррао, ФСК и др. Акции банка ВТБ под приватизацию можно будет покупать в следующем году, возможно, на более низких уровнях.

Новости по компаниям:

Чистая прибыль МОЭК (MOEX: MOEK) по МСФО за 9 месяцев 2016 года составила 146 млн руб. против убытка годом ранее на сумму 2 млрд руб., следует из отчета компании.

"ЛУКОЙЛ" (MOEX: LKOH) снизил добычу нефти на 8,9% - до 69 млн т за 9 месяцев 2016 года, добыча газа увеличилась на 2% и составила 15,2 млрд куб. м, сообщила компания. В частности, добыча нефти, исключая добычу в Ираке, снизилась на 4% - до 64,8 млн т.

"Русснефть" (MOEX: RUSN) планирует выплачивать годовые дивиденды не менее 50% чистой прибыли за вычетом инвестиций и выплат по кредитам и займам, сообщил "Интерфаксу" источник, знакомый с планами компании. Компания рассчитывает, что размер дивидендных выплат дополнительно поддержит снижение долговой нагрузки. В первом полугодии 2016 года в результате реструктуризации долга соотношение чистый долг/EBITDA "Русснефти" снизилось с 4,3 до 3,1.

EBITDA АЛРОСА в III квартале упала на 25%, до 38,7 млрд рублей, выше консенсуса.

В январе-октябре продажи продовольственных товаров снизились на 5,1%, до 11 трлн 128,4 млрд рублей. Оборот торговли непродовольственными товарами в октябре снизился на 3,4%, до 1 трлн 269,4 млрд рублей, за десять месяцев - на 5,5%, до 11,654 трлн рублей. На фоне ускорившегося падения рынка крупнейший ритейлер "Магнит" (MOEX: MGNT) в октябре замедлил рост выручки до 10,45% с 13,68% в сентябре. "Дикси" также замедлила рост выручки - до 8,5% с 9,3%.

Совет директоров крупнейшей социальной сети мира Facebook Inc. утвердил первую в истории компании программу выкупа собственных акций категории А на сумму $6 млрд.

Календарь и макро статистика:

В среду, 23 ноября, японцы отдыхают - поэтому от них никаких данных нет. В 12.00 выходят предварительные оценки PMI промышленности и сферы услуг еврозоны в ноябре - ожидается выравнивание показателей после их расхождения месяцем ранее, когда индустрия подскочила, а сервис просел.

Далее США, у которых предпраздничный день, отчего выходит много данных: в 16.30 заказы на товары длительного пользования (слишком волатильный показатель) и недельные числа безработицы (малоинтересны); в 18.00 продажи новостроек (после блестящего релиза по вторичному жилью накануне тут тоже настрой слегка оптимистичен) и уточнение индекса доверия потребителей от Мичиганского университета (а вот тут возможны варианты, ибо, в отличие от первой оценки, сюда уже попадёт реакция на итоги выборов президента Штатов).

В 18.30 запасы и (что гораздо важнее) добыча нефти в США - если последняя пойдёт вверх, рынку это не понравится, потому что в некоторой степени обесценит возможное соглашение ОПЕК о сокращении производства. Завершит день в 22.00 протокол последнего заседания ФРС США - особых откровений не ожидается, да и вообще от Феда уже не ждут сюрпризов: фьючерсы на федеральные фонды показывают 100%-ную вероятность повышения ставки в декабре - так что это событие уже по сути отыграно рынками.

Валютный рынок:

На валютном рынке тенденции все прежние. По оценке участников рынка, Федеральная резервная система США с вероятностью в 100% повысит базовую процентную ставку на декабрьском заседании. Американский доллар продолжает удерживать максимальные отметки. Индекс доллара (DXY) пока торгуются выше отметки 100. По ключевой валютной паре цель пока прежняя – 1.05 в ближайшие 1-2 месяца, далее будет поход к паритету, но это не так быстро. По японской иене в паре с долларом цель на отметке 110 перевыполнена, можно закрывать позиции. Рубль в паре с долларом продолжает укрепляться на фоне взлёта нефтяных котировок. До 30 ноября шансы на его укрепление пока остаются. После, запросто может быть разворот. Ближайший сильный уровень поддержки по этой паре находится на отметке 63.5.

Пока назревают высокие риски коррекции индекса доллара (DXY) в пределах 3-4%, но случиться она может только после декабрьского заседания ФРС.

Рынок сырья:

Нефть:

По итогам прошедших в Вене консультаций страны ОПЕК приблизились к соглашению, однако камнем преткновения остается позиция Ирака и Ирана, которые не готовы сокращать производство и оспаривают показатели добычи, которые предполагает использовать ОПЕК в качестве базы для соглашения. Иран считает, что имеет право восстановить упавшую добычу после снятия со страны международных санкций, а властям Ирака требуются средства на продолжение борьбы с террористами ИГИЛ.

Пока еще не согласованные странами элементы сделки будут обсуждаться теперь, скорее всего, уже на самой конференции ОПЕК 30 ноября, пишет The Wall Street Journal. Предполагается, что при этом соглашение будет рассчитано на полгода, а не год, как ранее предполагалось.

ОПЕК обсуждает снижение производства на 4,0-4,5% (около 1,2 млн баррелей в день) для всех стран, кроме Ливии и Нигерии, говорят источники Reuters.

Аналитики Commerzbank считают, что из-за разногласий между странами в итоге всеобъемлющего соглашения заключить не удастся.

Следующая встреча технических экспертов ОПЕК пройдет в Вене 25 ноября, а 28 ноября представители картеля встретятся с экспертами из стран, не входящих в ОПЕК. Заседание министров ОПЕК запланировано на 30 ноября. Пока нефть уверенно держится на очередных обнадёживающих заявлениях.

Золото: На фоне роста американского доллара драгоценные металлы вновь существенно скорректировались и достигли интересных для покупки отметок. По золоту, существенно ниже 1200$ причин для коррекции нет, выше 1350$ пока расти ему не на чем. Если делать ставку на то, что DXY не пойдёт сильно выше отметки 102, то разворот по драгоценным металлам может наступить уже скоро. Не исключено, что локальное дно позолот и серебру будет только в декабре, сразу после повышения ставки в США.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Ситуация в мире, в сегменте рисковых активов пока остаётся стабильной, хотя позитивный настрой участников рынка постепенно начинает угасать. Фондовые рынки в Европе и США продолжают показывать минимальные темпы прироста почти каждый день, несмотря на будущую неопределённость. На долговом рынке ситуация в последние два дня тоже успокоилась, но это временно.

Накануне все три основных американских индекса вторую сессию подряд завершили торги на рекордных отметках, причем Dow Jones превысил на окончание сессии 19000 пунктов.

Сводный фондовый индекс региона MSCI Asia Pacific (за исключением Японии, где сегодня биржи закрыты в связи с празднованием Дня благодарности труду) в ходе торгов вырос на 0,6%. Гонконгский Hang Seng увеличился на 0,3%, китайский Shanghai Composite - на 0,2%, австралийский S&P/ASX 200 - на 1,3%, южнокорейский Kospi - на 0,5%.

На фондовых рынках Европы и России также с открытия будут наблюдаться позитивные тенденции, но увеличивать долю рисковых активах в портфелях на текущих уровнях весьма опасно. Не стоит забывать, что от эйфории до паники на рынках всего один шаг. В США сегодня предпраздничный день, поэтому может мы увидим небольшую фиксацию ближе к закрытию торгов.

Российский рынок и торговые идеи.

Сегодня шансы на рост сохраняются, но ближе к вечеру может быть фиксация длинных позиций. Ближайший диапазон поддержки по индексу ММВБ прежний – 1960-2000 пунктов. Ранее открытые длинные позиции мы рекомендуем не наращивать, а сокращать.

Из интересных долгосрочных инвестиционных идей(минимум на год) сейчас стоит обратить внимание на акции Сургутнефтегаза (об. и пр.), а также на акции Мегафона, МОЭСК, Газпрома и АФК Системы. Совокупный портфель из этих эмитентов на горизонте год, полтора имеет потенциал роста около 50%. Покупать их стоит лишь частично, так как риски коррекции по рынку в целом сейчас высоки. Краткосрочно покупать ничего пока не стоит. Лучше рынка весь год выглядит сектор электроэнергетики. Акции энергетических компаний пока можно удерживать в портфелях. Есть ещё много российских компаний, которые показывают отличные отчёты, но к сожалению, их акции уже перекуплены, или справедливо оценены, например: Аэрофлот, Мосбиржа, НЛМК, Сбербанк, Россети, Интеррао, ФСК и др. Акции банка ВТБ под приватизацию можно будет покупать в следующем году, возможно, на более низких уровнях.

Новости по компаниям:

Чистая прибыль МОЭК (MOEX: MOEK) по МСФО за 9 месяцев 2016 года составила 146 млн руб. против убытка годом ранее на сумму 2 млрд руб., следует из отчета компании.

"ЛУКОЙЛ" (MOEX: LKOH) снизил добычу нефти на 8,9% - до 69 млн т за 9 месяцев 2016 года, добыча газа увеличилась на 2% и составила 15,2 млрд куб. м, сообщила компания. В частности, добыча нефти, исключая добычу в Ираке, снизилась на 4% - до 64,8 млн т.

"Русснефть" (MOEX: RUSN) планирует выплачивать годовые дивиденды не менее 50% чистой прибыли за вычетом инвестиций и выплат по кредитам и займам, сообщил "Интерфаксу" источник, знакомый с планами компании. Компания рассчитывает, что размер дивидендных выплат дополнительно поддержит снижение долговой нагрузки. В первом полугодии 2016 года в результате реструктуризации долга соотношение чистый долг/EBITDA "Русснефти" снизилось с 4,3 до 3,1.

EBITDA АЛРОСА в III квартале упала на 25%, до 38,7 млрд рублей, выше консенсуса.

В январе-октябре продажи продовольственных товаров снизились на 5,1%, до 11 трлн 128,4 млрд рублей. Оборот торговли непродовольственными товарами в октябре снизился на 3,4%, до 1 трлн 269,4 млрд рублей, за десять месяцев - на 5,5%, до 11,654 трлн рублей. На фоне ускорившегося падения рынка крупнейший ритейлер "Магнит" (MOEX: MGNT) в октябре замедлил рост выручки до 10,45% с 13,68% в сентябре. "Дикси" также замедлила рост выручки - до 8,5% с 9,3%.

Совет директоров крупнейшей социальной сети мира Facebook Inc. утвердил первую в истории компании программу выкупа собственных акций категории А на сумму $6 млрд.

Календарь и макро статистика:

В среду, 23 ноября, японцы отдыхают - поэтому от них никаких данных нет. В 12.00 выходят предварительные оценки PMI промышленности и сферы услуг еврозоны в ноябре - ожидается выравнивание показателей после их расхождения месяцем ранее, когда индустрия подскочила, а сервис просел.

Далее США, у которых предпраздничный день, отчего выходит много данных: в 16.30 заказы на товары длительного пользования (слишком волатильный показатель) и недельные числа безработицы (малоинтересны); в 18.00 продажи новостроек (после блестящего релиза по вторичному жилью накануне тут тоже настрой слегка оптимистичен) и уточнение индекса доверия потребителей от Мичиганского университета (а вот тут возможны варианты, ибо, в отличие от первой оценки, сюда уже попадёт реакция на итоги выборов президента Штатов).

В 18.30 запасы и (что гораздо важнее) добыча нефти в США - если последняя пойдёт вверх, рынку это не понравится, потому что в некоторой степени обесценит возможное соглашение ОПЕК о сокращении производства. Завершит день в 22.00 протокол последнего заседания ФРС США - особых откровений не ожидается, да и вообще от Феда уже не ждут сюрпризов: фьючерсы на федеральные фонды показывают 100%-ную вероятность повышения ставки в декабре - так что это событие уже по сути отыграно рынками.

Валютный рынок:

На валютном рынке тенденции все прежние. По оценке участников рынка, Федеральная резервная система США с вероятностью в 100% повысит базовую процентную ставку на декабрьском заседании. Американский доллар продолжает удерживать максимальные отметки. Индекс доллара (DXY) пока торгуются выше отметки 100. По ключевой валютной паре цель пока прежняя – 1.05 в ближайшие 1-2 месяца, далее будет поход к паритету, но это не так быстро. По японской иене в паре с долларом цель на отметке 110 перевыполнена, можно закрывать позиции. Рубль в паре с долларом продолжает укрепляться на фоне взлёта нефтяных котировок. До 30 ноября шансы на его укрепление пока остаются. После, запросто может быть разворот. Ближайший сильный уровень поддержки по этой паре находится на отметке 63.5.

Пока назревают высокие риски коррекции индекса доллара (DXY) в пределах 3-4%, но случиться она может только после декабрьского заседания ФРС.

Рынок сырья:

Нефть:

По итогам прошедших в Вене консультаций страны ОПЕК приблизились к соглашению, однако камнем преткновения остается позиция Ирака и Ирана, которые не готовы сокращать производство и оспаривают показатели добычи, которые предполагает использовать ОПЕК в качестве базы для соглашения. Иран считает, что имеет право восстановить упавшую добычу после снятия со страны международных санкций, а властям Ирака требуются средства на продолжение борьбы с террористами ИГИЛ.

Пока еще не согласованные странами элементы сделки будут обсуждаться теперь, скорее всего, уже на самой конференции ОПЕК 30 ноября, пишет The Wall Street Journal. Предполагается, что при этом соглашение будет рассчитано на полгода, а не год, как ранее предполагалось.

ОПЕК обсуждает снижение производства на 4,0-4,5% (около 1,2 млн баррелей в день) для всех стран, кроме Ливии и Нигерии, говорят источники Reuters.

Аналитики Commerzbank считают, что из-за разногласий между странами в итоге всеобъемлющего соглашения заключить не удастся.

Следующая встреча технических экспертов ОПЕК пройдет в Вене 25 ноября, а 28 ноября представители картеля встретятся с экспертами из стран, не входящих в ОПЕК. Заседание министров ОПЕК запланировано на 30 ноября. Пока нефть уверенно держится на очередных обнадёживающих заявлениях.

Золото: На фоне роста американского доллара драгоценные металлы вновь существенно скорректировались и достигли интересных для покупки отметок. По золоту, существенно ниже 1200$ причин для коррекции нет, выше 1350$ пока расти ему не на чем. Если делать ставку на то, что DXY не пойдёт сильно выше отметки 102, то разворот по драгоценным металлам может наступить уже скоро. Не исключено, что локальное дно позолот и серебру будет только в декабре, сразу после повышения ставки в США.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter